Содержание

Закрытый паевой инвестиционный фонд недвижимости перспектива

Паевый Инвестиционный Фонд «Перспектива»

Сданные объекты: 1

Крупнейший собственник земельных активов в Московской области, на рынке загородной недвижимости с 2002 года. За почти 10 летний период компания реализовала около 10 000 Га земли различных категорий: под строительство производственных; промышленных комплексов; под агробизнес или агропроизводство. Освоило и реализовало большой объем земель под строительство частных усадеб площадью от 1 до 50 Га.

С 2008 года наша компания расширила свое предложение за счет освоения земель под строительство дачных и коттеджных поселков. И к сегодняшнему дню довело количество своих предложений до 20 поселков. Все 20 поселков расположены по Южному и Юго — Восточному направлению московской области — Чеховский, Раменский и Серпуховской районы. К 2015 году планируется довести линейку предложений до 50 поселков.

В 2010 году компанией было выдано рекордное количество свидетельств о государственной регистрации нашим клиентам — более 1 000 экземпляров.

Показать номер застройщика 74956466131

- от 100 м2 от 10 000 000 руб

- до 250 м2 до 37 500 000 руб

Город,район: Московская область, Чехов, Можайский

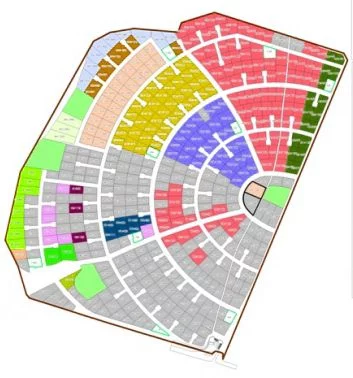

Объекты застройщика на карте

Новости

03 марта 2022, 14:41

Пять корпусов в составе первой очереди жилого комплекса бизнес-класса «Павелецкая Сити» находятся в высокой стадии готовности. Строительство завершено более чем на 60%.

25 февраля 2022, 16:48

С 21 февраля 2022 года в Новых Ватутинках стала доступна ипотечная программа от Сбера. Ипотека с двумя платежами «30×70» поможет минимизировать ежемесячные платежи и процентные выплаты на этапе строительства.

25 февраля 2022, 13:49

Веб-сайт комплекса апартаментов с сервисом пятизвездочного отеля «Поклонная 9» завоевал сразу три награды за дизайн в 2021 году

24 февраля 2022, 15:13

Необходимость объединения жилого и рабочего пространства привела к перераспределению спроса в сторону сервисных апартаментов.

24 февраля 2022, 11:18

Компания MR Group представляет концепцию ландшафтного благоустройства «Алый сад», которая будет реализована по проекту основателя и дизайнера бюро MADMA Хироки Мацуура

Что такое паевые фонды недвижимости и как они работают

Чтобы зарабатывать на недвижимости, не обязательно оформлять в собственность квадратные метры. Можно вложиться в паевой фонд и получать доход от доверительного управления.

Затраты, в этом случае, будут в разы ниже, чем при покупке, к примеру, квартиры, а риски более сбалансированы. Паевой фонд недвижимости: что это и как работает? Давайте разбираться.

О понятии

В России инвестиции в недвижимость традиционно считают самыми надежными, поскольку это право собственности на реальный объект, который можно «потрогать». Но покупка и владение целым объектом сопряжены с целым рядом недостатков:

- Порог входа очень высок. Средняя стоимость квартиры в столице стартует от 5-7 млн. рублей, в регионах – от 1-2 млн. Если рассматривать альтернативный вариант — аренды большой квартиры и сдачи её в субаренду по частям — затраты все равно могут составлять несколько сотен тысяч рублей.

- Низкая ликвидность. Быстро продать квартиру удается крайне редко, а в период кризиса реализация объекта не обойдется без потерь.

- Прибавляем сюда затраты на содержание, ремонт, услуги риэлтора, юридическое оформление сделок и фактор износа. Бывает даже так, что сдача помещения в аренду не покрывает затрат на его содержание.

Достойной альтернативой может стать покупка доли в паевом фонде недвижимости. Это фонд, собирающий средства вкладчиков и инвестирующий их в жилые и коммерческие объекты.

Цель таких ПИФов в получении дохода за счет аренды или купли-продажи недвижимости в момент роста ее рыночной стоимости.

Прибыль также может идти от инвестирования в ценные бумаги и банковские депозиты, на которых управляющие компании временно размещают средства.

Доходность хороших фондов может составлять 8-12 % годовых, что на порядок выше самого прибыльного банковского вклада в настоящее время.

Особенность российских ПИФов недвижимости заключается в их закрытом типе, т.е. это закрытые паевые инвестиционные фонды — ЗПИФ. Паи продаются вкладчикам, как правило, при формировании фонда, а досрочная продажа паев — тут не предполагается.

Пай имеет определенный срок действия, до истечения которого выкуп доли не предусмотрен.

Некоторые ПИФы каждые полгода выплачивают инвесторам дивиденды (ренту).

Итоговая прибыль рассчитывается исходя из параметра СЧА (стоимости чистых активов), а за соблюдением объективной оценки следит независимая аудиторская компания.

За свои услуги доверительного управления средствами ЗПИФы ежегодно взимают вознаграждение в размере от 1 до 5 %. Срок инвестирования в среднем — от 3-5 лет до 7-10.

Риски такого инвестирования снижаются за счет диверсификации активов:

- Диверсификация по типам – жилая, коммерческая недвижимость, земля, первичный/вторичный рынок.

- По назначению – торговые объекты, промышленные, офисные, гостиничные, т.п.

- По размеру – квартира, торговый центр, жилая многоэтажка.

- По географическому параметру – преимущество на стороне регионов с тенденцией к росту.

Стоит иметь в виду, что закрытые фонды недвижимости – не самый прозрачный инструмент. Бумаги ЗПИФ не торгуются на бирже и ценообразование целиком зависимо от мнения аудиторов.

Отдельные фонды недоступны розничным неквалифицированным инвесторам. Отчетность не публикуется.

Российские ЗПИФ

Рынок закрытых паевых фондов в России не отличается особым разнообразием. Подавляющая часть доступных продуктов предлагается Сбербанком – «Управление активами».

Подобные инвестиционные предложения можно встретить на сайтах и других банков (ВТБ, Альфабанк, Уралсиб . )

Среди лидеров рынка за 2019 год можно отметить следующие ЗПИФы:

- QBF – Региональная недвижимость.

- Арсагера – Жилищное строительство.

- РФЦ – Шуваловские высоты.

- Аруджи.

- Две столицы.

Всего в нашей стране более 500 паевых фондов, но большинство из них созданы для ограниченного круга инвесторов под конкретные проекты. Кроме того, значительная часть ЗПИФов устанавливает высокий порог входа от нескольких миллионов рублей.

Два российских ПИФа специализируются на ETF зарубежной недвижимости:

- Открытие – зарубежная собственность.

- Уралсиб – зарубежная недвижимость.

Оба фонда вкладываются в один ETF – SPDR Dow Jones Real Estate. Комиссия здесь довольно высокая – 2-4 % (при ETF о,5 %).

Доходность

Предсказать заранее, какой окажется доходность того или иного закрытого фонда недвижимости, почти невозможно.

Несмотря на то, что управляющие компании примерно ориентируют по доходности инвестиций, многое все же зависит от ситуации на рынке и прочих сторонних факторов.

Поскольку данные о прибылях и убытках не разглашаются руководителями фондов (эта информация может предоставляться только самим инвесторам), можно вывести лишь усредненное значение: доходность в ЗПИФах варьируется в пределах 8 — 20 % годовых без учета налогов.

Несмотря на привязку к реальным активам на рынке, доходность фондов может как опережать, так и отставать от динамики цен на квадратный метр. Это зависит от качества управления, комиссий, стоимости услуги оценщиков и т.д.

Минимальный размер инвестиций существенно ниже, чем при покупке реальных объектов. Но, как правило, эта сумма начинается от 300 тысяч рублей.

Поскольку это долгосрочный проект, прибыль придется ждать несколько лет. Этот срок всегда заранее известен и прописан на сайте конкретного ПИФа.

В редких случаях допускается возможность вступить в уже открытый фонд, когда компания пускает свои паи в продажу на вторичном биржевом рынке.

Несмотря на небогатый выбор предложений, низкую ликвидность и высокие комиссии, многие инвесторы предпочитают иметь дело с отечественной юрисдикцией и русскоязычной техподдержкой, более уверенно ориентируясь на российском рынке.

REIT: зарубежные фонды недвижимости

Аналогами наших ЗПИФов является разновидность ETF – зарубежные Real Estate Investment Trust — REIT-фонды. Это компании, которые специализируются на приобретении, постройке и управлении объектами недвижимости, расположенными в США и иных развитых странах мира.

Справка. Первые REIT начали создаваться в Америке в 60-е годы прошлого века. Сегодня существует более тысячи подобных трастов в 45 странах, которые имеют активы по всему миру. Один из самых масштабных по составу эмитентов — фонд Vanguard Real Estate Index Fund, сумма активов которого более 30 млрд долларов, а в портфеле бумаги 157 трастов.

Есть три типа REIT:

- Рентные. Самый распространенный вид, почти 90 % всех фондов. Такие компании занимаются продажей объектов и сдачей их в аренду. Среди активов могут быть жилые комплексы, отели, торговые центры, промышленные площади и многое другое.

- Ипотечные. Инвестируют в долговые бумаги. Занимаются кредитованием и вкладывают средства в закладные на недвижимость и ипотечные облигации.

- Гибридные. Совмещают в себе оба типа. Такие фонды могут как кредитовать клиентов, так и заниматься реализацией и сдачей объектов в аренду.

Особенность REIT в том, что прирост стоимости не облагается налогом – он взимается только с дивидендов. Но если реинвестировать полученные проценты, то от налогообложения можно избавиться вовсе.

REIT имеют весомые преимущества перед российскими ЗПИФами:

- Более ликвидны.

- Низкий порог входа.

- Независимость от курсовой нестабильности рубля.

- Чтобы вложиться в REIT, гражданину РФ не нужно открывать иностранный счет — достаточно счета у отечественного брокера.

- Есть возможность наследования.

- Отсутствуют риски, связанные с мошенничеством и завышенной ценой на объект недвижимости.

Вместе с тем такие фонды имеют и недостатки для российских инвесторов:

- В России не так много брокерских компаний, предлагающих выход на международные рынки.

- Низкая ликвидность российских площадок.

- Потребуется объемный пакет документов и знание английского.

- Нельзя воспользоваться налоговыми льготами, которые предусмотрены для российского ИИС.

Доходность

В сравнении с закрытыми ПИФами бумаги REIT на порядок ликвиднее: их легко купить на бирже. Стоимость одной такой ETF довольно низка – от 20 до 50 долларов.

Кроме того, большинство REIT ежемесячно выплачивают своим клиентам дивиденды.

Еще один плюс к надежности — за всю историю существования американских фондов не было зафиксировано ни одного банкротства. В долгосрочной перспективе REIT дают даже большую прибыль, чем акции.

Дивидендная доходность тоже выше и составляет примерно 4 % (в сравнении с 2 % по акциям). Общая доходность может доходить до 15 %, что для рынка США достаточно много.

Однако фонды недвижимости подвержены более существенным ценовым колебаниям, повышая показатели риска актива. REIT хорошо подойдут для диверсификации портфеля, базу которого составляют акции и облигации.

Выбрать подходящий фонд из сотен предложений может быть непросто, особенно новичкам. Гораздо легче купить ETF на REIT, доверив составление портфеля специалистам.

Где купить

Самая крупная российская площадка с зарубежными активами – Санкт-Петербургская Биржа, на которую можно выйти через брокера Финам или БКС .

Посмотреть доступный список всех бумаг можно здесь — spbexchange.ru/ru/listing/securities . Из недостатков – скудный выбор продуктов, низкая ликвидность площадки и непривлекательная политика налогообложения дивидендов.

Как альтернатива, но с более высоким порогом входа — компания Interactive Brokers, которая располагает десятками ETF на REIT. Минимальная сумма для открытия счета — 10 тысяч долларов.

Благодарю за внимание и надеюсь, что мне удалось ответить на многие Ваши вопросы по данной теме.

Подписывайтесь на обновления блога и делитесь статьей со своими друзьями в социальных сетях.

- .

- Подпишись на мой канал в Телеграме

Более 8 лет изучаю инструменты интернет заработка, создал несколько источников дохода.

Активно инвестирую в различные направления.

На страницах блога помогаю людям становиться финансово грамотными и улучшать качество своей жизни.

Источник https://www.realty.ru/agency/perspektiva

Источник https://investbro.ru/paevojj-fond-nedvizhimosti-chto-ehto/

Источник