10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз доверия к управляющим нет.

Поэтому давайте рассмотрим опцию самостоятельного формирования пассивного портфеля на долгий срок исключительно из индексных биржевых фондов (ETF).

Параметры инвестиционной стратегии портфеля

Сама по себе стратегия инвестирования в индексные фонды очень проста: покупаете 10 разных ETF себе в портфель в равных долях и поддерживаете их соотношение. Продавать ничего не нужно (до тех пор, пока вы не решите, что достигли своих финансовых целей).

Почему именно десять, спросите вы?

Причина первая — чтобы покрыть разные типы активов: акции, облигации, госдолг, золото.

Причина вторая — покрыть широкую географию, рынки разных стран, разные сферы.

Возможно, это слишком большое количество фондов и портфель из меньшего количества покажет результаты лучше. Но я решил сделать именно такую модель, чтобы было от чего отталкиваться.

Горизонт инвестирования для этого портфеля — 10 и более лет.

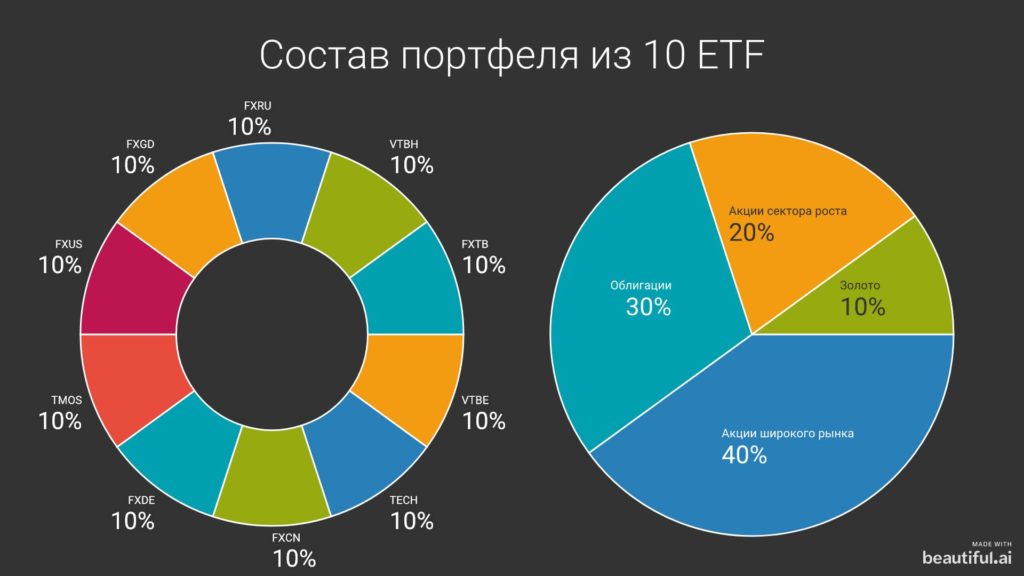

Состав портфеля из 10 индексных ETF

Российскому частному инвестору без квалифицированного статуса доступно не слишком много биржевых фондов. А если стремиться собрать портфель из тех, чьи комиссии не превышают 1% в год, то список сжимается ещё сильнее.

Я выбирал фонды из тех, что можно приобрести через брокера Тинькофф.Инвестиции, потому что сам им пользуюсь. Получилась такая картина:

Давайте расшифрую, что это за фонды:

- FXTB: FinEx Казначейские облигации США (USD)

- VTBH: ВТБ Корп облигации США

- FXRU: FinEx Еврооблигации рос. компаний (USD)

- FXGD: FinEx Золото

- FXUS: FinEx Акции американских компаний

- TMOS: Тинькофф iMOEX

- FXDE: FinEx Акции немецких компаний

- FXCN: FinEx Акции китайских компаний

- TECH: Тинькофф NASDAQ

- VTBE: ВТБ Акции развивающихся рынков

Если разделить портфель на доли, то выйдет следующее:

- 30% облигаций — потенциально наименее прибыльная, но наиболее защитная часть портфеля

- 10% золота — условно-защитная часть портфеля (работает, пока люди верят в золото)

- 40% акций широкого рынка — широкие наборы акций крупнейших компаний из передовых стран (и России)

- 20% акций сектора роста — высокотехнологичные компании + развивающиеся страны для потенциального бурного роста

Схема инвестирования в портфель

Этот портфель предполагает регулярное (ежемесячное) пополнение — просто потому, что это наиболее удобный для обычного инвестора ритм. К сожалению, акции некоторых фондов стоят достаточно много : FXCN больше 4 тысяч рублей за штуку, а FXUS — даже больше пяти. Чтобы закупать всего практически поровну, придётся каждый месяц вливать в рынок больше 200 тысяч рублей, а это слишком крупная сумма.

Так что же делать?

Всё очень просто: не парьтесь и держите соотношение фондов настолько вровень друг с другом, насколько позволяют ваши пополнения. Возможно, акции некоторых фондов вы будете покупать раз в два месяца, в этом тоже нет ничего страшного.

Единственный нюанс — желательно, всё-таки, пополнять портфель минимум на 25 тысяч рублей в месяц, потому что иначе количество телодвижений для балансировки возрастает.

На этом я заканчиваю описание стратегии. Напоминаю, что эта статья не является индивидуальной инвестиционной рекомендацией. Все решения о том, как распорядиться своими деньгами, вы принимаете сами, и ответственность за решения лежит тоже на вас.

У меня есть телеграм-канал, где есть ещё много интересного, подписывайтесь!

Составление портфеля №3 — ETF на развитые рынки: Европа, Азия или отдельные страны

На своем примере показываю логику и алгоритм выбора биржевых фондов с Мосбиржи для включения в долгосрочный портфель. Как это принято сейчас говорить (и писать): «Не является инвестиционной рекомендацией».

Сегодня на очереди акции развитых стран. Вернее ETF или БПИФ на рынки развитых стран.

Списки подозреваемых

К счастью (а может и несчастью) на Мосбирже представлено небольшое число ETF нацеленных на развитые рынки.

На момент публикации список состоял из этих товарищей:

| Наименование | Тикер | Краткое описание |

| Альфа-капитал — Европа 600 | AKEU | 600 европейских компаний большой, средней и малой капитализации |

| Открытие — Акции Европы | OPNE | Отслеживает индекс EURO STOXX50 — 50 акций из 8 стран Еврозоны. |

| FinEx Germany UCITS ETF (EUR) | FXDE | Акции компаний Германии |

| FinEx Developed Markets ex US UCITS ETF | FXDM | Акции развитых стран без США |

| Тинькофф – Стратегия вечного портфеля EUR | TEUR | Европейские акции и облигации + золото |

| FinEx Global Equity UCITS ETF (USD) | FXWO | Глобальный фонд акций из 7 стран |

| FinEx Global Equity UCITS ETF (RUB) | FXRW | Глобальный фонд акций из 7 стран с валютным хеджированием |

Для верности (если будете читать статью намного позже), здесь я веду актуальный список всех ETF на Московской бирже.

Предварительный отсев

В долгосрочных инвестициях, для повышения вероятности успеха, лучше исключить различные факторные, отраслевые и фонды с активной стратегией. Причины? В первой и второй частях, выбирая выгодные фонды акций на российский и американский рынки, я подробно разбирал почему именно так, поэтому повторяться не буду.

Также я бы не стал рассматривать ETF в виде готовых портфелей. Их потом очень тяжело вклинить в свои стратегии, так как помимо нужного инструмента ( в виде развитых рынков), подобные ETF содержат другие классы активов, которые нам могут быть ни к чему.

Вечный портфель от Тинькофф TEUR — содержит акции европейских компаний. Но только на четверть. Остальные 75% веса отданы золоту и облигациям.

Провайдер Finex предлагает нам не заморачиваться и купить сразу акции всего мира в виде глобального портфеля. В которым также представлены компании развитых стран. На выбор абсолютно одинаковые по составу и комиссиям ETF: FXWO и FXRW.

Теоретически любой из этих фондов можно было бы рассмотреть в портфель.

Но меня лично не устраивают несколько факторов:

- Высокие комиссии. Средняя комиссия фондов Finex — 0,9%. За глобальный ETF хотят в 1,5 раза больше (1,36%). На первый взгляд разница в 0.46% кажется несущественной. Но для долгосрочного инвестора, такая переплата может привести к потери сотен тысяч (и даже миллионов).

- Внутри фонда — 20% веса занимает секторальный ETF. Finex запихнул в глобальные фонды все свои существующие на тот момент ETF на рынки акций.

- Полуактивное-полупассивное управление. Веса стран внутри ETF динамические и могут меняться из года в год. Так например, в момент запуска фонда доля Германии составляла всего 1%, а сейчас в 7 раз больше. Также сменились пропорции других стран на несколько процентов: Англия была 15% — стала 12%, доля Японии подросла с 16 до 20%. Изменение весов в фонде подчиняются правилу математической модели Блэка-Литтермана с использованием шиллеровского CAPE. К слову сам Шиллер говорил, что нет прямой зависимости от CAPE на рынке и будущей доходности. Так что эффективность стратегии заложенной внутри глобальных фондов остается спорной. Хотя и имеет право на жизнь.

Нужна ли в портфеле Германия?

ETF FXDE нацелен только на одну страну — Германию. Хоть она и является локомотивом европейской экономики (да и по мировым мерках входит в Топ-5) я бы не стал включать ее в портфель. Но положа руку на сердце, FXDE есть у меня в портфеле. Но покупал я его давно, когда на рынке не было другого выбора. Сейчас потихоньку от него избавляюсь.

Мои основные причины не покупать FXDE:

- Диверсификация хромает. Все таки одна страна — это одна страна (во как обосновал — логика железная). Зачем мне этот фонд, если я могу взять другой, в котором «сидят» акции сразу нескольких государств. В том числе и немецких компаний.

- Налоги на дивиденды. В Германии одни из самых высоких налогов на дивиденды, достигающие почти 30%. И никакими справками и формами (типа W-8ben) их не снизить. В некоторых других развитых странах, которые представлены в других фондах, ставка налога на дивиденды в разы ниже и при определенных условиях может быть нулевой. Суммарно, владея диверсифицированным фондом — налоговые потери будут намного ниже.

Так что мой выбор в пользу фондов диверсифицированных по странам.

ETF на развитые рынки

После отсева у нас остается всего 3 фонда нацеленные на экономики развитых стран:

- ETF FXDM от Finex;

- БПИФ OPNE от Открытия;

- БПИФ AKEU от Альфы.

Рассмотрим в чем их отличия, преимущества и недостатки.

БПИФ или ETF?

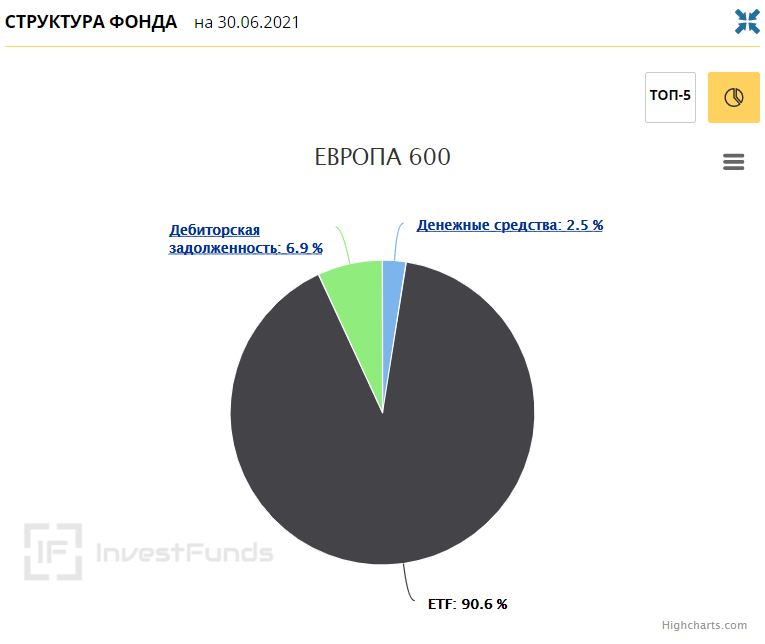

С точки зрения надежности и качества управления: ETF однозначно лучше. Сама структура ПИФ дает УК много вольности. Например, средства AKEU инвестированы в иностранные акции только на 90%. Остальные деньги не работают (скорее всего лежат в коротких облигациях или инструментах денежного рынка) под очень небольшую доходность.

К чему это приводит?

Во-первых, за размещение ваших же денег под проценты, с вас берут повышенную комиссию (как за фонд акций). Которая кстати немаленькая. Это как положить деньги на вклад в банке, а при снятии неожиданно обнаружить, что с вас сняли определенный процент «типа за управление».

Во-вторых, хранение части денег фонда в кэше (и прочих не акционных инструментов), при росте рынка заведомо будет давать худшие результаты в виде отставание от индекса (бенчмарка или ETF).

Хотя при падении рынка — это сыграет на руку инвестора: БПИФ будет падать не так сильно. Хотя мы все инвестируя в акции, особенно на длительных интервалах, ждем от рынка только роста. Так что это слабое утешение.

Способ покупки акций

ETF FXDM покупает акции напрямую.

БПИФ OPNE и AKEU используют иностранные ETF в качестве основного объекта инвестиций. Покупают готовый продукт на зарубежных площадках и перепродают его на Московской бирже.

Все это выливается в ряд проблем:

- Иностранные ETF работают не за бесплатно. У каждого фонда есть своя комиссия. В итоге инвестор, владеющий российским БПИФ будет нести двойные расходы: явные (в виде комиссии УК) и скрытые, которые взимают зарубежные ETF.

- Не оптимизированное налогообложение. Многие фонды (в том числе и от крупнейших провайдеров Vanguard, Blackrock) регистрируют свои фонды в Ирландии, как раз с целью уменьшения налоговых потерь. По некоторым акциям, для фондов из Ирландии будет нулевая ставка налога. Российские БПИФ, состряпанные на скорую руку в большинстве случаев почему-то не задумываются над этим вопросом. В итоге могут терять на налогах лишние деньги, что в первую очередь уменьшает доходность фонда (и прибыль инвестора).

С другой стороны, фонду инвестировать всего в один вид ценной бумаги (в виде иностранного ETF) гораздо легче, чем самостоятельно отслеживать и покупать по отдельности много отдельных акций, да еще и с разными пропорциями. Но вот беда последних лет (по моим наблюдениям) — большинство российских БПИФ действующих по посреднической схеме, почему-то имеют ужасное качество отслеживания.

Диверсификация

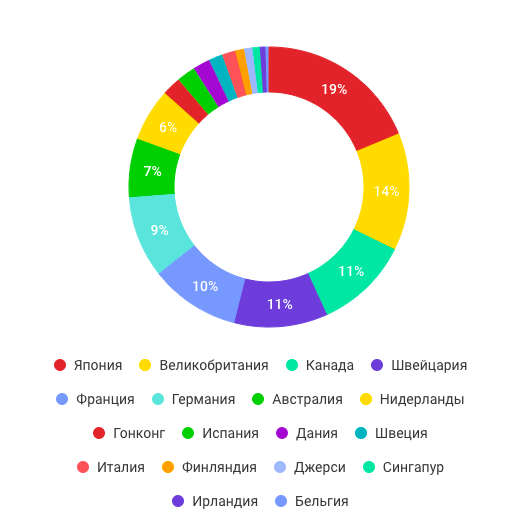

БПИФ AKEU и OPNE нацелены только на европейскую экономику. Упуская развитые рынки Азии и Австралии. Один из главных индексов развитых стран MSCI EAFE, на основании которого строятся мировые ETF с капитализацией в сотни миллиардов, как раз содержит все вышеупомянутые страны и регионы.

Аббревиатура EAFE переводится как Европа, Австралазия и Дальний Восток.

Если бы на рынке были отдельно фонды на Европу, отдельно на Азию (Австралию) — можно было бы скомбинировать их в портфеле. Но их нет (возможно пока нет). Зато у нас есть готовое решение в виде FXDM на развитые рынки, состоящих их акций разных регионов.

Кто-то из инвесторов сознательно избегает инвестиций в некоторые страны (регионы). Яркий пример Япония — рынок до сих пор не достиг значение тридцатилетней давности. И некоторым может не понравится FXDM как раз по причине наличия в нем большой доли японских компаний.

Но я считаю, что долгосрочный инвестор не может знать, как будет вести себя фондовый рынок в будущем (любой страны). Вчерашние лидеры и аутсайдеры завтра вполне могут поменяться местами. Поэтому я сторонник большей диверсификации.

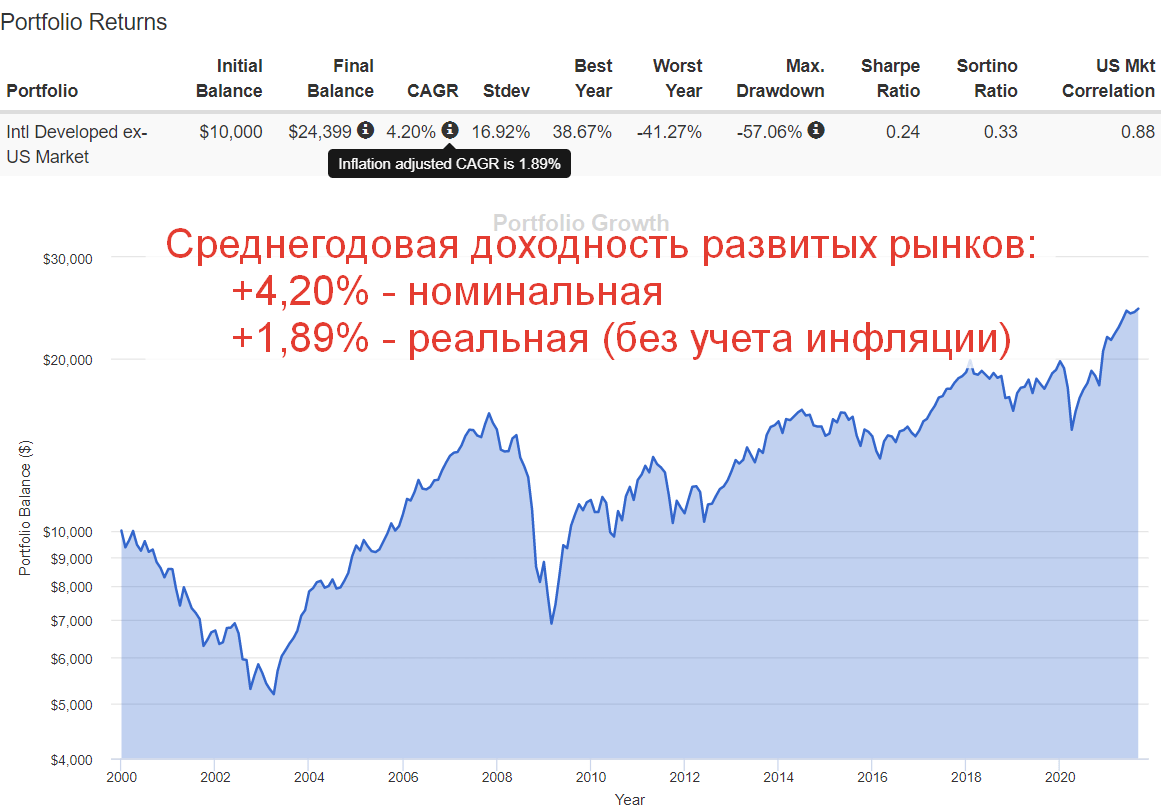

Комиссии

Лично для меня один из решающих факторов. Покупая любой фонд, пока я им владею, буду нести постоянные расходы в виде платы за управление. А владеть (инвестировать) я планирую много лет (десятилетий).

Комиссия наших претендентов были следующие:

- — комиссия 0,9%;

- БПИФ AKEU — 1,3% (включает плату за управление родным фондом 1,1% + 0,2% в виде скрытых комиссий иностранного ETF); — 1,78% (1,68 + 0,1).

Тут я думаю комментарии не нужны.

Дам вам небольшую информацию для размышления.

- c 1986 под конец 2021 года — составила 4,67%;

- с 2000 года — 1,9%;

- с 2010 — снова 4,67%.

Приведенные доходности не учитывают налоги и возможные расходы инвесторов (комиссии брокеру и фондам). Попробуйте вычесть из показанных исторических доходностей хотя комиссии наших фондов и поймете сколько вам останется на руки чистыми.

Резюмируя

По моему (субъективному) мнению по совокупности факторов лучшим кандидатом для включения в долгосрочный портфель фонда отвечающего за развитые страны — выступает ETF FXDM от Finex.

На его стороне самая низкая комиссия (чуть не в разы ниже конкурентов), прозрачность (ETF, а не БПИФ), качество управления, более широкая диверсификация по странам и валютам.

сохраняем, приумножая

Фонды «Открытие — Акции» и «Открытие — Глобальные инвестиции» под управлением УК «Открытие» входят в топ-3 рэнкинга** по доходности среди конкурентов в 2020 году.

Налоговый вычет до 3 млн рублей снижает налогооблагаемую базу за каждый год владения паями, которые находятся в собственности более 3-х лет

Инвестиции в Паевые инвестиционные фонды дают возможность зарабатывать на росте финансового рынка в условиях низких ставок и программ монетарного стимулирования

Как открыть продукт

Сообщить персональному

банкиру о желании открыть

инвестиционный вклад

с паевым фондом

Приобрести паи фонда из списка

участвующих в бандле. Пакет документов

будет предоставлен персональным

банкиром

В течение 5 дней после перевода

денежных средств в оплату паев

оформить инвестиционный вклад через

персонального банкира

Как отследить доходность по вкладу

Вклад отображается в мобильном и интернет-банке «Открытие»

Динамика стоимости пая отображается на сайте и в личном кабинете УК «ОТКРЫТИЕ»

Оформить продукт

Остались вопросы

*15% доход — ожидаемая среднегодовая доходность по фонду «Открытие — Акции» при инвестировании на срок от 3-х лет

Источник https://smart-lab.ru/blog/669078.php

Источник https://vse-dengy.ru/pro-investitsii/portfel-razvitye-strany.html

Источник https://pb.open.ru/private_investments