Содержание

Инвестиции

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

- Инвестиции в акции.

- Инвестиции в облигации (государственные или корпоративные).

- Инвестиции в драгоценные металлы (золото, серебро, платина).

- Инвестиции в биржевые фонды ETF или ПИФы.

- Покупка валюты.

- Инвестиции в производные финансовые инструменты (фьючерсы, опционы, свопы и пр.)

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

- краткосрочные (период до года);

- среднесрочные (от 1 года до 3 лет);

- долгосрочные (от 3 лет и дольше).

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Частное лицо не может торговать на бирже самостоятельно. Этим занимаются брокеры, и они же выступают в качестве посредников между биржей и инвестором. Нужно открыть брокерский счет , после чего владельцу счета открывается возможность покупать/продавать ценные бумаги .

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Есть три самых распространенных способа получить прибыль. Получить разницу между покупкой и продажей ценной бумаги, получить купонную выплату по облигациями или дивиденды . Все три вида дохода облагаются налогом. Их государству выплачивает за инвестора брокер.

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Совокупность всех инвестиций, совершенных инвестором, называют инвестиционным портфелем. Инвестиционный портфель может состоять из акций одной единственной компании, однако аналитики и опытные инвесторы рекомендуют не тратить весь капитал на одну ценную бумагу. Чтобы снизить риски и повысить доходность вложений инвестиционный портфель диверсифицируют — то есть разделяют инвестиции между разными ценным бумагами.

Даже развитые экономики и крупные компании неизбежно сталкиваются с периодами спада и стагнации . Чтобы защититься от таких ситуаций, в инвестиционный портфель включают не только акции, но еще облигации, депозиты, биржевые фонды. Профессиональные инвесторы добавляют в портфель контракты на поставку товаров — фьючерсы.

К самой рискованной, но при этом самой доходной части портфеля относят акции. Биржевые фонды — золотая середина, связанная с относительно низким риском и высоким доходом. Защитная часть портфеля — облигации и депозиты, которые стабилизируют портфель в случае сильной волатильности , это самая надежная часть портфеля.

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

- Реальные инвестиции. К ним относят, например, покупку уже готового бизнеса; приобретение нематериальных активов, таких как патенты, авторские права, товарные знаки и прочее; строительство, реконструкции, капитальный ремонт.

- Финансовые инвестиции. К ним относится покупка ценных бумаг или производных финансовых инструментов.

- Спекулятивные инвестиции. В этом случае главной особенностью инвестиции является ставка на доход за счет изменения цены актива. Действует принцип «купить дешевле, продать дороже». Предметом спекулятивных инвестиций могут быть акции, а кроме них — валюта, драгоценные металлы, облигации.

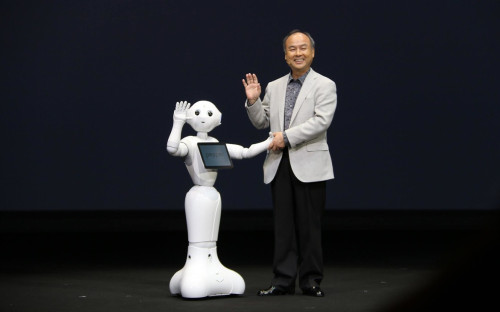

- Венчурные инвестиции. Так называют вложения в молодые компании на долгий срок. Венчурные инвестиции связаны с высоким риском полностью потерять вложения, но также они могут принести инвесторам сверхприбыль. Пример успешной венчурной инвестиции — вложения фонда SoftBank в молодую компанию Alibaba в 2000 году. После выхода Alibaba на IPO в 2014 году доля SoftBank выросла с $20 млн до $74 млрд. Пример провальной венчурной инвестиции — банкротство медицинского проекта Theranos, который привлек от венчурных инвесторов не менее $500 млн перед своим крахом.

- Портфельные инвестиции. Это вложения не в один вид актива (например, акцию конкретной компании), а сразу в несколько, которые формируются в виде портфеля из нескольких ценных бумаг.

- Интеллектуальные инвестиции. Так называют вложения средств в интеллектуальный продукт. Таковым может являться подготовка специалистов, научные разработки, объекты интеллектуальной собственности, творческий потенциал группы людей.

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Уоррен Баффет — американский бизнесмен, один самых успешных инвесторов в истории и один из самых богатых людей в мире. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи». Инвестирует через собственную инвестиционную компанию Berkshire Hathaway. В конце января 2021 года его состояние оценивалось в $86,4 млрд.

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Юрий Мильнер — российский бизнесмен и венчурный инвестор, сооснователь фонда DST. Через фонд DST Мильнер вкладывал в такие компании как Facebook, Spotify, Airbnb, Groupon, Xiaomi, Twitter, Zynga, Alibaba, WhatsApp. В 2020 году Forbes оценивал состояние Юрия Мильнера в $3,8 млрд.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Карл Айкан — известен как один из самых успешных инвесторов-активистов. Айкан находит неэффективные компании, скупает их акции, продавливает перестановки в руководстве, после чего продает подорожавшие бумаги. Он покупал крупные, нередко контрольные пакеты акций компаний из разных сфер экономики. Среди инвестиций бизнесмена была компания Apple — Айкан купил 4,7 млн ценных бумаг корпорации, после чего добился обратного выкупа на сумму в $150 млрд.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Коос Беккер — южноафриканский бизнесмен, глава компании Naspers. Под началом Беккера в 2001 году Naspers вложила $34 млн в малоизвестный китайский стартап Tencent. По итогам сделки Naspers получила 46,5% акций убыточного на тот момент проекта. Со временем Tencent выросла в огромную инвестиционную корпорацию. Главный актив Tencent на сегодняшний день — крупнейший в Китае мессенджер WeChat.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Как рассчитать рентабельность проекта — формула, примеры

Для этого в экономической теории имеются всевозможные способы расчета целевых показателей, которые мы и рассмотрим в данной статье.

Показатели рентабельности

В качестве главных инструментов анализа перспективности инвестиций чаще всего берут несколько показателей, расчет которых приведем ниже.

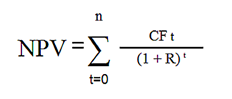

Чистая приведенная стоимость NPV (Net Present Value)

Это сумма дисконтированных значений потоков платежей, приведенных к актуальной дате. Он сообщает, какими рисками и какой совокупной чистой прибылью могут обернуться инвестиции, то есть дает инвестору представление, что он получит от вложений. Его расчет выполняется в следующем порядке:

- Оценивают основные финансовые движения на проекте – начальные и производственные затраты, а также прогнозируемые поступления.

- Находят стоимость капитала, чтобы использовать ее в дальнейшем в качестве ставки дисконтирования.

- Проводят дисконтирование входящих и исходящих потоков, применяя заданную ставку.

- Считают NPV проекта как совокупность дисконтированных потоков:

- n, t – число отрезков времени;

- CF (CashFlow) – денежный поток;

- R (rate) – стоимость капитала/ставка дисконтирования.

Имея на руках рассчитанный NPV, можно довольно просто оценить, положительную рентабельность или отрицательную имеет проект:

- NPV>0 ⇒ прибыльный, можно смело «вступать в игру»;

- NPV

- NPV=0 ⇒ нулевая окупаемость проекта (уровень безубыточности), и чтобы появилась целесообразность участия, нужно или свернуть работы, или принять необходимые меры по повышению его прибыльности.

Следует учитывать, что NPV не претендует на роль точного коэффициента, поскольку работа с многопрофильными проектами существенно усложняет расчет верной ставки. Также среди недостатков расчета можно назвать:

- отсутствие возможности учесть, насколько выполнимо реинвестирование приобретаемых прибылей;

- не учитываются ситуации, когда временные отрезки исполнения инвестпроектов расходятся;

- трудно выбрать период, наиболее подходящий для реализации проекта;

- объем финансовых потоков, по сути прогнозируемый показатель, не рассматривает в NPV реальный сценарий развития и завершения событий.

При этом у данного метода есть и ряд достоинств:

- четкие показатели по начальным вложениям, просчету выручки на всех этапах, а также ставки доходности прочих инвестиций;

- учет динамики стоимости финансов во времени;

- возможность минимизации рисков благодаря применению разных ставок.

Индекс рентабельности/прибыльности PI (Profitability Index)

Данный индекс задействуют, оценивая относительную доходность различных вложений средств. Он вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, отображая прибыль с каждого рубля, вложенного в проект:

PI=NPV/I

- NPV – чистая стоимость входящих инвестпотоков на настоящий момент;

- I – объем вложений в инвестпроект.

С его помощью также дают оценку окупаемости инвестиций. Когда они имеют долгосрочный характер, в расчет добавляется ставка дисконтирования по среднегодовой норме отдачи. Это позволяет производить перерасчет прибыли с учетом временного фактора и сопутствующих ему рисков (инфляция, оборот, ликвидность новых активов, проектный потенциал), а также имеющегося опыта подобных операций при проектной организации. То есть относительная доходность проекта рассчитывается как прогнозная прибыль, соотносимая с заданными значениями.

Через PI дают оценку потенциальной отдачи от капиталовложений и, соответственно, успешности проекта в целом. Величина индекса прямо пропорциональна размеру потенциального дохода от проекта. Логика интерпретации показателя схожа с предыдущим примером:

- PI меньше 1 ⇒ проект бесперспективен, капиталовложения нецелесообразны;

- PI=1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта;

- PI больше 1 ⇒ проект является перспективным.

При сравнении нескольких проектов в работу берут тот, где PI выше, что означает более высокий потенциал прибыльности.

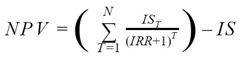

Внутренняя норма доходности ВНД или IRR (Internal Rate of Return)

Коэффициент, определяющий максимальный уровень риска, допускаемый на инвестпроекте, или минимально возможный уровень его прибыльности. То есть это такая ставка дисконтирования r, при которой чистый дисконтированный доход отсутствует.

IRR применяется в тесной взаимосвязи с NPV (чистый дисконтированный доход) и влияет на его значения, позволяя оценивать потенциал инвестиций.

Исходное уравнение для IRR (ВНД) таким образом:

- N – количество расчетных периодов;

- T – номер расчетного периода;

- IS – вложения в проект в начальном периоде и последующие вложения.

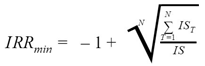

IRR можно рассматривать как ставку рентабельности проекта, при которой NPV=0, а расчет минимального значения внутренней нормы прибыльности таков:

- IRR min – минимальная ВНД;

- N – количество расчетных периодов;

- IST – объем капиталовложений за каждый период;

- IS – суммарный объем инвестиций.

- позволяет оценить «запас прочности» (safety margin) проекта до потенциального повышения процентных ставок;

- дает оценку стоимости денег во времени.

- в отличие от стандартного денежного потока (один отрицательный в виде начального вложения и несколько положительных потоков в будущем) в ситуации с нестандартным денежным потоком возможна множественность значений IRR, количество которых совпадает с частотой чередований положительных и отрицательных потоков;

- не учитывает эффект рефинансирования получаемой прибыли за счет дохода;

- это относительная величина, и поэтому не отражает суммы в денежном эквиваленте;

- при появлении новых капиталовложений каждый раз будет требоваться перерасчет, дающий в результате несколько значений.

Имеющиеся недостатки IRR удалось устранить, модифицировав его формулу расчета, чтобы устранить неточности, причиной которых, как правило, становятся нетипичные условия инвестирования (например, многоэтапные).

На практике IRR применяется, чтобы, путем прямого сравнения с IRR других проектов, дать оценку перспективности того или иного инвестпроекта и выбрать из них более привлекательные для работы. Также показатель используют в сравнении с требуемым уровнем рентабельности проекта (r), за который принимают WACC.

Средневзвешенная цена капитала, WACC (Weighted Average Cost of Capital)

WACC оценивает стоимость/доходность капитала, как собственного (куда входят уставной, внесенный учредителями, резервный, добавочный, а также нераспределенная прибыль), так и заемного. Показатель применяется в анализе инвестиций при расчете других показателей, если его подставлять в расчеты как ставку дисконтирования.

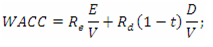

WACC рассчитывается так:

- re – доходность собственного капитала;

- rd – доходность заемного капитала;

- E/V, D/V – доля того и другого капитала в структуре капитала организации (размер капитала организации можно найти как сумму E+D=V);

- t – ставка налога на прибыль (в процентах).

Для интерпретации этот и предыдущий показатели сравнивают:

Внутренняя норма доходности превосходит затраты на (заемный и собственный) капитал, можно начинать работу над проектом.

Затраты на капитал превосходят норму доходности, «ввязываться в дело» нецелесообразны.

Проект безубыточен, но для выведения его в прибыль потребуется увеличить денежные потоки и скорректировать их движения.

В проект №1 перспективнее инвестировать, чем в №2.

Модифицированная внутренняя норма доходности MIRR

В основе методологии расчета лежат следующие положения:

- Доходы (положительные денежные потоки) приводятся на планируемую дату окончания проекта при помощи ставки WACC, которая рассчитывается на основании средневзвешенной стоимости капитала;

- На начальную дату проекта инвестиции (начальная и дальнейшие) приводятся в соответствии со ставкой дисконтирования;

- Показатель MIRR равен норме дохода, которая соответствует самоокупаемости проекта на дату его предполагаемого завершения.

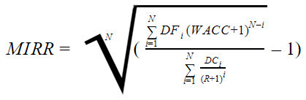

Итоговый вариант формулы MIRR выглядит следующим образом:

- MIRR – модифицированная внутренняя норма доходности;

- N – инвестиционный период в годах;

- DF – прибыли от инвестиции;

- DC – суммы инвестиций;

- WACC – сумма средневзвешенной стоимости капитала;

- R – ставка дисконтирования;

- i – номер периода.

- более высокая точность расчетов благодаря учету возможности реинвестирования прибыли по ставке дисконтирования;

- при помощи MIRR можно сравнивать взаимоисключающие проекты при условии сопоставимости объемов начальных инвестиций и горизонтов инвестирования.

К недостаткам формулы можно отнести отсутствие гарантий, что ставка реинвестирования будет стабильной на протяжении всего инвестиционного периода.

Об анализе рентабельности организации в целом вы также можете прочитать на нашем сайте.

Примеры расчета прибыли проекта в 1С

В качестве инструмента для вычисления значений коэффициентов можно использовать MS Excel, но сложность расчета вышеприведенных показателей, а также ручное сведение базовых данных для их получения сильно повышают возможность ошибки.

Целесообразнее использовать автоматизированные инструменты, например, программные продукты на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и 1С:ERP Управление холдингом. Заметим, эти продукты не единственные, которые позволяют автоматизировать данный процесс, но именно они предназначены для автоматизации крупнейших компаний и холдингов, где задачу инвестирования можно охарактеризовать как насущную, а не как из ряда вон выходящее событие.

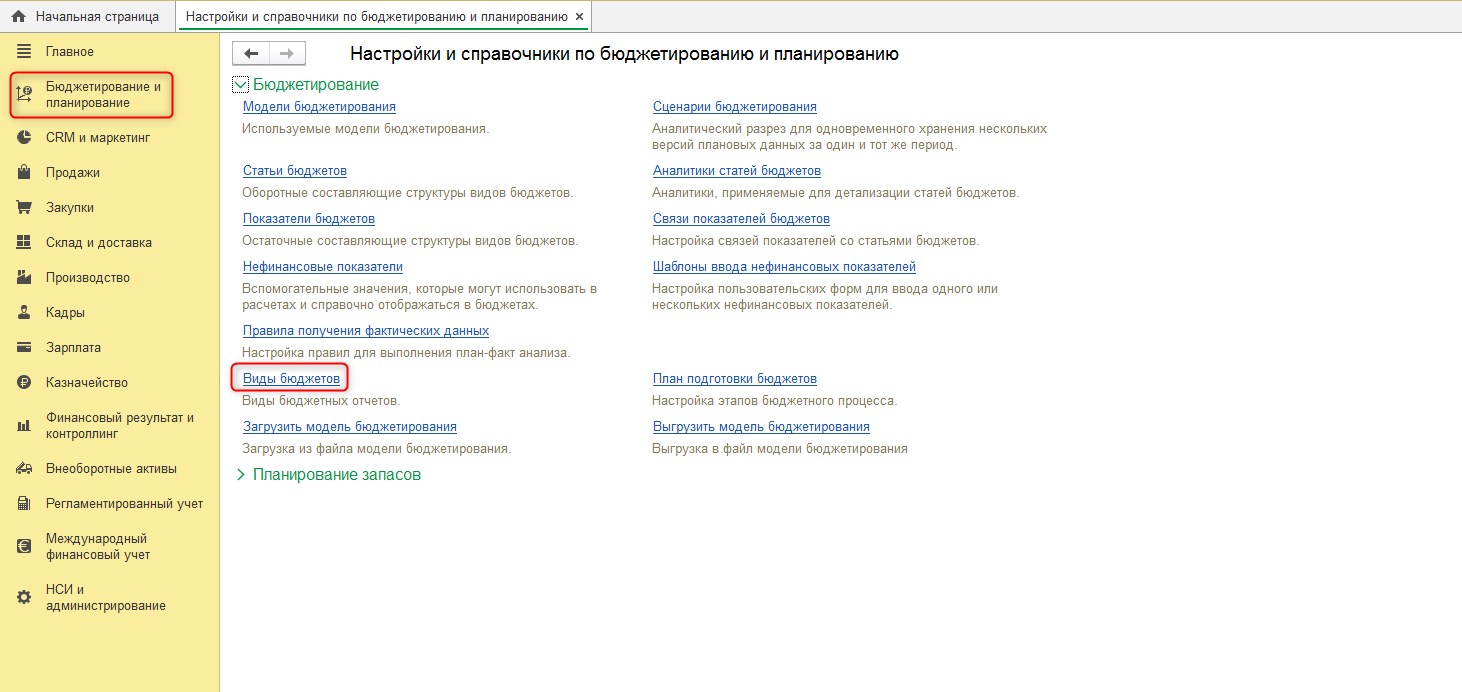

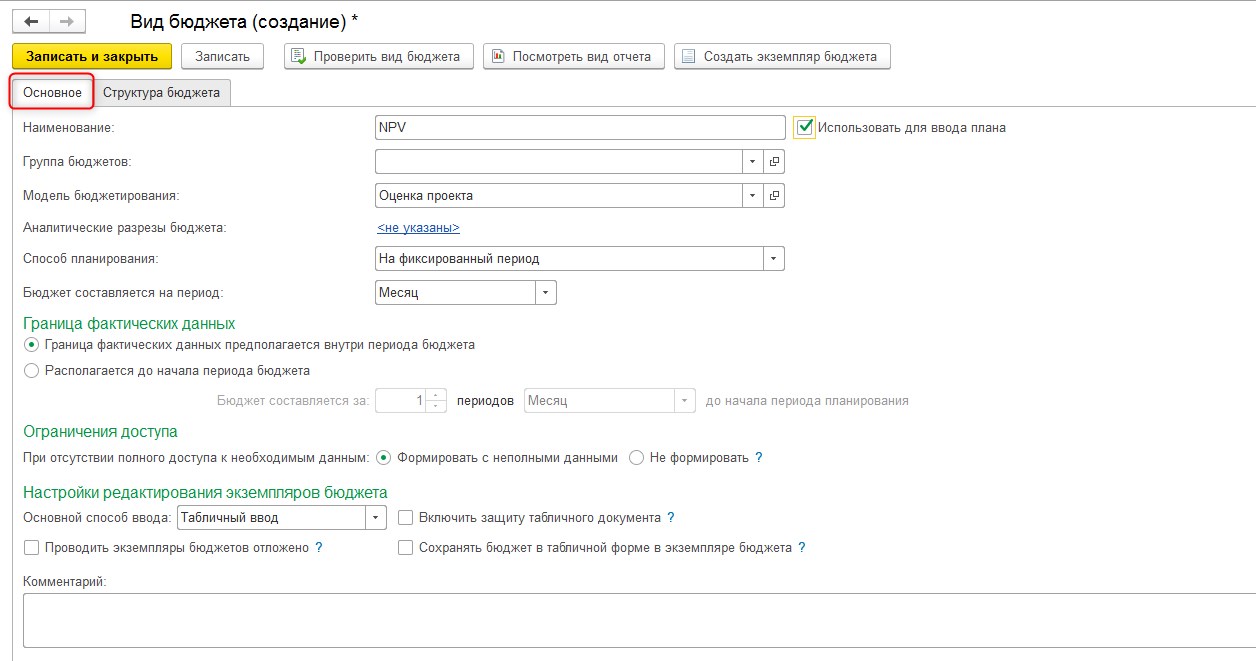

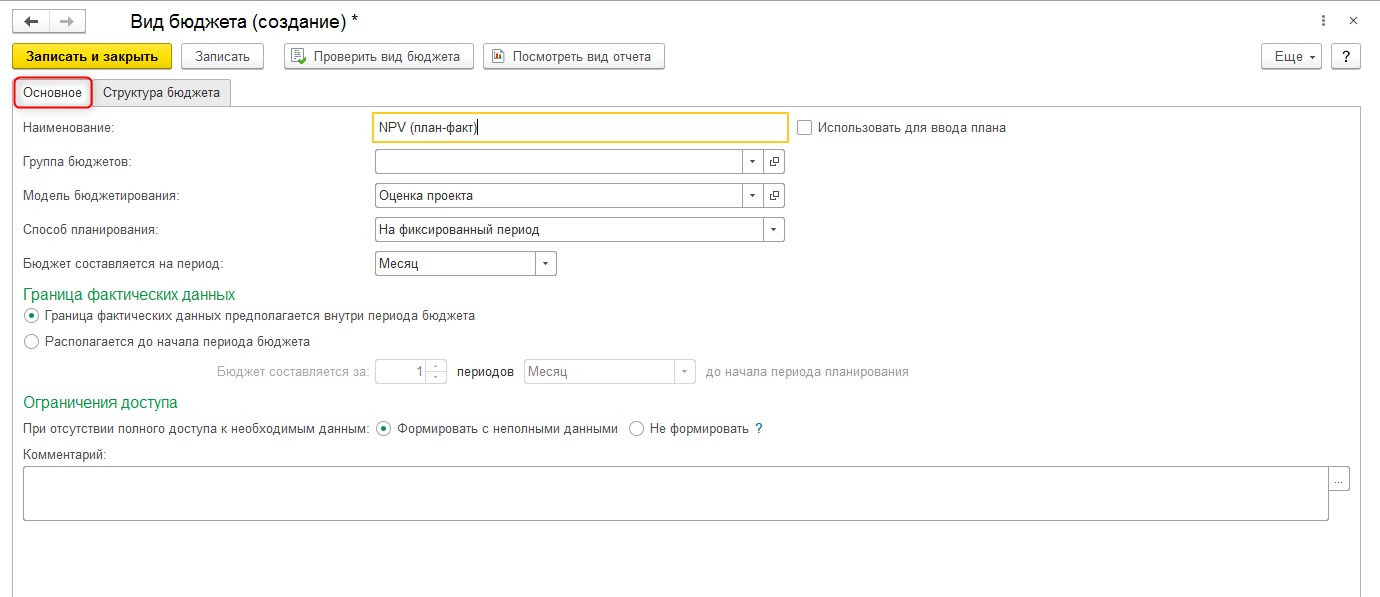

В программном продукте 1С:ERP Управление предприятием задачу исчисления коэффициентов рентабельности можно решить при помощи функционала подсистемы «Бюджетирование». Она позволяет создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления. Чтобы воспользоваться данной возможностью, в разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Рис.1 Создание вида бюджета в «1С:ERP Управление предприятием»

Рис.1 Создание вида бюджета в «1С:ERP Управление предприятием»

Для созданного вида бюджета заполняем вкладку «Основное».

Рис.2 Заполнение вкладки «Основное» созданного вида бюджета

Рис.2 Заполнение вкладки «Основное» созданного вида бюджета

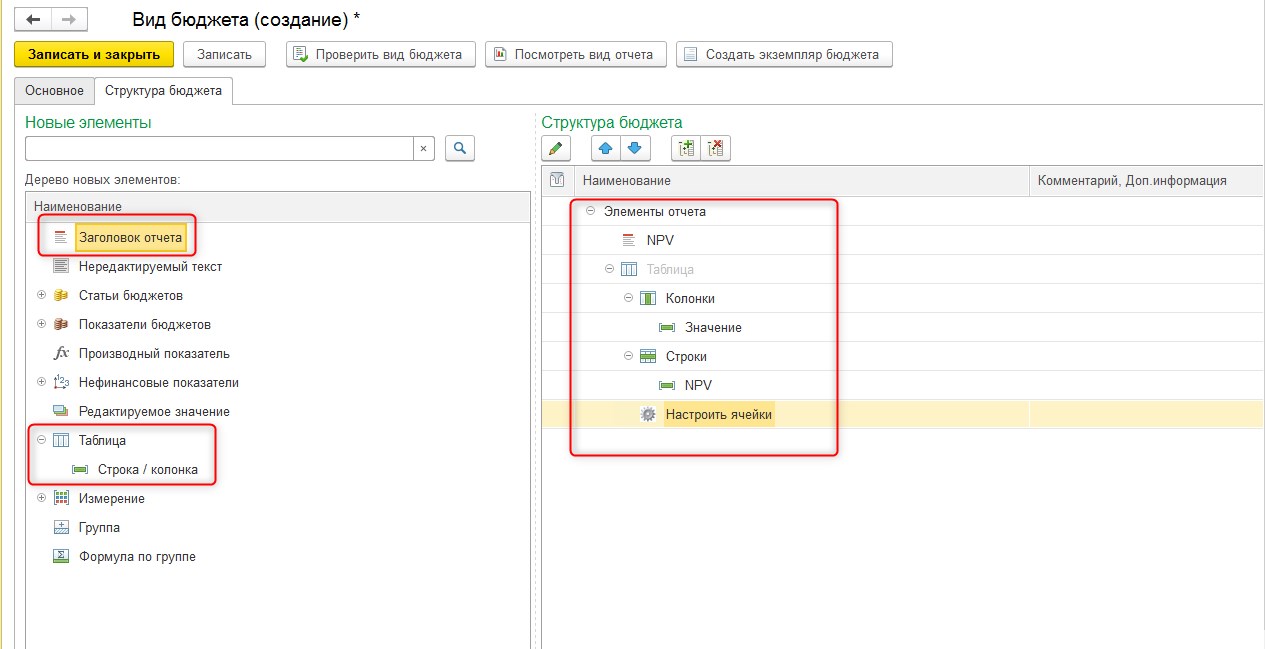

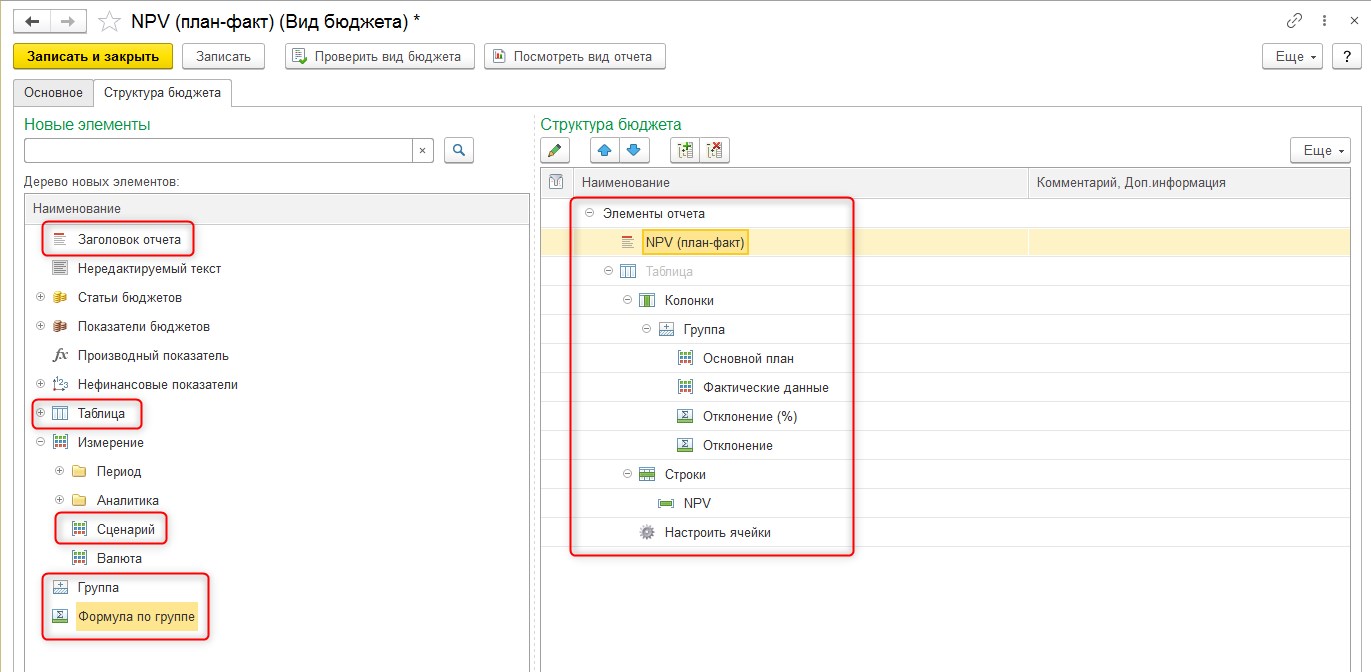

Затем на вкладке «Структура бюджета» создаем структуру нового бюджета в правой части окна, выбрав элементы в левой (заголовок отчета, таблица, строка/колонка).

Рис.3 Настройка структуры бюджета

Рис.3 Настройка структуры бюджета

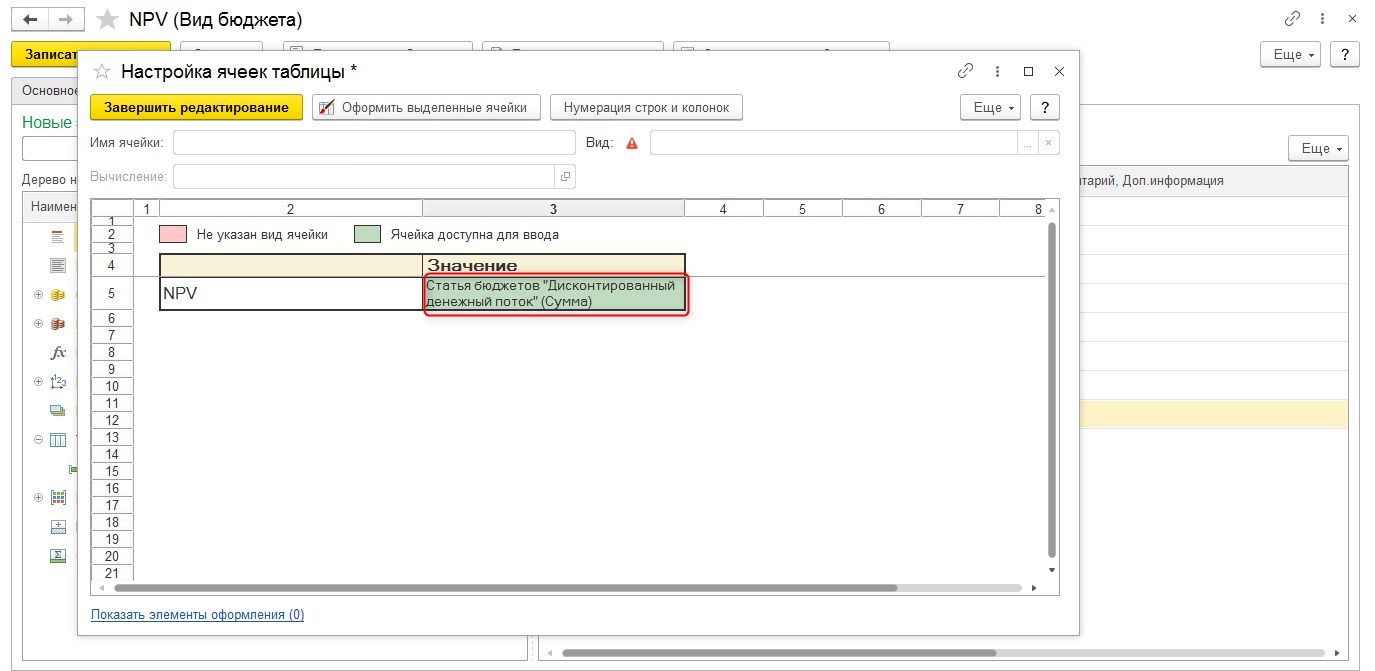

В созданном виде бюджета при помощи элемента «Настроить ячейки» настраиваем правило расчета коэффициента.

Рис.4 Настройка заполнения ячейки

Рис.4 Настройка заполнения ячейки

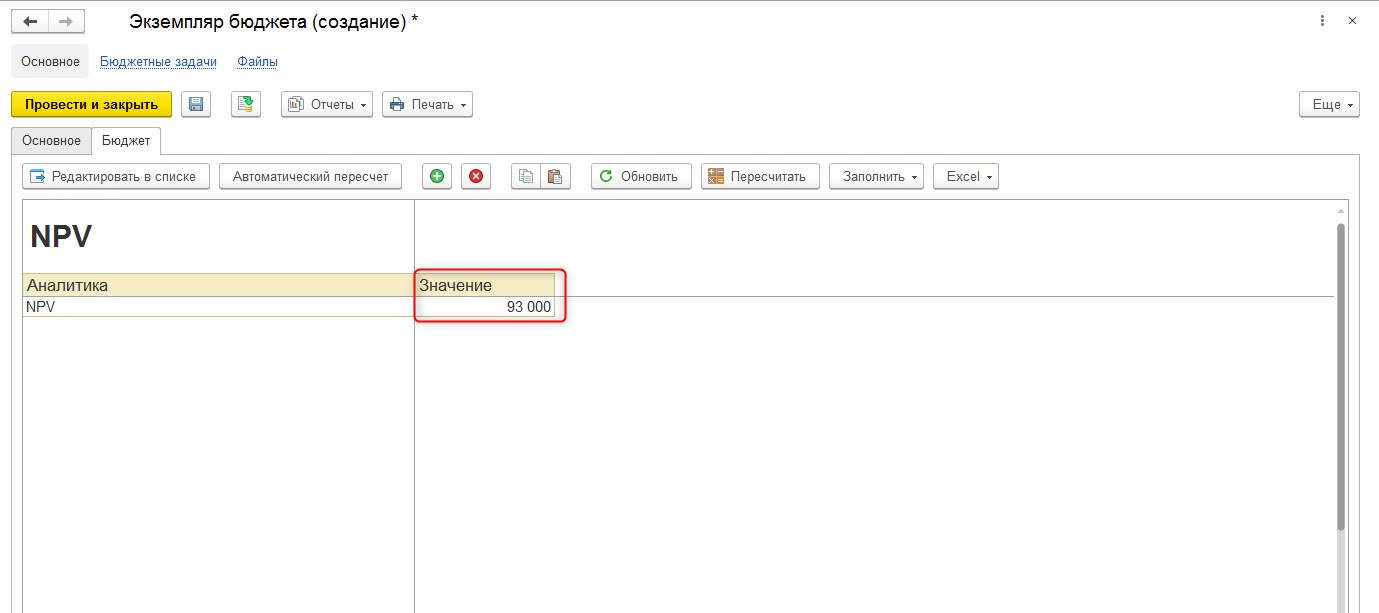

Далее создаем новый экземпляр бюджета и заполняем значение коэффициента.

Рис.5 Создание и заполнение экземпляра бюджета

Рис.5 Создание и заполнение экземпляра бюджета

Для реализации возможности план-фактного анализа в 1С:ERP создаем новый вид бюджета и заполняем вкладку «Основное».

Рис.6 Создание нового вида бюджета для план-фактного анализа

Рис.6 Создание нового вида бюджета для план-фактного анализа

Затем на вкладке «Структура бюджета» зададим структуру нового отчета в правой части окна, выбрав элементы левой части (заголовок отчета, таблица, строка/колонка, сценарий, группа, формула по группе).

Рис.7 Настройка структуры отчета для план-фактного анализа

Рис.7 Настройка структуры отчета для план-фактного анализа

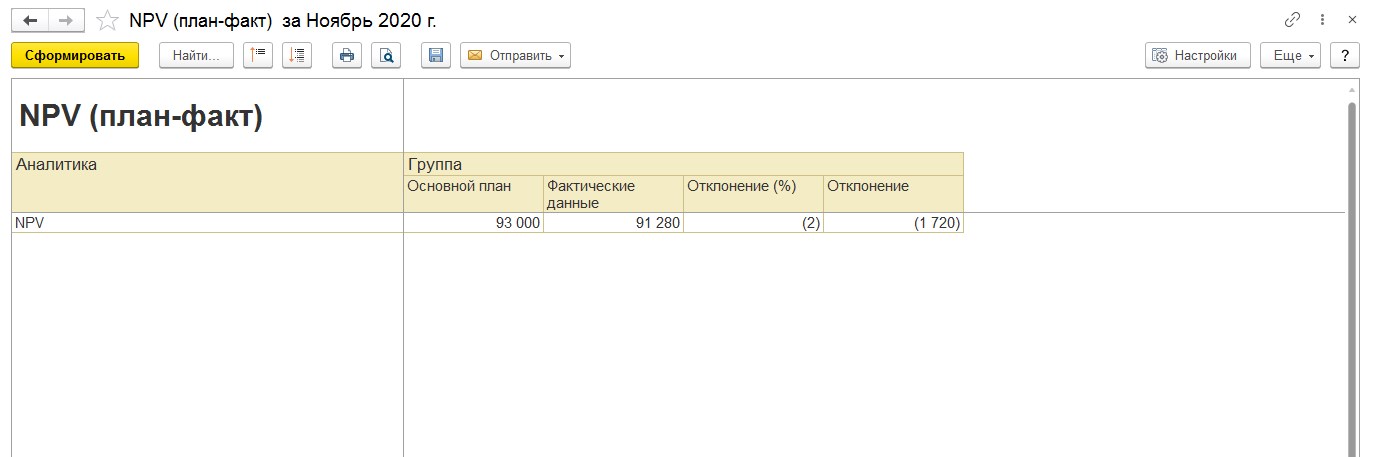

Далее при помощи кнопки «Настроить ячейки» настроим заполнение ячеек отчета по сценариям. После выполнения настроек отчет можно сформировать, нажав на «Посмотреть вид отчета».

Рис.8 Сформированный отчет для план-фактного анализа

Рис.8 Сформированный отчет для план-фактного анализа

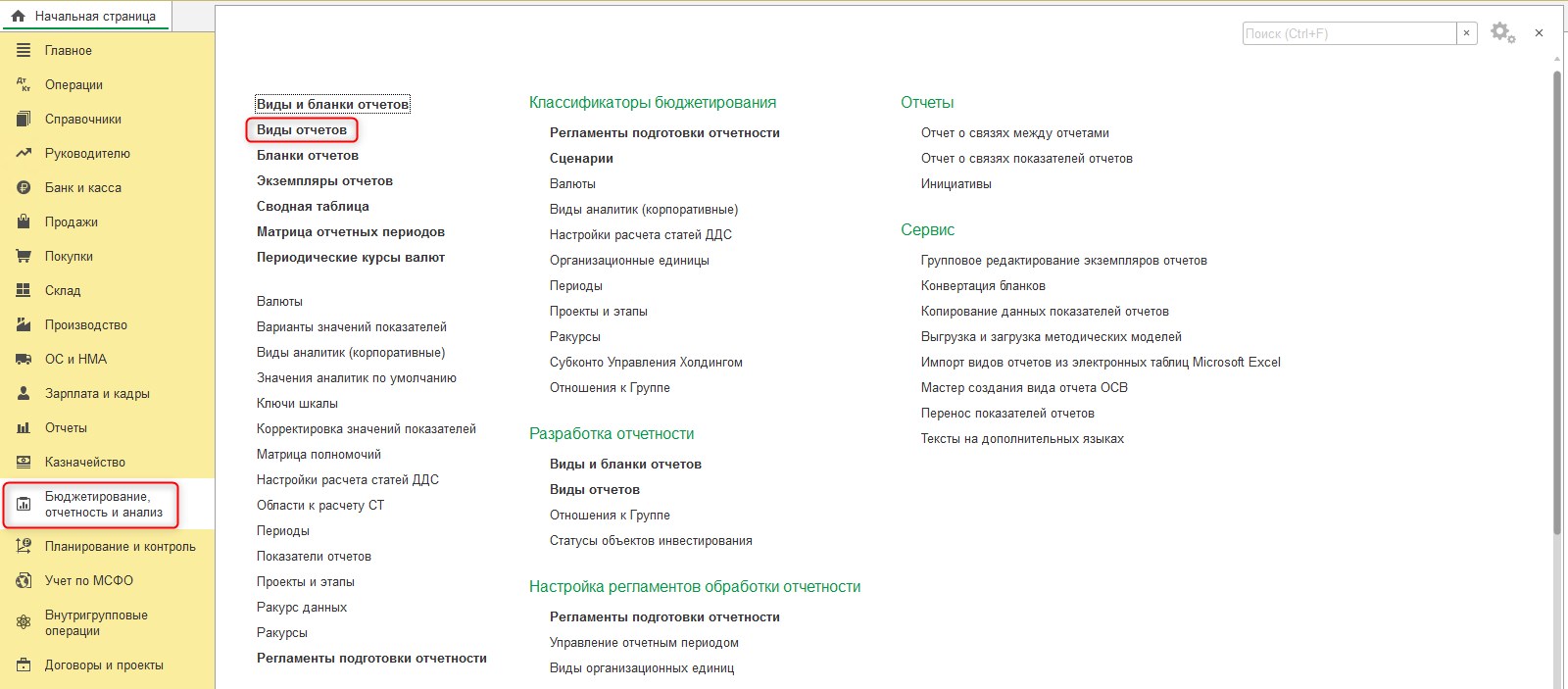

В 1С:Управление холдингом задачу вычисления коэффициентов рентабельности можно также решить при помощи функционала подсистемы «Бюджетирование». Для этого мы перейдем в раздел «Бюджетирование, отчетность и анализ», создадим и настроим новый вид бюджета.

Рис.9 Раздел «Бюджетирование, отчетность и анализ»

Рис.9 Раздел «Бюджетирование, отчетность и анализ»

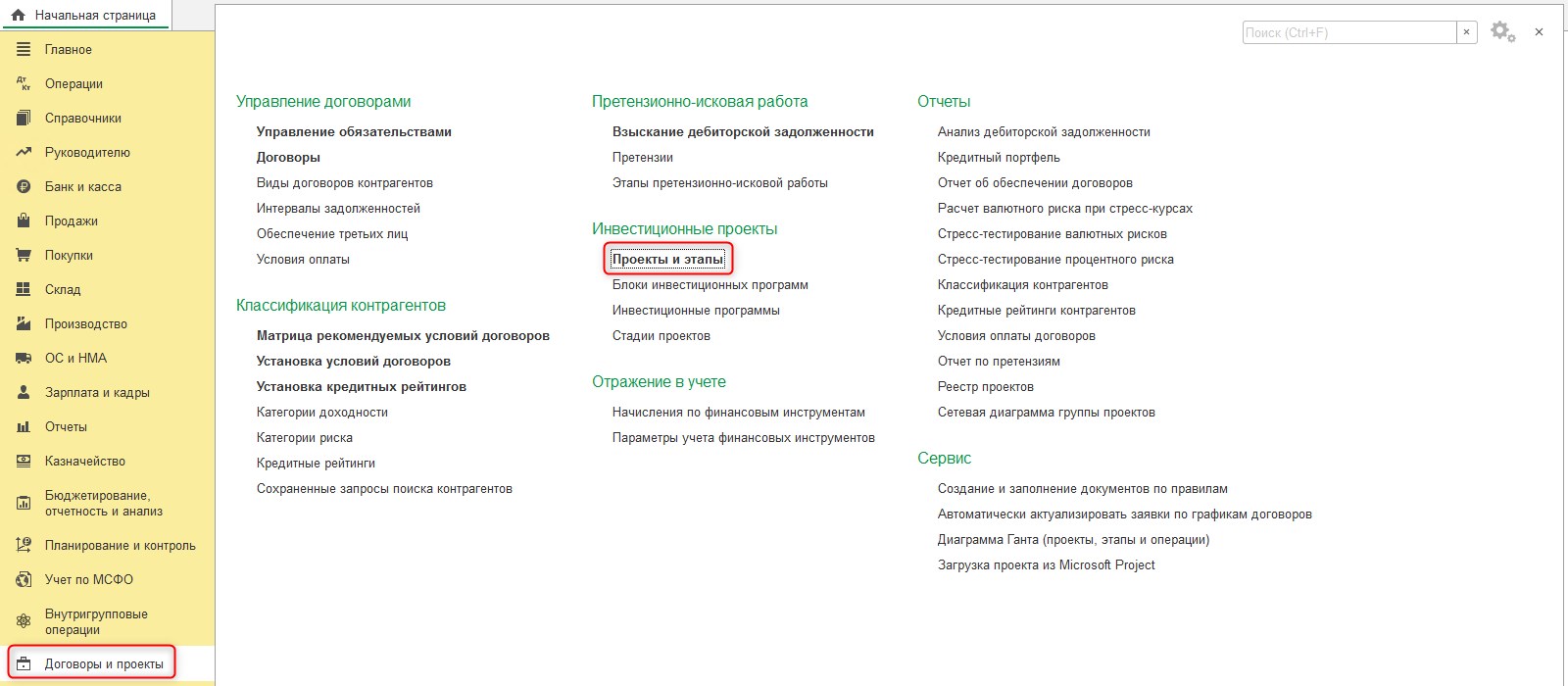

В 1С:Управление холдингом есть отдельная функциональность по ведению проектов, которая представлена в разделе «Договоры и проекты» по ссылке «Проекты и этапы».

Рис.10 Раздел «Договоры и проекты» в 1С:УХ

Рис.10 Раздел «Договоры и проекты» в 1С:УХ

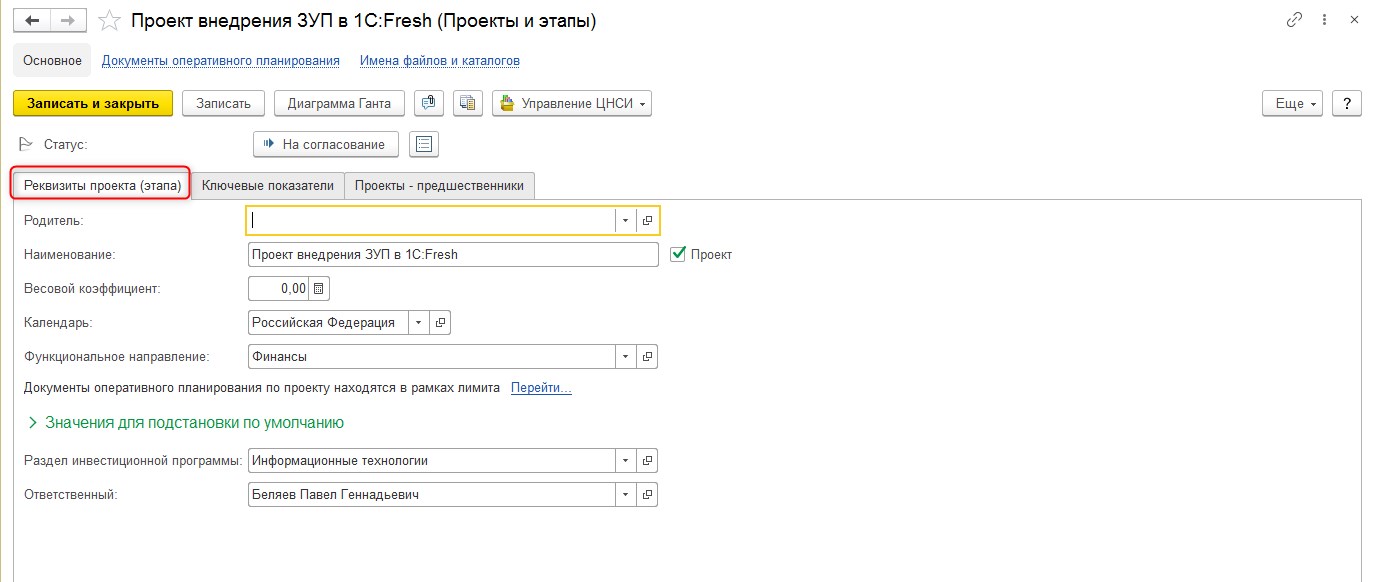

В системе можно создать и настроить новый проект.

Рис.11 Создание нового проекта

Рис.11 Создание нового проекта

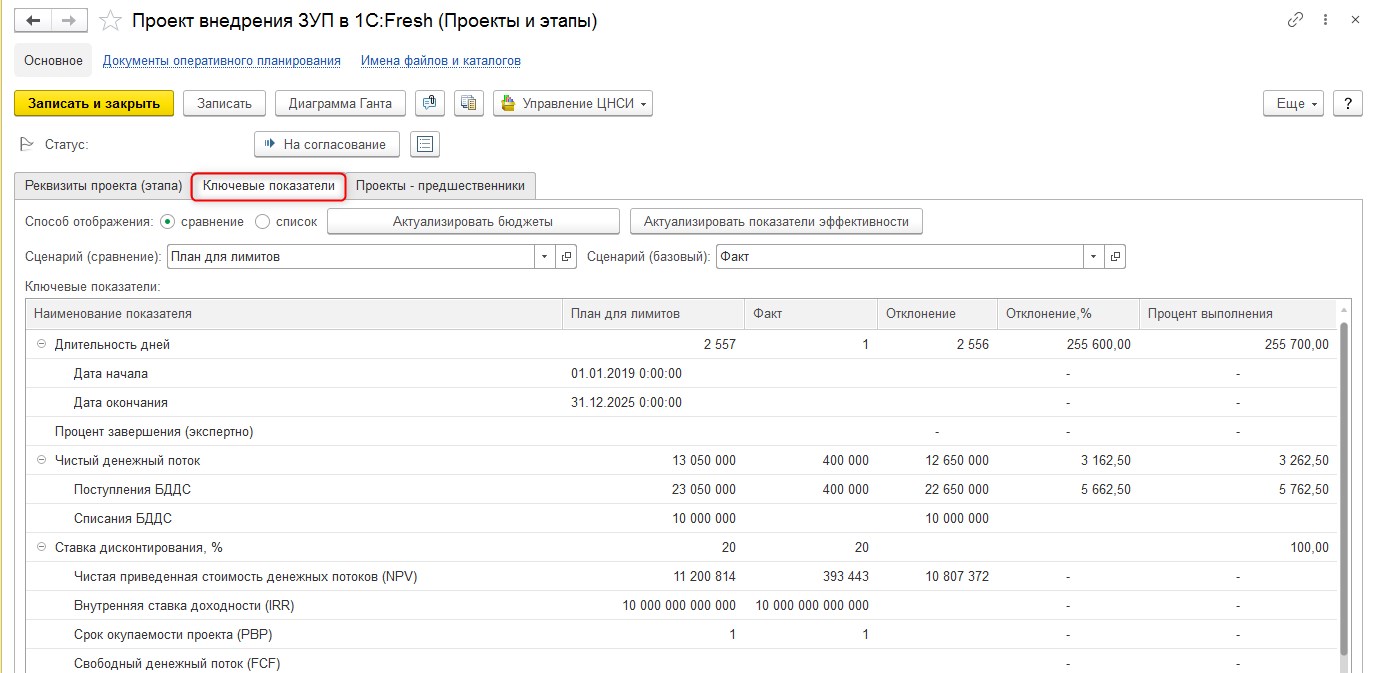

Для созданного проекта устанавливается соответствие используемых бюджетов. В карточке проекта на вкладке «Ключевые показатели» можно просмотреть данные по проекту, в том числе значения показателей, и при необходимости актуализировать отображаемую информацию. Вкладка «Ключевые показатели» позволяет сравнить плановые данные по проекту с фактическими, увидеть рассчитанные отклонения.

Рис.12 Вкладка «Ключевые показатели» проекта

Рис.12 Вкладка «Ключевые показатели» проекта

Типовой функционал 1С:ERP. Управление холдингом представляет широкий набор инструментов, позволяющих автоматом рассчитать большинство рассмотренных нами выше показателей (что называется «одним кликом»), исходя из внесенных бюджетов по предустановленным условиям.

1С:Управление холдингом

Продукт класса CPM для автоматизации финансового учета, расчета рентабельности и прочих показателей

1С:ERP. Управление холдингом

Решение с максимальными возможностями автоматизации учета и управления крупных предприятий

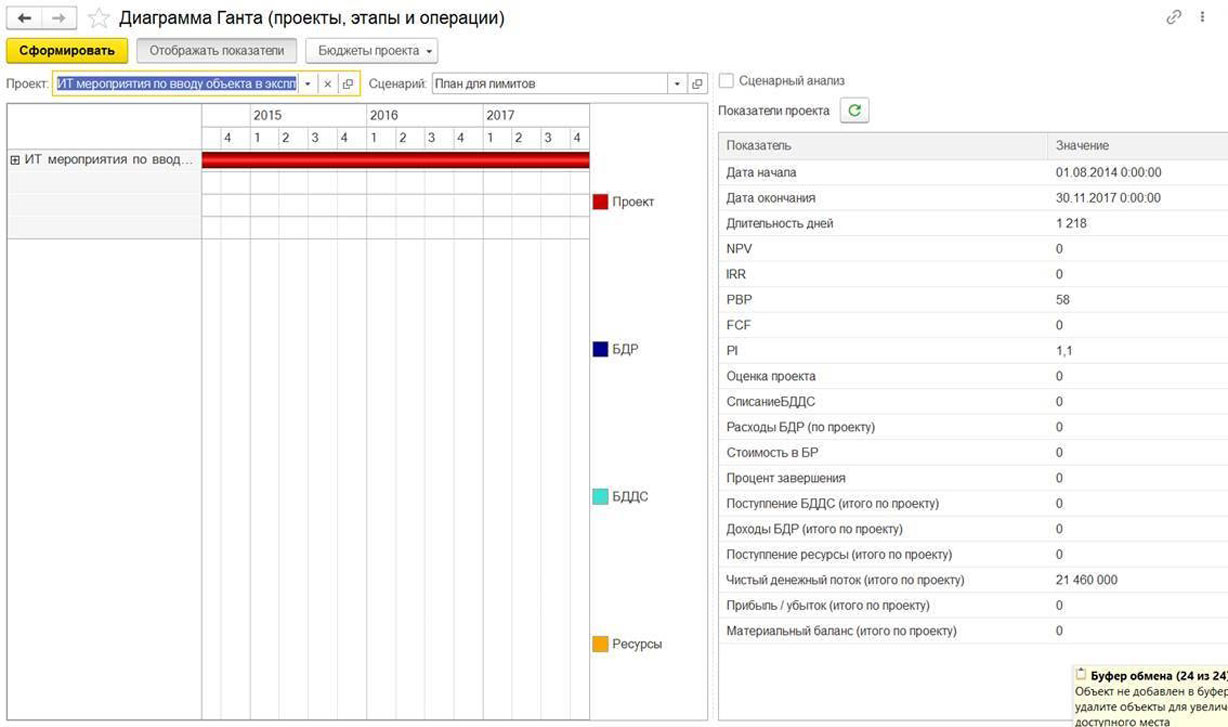

Также существует возможность смоделировать изменения и бюджетов, и показателей, даже когда рамки проекта меняются. Также типовые инструменты позволяют сравнивать разные проекты, собирая наиболее эффективный проектный портфель. Продукт имеет удобные инструменты представления полученных результатов.

Рис.14 Диаграмма Ганта

Рис.14 Диаграмма Ганта

Для инвестора важны, в первую очередь, перспективность и прибыльность потенциальной инвестиции, поэтому важно оценить будущий проект не только с точки зрения прибыли, но и понять, какова будет его рентабельность. Рентабельность говорит о том, качественно ли используются имеющиеся на предприятии ресурсы, поэтому иметь прогноз по рентабельности важно не только инвесторам, которые ищут варианты выгодного вложения своих средств, но и управленцем на предприятии, которое этих инвесторов хочет привлечь.

Как рассчитать рентабельность проекта: формула и примеры

Правильное название показателя — Accounting Rate of Return (ARR), в переводе на русский язык — учетная норма прибыли.

Параллельно используется множество синонимов:

- рентабельность проекта;

- коэффициент эффективности инвестиций;

- средневзвешенная ставка рентабельности;

- учетная доходность;

- средняя норма прибыли и другие.

Несмотря на обилие названий, сущность показателя остается неизменной: он определяет, сколько рублей может получить вкладчик за каждый рубль, инвестированный в конкретный проект.

Формула расчета

Есть три варианта расчета учетной нормы прибыли.

Вариант 1. Расчет по средней стоимости вложений

Применяется, если по ходу осуществления проекта все инвестиции будут списаны на расходы без остатка.

ARR = (чистая среднегодовая прибыль / ½ * общая сумма инвестиций) * 100%

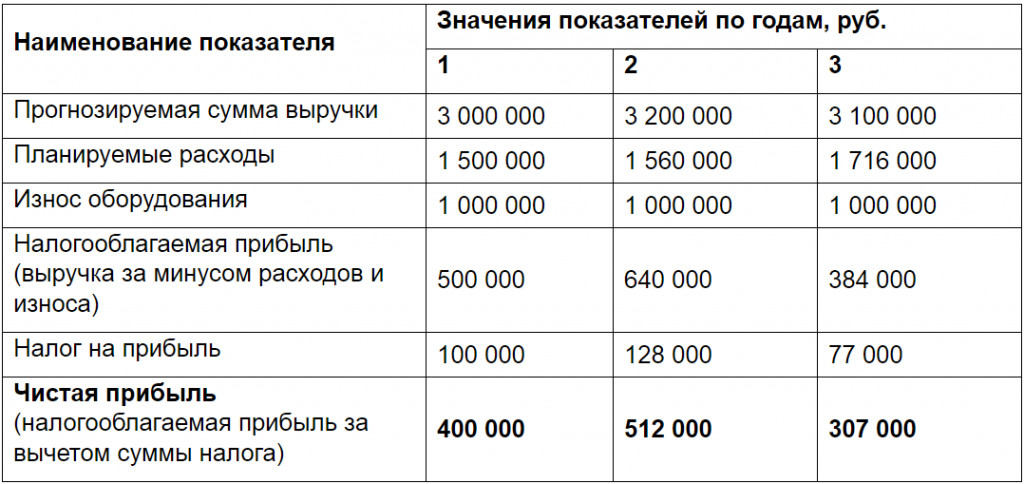

Например. Предприятие планирует купить новое оборудование за 3 000 000 рублей. Срок его эксплуатации составляет три года. Ожидаемые расходы составят 1 500 000 рублей в первый год, а дальше будут возрастать на 4% ежегодно. Амортизация будет начисляться линейным способом, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Налог на прибыль — 20%. Прогнозируемая сумма выручки по годам представлена в таблице.

Исходные данные для расчетов:

Таким образом, среднегодовая чистая прибыль = (400 000 + 512 000 + 307 000) / 3 = 406 000 рублей.

ARR = (406 000 / ½ * 3 000 000) * 100% = 27%

Вариант 2. Расчет с учетом остаточной стоимости имущества

Применяется, если нужно учесть остаточную стоимость актива. То есть разницу между его первоначальной стоимостью и суммой износа, начисленной за весь срок его использования.

ARR = (чистая среднегодовая прибыль / ½ * (первоначальные инвестиции — остаточная стоимость)) * 100%

Например. Предприниматель планирует купить производственную линию за 5 200 000 рублей. Износ будет начисляться линейным способом на протяжении пяти лет, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Остаточная стоимость оборудования по истечении срока его эксплуатации составит 200 000 рублей. Прогнозируемая среднегодовая прибыль — 400 000 рублей.

ARR = (400 000 / ½ * (5 200 000 — 200 000)) * 100% = 16%

Вариант 3. Расчет по размеру первоначальных инвестиций

Применяется для оценки проектов, которые обеспечивают равномерный объем доходов на очень длительный или неопределенный срок. К таким проектам относится, например, покупка недвижимости, которую можно сдавать в аренду в течение многих лет.

ARR = (чистая среднегодовая прибыль / сумма инвестиций) * 100%

Например, компания планирует купить недвижимость и сдавать ее в аренду коммерческим предприятиям. Стоимость объекта нежилого фонда — 100 миллионов рублей. Ожидаемая среднегодовая сумма прибыли — 30 миллионов рублей. Подсчитаем рентабельность проекта.

ARR = 30 / 100 * 100% = 30%

Значение показателя в бизнес-планировании

Итак, рентабельность проекта отражает прибыльность объекта инвестирования. Чем она выше, тем больше прибыли получит вкладчик.

- во-первых, с показателем рентабельности собственного капитала самого предприятия: учетная норма прибыли проекта должна быть выше;

- во-вторых, со среднеотраслевыми значениями рентабельности капитала (показателями конкурентов).

Например, рентабельность собственного капитала компании составляет 30%. То есть на 1 рубль, вложенный в свой бизнес, предприятие получает 30 копеек чистой прибыли. Руководству предложили поучаствовать в новом проекте, норма прибыли которого оценивается в 20%. Стоит ли компании принять предложение? Если других выгод вроде выхода на новые рынки или улучшения деловой репутации сделка не принесет, то не стоит. Ведь доходов от этого проекта будет меньше, чем может получить фирма от своей обычной деятельности.

Универсального значения учетной нормы прибыли не существует. Она зависит от отрасли, в которой планируется реализовать проект. Например, для сельского хозяйства норма прибыли в 15% — очень хороший показатель, он выше среднеотраслевой рентабельности капитала. А для строительства и 50% будет недостаточно.

Величина показателя должна соответствовать степени риска. Если инвестируется стабильное предприятие, давно и плотно занявшее свою нишу на рынке, норма прибыли на уровне среднеотраслевых значений считается хорошей. Но если вкладчику предстоит инвестировать новый инновационный проект, когда существует риск потери дохода или всех вложенных денег, норма рентабельности должна быть на порядок выше.

Если вкладчик выбирает самый доходный проект из нескольких, нужно рассчитать и сравнить нормы прибыли по каждому из них.

Преимущества и недостатки

Основное достоинство учетной нормы прибыли — простота расчета. С другой стороны, она не учитывает такие факторы:

Стоимость денег во времени

В данном случае деньги, поступающие на n-ый год реализации проекта, оцениваются по тому же уровню рентабельности, что и поступления в первый год. Один рубль сегодня стоит больше, чем через год. Деньги можно пустить в оборот и на конец года получить реальный доход. Если же инвестор сможет вернуть вложения только через несколько лет (проект с длительным сроком реализации), то он потеряет возможность получения такого дохода. Кроме того, деньги ежегодно дешевеют из-за инфляции.

Распределение прибыли по годам

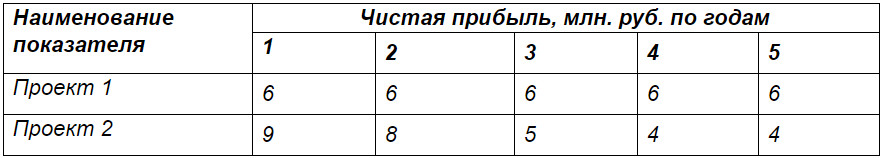

Например, инвестор рассматривает два взаимоисключающих проекта. Базовые данные в обоих случаях идентичны: стоимость 20 миллионов рублей, ожидаемая среднегодовая прибыль — 6 миллионов рублей. На первый взгляд проекты выглядят равнозначными, поскольку учетная норма прибыли одинакова:

ARR = (6 / ½ * 20) * 100% = 60%

Однако прогнозируемые объемы прибыли по годам заметно отличаются. В таблице приведены ожидаемые показатели за пять лет реализации проекта.

Из таблицы видно, что второй проект привлекательней для инвестора, поскольку прибыль в первые два года здесь значительно выше.

Разницу в продолжительности срока жизни активов

Если оценивать несколько проектов равной стоимости с приблизительно равной суммой ежегодной прибыли, но разным сроком эксплуатации актива, то результат расчетов будет очень схож. Однако если срок службы активов заметно отличается, то инвестору выгоднее вложить деньги в тот проект, который просуществует дольше.

Сложность прогнозирования будущей прибыли

Если речь идет о новом бизнесе, то прогнозирование прибыли может вызывать затруднения. А в условиях отечественной экономики разброс между ожидаемым и реальным результатом может быть значительным.

Использование различных методов амортизации

Например, амортизация на предприятии начисляется не линейным, а иным способом, то есть сумма варьируется из года в год и спрогнозировать ее нереально. В таком случае расчет по приведенному алгоритму теряет смысл.

Вывод: учетная норма прибыли — удобный и простой инструмент, но область его применения ограничена. Он хорошо подходит для прогнозирования прибыли от внедрения краткосрочных проектов при условии равномерного поступления доходов.

Источник https://quote.rbc.ru/dict/investments

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/kak-rasschitat-rentabelnost-proekt/

Источник https://spark.ru/startup/seeneco/blog/55540/kak-rasschitat-rentabelnost-proekta-formula-i-primeri