Содержание

О 3 лучших стратегиях торговли золотом на Форексе

Стратегия торговли золотом на Форекс – это набор правил, согласно которым действует трейдер с целью заключить максимально прибыльную сделку. Данных стратегий существует не так много, как для трейдинга валютой, однако в них все равно можно запутаться, поэтому мы представим для вас уже проверенные стратегии торговли золотом.

Мы расскажем вам про секреты Форекс в игре на бирже золотом. Данные секреты будут заключаться в трёх лучших стратегиях для заработка на трейдинге золотом или, например, серебром. Внимательно прочитайте о них и изучите — это пригодится вам в реальной торговле и в получении прибыли на Forex.

Вы должны понимать и помнить, что международный рынок Forex предоставляет трейдерам возможность заработать не только путём торговли валютными парами, но и еще торговли ценными металлами, как золото, платина или серебро. И если у вас не получилось торговать валютой, обязательно попробуйте металлы.

БЕСПЛАТНО: 10 правил Форекс торговли против толпы alt=»Торговля против толпы» width=»300″ height=»37″/>

Стратегии торговли золотом на Форексе не основываются на физической покупке-продаже золота, все торговые сделки заключаются внекассово (на внебиржевом уровне). Цены золота всегда формируются в долларах США – это стоимость одной унции золота.

Спасибо лучшим стратегиям торговли золотом

У многих успешных трейдеров, которые спекулируют золотом на Форексе есть стратегии, которые они совершенствуют со временем. Прежде чем начинать трейдинг золотом на валютной бирже, вам нужно сформировать и развить стратегию, которая поможет значительно увеличить прибыль и минимизировать убытки.

Вот три основные стратегии торговли золотом на Форекс, которые достаточно часто выбирают трейдеры:

- Простая сбалансированная стратегия.

- Внутридневная стратегия отката.

- Стратегия внутридневной торговли на основе EMA.

Простая сбалансированная стратегия

Эта стратегия торговли золотом на Форекс рассматривает определённые индикаторы, которые обеспечивают веские основания для входа-выхода из торгов. Простая сбалансированная стратегия основывается на экспоненциальной средней скользящей за 5 и 10 периодов, индексе RSI, а также осцилляторе стохастик. Все эти индикаторы наносятся на график свечей.

Долгосрочный вариант использования этой стратегии подразумевает покупку золота, когда экспоненциальная скользящая за 5 периодов поднимается над линией экспоненциальной за 10 периодов и стохастической линией, но находится ниже уровня 80.00. При этом показатель RSI находится выше 50, что говорит о том, что актив (т.е. золото) не находится в состоянии перекупленности.

Использование этой простой стратегии торговли золотом на Форекс в краткосрочном периоде даёт трейдеру сигнал продажи, когда экспоненциальная скользящая за 5 периодов опускается ниже экспоненциальной за 10 периодов. Стохастическая линия тоже опускается, но находится выше 20.00, в то время как RSI находится ниже 50, что сообщает о том, что актив не находится в состоянии перепроданности.

Внутридневная стратегия отката

Данная стратегия торговли золотом на Форексе отлично подходит для внутридневных трейдеров, которые открывают и закрывают торги в рамках одного торгового дня. Она использует пятнадцати-, тридцати или часовые графики японских свечей Heikin Ashi. Чарты Heikin Ashi очень похожи на графики японских свечей, которые очень полезны в определении самых коротких рыночных трендов. Внутридневная стратегия отката помогает определить точки входа и выхода из торгов и определяет основные тренды.

Покупка золота должна происходить, когда экспоненциальная за 10 периодов поднимается над экспоненциальной скользящей за 30 периодов со значительным разрывом между двумя периодами.

Продажа пары с участием золота будет осуществляться, когда экспоненциальная за 10 периодов опустится ниже экспоненциальной скользящей за 30 периодов со значительным разрывом между двумя периодами.

Стратегия внутридневной торговли на основе EMA

Стратегия торговли золотом на Форексе на базе индикатора EMA также отлично подходит внутридневным трейдерам. Она использует простые графики японских свечей для определения торговой стратегии. EMA – это отстающий индикатор, который особенно полезен при определении рыночных трендов в моменты серьёзных ценовых колебаний.

Стратегия на основе EMA использует ряд технических индикаторов, а именно: EMA за 5 периодов, EMA за 12 периодов, индекс RSI и всё это помещается на график японских свечей за 1 день.

Покупка золота осуществляется в тот момент, когда EMA за 5 периодов поднимается над EMA за 12 периодов. При этом уровень RSI находится ниже 50.

Продажа золота будет осуществляться в тот момент, когда EMA за 5 периодов опустится ниже EMA за 12 периодов, а показатель RSI будет находиться выше 50.

Резюмирование о «золотых» стратегиях Forex

Торговля золотом – это достаточно перспективный торговый инструмент, а стратегия торговли золотом на Форекс – это тот инструмент, который поможет трейдеру осуществлять трейдинг максимально продуктивно. Если вы выберете одну из этих трёх стратегий для торговли, то у вас очень высокие шансы на получение постоянной торговой прибыли и заработка.

Часовые стратегии торговли на Форекс

Часовые стратегии пользуются популярностью как у новичков, так и у опытных трейдеров. С одной стороны, часовой таймфрейм достаточно комфортен: он оставляет время на раздумья и не заставляет принимать решения и действовать в течение нескольких секунд. С другой стороны, торгуя на Н1, трейдер может получать прибыль не только с глобальных трендов, но и с коррекций, что увеличивает эффективность торговли. Рассмотрим подробнее несколько часовых стратегий и попытается разобраться, насколько эффективен такой стиль торговли.

Особенности стратегий торговли на часовом таймфрейме

Торговля на часовом таймфрейме считается краткосрочной. Сделки, совершаемые на основании часовых стратегий Форекс, могут открываться и закрываться в течение одной торговой сессии, а могут удерживаться в по несколько дней.

Большая часть стратегий на часовом таймфрейме предполагает торговлю внутри дня. Каждая торговая сессия имеет свои особенности, и в течение суток активность движения цены может меняться по несколько раз. Помимо того, что европейская и американская сессии в принципе более волатильны, чем азиатская и тихоокеанская, в течение дня выходят новости, которые могут в любой момент развернуть цену, либо придать новый импульс текущему движению.

При торговле на часовых графиках необходимо учитывать время выхода новостей. При торговле по техническому анализу лучше воздержаться от заключения сделок в периоды волатильности, связанные с важными экономическими событиями.

Часовые стратегии торговли на рынке Форекс

Существует множество стратегий торговли на Forex на часовом таймфрейме. Рассмотрим некоторые из них, чтобы разобраться в специфике часовых графиков и выбрать лучшую ТС для трейдинга.

ТС для часовых графиков ЕМА + Стохастик

Эта стратегия – одна из модификаций известной ТС «20 пунктов в день». Она считается универсальной, подходит для всех ликвидных торговых пар, CFD, золота и серебра. Система предназначена для внутридневного трейдинга и базируется на связке нескольких простых индикаторов:

- 2 экспоненциальных скользящих средних с периодами 10 и 18. с теми же периодами (%К=18 и %D=10).

Условия открытия сделок следующие:

- Если быстрая скользящая пересекает медленную снизу вверх (цена должна находиться над мувингами) и линии Стохастика направлены в ту же сторону, открывается сделка на покупку.

- Если быстрая МА пересекает медленную сверху вниз, цена находится под мувингами, и линии Стохастика также направлены вниз – открывается сделка на продажу.

Стоп лосс устанавливается на минимум предыдущей свечи (для длинной позиции) или на максимум (для короткой). Тейк профит можно выставить фиксированный – 20 пунктов, либо подтаскивать стоп лосс вручную, постепенно выводя сделку в безубыток и защищая прибыль. Можно также комбинировать оба подхода.

Не рекомендуется открывать сделки за несколько часов до конца американской торговой сессии (после 9 часов по Москве). Если ближе к 23 МСК сделка не закроется автоматически, лучше закрыть ее вручную, нежели переносить на следующие сутки.

Торговая система «Атака по тренду»

ТС «Атака по тренду» на первый взгляд довольно проста: единственный используемый в ней индикатор – 96-периодная ЕМА. Однако для анализа рынка используется не только индикатор, но и приемы свечного анализа.

Для того, чтобы открыть сделку на продажу, необходимо соблюдение ряда условий:

- В завершение прошлого торгового дня цена должна закрыть выше скользящей средней.

- Последние несколько свечей торговой сессии – бычьи.

- В начале следующего торгового дня цена по-прежнему выше линии, пересечений не происходило.

Если условия соблюдены, открывается 3 ордера на покупку равным лотом:

- Ордер со стоп лоссом 50 пунктов и тейк профитом 100 пунктов.

- Ордер со стоп лоссом 50 пунктов и тейк профитом 20 пунктов (либо установленном на максимум предыдущего торгового дня).

- Ордер без фиксированных стопа и тейка, закрывается в конце торговой сессии.

Объем лота высчитывается таким образом, чтобы 50 пунктов примерно соответствовали 1% депозита (тогда общий риск от серии сделок будет примерно равен 3%).

Стратегия Стохастик + уровни Фибоначчи

В этой стратегии уровни Фибоначчи будут выполнять роль основного инструмента, задача стохастического осциллятора – фильтровать сигналы. Стохастик устанавливается с параметрами (14,3,3), сетка Фибо растягивается от экстремумов предыдущего дня. Для удобства можно настроить отображение разделителей периодов на графике.

Сделки по данной стратегии открываются в тот момент, когда цена пробивает уровень 0 или 100 по Fibo. Вход в рынок осуществляется в сторону пробоя.

- Если был пробит уровень 100, то на уровень 161.8 устанавливается тейк профит, а на 61.8 – стоп лосс.

- Если был пробит уровень 0, то для удобства выставления стопа и тейка нужно растянуть сетку Фибоначчи в обратном направлении.

Перед открытием сделки нужно свериться со Стохастиком – он не должен быть перепродан для открытия короткой позиции или перекуплен для открытия длинной.

Преимущества и недостатки часовых стратегий Форекс

Торговля на часовых графиках дает множество возможностей для получения прибыли. В зависимости от стратегий, сделки можно открывать и по тренду, и на коррекции, и даже в боковике. Торговля внутри дня отлично подойдет трейдерам, готовым уделять рынку много времени и периодический проверять графики. Однако, при необходимости, часовые стратегии можно настроить на автоматическое закрытие с помощью стоп лосса и тейк профита.

Недостаток торговли на часовых графиках в том, что сигналы на открытие сделки будут поступать далеко не каждый день. Кроме того, не все торговые системы универсальны, некоторые подходят только для определенных валютных пар или акций фондового рынка. Это значит, что в месяц получится открыть максимум две-три сделки, что при прибыли в 20-50 пунктов за ордер – довольно скромный результат. В итоге часовые графики становятся чем-т вроде тренировочной площадки перед переходом на более интенсивный скальпинг или, наоборот, позиционные дневные стратегии.

Торговля на финансовых рынках сопряжена с высоким уровнем риска для капитала. Для того, чтобы снизить риски, рекомендуется четко следовать правилам мани-менеджмента и всегда устанавливать Stop Loss. Все решения, которые принимает трейдер при работе на Форекс являются его личной ответственностью.

Как торговать фондовыми индексами на Форексе

Форекс – это давно не только валюты, это большое многообразие инструментов, которые дают трейдерам возможность диверсифицировать риски, а также подобрать торговый портфель под свою стратегию, индивидуальный торговый стиль и даже психотип. Одними из самых популярных инструментов для трейдинга являются фондовые индексы.

Из разряда альтернативы валютным парам, CFD на индексы становятся лидерами из-за своих преимуществ. Так, форекс-брокеры предлагают торговать важнейшими фондовыми индексами, среди которых знаменитые STOXX50, S&P500, DAX30 и NASDAQ100.

Что это за инструмент, в чем плюсы индексов и как ими торговать на Форекс? Ответы на вопросы вы найдете в этой статье.

1. Введение в фондовые индексы

Фондовым индексом принято считать финансовый инструмент, в основе которого лежит средний курс стоимости «корзины» акций множества разных компаний. Индекс также считается индикатором экономики стран: его поведение позволяет судить о настроениях рынка.

Так, индекс STOXX50 отображает состояние экономики еврозоны. В этот индекс входят акции 50 компаний Европы, среди которых Adidas, Philips и Nokia. Большинство из них — предприятия Германии и Франции.

В индекс DAX30 — важнейший фондовый индекс Германии — включены 30 крупнейших акционерных компаний этой страны. В индексе представлены различные индустрии: и предприятия автомобильной промышленности (BMW, Volkswagen), и химической (Bayer), и области здравоохранения, банковской сферы и медиабизнеса.

В американский фондовый индекс NASDAQ100 входят 100 крупнейших по капитализации компаний нефинансового сектора. Среди них знаменитые Apple и Microsoft, а также взлетевшая Tesla (с 2019 по 2021 г. её показатели изменились с $76 млрд до $640 млрд). По поведению индекса NASDAQ100 можно судить о состоянии технологического сектора всей мировой экономики.

На примере STOXX50, DAX30 и NASDAQ100 отлично видно, что индексы могут отображать состояние и торговой зоны, и определенной страны, и даже конкретной отрасли экономики.

Приоритетное назначение индексов на Форекс — возможность использовать их для хеджирования рисков по любым другим активам для трейдинга. Их также используют для прогнозирования и отслеживания динамики курсов и преобладающих настроений рынка. Если трейдер умеет пользоваться индикаторами фондового рынка, он сможет оценить и скорректировать свои стратегии на сырьевом, валютном и иных рынках.

Перейдём к следующему важному вопросу: как заработать на фондовых индексах?

2. Какие преимущества есть у торговли индексами на Форекс

1. Прежде всего, это высокая прогнозируемость и доходность, которая по индексам не ниже основной валютной корзины. Трейдеров с небольшим опытом иногда пугает задача отслеживать показатели десятков компаний, которые входят в определённый индекс. На практике нет необходимости анализировать каждую компанию в списке. Достаточно понимать тенденции рынка и отслеживать основные геополитические события, так как новостной фон может оказать сильное влияние на фондовые индексы.

Если у страны или у отрасли в экономике определен потенциал: направляются существенные стимулы развития, выделяются ресурсы, внедряются инновационные технологии, то с большой уверенностью можно прогнозировать — индекс пойдёт вверх. Так, начиная с 2002 года, индекс NASDAQ100 поднялся с $850 до $13000.

2. Курсы фондовых индексов более плавные, в отличие от остальных инструментов для торговли, но все же волатильные. Это предоставляет трейдерам возможность получить как можно больше прибыли при максимальной диверсификации рисков, т.к. не нужно отдавать предпочтение одной компании или валюте.

3. Работая с фондовыми индексами, трейдеры используют все многообразие торговых стратегий: для заработка на этом типе активов подойдут и внутридневные, и краткосрочные, и долгосрочные ТС. Единственное замечание: торговля индексами строго ограничена рабочими часами по местному времени.

Также ещё раз подчеркнем, что торговля индексами может сделать трейдинг другими инструментами более эффективным: выступая индикаторами экономики, индексы могут подсказать, куда пойдет курс других инструментов, таких как нефть, валюты и акции.

3. Какие стратегии подходят для торговли индексами

В форекс-трейдинге сам индекс невозможно ни купить, ни продать. Брокеры предлагает торговать CFD-контрактами на индексы с использованием кредитного плеча 1:200, то есть трейдеры компании открывают сделки на рост/падение курса инструмента, что позволяет трейдерам зарабатывать при любой картине рынка и без крупных стартовых капиталов.

Трейдинг фондовыми индексами практически не отличается от торговли другими активами: в торговой платформе отображаются графики курса и применяются те же способы анализа инструмента. Нужно не забывать, что фондовые индексы в долгосрочной перспективе формируют восходящую тенденцию, а, значит, успешнее будет торговать по тренду, а не против него.

Считается, что для индексов больше подходит технический анализ, т.к. в основе актива лежит расчёт среднего значения по акциям компаний. Однако нельзя забывать про фундаментальный анализ, а особенно — про финансовые новости и региональные факторы. Любой качественный и надежный инструмент сможет подсказать трейдеру, в какую сторону изменится стоимость индекса.

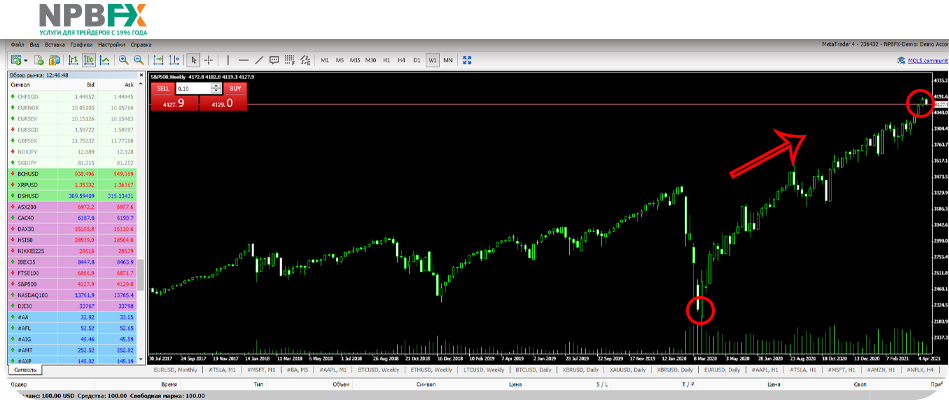

Стратегия «Buy & Hold» — одна из самых популярных стратегий среди трейдеров, торгующих индексами. Суть стратегии заключается в том, что трейдер приобретает контракт и удерживает его в течение долгого времени – зачастую, срок достигает нескольких лет.

Стратегия «Купи и держи» может подвергаться рискам во времена кризиса, однако в благоприятные периоды она обладает действительно хорошим потенциалом дохода.

Пример: в период кризиса и обвала фондовых рынков, цена индекса S&P 500 опустилась на минимум в $2304 (март 2020 года). Если трейдер вошел в сделку в то время после попыток рынков восстановиться, он бы получил значительную прибыль – сейчас цена S&P 500 составляет $4.234.

Инвестировать в фондовый индекс надолгосрок проще всего через ETF фонды.

Краткосрочная стратегия «Скальпинг» тоже возможна при волатильном движении цены индексов — сделки в таком случае открываются и закрываются в течение нескольких минут. Правда прибыль при такой стратегии не будет большой.

Пример: трейдер хочет купить CFD на индекс S&P 500 лотом 0,1 (т.е. 10 значений индекса) на уровне 4134, при минимальном значении изменения цены в 0,01 и росте цены индекса на $1 до уровня 4135 трейдер получит прибыль в размере $10 (0,01*100*10)

Дневная торговля – достаточно стандартная стратегия для торговли индексами. Она подразумевает следующее: трейдер устанавливает отметки на минимальном и максимальном значениях предыдущего торгового дня, при этом тейк-профит зафиксирован на уровне 1/3 ATR за последние 20 дней. В случае, когда пересекается нижний уровень – открывается ордер sell, если верхний – buy. Особенность стратегии – торговля идет в режиме реального времени, отложенные ордеры в данном случае создавать не стоит.

Торговать индексами на выгодных условиях предлагает брокер NPBFX — компания, которая с 1996 г. поставляет клиентам качественные услуги на рынке финансов. При регистрации на сайте NPBFX трейдеры получают бесплатный доступ к материалам профессионального Аналитического портала. На портале публикуются свежие прогнозы и новости по курсу индексов, можно изучить свыше 60 различных торговых стратегий и воспользоваться точными торговыми сигналами, календарями и калькуляторами.

Начинающие трейдеры Форекс могут воспользоваться обучающими материалами портала. Чтобы получить доступ к порталу, нужно зарегистрироваться на сайте NPBFX.

Форекс-брокеры предлагают торговать на лидирующей платформе для трейдинга — MetaTrader4. На официальном сайте компании можно скачать МТ4 для компьютера, устройств Android и iPhone/iPad, а также открыть web-версию терминала.

4. Как начать торговлю фондовыми индексами на Форексе

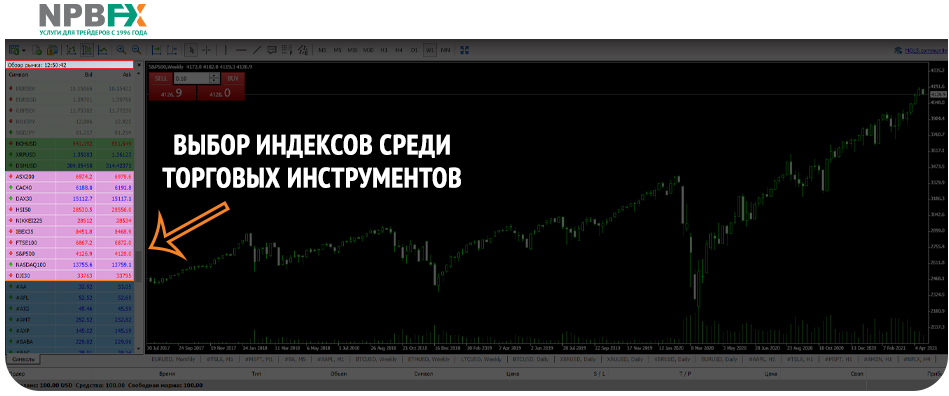

Для начала нужно зарегистрировать личный кабинет, открыть счет у брокера и получить доступ к торговой платформе. После входа в платформу (ее можно установить на свой ПК либо же выполнить вход прямо в браузере через веб-версию). Далее, в обзоре рынка можно выбрать интересующий инструмент.

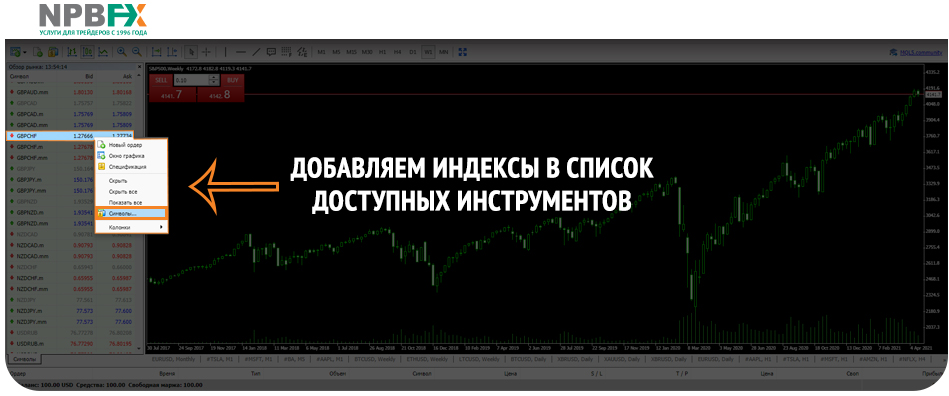

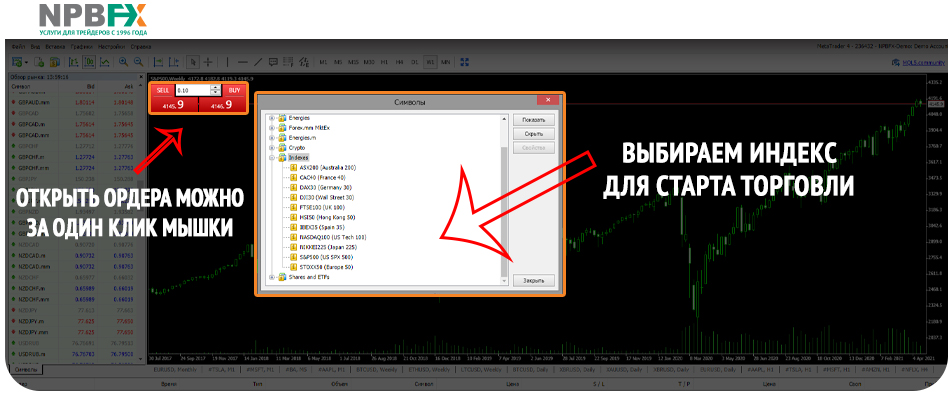

Если в окне «Обзор рынка» отсутствуют индексы, добавить их можно по следующему алгоритму: нажать правой кнопкой мыши по любому инструменту в списке в дополнительном меню выбрать «Символы» выбрать папку «Indexes».

Для того, чтобы добавить инструмент во вкладку обзора рынка, нужно дважды кликнуть по нему мышкой. После добавления индекса в список инструментов, можно приступать к открытию ордеров. Например, доступна торговля в «один клик».

Открыть STP-счет с мгновенной скоростью исполнения можно с минимальным депозитом в 10 usd/10 eur/500 rub. Ограничения на применение торговых стратегий отсутствуют.

Источник https://forexone.club/torgovlya-forex/o-3-luchshih-strategiyah-torgovli-zolotom-na-forekse-tebe

Источник https://www.avatrade.ru/education/trading-for-beginners/forex-hour-trading-strategies

Источник https://vsdelke.ru/forex/kak-torgovat-fondovymi-indeksami-na-forekse.html