Содержание

Краткая история фондового рынка

Фондовые рынки возникли, когда страны Нового Света начали обоюдную торговлю.

Многие торговцы-пионеры хотели начать крупный бизнес, но для этого требовался значительный капитал, который ни один торговец не мог привлечь в одиночку. В результате группы инвесторов объединили сбережения и стали деловыми партнерами и совладельцами с отдельными долями в бизнесе.

Это были первые акционерные общества. Созданные голландцами акционерные компании стали жизнеспособной бизнес-моделью для многих предприятий, испытывающих трудности.

В 1300-х годах венецианские ростовщики начали продавать долговые обязательства другим кредиторам и отдельным инвесторам. Ростовщики обменивались долгами; кредитор, желающий избавиться от ссуды с высоким риском и высокой процентной ставкой, обменивал ее на другую ссуду у другого кредитора. Эти кредиторы также выкупали выпуски государственного долга. По мере естественного развития их бизнеса кредиторы начали продавать выпуски долговых обязательств первым индивидуальным инвесторам. Венецианцы были лидерами в этой области и первыми начали торговать ценными бумагами других правительств.

Первая биржа появилась в Антверпене ещё в 1531. Брокеры и ростовщики встречались там, чтобы обсудить проблемы бизнеса, политики и даже отдельные долги. В 1500-х годах реальных акций ещё не было, поэтому биржа имела дело с облигациями и векселями. Было много разновидностей партнерств между бизнесом и финансистами, которые приносили доход, наподобие акции, но не было официальной доли, которая переходила бы из рук в руки.

В 1600-х годах правительства Нидерландов, Великобритании и Франции от своего имени даровали привилегии Ост-Индским компаниям. На пороге апогея империализма кажется, что все были заинтересованы в прибылях Ост-Индии и Азии, кроме людей, живущих там. Морские плавания с целью доставить товары с Востока были чрезвычайно рискованными, ведь помимо берберийских пиратов, существовали риски погоды и плохой навигации. В 1602 году голландская Ост-Индская компания выпустила первые бумажные акции. Этот обменный носитель позволял акционерам удобно покупать, продавать и обменивать свои акции с другими акционерами и инвесторами.

Чтобы уменьшить риск того, что потерянный корабль разрушит состояние инвестора, судовладельцы долгое время занимались поиском инвесторов, которые вложили бы деньги в путешествия, снаряжение корабля и экипажа в обмен на процент от выручки, если плавание будет успешным. Эти первые компании с ограниченной ответственностью часто распускались после первого и единственного плавания, а для следующего создавались новые. Инвесторы же распределяли свой риск, вкладывая средства в несколько разных предприятий одновременно.

Когда образовались Ост-Индские компании, они изменили способ ведения бизнеса. Эти компании выпустили акции, которые выплачивали дивиденды на всю выручку от всех плаваний, которые совершили компании вместо того, чтобы совершать одно плавание за другим. Это были первые современные акционерные общества. Это позволило компаниям требовать больше за свои акции и строить более крупный флот. Размер компаний в сочетании с королевскими хартиями, запрещающими конкуренцию, означал огромные прибыли для инвесторов.

Британская Ост-Индская компания имела одно из самых больших конкурентных преимуществ в истории финансов – монополию, поддерживаемую государством. Когда инвесторы начали получать огромные дивиденды и продавать свои акции за состояния, другим инвесторам оставалось только надеяться на участие в этих акциях.

Начинающийся финансовый бум в Англии наступил так быстро, что не существовало правил для выпуска акций. Компания South Seas Company (SSC) появилась с аналогичными привилегиями от короля и ее акций, даже после многочисленных перевыпусков, продавались сразу после листинга.

Мыльный пузырь неизбежно лопнул, когда SSC не смог выплатить дивиденды по своей прибыли, подчеркнув разницу между этими новыми выпусками акций и Британской Ост-Индской компанией. Последующий крах заставил правительство объявить выпуск акций вне закона и запрет действовал до 1825 года.

Первая официальная фондовая биржа была образована в 1773 году в Лондоне, за 19 лет до Нью-Йоркской фондовой биржи (NYSE). В то время как Лондонская фондовая биржа (LSE) была скована законом, ограничивающим выпуск акций, Нью-Йоркская фондовая биржа активно работала с момента своего основания. Однако NYSE не была первой фондовой биржей в США. Эта честь досталась Филадельфийской фондовой бирже, которая была основана в 1790 году, но NYSE быстро стала самой влиятельной.

Нью-Йоркская фондовая биржа открылась 17 мая 1792 года на углу Уолл-стрит и Бродвея. Двадцать четыре брокера подписали соглашение Buttonwood возле 68, Wall Street в Нью-Йорке. 8 марта 1817 года группа переименовала себя в Нью-Йоркский фондовый и биржевой совет и переехала на 40 Wall St. Родилась организация, которая определила экономическое будущее мира.

Установив требования к листингу и взимая сборы, Нью-Йоркская фондовая биржа стала очень богатым учреждением. В течение следующих двух столетий NYSE столкнулась с небольшой конкуренцией внутри страны. Её международный престиж рос вместе с быстро развивающейся американской экономикой, и вскоре она стала самой важной фондовой биржей в мире.

На международной арене Лондон превратился в главную биржу Европы, но многие компании, которые смогли выйти на международный рынок, по-прежнему торгуются в Нью-Йорке. Многие другие страны, включая Германию, Францию, Нидерланды, Швейцарию, Южную Африку, Гонконг, Японию, Австралию и Канаду, создали свои собственные фондовые биржи, но они в значительной степени рассматривались как испытательная площадка для отечественных компаний до тех пор, пока они не будут готовы делать скачок в LSE, а оттуда в высшую лигу NYSE.

Несмотря на существование фондовых бирж в Чикаго, Лос-Анджелесе, Филадельфии и других крупных центрах, NYSE была самой мощной фондовой биржей внутри страны и за рубежом. Однако в 1971 году появился новый игрок NASDAQ, бросивший вызов NYSE.

Nasdaq был детищем Национальной ассоциации дилеров по ценным бумагам (NASD), которая теперь называется Управлением по регулированию финансовой индустрии (FINRA). С самого начала это была фондовая биржа другого типа: сеть компьютеров, которые выполняют сделки в электронном виде, без физического присутствия на Уолл-Стрит.

Внедрение электронной биржи сделало торги более эффективными и уменьшило спрэд, из-за которого NYSEне могла получить больше прибыли. Конкуренция со стороны Nasdaq вынудила NYSE развиваться, как путем листинга, так и путем слияния с Euronext, чтобы сформировать первую трансатлантическую биржу, которую она поддерживала вплоть до 2014 года, когда Euronext был выделен в независимую организацию.

Когда вы читаете о фондовом рынке, вы можете встретить такие названия, как S&P 500 и Dow Jones IndustrialAverage (DJIA). Это индексы фондового рынка, которые помогают описать динамику рынка в целом или отдельной части рынка.

Основанный в 1896 году Чарльзом Доу и Эдвардом Джонсом, индекс DJIA является средневзвешенным по цене, что означает, что акции влияют на индекс пропорционально их цене за акцию. DJIA отслеживает 30 крупных публично торгуемых акций США. Он был разработан как средний показатель для экономики в целом.

S&P 500, также называемый просто S&P, был введен Standard & Poor’s в 1957 году в качестве индекса фондового рынка для отслеживания стоимости 500 крупных корпораций, зарегистрированных на Нью-Йоркской фондовой бирже (NYSE) и NASDAQ Composite. Коллекция акций, составляющих S&P, предназначена для представления общей структуры экономики США. Его точное сочетание и веса различных секторов корректируются по мере изменения экономики, а некоторые акции добавлялись и убирались с течением времени.

Первоначально S&P отслеживало 233 акции, но было слишком сложно поддерживать дневные и ежечасные котировки по такому количеству акций до компьютеров, поэтому в 1928 году был создан S&P 90. S&P 90 состоял из 50 промышленных акций, 20 акций железнодорожных компаний и 20 акций коммунальных предприятий. Данные о производительности предоставлялись не реже, чем ежечасно. S&P также отслеживало исходные 233 акции, но отчитывалось по ним еженедельно.

Первоначальный S&P 500 в 1957 году состоял из 425 промышленных предприятий, 60 коммунальных предприятий и 15 железных дорог. Все 500 котировались на Нью-Йоркской фондовой бирже (NYSE). Эти 500 акций покрывают примерно 90% общей рыночной стоимости всего рынка.

В 1976 году состав изменился на 400 предприятий промышленности, 40 предприятий коммунального обслуживания, 40 предприятий финансового сектора и 20 предприятий транспорта. Финансовые компании не включались в индекс до середины 1970-х годов. Многие финансовые акции торговались на внебиржевом рынке (OTC), что ранее затрудняло их включение. Транспорт же теперь включал авиалинии, грузовые и автотранспортные компании, а не только железные дороги.

В 1988 году от модели 400-40-40-20 окончательно отказались, чтобы индекс лучше реагировал на изменения в экономике. Эта старая фиксированная модель оказалась неадаптивной в условиях быстро меняющейся экономики.

Как и многие аналогичные институциональные структуры, S&P 500 иногда отставал от времени. Подобно довольно произвольному процессу выбора составляющих промышленного индекса Доу-Джонса (DJIA), процесс выбора составляющих S&P привел к неточной оценке всего рынка в течение длительного периода.

Цифровая история фондовых бирж: как у трейдеров появились современные инструменты для торговли

Привет, Хабр! Продолжаем наш цикл статей по знакомству сообщества с различными инструментами биржевой торговли, историей трейдинга и описанием разных инструментов, которые нужны трейдерам. Сегодня предлагаем поговорить об истории фондовых бирж с точки зрения появления цифровых инструментов — от устных соглашений между участниками сделки до сверхточных и сверхбыстрых роботов. Обо всем этом — под катом.

Как все начиналось

История бирж насчитывает сотни лет, первые биржи появились еще в XII-XV вв., это вовсе не современное изобретение. Сначала появились так называемые вексельные ярмарки в Вене. Затем, в 1406 году, была основана биржа в Брюгге, которая играла важную роль в экономике Европы того времени. Там происходила покупка и продажа иностранных векселей, выполнялся обмен торговой информацией, там же устанавливался и курс векселей в валютах разных стран.

С течением времени стали появляться и другие биржи, в частности, в XVI основаны сразу две новые биржи — в Антверпене и Лионе. Здесь участники торгов имели дело уже не только с векселями, но и государственными займами, кроме того, на этих биржах устанавливались официальные биржевые курсы. В Антверпене стали проводить первые операции с государственными ценными бумагами, а также покупали и продавали иностранные долговые обязательства.

Трейдеры заключали и сделки о купле-продаже зерна на основе коротких продаж, форвардных контрактов и опционов — все это тоже не современные изобретения. С течением времени биржи появлялись и в других городах и странах.

Как и сейчас, в то время для трейдеров важное значение играла информация — свежие новости из какой-либо страны могли помочь совершить очень выгодную сделку, получив преимущество перед конкурентами. Но вплоть до начала XIX века главную роль в качестве инструмента передачи информации играли слухи, почта и печатная пресса.

Изобретение телеграфа оказалось чрезвычайно важным событием для всего мира, не исключая биржи. Ведь телеграфная инфраструктура позволяла передавать данные за считанные минуты вместо часов, дней или даже недель.

Постепенный прогресс

Инженеры и ученые постепенно совершенствовали телеграф, так что с течением времени появились аппараты, которые не требовали знания азбуки Морзе. Вместо привычных для нее символов на бумаге печатались слова и цифры, что ускоряло взаимодействие абонентов.

Чуть позже, в 1867 году, был разработан специализированный биржевой инструмент, который получил название тикерный аппарат. Именно с тех времен названия компаний стали печатать сокращенно для экономии места и ускорения процесса передачи данных.

Скорость печати составляла примерно один символ в секунду — весьма неплохо. Современная тикерная система представляет собой бегущую по экрану строку с котировками акций, плюс информация отображается на экране и в статическом виде.

В принципе, с момента изобретения тикерного аппарата биржи начинают приобретать современный вид в плане обмена информацией. Так, компания Gold and Stock организовала подписку на рассылку котировок Нью-Йоркской фондовой биржи. Тикеры использовались около века, вплоть до появления первых компьютеров, которые достаточно быстро проникли в биржевую торговлю в качестве одного из полезных инструментов.

С 19-го века трейдеры получили возможность использовать тикерный аппарат и телефон, что улучшило скорость и эффективность торгов. В 1920 году появился и еще один инструмент, правда, не цифровой — это грифельная доска с котировками.

Компьютеризация бирж

Как и было указано выше, первые компьютеры на бирже стали применять с 60-х годов прошлого века. Сначала это были терминалы, которые ничего не вычисляли и не анализировали, а показывали котировки на электронном экране. Эти терминалы (самые популярные модели — Ultronics и Scantlin Electronics) заменили собой тикерные аппараты, и постепенно те стали выходить из употребления.

Терминалы, как им и положено, получали информацию с серверов, где происходила обработка первичной информации и ее хранение. Были и попытки разработки других, более удобных систем, но по факту они оказывались технически ненадежными/дорогими/неудобными, так что терминалы использовались несколько десятков лет.

В 1980-х активно стали распространяться и биржевые инструменты торговли. Первые программные инструменты торговли были настолько не совершенны, что однажды их сбой привел к падению рынка. Об этом читайте в другой нашей статье.

А что сейчас?

В настоящее время у трейдеров есть масса инструментов для отслеживания и анализа ситуации на рынке. Это программы, сервисы, торговые терминалы Bloomberg и Reuters. Благодаря всему этому эффективность работы бирж значительно повысилась, многие процессы автоматизированы, так что трейдерам, по большей части, остаются задачи, решение которых требует участия человека.

Для товарной торговли и оценки рисков используются CTRM-системы, которые дают возможность автоматизировать большинство привычных для трейдера процессов, которые связаны с операционной деятельностью. В первую очередь, это документооборот, работу с базами клиентов, логистику и т.п.

Используются, конечно, и высокоэффективные роботы, которые реагируют на изменения рынка за доли секунд. При грамотном использовании робота и приложении собственного ума трейдер может получить неплохую прибыль.

Что касается тенденций, то это, в первую очередь, машинное обучение, работа с Big Data, блокчейн и некоторые другие технологии. Уже сейчас сделки на бирже совершаются с огромной скоростью, для чего требуются доли секунды. Чем дальше, тем эта скорость увеличивается — так что можно ожидать дальнейшей цифровизации бирж и их полного разворота в сторону современных инструментов.

Развитие фондового рынка

Фондовый рынок является одной из наиболее важных частей современной мировой экономики. Тем не менее, фондовый рынок считается относительно новым явлением. Он не всегда играл важную роль в развитии финансового сектора.

Сегодня Вы узнаете об истории возникновения бирж, а так же развитии фондового рынка и поймете, почему он стал движущей силой экономического роста.

Первые биржи

Первые упоминания о фондовых площадках появились только в 1500-х годах. Тем не менее, было много более ранних примеров рынков, которые по своей структуре и функциям были похожи на фондовые.

Например, в 1100-х годах во Франции существовала система, при которой судебные приставы управляли долгами сельскохозяйственных угодий по всей стране от имени банков. Это можно рассматривать, как первый важный пример брокерства и эффективной системы торговли долгами.

Также, считается, что основные базовые концепции банковских и финансовых систем, были заложены в средневековье в городах северной Италии. Именно там придумали первые векселя, бизнес в форме компаний и банковские операции.

Однако общепризнанно, что первая в мире структура фондового рынка появилась в Брюгге (1409 год). Это был коммерческий центр Бельгии и дом влиятельной семьи Ван дер Бурсе (в результате ранние фондовые рынки обычно назывались Beurzen).

Семья Ван дер Бурсе играла важную роль во внутренней и внешней торговле. Они сдавали в аренду складские помещения, выступали посредниками в сделках, а также обладала самым известным в городе постоялым двором. Именно на площади перед их домом собирались местные и зарубежные купцы, покупались и продавались товары, заключались и расторгались сделки.

На всех ранних подобиях фондового рынка и отсутствовала одна вещь: акции. Хотя инфраструктура и учреждения напоминали сегодняшние биржи, но на самом деле никто не торговал акциями компаний. Система и организация были схожими, хотя реальные продаваемые объекты отличались.

Ост-Индская Компания

Ост-Индская компания широко известна, как первая в мире публично-торгуемая компания. Этому поспособствовал один единственный фактор – риск. Проще говоря, плавание в дальние уголки планеты было слишком рискованным. Корабли терпели крушения, а финансисты теряли свои капиталы.

В результате в 1600 году была образована уникальная корпорация под названием «Компания купцов Лондона, торгующих с Ост-Индией». Именно она стала первой компанией, использовавшей форму с ограниченной ответственностью.

Инвесторы поняли, что складывать все «яйца в одну корзину» стало не разумно. Допустим, что корабль, возвращающийся из Ост-Индии, имел 33% шансов быть захваченным пиратами. Вместо того чтобы вкладывать деньги в один рейс и рисковать потерей всех вложенных средств, инвесторы приобретали акции нескольких компаний. И даже если один корабль не возвращался, то инвестор все равно получал прибыль.

Формула оказалась очень успешной и стала использоваться и в других странах.

Первые фондовые биржи

Годы основания первых фондовых бирж :

- Биржа в Брюгге (неофициально) – 1409 год;

- Биржа в Антверпене – 1531 год;

- Амстердамская биржа – 1612 год;

- Лондонская фондовая биржа – 1801 год;

- Нью-Йоркская фондовая биржа – 1825 год.

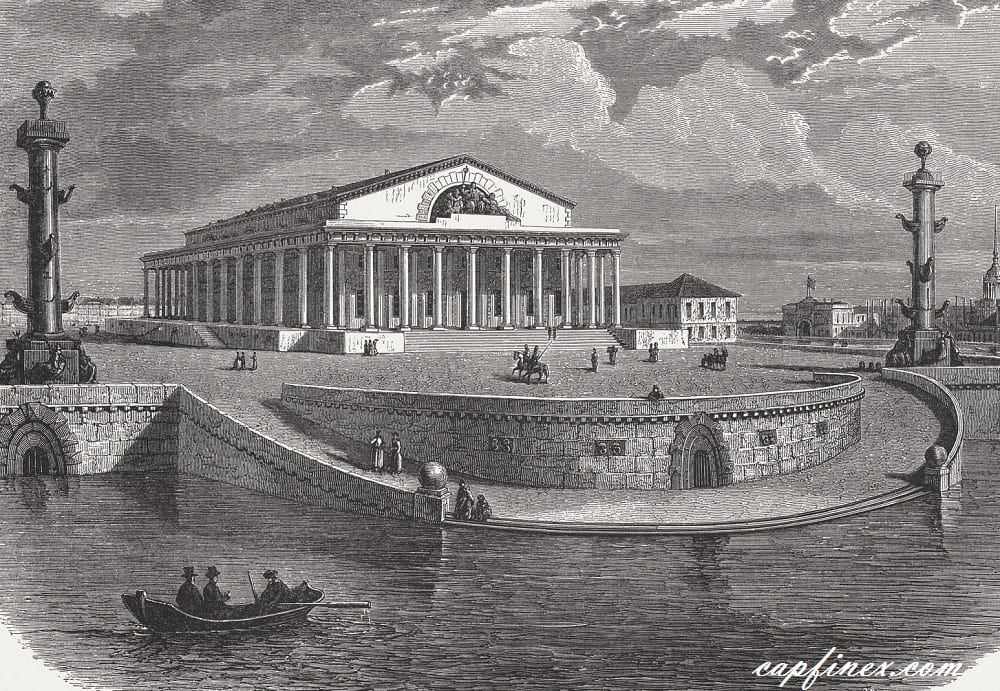

В России товарная биржа появилась в 1703 году по указу императора Петра 1. Здание биржи находилось в Санкт-Петербурге недалеко от Троицкой площади, но позже, в 1816 году, биржа переехала на Васильевский остров.

Современный фондовый рынок

Развитие фондового рынка не стоит на месте. Сегодня практически в каждой стране есть биржи, и связь с глобальным фондовым рынком. Каждый день триллионы долларов торгуются на специализированных площадках по всему миру, и они действительно являются движущей силой капитализма.

После абсолютного доминирования в течение почти трех столетий, Нью-Йоркская фондовая биржа столкнулась со своим первым законным конкурентом. В 1971 году, две организации — Национальная ассоциация дилеров по ценным бумагам и регулирующий орган финансовой индустрии — создали фондовую биржу NASDAQ.

NASDAQ был организован иначе, чем традиционные биржи. Например, вместо того, чтобы иметь физическое местоположение, биржа NASDAQ полностью находится в сети интернет, и все сделки осуществляются в электронном виде.

Появление электронной торговли дало NASDAQ несколько основных преимуществ перед конкурентами. За прошедшие годы конкурентная борьба между Nasdaq и NYSE подтолкнула обе биржи к инновациям и расширению. Например, в 2007 году NYSE объединилась с Euronext, чтобы создать NYSE Euronext – первую за всю историю трансатлантическую фондовую биржу.

Источник https://vc.ru/finance/169276-kratkaya-istoriya-fondovogo-rynka

Источник https://habr.com/ru/company/quadcode/blog/594743/

Источник https://capfinex.com/info/istoriya-fondovogo-rynka/