Содержание

Что такое маржа в трейдинге?

Маржа — это залоговые средства, которые требуются при использовании кредитного плеча. Это сумма, которая «замораживается» на торговом счете до закрытия позиции. Эти средства нужны в качестве гарантии брокеру, что трейдер рассчитается по своим обязательствам в случае неблагоприятного исхода сделки.

Размер маржи зависит от объема сделки и используемого кредитного плеча.

Рассчитать маржу, которая потребуется для открытия сделки, можно по формуле:

- Маржа в базовой валюте = Объем сделки / Кредитное плечо. Например, для 3 лотов EURUSD: 300000 (объем) / 30 (плечо)= 10000 EUR.

- Маржа в валюте котировки = Объем сделки / Кредитное плечо X Обменный курс.

Например, если в примере выше у трейдера счет в USD, чтобы узнать размер залога в валюте счета, необходимо умножить требуемый залог в EUR на курс EUR в USD. При курсе EURUSD 1.0940 залог составит 10940 USD.

Теперь давайте посмотрим, как сумма, которая требуется для залога, зависит от выбранного кредитного плеча:

- Более высокое кредитное плечо → Меньше средств необходимо в качестве маржи

- Более низкое плечо → Больше средств необходимо в качестве маржи

Итак, если вы хотите купить один стандартный лот (€100000) по паре EUR/USD, без использования кредитного плеча (1:1), вам необходимо иметь €100000 на вашем счете. Однако при использовании плеча 1:100, вам потребуется только €1000 в качестве необходимой маржи. При использовании кредитного плеча 1:200, вам понадобится €500, а при плече 1:500 – всего лишь €200.

Теперь давайте посмотрим, как сумма, которая требуется для залога, зависит от выбранного кредитного плеча:

- Более высокое кредитное плечо → Меньше средств необходимо в качестве маржи

- Более низкое плечо → Больше средств необходимо в качестве маржи

Например, трейдеру, чтобы купить один стандартный лот (€100000) по паре EUR/USD, без использования кредитного плеча (1:1) необходимо предоставить залог €100000 на торговом счете.

При использовании плеча 1:100, ему потребуется только €1000 в качестве необходимой маржи. При использовании кредитного плеча 1:200, эта сумма составит €500, а при плече 1:500 – всего лишь €200.

При этом риски от неблагоприятного изменения цены позиции целиком остаются на трейдере. Избыточно высокие объемы сделок создают риски, что трейдер рискует всем депозитом, а не только залоговой суммой.

В зависимости от группы актива, максимальное фиксированное плечо может меняться.

Для расчета необходимой маржи по другим активам, воспользуйтесь формулой:

- Размер сделки (в ед) / Размер кредитного плеча X Рыночная цена = Маржа в базовой валюте актива

Давайте рассмотрим пример того, как рассчитать маржу для 1 лота по GOLD в долларах США, с использованием плеча 1:20 (1 лот по Gold = 100 унций, текущая цена — 1511,73 долларов). 100 унций / 20 X 1511.73 = $7,558.65

В завершении темы – несколько базовых терминов, важных для понимания.

- Свободная маржа – это сумма на торговом счете, которая в настоящий момент не используется, и на которую трейдер может открывать новые сделки. [Свободная маржа = Баланс счета – Использованная маржа]

- Средства (Эквити) – это сумма баланса торгового счета и прибыль (или убытки) от всех открытых позиций на торговом счете.

- Уровень маржи – это соотношение суммы вашего депозита к сумме залога, задействованного в сделке.

Когда уровень маржи падает до 100%, это означает, что весь баланс вашего торгового счета используется в качестве залога, и вы пока больше не можете открывать никаких других позиций.

Стоп Аут (Stop out) – это принудительное автоматическое закрытие брокером всех сделок трейдера в том случае, если баланс его торгового счета опускается ниже определенного уровня (50% для счетов под регуляцией FCA/CySec; в юрисдикциях SCB/MENA уровень Stop out устанавливается на 20% для MT4 и 30% для MT5/cTrader).

Давайте вспомним определения основных терминов, которые касаются торгового счета:

- Маржа это средства, необходимые для размещения каждой сделки (обеспечение).

- Свободная маржа это сумма, на которую вы можете свободно открывать новые сделки.

- Эквити это общий баланс вашего счета, включая нереализованный уровень Прибыль-Убыток.

- Уровень маржи отображается в виде процента (%), представляющего сумму собственного капитала в сравнении с использованной маржой.

- Уровни Стоп Аут срабатывают при достижении маржой определенного уровня. В этом случае, сделки начинают автоматически закрываться одна за другой, для предотвращения дальнейших убытков.

Рекомендованные материалы по теме

Рейтинг Брокеров

| 1 |  | ФИНАМ | 77% |

| 2 |  | АТОН | 72% |

| 3 |  | БКС Мир инвестиций | 71% |

| 4 |  | ЦентроКредит | 70% |

| 5 |  | NPBFX | 67% |

| 6 |  | Фридом Финанс | 62% |

| 7 |  | Открытие Брокер | 56% |

| 8 |  | Октан-Брокер | 55% |

| 9 |  | ВТБ | 54% |

| 10 |  | Риком-Траст | 47% |

Отзывы о Брокерах

Константин Юрьевич 6 июн 2022 КИТ Финанс

Елена 6 июн 2022 КИТ Финанс

Денис 5 июн 2022 КИТ Финанс

Татьяна 5 июн 2022 КИТ Финанс

Тимофей Дорогин 4 июн 2022 ФИНАМ

Сергей 4 июн 2022 КИТ Финанс

Сергей 4 июн 2022 КИТ Финанс

Рейтинги

Обсуждение

Обучение

Главное

Brokers Rating

Использование данного вебсайта означает принятие «Правил сайта» и нижеследующей юридической информации.

Содержащаяся на сайте информация может касаться финансовых услуг или финансовой деятельности форекс-дилеров, не имеющих лицензию ЦБ и членства в СРО, в соответствии с Федеральным законом от 13.03.2006 г. №38-ФЗ «О рекламе». Используя сайт, Вы подтверждаете, что не находитесь на территории Российской Федерации.

Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны. Вся представленная на сайте информация (отзывы, новости брокеров, комментарии, анализы, котировки, прогнозы или другие информационные материалы Brokers Rating, а также информация, представленная партнерами), включая графическую информацию о брокерах и инвесткомпаниях, носит исключительно информационный характер, и не является прямым указаниями к инвестированию. Brokers Rating не несет ответственности за возможные потери, в т.ч. неограниченную потерю средств, которая может возникнуть прямо или косвенно из-за использования данной информации. Редакция вебсайта не несет ответственность за содержание комментариев и отзывов пользователей о брокерах. Вся ответственность за содержание возлагается на комментаторов. Перепечатка материалов возможна только с разрешения редакции сайта.

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

- 1 октября 2019 г. Покупка 10 акций Лукойл по цене 5 390 рублей.

- Сумма сделки — 53 900 руб.

- 6 октября 2019 г. Продажа 10 акций Лукойл по цене 5 500 рублей сумма сделки — 55 000 руб.

- Ваш финансовый результат — прибыль в 1 100 рублей

- 1 октября 2019 г. Покупка 50 бумаг Лукойл по цене 5 390 рублей. Сумма сделки — 269 500 руб.

- 6 октября 2019 г. Продажа 50 бумаг Лукойл по цене 5 500 рублей. Сумма сделки — 275 000 руб.

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

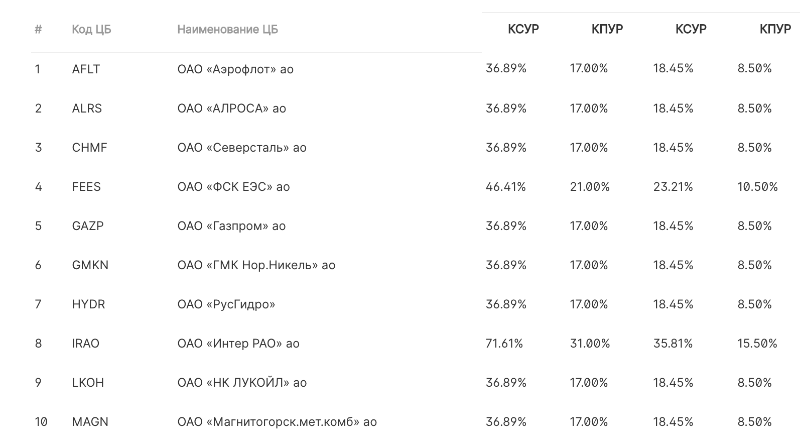

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

- КСУР – клиент со стандартным уровнем риска;

- КПУР – клиент с повышенным уровнем риска;

- КОУР – клиент с особым уровнем риска.

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

- Фондовый рынок Московской биржи (все инструменты, торгуемые в режиме Т+2)

- Срочный рынок Московской биржи (фьючерсы, опционы)

- Валютный рынок и рынок драгоценных металлов Московской биржи (беспоставочный режим)

- Рынок иностранных ценных бумаг Санкт-Петербургской биржи

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

путаница: маржа на акциях и фьючерсах- в чем разница?

Всем привет. В последнее время мне довелось стать участником нескольких дискуссий, в корне которых лежали финансовые понятия “маржи” и “плеча”, и я обнаружила, что произнося эти слова, люди зачастую имеют ввиду совершенно разные вещи. Бегло просмотрев материалы по теме в рунете, стало понятно, что существует глобальная путаница в понимании того, что такое маржа на фондовом рынке, и что из себя представляет фьючерсная маржа. Попробуем разложить эти базовые понятия “по полочкам” — возможно, это поможет нам с вами понять, как кардинально отличаются торговля акциями и другими фондовыми инструментами от торговли фьючерсами.

Так в чем же разница?

Большинство инструментов фондового рынка связано с понятием собственности. Покупая акцию, Вы становитесь (порой совсем номинально и ненадолго) собственником части корпорации, акцией которой Вы торгуете. Говоря иными словами, акция- актив. При покупке актива платится полная рыночная цена этого актива. Вы можете оплачивать актив сами, либо с помощью займа, данного Вам брокером. Так вот, маржа в этом случае — как раз этот самый займ, предоставленный инвестору. Используя такой займ, инвестор может задействовать гораздо меньше собственных средств при покупке securities (акций, облигаций, опционов на акции, и др. ) Маржой создается финансовый рычаг/плечо (leverage), увеличивающее как прибыль, так и убытки. Займ должен быть выплачен брокеру с процентами.

- Процент маржи = Рыночная стоимость акции — рыночная стоимость долга инвестора, поделенная на рыночную стоимость акции.

- Начальный маржевый займ в США может доходить до 50%. Размер займа может зачастую составлять более 50% рыночной стоимости акций, но есть необходимый баланс, который инвестор должен поддерживать на своем маржинальном счету. Такое требование к балансу будет называться поддерживающей маржой (maintenance margin) и не может составлять менее 25% от полной рыночной стоимости купленных акций или других securities.

Фьючерс, однако, активом не является. Покупая или продавая фьючерс, вы не приобретаете никакой собтвенности, вы не становитесь обладателем ничего, кроме обязательств. Обратите внимание, не прав, а только обязательств. Вы не “платите” за фьючерс. Вы размещаете на своем счету средства, которые дадут вам возможность оперировать фьючерсными контрактами с целью спекуляций или хеджирования. Именно этот залог и будет называться маржой на рынке фьючерсов. Он не является займом брокера трейдеру. Это ваши собственные средства. Фактически, это гарантия того, что оба участника сделки (которые на бирже друг другу не известны) исполнят свои обязательства, причем маржу предоставляют как продавцы, так и покупатели.

В настоящее время можно говорить как минимум о трех типах гарантийного обеспечения.

- Начальная маржа- Initial Margin — это та сумма, которую биржа желает видеть на вашем счету в день открытия позиции (на первом клиринговом переносе) на каждый открытый вами фьючерсный контракт. Начальная маржа- функция волатильности цены базового актива и размера контракта, помимо других факторов, и может меняться в любую сторону, в зависимости от того, какая ситуация складывается на рынке базового актива. Обычно биржа предупреждает об изменениях своих маржевых требований как минимум за сутки.

- Поддерживающая маржа- Maintenance margin – это сумма, которую биржа желает видеть на вашем счету на каждый открытый контракт в позиции, длительность которой выходит за рамки второй сессии (т.е. клиринговый перенос #2 и далее). Поддерживающая маржа, как правило, является определенным процентом от начальной, и, разумеется, увеличивается или уменьшается при соответствующих изменениях начальной маржи.

Биржа «смотрит» на ваши позиции 1 раз в день – во время клиринга, соответственно, учитывает суточные ценовые колебания базового актива. Учитывая тот факт, что огромное количество трейдеров не хотят брать на себя риск переноса позиций через перерывы/выходные, и довольствуются спекуляцией в рамках электронной торговой сессии, брокеры, предоставляющие доступ на биржи, предлагают таким трейдерам «спец» условия для торговли- пониженную маржу, которая действует только в рамках торговой сессии, и дает право трейдеру оперировать позициями только внутри этой сессии. Маржа эта возможна только потому, что современный брокер имеет техническую возможность отслеживать позиции ежесекундно, и контролировать риск открытых позиций со своей стороны (читаем- ликвидировать особо рискованные).

- Внутридневная (или «внутрисессионная») маржа- Intraday margin — минимум того, что должно находится на счету трейдера для возможности иметь позицию по соответствующему контракту в рамках торговой сессии. Время действия такой маржи описано брокером, который ее предоставляет, и условия предоставления такой маржи могут отличаться разительно от брокера к брокеру. Скажем, бывает, что брокер требует дневное обеспечение именно «днем» — реально с 8 до 16 по Чикаго, когда работают его риск менеджеры. Бывает, что брокер вообще поднимает уровень такой маржи до биржевой – или выше, и имеет на это право, примеров подобного в недавнем времени было предостаточно.

Таким образом, понятие маржи при работе с акциями и фьючерсами- кардинально разные “звери”. В одном случае это займ брокера трейдеру для совершения покупки актива, во втором- залог, данный трейдером для возможности осуществления торгов.

Понятие плеча или leverage также будет описываться по-разному, когда мы обсуждаем фондовый или срочный рынки.

В торговле акциями, плечо будет иметь прямое отношение к тому, какой процент займа используется при приобретении позиции, и может варьироваться от 1:2 при работе на так называемом счете Reg T(скажем, при покупке акций на $10К вы даете 5К своих средств и занимаете оставшиеся 5К), до 1:6 при работе в Margin Portfolio (как правило, портфели от 100К).

Эффект рычага/плечо/leverage на фьючерсном рынке имеет отношение к тому факту, что вы контролируете огромную товарную позицию, разместив на своем счету относительно небольшой залоговый депозит. Плечо заложено в самой фьючерсной природе. Eще раз подчеркнем, никакая часть этого депозита не является займом от брокера. Например, позицию в 1 контракт фьючерса на австралийский и американский доллары 6A, размером в 100000 австралийских долларов (по текущему курсу, $77000) Вы можете контролировать внутри сессии под внутридневное гарантийное обеспечение в $1000, и переносить позицию через клиринг с начальной биржевой маржой в $2420. Таким образом, максимальное плечо, которое может быть достигнуто трейдером при использовании маржи внутри сессии: 1000:77000 или 1:77, для переноса: 2420: 70000 или примерно 1:32, но это все максимальные значения. Предположим, трейдер имеет на счету 10000 залоговых средств и держит открытым 1 контракт 6А- в этой ситуации его эффективное плечо составляет 10000/77000 или 1:7.7. Реальное, эффективное плечо, которое использует трейдер- это соотношение рыночной величины фьючерсной позиции, и количества залоговых наличных средств, отведенных на эту позицию. Использование максимального плеча внутри дня практически всегда приводит к ликвидации позиции риск менеджментом, поэтому необходимо рассматривать требуемый уровень гарантийного обеспечения внутри сессии как абсолюдный минимум средств, который должен находится на счету, если Ваш брокер не инструктирует Вас иначе.

И при торговле акциями, и при торговле фьючерсами инвестор сам регулирует используемое при формировании позиции плечо. Чем больше инвесторских денег вовлечено в покупку или залог на позицию, тем меньше используемое им плечо. Высокое плечо позволяет выстраивать хеджирование позиций в базовом активе или других инструментах, задействующих базовый актив, с наименьшими затратами, и работает “на руку” HFT, но с точки зрения неприхотливой спекулятивной активности обычного трейдера, несомненно, это палка о двух концах. Чем агрессивнее/выше плечо, тем больше амплитуда возможных заработков и потерь, тем выше потенциальная волатильность портфеля и риски, вовлеченные в спекуляции и инвестиции.

Надеюсь, информация окажется полезной. Грамотного рассчета рисков и успехов! 🙂

- Ключевые слова: , , , , ,

- 30 марта 2015, 07:35

На всякий случай добавлю, что маржа на СМЕ = ГО на Московской бирже. У нас маржа (вариационка) это прибыль/убыток по фьючерсам и опционам.

- 30 марта 2015, 08:24

Vkt, Нет на СМЕ никакого ГО для опционов. Опционы покупаются по цене премии, цена которой меняется в зависмости от изменения цены БА, которым в случае с фьючерсными опционами, является фьючерсный контракт

- 30 марта 2015, 11:32

margin, на длинные опционы платится премия, для операции по коротким нужна маржа. ГО для опционных продаж, вне всяческого сомнения, существует, и просчитывается на СМЕ биржевой системой SPAN.

- 30 марта 2015, 13:15

Светлана Орловская, да, маржа в виде залога нужна для «голых» продаж. Я человек, напуганный «голыми» короткими опционами, их никогда не рассматриваю.))

А в комбинации они идут покрытыми противоположной «ногой». И случается не только дебит, но и кредит.

- 30 марта 2015, 18:18

margin, вы даже не смотрите на смысл того, на что отвечаете)). человек пишет одно, вы пишете совсем про другое. Просто по ключевым знакомым словам, как я понимаю)

- 23 апреля 2015, 11:27

- 30 марта 2015, 13:13

Уважаемая Светлана! Спасибо, что все обобщили и системно свели воедино.

Знание этих фактов ровным счетом ничего не меняет в практическом трейдинге, писать о котором я начала писать smart-lab.ru/blog/244727.php

когда вы, уйдя в сторону от прямой сути моего текста, который рассказывал о том, как практически работать с фьючерсом, уцепились за совершенно второстепенное побочное действие, которое неоднократно мной наблюдалось на счетах трейдеров в IB. После чего стали писать оскорбления и обвинения мой адрес.

Уважаемая Светлана!

Три вида маржи я расписала у себя в тексте. Не припомню, чтобы вы со мной об этом дискутировали. Вы много времени потратили, чтобы «ломиться в открытую дверь» и рассказать то, что очевидно для всех, работающих с фьючерсами, и в чем путаницы нет. Именно они важны для трейдера-спекулянта. Потому что Initial Margin — это сумма, необходимая для входа в позицию по фьючерсу. Для входа и дальнейшего участия в работе с фьючерсом, ведь пока у трейдера есть сумма Initial Margin, он может открывать позиции столько, сколько ему необходимо. Поэтому трейдер обязан держать этот уровень так, словно это — последний бастион. Второй уровень — это Maintenance margin: пропустил, попал ниже этого уровня — получи Futures Margin Call.

Нормальный трейдер никогда, понимаете, никогда не работает с Intraday margin. НИ-КОГ-ДА!

Если трейдер работает на уровне Intraday margin, то это трейдер — авантюрист, а компания, предоставляющая ему такую возможность намеренно втягивает его в дополнительный риск, сверх стандартных рыночных рисков.

Я знала, что такие компании есть.

Но, разумеется, только ваши последовательные обвинения в мой адрес обратили мое внимание на условия регулярной работы на авантюристическом уровне, которые изначально заложены в ваш бизнес.

Путь понимания работы рынков начинается с того, что начинающему трейдеру в учебные часы впихивается определенное количество лишнего материала. Материала, объясняющего устройство рынков и расчета формул маржи, теоретической стоимости опционов, стоимости одного места «в яме», капитал, нужный для листинга, список акций, входящих в разные индексы, суть маржи… Я не говорю, что этого знать не нужно. Просто это все никак не влияет на алгоритм работы на рынке. А алгорим просто и туп.

Как-то давно один человек, проведший на рынке немало времени, сказал, что самые успешные трейдеры, сделавшие себе огромные состояния на рынке, в том числе и рынке опционов, — тупы, необразованы и примитивны в интеллекте. Узкая специализация позволяет.

Читая историю фондового рынка, анализируя характеры и поступки тех, кто делал деньги в разных крупных аферах в США, кто сейчас иногда имеет громкое финансовое имя, убеждаешься, что это так.

Есть критерий полезности знания: если знание позволяет получить прибыль на рынке, то оно ценно и полезно для трейдера. Если оно полезно только для преподавателя курсов по трейдингу, то пусть преподаватель его и монетизирует. Но это уже околорынок, а не трейдинг. Можно продавать пустые курсы, на которых трейдеры буду рассуждать о марже, leverage и «плечах» с точки зрения ислама или марксизма-ленинизма, месяцами говорить о высокой нравственной ценности инвестирования и о низменности спекуляций… и прочее, можно, если это удается продать.

Я уже спрашивала, писала вам и еще напомню некоторые тезисы, имеющие отношение к данному вопросу:

1. Трейдеру безразлично, как брокер называет сумму, которую трейдер должен заплатить (именно заплатить. ) за вход в позицию по фьючерсу. Важен факт — без этой суммы нельзя открыть позицию. Остальное все — ненужная трейдеру словесная муть.

2. Спекулянт никогда не имеет цели купить фьючерсный БА. Он по 20-30-50 раз в день скальпирует тренд и право собственности ему не нужно, как и право собственности покупателю акции на фондовом рынке США, потому что, если уж быть формалистами до конца, то следует сказать, НЕТ никакого владения акцией на фондовом рынке США клиентом брокера по имени Иванов Иван Иванович. Есть «street name» — регистрация активов на брокера. Но эта формальность знания/незнания никак не влияет на возможность получать дивиденды и прибыль от изменения курса акций Ивановым Иваном Ивановичем.

Спекулянт закидывает свой невод в море денег и ловит деньги на наживку Initial Margin: прилипло 100 долларов, вытащил, отлипло 150, вытащил, прилипло 200, вытащил… и так 20-30-50 раз. А потом сальдирует. Тупо, примитивно, без рассуждений о праве собственности и о марже.

В этом деле спекулянту важно соблюсти только два условия: возможность контролировать риск так, чтобы его счет не ушел ниже Initial Margin и исполнительность брокера.

Оба эти условия соблюдаются в том методе, который я описывала и буду описывать дальше с показом того, как именно это делается на практике.

Потому что, уважаемая Светлана, трейдинг — это занятие практическое. А высказанные вами положения о марже и использование leverage далеки от реального рынка и практики спекуляций. А тут речь идет только и исключительно о спекуляциях (о тех самых non-professional). Нет намерения фьючерсный контракт обменивать на товар, да и не всякий товар имеет физическую поставку. Какая может существовать «обязанность» купить погоду? Это чисто ценная бумага.

3. Leverage встроен во фьючерсный контракт. Его нельзя из него извлечь, он является его частью. Прибыль/убыток образуется всегда прямо пропорционально со множителем: пропорция сохраняется вне зависимости от того, через какого брокера контаркт торгуется, потому что эта пропорция заложена в контракт стандартом. Эта пропорция определена таким стандартным параметром как Tick Size. Есть еще один стандартный параметр. Это параметр Maintenance margin, который установлен биржей. Вы писали, что параметр Intraday margin устанавливает брокер. У моего брокера далеко не у всех контрактов определен размер Intraday margin — его просто нет. И используется уровень Intraday margin не для тех целей, которые применяются у вас: с этой суммой трейдер заканчивает свое пребывание во фьючерсной позиции.

Если правила игры устанавливает биржа и на сайте биржи указаны размеры параметры Maintenance margin, то именно этот параметр является основным, расчетным для тех, кто работает с биржей. Если я вижу, что брокер вписывается в этот параметр и всякий раз, как у трейдера счет не обеспечивает уровень Maintenance margin, он требует возврата счета на уровень выше Maintenance margin, то я понимаю, что брокер работает по правилам биржи. Если я вижу, что брокер работает с Intraday margin, то я понимаю, что брокер работает по своим каким-то правилам, намеренно увеличивая риск для трейдеров и ставя их в условия, когда и без того существующий на рынке риск, вырастет в геометрической прогресии относительно стандартных биржевых условий. У меня возникает закономерный вопрос: «ради чего это совершается?»

Можете вы мне ответить на этот вопрос по существу, уважаемая Светлана?

Правило для разумного трейдера должно быть одно: если нет денег на стандарный контракт с использованием Initial Margin, не торгуй.

Хорошо, сформулирую это иначе: когда вы даете возможность трейдерам работать с Initial Margin, вы не даете трейдеру денег взаймы, вы даете ему гораздо большую возможность их потерять. Как вы сами мне написали, как только трейдер открыл позицию по фьючерсу с минимально доступной для ваших клиентов маржой на уровне Initial Margin, так брокер сразу формально имеет право ликвидировать эту позицию. Иными словами, трейдер сам перестает владеть ситуацией на 100%.

И вновь возникает закономерный вопрос: «ради чего это совершается?»

Вы можете назвать это Intraday margin, «плечом», «местом, откуда ноги растут» или еще как, но ситуация, когда открытая трейдером позиция сразу начинает принадлежать брокеру, это что-то запредельное, имеющее одну цель — вовлечь трейдера в «плечи» или еще куда-то гораздо ниже плеч.

Источник https://brokers-rating.ru/financial-articles/?id=17525

Источник https://habr.com/ru/company/iticapital/blog/469289/

Источник https://smart-lab.ru/blog/245518.php