Содержание

Выход на фондовый рынок россии

Всем привет. Ремарка в самом начале — IPO стали очень популярными благодаря росту цен на акции компаний в день размещения. Однако доступ частных инвесторов к участию в публичном размещении все еще очень ограничен. Из каких шагов состоит выход IPO, какая доходность у акций и у кого есть доступ к акциям на IPO — разбираемся в этом материале.

Содержание статьи:

Что такое IPO?

IPO (Initial Public Offering), или первичное размещение акций — это процесс предложения акций частной компании на публичном рынке путем их размещения. В рамках выхода на биржу через первичное размещение акций компания выпускает новые акции, продает их и привлекает дополнительный капитал.

Самое первое IPO прошло еще в 1602 году. Dutch East India Company предложила свои акции всем желающим через Амстердамскую фондовую биржу. Главная цель — привлечение дополнительных средств.

Чем длиннее история каких-то процессов, тем сложнее они становятся. Особенно в финансах. Процесс IPO является самым ярким примером усложнения процессов. Инвестиционные банки, андерайтеры, due diligence, road show, проспекты инвестиций, red herring, ценообразование — все эти компоненты являются частью публичного размещения.

Процесс выхода на IPO

Самый простой способ разобраться в IPO — это рассмотреть каждый шаг компании в размещении акций на бирже.

pre-IPO

Для начала — как компании добираются до IPO. Самое популярный путь — прохождение через несколько раундов инвестиций, быстрый рост и достижение той самой стадии. Стадии, когда выход на биржу становится одним из вариантов привлечения инвестиций.

Несмотря на то, что вариант с несколькими раундами инвестиций перед IPO является очень романтичным, — это далеко не единственный путь. Много компаний в биотехе, например, выходят на IPO на достаточно раннем этапе развития. На это влияет капиталоемкость производства, состояние рынка частных инвестиций, уровень развития компании и потенциальное множество других факторов.

Очевидный факт — у IPO есть свои преимущества и недостатки. Есть и другие способы привлечения и выхода из капитала. Через слияния и поглощения (M&A), прямое размещение (Direct Listing), через поглощение публичной компании (популярный в 2020 SPACs) и другие.

Вернемся к IPO. Инвесторы должны зарабатывать на инвестициях, менеджменту необходимы новые средства и инструменты для развития. Коллективным решением борда и менеджмента компании принято решение по выходу на биржу.

Выбор инвестиционного банка

На этом этапе начинает формироваться разница между размером привлеченных компанией средств и ценой, по которой индивидуальные инвесторы и трейдеры смогут получить акции этой компании.

Зачем вообще нужен инвестиционный банк? Кратко: инвестиционный банк — это посредник между компанией и инвесторами в IPO. Можно подумать, что при определенном размере компании реально нанять армию юристов, самостоятельно составить все документы и сэкономить на инвестиционных банках. Да, и это уже будет Direct Listing, или прямое размещение на бирже.

В IPO инвестиционные банки являются неотъемлемой частью. У банков, а в случае IPO их принято называть андеррайтерами (underwriters), есть несколько опций для работы с компанией. От полного выкупа размещения — минимум рисков для компании, — до best efforts agreement — андеррайтер не гарантирует суммы привлеченных средств и выступает лишь посредником для продажи акций. Есть еще вариант all or nothing — либо продаем весь выпуск акций, либо ничего.

Все это, конечно, не настолько увлекательно, но фактически необходимо. Компания выбирает продавца своих акций. Репутация, опыт и возможности инвестиционных банков ведут к тому, что компании выбирают несколько андеррайтеров. Диверсификация рисков в рамках IPO — стандартная практика.

Выбрали банк, решили с форматом взаимодействия, определились, когда компания получит свои средства, а инвесторы — возможность продать акции? Дальше еще больше бумажной работы.

Индивидуальные инвесторы все еще далеко от доступа к акциям компании.

Заявка на IPO

Дальше андеррайтеры и компания проходят через ряд стандартных процедур. Начинается все с engagement letter — это документ, определяющий условия взаимодействия между компанией и банком. Gross spread является одним из самых интересных компонентов.

Фактически gross spread определяет разницу между тем, за сколько банк продаст акции публике, и тем, сколько банки за эти акции заплатят. Зачастую gross spread составляет около 7% от размера IPO. Наконец, мы дошли до цифр.

Статистика говорит о том, что медианное значение вырученных на IPO средств в США составляет около 180 млн долларов (по состоянию на 2020 год).

Из наиболее популярных сделок в 2021 году компании привлекли в рамках IPO:

- Bumble — 2,15 млрд долларов;

- Robinhood — 2 млрд долларов;

- GitLab — 650 млн долларов;

- Rivian — 12 млрд долларов.

Rivian — вообще одна из самых интересных компаний, вышедших на биржу в 2021 году. Rivian вышел на IPO без выручки, компания в момент размещения достигла капитализации в 72 млрд долларов. Все финансовые данные мы можем найти в проспектах компании. К примеру, вот проспект Rivian.

Что такое проспект? Проспект — это формальный документ на регистрацию IPO. В США эта форма называется S-1. Когда необходимо посмотреть финансовые данные компании, которая выходит на биржу, можно абсолютно все детали найти по запросу S-1 prospectus for [имя компании].

После заполнения регистрации наступает еще один интересный момент IPO. Называется road show. Этот термин обычно используется для процесса презентации компании ряду инвесторов. Если на ранних стадиях условный road show проводят основатели и ключевые сотрудники, то в рамках IPO это выполняют андеррайтеры. Road show проводится с целью оценки интереса институциональных инвесторов к IPO и оценке спроса на акции.

IPO — это процесс выхода на биржу через предложение акций публике. При чем здесь институциональные инвесторы?

Институциональные инвесторы фактически являются еще одной стороной, которая имеет доступ к условному домкрату. Каждая сторона, прикладывая усилие к домкрату, увеличивает разницу между ценой предложения компании и ценой покупки акций индивидуальными инвесторами на бирже.

Ценообразование

Если мы еще раз откроем проспект Rivian, то увидим, что сразу в первой секции пропущены цифры, по которым компания выйдет на биржу. После регистрации и roadshow андеррайтеры и компания возвращаются к обсуждению цены размещения.

Цена размещения обычно зависит от ряда факторов. Цели компании влияют на ценообразование. Менеджмент хочет привлечь определенный объем средств в рамках размещения. Рыночные факторы также влияют на цену — изменения цен на акции влияет на цену размещения.

Успех road show. Это один из самых сложных факторов. Андеррайтеры балансируют между ценой размещения и фактом подписки для IPO. Подписка фактически означает то, сколько и по какой цене инвесторы смогут купить акций в момент публичного размещения.

Баланс цены в таком случае — максимально важный момент. С одной стороны — компания, которая привлекает средства. С другой стороны — сколько инвесторы готовы заплатить за акции. Зачастую андеррайтеры уменьшают цены для привлечения максимального интереса. Как результат — цена акций значительно увеличивается в рамках размещения. Но в таком случае компания получает средства по заниженной цене.

Процесс ценообразования очень спекулятивный, на него влияет невероятное множество факторов: от личности управляющего партнера андеррайтера до желания компании и инвесторов заработать.

Так а где индивидуальные инвесторы? Уже почти рядом, но все еще с очень ограниченным доступом.

Непосредственно IPO

Мы имеем цену IPO и количество акций, которое будет продано в рамках размещения. Андеррайтерам теперь необходимо определить, как акции будут распределены между инвесторами. С одной стороны, необходимо найти инвесторов, которые не будут продавать акции сразу же после открытия торгов. Это может обвалить цену акции. С другой — если отдать все долгосрочным инвесторам, то в момент открытия не будет достаточно спроса и предложения для формирования рынка.

Некоторые брокеры, в том числе российские, активно работают с андеррайтерами и получают определенные аллокации в процессе размещения. Так как этот процесс очень спекулятивный и фактически решается каждым андеррайтером непосредственно в момент размещения — невозможно заранее сказать, какой инвестор получит какое количество акций. И это как раз тот момент, когда индивидуальные инвесторы смогут поучаствовать в IPO.

Обычно брокеры собирают заявки от индивидуальных инвесторов для понимания спроса — и дальше распределяют акции соответственно тому объему, который они получили от андеррайтера.

День IPO. Менеджмент компании часто приглашают на церемонию открытия торгов в определенный день. Но это не означает, что акции компании начинают торговаться одновременно со звонком об открытии рынков. NYSE (New York Stock Exchange) имеют процесс, который называется price discovery (нахождение цены). Во время этого процесса центром внимания становятся market makers. NYSE даже составил слайд по этому процессу.

Market makers предлагают акции своим клиентам и находятся в поиске пресловутого баланса между спросом и предложением. Очевидно, что если спрос превышает предложение, то цена открытия торгов по этой акции будет расти. В момент баланса market maker предоставляет информацию бирже о том, что цена открытия будет на определенном уровне. Торги начинаются.

Как участвовать в IPO частным инвесторам?

Как мы видим из процесса IPO, у индивидуальных инвесторов немного возможностей поучаствовать в IPO. В общем-то, варианта два.

Первый — через брокера, который получает аллокацию от андеррайтера. В таком случае количество акций будет зависеть непосредственно от андеррайтера. Российские брокеры также могут накладывать ограничение на продажу этих акций, в США брокеры очень аккуратно подходят к процессу IPO и только очень ограниченный список инвесторов получают доступ к аллокации.

Второй — участвовать в момент открытия торгов. В данном случае процесс ничем не отличается от торговли любыми другими акциями.

Доходность IPO

Доходность (неожиданно!) зависит от стадии участия в IPO. Jay Ritter собирает статистику по IPO каждый год. В соответствии с его цифрами, в 2021 году произошло 309 IPO и средняя доходность первого дня торгов составляет 32%. Однако стоит помнить, что это разница между индикативной ценой размещения — той, которую определяет андеррайтер, — и ценой закрытия. В случае серьезного спроса со стороны институциональных инвесторов и роста цены до открытия торгов по этой акции эта доходность не всегда отражает то, что частные инвесторы могут получить от участия в IPO.

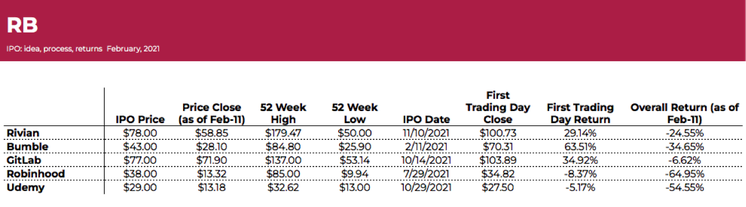

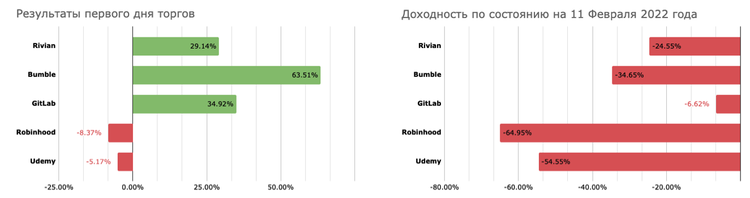

Для информационных целей давайте посмотрим на пять громких IPO прошлого года. Именно классических IPO. Coinbase, Roblox, Warby Parker и другие делали Direct Listing. Поэтому предлагаю посмотреть на пять следующих компаний — Rivian, Bumble, GitLab, Robinhood и Udemy.

Дальше буду сухие цифры, но можно проследить общую динамику. В первый день в трех IPO из пяти был значительный рост. Рынок был волатильный последние два месяца, потому все пять компаний оказались в значительном минусе по сравнению с ценой IPO. Акции GitLab потеряли лишь 6% стоимости, Robinhood сейчас торгуется на 65% ниже, Udemy -55%, Bumble -35%, Rivian -25%. Детали тут:

Нажмите, чтобы увеличить изображение

Учитывая, что какие-то брокеры имеют период lock up — промежуток времени, когда продажа акций запрещена, — инвестиции в определенные IPO могут показать существенные убытки.

Очевидно, что IPO — это комплексный процесс. Попасть в него частным инвесторам не так просто. Доходность участия в IPO может казаться высокой, но она не всегда доступна для частных инвесторов. Участие в IPO становится спекулятивной историей. Если инвесторы покупают акции на IPO и продают их сразу в рынок, то, возможно, таким инвесторам будет сложно получить аллокацию в новых IPO.

Вывод — несмотря на то, что IPO может показаться очень понятным инструментом по получению дохода, серьезно заработать на этом процессе может только определенный круг организаций.

Если есть вопросы или предложения по темам, которые хотелось бы раскрыть подробнее в рамках финансов, данных или рынка финансовых технологий — пишите мне в LinkedIn или Twitter.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

40 российских компаний, готовящиеся к IPO в 2022 году

Глава Мосбиржи недавно рассказал о том, что целых 40 российских компаний сейчас консультируется по поводу проведения процедуры публичного размещения акций — IPO. Я проанализировал новостные ленты за последний год и нашёл 40 таких компаний.

Я слежу за публичными размещениями компаний вот уже второй год, пытаясь понять, насколько это выгодно — участвовать в российских IPO. И если брать все размещения 2020 и 2021 годов, то совокупный результат оставляет желать лучшего — инвестиции в широкий рынок российских акций дают лучший результат. Выглядит так, будто бы российские компании делают всё возможное чтобы поднять ажиотаж вокруг своего размещения, не жалеют денег на маркетинг — и всё для того чтобы распродать акции по высокой цене.

В 2021 году мы увидели размещение 7 компаний:

Только 3 компании из 7 на данный момент торгуются выше цены размещения: Сегежа, EMC и СПБ Биржа.

Давайте пройдёмся по списку готовящихся и выясним, что это за компании, как близки они к IPO, и какова их оценка.

1). Mercury Retail Group, включающая в себя сети «Красное и Белое» и «Бристоль» осенью была очень близка к публичному размещению, но что-то пошло не так. Владельцы гиганта алко-рынка сослались на «неблагоприятные условия». Сейчас основателю «КиБ» принадлежит 49% компании, основателям сети «Бристоль» — 45% на двоих. Владельцы остальных 6% не раскрываются.

Сорвавшееся размещение предполагало оценку компании на уровне 900-950 млрд ₽. Вероятность IPO в 2022 — высокая. Вероятность попадания в индекс Мосбиржи — высокая.

2). Вкусвилл планирует IPO ещё с 2019 года. Причем, ритейлер планирует размещаться и на NASDAQ, и на Мосбирже. Сейчас сеть принадлежит на 88% основателю и на 12% фонду Baring Vostok. Перед IPO предполагалась передача 20% акций от основателя 8 ключевым менеджерам компании.

Компания оценивается на уровне 250-350 млрд ₽. Несмотря на недавние заявления о том, что компания может и не проводить публичное размещение, вероятность IPO в 2022 — высокая.

3). Melon Fashion Group принадлежит четыре бренда – ZARINA, befree, LOVE REPUBLIC и sela. Компания нацелена на публичное размещение в 2022-2023 гг. Компания оценивается на уровне 30-35 млрд ₽.

4). Inventive Retail Group — это оператор магазинов re:Store, Samsung, Xiaomi, Huawei, LEGO, Nike, Street Beat, The North Face и UNOde50. Компания заявила, что может выйти на биржу в ближайшие 4 года. Сейчас она входит в группу компаний «Ланит». Исходя из публичных данных о выручке и результатах компании, её капитализацию можно оценить в 30-50 млрд ₽. Вероятность IPO в 2022 — низкая.

5). Сеть дисконт-магазинов одежды и товаров для дома Familia наняла инвестбанки Morgan Stanley и Goldman Sachs для подготовки к размещению акций, об этом сообщил Bloomberg летом этого года. В 2019 году американский ритейлер The TJX Companies купил 25% Familia за $225 млн. По данным Bloomberg, в 2021 продажи торговой сети выросли на 33% по отношению к 2019 году, так что можно оценить капитализацию компании на уровне 80-90 млрд ₽. Вероятность IPO в 2022 — высокая.

6). Автодилер Рольф рассматривает возможность размещения акций на бирже во второй половине 2022 года. Исходя из показателей компании, её капитализация может оцениваться вплоть до 200 млрд ₽, и главный риск и главный фактор, влияющий на бизнес компании — это арестованные государством активы стоимостью 13 млрд ₽.

7). Сеть ювелирных магазинов Sokolov Jewelry хочет весной 2022 года провести предварительное роуд-шоу, а в 2023 году — выйти на биржу. Артём Соколов, CEO и совладелец компании, заявил о том, что они намерены привлечь до $500 млн в ходе IPO. Эти средства потребуются для мировой экспансии и борьбы с конкурентами Pandora и Swarovski. Губа не дура. Выручка компании оценивается в 30 млрд ₽/год, так что капитализация компании едва ли может превысить 120 млрд ₽ (датская сеть ювелирных магазинов Pandora оценивается в 4 годовых выручки).

8). X5 Food Tech — подразделение X5, объединяющее «Перекресток Впрок», экспресс-доставку из магазинов «Пятерочка», «Перекресток» и «Около», логистический сервис 5Post. Компания X5 в 2021 году объявила о выделении онлайн-сервисов в отдельный бизнес и возможном их IPO. На данный момент решения нет, рассматриваются иные варианты развития, в том числе, совместные партнерства с IT-компаниями и банками. Сложно оценивать капитализацию фудтехов, так как на российском фондовом рынке нет аналогов. Онлайн-продажи X5 при этом можно ожидать на уровне 50 млрд ₽ в 2021 году. Вероятность IPO в 2022 — низкая.

9). и 10). Сбербанк допустил IPO сервиса доставки еды «Самокат» и агрегатора доставки Delivery Club в 2022-2023 гг. Выручка Delivery Club (не стоимость заказов через сервис, а именно комиссия сервиса) за последние 12 месяцев составила 14 млрд ₽. Выручка сервиса «Самокат» за 2021 год с высокой вероятностью превысит 30 млрд рублей. Не думаю, что Сбер и VK, чьё совместное предприятие владеет основной долей этих сервисов, будут выводить компании на IPO в 2022 году — слишком рано.

11). Aliexpress Россия является совместным предприятием Alibaba Group, VK Group, «Мегафона» и Российского фонда прямых инвестиций. В VK Group допускают возможность выделения сервиса в отдельную публичную компанию. Сейчас продажи на площадке составляют до 200 млрд ₽ в годовом выражении, это примерно в 2 раза ниже аналогичного показателя у OZON. Так что «Aliexpress Россия» может быть оценена рынком примерно в 250 млрд ₽. Формулировки представителей компании весьма расплывчатые, так что я оцениваю вероятность IPO в 2022 как невысокую.

12). Банк «Открытие» активно ведет подготовку к публичному размещению акций. После санации, произошедшей в 2017 году, банк принадлежит Банку России. Активы банка сейчас составляют 3,8 трлн ₽, чистая прибыль за последние 12 месяцев превысила 100 млрд ₽. Банк может быть оценен в полтриллиона рублей. Вероятность IPO в 2022 высокая. Исходя из того, что Банк России заинтересован в выпуске значительной доли акций в свободное обращение, мы можем увидеть Открытие в индексе Мосбиржи вскоре после размещения.

13). МТС Банк может выйти на биржу в 2022 году. Владимир Евтушенков, глава АФК «Система», владеющей компанией МТС, предполагает, что банк может стоить 80 млрд ₽. Сейчас МТС активно занимается реорганизацией. Так, в 2021 году уже произошло отделение башенного бизнеса от основной компании.

14). IPO Cовкомбанка было запланировано на апрель 2019 года, затем переносилось несколько раз. Совладелец банка Сергей Хотимский говорил, что технически банк готов к первичному размещению акций, но ждет удачного момента. Недавнее поглощение банка «Восточный» вновь отсрочило публичное размещение Cовкомбанка. Теперь компания заявляет, что IPO отложено вплоть до 2025 года, но может вернуться к процедуре в любое время. Летом 2021 года при поглощении «Восточного» была произведена допэмиссия акций, так что мы знаем примерную капитализацию компании всей группы — это 600 млрд ₽.

15). Сибур готовится выйти на биржу в 2022 году. В 2021 компания занималась слиянием с группой ТАИФ. Сейчас объединенная компания — крупнейший в нефтегазохимии холдинг в стране и один из крупнейших в мире. Слияние с ТАИФ происходило по оценке объединенной компании в 1,9 трлн ₽. В случае выхода на IPO, компания скорее всего попадёт в индекс Мосбиржи, вес будет зависеть от доли акций в свободном обращении.

16). Еврохим, один из крупнейших производителей удобрений в мире, рассматривает возможность проведения IPO в 2022. По выручке и EBITDA компания значительно превосходит конкурента — Фосагро. Капитализация при размещении может составить 1,1 трлн ₽. Правда, компания грозится стать публичной ещё с 2006 года, да так и не стала.

17). Производитель целлюлозы и бумаги группа «Илим» сообщила, что в числе альтернатив развития рассматривает возможность проведения IPO и ведет соответствующие переговоры с банками. В состав Илим входят три ЦБК, расположенные в Коряжме, Усть-Илимске и Братске. Выручка компании за 2020 год составила 123 млрд ₽, она снижалась три года подряд. Информации о намерениях компании немного, так что вероятность размещения на бирже невысока.

18). Крупнейший в России производитель железорудного сырья «Металлоинвест» рассматривает возможность проведения IPO в 2022 г. «Металлоинвест» на 100% принадлежит USM Holdings Алишера Усманова. В ходе IPO компания рассчитывает получить оценку в размере 1,5 трлн ₽.

19). Nordgold ранее уже торговалась на Лондонской бирже (2012-2017). В 2017 году компания сделала делистинг из-за того что, по их мнению, акции компании были оценены слишком дешево. Компания серьезно готовилась к IPO в 1 половине 2021, но впоследствии отложила решение. Так что Nordgold вполне может вернуться к этому вопросу в 2022. Объем добычи компании превышает 1 млн унций золота в год, 35% золотодобытчика принадлежат Алексею Мордашову. Капитализация компании может составить 700 млрд ₽.

20). Золотодобытчик «Высочайший» (GV Gold) также планировал IPO в начале 2021, и тоже в очередной раз решил отложить IPO. Компания может вернуться к этому вопросу в новом году. Размещение планировалось по оценке компании в 90-110 млрд рублей. «Высочайший» входит в топ-10 золотодобывающих предприятий РФ. Компания ведет деятельность в Иркутской области и Якутии.

21). Первая башенная компания — это сеть сотовых вышек «Мегафона», буквально недавно объединившаяся с Башенной компанией «Вертикаль». При слиянии ПБК была оценена в 94,2 млрд ₽, а объединенная компания может стоить около 120 млрд ₽. Компания намерена выйти на IPO, правда, в США и через процедуру слияния со SPAC Kismet Acquisition Two Corp, которая была создана специально для этой процедуры и уже привлекла $230 млн финансирования. Всё было готово для SPAC в 2021 году, но слияния не произошло, так что ожидаю это событие в первой половине 2022 года.

22). Сервис-Телеком купил Национальную башенную компанию у Билайна в этом году за чуть более 70 млрд ₽ в этом году и задумал провести IPO в течение двух лет. Компания также рассматривает выход на американские биржи через слияние со SPAC.

23). Онлайн-кинотеатр ivi весной 2021 года привлёк $250 млн инвестиций в ходе очередного раунда при оценке компании $1 млрд. Этот раунд многие источники называют «последним перед IPO», видя дальнейшее привлечение финансирования именно посредством выхода на биржу и продажей части акций широкому кругу лиц. Исходя из того, что рынок онлайн-кинотеатров в России растет очень быстро, не исключено что ivi может быть оценен при IPO в 2022 году в чуть более чем 100 млрд ₽.

24). Биннофарм — это один из активов АФК «Система», которая в свою очередь сильно активизировалась в части публичных размещений в 2020-2021 гг. Так, в 2020 состоялось долгожданное IPO OZON, а в 2021 — IPO Сегежа Групп. АФК «Система» всегда довольно туманно отзывается об IPO своих активов, тем не менее, исключать ничего нельзя, и сейчас — лучшее время для вывода Биннофарма на биржу. Выручка компании за 2021 год может составить свыше 24 млрд ₽, а чистая прибыль достичь 4,5 млрд ₽. Компания вполне может быть оценена рынком в >50 млрд ₽.

25). Медицинская компания «Инвитро» спустя семь лет возродила планы выхода на IPO — она хочет разместиться в России и на одной из зарубежных площадок, получив оценку 75 млрд ₽. Выход на биржу может состояться осенью 2022 года или весной 2023-го. «Инвитро» планирует получить двойной листинг — в России и на бирже в Лондоне или Нью-Йорке. Компания хочет разместить 25-40% капитала, на данный момент консультируется с инвест-банками.

26). Сеть клиник Медси — это ещё один из активов АФК «Система», и выход на биржу в 2022 менее вероятен, чем IPO Биннофарма. Тем не менее — про Сегежу также до последнего говорили, что это «маловероятно», а потом довольно быстро компания стала публичной. Выручка компании в 2020 составила 25 млрд ₽, чистая прибыль составила 3,5 млрд ₽.

27). Сеть медицинских центров Медскан воодушевилась успешными размещениями сети клиник «Мать и дитя» и EMC, и основатель и владелец компании Евгений Туголуков сообщил, что планирует в среднесрочной перспективе разместить акции Медскана на одной из российских площадок. Сейчас компания находится на начальной стадии этого пути и не раскрывает показатели своей деятельности, так что вряд ли стоит ожидать размещение в 2022 году.

28). Каршеринговая компания «Делимобиль» решила перенести первичное размещение акций, которое уже было намечено на ноябрь 2021. Произошло это из-за неких «рыночных условий». Что это означает — не совсем понятно, так как рынок в это время был вблизи исторических максимумов, и более удачного времени сложно подобрать. Компания планировала получить оценку в 65 млрд ₽. Размещение перенесено на 2022 год.

29). Первая грузовая компания уже давно рассматривает возможность проведения IPO. Первые такие новости можно найти ещё в далёком 2010 году. В 2021 году гендиректор компании Сергей Каратаев отметил, что компания технически готова к IPO. За 2020 год компания получила 81 млрд ₽ выручки и 26 млрд ₽ чистой прибыли. Капитализация компании при выходе на биржу могла бы составить до 250 млрд ₽.

30). Лизинговая компания «Европлан» («дочка» «Сафмар финансовые инвестиции») уже была готова выходить на биржу в 2021 году, но перенесла проведение первичного размещения акций на «Московской бирже» на первую половину следующего года. Чистая прибыль компании составляет около 8 млрд ₽ в годовом выражении, а сама компания может получить оценку до 100 млрд ₽.

31). Эпопея с публичным размещением Positive Technologies растянулась на весь 2021 год. Несмотря на гигантские маркетинговые расходы, размещение ввиду неясных причин так и не состоялось. Из последних новостей месячной давности Positive Technologies решила провести вместо IPO технический листинг на бирже, то есть, в какой-то определенный момент акции компании просто появятся на бирже, а продавцами в стакане в таком случае будут выступать специально нанятая компания-маркетмейкер и ключевые сотрудники PT, получившие акции в качестве вознаграждения. Несмотря на то, что компания планировала провести размещение в 2021, до конца года осталось 2 недели, так что я ожидаю эту процедуру уже в начале следующего года.

32). Group-IB, международная компания, которая специализируется на предотвращении кибератак, сохранила планы по проведению первичного публичного размещения акций (IPO). Сейчас заявления компании довольно туманны, а основателя Group-IB в этом году арестовали по подозрению в госизмене. Тем не менее, компания намерена получить оценку на уровне 75 млрд ₽, правда, в каком году и какие показатели этому будут способствовать — неизвестно. IPO в 2022 маловероятно.

33). Крупный владелец коммерческой недвижимости Crocus Group рассматривает возможность выхода на биржу. Принять решение, проводить ли IPO, планируется в ближайшие два года, пока эта возможность обсуждается. Выручка Crocus Group за прошлый год составила 55,5 млрд руб. Показатели деятельности по МСФО мне найти не удалось. IPO в 2022 маловероятно.

34). Группа «Просвещение», доминирующая на рынке учебной литературы, вновь рассматривает IPO как один из вариантов развития. Подобное развитие событий уже рассматривалось в 2019 году. В мае 2021 года Сбербанк, ВЭБ.РФ и РФПИ зашли в капитал «Просвещения» в размере по 25% каждый. Оценка 100% бизнеса составила около 108 млрд ₽. Компания обещает в первой половине 2022 представить новую стратегию, в которой будут уточнены сроки возможного IPO.

35). У компании-застройщика ПИК есть два перспективных сегмента, в развитие которых сейчас направляются большие инвестиции: Units, занимающийся производством модулей для быстровозводимых зданий, и Kvarta — направление компании, объединяющее «ПИК Аренду», «ПИК Брокер» и «ПИК Ремонт». Обе этих ветки предполагается выделить в отдельную компанию путем spin-off и провести IPO в 2023–2024 годах.

36). Агрохолдинг Степь — это ещё один из активов АФК «Система», и выход на биржу в 2022 маловероятен. Выручка агрохолдинга в 2020 году составила 32,8 млрд ₽, а операционная прибыль составила 7,4 млрд ₽.

37). Российская сельскохозяйственная компания «Продимекс», крупнейший производитель сахара в России, обсуждает с инвест-банками возможность IPO. Компания получила выручку 48 млрд ₽ в 2020 году и владеет крупным земельным банком, оценка земли в собственности — 65 млрд ₽. Проведение IPO в 2022 маловероятно.

38). Крупнейшая частная электроэнергетическая компания «Т Плюс» рассматривает возможность проведения IPO. Ранее акции компании уже торговались на Московской бирже с 2007 года. Но в 2016 году компания провела делистинг. Чистая прибыль ПАО «Т Плюс» по итогам 2021 г. может составить 18 млрд руб.

39). Сибирская сеть кофеен «Подорожник» имеет планы выхода на «СПБ биржу». Компания 14 сентября 2021 провела roadshow для журналистов и инвесторов. В целом компания рассчитывает привлечь в результате IPO 1,9 млрд рублей.

40). Финансовый маркетплейс Всероссийский Бизнес Центр (ВБЦ) рассматривает возможность продажи пакета акций в размере от 5% до 30% перед выходом на IPO, запланированном на 2024-2026 год. Размещение акций на Московской бирже запланировано после достижения группой плановой выручки 10 млрд руб. Прогнозная оценка стоимости компании к моменту IPO — $1 млрд.

Несмотря на то, что 40 российских компаний сейчас рассматривает возможность публичного размещения акций, я ожидаю в 2022 году только 10 размещений:

В случае, если прогноз реализуется, мой портфель может пополниться 3-4 компаниями. Дело в том, что я в своей российской части портфеля копирую индекс Мосбиржи, и всё, что появляется там и при этом демонстрирует операционную прибыль, попадает без лишних условий и в мой портфель.

Участвовать в IPO я не планирую. Я наблюдаю за происходящим, и складывается впечатление, что компании очень сильно вкладываются в маркетинг перед публичным размещением, создавая «фон перспективности» вокруг себя, что позволяет продать акции подороже. Даже если размещение столь крупной компании как Сибур очевидно повлечет за собой включение её в индекс Мосбиржи, я предпочту купить акции по мере появления информации о весе в индексе, то есть, спустя какое-то время после IPO. Меня не страшит возможная упущенная прибыль в размере 10-15%, ведь впереди вечность (правда, статистика показывает, что даже наоборот — отсутствие спешки сохраняет деньги).

История российского IPO

В последнее время нас штурмуют рекламой различных инвестиционных продуктов: Тинькофф Инвестиции, ВТБ Инвестиции, Сбер Инвестиции… Возможно, скоро у каждого банка будет свой инструмент для инвестирования. Но любой инструмент — это всего лишь посредник между вами и биржей. История современного фондового рынка в России началась не так давно, как в остальном мире. Первое публичное размещение акций (IPO) российской компании на фондовой бирже произошло лишь в 1996 году, всего 25 лет назад. Давайте подробнее изучим историю российского IPO.

Матчасть

Фондовый рынок или рынок ценных бумаг — это рынок, где происходит торговля акциями, облигациями, валютами и другими активами. Помимо торговли, фондовый рынок затрагивают и другие операции: налогообложение, выпуск ценных бумаг, хранение данных об участниках рынка и другие сопутствующие операции. В целом, инфраструктуру фондового рынка можно разделить на следующие элементы:

- функциональная — торговая площадка, где производятся действия с ценными бумагами, например, фондовая биржа;

- техническая — организации, которые способствуют совершению сделки, например депозитарии, хранящие информацию об участниках рынка (наличие тех или иных ценных бумаг);

- инвестиционная — сами участники рынка;

- информационная — СМИ и другие источники информации о текущем состоянии рынка.

- инвесторы (покупатели) — частные лица или компании, покупающие ценные бумаги;

- эмитенты (продавцы) — компании, которые выпускают и продают ценные бумаги;

- профессиональные участники (посредники) — это лица или компании, чья деятельность официально связана с биржей. Это могут быть банки, управляющие компании или брокеры, заключающие сделки от лица инвесторов.

Московская биржа

В России деятельность фондовых рынков регулируется Банком России и законодательством.

В основном, на фондовом рынке происходят сделки со следующими типами ценных бумаг:

Акции

Акция — это ценная бумага, предоставляющая право собственности на долю компании. Грубо говоря, покупая акцию, вы покупаете часть компании. Это даёт право на получение дивидендов, части имущества при ликвидации компании и право на участие в управлении акционерным обществом. Так, например, обладание 50 процентами от всех акций обеспечивает владельцу полный контроль над деятельностью компаний.

Акция в Российской империи

Акции бывают двух видов:

- обыкновенная акция — дают право на участие в управлении компанией и участвуют в распределении прибыли. Размер дивидендов определяется советом директоров и направляется собранию акционеров, которое может только уменьшить их размер. Распределение дивидендов между владельцами обыкновенных акций производится в зависимости от количества купленных акций;

- привилегированная акция — в отличие от обыкновенной, привилегированная акция может обладать как ограниченным правом на участие в управлении компанией, так и расширенным. Обладатель привилегированный акции получает возможность на получение гарантированного дохода, первоочередное выделение прибыли на выплату дивидендов и погашение стоимости акций при ликвидации компании.

Фактически, облигация — это долговая расписка. Покупая облигацию, вы передаете компании определенную сумму, которую компания обязуется вернуть с процентами в установленный срок.

Что такое IPO?

IPO (Initial Public Offering) — это первое публичная продажа акций компании. Грубо говоря, это выход компании на биржу. Причин для этого может быть несколько, одна из них — желания привлечь дополнительный капитал. Рынок растёт, в него закачивается всё больше денег и компании хотят урвать часть этого пирога. Для этого они выходят со своими акциями на биржу, продают их и получают дополнительные средства без взятия кредита.

Процесс выхода на биржу может занимать до нескольких лет. Перед самим размещением ценных бумаг предусмотрены следующие этапы IPO:

- Аудит компании, формирования отчетности, полировка недостатков и оценка капитализации;

- Заключение договора с андеррайтером — юридическим лицом, функцией которого является вывод акций на биржу и сопровождение IPO.

- Деятельность компании проверяется независимыми экспертами;

- Публикация меморандума с основной информацией о компании — её финансах, текущей капитализации, и другими, важными для потенциальных инвесторов, аспектами;

- Выбор биржи;

- Получение одобрения со стороны биржи;

- Запуск рекламной кампании;

- Приём предварительных заявок от инвесторов на приобретения пакета акций (таким образом формируется определенный ценовой диапазон стоимости акций);

История российского IPO после развала СССР

История современного фондового рынка в России началась после либерализации экономики в 1991 году. Условия для возрождения фондового рынка оказались неблагоприятными, так как до 90-х движение финансовых потоков определялось решениями партийных и финансово-экономических органов. Однако даже в условиях плановой экономики СССР нашлось место так называемому «черному рынку», и при том весьма немалому: так в 1986 году Михаил Горбачёв озвучил величину теневого оборота в размере 10 млрд рублей. 25 декабря 1990 года было принято Постановление Совета Министров РСФСР №601 «Об утверждении Положения об акционерных обществах», с которого началось возрождение рынка ценных бумаг. Однако махинации с приватизацией в 1993-1994 годах и низкий уровень финансово-экономической грамотности населения не позволял рынку развиваться, поэтому первые публичные размещения акций в России не являлись столь популярными и обширными.

20 ноября 1996 года ОАО «ВымпелКом» (торговая марка «Билайн») разместил американские депозитарные расписки (ADR) на Нью-Йоркской фондовой бирже (NYSE), став первой российской компанией, проведшей IPO. Это позволило привлечь более 60 млн долларов на развитие сети. С этого момента началось формирование рынка (1996-2002 года). Этот период отличался двумя особенностями: малым количеством проводимых IPO и их размещением на иностранных биржах. Первую особенность можно объяснить тем, что подготовка и проведение IPO требует значительных предварительных расходов (услуги андеррайтеров, аудиторов, проведение рекламных кампаний, роуд-шоу и другие траты), а в то время далеко не все российские компании могли себе это позволить. Вторую — тем, что на зарубежных биржевых площадках присутствовали все группы инвесторов, в том числе институциональные. В начале 2000-х российскому финансовому рынку как раз таки недоставало именно институциональных инвесторов. Первый выход на российский рынок акций случился только в 2002 году, когда произошло публичное размещение информагентства «РосБизнес Консалтинг» на отечественных биржах ММВБ и РТС. Тогда компании удалось привлечь 13.3 млн долларов.

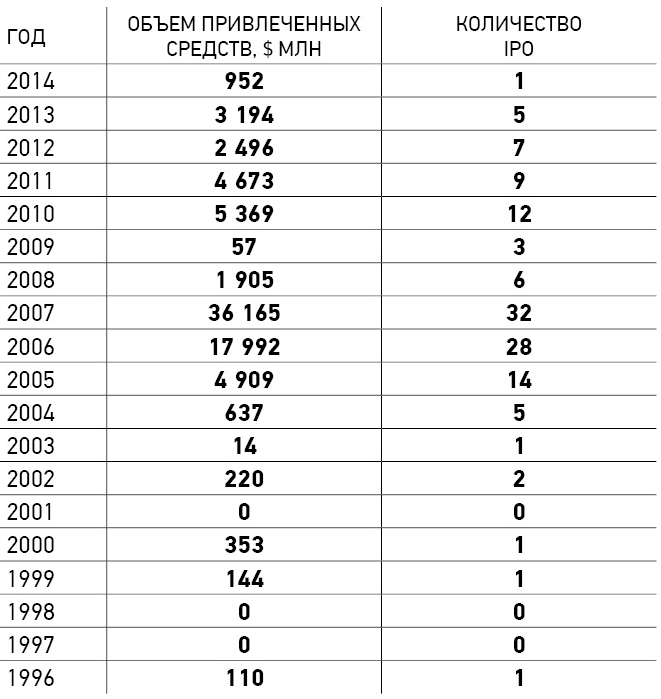

В 2004-2007 годах в России наблюдался взрывной рост количества IPO. За это время свои акции разместило множество российских компаний: «Калина», «Иркут», «Седьмой континент», «Лебедянский», «Арсагера» и т. д. Наиболее удачным оказался 2007 год, в котором Россия стала европейским лидером по объему средств, привлеченных посредством IPO — 36 млрд долларов. Лидерами среди компаний оказались «Роснефть», «Сбербанк» и «ВТБ» — 10.4 млрд долларов, 8.8 млрд долларов и 8 млрд долларов соответственно. Часто IPO проводилось в виде двойного размещения — акции размещались одновременно на западной площадке (в основном на Лондонской фондовой бирже) и на Московской бирже.

В 2008 году случился мировой финансовый кризис, который значительно ухудшил ситуацию на рынке IPO. Так за 2009 год только три российские компании провели IPO. В середине 2010-х российские компании стали активно проводить делистинг, выкупая свои ценные бумаги на иностранных биржах. 24 мая 2011 года состоялось IPO Российской интернет-компании «Яндекс». По объему привлеченных средств (1.3 млрд долларов) IPO «Яндекса» стало вторым среди интернет-компаний после Google, который привлек 1.67 млрд. долларов в 2004 году.

Динамика российских IPO по количеству и объему привлеченных средств за 1996-2014 года. Хорошо заметен бум в 2004-2007 годах и резкий упадок во время Мирового экономического кризиса. Источник: PBN Company, PwC, Preqveca

После 2011 года количество IPO и привлеченных инвестиций оставляло желать лучшего. Из реанимации после финансового кризиса Россия переместилась в обычную палату. Ситуацию осложняли санкции и мало предсказуемые геополитические события. Одно стало ясно точно — время многомиллиардных размещений осталось в прошлом. Особенно плохо пришлось российскому рынку капитала. Некоторые эксперты даже предрекали смерть рынка IPO в России — так в 2018 году на Московской бирже не состоялось ни одного IPO.

Ситуация начала меняться в 2019 году. В этом время на российский рынок вышла лишь одна компания, HeadHunter. Это было первое IPO российской технологической компании за шесть лет со времен выхода на биржу QIWI в 2013 году и первое за два года для отечественных предприятий в целом. При размещении на бирже NASDAQ компания заработала 220 млн долларов, что было оценено инвесторам как позитивный сигнал для отечественного венчурного рынка. В ноябре 2020 года на IPO вышла компания Ozon. Онлайн-ритейлер привлек 1.2 млрд долларов. В конце 2020 и начале 2021 года уже несколько российских игроков заявили о намерениях выйти на IPO: первым стало размещение дискаунтера FixPrice на Лондонской бирже (конец 2020 года). За текущий год российские компании провели сделки на рынке акционерного капитала на 2.4 млрд долларов — это рекордный объем с 2011 года. Хотя пандемия стала непростым испытаниями для многих секторов мировой и российской экономики, 2020 год стал бумом IPO во всем мире и в нынешнем году этот бум продолжается. К тому же низкие ставки по депозитам буквально вынудили физических лиц познакомиться с другими инвестиционными инструментами и выйти на биржу. Немалую роль в этом сыграли мобильные приложения (такие как «ВТБ Инвестиции» и «Тинькофф Инвестиции»), сделавшие процесс входа на фондовый рынок удобнее и проще. На данный момент популярность акций, их рост и шумиха вокруг IPO вынуждают частных инвесторов оставаться на бирже и следить за событиями. В 2021 году ожидается, что на рынок могут выйти до 10 компаний и провести первичные и вторичные размещения на отечественных и зарубежных площадках на сумму около 10 млрд долларов.

Источник: исследовательский проект Barometer (РБК, 2021 год)

IPO конкретных компаний

Яндекс

Первая информация о проведении IPO Яндексом появилась 28 апреля 2011 года. На тот момент единственным акционером являлась голландская компания Yandex, а сам поисковик, по данным Comscore, занимал 6-е место среди мировых поисковых систем. Яндекс направил в Американскую комиссию по ценным бумагам уведомление о намерении провести IPO. Размещение акций планировалось на бирже NASDAQ. Со слов инсайдеров компания оценивалась в 6-9 млрд долларов.

23 мая 2011 года Яндекс успешно разместил свои акции на бирже. По итогу IPO, компания привлекла порядка 1.3 млрд долларов при цене акции в 25 долларов. IPO Яндекса стал крупнейшим после Google среди интернет-компаний (Google в 2004 году привлек порядка 1.67 млрд долларов). Капитализация после IPO составляла 8 млрд долларов.

Сейчас акция Яндекса стоит около 70 долларов, а его рыночная капитализация составляет 25.13 млрд долларов.

2 октября 2020 года Ozon объявил о подачи заявления в комиссию по ценным бумагам и биржам США для проведения IPO. На тот момент капитализацию Ozon можно было оценить в 2.9 млрд долларов.

24 ноября 2020 года Ozon провел IPO, разместив как на американских, так и на российских биржах порядка 33 млн акций при начальной цене в 30 долларов за штуку. Уже в первые минуты после размещения акции подорожали на 33 процента. По итогу IPO Ozon привлек порядка 1.2 млрд долларов. Сейчас одна акция Ozon стоит порядка 58 долларов, а рыночная капитализация составляет 11.9 млрд долларов.

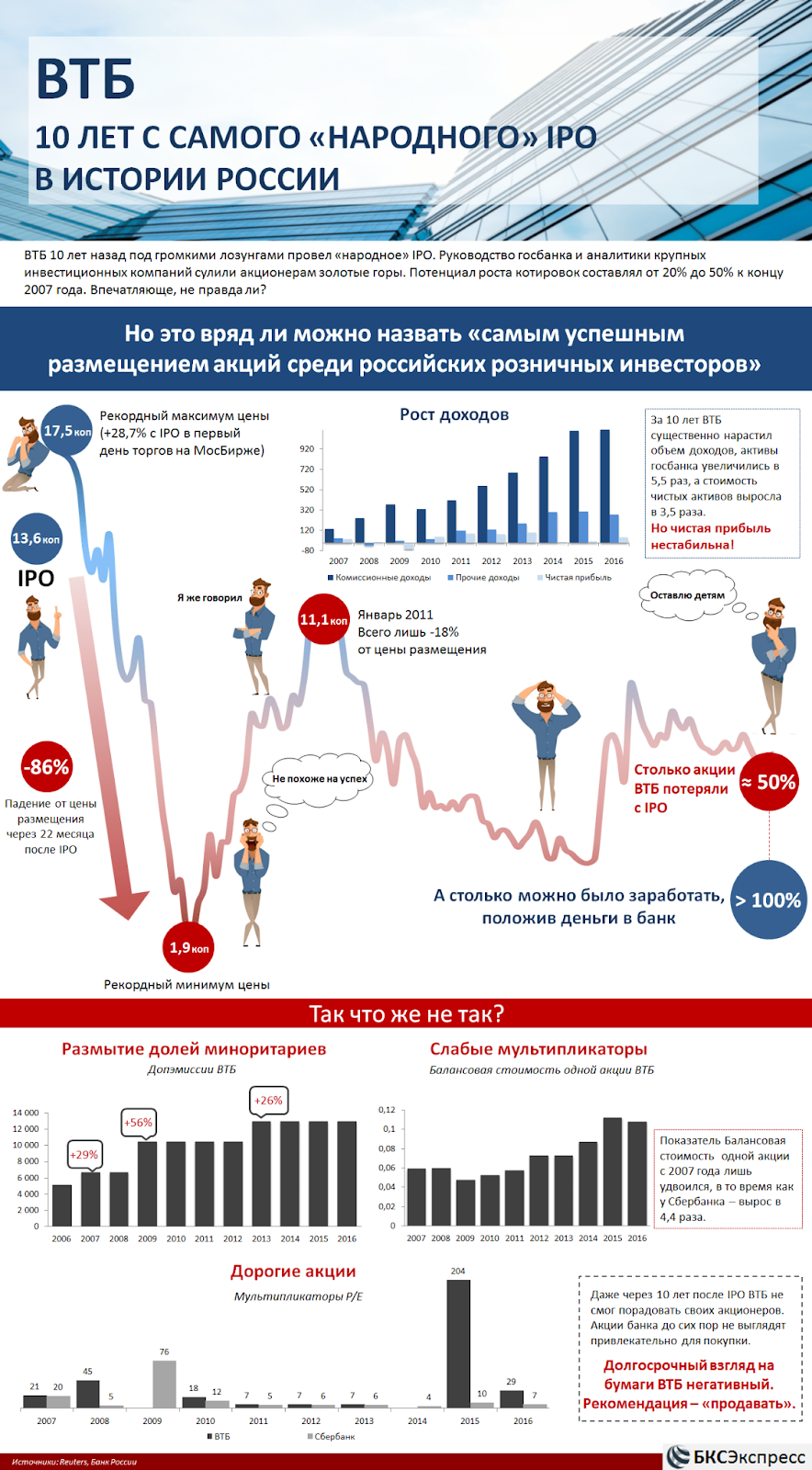

Если предыдущие IPO однозначно можно назвать успешными, то IPO ВТБ однозначно можно назвать провальным. IPO ВТБ активно рекламировалось под лозунгом «народное IPO», что подразумевало основных инвесторов в виде физических лиц. За сумму от 30 тысяч рублей можно было стать владельцем ещё одного «национального достояния». В мае 2007 года состоялось долгожданное IPO от ВТБ по 13.6 копеек за одну акцию. Но к августу того года цена упала ниже этой отметки и к концу 2009 года достигла 2 копеек. Подробнее об этом на инфографике ниже:

Планы российских компаний по IPO

Всем хорошо знакомая российская медиакомпания, главный проект которой — одноименный онлайн-кинотеатр. В прошлом году компания начала производить для него собственный контент. В ноябре 2020 года ivi подала заявку на IPO в американскую комиссию по ценным бумагам, выход на рынок ожидался в январе-марте 2021 года, но из-за нового закона, ограничивающего иностранное владение российскими информационными ресурсами, размещение отложили. Аналитики считают, что ivi, вероятно, выйдет на биржу где-то во втором полугодии нынешнего года. Исходя из размера и роста выручки (6.1 млрд рублей за 2019 год, рост на 55%), ivi могут оценить в сумму 700-800 млн долларов.

Совкомбанк

Частный российский банк, третий по величине активов среди частных банков и девятый по активам среди всех российских банков. В 2020 год банк начал изучать возможность проведения IPO, поджидая подходящего окна для входа на рынок в 2021 году. В январе Совкомбанк продлил срок размещения допэмиссии 5 млрд акций до 20 апреля 2022 года. Всего рассчитывается привлечь около 300-500 млн долларов.

ВкусВилл

Розничная сеть супермаркетов и торговая марка продуктов для здорового питания, появившаяся в 2009 году. На данный момент у компании более 1000 точек по всей России, а в мая 2020 года «ВкусВилл» открыл первую точку за рубежом (в Амстердаме). Компания рассматривает размещение на NASDAQ и Московской бирже. При годовой выручке 114 млрд рублей компания может стоит на рынке немногим менее 1 млрд долларов.

Другие компании

В перспективе планируется свыше десятка IPO российских компаний. Во многих случаях они будут размещены на Московской бирже, но некоторые компании рассматривают лондонскую LSE или американскую NASDAQ. Размер большинства планируемых IPO составляет приблизительно от 200 млн до 2 млрд долларов. Некоторые эксперты считают, что основной спрос на новые бумаги будут обеспечивать зарубежные инвесторы, но весомую долю смогут составить и российские частные инвесторы. Возможно, в обозримом будущем кроме названных выше компаний на IPO выйдут: «Cибур», «Mail.Ru Group (игровое подразделение), «Высочайший», «Азбука вкуса», «Яндекс.Такси», «Победа», «Softline», «EMC», «Wildberries».

Аренда облачного сервера с быстрыми NVMе-дисками и посуточной оплатой у хостинга Маклауд.

Источник https://rb.ru/opinion/what-is-ipo/

Источник https://vc.ru/finance/333500-40-rossiyskih-kompaniy-gotovyashchiesya-k-ipo-v-2022-godu

Источник https://habr.com/ru/company/macloud/blog/566630/