Содержание

Кто такой брокер и как его выбрать. Инструкция-сравнение для новичков

Наверняка в последнее время вы читали, изучали и впитывали различную информацию об инвестициях и фондовом рынке. И наконец решились открыть счет, чтобы попробовать свои силы на практике. А это значит, что настало время выбрать брокера.

В этом тексте вы узнаете:

Кто такой брокер простыми словами

По закону в России юридические и физические лица не могут торговать на бирже напрямую, если они не профессиональные участники рынка. Для этого им нужен посредник — брокер.

Брокер — профессиональный участник рынка ценных бумаг, посредник между инвесторами и биржей.

Чтобы получить этот статус, нужно соответствовать определенным законодательным требованиям. Брокерами могут быть банки, инвестиционные и брокерские компании.

Некоторые ценные бумаги не торгуются на фондовом рынке. Их можно купить только через регистратора — профессионального участника рынка, который ведет реестр владельцев ценных бумаг. Он собирает, хранит и передает информацию о владельцах именных ценных бумаг на основании договора с эмитентом.

По словам финансового консультанта Игоря Файнмана, в основном бумаги, которые не торгуются на бирже, принадлежат небольшим региональным компаниям. Он отметил, что не видит смысла обычному розничному инвестору покупать бумаги через регистратора. «У меня всегда возникает вопрос — а зачем? Зачем себе усложнять жизнь, искать регистратора, морочиться, платить регистратору большую комиссию. Регистратор — это дорогая услуга», — сказал консультант.

Чем занимается биржевой брокер

После того как вы заключили договор, брокер открывает вам брокерский и депозитарный счета. На первом будут лежать деньги, а на втором — ценные бумаги.

С помощью брокера вы можете покупать и продавать ценные бумаги, торговать валютой и другими финансовыми инструментами. Он выполняет поручения клиентов — передает их на биржу, отдает деньги за бумаги. Поэтому брокер лишь посредник, и в этом его отличие от трейдера — игрока на бирже.

Кроме того, брокер составляет отчеты о движении средств и операциях, выводит средства на банковский счет. Он может предлагать услуги финансового консультанта, разрабатывать торговые и инвестиционные стратегии.

Брокер выступает налоговым агентом — рассчитывает и удерживает за вас подоходный налог с вашей прибыли от сделок и дивидендов и перечисляет средства в бюджет. Если у вас несколько счетов у одного брокера, то налоги будут считать по всем вместе, а не по каждому счету отдельно.

Если в январе года, который следует за отчетным, у вас на счете не оказалось достаточно средств, чтобы заплатить налоги, то нужно будет платить их самому. Брокер передаст сведения в Федеральную налоговую службу, так что заполнять декларацию не нужно. Кроме того, если вы получили дивиденды или купоны от иностранной компании, а также доход от разницы курсов валют, то налоги тоже придется платить самостоятельно.

Как выбрать брокера

Как не ошибиться с выбором вашего посредника? Вот основные моменты, которые нужно учесть инвестору, прежде чем заключать договор с брокером.

Лицензия

Самое главное, что должно быть у любого брокера, — лицензия Центробанка. Это обязательное условие, без которого брокер не имеет права проводить операции на бирже. Проверить, есть ли у брокера лицензия, можно на сайте ЦБ России[1].

Обычно вместе с лицензией на брокерскую деятельность брокер также получает депозитарную, дилерскую и на управление активами. ЦБ регулярно проверяет брокеров. И если найдет нарушения, может отозвать лицензию. Регулятор обязан лишить брокера лицензии, если [2]:

банк, который предоставляет брокерские услуги, лишился банковской лицензии;

если брокер не работает на рынке ценных бумаг более 18 месяцев.

Банк России также может на время приостановить действие лицензии. Если брокер исправит все нарушения, то ее возобновят.

Репутация и надежность

Брокер, как и любая финансовая организация, может обанкротиться. Либо лишиться лицензии ЦБ. Чтобы избежать проблем, обращайтесь к проверенным брокерам. Насколько надежен брокер, кроме наличия всех лицензий, можно определить с помощью рейтинга. Рейтинги присваиваются специальными организациями — рейтинговыми агентствами. Самое главное — чем больше в рейтинге букв А, тем рейтинг выше и брокер надежнее.

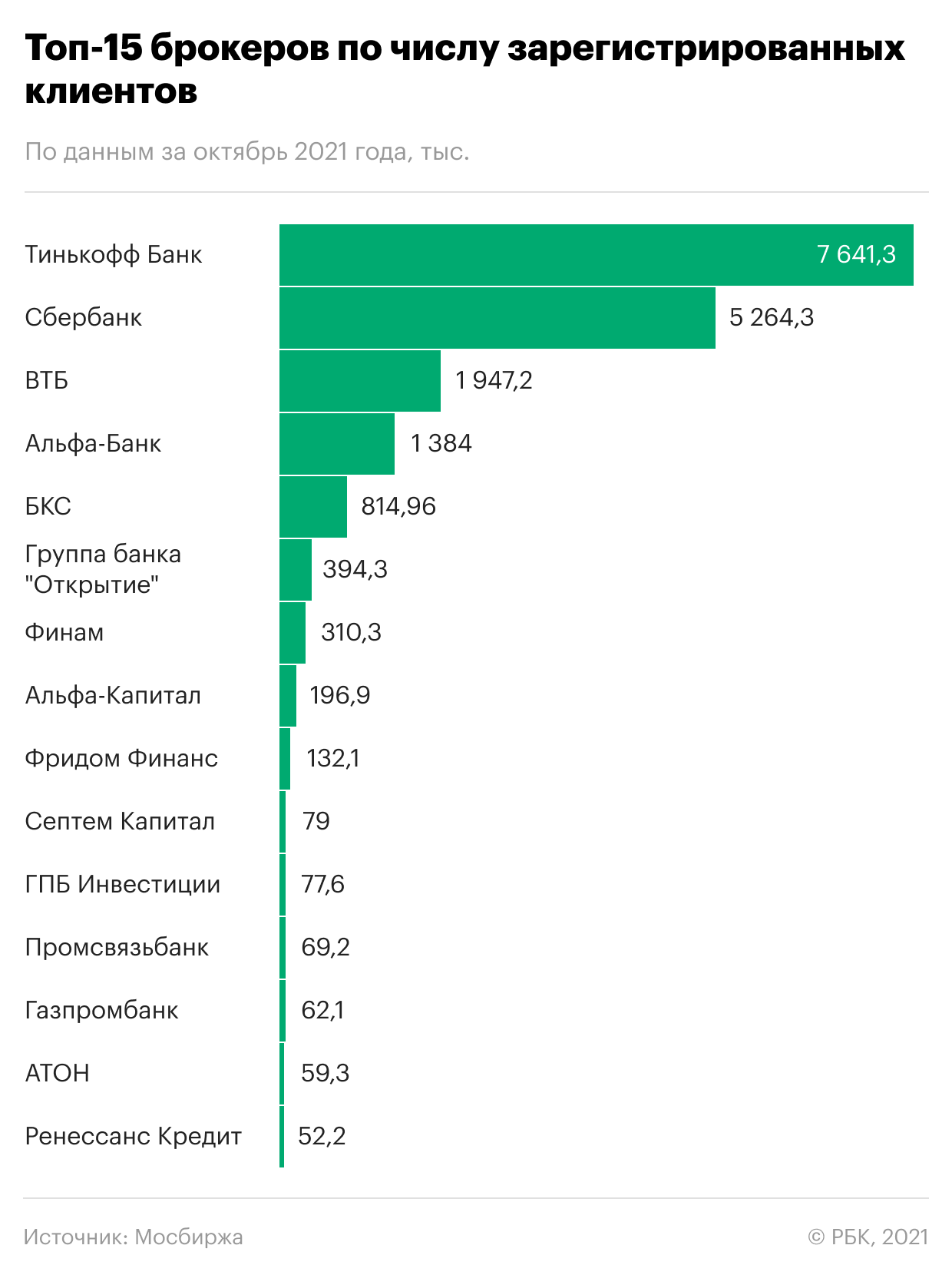

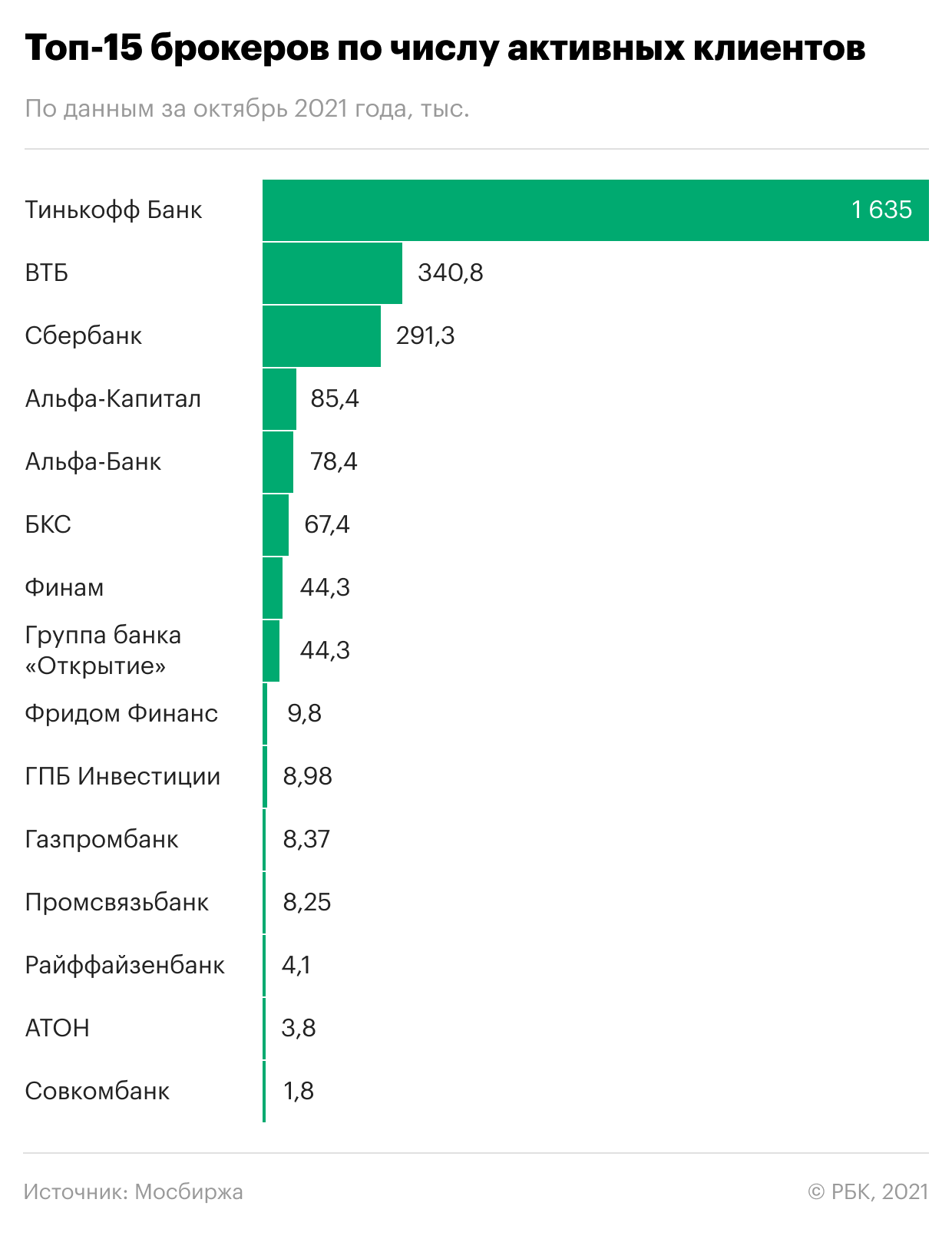

Также можно обратить внимание на позицию брокера на бирже. Она покажет, насколько брокер крупный. Список ведущих операторов рынка опубликован на сайте Московской биржи [3]. Обратите внимание на документы, которые раскрывают данные по объему клиентских операций, числу зарегистрированных и активных клиентов.

Кроме сухих цифр, можно почитать отзывы. Поищите каналы и блоги, где реальные частные инвесторы обсуждают брокеров. Посмотрите в интернете, не было ли у брокера накануне финансовых трудностей или крупных скандалов.

Стоимость обслуживания

Тарифы

Каждый брокер предлагает разные тарифы. Перед открытием счета определитесь, какой лучше всего подойдет именно вам. Для этого решите для себя, на каких рынках вы планируете торговать: фондовом, срочном, внебиржевом или всех сразу. Как часто вы хотите совершать сделки.

Тарифы чаще всего условно делятся на те, которые больше подойдут новичкам, те, которые будут удобны для более опытных и активных инвесторов, и те, которые предназначены для совсем профессионалов или трейдеров. В разных тарифах отличается размер комиссий.

Комиссии

Бывают обязательные платежи, которые брокер взимает с инвестора вне зависимости от объема и количества сделок, бывают те, которые напрямую зависят от того, как вы ведете себя на рынке. А бывает, что какая-то комиссия и вовсе отсутствует. Но в этом случае следует обратить внимание на остальные условия такого тарифа, возможно, комиссия на другую услугу повышена.

Например, «Тинькофф Инвестиции» предлагает новичкам тариф «Инвестор», в котором не нужно платить за обслуживание счета каждый месяц. При этом комиссия за сделки — 0,3%. В тарифе «Трейдер» есть ежемесячный платеж, но и комиссия меньше — 0,04%. В Сбербанке есть тариф «Инвестиционный», в котором нет ежемесячных платежей, но за сделки возьмут 0,3%.

Вот основные комиссии:

плата за обслуживание брокерского счета;

плата за услуги депозитария;

комиссия за сделки;

комиссия за ввод и вывод денег;

плата за подачу заявок по телефону;

комиссия за предоставление кредитного плеча, то есть когда вы берете в долг у брокера деньги или ценные бумаги.

Учитывайте, что биржа тоже берет комиссии. Хранение ценных бумаг и другие услуги депозитария также могут стоить денег.

Доступность рынков

Изучите, какие финансовые инструменты и рынки доступны у брокера. Определитесь, чем вы в основном собираетесь торговать. Например, у некоторых брокеров есть доступ только к Московской бирже, а к Санкт-Петербургской — нет. Это значит, что у вас будет ограничен выбор иностранных бумаг, которые можно покупать и продавать. Для примера: по данным на начало декабря, на Мосбирже [4] торгуется более 560 иностранных ценных бумаг, включая ETF, а на СПБ Бирже — более 1,6 тыс [5].

Уточните, на каких условиях у брокера можно открыть индивидуальный инвестиционный счет (ИИС). Даже если вы сразу не собираетесь его открывать, это удобный инструмент, чтобы немного сократить свои налоги. И в будущем вы можете им заинтересоваться. Узнайте, дает ли брокер право покупать акции иностранных компаний на счет ИИС. Такую возможность предоставляют не все посредники. Подробнее о том, что такое ИИС и зачем он нужен, мы писали в другой статье.

Удобные приложение и сервис

Для того чтобы торговать на фондовом рынке, вам понадобится торговый терминал. Сейчас почти все крупные брокеры предлагают использовать мобильные приложения для торговли. В приложениях часто бывает демодоступ. Скачайте и посмотрите, насколько вас устраивает интерфейс и удобно ли пользоваться сервисом.

Узнайте у брокера, можно ли пополнять счет с разных банковских карт и выводить на любые карты. Если брокерские услуги предоставляет банк, он может ограничить эту функцию или добавить комиссию.

Если вы собираетесь открыть ИИС, уточните, можно ли получать выплаты по купонам и дивиденды на банковскую карту, а не на ИИС. Это важно при расчете налогового вычета.

Проверьте на сайте брокера или в приложении, можно ли потренироваться в инвестициях на демопортфеле. С его помощью можно положить виртуальные деньги на виртуальный счет, торговать бумагами, привыкнуть к функционалу и подготовиться к фондовому рынку психологически.

Пообщайтесь с персоналом. Позвоните в техподдержку, напишите письмо или спросите что-нибудь в чате приложения. Если вы только начинаете инвестировать, у вас могут возникать вопросы. А так вы заранее поймете, как у брокера построен процесс общения с клиентами и насколько оперативно и квалифицированно персонал сможет решить ваши проблемы.

Обучение

Последний пункт, на который дополнительно можно обратить внимание, — это обучающие материалы. Зайдите на сайт или посмотрите, ведет ли брокер курсы или блог. Материалы в блоге обычно бесплатные. Они помогут начинающим инвесторам лучше разобраться в фондовом рынке. Курсы могут быть платными.

Крупнейшие российские брокеры

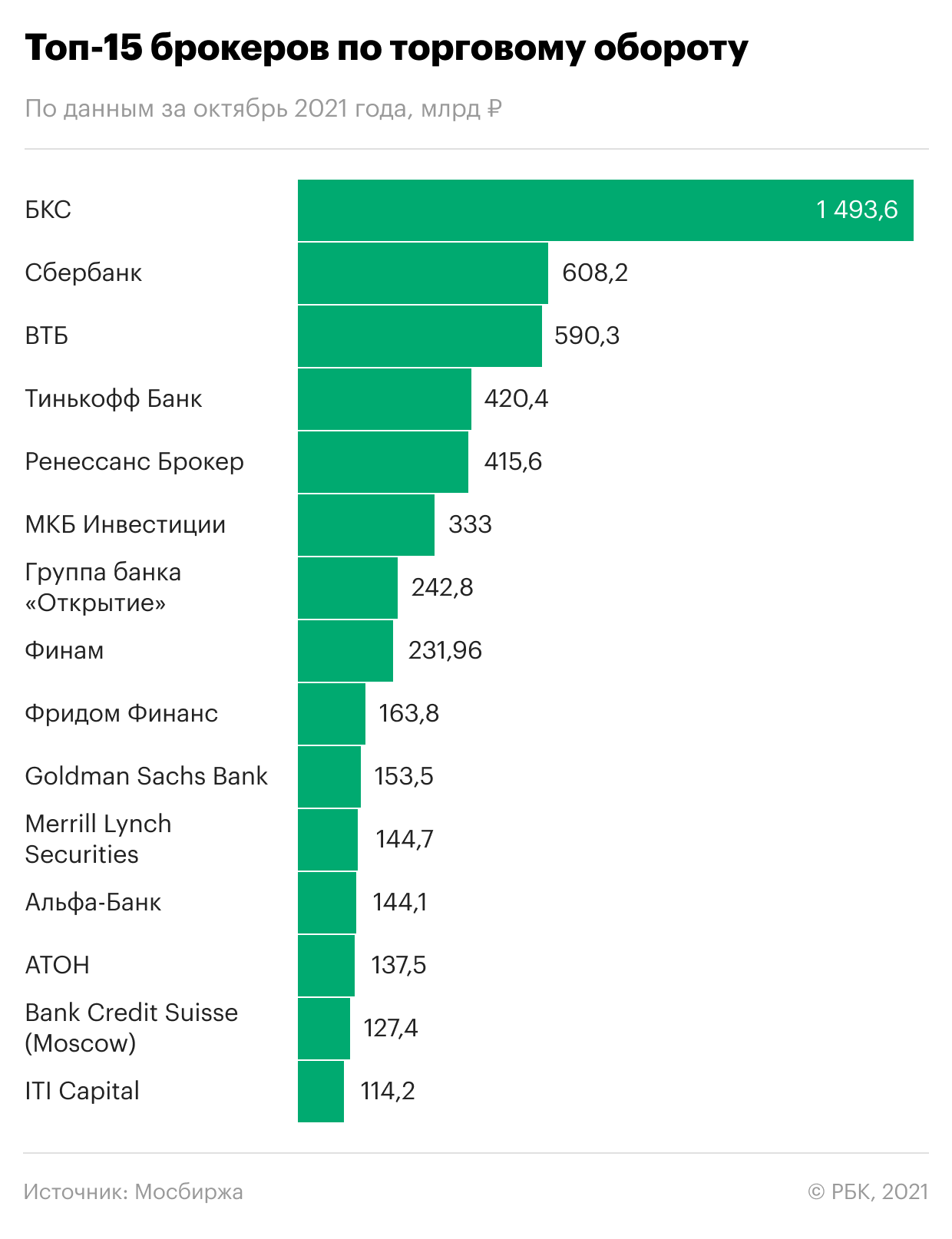

По данным ЦБ на конец ноября, брокерская лицензия есть у 252 банков и компаний. Лидеров среди них можно выделить по объему торгов, числу зарегистрированных и активных клиентов, открытых ИИС. Все эти данные можно посмотреть на сайте Мосбиржи.

Мы рассмотрим основные тарифы крупнейших брокеров по объему торгов за октябрь 2021 года.

БКС

Торговый оборот: ₽1,49 трлн

Тариф «Инвестор»: для клиентов, которые совершают небольшое количество сделок. Оборот за месяц до ₽500 тыс.

Обслуживание в месяц: ₽0

Комиссия за сделку: 0,1%.На фондовом рынке Мосбиржи и СПБ Бирже комиссия рассчитывается от оборота по площадке за день, а на валютном рынке Мосбиржи и международных площадках — от объема каждой сделки

До 31 декабря 2021 года комиссия за покупку ценных бумаг и валюты 0%

Тариф «Трейдер»: для активных клиентов и тех, у кого большой капитал

Обслуживание в месяц: ₽299, если за месяц были сделки. Если не было, то плата не взимается

Комиссия за сделку: от 0,01% до 0,03%, зависит от объема сделок и стоимости всех активов на счете

Сбербанк

Торговый оборот: ₽608,2 млрд

Тариф «Самостоятельный»

Обслуживание в месяц: ₽0

Комиссия за сделку на фондовом рынке Мосбиржи: от 0,018 до 0,3%, зависит от объема сделок и того, каким способом подавалась заявка — по телефону комиссия будет выше

Комиссии за сделки с некоторыми облигациями федерального займа для населения (ОФЗ-н) может достигать 1,5%

Тариф «Инвестиционный»

Обслуживание в месяц: ₽0

Комиссия за сделку на фондовом рынке Мосбиржи: 0,3%

Комиссия на внебиржевом рынке может достигать 1,5%

ВТБ

Торговый оборот: ₽590,3 млрд

Обслуживание в месяц: ₽0

Комиссия за сделки с ценными бумагами и валютой: 0,05%

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

Тариф «Профессиональный стандарт»

Обслуживание в месяц: ₽150 в месяце, когда вы совершали хотя бы одну сделку с ценными бумагами. Если сделок не было, то бесплатно

Комиссия за сделки с ценными бумагами и валютой: от 0,015% до 0,0472%, зависит от объема сделки

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

Торговый оборот: ₽420,4 млрд

Обслуживание счета в месяц: ₽0

Комиссия за сделки: 0,3%

Обслуживание счета в месяц: ₽290. Бесплатно, если вы не торговали в этот период, у вас есть премиальная карта «Тинькофф», если оборот прошлого периода больше ₽5 млн или портфель больше ₽2 млн

Комиссия за сделки: 0,04%

Как перевести акции от одного брокера к другому

Если вы решили, что ваш брокер вам больше не подходит, то его можно сменить. И для этого не нужно продавать ценные бумаги и выводить средства. По словам Игоря Файнмана, чтобы перевести деньги и бумаги другому брокеру, нужно написать два заявления — вашему брокеру и тому, кого вы выбрали в качестве нового посредника на бирже.

Кроме этого, нужно будет заплатить за депозитарий, так как за перевод активов берется определенная сумма, отметил финансовый консультант.

Что делать, если брокер обанкротится или у него отзовут лицензию

Согласно Федеральному закону «О рынке ценных бумаг» [6], брокер должен держать средства клиентов на специальных счетах, их нельзя использовать чтобы погасить долги брокера.

Тем не менее у любого брокера есть право использовать средства клиента в своих интересах, если оно прописано в договоре. «Предоставление брокеру такого права — стандартная практика для розничных инвесторов. Это означает, что брокер не отделяет ваши средства от своих собственных, в случае банкротства брокера ваши деньги попадут в общую конкурсную массу», — отметили в ЦБ [7].

Однако брокеры-банки и так по закону могут использовать средства клиентов. Вы можете запретить брокеру, который не представляет собой кредитную организацию, пользоваться вашими деньгами, однако из-за этого вам могут повысить комиссии.

Ценные бумаги инвестора хранятся на счетах депо в депозитарии. Финансовый консультант Владимир Верещак рассказал, как это устроено: «Все ценные бумаги, допущенные к торгам на организованном рынке, хранятся в центральном расчетном депозитарии соответствующей страны. Там же у брокеров открыты счета депонентов».

Что будет с ценными бумагами и как действовать

По словам Файнмана, у депозитария есть данные по владельцу и по количеству ценных бумаг. Информация хранится централизованно, все можно восстановить, так что за активы бояться не стоит, сказал он.

Верещак полагает, что нужно регулярно сохранять отчеты брокера, желательно с печатью и подписью ответственного лица, чтобы доказать, что вы владеете определенными ценными бумагами. Файнман же отметил, что делать это не обязательно. В случае банкротства брокера нужно сразу обращаться с заявлением в Банк России. «Банк России в течение месяца восстановит все активы инвестора на счету у другого брокера, которого выберет сам инвестор», — сказал он. Заявление в ЦБ нужно подавать и при отзыве у брокера лицензии.

Верещак отметил, что также стоит быть внимательным при открытии брокерского счета. Обычно, среди прочего, вам предлагают подписать документ, дающий брокеру право выдавать ваши ценные бумаги взаймы другим клиентам. Либо по умолчанию отмечена соответствующая галочка в анкете на сайте.

«Это предполагает их отчуждение со всеми вытекающими отсюда последствиями», — рассказал консультант. Как правило, это право у брокера вы можете отозвать, подписав так называемый «отказ от массового займа». По мнению эксперта, лучше также не использовать маржинальную торговлю.

Что будет с деньгами и можно ли их вернуть

Верещак рассказал, что на Западе есть страховка на случай банкротства. В Европе на €20 тыс. для ценных бумаг и на €100 тыс. для денежных средств, а в США — по $250 тыс. соответственно. «Это вроде нашего АСВ (Агентства по страхованию вкладов. — РБК). Брокеры делают отчисления в специальный фонд. В случае каких-либо проблем клиентам выплачивают компенсацию. Работает для всех вне зависимости от гражданства», — рассказал Верещак. Если вы заведете счет у иностранного брокера, то у вас тоже будет такая страховка.

В России уже давно обсуждают подобную систему страхования, отметил консультант. В конце ноября президент Владимир Путин поручил создать механизм, аналогичный системе страхования банковских вкладов, для инвестиций на фондовом рынке. Но пока такой системы в стране нет. Верещак рекомендовал хранить средства в бумагах, а не в деньгах. Тот же совет дал и Файнман.

«Если у инвестора на брокерском счете были не активы, а деньги, то деньги будут утрачены безвозвратно», — сказал он. По словам Файнмана, вероятность вернуть средства через процедуру банкротства крайне низка, так что не стоит на это рассчитывать.

Через какого брокера лучше торговать на бирже Форекс начинающему? Топ 4 проверенных, валютных дилера

Трейдинг на валютном рынке — достаточно непростое занятие. Одним из главных аспектов, которые влияют на успех в этом деле, является брокерский дом и его торговые условия. На втором месте по значимости: наличие проверенной торговой стратегии и финансовая дисциплина. Так, через какого брокера лучше торговать на Форекс, чтобы не быть обманутым? Именно этот вопрос и не только, будет разобран ниже.

Какого Форекс-брокера лучше выбрать для успешного трейдинга?

Чтобы торговля проводилась без сбоев, а средства выводились, нужны надежные брокеры, для торговли не только акциями, валютой, но и инвестировать в ПАММ-счета для клиентов с России и не только. Именно о таких брокерах мы будем рассматривать в данном обзоре.

В частности, речь пойдет о Топ-4 Форекс — брокерах:

- Alpari.

- Forex Club.

- InstaForex.

- Amarkets.

Теперь расскажем о торговых условиях по каждой из компании, чтобы новички смогли определиться, через какого брокера лучше торговать на Форекс.

ЛУЧШИЕ БРОКЕРЫ КОТОРЫХ ВЫБРАЛИ ВЫ!

9,9

9,7

9,6

9,4

9,1

9,1

9,1

ТОП 1: Через какого брокера лучше торговать? Наш ответ — компания Alpari

Этот российский брокерский дом пользуется уважением среди трейдеров различного ранга. Ведь он успешно предоставляет услуги по трейдингу с 1998 года. Иными словами – это пионер среди Форекс-брокеров.

Минимальное пополнение для новичков стартует с 1 USD. Естественно, это центовый торговый счет, и заведенный трейдером $1 превращается в 100 центов. Можно выбрать счет с учетом спреда, или свопа. Кстати, спред у Форекс брокера плавающий, и стартует от 0.3 пункта. Кредитное плечо по максимуму может достигать 1:3000. Это позволяет даже с крошечной суммы сделать очень много. Правда, при неверных действиях, прямо противоположно увеличиваются шансы потери вложенных средств. У брокера Альпари удобно скальпировать валютные графики. Для очень занятых людей можно прибегнуть к автоматической торговле. Есть возможность хеджировать риски. Завести, как и вывести средства у Альпари можно самыми различными способами. Невероятный уровень поддержки заставляет клиентов Alpari пользоваться его услугами годами.

Больше информации о торговых условиях можно найти на скриншоте ниже:

Альпари предлагает для трейдинга платформы на выбор:

- MT4

- и MT5.

Самый старый и надежный Форекс-брокер идет в ногу со временем: своим клиентам он предлагает не только мобильный трейдинг, но и мобильное инвестирование, которое происходит в один клик.

Alpari также проводит различные конкурсы с ценными денежными призами и даже выдает бездепозитные бонусы, в том числе на демо-счета:

Чего стоят бесплатные сигналы от программы Autochartist. Программное обеспечение на основе продвинутых алгоритмов автоматически отображает торговые сигналы. Трейдеру достаточно выбрать валютную пару и программа на основе графических паттернов сама построит прогноз движения цены.

Если у вас до сих пор остались сомнения, через какого брокера лучше торговать на бирже Форекс, то, нам остается рассказать об остальных, не менее достойных компаниях.

ТОП 2: Forex Club — один из лучших валютных дилеров для прибыльной торговли

Второй по надежности и функциональности в плане трейдинга считается брокер Forex Club. Он не много старше, чем Альпари, но, менее известен, тем не менее, он успел завоевать признание среди инвесторов разной руки. На российский рынок он вышел в далеком 1997 году. Он предоставляет услуги трейдинга не только для профессионалов, но и новичков.

Условия торговли Forex Club представлены ниже:

В Форекс Клуб представлен выбор для клиентов: сразу несколько платформ для проведения сделок не только на валютном, но и на других финансовых рынках. Новички могут попробовать себя на следующих платформах:

- ;

- Libertex для iPhone и Android;

- MetaTrader4 (в том числе мобильные версии);

- MetaTrader5;

- Rumus (альтернатива MetaTrader4).

Можно открыть как демо, так и реальный счет. Если вы предпочтете трейдинг на платформе МТ4, значит, рассчитывайте на следующие торговые условия:

Если же вы любите торговать валютами и акциями через мобильное устройство MetaTrader4, тогда будьте готовы загрузить одно из этих приложений:

Брокерский дом Forex Club новичкам предлагает несколько бонусов для более выгодного трейдинга.

Как видите сами, есть из чего выбирать. Если вы торгуете у другого брокера, но вам понравились условия, которые предлагает Forex Club, то всегда можно воспользоваться услугой по переносу торгового счета. Есть возможность получить Welcome-бонус в размере 100% к депозиту. Также данный Форекс брокер будет начислять на счета своих клиентов проценты 9-12 в долларах США. То есть, мало того, что вы торгуете, так и ещё на размер депозита постоянно начисляются проценты прибыли, прямо как в банке. Также есть компенсация комиссий, позволяющая выгоднее пополнять свой торговый счёт.

Есть один момент, с которым новичок столкнется при открытии счета:

То есть, по сути, вы будете открывать счёт Forex Club, но через ООО “Альфа Форекс”. Скорее всего, это связано с политикой Банка России, который любит ставить “палки в колёса” компаниям, которые предоставляют рядовым инвесторам с доходами менее 450 000 рублей, инвестировать в акции, валюты, криптовалюты и другие финансовые инструменты. Если простыми словами, если нет у человека 450 000 рублей, значит, он не имеет права инвестировать. А как же тогда научиться зарабатывать с более мелких сумм? Ответ: открыть счет через ООО “Альфа Форекс”.

Если же вы до сих пор не определились, через какого брокера лучше торговать на бирже Форекс начинающему инвестору, то обязательно изучите возможность инвестиций в разделе “Готовые решения”:

Источник https://quote.rbc.ru/news/training/5e1ed8169a7947b46c1d5ed2

Источник https://infofx.ru/brokery/cherez-kakogo-brokera-luchshe-torgovat-na-birzhe-foreks-nachinayushhemu-top-4-proverennyx-valyutnyx-dilera/

Источник