Содержание

Ставки по рублевым и валютным вкладам выросли. Пора открывать депозит

Банк России поднял ключевую ставку до рекордных 20 %, и банки начали неохотно поднимать ставки по депозитам. В ЦБ решение объяснили желанием защитить сбережения граждан от обесценивания. Для банков эта история тоже выгодная: чем больше денег поступает от вкладчиков, тем больше оборотных денег.

Падение рубля усилилось после начала боев на Украине и последовавших жестких ответных санкций против ЦБ РФ и коммерческих банков. Курс доллара 28 февраля впервые в истории превысил 100 рублей на торгах Московской биржи.

Вслед за решением регулятора о повышении ключевой ставки ведущие банки сообщили об увеличении ставок на валютные и рублевые депозиты.

- Ставки в банках по рублевым вкладам

- Ставки в банках по валютным вкладам

- Риски: могут ли заморозить, конвертировать в рубли или изъять вклады

Ставки в банках по рублевым вкладам

В ряде российских банков ставки по вкладам достигли или превысили 20 %. Одним из первых отреагировал второй по величине российский банк ВТБ, объявивший, что с 28 февраля открыть вклад можно будет по повышенной ставке. На сайте банка доступен вклад «Новое время» по ставке 18,68 % на сумму от 1 000 на срок до 181 дня без возможности пополнения и снятия.

Сбербанк сообщил, что с 1 марта повышает ставки по депозитам: максимальная доходность по Сбервкладу Прайм (для тех, кто оформил подписку СберПрайм) — 18 %, по Сбервкладу — 16,5 %, по вкладу Промо Управляй — 16 %. Оба вклада на срок от двух до трех месяцев с возможностью пополнения. По Сбервкладу минимальная сумма составляет 100 000 рублей, по Промо Управляй — 30 000 рублей.

В Совкомбанке ставка уже выше: вклад «Оптимальный» дает доходность 23 % сроком на три месяца, минимальная сумма — 50 000 рублей, есть возможность пополнения. Для вкладов, открытых после 9 марта, ставка снизится до 21 %.

Также о повышении ставок по депозитам уже заявили МКБ, Альфа-Банк, Почта Банк, Ренессанс Банк.

Однако поводов для радости нет: реальная доходность депозитов будет отрицательной при сохранении инфляции на прежнем уровне.

«Депозиты по ставкам 20 % инфляцию не покроют, потому что цены растут быстрее. Достаточно посмотреть последние новости, что сеть DNS уже объявила о росте цен на 30 %. И это не предел, — считает инвестор, основатель онлайн-школы по личным финансам Numberoneschool.ru Наталья Смирнова, — с учетом того, что у нас полный стоп на многие поставки из-за рубежа в Россию, а курс подскочил. Логично предположить, что все отрасли, где были импортные комплектующие, сырье и материалы, заложат в цену эти риски. Но непонятно, как долго это продлится. Возможно, локальный всплеск инфляции ограничится двумя-тремя месяцами. Тогда в годовом исчислении инфляция может остановиться на 20 %».

По сравнению с вариантом держать рубли под подушкой депозит, конечно, выгоднее, потому что под подушкой доходность ноль, а по вкладу — 20 % или больше.

Если сравнить с облигациями: в среднем и малом бизнесе риски дефолта катастрофические, говорит эксперт Финтолка. Целесообразность покупки ОФЗ зависит от суммы, так как налогообложение процентов по вкладам отличается от налогообложения по облигациям. При небольшой сумме вклад может оказаться выгоднее, даже если доходность идентичная.

Ставки в банках по валютным вкладам

Ставки валютных вкладов подросли до 4-8 %. С 1 марта Сбербанк предлагает своим клиентам вклады в долларах и евро: «Валютный Сохраняй» по ставке 5 % в долларах и 3,5 % — в евро. По вкладу «Валютный Управляй» (можно не только пополнять счет вклада, но и снимать средства в пределах неснижаемого остатка) максимальная ставка будет равняться 3 % в долларах и 2 % в евро.

В Совкомбанке клиенту с 9 марта будет доступен долларовый вклад «Максимальный доход» на срок 12 месяцев под 6 % годовых. Максимальная сумма вклада — 500 долларов.

МКБ в ближайшее время готовится поднять ставки вкладов в долларах до 5 % годовых, а в евро — до 4 %, сообщила его пресс-служба.

Вклады под 7-8 % находятся примерно на уровне долларовой инфляции, говорит эксперт Финтолка. Вклады в евро под 4-5 % — на уровне инфляции в евро. И то они могут не доставать до инфляции, если будет новый скачок.

Риски: могут ли заморозить, конвертировать в рубли или изъять вклады

Сбережения в размере до 1,4 млн рублей застрахованы Агентством по страхованию вкладов. Эту сумму государство гарантирует вернуть, если банк будет признан банкротом или лишится лицензии.

Угрожает ли что-то рублевым и долларовым депозитам? Центральный банк утверждает, что ничего не угрожает, а у банков достаточно рублевой и валютной ликвидности. Этим словам вторят министр финансов Антон Силуанов и глава ЦБ Эльвира Набиуллина.

Наталья Смирнова, инвестор, основатель онлайн-школы по личным финансам Numberoneschool.ru, блогер:

— Сказать: «Недостаточно, снимайте деньги» — это сеять панику. Сказать: «Храните где угодно» — тоже неправильно. Банки под санкциями сейчас могут принимать валюту, но куда-либо размещать — нет. Если говорить о валютных вкладах, я считаю, что разумно размещать их только в банках, которые не под санкциями. Вопрос: что банки будут делать с долларами, которые получат. Есть сомнения в стабильности системы, и я полагаюсь только на стабильность нашего ЦБ и его инфраструктуры.

Доступ остальных, неподсанкционных банков на зарубежные рынки открыт. Однако какие санкции появятся еще, на фоне продолжающихся боев на Украине, неизвестно.

Наталья Смирнова не советует открывать валютные вклады до объявления о том, какие банки попали под отключение от SWIFT. Скорее всего, это будут те же банки, которые попали под санкции. Но гарантий нет, сокрушается спикер.

Эксперт рекомендует:

- Дождаться информации о том, какие банки попали под отключение от SWIFT.

- Проверить, какие банки попали под блокирующие санкции со стороны Великобритании и США.

- Открывать вклад в банке из перечня системно значимых, то есть защищенных госгарантиями.

- Открывать валютный вклад в банке, который не попал под блокирующие санкции и санкции в отношении корреспондентских счетов, а также под санкции, ограничивающие привлечение капитала на зарубежных рынках.

В случае если ЦБ не справится с оттоком капитала и выходом в наличную валюту, есть вероятность, что валютные вклады будут конвертироваться в рубли, полагали эксперты, которых цитировал Финтолк. Наталья Смирнова уверяет, что этого не будет, поскольку для поддержания рубля ЦБ и так уже сделал все, что необходимо.

Депозит в банке: как выбрать, где надежно и выгодно открыть вклад

Еще три года назад выбор банка для вклада был предельно прост. Мы смотрели рекламу или просто искали учреждение, где ставка повыше, и несли туда деньги. Раньше лицензии у банков отзывали не часто, а страхования вкладов, которая сейчас гарантирует возврат вкладов до 1,4 млн. руб., вселяла уверенность в том, что деньги в любом случае не пропадут.

Однако текущая ситуация в данной сфере требует гораздо большей осмотрительности. Только за прошедшие 9 месяцев 2016 года Центральный Банк отозвал уже 66 лицензий. А отзыв лицензии — это как минимум хлопоты с возвратом своих же денег, как максимум их потеря. Один из неприятных прецедентов был после отзыва лицензии у «КроссИнвестбанка», когда отдельные вкладчики, обратившиеся за возвратом своих средств, с удивлением обнаружили, что он даже не зафиксировал в отчетности факт получения от них депозита.

В этой статье мы разберем, как выбрать банк для вклада, не прибегая к глубокому финансовому анализу его показателей, и дадим доступную методику оценки надежности любого кредитного учреждения.

Как узнать: можно ли доверять этому банку?

Исходя из сути банковской деятельности, можно выделить 3 главных критерия надежности.

Юридический критерий. Сегодня развелось весьма много учреждений, норовящих принять от населения деньги под проценты. Но если мы сталкиваемся с организацией, которая не имеет лицензии на осуществление банковской деятельности, то несем уже совсем другие риски – на порядок более высокие.

Масштаб деятельности. «Топовые» банки – это организации, занимающие первые строчки рейтинга по размерам активов. Они имеют самые широкие филиальные сети, широчайшую клиентскую базу и серьезные ресурсы для решения локальных проблем, то есть они более надежны. Сегодня в топ 10 входят 5 банков с государственным участием и 5 коммерческих.

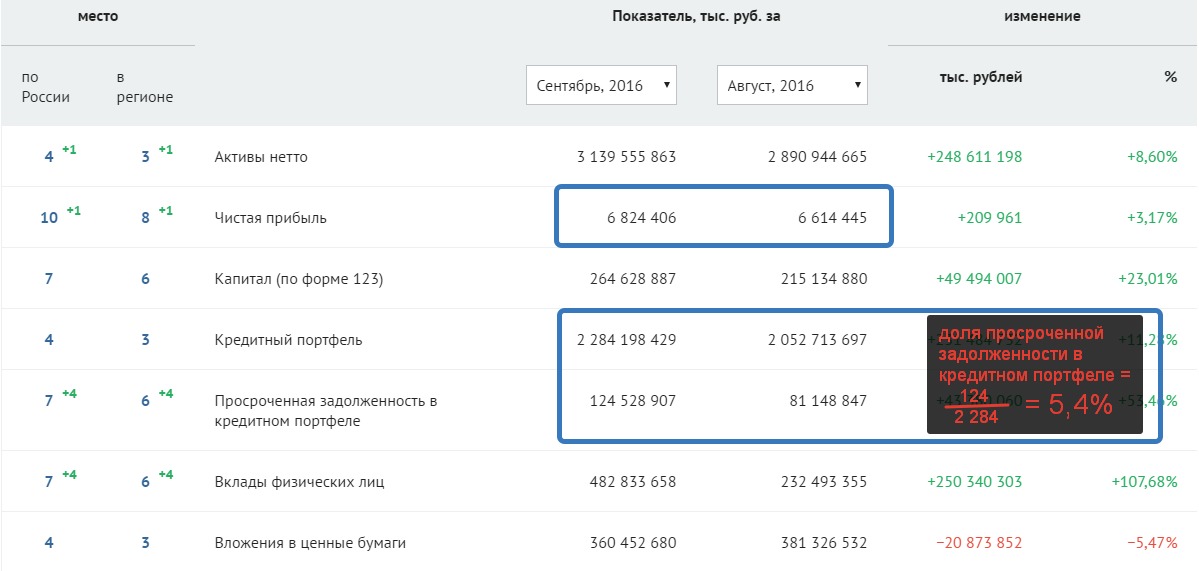

Эффективность работы. Если по тем или иным причинам банк не получает от своей деятельности прибыль, он начинает «проедать» сначала свой капитал, а затем и капитал вкладчиков. Сокращение собственного капитала – самая частая причина отзыва лицензии. ЦБ таким образом пытается устранить из системы неэффективные банки, способные нанести ущерб не только самим себе, но и деньгам вкладчиков. Есть три простых показателя эффективности:

- Наличие прибыли, в идеале ее постоянный рост в динамике (это означает, что он умеет управлять своими ресурсами, а пока это так — вкладчикам ничего не грозит).

- Низкий уровень просроченной задолженности. Это будет означать, что банк ответственно подходит к выбору заемщиков и не создает себе неразрешимых проблем на будущее.

- Соблюдение нормативов достаточности собственного капитала. ЦБ осуществляет постоянный мониторинг за капиталом всех банков. Доля собственного капитала по нормативу, который называется Н1, должна быть не менее 10%. Как только этот показатель опускается ниже – это означает, что банк может не справится со своими обязательствами перед вкладчиками, поэтому при нарушении норматива лицензия может быть отозвана.

Cобираем информацию о надежности банка для депозита

Профессиональные аналитики и инвесторы для оценки обычно смотрят квартальную и ежемесячную отчетность с финансовыми показателями, которая в обязательном порядке публикуется на сайте (как это делать я рассказывал в статье «Финансовый анализ банка») . Но для анализа критериев, указанных выше, можно использовать специализированные государственные сайты, а также сайты-агрегаторы банковской статистики.

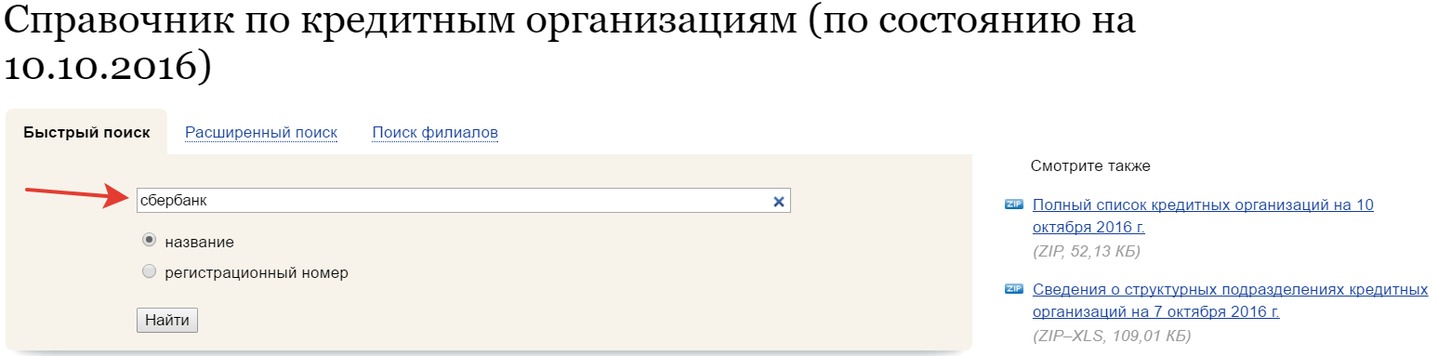

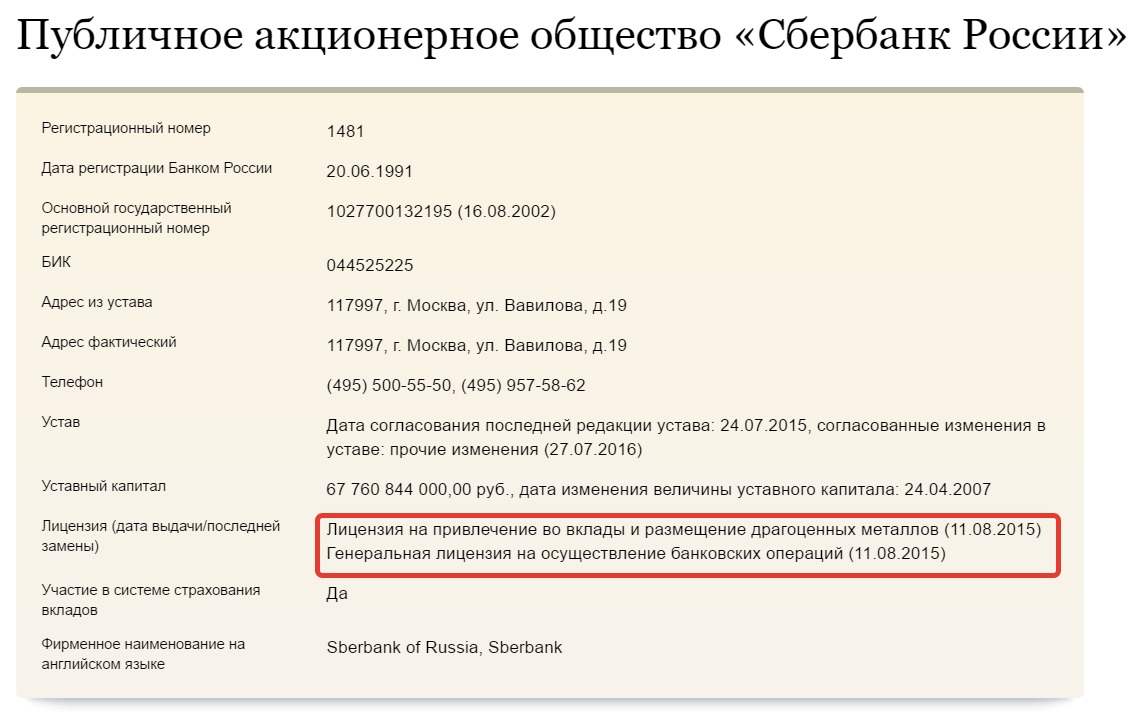

Итак, для проверки лицензии можно воспользоваться сайтом Центрального Банка. Для этого в справочнике организации вбиваем название или номер лицензии и попадаем на страницу банка.

В графе лицензия будет указана действующая лицензия или сообщение о ее отзыве.

Необходимо убедиться в том, что банк является участником системы страхования вкладов. Для этого можно посмотреть список всех участников этой системы на официальном сайте Агентства по страхованию вкладов.

С помощью сайтов-агрегаторов информации можно посмотреть все эти данные в одном месте. Например, на сайте banki.ru в разделе финансовые показатели, можно перейти на анкету , где также посмотреть наличие лицензии. В этом же разделе можно почитать последние новости, и, если были негативные события они там будут указаны.

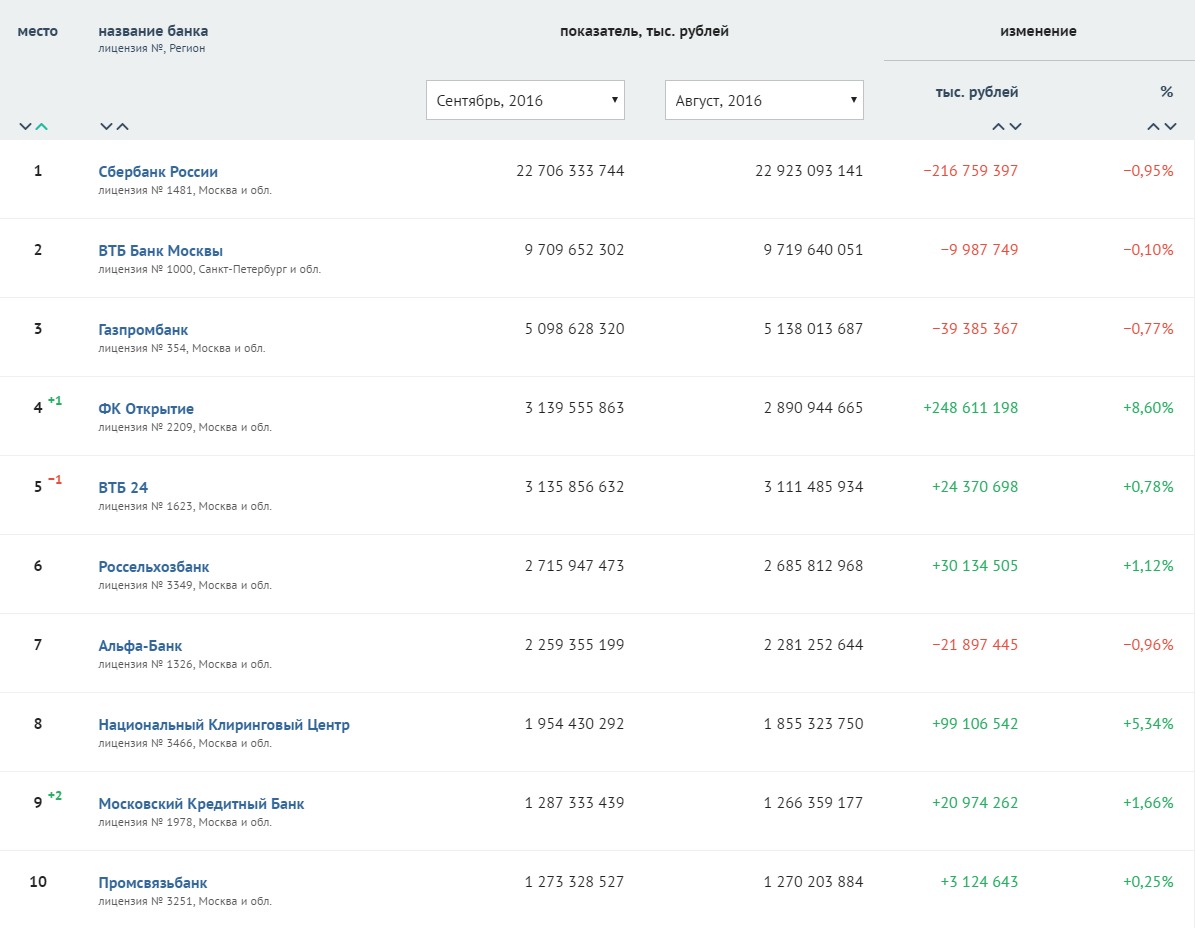

На этом же сайте можно сформировать рейтинг банков по активам и другим показателям.

Топ-10 банков по размеру активов на 1 сентября 2016 г

Также по каждому участнику рейтинга можно получить более развернутую картину по показателям и посмотреть динамику прибыли, просроченной задолженности по кредитам, и значение норматива достаточности собственного капитала Н1.

3 признака «неблагонадежности» банка

На наш взгляд есть 3 однозначных признака, каждый из которых может служить поводом обойти рассматриваемый банк стороной:

- Показатель достаточности собственного капитала Н1 должен быть более 10%. Если он меньше – скорее всего уже есть предупреждение от ЦБ, либо идет процедура отзыва лицензии.

- Высокий уровень просрочки по кредитам. Средний уровень просрочки по топ-100 на сегодня в районе 6%. Если этот показатель более 20% это уже красный флаг. Более 15% потенциально может быть опасно. С 10% просрочки они еще могут работать.

- Убытки. Это значит, что банк проедает свой собственный капитал, в итоге это приведет к тому, что он не сможет соблюдать нормативы ЦБ и выполнять обязательства перед вкладчиками. Если мы видим убыток всего в одном конкретном месяце – это повод насторожиться и понаблюдать еще пару месяцев, если же убытки идут уже длительное время – это однозначный сигнал опасности.

Как выбирать банк для открытия депозитного вклада?

При выборе банка для вклада необходимо учитывать: ставки по вкладу и надежность данного учреждения, и выбрать для себя оптимальный баланс. Поскольку если ориентироваться только на топовые учреждение по надежности, в большинстве случаев мы получим довольно низкие ставки.

Здесь следует помнить, что, если ставки существенно ниже инфляции – деньги на депозите в реальности будут не расти, а таять.

Для выбора надежного банка с хорошими ставками рекомендуем использовать следующий алгоритм действий:

- Выбрать топ-50 банков по размеру активов.

- Далее среди них найти 5, предлагающих максимальные ставки по депозитам.

- Затем проанализировать описанные выше показатели и выбрать наиболее надежный вариант.

Как избежать банковских уловок при открытии депозитного вклада

Стоит тщательно проанализировать условия депозита на наличие подводных камней. Важнейшим критерием выбора депозита является эффективная процентная ставка.

Чтобы делать выбор осознанно, нужно знать настоящую ставку без всяких скрытых нюансов и рекламных «обманок».

- Зачастую в рекламных буклетах может быть указана ставка 11%, а по факту окажется, что это только на первые 3 месяца, на следующий квартал ставка уже 10%, а через полгода и вовсе 9%. В таком случае эффективная ставка за год будет равна всего 9,75% ((11%*3+10%*3+9%*6)/12 месяцев = 9,75%).

- При открытии вклада с высоким процентом могут возникнуть скрытые издержки, например, требование завести дополнительную карту и т.д. Карта по началу может быть бесплатной, но не исключено, что как только вы погасите вклад — потребуется плата за использование карты.

- Немаловажным моментом при выборе вклада являются сроки и условия снятия вклада. Например, если для вас критично иметь доступ к деньгам в любой момент – выбирайте вклад с возможностью частичного снятия. Ставки по ним будут ниже, зато использование более удобным.

- Срок вклада также может влиять и на общую доходность, например, в текущих условиях, когда есть тренд на снижение ставок, более выгодным может быть вклад под 10% на год, чем под 10,2% на 3 месяца. Так как через 3 месяца есть риск того, что ставки будут уже даже ниже 10%. И наоборот если есть тенденция к повышению ставок выгоднее делать короткие вклады и после перекладывать их под более высокий %.

На текущий момент максимальные ставки находятся на уровне 10%-10,5%. Если мы будем искать вклады только по топ-20 банков мы увидим, что там также есть ставки на уровне 9-10%. Высокая ставка сама по себе еще не означает, что банк плохой.

Это может быть рекламная акция, борьба за долю рынка или реализация стратегии по росту активов. И чтобы понимать, какое учреждение выбрать для депозита, очень важно не только выбрать привлекательную ставку, но и провести анализ всех показателей. Только убедившись в его стабильности можно выбирать конкретное предложение.

Как получать высокие проценты по депозиту и защитить себя от рисков?

Дополнительный фактор защиты любых инвестиций – это диверсификация. Если вы распределите свои вложения в несколько активов – ваши общие риски снизятся. Можно выбрать несколько разных банков и разместить разные вклады, а также делать комбинацию вкладов по срокам.

Например, определить для себя небольшую часть средств, которую можно хранить на дебетовой карте под 7-8% и использовать для ежедневного осуществления платежей.

Открыть вклад на полгода под более высокую ставку, а также поискать хороший банк для вклада на 1 год и более по предложенному нами алгоритму. Таким образом вы сможете с одной стороны снизить риски вложений, с другой распределить капитал по срокам в соответствии с вашими личными финансовыми целями.

Не стоит забывать, что под систему страхования вкладов попадают лишь вклады до 1,4 млн. Поэтому для владельцев более крупных капиталов – открытие нескольких вкладов в разных организациях – это практически обязательная рекомендация по защите средств.

И помните, что банковские вклады на сегодня — это далеко не единственный способ сохранения и приумножения денег. Но об этом мы поговорим в следующий раз, а пока можете посмотреть мой материал на тему «Облигации – отличная замена депозитам».

Источник https://fintolk.pro/stavki-po-rublevym-i-valjutnym-vkladam-vyrosli-pora-otkryvat-depozit/

Источник https://roscontrol.com/community/article/depoziti-v-bankah-kak-vibrat-gde-nadegno-i-vigodno-otkrit-vklad/

Источник