Дебетовые карты с кэшбэком

Слово «кэшбэк» происходит от английского «cash back» или «cashback» по-американски — возврат наличных денег. В русском языке можно встретить другие варианты этого термина — кэшбек, кешбек, кешбэк а также кэш-бек, кеш-бек или кеш-бэк.

Карта с функцией cash back — это возможность получать доход за пользование банковской картой. Эта функция означает возврат определенного процента денежных средств от совершенных покупок и оплаченных услуг, то есть клиент приобретает все те же необходимые вещи и продукты, оплачивает ежемесячные счета, но теперь за это получает обратно часть потраченных средств бонусами или непосредственно деньгами (кэшбэк).

ТОП-10 карт с кэшбэком

В рейтинге банков, предлагающих лучшие дебетовые карты с кэшбэком представлены Альфа-Банк, Банк Открытие ВТБ Газпромбанк МТС Банк ОТП Банк и другие.

Размер кэшбэка и ограничения

Обычно стандартный кэшбэк составляет 0.5 – 1% от стоимости товара или услуги. В рамках акций и программ лояльности банки могут возвращать клиенту в среднем от 3 до 10% при оплате в специальных категориях и до 30% за покупки в компаниях-партнерах.

Помимо установленного процента возврата, банки вводят ограничение на максимальную выплату кэшбэка в месяц или за одну транзакцию. В среднем кредитные организации возвращают держателям карт до 3-5 тысяч рублей в месяц. Также банки могут вводить условие начисления кэшбэка только при поддержании определенного оборота по карте.

13 комментариев

Пользуюсь мультикартой ВТБ, выбрал опцию кэшбэк на заправках, но получаю всего 2%, хотя на сайте написано до 4%. Как получать максимальный кэшбэк?

Добрый день! Согласно условиям тарифа «Мультикарты» ВТБ базовый кэшбэк по опции «Cash back и Авто» составляет 2%. Дополнительно 1% можно получать, если совершать оплату на АЗС с помощью мобильного приложения бесконтактной оплаты. Еще 1% банк будет начислять, если суммарный остаток на всех счетах клиента свыше 100 000 рублей. Таким образом, максимальный кэшбэк при выполнении всех условий — 4%.

Добрый день. У меня в спецпредложениях от Тинькофф есть магазин Читай город. Банк начислит 10% за покупку. При этом я выбрала категорию книги для повышенного кэшбэка. Если я совершу покупку в Читай городе, у меня будет двойной кэшбэк или только 10%?

Здравствуйте, Марина! Да, вы получите двойную выгоду: 10% за покупку в магазине «Читай-город» по спецпредложению и 5% за оплату в сезонной категории «Книги». Суммарный кэшбэк составит 15%.

В сентябре оформил карту "Можно все" в Росбанке, выбрал начисление кэшбэка, трэвел бонусы как-то не очень интересуют. Обычно трачу в месяц тысяч 50-70 по карте, но в декабре потратился на подарки и расходы были больше 90 т.р. У меня будет повышенный кэшбэк?

Добрый день! Да, размер кэшбэка в спецкатегориях по карте #МожноВсе Росбанка зависит от суммы ежемесячных трат. При расходах от 30 000 до 80 000 рублей в месяц, кэшбэк в выбранных категориях составляет 5%, при тратах от 80 000 до 300 000 (в декабре Вы попали в этот диапазон) кэшбэк составит 10%. За все остальные покупки начисляется 1%.

К новому году купила маме в подарок серьги, оплачивала картой Уютный космос. Хотела часть покупки погасить накопленными бонусами, на балансе 3289 рокетрублей, не дает списать, почему так?

Здравствуйте, Наталья! По условиям бонусной программы Рокетбанка компенсировать совершенную в течение последних 30 дней покупку можно только в полном размере. Частичное списание не предусмотрено. Чтобы потратить накопленные рокетрубли, Вы можете их списать на другую покупку, стоимостью от 3 000 рублей или приобрести товары в Рокетшопе.

Оформил в Альфа банке карту с кэшбэком на АЗС 10%. Заправляюсь часто, других трат по карте было меньше. В итоге банк присылает смс, что выплата кэшбэка будет ограничена. Стал разбираться, оказывается, если трат на заправках больше половины от всех расходов, то банк это принимает за злоупотребление бонусной программой.

Оформил карту Везде доход в Почта банке, вроде обещали первый год бесплатного обслуживания, но 500 рублей все равно списали. Начал пользоваться, купил в аптеке лекарства на 2856 рублей, но получил 85 баллов ровно, а не 3%, т.е. 85,68. И почему не сразу кешбэк начисляется?

Добрый день, Петр Сергеевич!

Согласно условиям обслуживания дебетовой карты «Вездедоход» Почта Банка, плата за первый год использования карты в размере 500 рублей не взимается, банк начинает списывать комиссию только со второго года. Но в тарифе присутствует плата за выпуск карты также в размере 500 рублей. Она и была списана при оформлении.

Бонусная программа по карте «Вездедоход» предусматривает начисление повышенного кэшбэка в размере 3% за покупки в аптеках. При начислении баллы округляются до целого значения в меньшую сторону. Поэтому Вам было начислено ровно 85 баллов.

Выплата кэшбэка производится после 10 числа следующего месяца. Например, за все покупки, совершенные в январе, кэшбэк будет начислен после 10 февраля.

5 лучших дебетовых карт с кэшбэком в 2022 году

Отдельно отмечу, что кэшбэк по дебетовым картам из рейтинга можно комбинировать с кэшбэком от кэшбэк-сервисов — специальных сайтов, возвращающих часть денег, потраченных на покупки в интернете.

Последний раз я обновлял рейтинг 12 сентября, вот что нового в нём появилось:

- удалил из рейтинга Opencard, так как по этой карте перестали начислять нормальный кэшбэк.

Кэшбэк в иностранных интернет-магазинах: Написали статью, в которой рассказали о 3 лучших иностранных кэшбэк-сервисах, начисляющих кэшбэк за покупки в зарубежных интернет-магазинах («АлиЭкспресс», eBay, Amazon, Farfetch, ASOS, Alibaba, Computeruniverse и многих других).

Содержание статьи:

[Нажмите на интересующий вас раздел для быстрого перехода к нему]

1 место: Black

Банк-эмитент: «Тинькофф» (24 место в рейтинге банков России)

Стоимость годового владения картой: от 0 до 1896 рублей

Кэшбэк: от 1% до 15% (до 30% по спецпредложениям)

Оформление карты на официальном сайте банка: tinkoff.ru/black

Изначально эта карта была вынесена за рейтинг, так как я не видел в ней ничего хорошего — дорогое обслуживание и не самый выгодный кэшбэк.

В ходе большого обсуждения в комментариях к этой статье активные пользователи Black рассказали о том, что карту легко можно сделать бесплатной, а потенциальный кэшбэк улучшить за счёт оформления ещё одной карты на жену/мужа или родственника.

Благодаря этой информации я пересмотрел своё отношение к этой карте и поставил её сначала на 3 место, а после апрельских изменений в кэшбэк-программе — на 1 место (большое спасибо Евгению за информацию об этих изменениях!).

Стоимость обслуживания

✚ Изначальная стоимость обслуживания карты — 99 рублей/месяц (но только в том случае, если есть операции по карте).

«Тинькофф» предлагает два способа сделать карту бесплатной:

- Иметь неснижаемый месячный остаток в 50000 рублей в сумме на всех своих счетах и вкладах в банке.

- Подключить тариф 6.2.

С первыми способом всё понятно. Что касается тарифа 6.2, то для его подключения нужно связаться со службой поддержки банка (по телефону или через онлайн-чат мобильного приложения/интернет-банкинга).

Просить о переводе на тариф 6.2 лучше через 3-4 месяца после того, как вы получили карту. В этот период нужно пользоваться картой, совершая хотя бы редкие покупки.

− Если не переходить на тариф 6.2 или не выполнять условие по неснижаемому остатку/вкладу, то обслуживание у карты дорогое — 99 рублей/месяц.

− Информация о расходных операциях у «Тинькофф» платная — 59 рублей/месяц. За эту сумму вы будете получать смски и push-уведомления (если установлено мобильное приложение).

«Тинькофф» стал первым банком, начавшим брать деньги за «пуши» — плата за push-уведомления появилась с 1 января 2022 года.

− Подключение тарифа 6.2 лишает вас возможности получать проценты на остаток на сумму меньше 100 тысяч рублей.

3 месяца обслуживания в подарок

✚ Если вы оформите карту по специальной ссылке, то первые 3 месяца обслуживания получите в подарок. По истечению этого срока вы можете перейти на тариф 6.2, сделав таким образом карту бесплатной для себя с первого дня использования.

Кэшбэк

✚ С 1 апреля категории с повышенным кэшбэком выбираются каждый месяц, а не раз в квартал, как было ранее. Также появилась возможность выбрать увеличенный кэшбэк для конкретного магазина (например, мне предложили 5% в «Ленте»).

✚ Каждый месяц вам нужно выбрать 3 категории повышенного кэшбэка из 6 предлагаемых (категории в основной своей массе бесполезные, но встречаются и выгодные). Начисляется от 3% до 15%. Для получения хороших категорий нужно активно пользоваться картой.

Примеры хороших категорий: «Дом/ремонт», «Автоуслуги», «Спорттовары», «Одежда и обувь», «Аптеки», «Кафе и рестораны», «Транспорт», «Авиа и ж/д-билеты» и, наконец, всеми любимая категория — «Супермаркеты»!

В магазинах встречаются: «Лента», «Беру!», «Пятёрочка», «Перекрёсток», «Деливери Клаб», «Окко» и другие.

Причём необязательно выбирать сразу все три категории, можете выбрать сначала одну, а затем, по необходимости, оставшиеся две.

✚ Вне категорий повышенного кэшбэка вы получаете 1% (кэшбэк начисляется кратно 1 рублю с округлением в меньшею сторону, то есть за покупку на 150 рублей вы получите 1 рубль).

✚ В рамках спецпредложений можно получить кэшбэком до 30% от суммы покупки. При этом он не суммируется с кэшбэком по повышенным категориям.

✚ В месяц можно получить кэшбэком не более 3000 рублей. Этой суммы более, чем достаточно.

✚ Кэшбэк начисляется 1 раз в месяц в виде «живых» рублей.

✚ Кэшбэк по карте Black можно комбинировать с кэшбэком от кэшбэк-сервисов.

− Банк предлагает в основном плохие категории повышенного кэшбэка. Ни в одном банке я не видел такого обилия бесполезных категорий. Такое ощущение, что стандартные категории специально раздробили на кучу мелких, чтобы создать ощущения массовости при сохранении их нулевой выгоды для клиентов.

Вот пример этих категорий: «Фото/видео», «Искусство», «Сувениры», «Цветы», «Музыка», «Книги» и другие.

− Видимо, идея спецпредложений с кэшбэком до 30%, начисляемого в рамках сотрудничества с магазинами и сервисами, более-менее удалась только в Москве и Санкт-Петербурге

Столичные жители получают до 1000 различных спецпредложений, покупатели из регионов же не более 100-200.

Проценты на остаток и комиссии

✚ На остаток по счёту, не превышающий 300 тысяч рублей, начисляется 3,50% годовых. При этом в месяц нужно потратить по карте не менее 3000 рублей.

✚ В собственных банкоматах «Тинькофф» бесплатно можно снять до 500 тысяч рублей в месяц. Всё, что больше этой суммы, облагается комиссией в 2% (не менее 90 рублей).

✚ На карты других банков вы можете перевести без комиссии 20000 рублей/месяц, переводы свыше этой суммы облагаются комиссией в 1,50% (не менее 30 рублей). Если переводить по номеру счёта, то комиссия не взимается.

✚ В сторонних банкоматах нет комиссии, если вы снимаете более 3000 рублей. Если меньше этой суммы, то платите 2%, но не менее 90 рублей. Аналогичной комиссией облагаются любые снятия, если вы за месяц сняли в банкоматах других банков более 100 тысяч рублей.

В рамках этих 100 тысяч рублей вы можете пополнять Black’ом карты других банков через их мобильные приложения и интернет-банкинги (иными словами — «стягивать» деньги).

✚ «Тинькофф» подключился к «Системе Быстрых Платежей» (проект запустил «Центробанк»), благодаря чему вы можете делать бесплатные переводы на карты, выпущенные другими банками-участниками этой системы. За один раз можно перевести не более 150 тысяч рублей.

− На сумму, превышающую остаток по счёту в 300 тысяч рублей, проценты не начисляются. Большинство других банков не начисляет проценты, если сумму превышает 500 тысяч рублей.

Остальное

✚ Карту можно сделать мультивалютной, выпустив самостоятельную валютную карту. Доступны все основные валюты + нескольких специфичных.

✚ К основной карте можно выпустить до 5 дополнительных — как именных, так и неименных. Основная и дополнительная карта будут иметь общий счёт и категории с повышенным кэшбэком. Для дополнительной карты можно установить различные лимиты на операции и снятия наличных.

✚ У «Тинькофф» и правда хороший интернет-банкинг и мобильное приложение.

✚ Карта Black поддерживает и PayPass, и Samsung Pay, и Apple Pay.

✚ У новых карт Black номер, срок службы и имя-фамилия владельца написаны на обратной стороне, благодаря чему их не может увидеть посторонний человек.

✚ Заявка на карту оформляется через официальный сайт банка и на неё у вас уйдёт всего несколько минут.

✚ Карта доставляется курьером практически в любую точку России.

Вывод

Black, как и любая дебетовая карта, не может полностью обеспечить потребности в кэшбэке, но она будет хорошо работать в комбинации с «Пора», Opencard, UnionPay Gold и «Халвой», о которых пойдёт речь в следующих разделах.

Причём я рекомендую выпустить две карты «Тинькофф», оформив вторую на жену/мужа, и при первой же возможности перевести их на тариф 6.2. Так как у вас будет сразу две карты, каждый квартал вы сможете выбирать 6 повышенных категорий из 12 предлагаемых. Это повышает вероятность получить выгодные категории.

Также Black хорошо справится с распределительной ролью — вы сможете бесплатно переводить с неё средства на другие свои карты, когда это потребуется (например, для покупки с кэшбэком в конкретном магазине при помощи «Халвы»).

2 место [Анализируются другие карты]

3 место: «Базовая»

Банк-эмитент: «Восточный» (39 место в рейтинге банков России)

Стоимость годового владения картой: от 0 до 1188 рублей

Кэшбэк: от 1% до 15%

Оформление карты на отделении банка: список офисов

Дебетовая карта «Базовая» неизвестна в широких кругах и редко встречается в интернет-рейтингах, её даже нет на официальном сайте банка. Из-за этого «ареола таинственности» у вас могут возникнуть некоторые сложности при оформлении этой карты — сотрудник банка может просто не понимать, какую именно карту вы хотите получить.

Все сложности и «подводные камни», с которыми вы можете столкнуться при получении этой карты в отделении банка «Восточный» (а получить карту можно только в офисе банка, там же подаётся и заявка на неё), я подробно описал в отдельной статье.

Но поверьте на слово, карта стоит того, что потратить время и силы на её оформление: кэшбэк — от 1% до 15% от потраченной суммы, причём кэшбэк в некоторых категориях является уникальным для рынка (прежде всего это 5% за ЖКХ), а выпуск и обслуживание бесплатны.

Из-за того, что карту тяжело оформить, я разместил её только на 3 месте этого рейтинга.

Стоимость обслуживания

✚ У «Базовой» карты бесплатный выпуск и бесплатное обслуживание, как для основной карты, так и для дополнительных.

− SMS-информирование дорогое — 99 рублей/месяц (первый месяц бесплатно). Отключить можно в отделениях банка, через интернет-чат, звонком на горячую линию или через смс (отправьте на номер 7243 текст OFF****, где **** — последние 4 цифры номера карты). При этом нужно отключить смс на обеих картах — основной и дополнительной.

− Иногда вам может прийти странная смс типа «Услуга персональная линия подключена». Сразу же звоним на горячую линию или пишем заявление в офисе банке об отключении этой ненужной вам услуги, иначе со следующего месяца с вас начнут списывать по 150 рублей/месяц.

Кэшбэк

✚ Кэшбэк-программа представлена в виде 5 категорий повышенного кэшбэка:

- «За Рулем»: 10% — АЗС (максимум 1000 рублей кэшбэка/месяц) и 5% — такси, каршеринг, парковки, автомойки (250 рублей/месяц).

- «Тепло»: 5% — ЖКХ, аптеки, общественный транспорт (1000 рублей/месяц).

- «Отдых»: 10% — билеты в кинотеатр и такси (500 рублей/месяц) и 5% — рестораны и кафе (1000 рублей/месяц).

- «Онлайн покупки»: 15% — доставка готовой еды, покупка фильмов, музыки и книг с онлайн-оплатой (3000 рублей/месяц) и 5% — остальные онлайн-покупки [кроме туристических услуг, билетов и ЖКХ] (1500 рублей/месяц).

- «Все включено»: 2% за все бонусные операции [в исключениях ЖКХ, налоги, телекомы] (2000 рублей/месяц).

✚ Категорию повышенного кэшбэка на следующий месяц нужно выбирать заранее. Если вы этого не сделали, то в новом месяце будет действовать категория с предыдущего месяца.

✚ По всем остальным покупкам, кроме исключений и повышенной категории, начисляется стандартный кэшбэк 1%.

✚ Кэшбэк начисляется за первые 100 тысяч рублей, потраченных в календарный месяц (сумма, превышающая это значение, не подлежит расчёту для начисления кэшбэка).

✚ Бонусные баллы зачисляются сразу же после проведения операции по счету.

✚ Бонусными баллами можно 100% компенсировать предыдущие покупки, если стоимость этой покупки не выше общей суммы накопленных баллов.

− Чтобы кэшбэк был начислен, нужно потратить за месяц не менее 10000 рублей.

Проценты на остаток и комиссии

✚ На собственные средства начисляется 4% годовых, если остаток на счете собственных средств от 10000 рублей до 500 тысяч рублей, и 2% годовых, если остаток на счете более 500 тысяч рублей (не забывайте про 1 кредитный рубль).

✚ Можно открыть накопительный счёт и получать по нему 5% годовых от любой суммы. Проценты начисляются ежемесячно на дневной остаток, таким образом вы можете свободно без ограничений снимать и пополнять этот накопительный счет, когда вам удобно.

✚ Пополнить «Базовую» карту можно бесплатно межбанковским переводом с другого банка, через собственные банкоматы и стягиванием с других карт-доноров.

✚ Как уже было написано выше, стягивание собственных средств с «Базовой» карту так же бесплатно. Лимит — 75000 рублей за операцию и не более 600000 рублей в месяц. Стянуть можно только с дополнительных карт Visa или МИР.

✚ Снятие наличных в собственных банкоматах и кассах бесплатно (не более 100000 рублей/день и не более 1 млн рублей/месяц).

✚ Перевод денег с накопительного счета на карту производится мгновенно и бесплатно через интернет-банк или мобильный банк.

− За обратный перевод с карты на накопительный счет банк берет значительную комиссию (это одна из особенностей банка «Восточный»). В этом случае делаем обходной маневр: сначала стягиваем с «Базовой» карты нужную сумму картой другого банка (например, картой Black от «Тинькофф»), а затем с карты другого банка эти же деньги стягиваем обратно, но уже на накопительный счет из «Восточного». Все это происходит бесплатно и в режиме реального времени. Дикость, конечно, но таковы реалии «Восточного».

− Снятие наличных в чужих банкоматах облагается комиссией в 90 рублей (не более 100000 рублей в день и не более 1 млн в месяц).

− При всех расходных операциях по снятию наличных, стягиванию с карты и денежных переводах не забывайте про кредитный 1 рубль, он не ваш, а банка, его нужно оставлять на счете! Но в любом случае его снять вам не удастся, так как при этом сразу образуется комиссия, а затем вам придет отказ из-за недостаточности средств. Так что особо переживать по этому поводу не стоит, но на всякий случай будьте внимательны.

Остальное

✚ «Базовая» карта поддерживает Pay Pass (для всех карт), а также оплату через Apple Pay, Samsung Pay и Google Pay (для карт Visa) и Mir Pay (для карт МИР).

✚ Картой можно управлять и через интернет-банкинг, и через мобильное приложение.

− Карта выдаётся только в отделении банка «Восточный», там же заполняется и заявка на неё. Курьерской доставкой получить карту нельзя.

Вывод

«Базовая» карта очень интересна своими категориями повышенного кэшбэка, которые почти никогда не встречаются в других банках (прежде всего — 5% за ЖКХ и 10% на АЗС). При этом категории вы выбираете самостоятельно, а не ждёте, когда банк вам их случайно предложит. Тем более, что данная бонусная программа действует у банка уже более 2 лет, и, судя по всему, банк не собирается ее отменять.

Правда есть определенные сложности в получении этой карты. Но в сочетании с бесплатным выпуском и бесплатным обслуживанием, карта, безусловно, должна быть в арсенале всех, кто делает всё возможное, чтобы получать кэшбэк за каждую свою покупку.

4 место: UnionPay Gold

Банк-эмитент: «Солидарность» (106 место в рейтинге банков России)

Стоимость годового владения картой: от 0% до 1908 рублей

Кэшбэк: 5%

Оформление карты на официальном сайте банка: solid.ru/cards

Существуют поволжский банк «Солидарность», который каким-то образом связан с китайскими инвесторами. Эта догадка строится на том, что основные карты банки выпущены китайской платёжной системы UnionPay, тогда как другие банки работают с привычными нам VISA, MasterCard и «МИР».

И вот по таким картам UnionPay с 1 июня в рамках специальной акции банк начисляет 5% кэшбэк на любые покупки, кроме привычного перечня исключений (переводы, покупка электронных денег и т.д.).

Итак, UnionPay Gold от «Солидарности» — одна из лучших дебетовых карт с кэшбэком 2022 года, занимающая 4 место в нашем рейтинге.

При этом сразу оговорюсь, что карту можно получить только в отделениях банка, а они открыты только в нескольких городах: Москва, Санкт-Петербург, Самара и Самарская область, Владивосток, Иркутск, Екатеринбург и Благовещенск.

Стоимость обслуживания

✚ Стоимость обслуживания карты — 99 рублей/месяц, но эта сумма не взимается, если тратить по карте более 7000 рублей/месяц (из-за особенностей начисления кэшбэка карту нет смысла оформлять, если не тратить по ней менее 13000 рублей).

✚ SMS-информирование — 60 рублей/месяц. Его можно заменить бесплатными push-уведомлениям, но сделать это можно только через отделение банка.

Кэшбэк

✚ 5% кэшбэк начисляется на все онлайн- и офлайн-покупки, кроме стандартных исключений (переводы, азартные игры, покупка электронных денег и т.д.).

✚ Месячный лимит по кэшбэку — 5000 рублей, это существенно больше, чем в среднем по рынку.

✚ Кэшбэк начисляется 1 раз в месяц в виде «живых» рублей в течение 7 рабочих дней после завершения календарного месяца.

✚ Кэшбэк по карте UnionPay можно комбинировать с кэшбэком от кэшбэк-сервисов.

✚ До 31 декабря 2019 года по картам UnionPay также начислялся интересный кэшбэк: 3% за покупки в категориях — «Кафе и рестораны», «Транспорт», «Авиабилеты», «Ж/д билеты», «Сувениры», «Отели», «Аренда авто», «Экскурсии».

− С 1 июня ввёл «хитрое» начисление кэшбэка: суммируются все покупки, из них вычитается 5000 рублей, на оставшуюся сумму начисляется 5% кэшбэк.

Например, если сумма покупок меньше 5000 рублей, то кэшбэка вообще не будет. Если сумма покупок 10000 рублей, то вы получите 250 рублей кэшбэка (5000/5%), то есть на выходе будет 2,50% кэшбэк. При ежемесячных тратах в 15000 рублей ваш кэшбэк будет уже 3,33% и т.д. В чистом виде 5% вы никогда не получите.

− Карты UnionPay принимают далеко не все российские офлайн-магазины, а с онлайн-магазинами ситуация вообще катастрофическая, поэтому не везде вы сможете ей расплатиться.

Проценты на остаток и комиссии

✚ При остатке по счёту от 10 до 300 тысяч вы будете получать 5% годовых.

✚ Вы можете бесплатно снять наличные в любом банкомате России. Месячное ограничение — 500 тысяч рублей.

✚ Деньги с карты можно бесплатно «стягивать» и переводить на другие карты в рамках месячного лимита на снятие наличных.

✚ За снятие наличных зарубежом берётся небольшая комиссия: 1,50% за снятие рублей и евро и 2% — юаней.

✚ Банк «Солидарность» подключён к «Системе Быстрых Платежей», поэтому вы можете перевести деньги другому человека по номеру телефона.

Остальное

✚ Карту можно выпустить в трёх валютах — рубли, евро и юани.

✚ К основной карте можно выпустить дополнительную UnionPay Gold, но выпуск ее обойдется вам в 500 рублей.

✚ У «Солидарность» сделан интернет-банкинг и мобильное приложение.

✚ Карта UnionPay поддерживает PayPass.

✚ Заявка на карту оформляется через официальный сайт банка и на неё у вас уйдёт всего несколько минут.

− Карту можно получить только в отделениях банка, которые открыты в небольшом количестве городов: Москве, Санкт-Петербурге, Самаре и Самарской области, Владивостке, Иркутске, Екатеринбурге и Благовещенске.

− Карта не поддерживает Google Pay, Samsung Pay и Apple Pay.

Вывод

UnionPay Gold — отличная карта, которая даст вам 5% кэшбэк на любые покупки в офлайн- онлайн-магазинах, где она принимается (но при этом не забываеи про вычитание 5000 рублей, из-за которого вы никогда не получите 5% кэшбэк в чистом виде).

Также отрицательные эмоции вызывает и крайне небольшой перечень городов, в которых выдаётся карта.

5 место: «Халва»

Банк-эмитент: «Совкомбанк» (15 место в рейтинге банков России)

Стоимость годового владения картой: 0 рублей

Кэшбэк: от 1% до 6%

Оформление карты на её официальном сайте: halvаcаrd.ru

На протяжении всего 2019 года «Халва» была лучшей дебетовой картой с кэшбэком, предлагая до 6% от суммы покупки в магазинах-партнёрах. С 1 февраля 2021 года кэшбэк-программа этой карты существенно ухудшилась, поэтому в рейтинге 2022-го года «Халва» только на 5 месте.

Что собой представляет «Халва», как карта рассрочки», я рассказал в рейтинге лучших кредитных карт 2022 года, в котором она заняла 5 место. Здесь же пойдёт речь о «Халве», как о дебетовой карте.

Чтобы оплачивать покупки своими средствами, а не в рассрочку, нужно в личном кабинете на сайте «Халвы» или в мобильном приложении включить переключатель «Использовать собственные средства» (нагляднее картинкой).

Отдельно благодарю Евгения, который в серии комментариев к этому рейтингу сообщил важную информацию по «Халве»!

Стоимость обслуживания

✚ Выпуск и годовое обслуживание карты — 0 рублей.

✚ Ежемесячная плата за SMS-информирование в размере 59 рублей не взимается, если в течение отчётного периода вы хотя бы 3 раза зашли в личный кабинет «Халвы» на её официальном сайте или в мобильное приложение.

Кэшбэк

✚ Более 173 тысяч магазинов-партнёров, в которых начисляется кэшбэк до 6%. Среди этих магазинов: «Пятёрочка», «Перекрёсток», Wildberries, OZON.ru, «М.Видео», Lamoda, «Эльдорадо», «Яндекс-Такси», «Яндекс-Еда», OZON.travel, OneTwoTrip и многие другие. Проверить наличие/отсутствие необходимых вам магазинов вы можете на официальном сайте «Халвы» в разделе Партнёры.

- 6% — при покупке от 10000 рублей;

- 4% — при покупке от 5000 до 9999 рублей;

- 2% — при покупку до 4999 рублей.

Если вы оплачиваете просто картой, то кэшбэк будет 2%. За интернет-покупку в магазине-партнёре вы получите также 2%. Любой кэшбэк начисляется только за покупку собственными средствами.

Если вам заказ доставляет непосредственно курьер магазина, а заказ вы оплачиваете телефоном, то кэшбэк будет от 2% до 6%, в зависимости от суммы покупки. Например, такой кэшбэк начисляется за доставку от «Ламоды», так как у них собственная курьерская доставка.

✚ За покупку в магазинах-непартнёрах, совершённую за счёт собственных средств на сумму от 1000 рублей, начисляется 1% независимо от способа оплаты (телефоном, картой или в интернете).

✚ Для получения кэшбэка нужно совершить за месяц не менее 5 расходных операций на общую сумму от 10000 рублей. В противном случае кэшбэк начисляться не будет.

✚ Кэшбэк выплачивается в виде баллов, которыми раз в месяц можно компенсировать совершённые покупки. Обмен идёт по курсу 1 балл = 1 рубль.

✚ Кэшбэк по «Халве» вы можете комбинировать с кэшбэком от кэшбэк-сервисов.

− Для получения максимального кэшбэка нужно оплачивать телефоном, а далеко не все смартфоны (прежде всего китайские) поддерживают технологию мобильного платежа (NPC).

− За 2019 года произошло постепенное ухудшение условий по кэшбэку: сначала он был урезан вдвое для новых клиентов, затем и для старых, потом акция «Любимая покупка» в несколько этапов превратилась в «пустышку» и была заменена акцией «5 х 10».

С 1 февраля 2020 года, как я уже упоминал, кэшбэк-программа стала ещё хуже: теперь расплачиваться «Халвой» иметь смысл только при заказах от 5,000 рублей и за интернет-покупки в магазинах-партнёрах.

Проценты на остаток и комиссии

✚ На среднедневной остаток собственных средств начисляется 5% годовых. Если за месяц совершенно не менее 5 расходных операций на общую сумму от 10000 рублей, то ставка увеличивается до 5,50% (но если сумма на карте 500+ тысяч рублей, то ставка останется 5%).

✚ Собственные средства с «Халвы» можно снимать без комиссии в банкоматах любых банков.

✚ Если вы делаете перевод собственных средств на карту другого банка через мобильное приложение «Халвы», то комиссия будет 0%. Если через сайт «Совкомбанка», то 0,50%. Дневной лимит на переводы — 40000 рублей.

✚ «Совкомбанк» подключён к «Системе Быстрых Платежей» (СБП) от Центробанка РФ, благодаря чему вы можете сделать перевод по номеру телефона на любую карту банка, подключённого к этой системе.

Остальное

✚ Карта имеет PayPass (оплата путём прикладывания карты к терминалу), а также поддерживает оплату через Google Pay и Apple Pay.

✚ У карты современные интернет-банкинг и мобильное приложение.

✚ Заявка на карту можно подать через официальный сайт «Халвы» (ссылка в начале раздела), идти в банк не нужно. Доставляется она курьером в течение нескольких дней после одобрения заявки.

Чтобы получить эти баллы себе на счёт, вам нужно в течение 10 дней после получения карты сделать одну или несколько покупок на общую сумму от 1000 рублей в магазинах-партнёрах(!) (за счёт собственных или заёмных средств).

− Карта «Халва» является кредитной, так как на ней в любой случае будет кредитный лимит, даже если он вам не нужен. Поэтому могут возникнуть сложности в её получении, если у вас какие-то проблемы с кредитной историей.

− Наличие кредитного лимита является искушением, из-за которого вы можете совершить покупки, которые изначально не планировали.

Вывод

Решение об оформлении или неоформлении «Халвы» зависит от одного — находятся ли в списке партнёров те магазины, в которых вы делаете основные покупки.

При этом сразу учитывайте, что вам нужен будет смартфон, поддерживающий мобильный платёж. Без него нет смысла оформлять карту — кэшбэк будет слишком маленьким.

Чтобы компенсировать отсутствие в партнёрах у «Халвы» некоторых нужных вам магазинов, кафе, ресторанов можно добавить в свою арсенал дебетовую карту, дающую кэшбэк по категориям (например, Black, Opencard и UnionPay Gold, о которых шла речь выше).

P.S.: Я активно пользовался «Халвой» с февраля по май 2019 года. После того, как исчез повышенный кэшбэк (начислялось до 12%), а акция «Любимая покупка» была существенно ухудшена, я пользуюсь этой картой только для покупок в «Ламоде», остальные магазины-партнёры мне не подходят.

С 1 февраля 2020 года я начал пользоваться этой картой только для оплаты заказов, превышающих 5000 рублей, а также покупок в интернете на сайтах магазинов-партнёров.

В конце мая 2020 года банк заблокировал мне расходные операции, потребовав подтвердить мои доходы. Я выслал им налоговую декларацию за 2019 года, книгу расходов-доходов за 2019 и 2020 год (я зарегистрирован как ИП). Моя заявка была отклонена без запроса дополнительных документов, но с возможностью «попытать счастье» ещё раз, поиграв в угадайку с безопасниками банка.

Я не стал «метать бисер перед свиньями», закрыв карту через отделение банка.

Самые выгодные дебетовые карты с кэшбэком 2022 года

Доброго времени суток! С вами снова Анна – фрилансер, эксперт по домашней бухгалтерии, который знает, как сэкономить и приумножить свой капитал.

Признайтесь честно: вы из тех, кто везде расплачивается наличкой? Не надо так. Безналичный расчет по карте с кэшбэком поможет сохранить до 15 %. Задумывались ли вы, сколько денег уже бы накопили, пользуясь выгодной программой cashback? А пора.

Это очередной развод? Нет. Банков много. Клиентов мало. Вот банки и стараются привлечь к себе внимание любыми способами, а нам остается только воспользоваться этим. Но и тут важен грамотный подход. Не все дебетовые карты с кэшбэком окупаются. Я составила рейтинг самых лучших вариантов 2022 года от российских банков.

Что такое кэшбэк дебетовой карты?

Большинство российских банков выпускают дебетовые карты с cashback. Что это такое? Опция, благодаря которой, вам возвращается определенный процент от покупок. Главное условие – оплата по безналу. За обналичивание средств нет никакой компенсации.

Кому это выгодно:

- Банкам. Они приучают нас пользоваться их услугами, увеличивая оборот безналичных средств. Ничего плохого в этом нет, если финансовая организация надежная и не обанкротится в следующем месяце.

- Торговым точкам. Магазины, сервисы платят банку определенный процент за привлечение клиентов, а он делится им с вами.

Cashback по карте может начисляться как в виде баллов на специальный бонусный счет, так и в виде обычных денег.

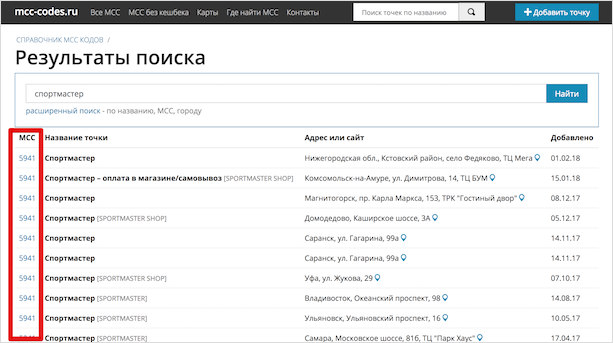

Зачем знать MCC-код магазина и где его найти?

Процент возврата зависит от вида торговой точки. Некоторые банки начисляют повышенный кэшбэк за определенную категорию товаров и услуг. Например, авиабилеты, одежду, поход в ресторан или кино.

Но как они узнают, там ли вы потратили свои кровные? Информацию банки берут из MCC-кода. Это четырехзначный шифр. Он присваивается каждому торговому предприятию, в котором можно расплатиться картой.

MCC-кода нет на чеке. Узнать его можно, просмотрев операции по карте на сайте или позвонив в call-центр банка.

Виды торговых точек и MCC-шифры:

- 0001 – 1499 – сельское хозяйство;

- 1500 – 2999 – услуги по контракту;

- 3000 – 3299 – любые товары и услуги авиакомпаний;

- 3300 – 3499 – покупка, аренда машин;

- 3500 – 3999 – недвижимость;

- 4000 – 4799 – услуги по перевозке;

- 4800 – 4999 – коммуналка, телефонная связь, интернет, телевидение;

- 5000 – 5599 – оптовая, розничная продажа;

- 5600 – 5699 – одежда;

- 5700 – 7290 – магазины игрушек, электроники и бытовой техники, книг, аптеки, рестораны, бары, кафе;

- 7300 – 7999 – услуги в сфере бизнеса;

- 8000 – 8999 – услуги членских организаций и специалистов, частные клиники;

- 9000 – 9999 – муниципальные услуги.

У некоторых мелких магазинов MCC-код неправильный. Чтобы проверить, соответствует ли он категории предприятия, сделайте тестовую покупку, посмотрите на выписку по счету.

По каким параметрам выбирать карту?

Кэшбэк – самая популярная функция банковских карт. Из-за нее мы чаще стали расплачиваться по безналу, лишний раз минуя банкомат. Накопительные и кредитные карты становятся одинаково выгодными с этой опцией.

Как выбрать карту с кэшбэком – основные характеристики:

- Надежность, репутация банка. Прочитайте отзывы, посмотрите, кто является держателем основного пакета акций, были ли проблемы у финансовой организации раньше. Обходите стороной банки моложе 3 лет. Государственные финансовые учреждения предлагают менее выгодные условия, зато они стабильнее.

- Доступность, комфорт. Как много есть банкоматов, берут ли комиссию за снятие, есть ли обслуживание онлайн.

- Особенности кэшбэка. С каких покупок возвращают деньги, можно ли самостоятельно выбирать категорию товаров или услуг с повышенным cash back, каков процент возврата.

- Абонентская плата. Может ли быть карта бесплатной? Если да, то при каких условиях. Оправдает ли размер полученного кэшбэка ежегодный платеж за карту?

- Условия. Кэшбэк выплачивается деньгами или баллами? Есть ли условия, из-за нарушения которых отключат бонусную программу?

Идеальной карты для всех не существует. Будет ли выгоден вам тот или иной вариант, зависит от характера и размера трат, доходов. Не стоит забывать, что есть не менее выгодные кредитки. Например, мне нравится #ВсеСразу от Райффайзенбанка.

ТОП-9 накопительных карт банков РФ с кэшбэком

Наверное, только ленивые и отстающие банки не выпускают ничего с cash back. В моем городе предлагают 130 карт с cash back. Согласитесь, выбор большой, легко запутаться. Поэтому хочу посоветовать вам мой топ лучших карт с опцией кэшбэк в России, выпускаемых в 2019 году.

Вам, наверное, хочется услышать мое мнение о популярной карте Халва, но она не дебетовая, а кредитная карта с кэшбэком. Я с удовольствием расскажу о ней в следующей статье.

Tinkoff Black

Тинькофф радует в последнее время выгодными предложениями. Пользоваться их услугами удобно. Все удаленно, не нужно даже вставать с дивана, чтобы заказать карту, узнать о последних новинках, решить проблемы.

Tinkoff Black возвращает от 1 до 5 %. Банк сам выбирает категорию товаров и услуг с высоким cashback. Заходите на их официальный сайт, чтобы узнать об акциях. Иногда можно словить 30 % кэшбэка.

Каждый месяц нужно расходовать 3 000 рублей, иначе бонусов не получить.

По умолчанию стоимость карточки 99 рублей/месяц. За год выходит 1 188 рублей. Она становится бесплатной, если на счету всегда остается 30 000 рублей или открыт вклад.

Размер ежемесячного кэшбэка не может быть выше 3 000 рублей. Так банк защищает себя от накруток и убытков.

Если будете держать на карточке 30 000 рублей, тратить 3 000 рублей ежемесячно, вас ждет приятный бонус – 6 % на остаток. За год вы заработаете 3 000 – 5 000 рублей. Условия выгодней, чем у обычных вкладов.

Чтобы получить карту, никуда не нужно ходить, оставляете онлайн-заявку на сайте Тинькофф, ждете решения.

Если банк долго думает или вам не терпится узнать, что он решил, звоните по телефону 8(800)-555-77-78. Не стесняйтесь, спрашивайте.

“Спасибо от Сбербанка”

Карты Сбербанка самые доступные. Отделение этого банка можно найти даже в глубинке, и 50 % акций принадлежат государству, что вселяет доверие.

Нам предлагают только одну бонусную программу “Спасибо”. Подключить ее можно к любой карте. Как это сделать:

- посетить ближайшее отделение Сбербанка;

- написать в SMS последние четыре цифры карты и отправить на номер 900;

- скачать, зайти в мобильное приложение, выбрав опцию “Спасибо”;

- зайти в Сбербанк Онлайн, авторизоваться, перейти в раздел “Спасибо от Сбербанка”, поставить галочку согласия, подтвердить все СМС-кодом.

- cash back начисляется в виде баллов, которыми можно оплачивать покупки у партнеров;

- повышенный кэшбэк получают держатели премиум-карт, стоимость которых 409 рублей/месяц.

- опция совместима с любой картой,

- легко пользоваться.

У меня дешевая карта “Молодежная”. Всего 150 рублей/год. Я трачу на продукты, косметику больше 4 000 рублей ежемесячно, получаю кэшбэк до 1 500 рублей в год. Не густо, но хватает. Привыкла к Сберу, расставаться с ним не хочется.

Сколько обещает вернуть премиум-карта:

- 10 % за заправку, поездки на Яндекс.Такси, Gett;

- 5 % за питание;

- 1,5 % за покупки в супермаркетах;

- 0,5 % за остальное.

Процент возврата по менее дорогим картам:

- от 1 до 10 % у партнеров,

- 0,5 % за остальное.

Основные партнеры Сбербанка:

- Burger King – 10 %,

- ЛитРес – 10 %,

- Озон – 3 %,

- Евросеть – 5 %,

- Л’Этуаль – 7 %,

- Lamoda – 5 %,

- М.Видео – 1,5 %,

- Xcom-shop – 3 %,

- Kari – 4,5 %,

- Дочки-Сыночки – 2 %,

- Санги Стиль – 3 %.

За что не начислят бонусов:

- денежные переводы;

- коммунальные услуги;

- налоги, штрафы;

- пополнение электронных кошельков;

- пополнение счета мобильного телефона, оплату телефона, интернета.

Этот вариант выгоден для вас, если вы часто покупаете косметику, одежду, технику. Компенсация за другие потребительские товары маленькая.

“Next” от Альфа-Банка

Карта Next подходит больше студентам. Раньше оформить ее могли только люди 20 – 30 лет, сейчас возрастное ограничение убрали. Деньги возвращают за определенные категории услуг, которые ближе молодежи, нежели старшему поколению.

Активные пользователи получают ежегодно до 12 000 рублей кэшбэка.

Начисляют кэшбэк за:

- кафе, рестораны, бары, клубы – 5 %;

- поход в кино – 5 %;

- Бургер Кинг – 10 %.

Дополнительная скидка за покупки в:

- Wildberries,

- Cropp,

- House.

Каждому клиенту Альфа-Банк дарит браслет бесконтактной оплаты PayPass.

Next от Альфа Банка имеет 12 дизайнов. Можно выбрать любое оформление карты, которое понравится.

Дебетовую карту выдают тем, кто пользуется услугами банка. Вам придется оформить тариф “Эконом” (89 рублей/месяц). Абонентская плата за Next – 10 рублей/месяц, но если вы усердно будете хранить 30 000 рублей на карточке, обслуживание станет бесплатным.

Заказать карту Некст можно по интернету или в ближайшем отделении. Она действительна 3 года с момента получения.

“Перекресток” от Альфа-Банка

Кто не ходит в супермаркет? Мы оставляем там тысячи рублей каждый месяц. Хлеб, молоко, мука, мясо – чего только не покупаем. А ведь можно недурно сэкономить, если получить карту “Перекресток” от Альфа-Банка.

Кэшбэк выплачивается баллами, которые можно потратить только в “Перекрестке”. Оплачивайте до 100 % стоимости чека.

За открытие карты банк дарит 2 000 баллов. Никакого подвоха. Их сразу можно использовать.

Мы привыкли, что 1 балл = 1 рубль. Тут все иначе: 10 баллов = 1 рубль. За каждые потраченные 10 рублей в “Перекрестке” – 3 балла, в других магазинах – 1 балл.

Первые 10 раз снимать деньги можно без комиссий в любом банкомате, потом бесплатно эту услугу оказывают только Газпромбанк, Росбанк, Промсвязьбанк, Россельхозбанк.

Бесплатные услуги пластиковой карточки:

- мобильный банк;

- обслуживание, если на счету всегда остается 30 000 рублей;

- перевод на другие карты Альфа-Банка.

Кэшбэк-сервис Летишопс также возвращает 5 % с чека в “Перекрестке” (только для жителей Москвы). Чтобы получить двойной кэшбэк, делайте покупки через кэшбэк-сервис и расплачивайтесь картой.

“Банк в кармане” от Русского Стандарта

Банк Русский Стандарт входит в ТОП-10 кредитных учреждений России. Он предлагает свои услуги уже 19 лет. Риск банкротства минимальный.

Пластиковая карта “Банк в кармане” бывает стандартной, золотой, платиновой. Процент на остаток, стоимость обслуживания у каждой отличаются, а кэшбэк одинаковый: до 20 % с покупок в магазинах-партнерах, 1 % – на остальные расходы.

С кем сотрудничает Русский Стандарт и сколько возвращает:

- Адамас – 20 %,

- Wildberries – 15 %,

- Megogo – 5 %,

- Lamoda – 650 рублей.

Вам открывают два счета: корреспондентский, накопительный. Деньги можно переводить с одного на другой через личный кабинет или по SMS. Это абсолютно бесплатно.

За стандартную версию вы будете платить 300 рублей/год, если не успеете потратить 30 000 рублей. Приятный бонус – 6 % на остаток. Например, с 40 000 рублей вы заработаете 2 400 рублей. Немного, но приятно.

Золотая карточка обходится в 3 000 рублей ежегодно, если траты по карте будут меньше 300 000 рублей. Ежегодно вы будете получать 6,5 % от средств на счете. Бесплатно снимать деньги можно только 3 раза в месяц.

Если снимаете больше 100 000 рублей, с вас возьмут комиссию 1 % в любом банкомате.

Платиновая версия для тех, кто тратит больше 600 000 рублей ежегодно. Обслуживание тогда не стоит ни копейки, да и cashback выплачивают ощутимый от 7 000 рублей. Выплаты по остатку – 7,5 % годовых.

Если тратить 15 000 рублей на товары разных категорий, оставлять на счету 30 000 рублей, то ваш бюджет увеличится на 13 232 рубля.

Кукуруза Евросети

Кукуруза от Евросети – оптимальное решение для тех, кто часто покупает в супермаркетах, обновляет гардероб и не забывает зайти на АлиЭкспресс за очередной полезной мелочью.

К карте Стандарт нельзя подключить бонусную программу, она совместима только с PayPass и PayPass Black. За обслуживание нужно платить 200 рублей. Если вы не откроете накопительный счет с процентом на остаток, дополнительно придется платить 70 рублей.

Условия накопительной программы менее жесткие, чем у других банков. На карточке должно лежать 259 рублей. Уже с этого вы можете ждать 3 % годовых. Процент на остаток растет от суммы счета:

- 259 – 15 000 рублей (4 %),

- 15 000 – 499 000 рублей (5 %),

- 500 000 рублей (7 %).

Cashback начисляется как баллы, которыми можно расплачиваться в магазинах партнеров. Их нельзя снять, поменять на рубли. По умолчанию 10 баллов = 1 рубль.

Где нужно покупать, заказывать, чтобы накопить бонусы:

- АлиЭкспресс – 6 %,

- Gearbest – 5 %,

- Booking.com – 3 %,

- Перекресток – 10 %,

- Кенгуру – 3 %,

- iHerb – 5 %,

- Спортмастер – 5 %,

- OBI – 6 %,

- Читай-город – 9 %,

- Aviasales – 1,5 %.

Автолюбители смело заправляйте машины, вам вернется 5 %.

Где можно обменять баллы на товар или услугу:

- в Перекрестке,

- в аптеке “Доктор Столетов”,

- в “Евросети”.

Если хотите оформить Кукурузу удаленно, знайте, за почтовую, курьерскую доставку с вас возьмут 250 – 900 рублей.

Мультикарта ВТБ

Летом 2017 года ВТБ порадовал универсальной мультикартой с бесплатным обслуживанием, кэшбэком от 1 до 10 %, операциями без комиссий. Уже полгода она пользуется успехом, количество держателей карты увеличилось на 18 %.

Мультикарта не просто кусочек пластика, а целый пакет услуг ВТБ Банка Москвы. Его активация стоит 249 рублей. В следующем месяце деньги вернут обратно на счет, если вы удержите на счету минимум 15 000 рублей.

За что получать кэшбэк, вы решаете сами. ВТБ дает на выбор 4 вида товаров или услуг:

- Путешествия – ЖД и авиабилеты, гостиницы. Каждые потраченные 100 рублей наполняют копилку 4 милями. Ими можно покрыть 50 – 80 % стоимости.

- Рестораны, кафе, бары, билеты в кино, театр. Минимальный cashback при тратах 5 – 15 тыс. руб. – 2 %, а максимальный 10 % (расходуется 75 000 руб.)

- Автозаправка, платная парковка. От 2 до 10 %.

- Cashback на все. От 1 до 2 %, в зависимости от расходов.

Ежемесячный cashback не может превышать 15 000 руб.

Вместо кэшбэка можно выбрать опцию “Сбережения”, и к 7 % процентам на остаток прибавится еще 1,5 %. Ежемесячно вы должны тратить 75 000 рублей, чтобы бонусная программа работала.

Комиссия за обналичивание средств в банкоматах других банков – 1 %. Вам все вернут, если сумма расходов будет не меньше 75 000 руб. за месяц.

Заказать Мультикарту онлайн можно за 5 минут. Курьер привезет ее домой.

“Уютный Космос” Рокетбанка

Иметь карту “Уютный Космос” Рокетбанка выгодно. Никто не навязывает дополнительных услуг, которые влетят в копеечку. Хотите – пользуетесь, нет – пускай лежит где-нибудь в столе.

“Уютный Космос” Рокетбанка самая выгодная. Абонентской платы никакой, лишь небольшая наценка на снятие да межбанковские переводы.

Жалоб нет. Много положительных отзывов. Сложно снять деньги с карточки. Банкоматов Рокетбанка не найти, а так бесплатно только 5 снятий, потом хоть 1,5 %, да отдай.

У Рокетбанка нет физических отделений. Взаимодействовать с банком можно только дистанционно: через мобильное приложение или сайт.

Оставьте онлайн заявку, и курьер привезет карту в ближайшее время, если вы проживаете в:

- Краснодаре,

- Москве,

- Ростове-на-Дону,

- Самаре,

- Новосибирске,

- Челябинске,

- Екатеринбурге,

- Иркутске,

- Омске,

- Перми,

- Туле,

- Воронеже,

- Сочи,

- Калининграде,

- Санкт-Петербурге.

К остатку на счете прибавляется 6,5 % годовых.

Cashback плавающий. За выбранную категорию выплачивают 10 %, а остальное – 1 %.

“Космос” Home Credit

Хоум Кредит выпускает продукты, пакеты услуг для простых людей. Из их предложений можно извлечь максимальную выгоду, и карта “Космос” не исключение.

Вас ожидает повышенный кэшбэк 3 % на путешествия (ЖД и авиабилеты, заправку), заведения общепита (кафе, рестораны, бары). С повседневных покупок банк возвращает 1 %.

Начисление cash back супер молниеносное. Уже через день баллы попадают на счет. Их можно конвертировать в рубли. Заходите в личный кабинет на сайте Home Credit, выбираете раздел “Программа Польза” и переводите бонусы по курсу: 1 балл = 1 рубль.

Абонентской платы 99 руб./месяц можно избежать, если пополнить карточку на 10 000 руб. и не тратить их.

Первые 5 раз деньги обналичиваются в любом банкомате без комиссий. Зашел в тот же Бинбанк и получил шелестящие купюры. А потом придется за каждое снятие платить 100 рублей стороннему банку. Но мне хватает и 5 раз. Расплатиться карточкой сейчас не проблема, поэтому и о наличных вспоминаешь реже.

Получить дебетовку от Home Credit может любой, кому есть 18 лет. Оставляете онлайн-заявку Хоум Кредиту, ждете звонка, уточняете время доставки карты на дом.

Заключение

Советую завести дебетовую карту с кэшбэком. Вроде по копеечке, но за месяц, год набирается прилично. Я сама долго обходила стороной подобные бонусные программы. Во-первых, лень было что-то подключать, изучать. Во-вторых, считала очередной заманухой и разводом. Сейчас, пользуясь привилегиями по полной, я могу позволить себе больше.

Конечно, это не все карты. Банки будут предлагать новые и более выгодные, какие-то перестанут обслуживаться. Приготовьтесь: в будущем вас ждет еще много обзоров карт.

А вы уже подключились к программе кэшбэк? Хотели бы попробовать? Готовы ради выгодного cashback сменить банк? Пишите комментарии, делитесь мыслями, идеями, впечатлениями.

Подписывайтесь на нас и читайте еще больше полезной информации о финансах и увлекательном мире фриланса.

Источник https://crcard.ru/card/cashback/

Источник https://www.ecosum.ru/7-luchshix-debetovyx-kart/

Источник https://iklife.ru/finansy/karty/debetovye-karty-s-keshbekom-luchshie.html