Содержание

Что может случиться, когда Мосбиржу откроют. Эксперты о первом дне торгов

Пока российские акции на Мосбирже не торгуются, они падали в Лондоне

В день объявления специальной военной операции в Донбассе — 24 февраля — падение индексов Мосбиржи и РТС стало рекордным за всю историю российского рынка. Они обвалились на 40–45%. На следующий день индексы отыграли часть падения. Однако с 28 февраля торги на фондовом рынке Мосбирже не проводятся.

Сильное давление на бумаги оказывают не только новости о спецоперации, но и новые санкции. «Заметно добавила нервозности перспектива ухудшения экономической ситуации после объявления антироссийских санкций», — отметили в центре аналитики и экспертизы ПСБ. Американские биржи NASDAQ и NYSE приостановили торги бумагами российских компаний из-за санкций против России, но какое-то время они продолжали торговаться на Лондонской бирже (LSE).

В понедельник, 28 февраля, старт торгов бумаг российских компаний на LSE стал обвальным. Больше всего пострадали основные голубые фишки . В частности, расписки «Сбера» рухнули на 75%, а бумаги «Газпрома» — на 60%. Торги 2 марта также начались с обвала российских бумаг. Расписки «Сбера» вновь пострадали больше всего — рухнули на 95%, до $0,01, минимального уровня за всю историю.

Однако на следующий день, 3 марта, Лондонская биржа объявила о приостановке допуска российских бумаг к торгам, и сколько это продлится — неизвестно. В списке указаны расписки таких компаний, как «Сбер», «Газпром», «Роснефть», «Северсталь», VK и ряд других.

Банк России запретил российским брокерам продавать ценные бумаги по поручению иностранных клиентов. Правительство решило юридически ограничить выход иностранных инвесторов из российских активов. Помимо этого, иностранцы, которые владеют российскими бумагами, не смогут получать дивиденды по акциям и купонные выплаты по облигациям. Кроме того, Минфин объявил, что в 2022 году направит до ₽1 трлн из Фонда национального благосостояния (ФНБ) на покупку акций российских компаний.

Что может случиться, когда Мосбиржу откроют

«В пятницу, 25 февраля, капитализация российского рынка снизилась до $150 млрд, а с его открытием, скорее всего, упадет еще больше», — полагает старший аналитик «Атона» Михаил Ганелин.

«Пока резкое снижение рынка акций на открытии выглядит наиболее вероятным», — считает ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

Однако, по его мнению, падение вряд ли окажется таким же масштабным, как за последние дни в Лондоне, где инвесторы продавали по любым ценам. Сыроваткин считает, что свою роль могут сыграть меры поддержки со стороны властей и удачно выбранный момент для возобновления торгов.

«Рынок может разделиться на группы. Если пока не будет присутствия на рынке Минфина с триллионной программой, то сильнее остальных могут упасть акции банковского сектора. Экспортеры, которых не затрагивают санкции, могут даже вырасти на фоне девальвации», — полагает Василий Карпунин, начальник управления информационно-аналитического контента «БКС Мир Инвестиций».

Главный аналитик ПСБ Владимир Соловьев полагает, что первый день торгов будет волатильным для российского фондового рынка, а срабатывание маржин-коллов может подтолкнуть акции российских компаний вниз. Однако затем у российского рынка есть все шансы вырасти, считает эксперт. В условиях повышенной инфляции и девальвации национальной валюты акции, особенно отдельных экспортных компаний, — один из наиболее выгодных инструментов. Это показывает опыт Турции, Аргентины и других стран, рассказал Соловьев.

«Поэтому при первых признаках стабилизации резиденты могут начать активно скупать активы, опасаясь дальнейшей девальвации валюты», — отметил он.

Как на рынок может повлиять исключение из индексов

Руководитель отдела индексных исследований MSCI и председатель комитета по индексной политике Димитрис Мелас заявил Reuters, что российские акции могут исключить из состава индексов MSCI. По его словам, российский фондовый рынок «непригоден для инвестиций» после введения санкций против России и ограничений ЦБ на сделки иностранных инвесторов. Он отметил, что компания немедленно начнет консультации с инвесторами.

MSCI (Morgan Stanley Capital International) — аналитическое агентство, которое рассчитывает индексы и предоставляет исследования рынков. В частности, оно формирует индекс российского фондового рынка MSCI Russia. Инвесторы по всему миру используют индексы MSCI для формирования портфелей и биржевых фондов (ETF).

«Вполне вероятно, что российские акции покинут индексы MSCI. Если так произойдет, то значительная часть иностранных инвесторов будут продавцами российских акций», — полагает главный стратег «Атона» Александр Кудрин.

Он напомнил, что, по данным ЦБ, примерно 50% российских акций в свободном обращении было в руках нерезидентов. «Я думаю, что в реальности эта цифра больше. Представим, что все эти инвесторы станут продавцами. В этом случае стоимость акций будет минимальной», — рассказал Кудрин.

Однако пока в России действует запрет на продажу купленных в стране бумаг иностранцами. По словам Сыроваткина, фонды, которые покупали российские акции и расписки для того, чтобы воспроизводить динамику различных индексов, вероятно, окажутся в непростой ситуации.

Насколько поможет покупка властями российских акций на ₽1 трлн

«Абсолютно правильное решение. Такой подход уже применялся в 2008 году и помог рынку», — считает Ганелин. По его словам, ₽1 трлн (или $10 млрд) — значительная сумма для российского рынка. Если учесть, что выход иностранцев из российских бумаг ограничен, появление игрока с такой суммой поддержит рынок или хотя бы сократит размер падения, полагает аналитик.

Эти меры сместят баланс спроса и предложения на российском рынке акций в пользу покупателей подешевевших бумаг, отметил Станислав Клещев, инвестиционный стратег «ВТБ Мои Инвестиции». «Нерезиденты были постоянными нетто-продавцами российских акций в течение последнего года. Запрет на продажу ликвидирует этот потенциальный перевес предложения», — сказал он.

По его словам, основным игроком на рынке в новых условиях становится внутренний частный инвестор — традиционный покупатель бумаг. «Вероятное начало покупок акций на средства ФНБ — еще один мощный фактор для положительной переоценки акций российских компаний», — считает Клещев.

График покупок пока непонятен, но, скорее всего, ближайшие дни для рынка станут тяжелыми, так что можно допустить, что ВЭБ появится на рынке уже в этот период, отметил Ганелин. «Скорее всего, как и в 2008 году, фокус будет на голубые фишки, особенно на те компании, кому тяжелее всего, например банки. Затем в зависимости от ситуации этот список будет меняться», — сказал он. По словам руководителя отдела анализа акций финансовой группы «Финам» Натальи Малых, на то, чтобы деньги ФНБ дошли до биржи, может понадобиться время.

Карпунин также согласился, что ₽1 трлн — существенная сумма, она соответствует 7,5% от находящихся в свободном обращении акций из индекса Мосбиржи. «Влияние может быть ощутимым, особенно с учетом того, что нерезиденты временно отключены от торгов и ликвидность из-за этого будет пониженной», — полагает он.

Кроме того, поддержка цены акций поможет тем участникам, в том числе банкам, чьи бумаги находятся в залогах по кредитам. То есть самое важное в этих мерах то, что их цель не наращивание доли государства, а увеличение капитализации, отметил Карпунин. Он считает, что информацию о том, какие конкретно акции будут покупаться и в каком объеме, предварительно наверняка раскрывать не будут, чтобы не оказывать влияния на их котировки. «Можно лишь предположить, что, как и в случае кризиса 2008 года, эти меры коснутся в первую очередь бумаг наиболее ликвидных и крупных компаний — голубых фишек», — также согласился эксперт.

Помимо этого, финансовый консультант Наталья Смирнова отметила, что покупка акций «спасает ФНБ от блокировки», так как активы будут размещены в России. Она также полагает, что такие меры могут поддержать рынок. Однако возникает вопрос, насколько поддержка в ₽1 трлн может помочь, если российские акции исключат из индексов MSCI и власти снимут запрет на продажу ценных бумаг иностранными инвесторами.

Сыроваткин же считает, что ₽1 трлн — не очень большая сумма относительно капитализации рынка российских акций, и многое будет зависеть от стратегии использования этих средств. «То есть насколько равномерно по времени и эмитентам станут осуществляться покупки, будут ли они проводиться на спадах или вне зависимости от рыночной ситуации, каким эмитентам и при каких обстоятельствах будет отдаваться предпочтение», — отметил эксперт.

Продавать уже поздно, а торопиться с покупками рискованно

«Акции российских компаний уже так дешевы, что думать об их продаже, если только она не вынужденная, наверное, поздно. Впрочем, это не значит, что они не могут продолжить снижение», — полагает Сыроваткин.

По словам Смирновой, не нужно сразу все деньги вкладывать в российские акции, так как может получиться, что вы инвестируете средства «на некотором подъеме, на позитиве, а потом все опять рухнет». Консультант посоветовала подождать новостей об исключении России из индексов и ясности по запрету на продажу бумаг иностранцами. Соловьев также посоветовал воздержаться от краткосрочных спекуляций, так как волатильность в первые дни торгов останется высокой.

Малых отметила, что давать советы инвесторам сейчас сложно, так как динамика рынка определяется практически единственным фактором — новостями по спецоперации. «Есть высокий интерес розничных инвесторов к акциям, но если и делать покупки, то после стабилизации. «Ножи ловить» точно не стоит, как и использовать кредитные плечи», — полагает она.

Смирнова считает, что российский рынок в целом потенциально интересен, однако есть факторы риска, с которыми можно сейчас столкнуться. Сыроваткин также полагает, что в среднесрочной перспективе соотношение риска и потенциальной прибыли на текущих уровнях выглядит весьма привлекательным, а поддержку рынку может оказать возвращение из-за границы капиталов, которые рискуют оказаться там под санкциями.

Следите за новостями компаний в телеграм-канале «Каталог РБК Инвестиций»

Личный опыт: чем опасны акции для новичка

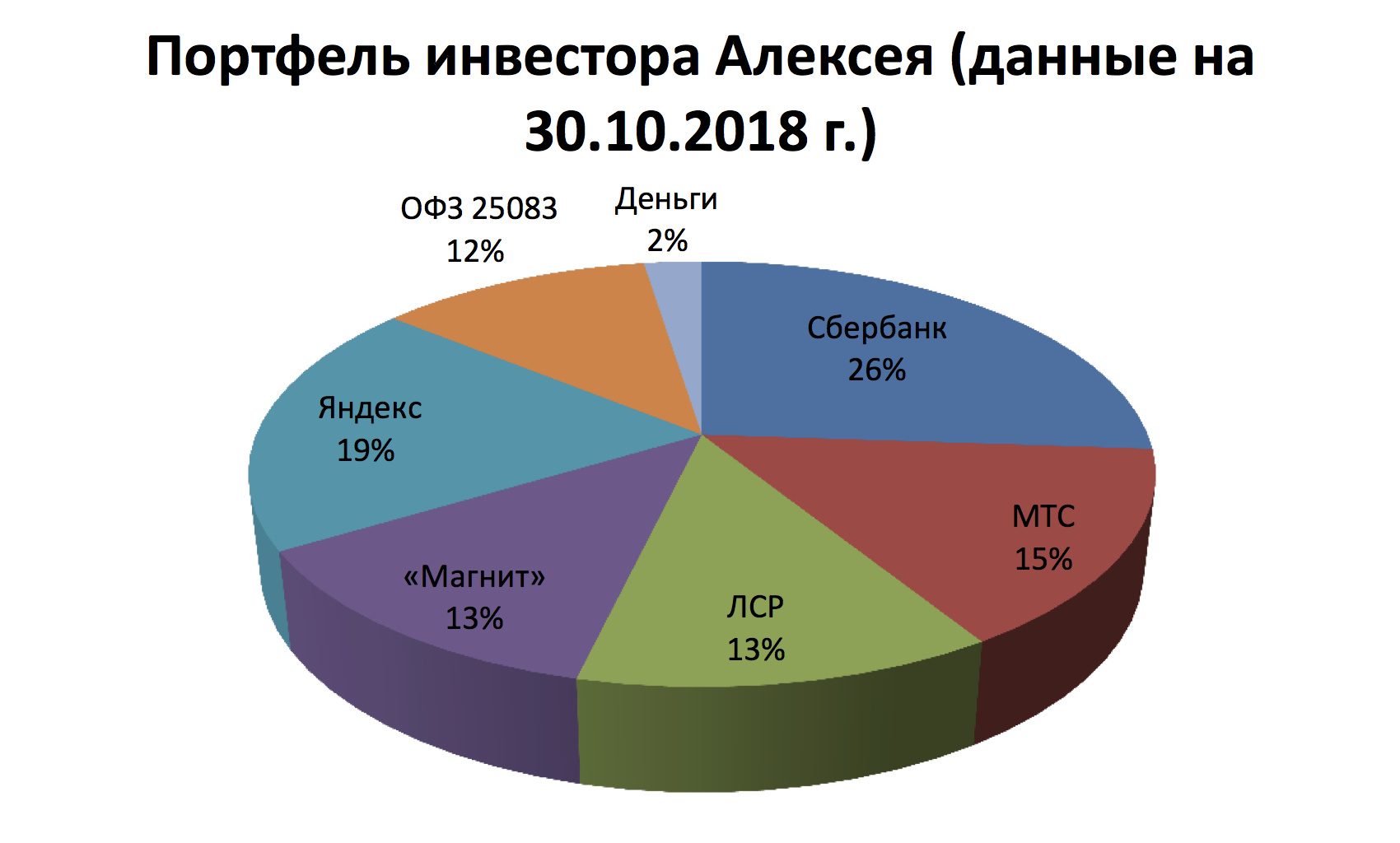

Ровно год назад я решил попробовать инвестировать в фондовый рынок и открыл ИИС. Выделил из накоплений небольшую сумму — около 108 тысяч рублей. Решил вкладывать в акции: с учетом небольшой суммы я мог получить более высокую доходность, чем, например, покупая ОФЗ или корпоративные бонды. К декабрю получился портфель, в который примерно в равных долях вошли акции Сбербанка, «Аэрофлота», ЛСР, «Магнита», МТС и «Яндекса». На инвестиционном счете осталось около 5 тыс. рублей свободных средств.

Робот советник

Критериев выбора эмитентов было несколько:

— крупные компании с растущими финансовыми показателями или инвестициями в собственный бизнес. В дальнейшем это могло подтолкнуть котировки вверх;

— наличие дивидендной политики. С учетом срока инвестирования (от трех лет) это могло сильно увеличить доходность;

— более низкая стоимость бумаг по сравнению с конкурентами или монопольное положение. Например, тот же Х5 Group в списке отечественных ретейлеров выглядел на тот момент дороже, а у «Аэрофлота» за счет ухода конкурентов («Трансаэро», «ВИМ-Авиа», нескольких региональных компаний) рос объем авиаперевозок.

Первые потери

Вначале все было отлично. Единственная досадная неожиданность — продажа Сергеем Галицким своего бизнеса ВТБ. Честно говоря, до сих пор удивлен столь резкой реакцией рынка. Инвестиции в «Магнит» принесли убыток, но его компенсировал рост котировок бумаг других компаний.

Однако санкции, обвалившие в апреле российские индексы, перевели практически все позиции в разряд убыточных. За исключением «Яндекса»: если бы в тот момент я вышел из его бумаг, то заработал бы примерно 4,5 тысячи рублей (28%). Но я посчитал, что эти бумаги продолжат расти. IT-компания много вкладывала в развитие бизнеса, планировались IPO Uber и «Яндекс.Такси».

К июню я получил налоговый вычет от государства и, добавив еще немного денег, купил на просадке акции Сбербанка. К июлю эта позиция показывала небольшой плюс, но после очередных новостей о санкциях стала убыточной. Последним «сдался» «Яндекс»: после новости о якобы готовящейся сделке со Сбербанком в один день я потерял 4 тысячи рублей, сейчас бумаги IT-компании стоят ниже, чем когда я их покупал, и, похоже, отрастут еще не скоро, несмотря на усилия Аркадия Воложа.

Итоги и выводы

В октябре я продал все акции «Аэрофлота», зафиксировав убыток. Думаю, что обещания главы компании Виталия Савельева увеличить к 2023 году капитализацию компании в четыре раза — это просто блеф. В феврале он прогнозировал рост акций до 210 рублей, а сейчас они торгуются по 95,5 рубля. И, судя по увеличивающимся расходам на топливо и зарплаты, ничего хорошего акционерам компании не светит. Тем более что экономическая изоляция страны усиливается.

Освободившиеся средства были вложены в короткие ОФЗ под 8,42%. За исключением нефтегазового сектора, в ближайшие год-два роста акций российских компаний я не жду, поскольку реальный рост ВВП около нуля, а иностранные инвесторы уходят. Если упадут цены на нефть, рухнут и акции «Роснефти» и «Газпрома».

На моем счете сейчас около 85 тысяч рублей, и это с учетом реинвестированных дивидендов (налоговый вычет был получен на банковский счет). За год я провел 14 сделок, потратив на комиссии брокеру около 1 700 рублей. Годовой убыток по портфелю акций — 21,6 тысячи рублей. Продавать акции сейчас не планирую, равно как и покупать, поскольку думаю, что рынок будет очень долго восстанавливаться. В случае чего по некоторым бумагам буду сразу фиксировать прибыль, а на эти средства планирую приобретать ОФЗ с дюрацией до 5—6 лет.

Работа над ошибками

Конечно, Банки.ру не мог не спросить профессиональных участников, что инвестор сделал не так. Замечания экспертов были следующими:

• Инвестор ждал постоянного роста акций, но фундаментальный анализ далеко не всегда срабатывает — между отчетами может случиться все что угодно, и это будет более значимо для котировок, чем финансовые показатели. Рынок может реагировать на разные факторы (новости, слухи, отчеты, технические сигналы), и нельзя предсказать, какое событие окажет влияние на акции. Никто не ждет «черных лебедей», но они прилетают постоянно.

• Выбор акций сродни лотерее, нет никаких гарантий, что даже подешевевшие акции вырастут в цене. Вопрос в том, будут ли они востребованы рынком. Консенсус-прогнозы могут не сработать. Например, акции «Яндекса» еще могут вырасти, но инвестору стоило зафиксировать часть позиции, чтобы повысить запас прочности портфеля.

• Инвестор неправильно оценил риски и не был готов к «просадкам». Нужно определить границы риска и уметь ждать. Сейчас из-за неопределенности российские компании стоят дешево даже по меркам других развивающихся рынков. Рост котировок — вопрос времени, и, как показывает статистика, на горизонте 3—5 лет рынок растет выше очередного максимума.

• Инвестор не использовал инструменты, снижающие риски. Например, стоп-приказы, которыми пользуются опытные трейдеры и управляющие.

• Инвестор выбрал эмитентов, ориентированных на внутренний рынок, включение в этот портфель экспортеров сделало бы его более надежным. Инвестируя свыше 1 млн рублей, есть смысл покупать бумаги разных стран.

• Неудачно была выбрана точка входа: инвестор пытался «заскочить в уходящий поезд» — покупка акций Сбербанка и «Аэрофлота». Очень распространенная ошибка начинающих покупать акции уже «разогретых» компаний. Это не подходит тем, кто не ведет активную торговлю на рынке. Если событие состоялось, то нужно продавать бумаги. Тем более не стоит покупать бумаги компаний, где есть негативный новостной фон — например, можно предположить, что из-за «закона Яровой» и модернизации сетей вырастут расходы МТС, а снижение потребительского спроса ударит по котировкам ретейлеров.

Сам Алексей лишь частично согласился с критикой экспертов. Он согласен, что слишком доверял прогнозам аналитиков, плохо диверсифицировал портфель и не учитывал, что в случае новых санкций под ударом окажутся флагманы российского фондового рынка, такие как Сбербанк. Кроме того, считает инвестор, ему стоило не рассчитывать на долгий рост котировок, а периодически фиксировать прибыль, реинвестируя ее в «просевшие» бумаги. Возможно, это защитило бы портфель от резкого падения акций Сбербанка в апреле и «Яндекса» в октябре. На будущее Алексей также планирует держать на счете больше кеша, чтобы в удачные моменты можно было покупать акции «на росте». Например, купив тот же «Яндекс» в октябре, когда котировки его бумаг начали восстанавливаться, инвестор мог бы заработать до 7% за один день. На практике оказалось, что из-за недостатка средств на счете он даже не мог «усреднить» свою позицию.

Идеальные инвестиции

По словам экспертов, далеко не всегда акции приносят прибыль в первый же год. И, открывая ИИС, нужно запастись терпением хотя бы на три-четыре года. Начинающему инвестору стоит вложить часть средств в короткие ОФЗ (до 5—6 лет), а оставшуюся часть можно инвестировать в ETF (их преимущество — низкие комиссии при широкой диверсификации). По статистике, биржевые фонды часто обыгрывают агрессивных инвесторов.

Управляющий активами компании «Регион Эссет Менеджмент» Алексей Скабалланович советует держать в акциях до 20% средств. Это могут быть крупные эмитенты: «Газпром», «ЛУКОЙЛ», «Роснефть», «Ростелеком» и т. д. Около трети средств можно направить в ОФЗ (26217) — это придаст портфелю устойчивость, и около половины денег можно вложить в корпоративные бонды госкомпаний. Очевидным плюсом инвестирования в эти бумаги является доходность по ним, которая выше ключевой ставки ЦБ. «Доходность по портфелю, в совокупности с налоговым вычетом по ИИС, даст возможность значительно превзойти доходность по депозитным ставкам, даже если те вырастут в ближайшие три года», — считает эксперт.

Профессионалы не советуют покупать акции третьего-четвертого эшелона: рассчитывая на быстрый рост, инвестор может потерять деньги или приобрести бумаги, которые потом трудно будет продать. Можно сделать ставку на дивидендные акции, но чудес ждать не стоит: в следующем году дивидендная доходность у некоторых компаний прогнозируется на уровне 6—11%, но все равно это лишь приятное дополнение. Инвесторы зарабатывают на изменении курсовой стоимости.

Не стоит делать и ставку на долгосрочные инвестиции. Эксперты указывают, что большинство новичков считают: если горизонт их вложений предусматривает от трех до пяти лет и более, то можно покупать бумаги здесь и сейчас, как говорят профессионалы «по рынку». Однако такая тактика может привести как минимум к замораживанию денежных средств «в убытке» на несколько лет.

Альберт КОШКАРОВ, Banki.ru

Инвестиционный портфель Алексея оценивали: Георгий Ващенко (ИК «Фридом Финанс»), Андрей Ушаков, (УК «Система Капитал»), Андрей Кочетков («Открытие Брокер»), Александр Бахтин («БКС Премьер») и Сергей Дроздов (ГК «Финам»).

Обвал фондового рынка: акции падают, люди теряют триллионы рублей. Что делать?

Российский фондовый рынок не сталкивался с таким мощным обвалом более 10 лет. Такого не было ни в 2020, ни в 2014 году. Цены на российские активы летят вниз второй день подряд. Убытки исчисляются триллионами рублей. Что в подобной ситуации делать инвесторам, вложившим свои кровные в акции, рассказали опрошенные нами эксперты.

Инвестировать сложно. Фото: «Выберу.ру»

Падать больно

21 февраля индекс РТС упал на 13,2%, до 1 207,5 пункта, индекс Московской биржи — на 10,5%, до 3 036,88 пункта. Падение продолжается второй день. 22 февраля индекс РТС к 14:18 мск просел до 2 160,63 пункта, индекс Московской биржи — до 2 912,14 пункта.

В списке акций, что торгуются на бирже и входят в индексы, почти невозможно найти те, что подорожали. Практически всё падает и немаленькими шагами.

Причина падения — геополитика

«Эскалация геополитического риска в минувшие выходные вызвала самые сильные распродажи на российском рынке акций с момента финансового кризиса 2008 г. на высоких объёмах торгов», — пишет аналитик Альфа-Банка Джон Волш. После того, как президент Владимир Путин ночью подписал указ о признании независимости Донбасса, падение на рынке продолжилось.

Аналитики считают, что снижение цен на акции российских компаний продолжится, если появятся сообщения об обстрелах на границе ДНР. «Хотя акции российских компаний сейчас очень дешевы, пока трудно сказать, достигли ли они дна, или снижение продолжится», — сомневается Волш.

В то же время эксперты верят в урегулирование ситуации. В частности, решение Путина послать на Донбасс миротворческие войска США не считают вторжением. Об этом заявил Reuters представитель Белого дома.

Что говорят эксперты

«Ситуация подтверждает ещё раз – в нашей жизни надо быть всегда готовым к прилёту очередного «черного лебедя», — сетует независимый журналист, экономический обозреватель Алексей Миронов.

Что будет дальше, пока никто не знает. Между тем, потери от вложений в российские акции ещё вчера превышали 1 трлн рублей. Каковы будут убытки сегодня, пока неизвестно.

При этом среди инвесторов — не только банки и компании, но и обычные люди. Они непрофессионалы и вкладывают свои деньги. От того и страдают сильнее всех.

Бес паники

Руководитель департамента инвестиционной аналитики Тинькофф Инвестиций Кирилл Комаров назвал текущую распродажу «явно панической». Поэтому посоветовал не «поддаваться страху и продавать свои активы». По его мнению, лучше подождать стабилизации ситуации, постепенно докупая дешевеющие активы:

Многие акции сейчас стоят сильно ниже своей справедливой цены из-за высокой краткосрочной неопределённости. Однако если смотреть долгосрочно, это не первый геополитический кризис, который наш рынок успешно пережил

Миронов также рекомендует «не впадать в панику и действовать по финансовому плану». Он считает, что сильнее всего проиграют «инвесторы, решившие купить акции в долг («с финансовым плечом»).

Эксперт полагает, что в ближайшее время ставки по кредитам вырастут во всех сегментах. Долгосрочные займы и вовсе станут малодоступными. Не исключается повышение ключевой ставки ЦБ.

Что касается рубля, то ему, по словам Миронова, ещё предстоит выдержать настоящую атаку спекулянтов. Сейчас он держится исключительно на дорогой нефти (за баррель Brent уже дают 98 долларов).

Также эксперт напомнил, что цены на российские акции росли в ожидании высоких дивидендов за 2021 год. Но что будет с бумагами, если власти откажутся от выплаты дивидендов, ссылаясь на то, что ими владеют иностранцы, а «зачем врага кормить»?

Источник https://quote.rbc.ru/news/article/621f8fdc9a79471ac8c0797d

Источник https://www.banki.ru/news/daytheme/?id=10729147

Источник https://www.vbr.ru/banki/novosti/2022/02/22/investori-teryaut-trillioni-ryblei-cto-delat/

Источник