Банк не возвращает вклад/депозит.Что далеть? Иск в суд на банк о взыскании денег по вкладу

В современной России один из самых востребованных финансовых инструментов направленных на сохранение и прирост денежных средств у населения является банковский вклад. Банковский вклад (депозит) совмещает в себе фиксированную процентную ставку доходности, конкретный срок вклада и достаточно высокую надежность вложений.

Однако в свете не совсем стабильной экономической ситуации в мире и в банковской сфере стали проявляться определенные проблемы с возвратом банковских вкладов / депозитов, это конечно происходит далеко не со всеми банками, но от такой ситуации не застрахован никто, и поэтому нужно прочитать данную статью и позвонить по номеру горячей линии Общества защиты прав потребителей 8 (812) 992-39-98 для получения ответов на вопросы.

Возврат вклада из банка.

Если банк не возвращает вклад в первую очередь вкладчик, должен знать к каким нормам апеллировать при предъявлении требования о возврате вклада из банка.

Договор банковского вклада регулируется:

- Гражданским Кодексом РФ (глава 44) ФЗ РФ «О банках и банковской деятельности»

- ФЗ РФ «О страховании вкладов физических лиц в банках Российской Федерации»

- Договором банковского вклада

В соответствии со ст. 11 ФЗ РФ «О страховании вкладов физических лиц в банках Российской Федерации» возмещение по вкладам осуществляется в размере 100%, но не более 1 400 000 рублей.

Банк не возвращает деньги по вкладу (депозит). Куда жаловаться?

В связи с непростой финансово-экономической ситуацией многие банки пытаются как можно дольше удерживать вклады на своих счетах. Для этого банк: НАСТОЯТЕЛЬНО рекомендует вкладчику продлить срок вклада, перезаключить договор. Сообщает, что не выдаст деньги т.к. сумму надо было заказывать за 5 рабочих дней. Предлагает забрать вклад через пару месяцев т.к. в настоящий момент в банке нет наличности. А иногда все бывает еще хуже, вкладчик придя в офис банка за возвратом денег по депозиту просто видит закрытую дверь. Если вы не довольны работой банка,вам не возвращают деньги по вкладу, затягивают сроки возврата депозита вам необходимо подать жалобу на действия банка по телефону горячей линии Общества защиты прав потребителей 8 (812) 992-39-98 .

Далее мы приводим фрагмент интервью с юристом по финансовым институтам.

— Михаил, расскажите какой порядок действий необходимо соблюдать вкладчику для возврата своих денег по вкладу, если банк отказался выдать денежные средства?

— В первую очередь не стоит паниковать, ругаться на работников банка и т.д., люди они подневольные, сказали деньги не выдавать, они и не выдадут. Какую бы причину вам не озвучил банк как основание для отказа в выдаче денег или банк может вам говорить, что не отказывает в выдаче денег по вкладу вы должны подать письменное заявление на совершение расходной операции по вкладу или иным образом зафиксировать, что вы заявили требование о возврате денег по вкладу, а банк ваше законное требование не исполнил. Если работники банка не ставят вам отметки о принятии заявления, то его необходимо отправить почтой в ближайшем отделении связи, и зафиксировать актом отказ банка выдать деньги по вкладу.

— Хорошо, а что делать если и после этого банк не вернул вклад потребителю?

— В таком случае вариант остается один это обращаться в суд за защитой своих прав. Но в таком случае лучше сразу обратиться к квалифицированному юристу за помощью. Иск в суд на банк о взыскании денежных средств по вкладу (депозиту). Практически все судебные дела о взыскании денег по вкладу с банков разрешаются в пользу вкладчиков, это связано с тем, что имеет место исключительно правовой спор, подкрепленный документами. Сложного в таких делах ничего нет для опытных судебных юристов. Если у вас возникли вопросы по возврату денег от банка звоните на горячую линию Общества защиты прав потребителей 8 (812) 992-39-98 и получите бесплатную консультацию.

В настоящее время в отношении споров по вопросам возврата вкладов также подлежит применению ФЗ РФ О защите прав потребителей. Это дает вкладчикам большое количество преимуществ. Исковое заявление в суд на банк может быть подано в суд по месту жительства истца, или его месту пребывания, по месту нахождения филиала банка, заключению или исполнению договора. Данная норма существенно упрощает доступ вкладчика к правосудию, ведь гораздо проще подать иск в суд на банк, который не выдает вклад в своем регионе, чем по юридическому адресу в Москве. Вкладчик как потребитель освобождается от уплаты государственной пошлины при цене иска до 1 000 000 рублей. А если в защиту прав потребителя с иском к банку о взыскании суммы по вкладу выступает Общество защиты прав потребителей, то вкладчик полностью освобождается от уплаты государственной пошлины. А так же с банка подлежит взысканию штраф в размере 50% от всей суммы взысканной в пользу потребителя за несоблюдение добровольного порядка удовлетворения требования. Раньше данный штраф взыскивался в пользу государства, но впоследствии практика применения данной нормы была изменена и штраф стал взыскиваться в пользу потребителя, которому банк не возвращал вклад в срок, установленный договором. Возврат вклада от банка при отзыве лицензии. Если у вас есть информация, что у банка отозвали лицензию, то необходимо предпринимать решительные и срочные действия, т.к. это однозначно означает, что в ближайшее время все вкладчики ринутся за своими деньгами и есть вероятность, что денег на всех не хватит.

Куда жаловаться на банк? Подавать досудебную претензию или иск в суд на банк о возврате вклада?

Далее мы приводим пример очередного судебного дела против банка, который отказался возвращать деньги вкладчику в срок установленный договором. В данном случае это хорошо известный мособлбанк.

дд.мм.2014 г. в Общество защиты прав потребителей за помощью обратилась гражданка Кузнецова Н.В., которой не вернули деньги по вкладу из Банка.Ситуация развивалась следующим образом:

В мае 2014 года, Кузнецова Н.В., будучи уверенной, что может полностью доверять Банкам, принесла из дома деньги в размере более пяти миллионов рублей, которые копила всю свою жизнь, работая на официальной работе, и положила деньги в Банк (Новочеркасское отделение МОСОБЛБАНКА в городе Санкт-Петербург), распределив их по нескольким вкладам: Праздничный, Призер, Сезонный, Вместе навсегда и Отважный МОСОБЛБАНК на сроки от двух месяцев до одного года. Находясь в отделение Банка, она подписала все документы (договоры банковского вклада), которые сотрудники банка ей подготовили. По условиям заключенного между Банком и Кузнецовой Н.В. договора следовало, что при наступлении даты выплаты Кузнецовой Н.В. денег, Банк возвращает ей всю сумму ее вклада, а также причитающиеся проценты по нему. В июле 2014 года наступила дата выплаты денег. Кузнецова Н.В. пришла в отделение Банка, где попросила вернуть ей денежные средства по вкладу и проценты по нему. Однако, от сотрудника Банка она получила устный ответ, что ей деньги не вернут. Сотрудник банка отказался ей внятно объяснить причину отказа в возврате денежных средств, стал ссылаться на тяжелую экономическую ситуацию и сообщил ей, чтобы она пришла в Банк через несколько дней. Также, ей отказали в выдаче какого-либо письменного документа, подтверждающего отказ в выдачи ей денег, категорически отказались брать у нее письменное заявление о возврате денег, которое она собственноручно написала находясь в отделение. Понимая, что твориться полное беззаконие, Кузнецова Н.В. обратилась за юридической помощью в Общество защиты прав потребителей. Сотрудник общества защиты прав потребителей разобрались в сложившейся ситуации. Так, были проанализированы документы (договор Банковского вклада).

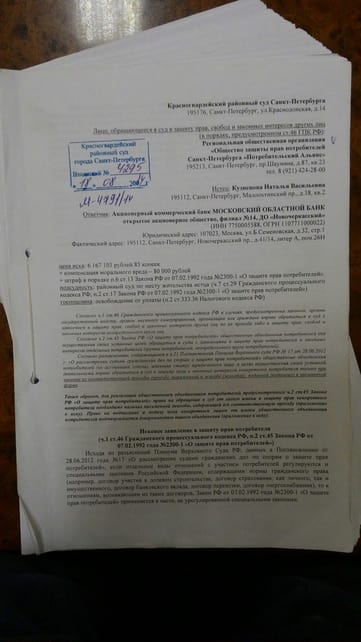

Кузнецова Н.В. была проконсультирована, ей разъяснили пошаговый алгоритм дальнейших ее действий. Также было подготовлено письменное обращение в Банк (заявление в МОСОБЛБАНК о возврате денежных средств по вкладу). Сотрудниками общества защиты прав потребителей было подано письменное заявление на выдачу вклада Кузнецовой Н.В. От Банка никаких положительных действий на заявление не последовало. В октябре 2014 года обществом защиты прав потребителей была подготовлена досудебная претензия, с требованиями о возврате денежных средств по вкладу, о возврате процентов, а также указано, что в случае если Банк откажется урегулировать требования потребителя, то с Банка будут взысканы денежные средства в счет возмещения Кузнецовой Н.В. причиненного морального вреда, а также штраф по Закону О защите прав потребителей. Данная досудебная претензия была направлена в адрес Банка. Однако, Банк проигнорировал и досудебную претензию, не представив никакого ответа на нее. В результате чего, Общество защиты прав потребителей 22.12.2014 года было вынуждено обратиться в Красногвардейский районный суд г.Санкт-Петербурга с исковым заявлением к МОСОБЛБАНКУс целью защиты прав и законных интересов Кузнецовой Н.В. (Дело № 2-949/15).

Юристы Общества защиты прав потребителей подготовили документы для подачи в суд более чем на 150 листах

После подачи Обществом защиты прав потребителей искового заявления в суд, Банк несколькими частями возвратил Кузнецовой Н.В. ее денежные средства. 11.02.2015 г. состоялось первое судебное заседание. В ходе судебного разбирательства, представитель Банка возражал против удовлетворения исковых требований Кузнецовой Н.В., указывал, что Банк в конечном итоге вернул ей денежные средства и поэтому, со стороны Банка нет никаких нарушений. В свою очередь, Общество защиты прав потребителей настаивало, что нарушения со стороны Банка имеются, так как денежные средства были возвращены с нарушением сроков по договору, просило суд взыскать проценты за неправомерное пользование Банком денежными средствами, которые принадлежат Кузнецовой Н.В., компенсировать ей моральный вред, а также взыскать в ее пользу штраф, предусмотренный Законом О защите прав потребителей. Судья Головкина Л.А., рассматривавшая дело, выслушала доводы представителя Общества защиты прав потребителей и представителя Банка. Выслушала объяснения Кузнецовой Н.В. о том, как Банк уклонялся от исполнения обязанности вернуть ей деньги. После чего, судья обязала Банк представить письменный отзыв на исковое заявление, документы, подтверждающие перечисление Кузнецовой Н.В. денежных средств и представить контр расчет процентов. Судья также просила представителя Общества защиты прав потребителей предоставить документы, подтверждающие факт наличия обращений в Банк с требованиями о выдаче денежных средств.

После чего, назначило дело к слушанию на 03.03.2015 г. 03.03.2015 года, в ходе второго судебного заседания, Кузнецова Н.В. поддержала, заявленные Обществом защиты прав потребителей исковые требования, просила суд взыскать с Банка проценты за пользование чужими денежными средствами в размере 52 тысяч рублей, компенсировать ей моральный вред, взыскать штраф. Представитель Банка в судебное заседание также явился, возражал против удовлетворения заявленных исковых требований, представил письменные возражения, представил встречные расчет процентов за пользование чужими денежными средствами, а также заявлял различные процессуальные ходатайства, чтобы затянуть дело. В свою очередь, представитель Общества защиты прав потребителей представил суду доказательства правоты позиции Кузнецовой Н.В., представитель же Банка не мог логично обосновать суду свою позицию. Также парировал все заявленные ходатайства. Судом, были выслушаны Стороны по делу, исследованы письменные доказательства и документы (договор банковского вклада; направленные в банк заявление и претензия с требованием вернуть Кузнецовой Н.В. денежные средства; почтовые квитанции, подтверждающие факт отправления писем; платежные документы, подтверждающие движение денежных средств и иные доказательства). В результате, грамотно выстроенной Обществом защиты прав потребителей юридической позиции, суд, рассматривавший дело, пришел к обоснованному выводу, что Банк нарушил права Кузнецовой Н.В. Так, в соответствии со статьей 849 Гражданского кодекса Российской Федерации Банк обязан возвратить сумму вклада и выплатить проценты на нее. Если Банк не возвращает сумму вклада и проценты по нему, то в силу статьи 856 Гражданского кодекса Российской Федерации Банк обязан уплатить на эту сумму проценты за пользование чужими денежными средствами (по статье 395 Гражданского кодекса Российской Федерации). В итоге, судом исковые требования Кузнецовой Н.В. были удовлетворены, с МОСОБЛБАНКА в пользу Кузнецовой Н.В. были взысканы проценты за пользование чужими денежными средствами в размере 52 217 рублей, в счет компенсации морального вреда взыскана сумма в размере 1000 рублей, штраф в размере 13 304,25 рублей, а всего взыскано 66 521 рублей 25 копеек. Таким образом, Региональная общественная организация Общество защиты прав потребителей восстановило нарушенное право Кузнецовой Н.В., справедливость восторжествовала.

Юристы объяснили, когда банк может не вернуть вкладчику деньги

МОСКВА, 30 ноя — ПРАЙМ. Банк может отказать в выдаче денег с депозита в ряде случаев. Например, это может произойти, если вкладчик нарушает условия договора, пояснил АиФ арбитражный управляющий, партнер юридического бюро Семен Пахомов.

Составлен рейтинг регионов по приросту вкладов населения за полгода

Речь идет о том, что клиент решил снять крупную сумму денег, не предупредив заранее банк об этом, а этой суммы может не оказаться в кассе банка. Еще один вариант — вкладчик решили досрочно закрыть вклад, тем самым нарушив сроки.

Директор по развитию финансовой-консультационной компании Роман Семенов привел 837-ю статью Гражданского кодекса, по которой банк обязан вернуть деньги по первому требованию вкладчика. Но при этом в договоре практически всегда есть пункт, обязывающий гражданина за несколько дней уведомить банк о намерении снять крупную денежную сумму. Финансовая организация, согласно статье 859 ГК, обязана вернуть деньги не позже семи дней с даты получения от клиента письменного заявления.

Впрочем, если на счет вкладчика государственными органами наложен арест, банк имеет право не отдавать деньги.

Адвокат Владимир Постанюк рассказал, что банк может не отдать средства, если у него возникли сомнения в их происхождении и в целом целесообразность банковской операции. По закону финансовые организации должны участвовать в борьбе с легализацией преступных средств и финансирования терроризма. Банк вправе запрашивать любую информацию по сомнительным операциям, а клиент обязан ее предоставить.

Не выдать вклад банк может и в том случае, если он был оформлен через сберегательный сертификат. Плюс его в том, что проценты выше, чем при оформлении договора банковского вклада. Минус — в том, что при этом обычно прописано, что денежный вклад не выдается при первом требовании клиента.

Эксперт рассказал, как заработать больше на вкладах в банке

По словам Пахомова, распространены случаи, когда банк в предбанкротном состоянии отказывает в выдаче вклада и предлагает перевести денежные средства на счет в другой банк.

«После письменного согласия гражданина банк получает возможность оттянуть момент выдачи вклада. В результате финансовых трудностей банк теряет лицензию и наступает банкротство, а гражданин остается лишь с надеждами получить свои деньги в процедуре банкротства», — пояснил эксперт.

Когда у банка отзывают лицензию, он уже не имеет права выдавать депозиты — это делает Агентство по страхованию вкладов через назначенные банки-агенты.

При этом вклад свыше 1,4 миллиона рублей придется получать путем общей очереди кредиторов и завершения всех ликвидационных процедур. Для особых случаев с учетом изменений, вступивших в силу с 1 октября 2020 года, эта сумма увеличена до 10 миллионов рублей — в случае с продажей недвижимости или если деньги были зачислены на счет гражданина по решению суда, а также после получения наследства.

Постанюк порекомендовал при открытии всегда внимательно читать договор, поскольку там могут быть закреплены иные случаи отказа в выдаче вклада.

Банки уходят в валютный отказ

Райффайзенбанк откажется от открытия новых и продления действующих долларовых вкладов, из-за того что ФРС опустила ставки почти до нулевого уровня. Ряд других банков пока ограничиваются снижением процентов по валютным депозитам

Райффайзенбанк, входящий в список системно значимых кредитных организаций, остановит с 1 апреля прием вкладов в долларах, сообщается на его сайте. Банк также отменит возможность пролонгации уже открытых депозитов в этой валюте.

Условия изменены из-за экстренного снижения ставки ФРС США, говорится в сообщении Райффайзенбанка. В кредитной организации РБК пояснили, что ключевая ставка в США сейчас «не позволяет размещать средства в долларах с удовлетворительной доходностью».

Изменение условий затронет всю линейку сберегательных продуктов, которые позволяют хранить деньги в долларах. Это вклады «Стабильный рост», «Личный выбор», «Свобода действий» и «Добро пожаловать!» для премиум-клиентов. Пролонгация будет невозможна для вкладов «Универсальный», «Р-Коннект деньги в рост!», «Р-Коннект деньги в рост! (без пополнения)», «Рантье» и «Пополняемый». «Наши клиенты смогут по-прежнему хранить средства в долларах США на текущих счетах, Райффайзенбанк не взимает комиссию за их обслуживание», — указал представитель банка.

Федеральная резервная система (ФРС) США, выполняющая функции Центрального банка страны, 3 марта снизила ключевую ставку до уровня 1–1,25 с 1,5–1,75%, решение впервые с 2008 года принималось на экстренном внеплановом заседании. 15 марта тоже внепланово ФРС опустила ее еще на целый процентный пункт, до 0–0,25%. Свои решения регулятор объяснил распространением коронавируса и рисками, которые возникли для экономики.

Вслед за вкладами в евро

С августа 2019 года крупные российские банки начали отказываться от приема депозитов в евро, объясняя это отрицательными ставками в еврозоне. Первым стал банк «Авангард», за ним последовали Ситибанк, Альфа-банк, ВТБ. В ноябре вклады в евро исчезли из линейки «ЮниКредита» и Газпромбанка. Среди банков из топ-10 по размеру активов вклады в евро остались только в Россельхозбанке, однако их доходность близка к нулю — от 0,01%.

На проблему обратил внимание и ЦБ. Глава департамента финансовой стабильности Банка России Елизавета Данилова отметила, что кредитные организации обращались за помощью к регулятору и просили дать им возможность вводить отрицательные ставки по депозитам (сейчас это запрещает Гражданский кодекс).

В ноябре замминистра финансов Алексей Моисеев заявил, что Минфин и Банк России решили повременить с введением отрицательных ставок.

Что планируют делать другие банки

РБК обратился в крупнейшие российские банки с вопросом, планируют ли они пересматривать условия приема депозитов в долларах.

- Сбербанк отказался от комментариев.

- В ВТБ сообщили, что продолжают прием вкладов в долларах, но интерес клиентов к этому продукту снижается.

- «У каждого банка свой путь, но мы не планируем подводить клиентов и отменять долларовые депозиты или менять по ним ставки в погоне за тактической выгодой», — заявил представитель Альфа-банка.

- «Мы следим за ситуацией на рынке валютных вкладов и будем действовать, ориентируясь на конкурентную среду», — указал представитель банка «Открытие».

- Россельхозбанк будет действовать «в зависимости от запросов клиентов», сказал первый зампред правления РСХБ Кирилл Левин во время онлайн-конференции. «Депозиты овернайт в долларах в западных банках порядка 1%, если даже клиенты нам принесут доллары бесплатно, то затраты составляют минус 1,2% годовых», — пояснил он, объяснив расходы повышенными нормами резервирования и отчислениями в систему страхования вкладов. «Даже если брать под ноль, мы должны найти, куда отдать под 4%. Пока желающих взять кредиты в долларах мало», — констатировал он.

- В Московском кредитном банке сообщили, что пока не намерены прекращать прием долларов на вклады физлиц, а также на депозиты и счета юрлиц. «По поводу доходности долларовых вкладов — мы внимательно следим за не самой простой ситуацией на рынках и не исключаем снижения ставок в ближайшее время», — отметила начальник управления развития депозитных и комиссионных продуктов МКБ Юлия Алексеева.

- Росбанк пересматривает ставки по вкладам в долларах, следуя «глобальным экономическим трендам», заявил представитель кредитной организации, не уточнив, возможен ли отказ от продукта. По данным сайта Росбанка, доллары можно положить на сберегательный счет со ставкой от 0,01 до 0,3% для премиальных клиентов, по остальным срочным вкладам прием долларов прекращен (последний вариант тарифов действует с 13 марта, то есть введен еще до снижения ставки ФРС до околонулевого уровня).

- Совкомбанк с 19 марта снизит ставки по долларовым вкладам на 0,5% годовых, сообщил его представитель, указав, что отказ от привлечения депозитов в этой валюте пока не рассматривается.

Ситуация, которая произошла с привлечением вкладов в евро в 2019 году, повторяется, констатируют опрошенные РБК эксперты. «Вследствие снижения ставки ФРС до ноля не исключено, что затем ставка может быть понижена до отрицательных значений. При этом из-за ослабления рубля и усилившихся рисков в экономике россияне предпочитают хранить средства в крупных иностранных банках, которым сейчас приток долларовой ликвидности не нужен», — отмечает старший директор по банковским рейтингам «Эксперт РА» Руслан Коршунов.

Отказ банков от привлечения средств в долларах в ближайшее время превратится в тенденцию, прогнозирует аналитик Fitch Антон Лопатин. По его словам, в первую очередь это будет свойственно банкам, которые в основном размещают валютные депозиты в ликвидность. «Низкая ставка ФРС США приводит к тому, что у банков становится мало инструментов, в которые можно разместить ликвидность с маржой», — поясняет он.

Крупные банки последуют примеру Райффайзенбанка, соглашается старший аналитик Moody’s Петр Паклин: «Они будут отказываться от новых депозитов в долларах и вынуждать клиентов переводить долларовые сбережения на текущие счета, по которым нет процентного дохода».

Источник https://potreballiance.ru/bank-nevozvrashaet-vklad

Источник https://1prime.ru/finance/20201130/832453099.html

Источник https://www.rbc.ru/newspaper/2020/03/19/5e7211699a794726228b474c