Венчурные инвестиции — что это такое

Рассмотрение понятия «венчурные инвестиции это» целесообразно начать с проведения сравнительного анализа с общим понятием инвестиций. Главное отличие заключается в объекте финансирования, а именно, венчурные инвестиции предусматривают размещение капитала прежде всего в новые инновационные проекты. Цель же размещения венчурного капитала остается неизменной – получение прибыли.

Основные моменты, характеризующие рассматриваемый вид инвестирования:

- по сроку являются долгосрочными (ожидание результата от 3 до 7 лет);

- являются рискованными (высокая степень риска);

- уровень ожидаемого дохода – выше среднего;

- на уровне с высоким риском, уровень ожидаемой прибыли – высокий.

Несмотря на высокий уровень риска, который может «отпугивать» инвесторов, данный вид инвестиций обладаем рядом преимуществ.

Ниже представлены основные из них:

- финансирование не требует предоставления обеспечения;

- в большинстве случаев не предусматривается выплата дивидендов;

- финансирование может быть предоставлено в короткие сроки;

- обладают привлекательным для инвесторов условием – потенциально высокий уровень прибыли от проекта.

Организация венчурных схем

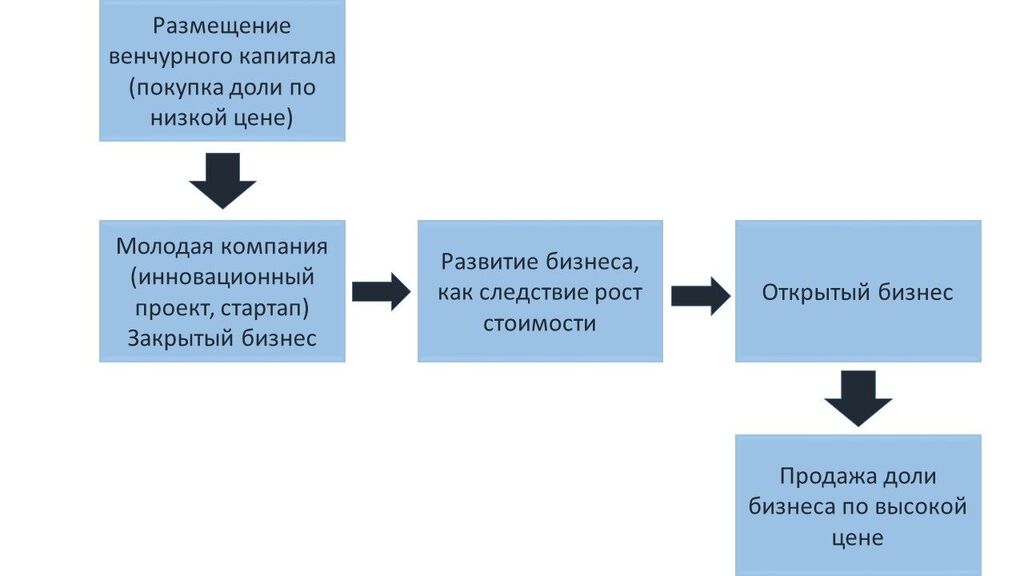

Венчурное финансирование инвестиционных проектов имеет свою организационную схему. В мировой практике можно встретить два основных варианта схемы.

Первый вариант

Такая схема применяется в странах с развитым фондовым рынком и считается традиционной. Схема подразумевает вложение инвестором капитала в молодую компанию на этапе, пока цена бизнеса мала, развитие бизнеса и продажа в дальнейшем по более высокой цене.

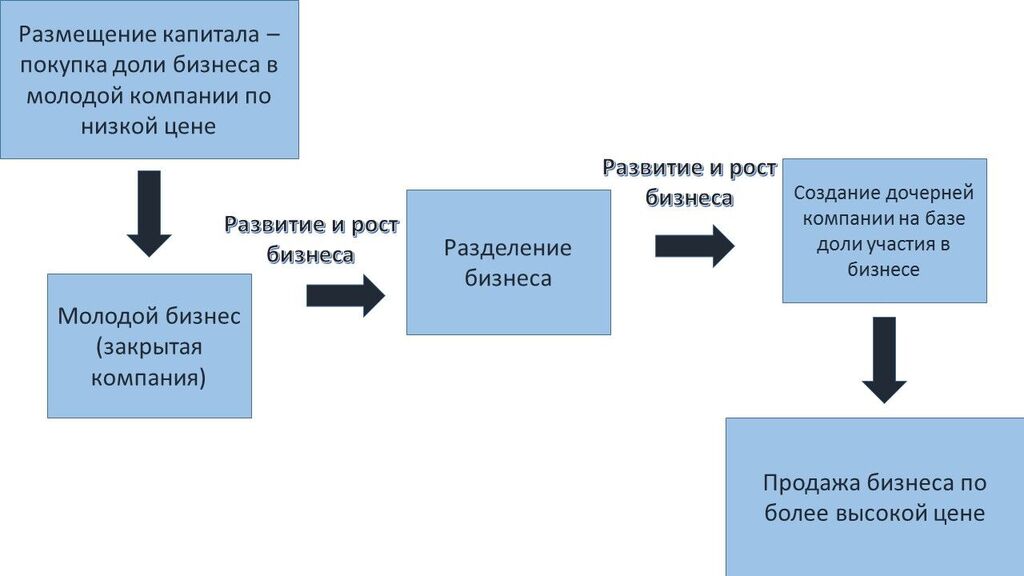

Второй вариант

Наряду с ней существует альтернативная версия (второй вариант). Основное отличие от традиционной схемы заключается в том, что инвестор осуществляет «выход» из проекта не путем продажи акций, а путем продажи части бизнеса (проекта), который был успешно развит в ходе реализации инвестиционного проекта.

Разделение бизнеса происходит пропорционально доле венчурного капитала, вложенного инвестором на первоначальном этапе финансирования. Такая венчурная схема инвестиций наглядно представлена ниже.

Источники венчурного финансирования

Венчурное инвестирование, как и любой другой вид финансирования проектов, имеет свои источники. Если рассматривать классификацию, то их разделяют на источники формального и неформального сектора.

Первый вид

Более детально, формальные источники:

- личные или семейные накопления инвестора (предпринимателя);

- гранты;

- инвестиции фондов поддержки науки, развития технологий;

- средства меценатов в виде пожертвований;

- средства, взятые в долг у частных лиц;

- средства НИИ (пример, инвестиция в виде предоставления лабораторий, консультаций ученых и т.п.);

- средства бизнес ангелов.

Как видно из приведенного списка, формальные источники венчурных инвестиций – это в основном частные или личные средства.

Второй вид

Источники представляющие формальный сектор, в отличии от рассмотренного выше списка, это в основном инвестиции от специализированных фирм и фондов.

Источниками финансирования могут быть средства таких инвесторов, как:

- фирмы и фонды венчурного капитала;

- инвестиционные компании;

- промышленно-финансовые группы;

- коммерческие и государственные банки;

- транснациональные венчурные фонды;

- институциональные инвесторы (например, пенсионный фонд, страховая компания).

Венчурные источники в зависимости от этапа

Источники финансирования могут меняться в зависимости от этапа, на котором происходят венчурные инвестиции в стартапы. Если условно процесс финансирования разделить на три основных этапа, можно подчеркнуть особенности каждого из них в разрезе инвестора и источника финансирования.

Для первого этапа характерны следующие действия: идет подготовка бизнес — плана и создается проект выпускаемой продукции или услуги, которые будет производить или выпускать молодая компания. Проектирование и создание бизнес модели не требует весомых инвестиций, именно поэтому источники финансирования — обычно это средства частных лиц, бизнес ангелов.

Второй этап требует дополнительных инвестиций, так как подразумевает создание оборотного капитала молодой фирмы. На данном этапе в случае нехватки венчурного капитала частных инвесторов могут привлекаться инвестиции более крупных фирм (венчурных фондов и инвестиционных компаний).

Для третьего этапа характерен выход бизнеса на самоокупаемость и рост оборотов. И здесь уже молодой бизнес переходит в статус стабильного, что привлекает новые источники финансирования в виде крупных компаний-инвесторов.

Видео в этой статье поможет Вам разобраться.

Современные тенденции в венчурном инвестировании

Этапы венчурного финансирования инвестиционных проектов были рассмотрены выше, но следует уделить особое внимание первому этапу. Ключевым моментом на первом этапе является вопрос поиска инвесторов.

Поиск венчурных инвестиций осложняется тем фактом, что риски довольно велики и зачастую проекты предполагают получение прибыли в долгосрочной перспективе. Для решения данной проблемы поиска инвестора может быть создана ассоциация венчурных инвестиций.

Так, например, в России существует и работает РАВИ (Российская ассоциация венчурного инвестирования), которая представляет собой объединение венчурных фондов. Деятельность ассоциации ориентирована на развитие и привлечение венчурного капитала на российский рынок, создание благоприятных условий для развития инновационного бизнеса. Также среди основных задач можно выделить подготовку и обучение управленцев в сфере венчурного инвестирования.

Наряду с такого рода ассоциациями также работают фонды, в основу которых положено частно-государственное партнерство. Примером такой компании в России является ОАО «РВК», которая была создана государством в 2006 г.

Главная цель данной компании – это стимулирование развития венчурного инвестирования в стране. Фактически, компания выступает в роли государственного института венчурных фондов. РВК совместно с частными инвесторами вкладывает средства в высокотехнологический сектор и приоритетные направления.

Отвечая на вопрос: «Какие существуют современные венчурные инвестиции?», можно воспользоваться перечнем приоритетных направлений РВК до конца 2016 г:

- инвестиции в индустриальный сектор (энергетика, медицина, биотехнологии, интеллектуальные системы);

- инвестирование развития технологических компаний (главный акцент на посевную).

По данным той же компании РВК, ранее, до 2012 г., вектор венчурных инвестиций был направлен на развитие нижеуказанных секторов: ИТ-индустрия, биотехнологии, промышленность, новые материалы, энергетика. Ниже на фото представлена диаграмма, отражающая долю каждого на венчурном рынке.

Источник http://tv-bis.ru/venchurnyie-investitsii/37-venchurnyie-investitsii-eto.html

Источник

Источник