Содержание

Формула ROI: что это такое, как рассчитать и использовать на практике

Сторонников использования ROI (Return on Investment) достаточно много, как и его противников. Первые утверждают, что коэффициент рентабельности позволяет хотя бы примерно оценить полезность тех или иных инвестиций. Противники же уверяют, что использовать ROI нет смысла, так как этот показатель не может быть объективным, а человек, занимающийся составлением отчета, на первый план будет стараться выставить свою полезность, а не общий показатель доходности капиталовложений.

Что такое ROI

ROI – это коэффициент рентабельности инвестиций. Данный показатель измеряется в процентах и позволяет оценить убыточность или прибыльность той или иной инвестиции. Для расчета данного показателя нужно знать только 2 вещи: размер инвестиций и доход от вложений.

ROMI – то же, что и ROI, но только для оценки эффективности маркетинговых вложений. Показатель ROMI учитывает только маркетинговые расходы, не принимая в расчет остальные затраты, например расходы на производство товара.

Если говорить простыми словами, то ROI (Return on Investment) – это показатель, который демонстрирует то, насколько невыгодной или выгодной является инвестиция. Под инвестициями подразумеваются капиталовложения непосредственно в бизнес, то есть: расходы на аренду помещения, оплату налогов, зарплаты сотрудникам, закупку сырья, маркетинг, оборудование для работы и т. д.

Зачем считать ROI

Расчет ROI необходимо делать тогда, когда нужно узнать, в каком объеме возвращаются средства, вложенные в проект, команду или рекламную кампанию. Также РОИ нужен для того, чтобы не допустить ошибок в процессе распределения бюджетных средств, которые могут привести к пустой трате средств.

Коэффициент рентабельности позволяет принять верное управленческое решение: прекратить участие в проекте или закрыть его, оставить канал продвижения или убрать его, продолжить покупать сырье для производства продукта и т. п. В основном, ROI используется инвесторами, однако и маркетологи используют этот показатель для оценки эффективности рекламных кампаний, называя его ROMI (формула расчет при этом идентична).

при капиталовложениях в новое дело, покупке акций и прочих инвестициях;

для анализа рекламных вложений, чтобы оценить, какой процент прибыли получен за тот или иной рекламный проект;

при инвестировании в свою компанию – к примеру, при обновлении ПО используемого оборудования, улучшении качества обслуживания и т. д.

Показатель ROI показывает эффективность вложений, а значит – указывает, что на полученный результат нужно обращать внимание.

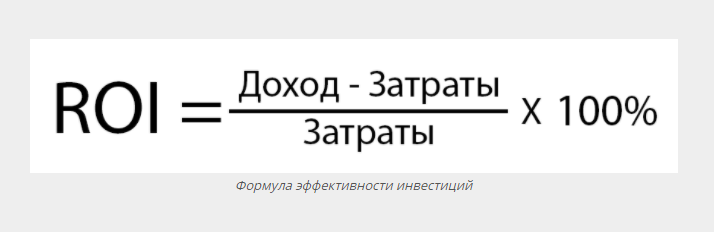

ROI формула расчета

Рентабельность проекта формула расчета:

Первая часть формулы — это чистый доход (выручка, которую получила компания за определенный период). Затраты – это все издержки и расходы.

Формула окупаемости учитывает весь доход и все затраты на один проект, а результаты расчетов выражаются в процентах. Для инвесторов формула максимально понятна. Из общего дохода вычитается сумма инвестиций. Получая конечную прибыль, делим результат на сумму инвестиций. Умножаем на 100, чтобы получить результат в процентных выражениях. Важно заметить, что результат вложений может быть как положительным, так и отрицательным.

Какой ROI считается хорошим

Пример возможных результатов расчета ROI:

ROI < 100% — вложения не окупились, а потраченные средства превысили полученный чистый доход. Нужно пересмотреть эффективность инвестиций, но для начала следует проверить остальные показатели эффективности.

ROI > 100% — вложения полностью окупились, доля рекламных расходов не превышает доход, проект приносит прибыль. Никаких действий проводить не нужно, рентабельность инвестиций высокая.

ROI = 100% — вложения полностью окупились (есть возврат инвестиций), но проект так и не начал приносить доход от капиталовложений. Рекомендуется полностью проверить продукт, затраты и устранить ошибки.

Однако важно заметить, что для валютных и фондовых рынков, показатель ROI может считаться хорошим как при положительных, так и при отрицательных значениях. Все дело в том, что многие инвесторы вкладывают деньги в недооцененные активы (металлы, ценные бумаги и т. п.), которые со временем резко изменяются в цене. В данном случае рост и падение стоимости активов может наблюдаться всего за пару часов, поэтому ROI будет необъективным в качестве показателя эффективности капиталовложений.

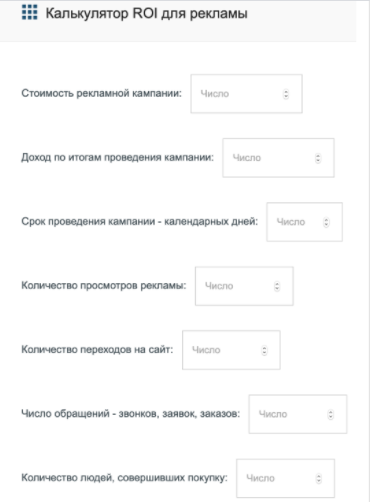

Как рассчитать ROI: в Excel или онлайн?

Считая показатель ROI есть большая вероятность допустить ошибку, не учтя важные показатели. Именно поэтому нужно знать, как считать ROI правильно. Так, чтобы потратить на расчет минимум времени, не допустив ошибок в процессе указания данных, можно использовать несколько автоматических способов для расчета ROI: специальный сервис для расчета или таблицы Excel.

Ciox – удобный калькулятор, который имеет все необходимые переменные.

Checkroi – сервис, позволяющий рассчитать ROI и еще ряд других маркетинговых показателей.

Также для расчета можно воспользоваться таблицей в Excel и там же хранить все полученные данные.

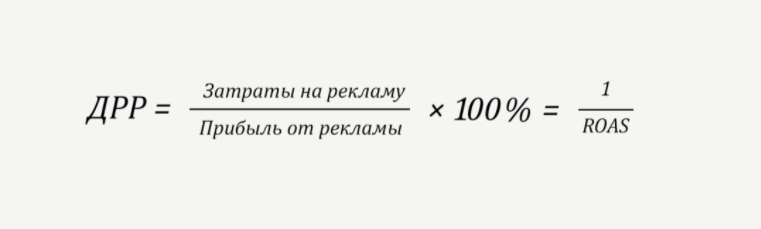

Отличие ROI от ДРР

ДРР – это доля рекламных расходов. Данный показатель особенно популярен в российском e-commerce. ДРР показывает отношение затрат на рекламу и полученную с неё прибыль. С помощью специальной формулы удается произвести точный расчет, чтобы определить, сколько % от полученного дохода составляют затраты на продвижение рекламной кампании.

Реальный доход – формула расчета ДРР:

Показатель ДРР не должен быть выше 100%, а иначе рекламная кампания будет считаться убыточной. Чем ниже показатель ДРР, тем выше эффективность рекламной кампании.

В каких случаях ROI не работает

ROI – это не универсальный инструмент. Существует достаточно много ситуаций, в которых опираться на данный показать абсолютно бессмысленно. Так, ROI не работает в случаях, когда клиент принимает решение об инвестиции спустя определенное время. К примеру, когда на продажу выставлена квартира, предприятие или другая дорогая вещь. В таком случае, клиент совершит покупку не сразу, а только после того, как взвесит все за и против. В результате этого показатель ROI будет не актуальным и утратит свою ценность.

Как правильно посчитать окупаемость: примеры

Пример расчета ROI для рекламной кампании в Google Ads.

В месяц мы тратим на рекламную кампанию 40 тысяч рублей. Покупатели купили товаров на 120 тысяч рублей. Себестоимость составила 90 тысяч рублей.

Валовая прибыль – 120 000 – 90 000 = 30 000 рублей.

ROI = (30 000 — 40 000) / 40 000 х 100 = -25%.

Исходя из приведенного примера мы получаем, что на каждый инвестируемый рубль мы потеряли 0,25 копеек. В этом случае рекомендуется запустить другой вид рекламы или внимательно пересмотреть канал продвижения.

Пример расчета ROI для ценных бумаг:

Инвестор вкладывает деньги в акции. В апреле их стоимость составляла 8 долларов (за 1 шт.). Каждый месяц инвестор получает с акций дивиденды – 0,5 доллара. В августе стоимость акций возросла до 20 долларов. Инвестор решил их продать и получил прибыль:

Дивиденды + Чистый доход = (20 — 8) + (0,5 х 5) = 14,5 доллара.

(0,5 x 5) — это дивиденды за 5 месяцев: с апреля по август.

ROI = 14,5 / 8 х 100% = 181,25%.

В этом случае показатель ROI высокий. Это говорит о том, что инвестиция была удачна, а за каждый вложенный доллар мы получили 1,8 доллара чистой прибыли.

Заключение

ROI – это показатель, отражающий убыточность или прибыльность совершенных инвестиций. Однако несмотря на явные преимущества, данный инструмент имеет два недостатка, которые важно учитывать:

оценка ROI малоинформативная, а показатель будет работать только в совокупности с другими данными;

показатель не статичен и никак не привязан к экономическим факторам и курсам валют.

Обобщая все вышеперечисленное, нужно понимать, что ROI – это действительно полезный и удобный инструмент, однако нужно знать, как и в каких ситуациях им следует пользоваться.

Как считать доходность инвестиций: формулы расчета

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная цель инвестирования — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают ПИФы, акции, облигации, депозиты, недвижимость и многие другие инструменты. У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Как рассчитать доходность инвестиций? — этот вопрос интересует каждого инвестора. Главная цель инвестирования — получение дохода, поэтому всегда интересно, сколько ты заработал и какая у тебя доходность. По доходности сравнивают ПИФы, акции, облигации, депозиты, недвижимость и многие другие инструменты. У любого инвестора, трейдера или управляющего интересуются его эффективностью. Банки, управляющие компании и брокеры, когда рекламируют свои услуги, любят заманивать клиентов высокими процентами. Доходность — один из самых главных показателей, по которому можно оценить эффективность вложений и сравнить с другими альтернативами инвестиций. Итак, разберемся, что же такое доходность инвестиций и как ее считать.

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Доходность по этой формуле очень просто вычислить в Ecxel. Для этого выберите функцию СТЕПЕНЬ, в строке Число введите частное от деления 125/100, в строке Степень введите 1/n, где вместо n укажите количество лет, за скобками добавьте -1.

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

В ячейке формула будет выглядеть следующим образом =СТЕПЕНЬ(125/100;1/3)-1. Чтобы перевести число в проценты, выберите формат ячейки «Процентный».

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Что такое рентабельность и как ее рассчитать

Рентабельность позволяет рассчитать различные показатели, характеризующие работу персонала, эффективность маркетинговой стратегии, деятельность системы менеджмента, распоряжение активами. Ориентируясь на проведенный анализ, предприниматель может корректировать развитие компании. Что такое рентабельность и как ее рассчитать — читайте в статье.

Что такое рентабельность

Рентабельность — это чистая прибыль или убыток от инвестиций за определенный период времени, выраженный в процентах от первоначальной величины инвестиций. Прибыль от инвестиций определяется как полученный доход плюс любые доходы от роста капитала.

Зачем рассчитывать рентабельность

Рентабельность — ключевой показатель в анализе финансовых операций компании. Она выступает главным инструментом для оценки окупаемости, демонстрирует, как работает проект и функционируют его составляющие. На основе полученных показаний разрабатывают план по внутреннему развитию компании, формируют цены, корректируют методику управления персоналом.

Что влияет на рентабельность

Добиться высокой рентабельности предприятия — цель предпринимателя или руководителя проекта. Однако для верного расчета показателя нужно учитывать, что на него влияет ряд внутренних и внешних факторов.

Внешние факторы

Внешними называют факторы, на которые сотрудники или руководители фирмы не могут повлиять. Они должны приспосабливаться к обстоятельствам, искать пути выхода из ситуации и добиваться максимальной рентабельности. Примером влияния внешних факторов можно назвать законодательное повышение НДС с 18% до 20%. Также на рентабельность оказывают влияние другие внешние факторы:

- спрос;

- местоположение предприятия или торговой точки;

- действия конкурентов;

- экономическая ситуация в стране;

- санкции.

Внутренние факторы

К внутренним факторам относятся текущие процессы и особенности организации самой компании. В их число входят:

- качество поставляемых товаров или услуг;

- эффективность маркетинговых кампаний;

- объем производимой продукции;

- условия труда;

- компетентность персонала;

- политика ценообразования;

- устоявшаяся деловая репутация;

- способы общения с клиентами и поставщиками;

- техническое обеспечение;

- организация логистики.

Даже если внешняя обстановка благоприятна, внутренние обстоятельства могут тормозить развитие бизнеса при неправильно организованной системе.

Где взять данные для расчета рентабельности

При оценке рентабельности в расчет берется множество показателей. У каждого из них своя формула, которая содержит информацию о прибыли, активах, капитале, выручке. Данные можно найти в бухгалтерском балансе и отчете о финансовых результатах. Но на основе этих документов владелец бизнеса рассчитает лишь общие показатели. Для глубокого анализа нужна подробная информация из сферы, в которой проводятся расчеты. Например, для измерения рентабельности определенного продукта нужен отчет о прибыли с его продаж и себестоимости товара. Для этого используют данные из бухгалтерской аналитики или управленческого учета.

Как рассчитать рентабельность: формулы и примеры расчета

Объяснить понятие рентабельности могут формулы для разных форм отчетности в компании. Для расчета рентабельности используют универсальную и более специализированные формулы. Вторые применяют в конкретных отраслях деятельности предприятия.

Формула рентабельности

Простую норму прибыли или рентабельность в общем виде иногда называют базовым темпом роста. Если вы также учитываете влияние временной стоимости денег и инфляции, реальную норму прибыли можно определить как чистую сумму дисконтированных денежных потоков, полученных в результате инвестиций после корректировки на инфляцию.

Для примера, так выглядит рентабельность продаж.

Рентабельность активов

Активы — это средства, поддерживающие непрерывную работу компании и используемые для получения прибыли. Чтобы определить рентабельность этого показателя, в расчет берут все активы, задействованные в определенный период времени. Эффективность использования активов заметна при наглядном сравнении получившегося показателя с тем же расчетом, который производили ранее.

Этот показатель отражает, сколько денежных средств приходится на одну единицу активов. Иначе говоря, он демонстрирует финансовую отдачу компании. Формула рентабельности активов выглядит так: ROA = P/A , где

- Р — прибыль, полученная за рассматриваемый период;

- А — средняя величина по видам активов за то же время.

Рентабельность товаров, продукции

Показатель демонстрирует выгоду от выпуска определенной продукции или продажи товара. Расчет можно сделать еще на стадии разработки проекта. Рентабельность товаров показывает, какую прибыль приносит каждый рубль, вложенный в разработку одной единицы продукции. Для расчета используется следующая формула:

ROM = чистая прибыль от продажи/себестоимость * 100%

Бизнес

Маркировка товаров: что это такое и с какими товарами делать

Маркировка товаров: что это такое и с какими товарами делать

Рентабельность производства

Этот показатель говорит о том, стоит ли компании вкладывать денежные средства в определенное производство, насколько оно прибыльное. При низкой рентабельности стоит отказаться от вложений, так как производство принесет убытки. Определение этого показателя — важный шаг, особенно в начале, когда необходимо выбрать наиболее перспективный вид деятельности для работы. При расчете показателя используют формулу:

R производства = прибыль/себестоимость продукции * 100%

Рентабельность продаж: валовая и операционная

Рентабельность продаж (ROS) демонстрирует долю прибыли, которая приходится на один заработанный рубль. Показатель важен для ценообразования, так как позволяет оценить текущие расходы на закупку товара, логистику, реализацию и другие этапы работы. Его формула:

ROS = валовая прибыль/выручка от продаж * 100%

Чистая прибыль отражает разницу между выручкой от продажи товара и его себестоимостью после вычета налогов.

Рентабельность основных средств

Демонстрирует результат использования не только основных средств (ОС), но и конкретного оборудования, находящегося на предприятии. Эта рентабельность рассчитывается по формуле:

ROFA = чистая прибыль предприятия/среднегодовая стоимость основных средств

Если рентабельность ОС существенно ниже нормативов, это свидетельствует о слабой продуктивности производственных фондов. В таком случае принимают меры для ее повышения, например, оценивают использование основных средств, сдают в аренду бездействующую технику, ремонтируют аппаратуру. Это позволяет извлечь прибыль из ранее нерентабельного оборудования.

Рентабельность персонала

Рентабельность персонала показывает, насколько эффективно в компании организовано управление персоналом. В бизнесе правильное распределение трудовых ресурсов играет большую роль, так как люди — основа всех производственных направлений. Чтобы отследить рентабельность персонала, используют формулу:

ЧП — чистая прибыль компании за исследуемый промежуток времени, ЧШ — численность штата, количество работающих на предприятии сотрудников.

Рентабельность инвестиций

Этот показатель демонстрирует уровень отдачи проектных вложений. Рентабельность инвестиций определяет, стоит ли вкладывать деньги в проект и не убыточный ли он, поэтому его расчет производят в начале разработки концепции инвестирования. Показатель рассчитывается по формуле:

ROIC = чистая прибыль за период/вложенные средства за период * 100%

Рентабельность собственного капитала

Этот показатель нужен для определения эффективности использования средств владельца или инвестора, для оценки организации ресурсов компании. Рассчитывается следующим образом:

ROE = чистая прибыль/собственный капитал * 100%

Чтобы определить показатель собственного капитала, используют среднегодовой показатель: необходимо сложить данные начала и конца рассматриваемого периода, затем разделить результат на два.

Как рассчитать порог рентабельности

Для предприятий важно регулярно рассчитывать порог рентабельности. Он определяет минимум продаж, который обеспечит компании выручку, покрывающую все расходы на производство, логистику и другие этапы работы. Порог рентабельности устанавливает число заключенных сделок, при которых компания будет работать без убытков, но и без прибыли. Рассчитать показатель можно по формуле:

ПЗ — постоянные затраты, необходимые на производство и реализацию продукции, Квм — коэффициент валовой маржи. Его можно найти по формуле:

Квм = (В – Зпр) * 100% , где:

В — выручка компании, Зпр — сумма переменных затрат.

О чём говорит рентабельность

Рентабельность может применяться к любому инвестиционному инструменту, от недвижимости до облигаций, акций и произведений искусства.

Рентабельность работает с любым активом при условии, что тот приобретен в определенный момент времени, и генерирует денежный поток в будущем.

Инвестиции, в частности, оцениваются на основании прошлых показателей рентабельности активов того же типа. Многие инвесторы предпочитают оценивать необходимую норму прибыли, прежде чем сделать выбор.

- Рентабельность используется для измерения роста между двумя периодами, а не за несколько периодов.

- Рентабельность может использоваться для многих целей, от оценки роста инвестиций до годового изменения доходов компании.

- Расчет рентабельности не учитывает влияние инфляции.

Реальная и номинальная норма прибыли

Простая норма прибыли, номинальная, не учитывает влияние инфляции с течением времени. Инфляция снижает покупательную способность денег, и поэтому миллион рублей через десять лет — уже не то же самое, что миллион рублей сегодня.

Дисконтирование является одним из способов учета временной стоимости денег. Как только влияние инфляции будет принято во внимание, мы говорим о реальной норме прибыли или скорректированной на инфляцию норме прибыли.

Рентабельность и CAGR

Тесно связанной с простой нормой прибыли величиной является годовой темп роста, или CAGR. CAGR — это среднегодовая норма доходности инвестиций за определенный период времени, превышающий один год. Это означает, что расчет должен учитывать рост за несколько периодов.

Чтобы рассчитать совокупный годовой темп роста:

- Стоимость инвестиции в конце рассматриваемого периода делится на её стоимость в начале данного периода;

- Результат возводится в степень единицы, делённой на количество периодов, и вычитается из промежуточного результата.

Пример расчёта рентабельности

Доходность может быть рассчитана для любых инвестиций, связанных с любым видом активов. Возьмем в качестве примера покупку дома, для понимания того, как рассчитать рентабельность.

Пусть, приобретается дом за 2 500 000 рублей — для простоты предположим, что вы платите 100% наличными.

Шесть лет спустя вы решили продать дом — возможно, семья растёт, и вам нужно переехать в более просторное место. Вы можете продать дом за 3 350 000 рублей, исключив риэлторские сборы и налоги. Простая норма прибыли на покупку и продажу дома выглядит следующим образом:

А что, если вместо этого вы продали дом дешевле, чем заплатили — скажем, за 1 870 500? Это же уравнение можно использовать для расчета убытка или отрицательной нормы прибыли по транзакции:

Пример IRR и DCF

Следующим шагом в понимании рентабельности во времени является учет временной стоимости денег (TVM), которую CAGR игнорирует. Дисконтированные денежные потоки принимают доход от инвестиций и дисконтируют каждый из денежных потоков на основе ставке дисконтирования .

СД представляет собой минимальную доходность, приемлемую для инвестора, или предполагаемый уровень инфляции. Предприятия также используют дисконтированные денежные потоки для оценки доходности своих инвестиций.

Предположим, что компания рассматривает возможность приобретения нового оборудования за 10 000 000 рублей, а ставка дисконтирования установлена на отметке 5%.

После перечисления денежных средств в размере 10 000 000 рублей оборудование используется в операциях предприятия и увеличивает приток денежных средств на 2 000 000 рублей в год в течение пяти лет.

Приток в 2 000 000 рублей за пять лет будет дисконтирован с использованием ставки в размере 5%. Если сумма всех скорректированных притоков и оттоков денежных средств больше нуля, инвестиции являются прибыльными. Положительный чистый приток денежных средств также означает, что норма прибыли выше, чем ставка дисконтирования 5%.

Рентабельность с использованием дисконтированных денежных потоков также известна как внутренняя норма рентабельности или IRR. Внутренняя норма рентабельности — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта или инвестиции равной нулю. Расчеты IRR основаны на той же формуле, что и NPV, и используют временную стоимость денег (с использованием процентных ставок). Формула IRR выглядит следующим образом:

Факторный анализ рентабельности

Факторный анализ как часть финансового анализа включает несколько моделей. Они применяются для изучения взаимосвязи между всеми факторами, влияющими на рентабельность компании. Модели делятся на:

- аддитивные — используются, когда показатель представлен суммой факторов;

- мультипликативные — используются, когда показатель представлен произведением факторов;

- кратные — используются, когда показатель получается в ходе деления факторов друг на друга.

На основании этих моделей формируют полноценные многофакторные комбинации, где используют показатели рентабельности. Формулу берут в рамках соответствующей категории.

Бизнес

Источник https://2domains.ru/blog/formula-roi-chto-eto-takoe-kak-rasschitat-i-ispol-zovat-na-praktike

Источник https://activeinvestor.pro/kak-schitat-dohodnost-investitsij-formuly-rascheta/

Источник https://blog.calltouch.ru/chto-takoe-rentabelnost-i-kak-ee-rasschitat/