Содержание

11 примеров инвестиций в себя: как стать сверхбогатым?

Всех интересуют выгодные инвестиции. Согласно опросам, практический каждый готов вложить деньги туда, где отдача за инвестиции составит 100% и больше. Но, как и где найти такие возможности, чтобы был гарантирован столь высокий результат?

Сегодня много говорят о биткоинах, которые выросли за 7 лет в тысячу раз. Вспоминают о буме недвижимости и высоких технологий. Но про чтобы речь не шла, невозможно было предугадать результат заранее.

Поэтому возникает вопрос: а есть ли возможность инвестировать таким образом, чтобы гарантировано получить выдающийся результат? Да, есть. И объектом инвестиций в этом случае являетесь вы сами.

Ваши навыки, ваше окружение, ваш бизнес и являются теми самыми объектами для инвестиций, которые способны дать выдающийся результат. И скорость отдачи практически всегда в разы выше, по сравнению с классическими инвестициями в золото, валюту или недвижимость.

Приведём несколько наглядных примеров, которые показывают, как именно вкладываться в себя и какие результаты это даёт.

1. Инвестиции в навыки и здоровье

Тем, кому сейчас 20 лет, вряд ли поймут ценность здоровья. Но без него невозможно добиться какого-либо результата. Благодаря медицине и технологиям средний человек живёт теперь не 30-40 лет, а 60-80-100. Проблема лишь в том, что если не беречь здоровье, не вкладываться в него, большую часть жизни проведёшь беспомощным бессильным калекой.

Поэтому и важно вкладываться в здоровье с самого начала. Иначе ни деньги, ни бизнесы не помогут…

Что же касается навыков, то именно они позволяют каждому из нас создавать своё богатство. Отдача от разумных инвестиций в свой опыт, знания составляет даже не 100%, а 1000% и больше! Хорошо знаю на личном примере: инвестиции в обучение помогли увеличить персональный доход в несколько раз в течение 1 года. Не говоря про ROI за несколько лет.

Теперь же пройдёмся по другим, более конкретным пунктам, в которых инвестиции в себя оправданы.

2. Нанимайте профессиональных юристов

Человечество пишет законы на протяжении тысячелетий. И некоторые из них существуют столетиями. Особенно в таких странах, как Великобритания, где реальны столкновения правил 21 и 16 веков.

А если мы выходим на международное поле, то здесь вообще начинается каша из правил, постановлений, договоров и споров.

И попытка самостоятельно разобраться в этом хитросплетении способна привести к потерям времени, сил и денег. Именно поэтому инвестиции в опытного юриста, адвоката – это не бездумная трата, а необходимое вложение.

Да, консультация отличного специалиста стоит 600-1000 долларов в час (а то и больше). Но вы получаете все ответы за короткий промежуток времени (1-3 часа), учитываете сразу много параметров и нюансов, экономите нервы сегодня и в будущем.

Ведь если вы самостоятельно допустите ошибку в силу незнания кодекса мелкой общины в Швейцария, то все последствия буду на вас и выражаться они будут в денежном, отнюдь не мелочном, эквиваленте.

3. Инвестируйте своё время с умом

Пожалуй, самая частая и грубая ошибка, которую совершают предприниматели и специалисты, это неумение ценить своё время. В отличие от денег, его не заработать.

Однако, чтобы чётко понять «цену времени», проведите следующий расчет: разделите ваш годовой доход на 2000 часов (примерно столько мы работаем в год). Вы получите цифру, во сколько обходится ваш час.

Любое действие, которые принесёт меньше, чем эта сумма – делегируйте. Особенно, если вы не специалист в теме или не любите конкретный вид занятий. Сосредоточьте свои силы на том, что действительно ценно вам, вашему бизнесу, вашей цели.

Если считаете, что ваш доход мал, то прикиньте, какой доход вы хотели бы получать и разделите его точно также на 2000 часов. Скажем, вы хотите зарабатывать 1 миллион долларов в год. Тогда в час вы должны получать 500 долларов. Всё что даёт меньше – необходимо отсекать.

Есть даже шутка, что Билл Гейтс давно выработал правило, что он не накланяется поднять купюру с пола, если она меньше заданного номинала, поскольку его время стоит дороже, чем лежащий на полу бесхозный доллар.

4. Открывайте оффшорные компании

В первую очередь это касается тех предпринимателей, которые мечтают о международном бизнесе. Можно сколько угодно долго и мрачно говорить о том, что «в России бизнес гнобят», но всё равно продолжать работать на её территории.

Разумнее сразу инвестировать деньги туда, где к вам и вашему предприятию относятся как минимум с уважением. Открывайте оффшорную компанию сразу и там, где это подходит под ваши цели (помочь с выбором юрисдикции могут консультанты портала на info@offshore-pro.info).

Этим вы экономите ресурсы: вместо будущей редомициляции, открытия новых счетов, регистрации дополнительных компаний и т.п., вы сразу открываете компанию там, где выгодно. Неважно, будет это Невис, Сингапур или Белиз, вы инвестируете в своё будущее, снижаете налоги, облегчаете административную работу, экономите на логистике.

Не это ли простой путь к богатству?

5. Открывайте иностранные банковские счета лично и дистанционно

Иностранный банковский счет – это дополнительная гарантия безопасности. Любой состоятельный человек говорит нам: необходимо рассортировывать свои активы по разным местам. В том числе по разным странам и банкам.

Запасной счет работает как страховка, плюс помогает зарабатывать (инвестиционный, депозитный счета).

Другой вопрос, что благодаря технологиям вы можете открыть счет, как дистанционно, так и лично. У обоих способов есть свои плюсы.

Дистанционное открытие счета позволяет сэкономить время прямо сейчас. Это особенно важно, когда на принятие решение отведено очень мало времени. Кризис, рейдерская атака или просто интуиция – и время на вес золота.

Личное посещение иностранного банка позволяет познакомиться с банкирами, подобрать чуть более выгодные условия и снизить комиссионные за открытие счета.

С другой стороны, что в первом случае, что во втором, открыть счет стало сложнее, особенно выходцам из СНГ. Независимо от формата открытия счета, необходимо подходить к процедуре ответственно и привлекать опытных посредников. Без них шанс на успешное открытие счета минимален. Мы решаем эту задачу совместно с вами.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для лиц с депозитом €5000+ от банковского эксперта с опытом 7+ лет.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

6. Вкладывайте в налоговых консультантов

В связи с деофшоризацией в России и законом о КИК, многие бизнесмены сменили налоговую резиденцию. Иными словами, переехали в другие страны. Однако это не означает, что жизнь стала проще, а налоговая отчётность больше не нужна.

Дело в том, что налоги – это священная корова современности. И ради них переиначивается законодательство мира. И правила становятся всё сложнее.

Даже переехав в Швейцарию, вы не перестаёте быть обязанным России. Да, не в полной мере. Возможно отчётность упростится. Но всегда есть нюансы.

С другой стороны, в новой стране отчётность легко окажется сложнее и запутанней. Подумайте о том, что в США десятки разных форм для заполнения налоговой отчётности! И многие из них дублируют друг друга, но вы обязаны подать именно ту, которая соответствует вашему состоянию дел.

А учитывая тот факт, что за налоговые проступки грозят не только штрафы, но и уголовная ответственность, никогда не экономьте на профессиональной консультации. Причём консультируйтесь заранее, до переезда в новую страну.

Это позволит не просто сэкономить, но преумножить свой капитал, защитив его от лишних штрафов и налогов.

7. Оплачивайте счета вовремя

Свойственная многим черта – откладывать дело в долгий ящик. Это касается и счетов: создаётся впечатление, что необходимо заплатить слишком много за раз. Есть у меня знакомый, который не платил за телефон вовремя и ему его отключали с периодичностью раз в 3 месяца. В итоге он пропустил несколько важных звонков и встреч, которые расширили бы его бизнес на несколько стран.

К тому же за просроченные счета с удовольствием начисляют пени. Это касается, как пропуска оплаты за телефон, так и за налоги. И у поставщиков услуг всегда найдётся метод, как надавить на должника.

Именно поэтому стоит вовремя оплачивать счета – чтобы долг не разросся и не поглотил ваше состояние. К тому же переживания из-за долга убивают нервных клеток даже больше, чем купюр в кошельке.

8. Вкладывайте в свой отдых, комфорт и удовольствие

Комфортный номер в отеле, полезная еда, яркие впечатления на курорте – это кажется бездумной тратой со стороны черствой экономии. Но это необходимое топливо для вашего функционирования.

Вкладывайте разумные деньги в то, чтобы выспаться на кровати в отеле с работающим кондиционером; во временный офис, чтобы принять клиентов и проработать новый проект; в камеру сна в аэропорту после долгого перелёта; в занятия йогой, чтобы снять напряжение; во вкусную еду, чтобы понимать – зарабатываю не просто так!

Ощущение богатства идёт изнутри – если вы ощущаете себя состоятельным, то и заработать крупное состояние в разы проще. Рабы на галерах работали часами без передышки, но как-то комфортом и радостью жизнь их не баловала.

Не поддавайтесь на рабство аскезы – всего должно быть в меру.

9. Запасной дом – даже если вы там не бываете

Чувство уверенности очень важно. Но как его создать? Самый простой вариант, если мы говорим про деньги, это создать подушку безопасности, которая прокормит вас и вашу семью даже в случае вашей нетрудоспособности.

Это могут быть запасы наличности, счета в иностранных банках, инвестиционные портфели, страховки жизни.

Но есть ещё одна деталь, которая вселяет уверенность: это возможность покинуть тонущий корабль в любой момент. Именно для этого необходимо иметь не только иностранный счет, но и иностранную резиденцию.

ВНЖ или ПМЖ в другой стране позволит не думать о том, куда деться, если в стране произойдёт слом или нынешние власти придут за вашими активами и свободой.

Предусмотрительные люди покупают недвижимость за рубежом, даже если не планируют там постоянно жить. Пусть и у вас будет второй дом. К тому же многие страны предлагают взамен резиденцию (Болгария, Латвия) или сразу второе гражданство (Невис, Гренада, Доминика, Антигуа).

Таким образом вы вкладываетесь в настоящий актив (недвижимость), получаете второй дом, а заодно и второе гражданство. Если же мерить деньгами, то через 5 лет владения недвижимостью, в большинстве стран разрешено перепродать объект и вернуть вложенные в него инвестиции.

10. Вы путешествуете? Инвестируйте в свой чемодан!

У кого-то этот пункт вызовет улыбку, но поверьте опытному путешественнику: без хорошего чемодана удовольствие от поездки получить сложнее.

Это тот момент, когда саквояж за 1000 долларов действительно выгоднее, чем одноразовое барахло за 20. Во-первых, он просуществует гораздо дольше. Во-вторых, он легче и спина скажем вам спасибо за заботу.

В-третьих, дорогой подобранный чемодан удобнее, компактнее, приспособлен для хранения аппаратуры (компьютера, планшета, зарядок), подходит под стандарты авиакомпаний.

Не говоря о том, что сегодня даже чемодан может превратиться в скутер и довести вас до гейта.

На самом деле пункт гораздо шире. «Апгрейдить» стоит не только чемодан, но и зонтик, рюкзак/сумку, костюм для поездок, обувь. Из мелочей складывается комфорт и, что немаловажно, безопасность путешествий. Чтобы не украли документы, не попортили дорогой подарок или прототип вашего нового продукта.

А это, как в понимаете, прямой путь к сохранению и преумножению богатства.

11. Инвестируйте в связи с профессионалами

«Доход каждого человека равен среднему от дохода его 5-10 ближайших друзей» — так гласит известная мысль. Если вы хотите быть богатым или становится богаче, ищите тех, кто уже выше вас.

Инвестируйте своё время и деньги в тех, кто зарабатывает больше, в тех, кто добился высокого результата в нужной вам сфере.

Продвинутые люди готовы тратить тысячи долларов за то, чтобы попасть за кулисы выдающихся спикеров, предпринимателей и просто посидеть с ними хоть немного. Иногда, чтобы выстроить отношения с высокопоставленным или опытным человеком, сначала ему надо заплатить за услуги.

Это самый быстрый способ.

А наличие сети контактов помогает решить вам практически любую задачу. Не зря же во все времена бравировали контактами в «высших кругах», независимо от размера состояния. Как показывает практика, чем шире и профессиональнее ваши контакты, тем круче вы сами и основательней ваш банковский счет.

Вот такие инвестиции можно сделать в себя и получить отличную отдачу. А как вы инвестируете в себя? Какие приоритеты вы ставите перед собой?

Читайте другие интересные статьи портала InternationalWealth.info:

Сингапур и Китай совместно создают специальную международную посредническую группу, которая будет заниматься разработкой правил и юридических процедур для разрешения возникающих экономических разногласий при реализации проектов…

27 мая 2018 года правительство Катара объявило о законопроекте, который позволит иностранным инвесторам владеть 100% акционерного капитала компаний во всех секторах экономики, а не только 49%,…

В этой статье повествуется о преимуществах оформления ВНЖ за инвестиции в недвижимость Греции, перечень которых не сводится лишь к праву жить в этой стране круглый…

Кипр по праву является одним из самых ярких и необычных средиземноморских островов. Страна объединила в себе горнолыжные спуски, тёплые песчаные пляжи и уникальные культурные традиции.…

2 комментария по статье " 11 примеров инвестиций в себя: как стать сверхбогатым? "

Забавная и интересная статья, уважаемый Юрий! Добавил бы ещё один пример инвестиций — хотя бы минимальные вложения (деньгами и временем) в изучение языков тех стран, где приходится либо работать, либо отдыхать, либо часто приезжать с этими же задачами. 🙂

С уважением, Николай

Добрый день, Николай.

Спасибо за комментарий и за положительную оценку работы. С языками вы совершенно правы. Даже удивлён, что пропустил столь важный пункт.

Спасибо вам!

С уважением,

Юрий.

Как и где найти инвестора для интернет-магазина: подробная инструкция, советы и примеры

На открытие бизнеса нужны деньги. И когда дело уже запущено и неплохо работает, деньги тоже нужны, иногда еще больше. В общем, предпринимателю всегда необходимы средства. Где их взять? Вы не поверите, но есть масса людей и компаний, готовых дать вам необходимую сумму — они называются инвесторами. О том, кто может вложиться в ваш бизнес, где найти инвесторов и как правильно с ними работать — читайте в нашем новом материале.

Минуточку внимания!

Перед тем как начать поиски партнера, готового инвестировать средства в ваш интернет-магазин, мы хотим довести до вас одну важную мысль. Читайте очень внимательно, вы должны усвоить ее очень хорошо. Итак, внимание: с инвестором придется делиться деньгами. Никто и никогда не даст средства просто так, за здорово живешь. Есть пара способов безвозмездного финансирования, о которых мы расскажем чуть ниже, но рассчитывать на них не стоит.

Инвестор — это не филантроп, который с широкого плеча даст вам денег и ничего не попросит взамен. Он преследует вполне определенные финансовые интересы. Он хочет ничего не делать и получать деньги. А зарабатывать для него их будете вы. Запомните это раз и навсегда.

Когда нужны инвестиции

Стартап

Почти всегда самая большая сумма нужна именно на старте бизнеса. Еще бы: нужно регистрировать компанию, закупать товар, вкладываться в покупку оборудования. Здесь нужно много денег, причем сразу. Есть одно неписаное правило — любую смету можно смело умножить на два. То есть денег понадобится в два раза больше, чем вы думаете.

В общем, на первоначальном этапе без инвестиций никуда. Здесь самое важное — четкий бизнес-план. Конечно, фонтанировать идеями — это очень хорошо, но суть бизнеса немного в другом. Вы должны просчитать все — вплоть до количества шариковых ручек в офисе и салфеток для протирки монитора. Если этого не сделать, есть большая вероятность в один прекрасный момент обнаружить в бюджете огромную дыру, которую нечем заткнуть.

Пополнение оборотных средств

Вот вы все удачно запустили, продажи идут. Идут наверняка плохо — выйти на самоокупаемость за небольшой промежуток времени удается немногим. То есть вы пока тратите больше, чем зарабатываете. Это нормально. Но нужны деньги на закупку товара, выплату зарплаты сотрудникам, уплату налогов, кредитов, аренды помещения. В общем, опять без инвестиций никуда.

Развитие бизнеса

Ошибка многих новичков в том, что они не особо заглядывают в будущее. Многие из них мыслят примерно так: открою интернет-магазин, буду себе продавать потихонечку, денежки капают, все хорошо. Ребята, так не бывает. Пока вы “продаете себе потихонечку”, армия ваших конкурентов открывает новые филиалы, снижает цены, пакует франшизы. В какой то момент вы обнаруживаете, что остались на обочине, ибо просто не успели за развивающимся рынком.

В общем, бизнес должен развиваться. И чем раньше вы это поймете, тем лучше для вас. Капитал должен приумножаться. Нужно постоянно расти во всех направлениях — расширять ассортимент, географию присутствия, спектр услуг и так далее и тому подобное.

А на все это нужно что? Правильно, опять деньги. И вашей прибыли, даже если все идет ультрахорошо, не хватит, уж поверьте. Значит, нужно искать инвестора.

Кто может инвестировать в ваш бизнес?

Вот мы и подошли к самому интересному — где же найти того, кто вложит средства в ваш проект. Вариантов здесь много. Рассмотрим их все, а заодно перечислим основные достоинства и недостатки.

Лучший инвестор — вы сами

С собой любимым не нужно договариваться, делить прибыль, заключать многостраничные договора. Все просто и понятно. Если вы — индивидуальный предприниматель, то вообще красота: вложил свои деньги, и они начинают на вас работать.

С организациями сложнее. Если учредителей несколько, а инвестирует один, это может повлечь за собой передел долей в уставном капитале, особенно когда речь идет о финансировании серьезных проектов. Но это все равно лучше, чем привлекать деньги извне.

В общем, идея такая — найти деньги внутри бизнеса почти всегда лучше, чем за его пределами.

Плюсы: не нужно искать инвесторов, платить проценты кредиторам, договариваться, убеждать.

Минусы: нужное количество финансов есть далеко не всегда. В случае с ООО, возможно, придется переписывать устав, поскольку доли в уставном капитале поменяются, если один из учредителей дофинансирует проект.

Банки

Привычный, проверенный и знакомый всем способ раздобыть стартовый капитал, деньги на пополнение оборотных средств или грандиозный проект. Здесь все просто и понятно: вы идете в банк и просите денег. Или не идете, а заполняете заявку прямо на сайте банка и ждете одобрения.

Банков, готовых инвестировать в ваш бизнес — пруд пруди. Изучите предложения на предмет процентных ставок, льготных условий займа, а также дополнительных услуг. Многие кредитные организации предлагают комплексные решения. Как вариант, можно открыть счет, взять кредит и получить, например онлайн-кассу или оборудование для интернет-эквайринга совершенно бесплатно.

Однако нужно быть бдительным: многие банки зарабатывают на платных опциях, поэтому внимательно читайте условия договора кредитования. Например, низкую процентную ставку вполне может “съесть” какая-нибудь платная опция или тариф.

Плюсы: доступность, возможность получить большие суммы.

Минусы: банки не дают деньги просто так. Во-первых, у вас обязательно попросят подробный бизнес-план. Во-вторых, могут потребоваться поручители или залог. Кроме того, кредитные организации неохотно дают займы новоиспеченным предпринимателям. Например, “Сбербанк” даст кредит, если вы зарегистрированы в качестве ИП не менее одного года. С коммерческими банками попроще, но и процент там выше.

Ну и самый главный минус банка — необходимость выплачивать проценты.

Профессиональные инвесторы

Есть целая армия бизнесменов, готовых дать вам денег. Инвестирование — это тоже бизнес, причем очень перспективный и бурно развивающийся. Успешные инвесторы уже вовсю теснят в мировых рейтингах самых богатых людей нефтяных магнатов, создателей IT-компаний и ритейла.

Где же таких найти? Есть несколько способов сделать это:

- Используйте личные связи. Если вы уже успели обзавестись знакомствами среди предпринимателей, то можно попытать счастья среди старших и более успешных коллег. Ничего страшного нет — это совершенно нормально. Основательно подготовьтесь к встрече: распишите бизнес-план, подготовьте обоснование затрат и смело отправляйтесь на переговоры.

- В интернете есть множество специальных площадок, где предприниматели и инвесторы находят друг друга. Они устроены по принципу бирж: те, кто готов вложиться в проект, регистрируются в качестве инвесторов, бизнесмены — в качестве соискателей. Создатели сайта берут себе небольшой процент от сделки. Здесь же обычно представлены и банки, и простые физические лица, желающие подзаработать на инвестировании. Типичный пример — сайт “Всеинвесторы.ру”.

- Инвесторы могут найти вас сами. Многие успешные предприниматели сами ищут перспективные проекты, которые могут принести прибыль. Если у вас есть изюминка, способная заинтересовать такого инвестора, возможно, вам позвонят сами, и примеров этому множество. Правда, вы действительно должны делать что-то уникальное и перспективное — у этих ребят глаз наметан и провальные проекты они вычисляют, как говорится, на раз.

Инвесторы такого рода действуют по двум схемам:

- Схема первая — вам дают деньги под процент. Пожалуй, оптимальный вариант: все тоже самое, что и в случае с банком, только проще и ограничений меньше. Не забывайте грамотно составить договор займа — и тогда все будет в полном порядке.

- Схема вторая — инвестор получает долю в вашем бизнесе. Вот тут все уже гораздо интереснее. Де-юре инвестор становится совладельцем компании. А иногда и владельцем — все зависит от объема вложений.

Приведем пример. Весь ваш бизнес стоит один миллион рублей. Вы работаете в перспективном направлении и вами заинтересовался один из представителей крупного бизнеса. Он предлагает вложить в проект 10 миллионов, что в десять раз больше, чем вся ваша компания. На этих условиях инвестор входит в состав учредителей. Его доля в уставном капитале будет основной, и человек фактически становится новым владельцем проекта.

С одной стороны, это хорошо: дело получит серьезный толчок и если правильно распорядиться деньгами, можно подняться на несколько уровней выше. Однако с этой минуты вы в вашем проекте — никто. Все ключевые решения будет принимать новый учредитель. Кстати, именно для этого он все и затевал.

Плюсы: практически неограниченный приток средств.

Минусы: можно потерять ключевую роль в своем проекте, сложность в поисках инвестора, наличие по-настоящему уникальных идей, в которые люди готовы будут вкладывать деньги.

Здесь нужно сделать сноску. Большинство опытных инвесторов поддерживают только хорошо работающий бизнес, который успешно функционирует несколько месяцев, а еще лучше лет. Никто не будет вкладывать в проект на его начальной стадии, когда нет ничего, кроме идей.

Работающий бизнес гарантирует, что вы умеете работать и вести дела. На стартап найти инвестора тоже можно, но идея должна по-настоящему заинтересовать человека. Рисковать никто не хочет, поэтому шансы будут невелики.

Инвестором может быть государство

Кто тут говорил, что наше государство не помогает начинающим предпринимателям? Иногда и помогает. В рамках господдержки можно получить безвозмездную помощь от правительства. Например, если вы стоите на учете в службе занятости, можно рассчитывать на помощь на открытие собственного дела при регистрации в качестве ИП. Деньги небольшие — несколько десятков тысяч рублей, зато отдавать ничего не придется.

Плюсы: помощь оказывается безвозмездно

Минусы: нужно пройти через несколько кругов бюрократии — собрать документы, справки, предоставить бизнес-план. Помимо этого, помощь выдается далеко не на все виды деятельности, и для того, чтобы ее получить, нужно соответствовать целому набору требований.

Родственники, друзья, знакомые

Неплохой способ раздобыть средства — обратиться за помощью к близким родственникам или друзьям. Бешеные деньги тут вряд ли найдешь, но иногда много и не надо. Хотя как знать — может быть, среди ваших родственников есть настоящие миллионеры, готовые поддержать родню в ее начинаниях.

Плюсы: можно договориться об удобном графике отдачи долга, например в формате “отдашь, как сможешь”. Нет процентов. Не нужно собирать море документов, доказывать, что деньги действительно нужны, отчитываться за каждую копейку.

Минусы: финансовые отношения с родственниками — штука тонкая. Как говорится в одной поговорке — хочешь потерять друга — дай ему в долг. Очень часто возникает такая ситуация: заемщик не отдает долг, а кредитор стесняется напомнить — все же родня. В результате копятся обиды, недосказанности, что плохо сказывается на отношениях. Поэтому договор займа все же лучше заключить, даже если речь идет о близкой родне. Особенно это касается крупных сумм.

Заключение

Итак, найти инвестора вполне реально. Главное — составить бизнес-план и точно определить, куда и на что будут потрачены все деньги. Еще раз напомним: с инвестором в любом случае придется делиться. Многие бизнесмены предпочитают продать машину или квартиру, лишь бы не связывать себя лишними обязательствами. Как поступать — решать вам. А мы желаем вам удачи в поисках инвестора и надеемся, что прочитанный материал поможет в этом. Удачи в продвижении!

Где взять деньги на бизнес, когда собственных накоплений не хватает?

Когда собственных денег на открытие или развитие бизнеса не хватает, дополнительные средства можно найти в других источниках. В статье рассказываем, какие инструменты финансирования существуют, кому и как ими можно воспользоваться, а кому не стоит и пытаться.

Из этой статьи вы узнаете

Получить кредит в банке

Если у вас нет денег на развитие бизнеса или их недостаточно, обратитесь в банк и оформите кредит. Профинансировать проект полностью не получится, но заемные средства можно использовать на старте.

Кому подходит

Кредит доступен физическим лицам, а также действующим предпринимателям и юрлицам.

При полном отсутствии опыта ведения деятельности получить деньги для открытия бизнеса в банке не удастся. Каждый банк устанавливает требования к минимальному «стажу» ведения бизнеса, как правило, от 1 – 2 лет и более. Поэтому можно обратиться в банк как частное лицо и получить нецелевой кредит наличными.

Второй вариант — действовать поэтапно. Даже с минимальным запасом собственных средств вы можете зарегистрировать ИП или юрлицо, составить бизнес-план по развитию, начать работу с имеющимися ресурсами, выйти на точку безубыточности и только потом обратиться в банк за кредитом.

Года как раз хватит, чтобы проверить свои силы на практике, решить, сколько нужно денег для бизнеса и во что именно их вкладывать. С уже накопленным опытом обращаться за кредитом лучше, чем рисковать заемными средствами на старте.

Шансы на одобрение кредита для молодой компании или начинающего предпринимателя повысит поддержка специальных структур, которые занимаются развитием бизнеса в вашем регионе. Получить заемные средства в банке с их помощью легче, чем при самостоятельном обращении.

Такие организации подконтрольны государству, они работают в рамках федеральных программ развития предпринимательства. Деньги напрямую не выдают, но оказывают другую финансовую поддержку: оформляют поручительство, предоставляют залог и банковские гарантии. С таким обеспечением проще получить средства в банке.

Фонд содействия кредитованию малого и среднего бизнеса в Санкт-Петербурге предлагает поручительства по кредитам. В других регионах есть подобные организации, которые помогают местным бизнесменам.

Схема выдачи кредита по программе Фонда содействия кредитованию малого и среднего бизнеса

Чтобы заручиться поддержкой Фонда, необходимо доказать состоятельность своей идеи: подать заявку, представить бизнес-план, с расчетами текущих и прогнозных значений финансовых показателей.

Если пройдете проверку комиссии и получите «добро» от фонда поддержки бизнеса, банк с готовностью выдаст кредит на необходимую сумму.

Когда не стоит и пытаться

Если совсем нет денег для старта бизнеса и для текущих расходов в течение первого года работы, банк не выдаст вам кредит для ИП и юридических лиц. По правилам большинства кредитных программ требуется внести часть собственных средств в проект, чтобы получить остальную сумму в банке. Если не начнете что-то делать самостоятельно, банк в вас не поверит и не одобрит выдачу запрашиваемой суммы.

Не нужно брать кредит, когда понятно, что доходов бизнеса не хватит на обслуживание обязательств. Если вся выручка будет уходить на погашение долга с процентами, то в выдаче заемных средств откажут. Банк не профинансирует проект, где высоки риски невозврата денег из-за нехватки свободных средств, отсутствия резервов, маленькой прибыли и больших расходов.

Не получится взять деньги для малого бизнеса таким способом, если ваше предприятие признано банкротом, есть просроченные кредиты, задолженности или штрафы. Банк проверит кредитную историю компании и ее учредителей. Ваше личное кредитное досье и репутация влияют на решение о выдаче бизнес-кредита. Сложно получить заемные средства при испорченной кредитной истории и высокой долговой нагрузке.

Если у вас уже есть обязательства перед банками, да еще и с просрочками, взять новый кредит практически невозможно. Сначала необходимо решить вопрос с текущими долгами и только потом идти на новую сделку.

Выводы о банковских кредитах

- Кредит недоступен для бизнеса с нуля: банки охотно финансируют опытных бизнесменов, поэтому лучше открывать компанию на свои деньги, проработать определенное время, а уже потом идти за дополнительными средствами;

- Шансы на одобрение банковского кредита выше, если оформить поручительство или получить другие гарантии в фонде поддержки бизнеса (такие организации есть в каждом регионе);

- Если у вас отрицательная кредитная история, а у вашей компании — минимальные финансовые результаты, неадекватные расчеты в бизнес-плане и нет собственных средств, кредит не выдадут;

- Если кредит на бизнес получить затруднительно, можно получить кредит как физическое лицо, а деньги направить на развитие бизнеса.

Как привлечь чужие деньги: партнерство, инвестиции, краудфандинг и конкурс

Вы можете привлечь чужие деньги для открытия бизнеса с нуля. Источниками таких финансов станут партнер, инвестор, спонсоры, победа в конкурсе предпринимателей.

Найдите партнера для совместного бизнеса

Партнер — тот, кто войдет в число руководителей компании, будет принимать активное участие в управлении и текущей деятельности. Доли в бизнесе делят между партнерами с учетом их взносов и степени участия.

Права и обязанности партнеров, инвесторов распределяются по вашему усмотрению. Можно договориться с партнером о том, что он не будет управлять компанией, либо, напротив — привлечь его к работе. Главное — распределить роли, ответственность и доли в бизнесе со всеми, кто вкладывает свои деньги в проект.

Партнеров, которые войдут в ваш проект с собственными деньгами и силами, можно искать среди знакомых или на интернет-форумах, онлайн-площадках для стартаперов. Начните с AngelList — на этом портале зарегистрировано около 400 компаний и 3 200 инвесторов, в том числе россиян. Поищите партнеров на бирже стартапов Napartner — создайте вакансию для раздела «Работа» с фильтром «доля в проекте». Общайтесь, заводите знакомства, рассказывайте о своей идее, ищите единомышленников. Так удастся собрать команду для реализации своего проекта.

Кому подходит привлечение партнера

Партнеров лучше выбирать для стандартных проектов, например, открытия кофейни, хостела, магазина, автомастерской несколькими совладельцами. Риск при этом не так высок, как при стартапе, такой формат бизнеса уже есть на рынке и легко спрогнозировать, откуда возьмутся доходы и как быстро появится выручка.

Такое сотрудничество поможет решить, где взять денег на бизнес без кредита: среди своих коллег, знакомых, родных. Каждый участник внесет часть средств и будет наделен своими обязанностями: общаться с клиентами, продвигать сайт, производить товар или оказывать услуги. Так удастся снизить затраты на наемных сотрудников на самом старте, а при развитии — распределить ответственность за различные направления бизнеса.

Когда не стоит искать партнера

Не рискуйте, если у вас микробизнес: при его возможном разделе каждый захочет забрать себе высокую зарплату, дохода небольшой компании может не хватить на нескольких партнеров — и вы быстро уйдете в минус.

Привлеките инвестора для финансирования проекта

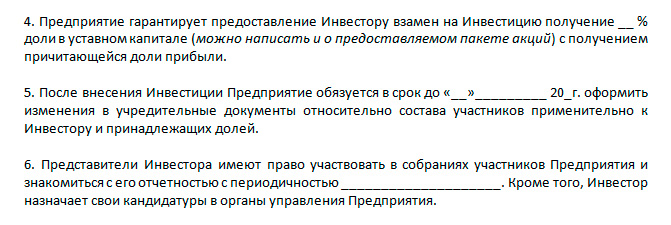

Инвестор вносит деньги и помогает ресурсами, но не решает текущие задачи в бизнесе. У него есть доля в компании или в прибыли, поэтому он получает отчет о ситуации, влияет на принятие управленческих решений и контролирует общую стратегию развития. Определите, в чем состоит ответственность обеих сторон, в договоре.

Образец договора с условиями инвестирования

Инвесторов можно искать среди фондов и на специализированных онлайн-сервисах, на конкурсах и в реалити-шоу для начинающих бизнесменов. Вашу идею там могут заметить и профинансировать как частный инвестор, так и компании по венчурному инвестированию — компании, которые предоставляют кредиты начинающим предпринимателям с хорошим потенциалом к быстрому выходу на окупаемость и прибыль.

Разместите описание своего проекта на площадке StartupPoint, чтобы привлечь »своего»инвестора. Обратитесь за помощью в поиске инвестиций в фонд RunaCapital или в фонд IMI.VC, специализирующийся на мобильных приложениях, играх, онлайн-сервисах. Фонд посевных инвестиций Российской венчурной компании с государственным участием финансирует проекты, основанные на научных разработках и инновациях.

Кому подходит поиск инвестора

Поиск инвестора позволит решить вопрос, где взять деньги на стартап, когда вы изобрели новую технологию, нашли интересную идею для производства, планируете разработать уникальный сервис или мобильное приложение, запускаете социальный проект. Предсказать финансовые результаты при этом сложно, но идея может принести деньги, если вложиться в ее реализацию. Сам инвестор не будет работать в компании, просто профинансирует ее.

Когда не стоит искать инвестора

Не стоит искать инвестора для запуска простого бизнеса: вы будете работать своими руками, инвестор — получать часть прибыли. Это быстро надоест, ведь на вас вся основная работа, а вы еще обязаны делиться доходами и отчитываться.

В такой ситуации лучше взять деньги на открытие бизнеса в банке: погасить кредит ежемесячными платежами легче, чем рассчитаться с инвестором полностью. Ведь когда компания станет приносить прибыль, он не захочет выходить из сотрудничества и будет сложно выкупить долю в бизнесе.

Воспользуйтесь краудфандингом

Краудфандинг — это финансовая поддержка со стороны обычных людей, которым симпатична ваша идея. Если потенциальные клиенты и единомышленники вложились в ваш бизнес, их нужно отблагодарить материально или нематериально.

Иногда финансирование проводится в форме сбора оплаты за предварительные заказы продукции. В других случаях предусмотрены отдельные вознаграждения и бонусы, к примеру, сувениры с символикой проекта, ужин с организатором или приглашенной звездой, указание имени спонсора на продукции.

Для проведения краудфандинговых кампаний есть специализированные площадки, которые помогают привлекать деньги для бизнеса и социальных проектов за определенную комиссию. Для российских стартаперов работают Бумстартер и Планета.ру.

Кому подходит краудфандинг

Краудфандинг выгоднее для некоммерческих проектов: издание книги, выпуск календаря, организация концерта, съемки фильма, проведение ярмарки и т. д. Но можно собирать деньги и для начала бизнеса: на строительство фермы, открытие детского клуба, приобретение оборудования для гончарной мастерской. Спонсоры охотно поддерживают социально ориентированные проекты, монетизацию благотворительности, образовательные и спортивные мероприятия.

При сборе средств таким способом будьте готовы к публичности. Вы соберете деньги для открытия малого бизнеса только если о вашей идее узнает много заинтересованных лиц. Краудфандинг лучше выбирать тем, у кого уже есть определенный круг последователей, клиентов, преданных фанатов, а также эффективные каналы распространения информации. Также он подходит для блогеров, писателей, актеров, певцов.

Примеры краудфандинговых проектов на Planeta.ru

Когда не стоит пользоваться краудфандингом

Не стоит пользоваться краудфандингом до предварительных расчетов рентабельности (треть собранной суммы придется отдать на комиссии системы и налоги), а получить финансы удастся только через 1 – 2 месяца.

Без плана промо-кампании не следует начинать сбор денег для развития бизнеса, так как важно активно продвигать проект. Разработка контента, размещение материалов, красивая «упаковка»для идеи также требует затрат.

Отдельно необходимо продумать вознаграждения спонсорам, которые перечислят деньги. Если затраты на благодарность окажутся высоки, то пропадает экономическая целесообразность кампании.

Участвуйте в конкурсах

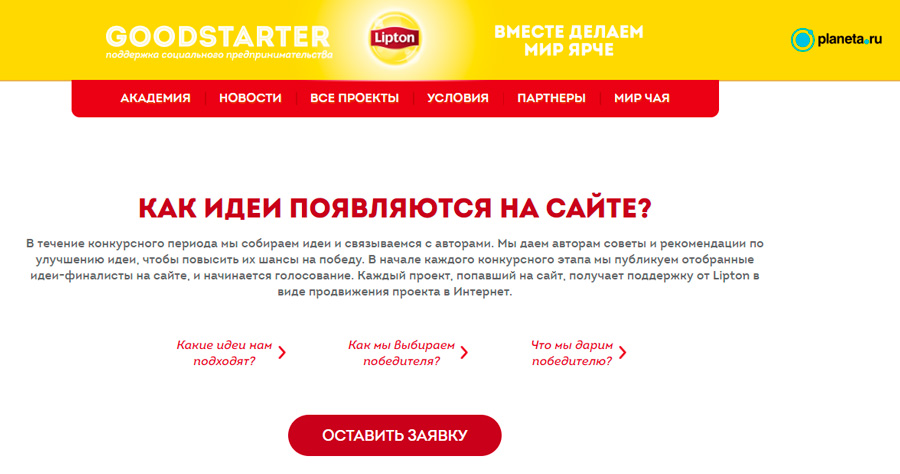

Существуют различные конкурсы, которые проводят крупные компании в поддержку интересных стартапов. Например, конкурс Lipton GoodStarter поддерживает начинающих предпринимателей, которые работают в социальной сфере. Победителя определяют по количеству лайков — у кого их больше всех, тот и выиграл. Благодаря конкурсу можно получить порядка 300 000 рублей, участвовать можно и новому проекту, и действующему бизнесу.

Конкурс социального предпринимательства от Lipton в 2016 году

Кому подходит участие в конкурсах

Конкурсы, как правило, применимы в узкой сфере бизнеса (часто — это социально значимые проекты), поэтому они подходят не всем. С другой стороны, участие в конкурсе не требует финансовых затрат, но всегда хорошо работает на продвижение проекта.

Нужно ли участвовать в конкурсах?

Если подходите по условиям — участвуйте. Даже если не выиграете, получите полезный опыт и повысите узнаваемость бренда.

Выводы о привлечении денег со стороны

- Не ищите сторонние средства, если нет желания с кем-то делиться или нет никого на примете для сотрудничества;

- Фиксируйте в письменном виде распределение прав и обязанностей партнеров, инвесторов, чтобы избежать конфликтов в будущем;

- Ищите партнеров и инвесторов в интернете: там много площадок и сервисов для презентации бизнес-проекта и поиска финансирования;

- Уточните все условия привлечения денег для начинающего бизнеса на краудфандинговых площадках, чтобы не оказаться в минусе;

- Если есть конкурс, в котором ваш проект может поучаствовать — участвуйте.

Как отсрочить расчеты

Другой вариант, если нужны деньги для открытия бизнеса, а их нет — договориться о временной передышке с оплатой стартовых расходов. Вы можете отсрочить расчеты с поставщиками, договориться об арендных каникулах при оплате помещения, приобретении оборудования в лизинге.

Серьезность ваших намерений придется подтвердить внесением собственных средств — из своего кармана надо оплатить не менее 10 – 30% от суммы аренды недвижимости, стоимости оборудования, транспорта, партии товара. Остальное можно оформить с отсрочкой платежа.

Кому подходит

Такой способ найти деньги на бизнес с нуля и снизить начальные затраты применяется в торговле и в общепите. Помещение под торговую точку или кафе можно взять в аренду с »каникулами»на несколько месяцев. Товар — получить под реализацию. Витрины, стеллажи, холодильное оборудование оформить в лизинг.

Еще в лизинг можно оформить транспорт. Тогда заняться грузоперевозками удастся с небольшими первоначальными вложениями, а стоимость автомобиля можно выплачивать постепенно, по договору финансовой аренды.

Когда не стоит и пытаться

Нет такого места, где можно взять деньги на бизнес, но самому не вложить ни рубля. Если денег нет совсем, то вариант с лизингом или отсрочкой не подходит, ведь в любом случае понадобится взнос собственных средств от

10 до 50% от суммы проекта.

Нельзя воспользоваться передышкой, если требуется заплатить за получение лицензии, оплатить налоги, выдать зарплату сотрудникам. По этим затратам нельзя передвинуть даты платежей. За нарушения сроков взимаются штрафы.

Не поможет отсрочка, если нужно сделать ремонт в помещении. В такой ситуации деньги понадобятся на стройматериалы, работу ремонтной бригады, оплату подключения к коммуникациям. Договориться со всеми участниками о переносе сроков оплаты затруднительно. Но зато можно получить от собственника помещения льготы на период ремонта.

Выводы об отсрочке платежей:

- Не все расходы удастся отсрочить, а если контрагенты и идут навстречу, то требуют оплатить часть суммы сразу;

- Спрашивайте у поставщиков о возможности оплаты в рассрочку, поставке под реализацию, отсрочке и »арендных каникулах» — так можно получить несколько недель свободы;

- Применяйте лизинг, чтобы приобрести оборудование, транспорт, инструменты, с минимальными первоначальными вложениями.

Как воспользоваться господдержкой

Субсидии из бюджета и гранты предоставляются безвозмездно — возвращать средства не придется. Чтобы получить деньги для малого бизнеса, необходимо собрать документы, подготовить бизнес-план, пройти конкурсный отбор и стать участником программы поддержки.

Центр занятости выдает небольшие суммы на открытие бизнеса безработным.

Местная администрация поддерживает начинающих предпринимателей безвозмездными выплатами.

Региональное правительство выделяет субсидии на развитие приоритетных отраслей, проводит конкурсы на получение грантов для молодых бизнесменов и женщин-предпринимателей.

Обязательное условие таких программ — оплата части расходов за собственный счет. Внести нужно от 30 до 70% от общей стоимости проекта.

В заявке нужно указать:

- Бюджетную эффективность проекта — сумму налогов и сборов, которые будут перечислены в бюджеты всех уровней, Пенсионный фонд;

- Социальную значимость проекта — создание рабочих мест, обеспечение пенсионеров, многодетных или жителей отдаленных деревень доступными товарами, охват населения бытовыми услугами и т. д.

Бизнес-план с расчетами окупаемости и рентабельности проекта прикладывается к заявке — о том, как его составить, читайте в нашей статье. Каждому параметру присваиваются баллы, их сумма учитывается при выборе победителей конкурсного отбора. Если вы предлагаете открыть бизнес, которого не хватает в вашей местности, трудоустроить много работников, решать социально-бытовые проблемы, то получаете больше баллов и преимущество перед другими предпринимателями.

Приукрашать заявку и расчеты не стоит: комиссия будет проверять соответствие фактических показателей планам. Если будут большие расхождения, районная или городская администрация вправе истребовать деньги обратно. Так, если вместо обещанных 10 сотрудников к концу года вы наймете только 1, вы нарушите договоренности и будете обязаны вернуть средства.

Возвращать деньги придется и в случае, если проверка выявит, что они использованы не на заявленные цели. Просили на покупку холодильника в кафе, а потратили на рекламу заведения — полученный грант нужно будет вернуть.

Между администрацией района, города или села и бизнесменом заключается договор, где указано, как и когда подтверждать целевое расходование средств. Обычно — предоставить в течение 1 – 3 месяцев платежные документы о покупке запланированного, а затем предъявить комиссии и само приобретение. Договором устанавливается и минимальный срок ведения бизнеса — 1 — 5 лет. Если свернуть деятельность раньше, придется возместить бюджету сумму гранта или субсидии.

Где и как получить бюджетную поддержку

Федеральный портал малого и среднего предпринимательства расскажет, где взять деньги на открытие бизнеса в вашем регионе. Так, в Ленинградской области можно получить стартовую субсидию до 500 000 рублей (при условии оплаты 20% расходов по проекту самостоятельно).

Предприниматели в Ленинградской области могут возместить понесенные затраты:

- до 70% затрат на покупку нового автомагазина или автоприцепа для торговли «с колес», но не более 700 000 рублей;

- до 90% расходов на оборудование хостелов и частных гостиниц для приема туристов, но не более 1 млн рублей;

- до 90% от уплаченных процентов по кредитам и договорам лизинга;

- до 90% затрат на участие в выставках и ярмарках;

- до 90% средств, потраченных на сертификацию продукции, производства и внедрение международных стандартов качества.

Для получения государственной финансовой поддержки необходимо сначала потратить свои средства, а затем подать документы на их возмещение. Обращайтесь в Ленинградский областной центр поддержки предпринимательства, чтобы еще до открытия своего бизнеса уточнить, какие субсидии вам доступны и можно ли будет получить средства из бюджета безвозмездно.

Читайте статью о программах государственной поддержки и развития бизнеса в Санкт-Петербурге 2018.

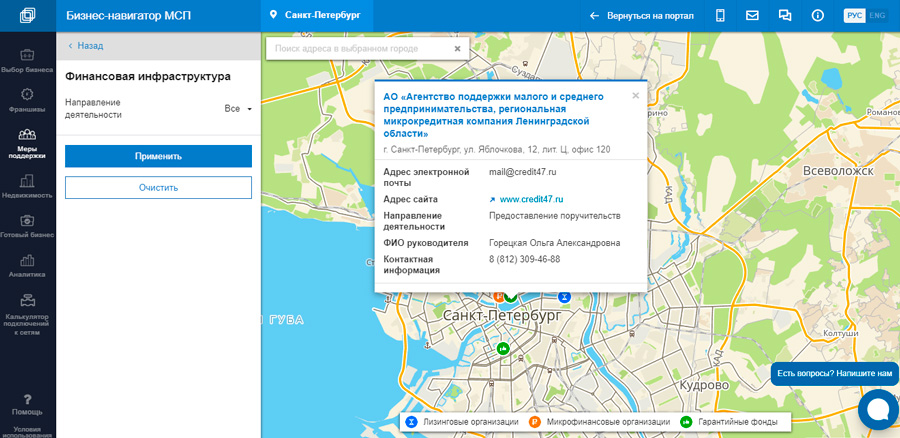

Для удобства воспользуйтесь сервисом бизнес-навигатор, он поможет найти все доступные меры поддержки, посмотреть варианты покупки готового бизнеса или франшизы, а также воспользоваться данными аналитики для выбора вида деятельности в вашем городе.

В Бизнес-навигаторе все возможности для получения поддержки указаны прямо на карте города

Варианты программ поддержки, где можно взять денег на открытие бизнеса с нуля

Субсидия на содействие самозанятости безработных

Ежегодно выдают субсидии в размере годового пособия по безработице тем, кто желает открыть собственное дело.

Сумма такой субсидии в 2018 году — 58 800 рублей. Если нанимаете другого безработного сразу же при старте, то размер выплаты увеличивается до

117 600 рублей. На третьего и последующих сотрудников дополнительные деньги уже не выделяются.

Субсидия выдается Центром занятости населения. Для получения необходимо официально встать на учет в качестве безработного, пройти обучение и тестирование, подготовить бизнес-план и направить его на экспертную оценку, защитить свой проект перед комиссией. Регистрировать компанию или ИП можно уже после одобрения заявки.

Потратить средства разрешается только на определенные цели: покупку, ремонт и аренду помещений, приобретение оборудования и офисной техники, сырья и материалов, затраты на лицензирование, создание товарного запаса.

Получатель субсидии в трехмесячный срок обязан отчитаться о целевом расходовании средств и предоставить платежные документы о затратах в соответствии с утвержденным планом.

После получения денег от Центра занятости предприниматель или юрлицо обязан проработать не менее 1 года (в ряде регионов — до 3 лет). Если бизнес закроется до этого срока, придется возвращать средства.

Возможность получения такой субсидии необходимо уточнять в региональной службе занятости, так как количество выплат безработным лимитировано: на район или город может предоставляться всего 1 – 3 субсидии в год. Придется побороться с другими желающими за право воспользоваться этими средствами.

Читайте подробную статью о том, как получить субсидию на открытие бизнеса.

Гранты начинающим предпринимателям из регионального бюджета

В каждом регионе — своя программа развития бизнеса, которая включает и финансовую поддержку. Гранты выдаются на конкурсной основе начинающим бизнесменам, которые зарегистрировались недавно и проработали не более 12 месяцев. Решение о распределении средств принимается в городской или районной администрации — заявки на участие в конкурсе нужно подавать по месту ведения бизнеса.

Ежегодно в местной администрации проводится отбор участников программы, оцениваются их заявки, учитываются показатели бизнес-плана, бюджетная эффективность проектов, вид деятельности. По совокупности всех критериев и выбирают получателей поддержки.

Сумма гранта — до 300 000 рублей, но при этом от 30 до 50% расходов на проект бизнесмен должен оплатить из собственных средств.Оставшуюся часть добавят из бюджета региона.

Грант нужно израсходовать на определенные цели: покупку основных средств, материалов и сырья для производства, товаров для торговли, техники и инструментов для оказания услуг. Конкретный перечень возможных статей расходов указан в программе. Если комиссия выяснит, что деньги пошли на другие цели, то весь грант придется вернуть.

Дополнительное требование — продержаться на рынке определенное время, в среднем 3 – 5 лет. Иначе при закрытии компании придется возвращать полученный грант в бюджет.

Субсидии и гранты из государственного бюджета

Более солидные суммы доступны для участников федеральных программ развития бизнеса в отдельных отраслях. Например, грантовая поддержка семейных ферм достигает 3 000 000 рублей от Минсельхоза, а на развитие молочного животноводства дается безвозмездно до 10 000 000 рублей.

Фонд развития инноваций предоставляет гранты компаниям, которые занимаются разработками в сфере интеллектуальной собственности, научными исследованиями, созданием новых технологий. По разным программам здесь можно получить до 25 000 000 рублей, но не более 50% расходов по проекту. Но если не выполнить запланированные показатели, деньги гранта придется возвращать.

Кому подходят программы государственной поддержки бизнеса

В каждом муниципальном образовании свой список приоритетных видов деятельности, у которых больше шансов на получение господдержки. В одном районе это может быть производство, научные и инновационные сферы деятельности, в другом — туризм, сельхозбизнес или ремесла. Если вы планируете заниматься чем-то другим, «не приоритетным», то тоже сможете воспользоваться средствами из бюджета, но шансы на одобрение такой заявки ниже.

Кому не дадут денег из бюджета

В число нежелательных видов бизнеса попадают бары, оружейные или игровые салоны, страховые и кредитные организации — им предлагается развиваться самостоятельно, не используя бюджетные средства и льготы.

В отдельных региональных программах есть свои ограничения, поэтому сначала нужно изучить условия поддержки в своем районе или городе, чтобы понимать, доступна ли она для вашего бизнеса.

Выводы о государственных программах поддержки и субсидиях

- Попасть в число получателей бюджетной поддержки не так легко. Деньги выделяются на конкурсной основе и за них придется побороться;

- Чтобы получить деньги от государства, обязательно вносить в проект собственные средства;

- Потратить грант или субсидию разрешено на определенные цели. Нарушения и отклонения от плана грозят взысканием выданной суммы;

- После получения финансовой поддержки вести деятельность нужно в течение 1 – 5 лет, выполняя свои обещания из бизнес-плана, чтобы »отработать»безвозмездную помощь из бюджета.

Как зайти с нулем

Стартовать можно без особых первоначальных вложений, но это потребует затрат других ресурсов. Начать бизнес совсем с нуля не удастся: потребуется хотя бы несколько тысяч рублей для минимального набора инструментов и создания условий работы. Но иногда можно обойтись без значительного стартового капитала.

Кто может открыть бизнес без денег

Начать бизнес без денег могут самозанятые профессионалы в сфере услуг: консультант, репетитор, тамада и др. Это возможно при запуске бизнеса без обязательных финансовых вливаний, когда основные вложения — трудозатраты самого предпринимателя: его навыки, рабочее время, личные ресурсы.

С минимальными средствами может начать может фотограф, парикмахер, мастер маникюра — потребуется только купить или арендовать инструменты и технику для работы. Можно работать дистанционно или приезжать к клиентам на дом.

Когда не стоит и пытаться

Бизнес с нулевыми вложениями не открыть, если:

- нужно специально подготовленное помещение (салон красоты, кафе, магазин);

- требуется отдельное разрешение на ведение деятельности (лицензия на такси или торговлю медицинскими препаратами);

- необходимо дорогостоящее оборудование, сырье и материалы (пищевое производство, цех металлообработки, грузовые перевозки).

Выводы об открытии бизнеса без денег

- Обойтись без крупных первоначальных вложений при создании бизнеса может любой самозанятый, если он оказывает услуги своими силами;

- Вместо денег такому предпринимателю придется вложить свое время и ресурсы, так как заплатить другим за помощь он не сможет.

Где взять деньги на малый бизнес: сравнительная таблица вариантов

| Для кого подходит | Сколько нужно своих денег | Плюсы | Минусы | |

|---|---|---|---|---|

| Банковский кредит | Для любого работающего предприятия. Необходим определенный «стаж» ведения бизнеса — от 1 – 2 лет | Потребуется собственный взнос от 10 до 50% | Доступна любая сумма на любые цели | Желательна поддержка — поручительство, гарантии, залог имущества специальных фондов развития бизнеса |

| Деньги партнера | Подходит для простых и понятных видов деятельности: розничная торговля, сфера услуг, общепит | Всё зависит от договоренностей: можно обойтись без денег | Ответственность за бизнес делится между партнерами | Риск конфликтов, возможны проблемы при выходе одного из участников из бизнеса |

| Вложения инвестора | ИТ-стартапы, инновационные компании, технологии в сфере медицины. Любые идеи, способные принести высокую доходность | Собственные средства могут не понадобиться | Можно найти финансирование еще на стадии идеи и прототипа | Сложно убедить инвестора вложиться — нужно много внимание уделить презентации и переговорам, а при вложениях на ранней стадии — придется отдать большую часть в компании инвестору |

| Краудфандинг: сбор средств спонсоров или клиентов | Требуется активно продвигать идею и искать спонсоров. Для краудфандинга подходят творческие, социальные, благотворительные проекты | Можно обойтись без взноса своих средств | Запустить кампанию можно еще до старта бизнеса, что поможет «разогреть» потенциальных клиентов и начать знакомить с продуктом еще до выхода | До 30 – 35% от собранной суммы придется отдать на налоги, комиссии, сопутствующие расходы. Необходимо передать вознаграждения спонсорам, а это — тоже расходы |

| Конкурс | Конкурсы проводят крупные компании, но в узких нишах. Если ваш проект подходит — участвуйте | Можно обойтись без взноса своих средств | Конкурсы — это частный случай краудфандинга, и минусы здесь те же. Вы должны влюбить людей в ваш проект и постоянно его рекламировать | Зависит от условий конкурса |

| Отсрочка: аренда, лизинг, под реализацию | Применяется при открытии магазина, кафе, транспортного предприятия, мини-производства | Нужно покрыть часть расходов самостоятельно — от 10 до 30% | Дорогостоящие активы можно получить сразу, а заплатить за них потом | Не все затраты так удастся оплатить |

| Господдержка: субсидии, гранты | Приоритетные виды деятельности, как правило, сельское хозяйство, производство, инновационные технологии, ремесла, туризм | Обязательно внести свои деньги в проект — 30 – 70% при старте. Есть возможность возместить до 90% уже понесенных затрат | Средства из бюджета предоставляются безвозмездно. Возвращать их не понадобится | Получить средства удастся только при прохождении конкурсного отбора. Придется соблюдать ряд требований и договоренностей, чтобы не пришлось возвращать деньги |

Где взять денег на малый бизнес: сравнительная таблица вариантов

Резюме

- Без вложений удастся открыть бизнес, завязанный на услугах самого предпринимателя — читайте историю о швее, которая продает платья через Инстаграм;

- Получать отсрочку по расчетам с поставщиками удобно при запуске торговой точки, пользоваться лизингом — для грузоперевозок и открытия кафе;

- Господдержка предпринимательства доступнее для производственных предприятий, инновационных компаний, сельхозпроизводителей, ремесленников, но в каждом регионе свои приоритеты и условия финансирования;

- Краудфандинг подходит для творческих и социально ориентированных бизнес-проектов, при этом нужно активно привлекать спонсоров своей идеей и вознаграждениями;

- Кредит брать только в тех ситуациях, когда невозможно обойтись собственными средствами, если уже есть опыт работы и поддержка организаций по развитию предпринимательства.

© 1995–2022, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

Источник https://internationalwealth.info/offshore-wisdom/the-most-valuable-investment/

Источник https://www.insales.ru/blogs/university/kak-nayti-investora-dlya-internet-magazina

Источник https://siab.ru/blog/gde-vzyat-dengi-na-biznes-kogda-sobstvennyih-nakopleniy-ne-hvataet-181226104014/

Источник