Содержание

Создание венчурного фонда

Чтобы избежать сложных определений понятия «венчурный фонд», опишем его так: это компания, которая специализируется на финансировании инновационных проектов (как сейчас принято говорить , стартапов ), гарантии успешной реализации которых – нет.

Риск вложить деньги в неприбыльный проект достаточно высок. От этого, кстати, и название фонда – венчурный (от англ. Venture, «рискованное предприятие»). Но в случае успеха инвесторы быстро и с лихвой окупают свои расходы.

Поэтому венчурный фонд – это затея для уверенных в себе предпринимателей, для которых риск – неотъемлемая составляющая успешного и процветающего бизнеса.

Обращаем Ваше внимание на то, что венчурный фонд не является владельцем капитала, а только управляет им. И средства, формирующие фонд, приходят в виде вознаграждений от собственников капитала.

Особенности процедуры определяются в договоре, который заключают управляющий и учредители фонда.

Преимущества венчурного (инвестиционного) фонда:

- Устойчивость. Речь идёт о способности относительно безболезненно переносить падение котировок акций партнёров. Ведь ущерб от одного проекта можно покрыть прибылью от другого. Для этого, естественно, фонд должен вести работу сразу с несколькими стартапами. В таком случае спасительным инструментом становится так называемый диверсифицированный портфель.

- Защита , которую обеспечивает структура фонда. Нет зависимости между управляющей компанией и депозитарием. Поэтому в случае несостоятельности управляющей компании фонд будет передан другой.

- Хорошая ликвидность инвестиционного пая. Так участник, который нуждается в деньгах для иных целей, может быстро вернуть свои вложения.

- Доступ к финансированию инноваций получают мелкие игроки рынка. Этому способствует значительное сокращение операционных затрат.

- Исключение субъективного подхода : формальные коммерческие отношения гораздо практичнее личностно ориентированного подхода стартапера к своему «бизнес-ангелу».

Чтобы максимально уменьшить риски и получить адекватную оценку планируемых вложений, советуем заранее обратиться за помощью к профессионалам. Юристы компании Law&Trust International помогут вам с созданием венчурного фонда без лишних затрат и потери времени. Дополнительную информацию по этому направлению вы сможете узнать при личной беседе с нашим специалистом в офисе, по телефону или в чате.

Виды венчурных фондов

- Закрытого типа. Характеризуется фиксированным объемом средств и количеством участников. Предприятие существует ограниченный период времени, по истечении которого каждый учредитель забирает свою долю прибыли.

- Открытого типа. Вышеупомянутых ограничений для фонда нет, срок его существования фактически – неограниченный.

Также инвестиционные фонды классифицируют следующим образом:

- Самоликвидирующиеся фонды. Создаются под один или несколько связанных между собой проектов. Прибыль участники получают на последней стадии деятельности фонда.

- «Вечнозелёные» фонды. Основаны на принципе реинвестиций . При переходе к следующему проекту участникам возвращаются их первоначальные взносы.

- Клубные инвестиции. Фонд не регистрируется, так как является неформальным. Это объединение инвесторов. Ресурсами управляет компания существующего фонда.

Венчурный фонд как инструмент налоговой оптимизации.

Сегодня венчурный фонд является эффективным и очень популярным средством минимизации налогового бремени. Ведь налог на прибыль необходимо платить лишь по его закрытии . То есть вполне законно фонд избегает уплаты налогов достаточно длительное время.

Порядок деятельности венчурных фондов определяют соответствующие законы конкретных юрисдикций. В Росси это, например, Закон об акционерных обществах и 103 статья гражданского кодекса РФ.

Как зарегистрировать венчурный фонд

Есть различные организационно-правовые формы для регистрации венчурного фонда:

В мировой практике отмечается тенденция регистрации частных ограниченных партнерств, состоящих из главных и ограниченных партнеров.

В некоторых странах ЕС основным преимущество отдаётся закрытым акционерным обществам ( ЗАО ). Инвестор в таком случае платит налог только с доли прибыли из фонда.

Зарегистрировать международный венчурный фонд можно в любой стране мира. Как правило, для этого выбирают юрисдикцию с меньшим регулированием и более низким налогообложением.

Регистрация инвестиционного фонда в форме акционерного общества предусматривает наличие:

- Учредителя, в качестве которого могут выступать физические и/или юридические лица.

- Акционеров (обычно до 50 человек), между которыми распределится капитал.

- Стартового капитала. Как правило, это эквивалент $5-$10 миллионов. Средний объём инвестиций каждого участника тогда составит до $750 тысяч, а риски, которые понесет каждый вкладчик, будут соразмерны с величиной вложений в конкретный проект. Имущество участников фонда также может быть использовано для оплаты уставного капитала.

- Устава, который имеет значение учредительного документа.

- Инвестиционного меморандума. Это вспомогательный документ, в котором указываются цели и направления инвестиций, а также регламентируется деятельность фонда. Вот главные пункты Меморандума:

— критерии отбора проектов для инвестиций.

- Печати компании с указанием её названия и местоположения.

- Открытого банковского счета.

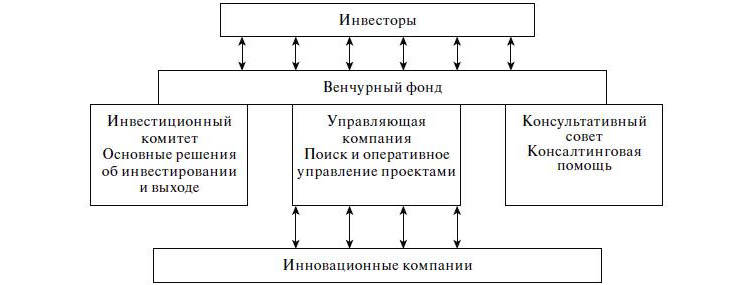

Внутренняя организация венчурного фонда

Ежегодно с участием соучредителей и пайщиков фонда избирается Совет Директоров. А основные инвесторы и, в некоторых случаях, топ-менеджеры фонда формируют инвестиционный комитет. На этом уровне принимаются все наиболее значимые решения в работе инвестиционной компании. Остальные должности распределяются решением Совета Директоров.

В управлении фондов, как правило, задействованы наёмные рабочие. Функции руководителя (менеджера) выполняет доверенный управляющий.

Советом Директоров также назначается генеральный партнёр , который сам управляет фондом либо контролирует работу управляющего. Этот сотрудник не является одним из инвесторов.

На этапе сбора средств к работе с фондом привлекают специалистов по управлению финансовыми средствами.

В процессе подготовки к непосредственно инвестированию привлекаются квалифицированные консультанты, аудиторы, менеджеры.

Консультативный совет – еще один «негласный» орган венчурного фонда. Его наличие особенно характерно для западных компаний. В состав совета могут входить представители финансового сообщества, политики, адвокаты.

Что такое венчурный фонд — 5 этапов венчурного бизнеса + обзор ТОП-7 лучших венчурных фондов

Привет посетителям и постоянным читателям онлайн-журнала «ХитёрБобёр»! На связи Денис Кудерин.

Сегодня мы поговорим о венчурных фондах – организациях, финансирующих рискованные коммерческие проекты. Публикация продолжает серию статей о прибыльном инвестировании.

Материал будет полезен начинающим бизнесменам, стартаперам и разработчикам инновационных продуктов с высоким коммерческим потенциалом.

А теперь – подробно и обстоятельно по каждому пункту.

1. Что такое венчурные фонды?

Даже самые гениальные коммерческие проекты, научные разработки и инновации нуждаются в финансировании. Без дополнительных денежных вливаний не будет развития и продвижения продукта на потребительский рынок.

Помочь стартаперам и молодым бизнесменам могут венчурные фонды. Поговорим об их деятельности, принципах работы и преимуществах.

Венчурные фонды – структуры, ориентированные на работу с инновационными проектами и стартапами. Организации такого типа вкладываются в высокорисковые предприятия с целью получить в дальнейшем прибыль от продажи долей или акций финансируемых компаний.

Само слово «venture» (англ.) в переводе означает «рискованное начинание».

Объектами инвестирования выступают как уже сформированные компании, так и «голые» бизнес-идеи без стратегического плана развития.

Именно высокие риски в сочетании с не менее высокими потенциальными доходами отличают венчурные фонды от прочих инструментов инвестирования.

Такие структуры помогают молодым предприятиям, которым в силу своего статуса недоступно банковское кредитование и другие традиционные варианты привлечения средств.

В процессе венчурного инвестирования участвуют:

- собственно венчурный фонд;

- управляющая компания;

- объект инвестирования.

Фонды имеют право на выпуск и продажу акций компаний, которые они финансируют. Главную цель работы венчурных предприятий можно сформулировать следующим образом: «зайти за рубль, а выйти за пять».

Теперь о преимуществах работы с венчурными фондами:

- средства выдаются на длительные сроки (3-8 лет);

- не нужно платить годовых и ежемесячных процентов;

- не требуется залогов и дополнительных гарантий;

- фонды становятся полноценными деловыми партнёрами компаний;

- в случае потери средств компания не объявляется банкротом и освобождается от долговых обязательств.

Подробнее о венчурном инвестировании – в специальной статье нашего журнала.

2. Как работают венчурные фонды?

Венчурные фонды создаются, как правило, опытными предпринимателями или лицами, имеющими экономическое образование. Все участники команды добровольно предоставляют финансовые и интеллектуальные активы для развития и продвижения предприятия.

Примерная схема работы венчурного фонда выглядит так:

- Специалисты ищут стартапы и инновации с потенциалом высокой прибыльности.

- Найденные объекты подвергаются профессиональному анализу – исследуется рентабельность, продукты и услуги предприятия, определяется коэффициент риска.

- Разрабатывается стратегия развития, ведётся поиск каналов сбыта.

- Выпускаются акции компании, в которые фонд и вкладывает свои активы (контрольный пакет остаётся у предприятия, дабы не лишать руководителей мотивации).

- Объект развивается, растёт его стоимость на рынке.

- Управляющая компания приступает к обратному процессу – реализует акции на бирже и получает дивиденды.

Последний этап называется на языке бизнеса «выходом из инвестиций». Именно на этой стадии определяется, принесут ли вложения прибыль, на которую изначально рассчитывал фонд.

Пример

В качестве хрестоматийных примеров успешного венчурного инвестирования можно назвать такие компании как Apple, Microsoft или Intel. Теперь это крупнейшие международные корпорации, но на раннем этапе они рассматривались как предприятия с неопределенным будущим и высокой степенью риска.

Современные венчурные фонды часто распоряжаются активами нескольких крупных инвесторов, вкладываясь в разные коммерческие направления.

Такая схема работы (диверсификация вкладов) на порядок снижает риски, поскольку по статистике лишь 30% объектов окупает убытки организации.

Читайте также близкую по тематике статью «Инвестиционные фонды».

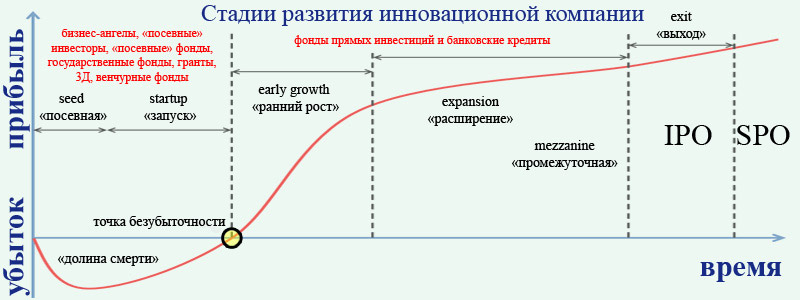

3. Как формируется капитал инвестора – 5 основных этапов венчурного инвестирования

Срок жизни конкретного проекта – от 3 до 10 лет. Раньше, чем через 3 года вряд ли можно пройти все стадии инвестирования, особенно в российских условиях.

Рассмотрим основные этапы венчурного инвестирования, начиная с поиска перспективной идеи и заканчивая выходом из проекта.

Этап 1. Выбираем предложенную бизнес-идею

Выбор идеи, в которую будут вложены средства фонда, играет ключевую роль. Очевидно, что наибольший успех имеют проекты, рассчитанные на массового потребителя. Перспективны также действительно уникальные идеи и инновации, не имеющие аналогов.

Те, кто считает, что все рыночные ниши уже заполнены, и принципиально новые товары и услуги не имеют коммерческого потенциала, ошибаются.

В частности, интересные интернет-продукты, мобильные и информационные технологии нового формата всегда найдут своего покупателя. Особенно, если применить грамотный маркетинг и профессиональное продвижение.

Этап 2. Вкладываем деньги

Инвестиционный план разрабатывается профессиональными специалистами в области экономики и финансов. Иногда представители венчурного фонда непосредственно участвуют в управлении компанией и разработке эффективной бизнес-стратегии.

Этап 3. Расширяем бизнес

Развитие бизнеса предполагает увеличение объемов и мощности производства, привлечение дополнительного персонала на предприятие. На этом этапе важно правильно рассчитать доходы от бизнеса и соотнести их с текущими расходами.

Интернет-проекты часто обходятся инвесторам дешевле, чем оффлайн-компании. Однако грамотных специалистов в сфере онлайн-маркетинга и продвижения найти не так-то просто.

Этап 4. Стабилизируем прибыль

Стабилизация прибыли возможна только в случае достижения компанией определенного уровня доходности. Успех уже близко, но успокаиваться пока ещё рано.

Надо ковать железо, пока оно горячо – завоёвывать новые доли рынка, открывать филиалы компании, разрабатывать новые линейки продуктов.

Этап 5. Продаем акции и привлекаем новых инвесторов

Вовремя выйти из проекта – тоже своего рода искусство. Ценные бумаги успешной компании продаются всем заинтересованным лицам и, прежде всего, другим инвесторам.

Действующее предприятие со стабильными доходами уже не входит в интересы венчурного фонда, а значит, активы пора вкладывать в другие направления.

Подробнее о прибыльных инвестициях в России – в соответствующей статье нашего блога.

4. Как привлечь средства венчурного фонда – 5 простых шагов для стартапера

Разработчикам инновационных проектов и новичкам в мире бизнеса следует понимать основное правило привлечения инвестиций: инвестор – это покупатель, и его надо заинтересовать.

Никто не станет вкладывать средства в проект с сомнительной идеей и невнятной стратегией развития. А значит, действия стартаперов должны подчиняться определенной схеме.

Шаг 1. Выбираем венчурный фонд

Важнейший этап, от которого напрямую зависит успех предприятия. Для начала нужно тщательно изучить рынок венчурных компаний, узнать, каковы сферы их интересов, кто из персонала работает с новыми проектами, какой средний чек.

Некоторые организации оперируют большими суммами (2-3 млн. рублей). Если вас интересуют более скромные вложения (например, 300 тыс. рублей), сразу отбирайте для себя именно такие фонды.

Работайте только с профессиональными и опытными игроками, которые помогают не только деньгами, но и экспертными советами.

Инвесторы-любители опасны тем, что могут бросить проект на любой стадии, если их надежды на взрывной рост прибыли не оправдались. Профессионалы же прекрасно понимают все риски и, как правило, идут с компаниями до конца, не требуя никаких гарантий и компенсаций в случае провала.

Шаг 2. Презентуем проект

Цель презентации – привлечь внимание, заинтересовать.

На стадии презентации венчурные фонды обращают внимание на три вещи:

- основную идею;

- наличие сплоченной команды;

- уверенность в успехе разработчиков стартапа.

Представляя проект, не стоит вдаваться в подробности и объяснять все технические нюансы. Главная задача – показать инвестору его выгоды.

Шаг 3. Проводим переговоры

Инвесторы принимают окончательное решение по результатам личной встречи.

Представители венчурных фондов должны увидеть лидера, который готов на всё ради продвижения своего бизнеса.

Руководителям стартапов нужно заранее подготовиться к возможной дискуссии: наверняка придётся отвечать на «неудобные» вопросы и аргументировано доказывать свою правоту.

Шаг 4. Создаем финансовую модель стартапа

Инвесторы поверили в ваш проект, значит, нужно двигаться дальше.

И именно – создать финансовую модель будущего предприятия, а точнее – предоставить отчет о расходах и доходах на ближайшие 3 года. Важно учесть все нюансы и обозначить рычаги влияния на будущие прибыли.

Шаг 5. Заключаем договор

Согласование документов и закрытие сделки занимает обычно 2-3 месяца. Нередко предприниматели сталкиваются с такой ситуацией: в готовом договоре условия для стартаперов отличаются от тех, что обсуждались на ранних этапах.

Это не удивительно: эксперты венчурных фондов всегда работают на снижение рисков для своей организации и часто переигрывают окончательные условия в свою пользу. Бизнесменам со своей стороны стоит привлечь профессиональных юристов для оценки последствий таких изменений.

Рекомендую посмотреть ролик по теме венчурных фондов.

Дополнительный материал по теме вы найдёте в статье «Как выбрать инвестиционный фонд».

5. Обзор ТОП-7 лучших венчурных фондов

Венчурные фонды в России – структуры относительно новые. Новичкам сложно разобраться, каким компаниям стоит доверить своё будущее, а какие лучше обходить стороной.

В помощь стартаперам и начинающим бизнесменам мы подготовили список из 7 наиболее авторитетных и надёжных организаций в России.

Softline Venture Partners – фонд, специализирующийся на инвестициях в стартапы на ранних стадиях. Приоритетные направления – IT, информационная безопасность, облачные технологии. Помощь в создании, продвижении и продаже инновационных продуктов.

На текущий момент в портфеле компании 15 полноценных проектов. Фонд входит в группу компаний Softline – лидера российского рынка в сфере лицензированного ПО.

ABRT – помощь предпринимателям в создании софтверных компаний мирового уровня. Техническая и управленческая поддержка проектов, профессиональный маркетинг, выход на мировой рынок.

ABRT – помощь предпринимателям в создании софтверных компаний мирового уровня. Техническая и управленческая поддержка проектов, профессиональный маркетинг, выход на мировой рынок.

Фонд поддерживает партнерские отношения с венчурными компаниями из США. Сегодня в портфель фонда входит несколько проектов – в том числе Acronis, InvisibleCRM, Veeam Software. Инвестирует в стартапы и компании на стадии роста.

Russian Ventures – инвестиции в российские компании. В портфеле фонда проекты Атлас (мобильная связь), Купол (мониторинг соцсетей), Молния (новостные ленты Рунета) и много других.

Russian Ventures – инвестиции в российские компании. В портфеле фонда проекты Атлас (мобильная связь), Купол (мониторинг соцсетей), Молния (новостные ленты Рунета) и много других.

Основные направления – информационные ресурсы для русскоязычных пользователей, услуги в оффлайне, социальные сети.

Addventure II – девиз компании: «больше, чем деньги». Фонд оказывает не только финансовую, но и информационную поддержку стартапам. Инвестирует в сильные команды и яркие проекты с готовой бизнес-моделью.

Компания работает на рынке венчурного инвестирования с 2008 года. Приоритетные сферы деятельности – интернет-коммерция, агрегаторы, интернет-маркетинг, мобильные технологии.

Prostor Capital – вложения в самые «прорывные» проекты. Фонд не боится экспериментировать, вкладываясь в наиболее перспективные сегменты рынка и молодые таланты. Для каждого проекта подбираются индивидуальные модели инвестирования.

Компания ориентируется не только на финансовый результат, но и общий успех курируемых объектов. Сотрудники имеют опыт управления крупными корпорациями и профессионально разбираются в маркетинге и рекламе.

Runa Capital – умные деньги для умных стартапов. Международная компания, инвестирующая в коммерческие начинания на самых ранних стадиях. Средний чек – 3 миллиона долларов.

Runa Capital – умные деньги для умных стартапов. Международная компания, инвестирующая в коммерческие начинания на самых ранних стадиях. Средний чек – 3 миллиона долларов.

Приоритетные сферы бизнеса – интернет, мобильные и облачные технологии. В портфолио компании – десятки интернет-проектов, в том числе – русскоязычных.

РВК (Фонд Посевных Инвестиций) – создан в 2009 году в целях содействия развитию предприятий научно-технического направления. Фонд ориентирован на инвестиции в российские проекты с высоким потенциалом роста на мировом рынке.

РВК (Фонд Посевных Инвестиций) – создан в 2009 году в целях содействия развитию предприятий научно-технического направления. Фонд ориентирован на инвестиции в российские проекты с высоким потенциалом роста на мировом рынке.

Общий объём средств компании – 2 млрд. долларов. Фонд инвестирует собственные средства, а также деньги инвесторов-партнеров.

В таблице ниже представлены основные характеристики упомянутых фондов:

| № | Венчурный фонд | Средний чек | Приоритетные направления |

| 1 | Softline Venture Partners | $1 млн. | IT, облачные технологии, компьютерная безопасность |

| 2 | ABRT | От $1 млн. и выше | Технологические проекты, новые мобильные и интернет сервисы |

| 3 | Russian Ventures | Сумма не фиксирована | Интернет технологии, оффлайн-услуги |

| 4 | Addventure II | Не определен | Интернет-коммерция, мобильные приложения |

| 5 | Prostor Capital | От $1 млн. | Интернет |

| 6 | Runa Capital | $3 млн. | IT, мобильные технологии |

| 7 | РВК (Фонд Посевных Инвестиций) | Сумма не определена | Наука и техника |

6. Заключение

Итак, теперь вы в курсе, что собой представляют венчурные фонды и как они работают. Надеюсь, наши экспертные советы помогут вам выбрать наиболее щедрого и понимающего инвестиционного партнёра и успешно запустить свой бизнес.

Если вы только начинаете свой путь инвестора — статья «Инвестирование для начинающих» для вас!

Команда журнала «ХитёрБобёр» желает вам успеха в любых коммерческих начинаниях. Ждём оценок статьи, замечаний и комментариев по теме публикации.

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Что представляют собой венчурные фонды

Среди инвестиционных фондов в особую категорию выделяются венчурные. Они совершают инвестиции в особенно рискованные предприятия, однако при этом получают большую прибыль от окупившихся проектов. В основном компании предпочитают работать со стартапами, на которых можно получить ощутимый доход в короткие сроки. Именно поэтому венчурный фонд привлекателен для многих инвесторов. Принцип работы этих компаний, список наиболее выгодных предложений на российском рынке можно найти в материале.

Содержание

Что такое венчурные фонды: принцип работы

Само понятия венчурного фонда связано с английским словом «venture», которое переводится как «рискованное предприятие». Именно в этом состоит специфика работы подобных компаний. Они вкладывают деньги в активы, обладающие средней или высокой степенью риска. За счет вложений фонд покупает контрольный пакет акций предприятия и управляет им вплоть до выхода на окупаемость. При этом заведомо известно, что порядка 70-80% этих фирм не смогут окупиться и выжить в обозримой перспективе.

Однако фонды все равно вкладывают свои капиталы в рискованные компании, потому что в остальных 20-30% случаях они окупаются настолько хорошо, что покрывают все понесенные ранее убытки. Источником являются средства частных лиц, индивидуальных предпринимателей и коммерческих компаний. Цели их вложения связаны с получением пассивного и/или активного дохода.

На законодательном уровне у венчурных фондов есть разрешение заниматься высокорисковой деятельностью, причем они могут выступать даже в качестве кредиторов компаний или индивидуальных предпринимателей. Но существует несколько видов деятельности, которыми не могут заниматься – в первую очередь это банковская и страховая сфера.

В остальных случаях такие финансовые компании стремятся финансировать фирмы, появившиеся на рынке сравнительно недавно (несколько лет или месяцев назад), или которые начали заниматься принципиально новыми проектами, требующими больших вложений. При этом зачастую венчурные фонды инвестируют в сферы различных технологий, открытия инженеров, исследователей, ноу-хау и т.п..

Венчурные фонды не обязаны раскрывать информацию о своих доходах. Как правило, они публикуют данные в закрытом режиме только для своих партнеров. Известно, что доходность зависит от конкретных экономических условий страны. При этом венчурные фонды России имеют доходность примерно 35-37% годовых, что считается нормальным показателем.

- средства предоставляются на достаточно длительные сроки, которые позволяют успешно пройти первые, наиболее важные стадии развития, чтобы выйти на стабильную прибыль (3-8 лет);

- нет необходимости выплачивать проценты, как в случае с банковскими кредитами;

- риски потери средств ложатся полностью (или в большей степени) на венчурную компанию, сама фирма не рискует, потому что не делает больших вложений;

- отсутствуют требования по предоставлению имущества в залог и какие-либо другие материальные обязательства.

Компании предоставляют хорошие возможности и для инвесторов – они могут вкладывать средства в разные проекты, самостоятельно выбирая степень риска и ожидаемую доходность, которая практически всегда существенно больше, чем в других видах инвестирования.

Виды венчурных фондов

Существует несколько критериев по которым классифицируют эти компании. Они связаны с величиной портфеля, сферой деятельности и другими признаками:

- По направлению инвестиций выделяют компании, которые в основном вкладывают средства в отечественные фирмы или зарубежные активы.

- Важным критерием является размер портфеля. Условно выделяют малых (до 50 миллионов $), средних (50-150 миллионов $) и крупных (свыше 150 миллионов $) игроков.

- По географическому охвату выделяют крупные компании с широкой филиальной сетью с представительствами в большинстве регионов страны и небольшие фонды, представленные в 1 или нескольких регионах.

- С точки зрения отрасли, с которой работает фонд, можно выделить универсальные, которые работают в разных областях, и узкоспециализированные, занимающиеся только в 1 области деятельности. При этом среди них можно выделить фонды, работающие со стартапами в информационных технологиях, и фонды, работающие с фирмами реального сектора экономики.

- Компания может вкладывать средства в развивающийся проект на любом его этапе. Поэтому можно выделить фонды посевные, стартовые, развития и т.п.

- Большое практическое значение для классификации имеет и степень диверсификации портфелей инвестора и активов. В этом смысле можно выделить хорошо и слабо диверсифицированные фонды. Очевидно, что риски деятельности на рынке больше связаны со слабой диверсификацией.

Основные этапы венчурного инвестирования

Венчурное инвестирование, как и другие виды капиталовложений, проходит несколько этапов – от появления идеи, конкретного образца продукции и бизнес-плана до вывода продукта на рынок, выхода проекта на окупаемость, после чего фирма становится самостоятельным игроком.

Основная цель венчурного фонда, таким образом, состоит в совершении изначальных вложений для быстрой раскрутки стартапа, который впоследствии трансформируется в успешную коммерческую компанию. На этом пути можно выделить как минимум 5 различных этапов.

Достартовая («посевная») ступень

На этом этапе компания как таковая еще не создана, происходит только поиск идеи для составления бизнес-плана. Стартаперу предстоит доказать, что его проект окажется коммерчески выгодным, причем окупится в достаточно короткие сроки, т.е. «посеять» уверенность в своем деле. Фонд вкладывает небольшие средства в разработку бизнес-модели, создание опытного образца продукции (например, технического средства), предварительное исследование рынка и набор команды. Также на этом этапе происходит разработка бизнес-плана, который составляется на основе полученных данных по рынку.

Ранняя стадия

Это этап раннего финансирования. Если стартапер убедил фонд в выгодности своего предложения, они становятся полноценными партнерами и продолжают сотрудничество. Поскольку продукт уже создан и прошел первые (пилотные) испытания, то на данном этапе средства направляются на его продвижение на рынке.

С другой стороны, вложения осуществляются и в организационные процессы. Создается компания, оформляются соответствующие документы, активно набирается команда, определяется состав руководства, с которым фонд согласовывает основные приоритеты на ближайшее время работы.

Средняя стадия

Эту стадию также называют этапом расширения. Идет активное развитие компании, запускается массовое производство продукции. Для этого закупают производственные помещения, оборудование и другое необходимое имущество. В некоторых видах стартапов окупаемость наступает уже на этой стадии, но зачастую это невозможно.

Поздняя стадия

Этот этап характеризуется переходом фирмы на стадию полной окупаемости. Рентабельность должна быть стабильной и не прекращаться в течение нескольких месяцев или лет. Тогда говорят о положительном денежном потоке, который привлекает компания. Инвестиции со стороны венчурного фонда уже минимальны, возможны только отдельные вложения при необходимости. Также финансирование осуществляется в тех случаях, если предполагается вывести проект на фондовый рынок спустя 1-2 года.

Завершающая стадия

Наконец, на последней стадии инвесторы покидают компанию. Это означает, что они продают контрольный пакет акций изначальным владельцам, предоставляя их на выкуп менеджерам или размещая на фондовом рынке. При этом продажа акций происходит по ценам, которые существенно (в несколько десятков раз или даже на порядки) превышают исходную стоимость контрольного пакета. Именно за счет этого венчурные фонды получают основную часть прибыли.

ТОП лучших венчурных фондов

На сегодняшний день в России работает несколько десятков венчурных фондов, наиболее интересные предложения для стартаперов и инвесторов описаны ниже.

Softline Venture Partners

Корпоративный фонд, основан в 2008 году. Имеет представительства в 30 странах мира, в настоящий момент инвестирует средства в 15 проектов. Компании интересны стартапы в сфере информационных технологий, а именно:

- безопасности обмена данными в сети;

- регулятивные технологии;

- искусственный интеллект;

- обработка больших баз данных;

- облачные вычисления.

Фонд относится к малым фирмам (общий бюджет около 20 миллионов $).

Крупная отечественная компания, которая инвестирует не только на этапе стартапа, но также на стадии роста. Объем инвестиций увеличивается в зависимости от времени существования проекта: изначальные вложения порядка 1-4 миллионов $, затем от 5 до 50 миллионов $. Фонду интересны софтверные компании, которые в основном ориентируются на сбыт продукции на рынках Европы и США.

Russian Ventures

Неклассический фонд, который доводит до результата проекты отечественных интернет-компаний. Фонд сотрудничает с небольшими фирмами, которые должны быть ориентированы именно на русскоязычный сектор интернета. Позиционирует себя как покровитель талантливой команды, которая готова поверить в себя и убедить партнеров в успешности своей работы.

Addventure II

Занимается проектами в сфере интернета, которые связаны только с 3 сферами:

- продукты питания;

- домашние услуги (домработницы, клининг и т.п.);

- медицинские сервисы.

Финансирует компании на наиболее ранних этапах развития, принимая на себя существенный риск.

Prostor Capital

Ориентирован преимущественно на быстро развивающиеся проекты в сфере интернета и IT-технологий. Фонду интересны проекты, которые планируют в итоге привлечь доход порядка нескольких миллионов долларов (до 10 млн $). Готовы вкладывать в те виды бизнеса, которые смогут достичь целевых показателей за 3-5 лет.

Венчурный инвестиционный фонд является средством приумножения средств инвесторов, а также основной развития молодых, амбициозных компаний, готовых поставлять на рынок качественный продукт. Фонд может стать хорошей альтернативой традиционному банковскому кредиту, особенно в тех случаях, когда проект выглядит довольно необычно, из-за чего «традиционные» инвесторы откладываются вкладывать в него свои средства.

Источник https://lawstrust.com/news/sozdanie-venchurnogo-fonda

Источник https://hiterbober.ru/investment-tools/chto-takoe-venchurnye-fondy.html

Источник https://finswin.com/vlozheniya/invfond/venchurnyj-fond.html