Закон о категоризации инвесторов: все, что вы хотели спросить

Законопроект о категоризации инвесторов стал самой горячей темой года на рынке частных инвестиций в России. Он вызвал жесткую дискуссию между Центробанком, инициировавшим его разработку, и участниками фондового рынка, а также множество вопросов частных инвесторов. В ходе совместной информационной акции портал Finversia.ru и группа компаний «ФИНАМ» провели в прямом эфире открытое обсуждение законопроекта. В ходе подготовки и проведения эфира были собраны вопросы российских частных инвесторов, связанные с перспективой принятия этого закона и других законодательных изменений в области частных инвестиций.

На собранные и обобщенные вопросы в ходе информационной акции отвечают:

| Анатолий Аксаков, председатель Комитета Государственной Думы по финансовому рынку |

| Алексей Тимофеев, президент Национальной ассоциации участников фондового рынка (НАУФОР) |

| Василий Заблоцкий, президент Национальной финансовой ассоциации (НФА) |

| Владислав Кочетков, президент ФИНАМ |

| Ян Арт, главный редактор Finversia.ru, эксперт Комитета Государственной Думы по финансовому рынку |

| Евгений Машаров, руководитель Ассоциации форекс-дилеров (АФД) |

О законопроекте о категоризации инвесторов

По каким критериям будет присваиваться статус «квалифицированный инвестор»? Как будет выглядеть тестирование, в каких форматах проходить, насколько сложным будет?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект, по сути, сохраняет действующие критерии присвоения статуса квалифицированного инвестора – по размеру имущества, опыту работы на финансовом рынке, образованию и знаниям.

Предусматривается тестирование неквалифицированных инвесторов, намеренных совершить сделки с повышенным риском (такие, как маржинальные) или приобрести определенные финансовые инструменты – производные финансовые инструменты (фьючерсы, опционы), облигации без высокого рейтинга, акции, торгуемые на внебиржевом рынке или хотя и на биржевом, но не включенные в котировальные списки бирж. Тестирование будет проводиться путем получения ответов физического лица на вопросы, которые определяются базовым стандартом защиты прав инвесторов.

По мнению саморегулируемых организаций, тест по каждой группе инструментов (6–7 групп) будет предполагать несколько вопросов, ответы на которые позволят оценить опыт и знания тестируемого лица, а также свидетельствовать о том, что это лицо в состоянии оценивать риски с учетом характера предполагаемых сделок.

Василий Заблоцкий, НФА

Понятие «квалифицированные инвесторы» и принцип определения квалифицированного инвестора остаются прежними, как это предусмотрено в действующем законодательстве. Новая редакция законопроекта предусматривается только некоторые усовершенствования, в том числе – в части уточнения критериев и других аспектов. Суть предлагаемых законопроектом изменений заключается в том, что ряд финансовых инструментов и некоторых видов сделок с повышенной степенью риска, становится доступным для физических лиц, не являющихся квалифицированными инвесторами, только после прохождения тестирования у брокера по соответствующему виду инструмента или виду сделки. Тестирование физического лица, не являющегося квалифицированным инвестором, вправе проводить брокер, форекс-дилер и иные лица, указанные в федеральном законе. Кстати, тестирующее лицо может привлекать для проведение тестирования профессионального участника рынка ценных бумаг, однако тестирующее лицо несет ответственность за проводимое тестирование.

Тестирование проводиться путем получения ответа физического лица на вопросы. НФА с участием представителей рынка разработала примерные пробные тесты по семи видам финансовых инструментов и видов сделок, и отправила их в Банк России. Предполагается, что тесты не должны быть сложными для инвесторов, тестирование не должно искусственно задерживать выход инвестора на рынок после принятия им решения о том, что он готов осуществлять сделки с выбранными финансовыми инструментами. В этой связи количество вопросов должно быть ограниченным, вопросы и ответы должны быть ясны и лаконично сформулированы, содержать однозначно трактуемые утверждения. От инвестора не требуется знание формулировок законодательных норм, точность их воспроизведения, а также отдельные знания терминов и понятий. В вопросах и вариантах ответов тестирования необходимо избегать формулировок, взятых непосредственно из законодательства. Важно исключительно знание сути финансового инструмента, уровня рисков и возможных потерь клиента по инструменту и в отдельных случаях – особенности совершения сделок.

Тестирование состоит из двух блоков вопросов – самооценка клиента и знание клиента об инструменте. В блоке самооценки должны содержаться вопросы, позволяющие оценить опыт. В блоке знаний об инструменте – вопрос об особенностях определенных видов и сути финансовых инструментов или видов сделок. Оценка тестирование по первому блоку влияет на прохождение теста во втором блоке. То есть количество предложенных вопросов 2 блока может быть уменьшено в зависимости от прохождения первого блока.

Так же мы понимаем, что и в первом и во втором блоках количество вопросов должно быть не более трех-четырех. При проведении тестирования физическому лицу могут быть заданы дополнительные вопросы, определенные внутренними документами тестирующего лица. При этом отрицательный результат тестирования не может быть скорректирован по результатам ответов на дополнительные вопросы тестирования. В случае, если тестирование считается не пройденным, клиент должен иметь возможность по своему желанию повторно пройти его, в том числе – после соответствующих разъяснений брокера по предыдущему тесту или инструменту.

Предполагается, что тесты будут едиными для всего финансового рынка. Правила и процедуры проведения тестирования, перечень вопросов тестирования, требования к порядку формирования дополнительных вопросов тестирования, порядок определения положительных или отрицательных результатов тестирования, хранение сведений о результатах тестирования, форма и порядок направления физическому лицу уведомления о результатах тестирования – все это будет установлено базовым стандартом по защите прав инвесторов.

Сохраняются ли требования к «квалам» по размеру капитала и обороту сделок за некий временной период?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Конкретные требования, которым должно соответствовать физическое лицо для признания его квалифицированным инвестором, будут определяться в нормативном акте Банка России, как это и есть в настоящее время.

Уверен, что пересмотр действующих требований (в том числе, по размеру имущества инвестора и объему его сделок за определенный период) будет возможен только после конструктивного диалога Банка России с профессиональным сообществом.

Что такое «право последнего слова» у частного инвестора?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

«Право последнего слова» заключается в праве брокера исполнить поручение клиента – неквалифицированного инвестора, несмотря на отрицательный результат его тестирования. В таком случае брокер должен предоставить клиенту уведомление о рисках, связанных с совершением указанных в поручении сделок, а клиент – заявить брокеру о принятии рисков. При этом сумма сделок, указанных в таком поручении, не должна превышать 100 тысяч рублей либо в случае, если стоимость одной ценной бумаги или лота ценных бумаг превышает 100 тысяч рублей, сумма сделки не должна превышать соответственно стоимости одной ценной бумаги или одного лота.

Владислав Кочетков, ФИНАМ

Право последнего слова за инвестором предполагает, что инвестор, который по каким-то причинам не смог пройти тест, все равно изъявляет желание купить эту бумагу. После этого инвестору предоставляют уведомление о рисках, он соглашается, что готов эти риски принять и – может купить те ценные бумаги, которые задумал.

К сожалению, пока есть ограничение: в рамках «последнего слова» бумаги он может купить только на 100 тысяч рублей. С точки зрения брокерского сообщества мы настаиваем на том чтобы последнее слово было безлимитным – хотя бы в силу того, что гражданин России имеет конституционное право сам распоряжаться заработанными деньгами.

Каковы сроки вступления закона в силу и что в данной ситуации означает «дедушкина оговорка»?

Ян Арт, Finversia.ru

Закон вступает в силу с 1 апреля 2022 года и предусматривает не одну, а целый ряд «дедушкиных оговорок».

Во-первых, иностранные ценные бумаги, которые допущены биржей к публичному обращению до даты официального опубликования закона и не соответствующие новым требованиям, могут и дальше продолжать находиться в публичном обращении.

Во-вторых, инвесторы, признанные квалифицированными до вступления закона в силу, после его вступления в силу сохранят свой статус в отношении ценных бумаг и иных финансовых инструментов или услуг, по которым они были признаны квалифицированными инвесторами.

В-третьих, требование о проведении тестирования не будет применяться к договорам и инструментам, которые клиент до вступления в силу закона хотя бы раз заключал или приобретал.

Алексей Тимофеев, НАУФОР

Да, это так, это один из важных и достаточно давно достигнутых компромиссов. В законе предусмотрена «дедушкина оговорка» в отношении инвесторов, обладающих статусом квалифицированных инвесторов на момент принятия этого закона.

Расскажите подробнее о тестировании на статус квалифицированного инвестора, какие знания инвесторов планируется проверять?

Алексей Тимофеев, НАУФОР

Тестирование адресовано не квалифицированным инвесторам и не является основанием для получения статуса квалинвестора. Неквалифицированный инвестор проходит тестирование для того, чтобы получить доступ к тем инструментам, к которым квалифицированный инвестор имеет доступ по умолчанию.

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект не предусматривает тестирования для получения статуса квалифицированного инвестора. Требования для признания физического лица квалифицированным инвестором определены действующим Федеральным законом «О рынке ценных бумаг», конкретные же параметры указанных требований – нормативным актом Банка России.

Как законопроект коррелирует с аналогичным зарубежным законодательством? Бабушки-инвесторы в США тоже сдают экзамены, их тоже поделили на категории?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

В концепции законопроекта заложен используемый в передовых мировых практиках

(в частности, в Директиве ЕС «О рынке финансовых инструментов» – MIFID-2) подход, в соответствии с которым профессиональные участники рынка ценных бумаг обязаны тестировать приемлемость тех или иных финансовых инструментов для своих клиентов – неквалифицированных инвесторов.

Сдача же экзаменов законопроектом не предусматривается.

Василий Заблоцкий, НФА

НФА с участием представителей рынка разработала примерные тесты по семи видам финансовых инструментов и видам сделок. При подготовке тестов, конечно же, были учтены требования и принципы, закрепленные в директиве MIFID – с учетом особенностей российского рынка ценных бумаг и производных финансовых инструментов. Рассматривались аналогичные тесты, применяемые Райффайзенбанком, Сбербанком, в том числе – в отношении иностранных инвесторов-клиентов этих банков на зарубежных рынках.

В отношении бабушек хочется отметить, что законопроект в последней редакции предусматривает возможность инвестирования в целый ряд финансовых инструментов без тестирования. Этот перечень существенно расширен. Тестирование требуется в случае, если физическое лицо не являющиеся квалифицированным инвестором, хочет приобрести финансовый инструмент или совершить некоторые виды сделок с повышенной степенью риска. Кроме того, у инвестора имеется возможность совершить сделку в пределах 100 тысяч рублей даже при отрицательном результате тестирования – в случае подписания им после соответствующего разъяснения брокера по рискам заявление о принятии рисков связанных с совершением этих сделок.

Зачем нужен новый закон о квалификации инвесторов? Судя по статистике ЦБ, жалоб на брокеров и управляющие компании поступает очень немного. Но при этом регулируются именно они, а не, скажем, продавцы ИСЖ, жалоб на которых значительно больше. Возникает парадоксальная ситуация, когда неквалифицированный инвестор не может купить опцион или иностранную акцию, но может купить полис ИСЖ, состоящий из опциона и иностранной акции.

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Российский финансовый рынок становится все более массовым, за последнее время на него пришло большое количество новых частных инвесторов. В этой связи важнейшая задача государства и профессионального сообщества – чтобы клиенты не разочаровались в финансовом рынке и постоянно бы пользовались его услугами, для чего на законодательном уровне требуется внедрить определенные защитные механизмы, позволяющие оградить граждан от непродуманных инвестиционных решений.

При доработке законопроекта из него были исключены поправки в Закон о страховом деле, которые предусматривали ограничение возможности заключения гражданами договоров ИСЖ, соответствующих определенным условиям, поскольку согласно Гражданскому кодексу договор личного страхования, к которому относится и договор ИСЖ, является публичным договором и не допускает ограничений для отдельных категорий граждан.

Таким образом, внесение изменений в Закон о страховом деле возможно только после принятия соответствующей поправки в ГК, которая в настоящее время подготовлена и будет внесена в Государственную Думу в этом году. Сразу же после принятия указанной поправки в ГК будет инициировано внесение в Государственную Думу необходимых поправок в Закон о страховом деле.

По имеющейся информации, в Банк России поступают жалобы, свидетельствующие о существовании проблемы приобретения гражданами, не являющимися квалифицированными инвесторами, финансовых инструментов, в том числе – с повышенным риском, которые они не понимают. По информации ЦБ, число таких жалоб увеличивается. В случае, когда граждане терпят убытки, зачастую они к ним не готовы ни морально, ни материально.

Моделировались ли последствия изменения требований по допуску инвесторов к различным финансовым инструментам: отток к иностранным брокерам, сокращение торговой активности и т.д.? Если да, то где можно ознакомиться с результатами таких исследований?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Сокращения торговой активности и оттока российских инвесторов к иностранным брокерам в связи с принятием закона не прогнозируется.

Алексей Тимофеев, НАУФОР

Я полагаю, что мы заложили все основы для того, что бы инвесторы «остались в России», продолжая операции на российском рынке, в том числе – с иностранными инструментами. Закон это позволяет делать. Поэтому я предлагаю всем оставаться российскими инвесторами, совершать операции здесь и дождаться окончательного решения и определений условий игры.

Владислав Кочетков, ФИНАМ

Насколько я знаю, с позиции Центрального банка и Государственной Думы публичных моделей не было, хотя предполагаю, что вряд ли закон принимается абсолютно субъективно. Если говорить о брокерах, биржах – есть много разных исследований они опубликованы на их сайтах. Например, одно из исследований, которые сделало несколько брокерских компании, показывает, что обороты срочного рынка могут сократиться практически вдвое. В частности – за счет того, что на первом этапе сократится активность неквалифицированных инвесторов. Есть риск, что Московская биржа сильно потеряет на срочном рынке. Опрос, который мы провели не только среди наших клиентов, но в телеграмме (на него суммарно ответили более 3 тысяч человек) показывает: 60% заявили, что если от них потребуют тестирование, то они просто уйдут к иностранному брокеру.

К сожалению, риск оттока инвесторов есть. Я надеюсь, что его удастся минимизировать за счет улучшения условий по индивидуальным инвестиционным счетам. Если закон о «квалах», на мой взгляд, – это удар по рынку, то он может быть компенсирован улучшением условий по ИИСам. Посмотрим, как будет развиваться ситуация.

Ян Арт, Finversia.ru

Опрос, который в июле 2020 года провел канал Finversia (более 500 респондентов) показал, что, в случае принятия закона о категоризации инвесторов, 20% готовы работать с инструментами, доступными «неквалам», 14% намерены получать статус «квала», 4% будут искать альтернативы биржевым инвестициям и 39% готовый уйти к иностранным брокерам. Еще 23% отметили, что пока не решили – нужно дождаться окончательной редакции закона.

Везде пишут о том, что закон о категоризации ударит по инвесторам и самому рынку, произойдет отток капитала. Но если посмотреть на практику развитых стран, где право регулирует деятельность инвесторов и осуществляет их защиту через разделение на схожие категории, то стоит ли нам так его бояться, этого закона?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект не предусматривает изменения подхода по допуску к биржевым торгам иностранных ETF – предполагается, что условия допуска, как и в настоящее время, будут установлены на уровне подзаконного нормативного акта. При этом законопроектом устанавливается единообразный подход по допуску к публичному обращению без договора с эмитентом как иностранных ETF, так и иностранных акций.

Алексей Тимофеев, НАУФОР

Во-первых, полагаю, можно констатировать завершение дискуссии об этом законопроекте – состоялось финальное совещание по поводу версии законопроекта, который планируется предложить ко второму чтению. В этой версии учтено еще несколько наших пожеланий, в связи с чем мы сочли возможным с ней согласиться. Поэтому, что касается НАУФОР, то мы для себя дискуссию о законопроекте о категоризации закрываем.

Ни мы, ни регулятор, наверное, вполне этим законом не будем довольны – он является результатом довольно большого числа компромиссов с обеих сторон. Но, тем не менее, – компромиссов, которые делают этот законопроект приемлемым для работы и не мешающим развитию финансового рынка. Законопроект, каким он был первоначально, смею утверждать, был исключительно вреден для развития финансового рынка.

Какой предполагается лимит «последнего» слова? Почему нельзя сделать «последнее слово» безлимитным?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроектом установлен лимит «последнего слова» в 100 тысяч рублей либо в случае, если стоимость одной ценной бумаги или лота ценных бумаг превышает 100 тысяч рублей, сумма сделки не должна превышать соответственно стоимости одной ценной бумаги или одного лота. Указанный лимит необходим для того, чтобы обезопасить инвестора, не прошедшего тестирование на понимание рисков приобретаемого инструмента или совершаемой сделки, от возможной потери всех или большей части своих инвестиций.

Указанное требование представляется вполне обоснованным, в том числе с учетом последних событий на финансовом рынке, связанных с ситуацией с отрицательными ценами срочных контрактов на нефть.

На мой взгляд, весь смысл фондового рынка – в привлечении фондирования, то есть в IPO. Закон фактически запрещает широким массам инвесторов участвовать в первичных размещениях. Не обрекает ли это российские биржи на то, чтобы оставаться бесполезными для реальной экономики спекулятивными площадками?

Ян Арт, Finversia.ru

Законопроект не запрещает неквалифицированным инвесторам участвовать в IPO российских компаний. Причем, если акции в момент IPO будут находиться в котировальном списке биржи, то и тестирование проходить вообще не потребуется.

Получается, что после принятия закона о категоризации инвесторов в России можно будет допускать к биржевым торгам иностранные ETF?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект не предусматривает изменения подхода по допуску к биржевым торгам иностранных ETF – предполагается, что условия допуска, как и в настоящее время, будут установлены на уровне подзаконного нормативного акта. При этом законопроектом устанавливается единообразный подход по допуску к публичному обращению без договора с эмитентом как иностранных ETF, так и иностранных акций.

Правильно ли я понимаю, что предыдущие условия получения статуса квалифицированного инвестора планируется отменить, и теперь статус квалифицированного инвестора будет получаться только после тестирования?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Нет, это не так. Конкретные параметры для признания гражданина квалифицированным инвестором, как и в настоящее время, будут определяться в нормативном акте Банка России, что позволит обеспечить преемственность регулирования и более оперативно реагировать на возможные изменения экономической ситуации.

Требование о прохождении тестирования будет применяться только в отношении неквалифицированных инвесторов при совершении ими определенных сделок.

Если посмотреть на практику развитых стран, где право регулирует деятельность инвесторов и осуществляет их защиту через разделение на схожие категории, то стоит ли нам так бояться закона о категоризации инвесторов?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Действительно, лучшие мировые практики в области финансовых рынков предполагают доступность определенных инструментов и операций инвестору в зависимости от отнесения его к той или иной категории. В ходе обсуждения законопроекта не высказывалось сомнений в необходимости реализации именно такого подхода.

Владислав Кочетков, ФИНАМ

Развитые страны имеют разные тактики. Например, если вы американский инвестор, то все-таки основной критерий, по которому определяет уровень вашей квалификации, – это тестирование. При этом, будучи американским инвестором, вы можете без проблем и какого-либо тестирования покупать акции российские, бразильские, или итальянские. Европа традиционно более консервативна и MIFID предполагает более жесткие требования. Cтоит понимать, что европейское тестирование – это тоже не экзамен, это несколько вопросов, которые ориентированы на то, чтобы инвестор подтвердил, что он понимает риски и готов к работе. То есть достаточно короткие опросы. Надеюсь, мы идём по пути более-менее европейскому и тесты у нас будут европейского формата, то есть короткие.

Если у одного брокера стал «квалом», то, открыв счет у другого, надо ли заново сдавать экзамен?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Согласно законопроекту брокер вправе признать клиента квалифицированным инвестором на основании сведений из реестра лиц, признанных квалифицированными инвесторами другим брокером. Сдача экзамена для прохождения квалификации не предусматривается.

В компании «Финам» сейчас определены критерии отнесения инвесторов к различным категориям. Если в соответствии с ними получить статус квалифицированного инвестора – придется ли повторно получать этот статус?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект предусматривает положение, согласно которому инвесторы, признанные квалифицированными до вступления закона в силу, сохранят свой статус в отношении ценных бумаг и иных финансовых инструментов или услуг, по которым они были признаны квалифицированными инвесторами.

Таким образом, если инвестор получил статус квалифицированного инвестора в соответствии с действующими требованиями, повторно его получать не потребуется.

Владислав Кочетков, ФИНАМ

Наверное, надо начать с критериев квалификации, которые сейчас существуют. Они тем более важны, что они в общем-то, не меняются.. Для того, чтобы стать «квалам», вы должны не менее двух лет проработать в компании, которая является профучастником рынка ценных бумаг, причем в вашей должностной инструкции должно быть написано, что вы совершаете операции с ценными бумагами. Если вы маркетолог или айтишник – проработав хоть 30 лет в банке или брокере, вы «квалом» не станете. Второй самый распространённый случай – это «квал» по размеру капитала. Для того, чтобы стать «квалом», вы должны иметь активов на сумму не менее 6 миллионов рублей. При этом ваш опыт не имеет значения. Вы получили квартиру в наследство, продали ее, у вас есть шесть миллионов рублей -, вы «квал».

Третий случай – «квал» по активности, можно так назвать. То есть для того, чтобы стать «квалом», вы должны совершать не менее одной сделки в месяц и не менее 10 сделок в квартал в течение четырех кварталов, то есть года, объемом не менее 6 миллионов рублей. То есть опять же не важно – насколько успешно вы торгуете, в плюсе вы или в минусе.

И еще один кейс – это «квал» по образованию. Вы может стать «квалом», если имеете экономическое образование или имеете квалификационный аттестат ФСФР, имеете аттестаты различных международных организаций, которые подтверждают вашу квалификацию.

Соответственно, если вы что-то из этого имеете, – достаточно одного условия, чтобы стать квалифицированным инвестором и неважно – сейчас или после 1 апреля 2022 года. Поэтому торопиться ли и становиться «квалом» сейчас – решать вам, но я б не стал затягивать, потому что квалинвестору все пути открыты.

Другой интересный момент – это так называемая «дедушкина оговорка». Даже если вы после 1 апреля 2022 года, «квалом» не станете – вы можете торговать бумагами, на которые вводятся ограничения. Если вы сейчас делаете сделку с фьючерсом, сделаете сделку с плечом, купите иностранные бумаги, то после введения в действие закона вы сможете ими торговать.

Василий Заблоцкий, НФА

В соответствии с последней редакцией законопроекта тестирование будут проходить только физические лица, не являющихся квалифицированными инвесторами, в отношении определенных видов финансовых инструментов и видов сделок, для которых характерны повышенные риски. Институт квалификации инвестора как таковой не претерпит изменений.

Инвестирую в американские акции на Санкт-петербургской бирже один год, мой депозит сейчас 1,8 млн руб. Я смогу без ограничений покупать все акции, допущенные к торгам на Санкт-петербургской бирже (в том числе – не входящие в индексы)? ETF станут доступны неквалифицированным инвесторам?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

В соответствии с законопроектом те иностранные ценные бумаги, которые допущены биржей без договора с их эмитентом к публичному обращению до даты официального опубликования закона, могут и дальше находиться в публичном обращении. Таким образом, даже если такие акции не входят в расчет иностранных фондовых индексов, включенных в перечень Банка России, в них все равно можно будет инвестировать и в дальнейшем.

Предполагается, что для неквалифицированных инвесторов будут доступны ETF, сформированные из ценных бумаг, входящих в расчет иностранных фондовых индексов, предусмотренных перечнем Банка России (аналогично иностранным ценным бумагам, которые будут допущены биржей без договора с их эмитентом к публичному обращению после официального опубликования закона).

Вопрос об иностранных активах заключается в том, что их можно использовать для хеджирования рисков, связанных с российскими активами. Страхование рисков используется, по крайней мере, с XVI века. Не ставит ли ограничения россиян в доступе к иностранным активам в невыгодное положение в сравнении с гражданами других стран? Они имеют возможность страховать риски, а россияне будут полностью зависимы, например, от ошибок менеджмента отечественных компаний или от геополитической конъюнктуры.

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Похоже, вы путаете понятия хеджирования и страхования рисков и понятие диверсификации, для которой законопроект предоставляет самые широкие возможности.

Законопроектом вводятся определенные ограничения на допуск к публичному обращению иностранных ценных бумаг без договора с их эмитентами – биржа сможет допускать к торгам ценные бумаги, соответствующие определенным критериям качества и надежности. В отношении акций, например, предусматривается их вхождение в расчет одного из иностранных фондовых индексов, включенных в перечень Банка России. Этот перечень уже определен и состоит из 40 фондовых индексов, которые в совокупности включают (даже с учетом возможного пересечения) более 4 тысяч ценных бумаг. Дополнительно, в качестве альтернативного условия допуска иностранных акций к публичному обращению, предусматривается наличие договора между биржей и маркет-мейкером по поддержанию цен, спроса, предложения и объема торгов указанными акциями.

При этом неквалифицированные инвесторы смогут продолжать совершать сделки с иностранными ценными бумагами, допущенными российской биржей к публичному обращению на день официального опубликования закона, даже если эти ценные бумаги не будут отвечать новым требованиям закона.

Таким образом, для инвестирования средств российских частных инвесторов в любом случае будет доступен достаточно широкий спектр надежных и ликвидных иностранных ценных бумаг.

Владислав Кочетков, ФИНАМ

Все-таки с точки зрения хеджирования рисков тут более актуальны инструменты срочного рынка, доступ к которым будет ограничен. На мой взгляд, если человек знает, что такое хеджирование, и стремится захеджировать риски своего портфеля за счет покупки фьючерсов или опционов, – он тестирование пройдет без проблем. Он уже достаточно продвинут. Если говорить о том, что покупка иностранных ценных бумаг – это попытка хеджировать риски рубля, риски корпоративного управления – да, такие проблемы есть, Кто-то их будет решать опять же через иностранных брокеров, кто-то – через прохождении тестирования. Замечание справедливое. Корпоративное управление в России – зачастую значительно большая угроза для неквалифицированного инвестора, чем какие-то иные факторы.

Как сильно может измениться фондовый рынок после принятия закона о категоризации инвесторов? Может ли он привести к значительному ограничению первичных размещений в стране? Ведь компании, размещая акции, рассчитывают на привлечение средств, на то, что их акции будут пользоваться спросом среди инвесторов, а после принятия данного документа новые акции смогут купить лишь ограниченное число инвесторов. Или это не так? В результате отечественные компании либо вообще откажутся от IPO или будут их делать в других странах с более либеральным законодательством. России это надо? Или просто политика огосударствления всего и вся добралась до фондового рынка и биржи запланировано сохранить лишь как для спекуляций маленькой группы людей?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект не ограничивает возможности инвесторов участвовать в IPO российских компаний. Одновременно следует отметить, что после вступления закона в силу российские неквалифицированные инвесторы действительно не смогут участвовать в IPO иностранных компаний и поддерживать, тем самым, в том числе «реальные экономики» недружественных стран и иных иностранных государств.

Какие возможности в принципе остаются для неквалифицированных инвесторов? Можно ли предположить, в какую сторону и насколько изменится, при прочих равных, доходность вложений неквалифицированных инвесторов? Какие остающиеся инструменты бы вы им рекомендовали?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Круг доступных для неквалифицированных инвесторов финансовых инструментов практически не сужается. Предусмотренные законопроектом процедуры несколько затрудняют приобретение неквалифицированными инвесторами тех инструментов, риски которых они не понимают (что подтверждается отрицательным результатом тестирования). При этом достаточно широкий спектр инструментов будет доступен неквалифицированным инвесторам без тестирования.

На мой взгляд, для начинающего инвестора наиболее приемлемым инструментом являются простые облигации с высоким кредитным рейтингом.

Владислав Кочетков, ФИНАМ

Если брать базовый сценарий, то инвестору будут доступны бумаги из первого и второго котировального списков. Это несколько десятков крупнейших российских компаний и облигаций, которые будет иметь рейтинг, определенный в ЦБ. ЦБ пока рейтинг не определил, в законопроекте прописано, что это будет определяться подзаконными актами.

Проходя тесты, вы, безусловно, сможете получать больше возможностей. Прошли тест – получили срочный рынок, прошли тест – получили американские бумаги из индексов, прошли тест – получили бумаги вне индексов. Тестов, видимо, будет штук восемь.

То есть на самом деле ограничения есть, но они будут зависеть от сложности тестов, которые пока не понятны. Другое дело, что я знаю много успешных инвесторов, которые работают на одной акции. Например, на акции сбербанка и получает отличный доход. То есть понятно, что чем больше инструментов, тем больше возможности заработать, но, на самом деле, даже на ограниченном рынке такие возможности останутся.

Насчет инвестиционных идей… Вы спросили про момент вступления закона в силу, то есть 1 апреля 2022 года, по-моему, это пятница. Соответственно, для нас актуально 4 апреля, понедельник… Что будет с российским рынком 4 апреля 2022 года, в понедельник, и какие инвестиционные идеи будут актуальны – я не возьмусь сказать. Но, думаю, инвестидей будет на рынке достаточно много. Через два года посмотрим.

Если закон о категоризации инвесторов будет принят, что придётся предпринимать брокерам, чтобы убедить граждан, что на фондовом рынке можно и нужно работать? Какие ресурсы им потребуются? Можно ли ожидать проведения масштабной информационной и образовательной кампании в связи с этим? Могут ли брокеры для этого объединить свои усилия или каждый будет действовать самостоятельно?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Профессиональным сообществом на протяжении уже нескольких месяцев ведется определенная подготовительная работа. Например, саморегулируемыми организациями с участием брокеров начата разработка базовых стандартов защиты прав инвесторов.

Закон вступит в силу более, чем через полтора года, и этого времени брокерам вполне должно хватить для необходимой доработки своих систем и клиентских сервисов, а также для подготовки текущих и потенциальных клиентов к работе в новых условиях.

Кроме того, полагаю, что после принятия закона, брокерское сообщество совместно с регулятором должны провести кампанию по разъяснению населению новых правил инвестирования на финансовом рынке.

Владислав Кочетков, ФИНАМ

На самом деле, ничего нового не произойдет. Брокерские компании достаточно активно вкладываются в образовательные проекты. ФИНАМ в свое время в этом стал пионером. 17 лет назад мы запустили наши учебный центр – сейчас учебные центры есть почти у всех брокерских и банковских компаний. Наверное, будем учить активнее, и наверное, структура образование изменится. Потому что до недавнего времени все старались как можно активно учить оффлайн. Коронакризис ситуацию изменил и вот мы возобновили наши учебные курсы и за 2 неделе в Москве на «живые» учебные курсы пришел 1 человек. А на дистанционные – пришло 370 человек… Очевидно, что учить мы будем по-другому – все более и более дистанционно.

Насчет объединения – не уверен. Давайте будем честными: для брокеров обучение – это в том числе инструмент маркетинга. Мы учим для того, чтобы обученный человек в перспективе стал нашим клиентом. А когда учат много брокеров, разделение клиентской базы становится в некоторой степени проблемным моментом. Поэтому я не верю, что мы в этом будем консолидироваться. К тому же разнообразие программ – это тоже большой плюс для рынка, есть из чего выбрать.

Если сделать петербургской бирже свой индекс по тем бумагам, которые там торгуются? Получилось бы убедить регулятора рассмотреть такой индекс?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

В соответствии с законопроектом для допуска иностранных ценных бумаг к торгам на российской бирже будут использоваться фондовые индексы зарубежных бирж, включенные в перечень, определенный Банком России.

Коснутся ли ограничения срочного рынка Московской биржи? Будут ли ограничения физическим лицам на торговлю на срочном рынке Московской биржи?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект предусматривает возможность совершения брокером поручений клиента, являющегося неквалифицированным инвестором, на срочном рынке только при наличии положительного результата тестирования клиента либо в рамках «последнего слова».

При этом данное требование не будет применяться к договорам ПФИ, которые клиент до вступления в силу закона хотя бы раз заключал.

Где можно почитать текст законопроекта по категоризации? Постоянно идет много разговоров, но никакого текста нигде нет.

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Работа над законопроектом проводится в соответствии с регламентом Государственной Думы. Текст законопроекта, подготовленного к рассмотрению во втором чтении, размещен в установленном порядке в системе обеспечения законодательной деятельности – официальном информационном ресурсе Государственной Думы.

Защита новичков нужна, чтобы они не теряли деньги по глупости. Однако защита должна быть организована не через запреты, а через обучение в первую очередь. Через повышение финансовой грамотности. Что планируется сделать в этом направлении?

Алексей Тимофеев, НАУФОР

Большей бедой является большое количество частых сделок и сделки с плечом. Здесь рисков гораздо больше, чем в круге инструментов, с которыми инвесторы операции совершают. Наверное, инвесторов следовало бы защищать именно от этого, от чрезмерного, частого совершения сделок. Мы видим, что основные потери инвесторов на рынке связаны не с выбором инструментов, а с их суетливостью на рынке, с паникой, с «плечами».

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Высокий уровень финансовой грамотности граждан является не только залогом успешного функционирования российского финансового рынка, но и важнейшим фактором экономического развития страны.

Непрерывная комплексная работа по финансовому просвещению и повышению финансовой грамотности в настоящее время ведется в соответствии с утвержденным Минфином России и Банком России планом мероприятий по реализации правительственной Стратегии повышения финансовой грамотности в Российской Федерации на 2017 – 2023 годы. В частности, разрабатываются специальные образовательные программы для школ и вузов, проводятся исследования, различные мероприятия в виде семинаров, круглых столов и других форм просвещения, подготавливаются информационные материалы для СМИ.

Подобная работа ведется не только на государственном уровне, но также и профессиональным сообществом. В первую очередь, речь идет о деятельности Ассоциации развития финансовой грамотности, оказывающей содействие развитию и реализации проектов и инициатив финансового просвещения на территории Российской Федерации.

Понуждение инвесторов к переходу к зарубежным брокерам снижает законодательную поддержку инвестора, например, в случае смерти и наследования.

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Полностью с согласен с тем, что гражданин, который обслуживается у зарубежного брокера, несет существенные дополнительные риски.

Основная же цель законопроекта – повышение уровня доверия граждан к российскому финансовому рынку, повышение благосостояния граждан посредством предоставления им возможности использовать надежные и понятные инвестиционные инструменты.

Я считаю, что законопроект будет способствовать обеспечению надлежащего уровня защиты прав потребителей финансовых услуг и, в конечном итоге, стимулировать дальнейший приток частных инвестиций в отечественную экономику

Почему не дадут доступ к покупке ЕTF на биотех, энергетику, недвижку, IT и т.д. и т.п. неквалам? Ведь они гораздо надёжней, чем многие акции, к которым есть доступ?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

После вступления в силу закона и принятия Банком России необходимого подзаконного регулирования биржа сможет допускать к публичному обращению без договора с эмитентом ценные бумаги ETF, доходность которых будет определяться иностранным фондовым индексом, входящим в установленный Банком России перечень. В частности, в указанный перечень входят основные американские, европейские и китайские фондовые индексы, в которых представлены крупнейшие компании из всех упомянутых отраслей.

Если акция не входит в индекс, одобренный Центробанком, ее можно будет купить после теста, или она вообще не будет допущена к торгам на Санкт-петербургской бирже?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Иностранные акции, не входящие в расчет иностранного фондового индекса, включенного в перечень Банка России, могут быть доступны неквалифицированным инвесторам в случае, если они были допущены к организованным торгам до даты официального опубликования закона.

Кроме того, биржа вправе будет без договора с эмитентом допускать к публичному обращению акции, не входящие в расчет иностранного фондового индекса, включенного в перечень Банка России, при наличии договора между биржей и маркет-мейкером по поддержанию цен, спроса, предложения и объема торгов такими акциями.

Если же иностранные акции не входят в расчет иностранного фондового индекса и нет соответствующего договора между биржей и маркет-мейкером, то такие акции могут быть допущены к торгам на бирже, но только среди квалифицированных инвесторов.

По какой причине к квалифицированным инвесторам в законе не относятся люди, имеющие ученую степень по экономике?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект, как и действующий закон, определяет общие требования к признанию физического лица квалифицированным инвестором, а конкретные параметры установлены Указанием Банка России «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами», согласно которому для признания физического лица квалифицированным инвестором достаточно наличия высшего экономического образования.

Василий Заблоцкий, НФА

Физические лица признаются квалифицированными инвесторами в случае соответствия их определенным требованиям. Это справедливый и оправданный подход. Согласно действующей редакции федерального закона о рынке ценных бумаг физическое лицо может быть признано квалифицированным инвестором, если оно имеет установленные актами Банка России образование или квалификационный аттестат. В последней редакции законопроекта предлагается «слова квалификационный аттестат» заменить словами «квалификация в сфере финансовых рынков, подтвержденная свидетельством, выданным в соответствии с законом о независимой оценки квалификации, или одним из международных сертификатов, перечень которых установлен Банком России».

Об индивидуальных инвестиционных счетах и налогообложении инвесторов

Ранее сообщалось, что продолжается регулирование законодательства об индивидуальных инвестиционных счетах. В частности, говорилось о ИИС третьего типа. На какой стадии находится этот вопрос сейчас? Когда можно ожидать принятие этих норм? Можно ли считать эту норму, если её примут, как некую либерализацию на отечественном фондовом рынке, данную участникам в качестве компенсации за принятие жёсткого закона о категоризации?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

В настоящее время органами власти с участием профессионального сообщества ведется работа по подготовке законодательной инициативы, направленной на повышение экономической привлекательности ИИС второго типа. Предполагается, в частности, увеличить предельный размер взноса в рамках договора на ведение таких ИИС, а также предоставить возможность частичного изъятия средств с ИИС. Предлагаем рассмотреть изменения в закон по ИИС в осеннюю сессию.

Василий Заблоцкий, НФА

НФА ведет большую работу по изменению закона о страховании счетов ИИС и одним из условий возможного страхования данных счетов было предложено изменение условий счетов типа Б. Мы рады, что наши пожелания были положительно восприняты Банком России. В настоящее время, Банком России разработаны проекты федеральных законов о внесении изменений в федеральный закон о рынке ценных бумаг и вторую часть налогового кодекса. В соответствие с законопроектом предлагается внести ряд изменений в целях повышения привлекательности ИИС с вычетом типа Б, при этом сохранив все преимущества ИИС с вычетом типа А. Банк России приступил к консультациям с рынком и обсуждению с Минфином и Комитетом Государственной думы по финансовому рынку данных предложений.

Можно будет иметь два счета ИИС?

Василий Заблоцкий, НФА

Нет, по-прежнему можно будет иметь только один индивидуальный инвестиционный счет.

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Множественность ИИС подготавливаемыми поправками пока не предусматривается. Предоставление инвестору возможности открывать несколько ИИС является актуальной темой, которая в настоящее время проходит предварительное обсуждение с участниками рынка.

Как продвигается работа над ИИС третьего типа – с повышенной суммой и возможностью досрочного изъятия части средств? Можно ожидать его появления в текущем году?

Алексей Тимофеев, НАУФОР

Сейчас идут дискуссии, например, о совершенствовании условий ИИС второго типа, мы были инициаторами разработки таких условий. Центральный банк уже подготовил свою версию того, как это могло бы быть сделано, мы с ней согласны -это будет дополнительным стимулом к операциям на фондовом рынке.

Вообще неправильно думать, что регулирование на финансовом рынке только ужесточается – в свое время ИИС и другие налоговые стимулы – заслуга, не только наша, но и Банка России и министерства финансов… Недавняя история – либерализация регулирования рынка коллективных инвестиций, благодаря чему поэтому мы ждем развития этой индустрии в ближайшее время. Теперь мы обсуждаем развитие ИИС 2-го типа и намерены предложить концепцию ИИС 3-го типа. Все это содействует развитию, стимулирует развитие финансового рынка.

Василий Заблоцкий, НФА

Заложены следующие новации по работе счетов ИИС типа Б. Предусматривается возможность изъятия денежных средств в сумме превышение стоимости портфеля над размером совершенных взносов, то есть – возможность использовать прирост рыночной стоимости портфеля. Возможность изъятия доходов, полученные по ценным бумагам, без ограничений. Возможность использования средств со счетов ИИС типа Б для вложений в индивидуальный пенсионный капитал. Возможность полностью или частично снять с ИИС денежные средства без ограничений и без потери налоговой льготы в случае возникновения трудной жизненной ситуации или для внесения первоначального взноса по ипотечному кредиту. Предлагается внести изменения в закон о рынке ценных бумаг для увеличения максимального размера денежных средств, который клиент может внести на ИИС в течение года,– с 1 миллиона рублей до 3 миллионов рублей. Также уточняется порядок перевода денежных средств и ценных бумаг на новый ИИС.

Работа над предложениями начата, вероятность принятия новых норм в этом году есть. Вместе с тем многое зависит от заинтересованных федеральных органов исполнительной власти, в частности – от Минфина России.

Также справочно хотелось бы сказать, что мы работаем также другими вопросами. Например, возможность автоматизации процесса взаимодействия с налоговыми органами при обращении в них владельцев счетов ИИС типа Б. Необходимо подготовить документ, регламентирующий порядок взаимодействия ФНС России и конкурсного управляющего в случае ликвидации профессионального участника рынка ценных бумаг, у которого открыты счета ИИС.

Одна из проблем российского рынка – наличие валютной переоценки. Планируются ли какие-то законодательные действия по ее отмене?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

С 2019 года физические лица освобождены от налога на доход, возникающий от валютной переоценки российских суверенных еврооблигаций, при их продаже или погашении. Об иных планируемых решениях в этом направлении мне неизвестно.

Алексей Тимофеев, НАУФОР

Чем дальше, тем больше брокеры будут помогать клиентам платить налоги. Мы работаем над тем, чтобы брокеры могли быть представителями клиентов при подаче налоговой декларации. Мы не можем оценить, насколько это может быть востребовано, но в тех случаях, когда клиент будет в этом заинтересован, брокер должен иметь возможность эту услугу оказать. Это первое. Что касается валютной переоценки – согласен: это один из вопросов в повестке дня НАУФОР. Мы надеемся его решить. И как только это будет сделано, думаю, что российский фондовый рынок станет более привлекательным для российских инвесторов.

Если все-таки я хочу работать с иностранным брокером, можно ли инициировать создание внятной единой системы налоговой отчетности с едиными документами первички?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

При работе с иностранным брокером гражданин обязан самостоятельно отчитаться в российские налоговые органы о получении доходов от источника за пределами Российской Федерации. При этом в настоящее время для физических лиц предусмотрена единая налоговая отчетность в виде декларации З-НДФЛ.

Касательно первичных документов следует отметить, что налоговым законодательством не закреплен конкретный перечень подтверждающих документов в интересах налогоплательщиков – для того, чтобы не ограничивать их в выборе пакета подтверждающих документов.

В качестве одного из вариантов для облегчения жизни налогоплательщиков возможно было бы предложить ФНС России разработать пошаговый порядок действий физического лица при подготовке налоговой отчетности в случае получения доходов от иностранных финансовых инструментов.

Как, на ваш взгляд, изменится поведение частных инвесторов после начала взимания налога на депозиты и купоны по облигациям?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Представляется, что граждане больше внимания будут уделять инструментам фондового рынка. При этом не сомневаюсь, что еще более вырастет интерес к индивидуальным инвестиционным счетам, по которым сохраняется целый ряд налоговых льгот.

Владислав Кочетков, ФИНАМ

На мой взгляд – радикально не изменится, в силу того, что разница доходностях между депозитами и облигациями остается все еще достаточно существенной. Это минимум 2 процентных пункта, скорее даже– 3-3,5 процентных пункта. Скорее всего, мы увидим чуть другую тенденцию – первые волны сейчас приходят и продолжат приходить от клиентов, которые сворачивают часть депозитов для того, чтобы вложиться в более доходные инструменты. Они будут приходить на облигации (как корпоративные облигации, так и ОФЗ), но постепенно они будут переориентироваться на дивидендные ценные бумаги, которые позволяют и доходность получить, сопоставимую с доходностью по облигациям, хотя безусловно она не гарантирована, и на стоимостной разнице потенциально значительно больше заработать.

Поэтому я думаю, что люди, которые уходят с депозитов, будут переходить сначала в консервативные, потом в умеренные портфели. И в принципе это правильно, это экономически обоснованная стратегия.

Если я получил дивиденды в долларах от GDR и забыл с них заплатить налоги – грозит ли это уголовным преследованием?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

В соответствии со статьей 198 Уголовного кодекса РФ уголовно-наказуемым деянием признается уклонение (т.е. умышленное действие) от уплаты налога в крупном или особо крупном размере. Крупным размером является сумма, превышающая 2 млн 700 тысяч рублей, а особо крупным размером – сумма, превышающая 13 млн 500 тысяч рублей.

Одновременно следует отметить, что лицо, впервые совершившее данное преступление, освобождается от уголовной ответственности, если оно полностью уплатит сумму налога и соответствующих пеней, а также сумму штрафа в соответствии с Налоговым кодексом.

Почему ни один из брокеров/банков не является налоговым агентом по доходам от иностранных ценных бумаг? Как заполнять 3-НДФЛ, если объем оборота торгов растет и доходы квартальные и небольшие?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Налоговое законодательство не содержит норм, в соответствии с которыми брокер при выплате дохода по иностранным ценным бумагам, должен выполнять функции налогового агента. По общему правилу на организации, включая профессиональных участников рынка ценных бумаг, возлагается обязанность по исполнению функций налогового агента только в отношении доходов, полученных от источников в Российской Федерации. Доходы, получаемые по иностранным ценным бумагам, являются доходами от источников за пределами РФ, по которым в соответствии с Налоговым кодексом налогоплательщик отчитывается самостоятельно.

В декларации, подаваемой в налоговые органы не позднее 30 апреля года, следующего за отчетным, отражаются доходы по итогам отчетного года, при этом промежуточное представление декларации (за месяц/квартал) не предусмотрено.

Предлагайте поправки и заставляйте банки/брокерские службы становиться налоговыми агентами по доходам от иностранных ценных бумаг – все устали от головной боли заполнения 3-НДФЛ

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

При работе над законодательными инициативами, в целях выработки наиболее оптимального и сбалансированного решения, мы в обязательном порядке ведем диалог со всеми заинтересованными сторонами, включая субъекты регулирования. Затрагиваемый вопрос безусловно заслуживает внимания и потребует серьезной предварительной проработки как Минфином, ФНС и Банком России, так и с брокерским сообществом.

О биржевом и форекс-трейдинге

Предполагается смягчить подходы к лицензированному рынку Форекс. Планируются ли дальнейшие шаги по его развитию? Например, предоставить трейдерам возможность работать с CFD или разрешить дистанционное открытие счетов. Собирается ли Ассоциация форекс-дилеров ходатайствовать перед регулятором по этим направлениям?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Регулируемый рынок форекс появился в Российской Федерации в 2016 году и Комитет Государственной Думы по финансовому рынку принимал самое активное участие в подготовке соответствующего регулирования. Комитет и дальше готов рассматривать законодательные предложения в этой сфере, в том числе в части расширения линейки инструментов для форекс-дилеров, в случае поддержки таких предложений профессиональным сообществом, а также Правительством и Банком России.

Евгений Машаров, АФД

На всем пути своего развития АФД видит свою миссию в развитии финансового рынка России, в частности – рынка форекс. За четыре года нами было предпринято немало усилий на этом пути. Если говорить о том, какие сегодня шаги Ассоциация форекс-дилеров планирует предпринимать для его совершенствования, выравнивания конкурентоспособности, то это, конечно, активизация усилий по расширению линейки финансовых инструментов у лицензированных форекс-дилеров.

Что касается удаленной идентификации, мы также будем работать над тем, чтобы форекс-дилеры получили такую возможность. Это в разы повысит конкурентоспособность российского рынка. По данным вопросам мы надеемся заручиться поддержкой Банка России. Стоит отметить, что на одном этом АФД не собирается останавливаться: вместе со своими членами мы будем работать над тем, чтобы условия торговли на площадках российских форекс-дилеров становились лучше.

Когда, наконец, разрешат открывать счет у российского форекс-дилера дистанционно?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

В настоящее время идет работа по подготовке ко второму чтению проекта федерального закона № 613239-7 «О внесении изменений в статью 7 Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Данный законопроект направлен на развитие удаленной идентификации, в том числе на расширение перечня организаций, имеющих возможность осуществлять идентификацию клиентов с использованием Единой биометрической системы, а также возможностей использования Единой биометрической системы при осуществлении операций и сделок с клиентами. Планируется, что правом осуществлять идентификацию клиентов будут наделены все кредитные организации и профессиональные участники рынка ценных бумаг, в том числе, форекс-дилеры.

Евгений Машаров, АФД

Вопрос удаленной идентификации клиентов российских форекс-дилеров всегда стоял остро, но особую значимость он приобрел в период действия режима самоизоляции. В результате образовалась ситуация, что компании просто-напросто не могли регистрировать новых клиентов, поскольку офисы в это время были закрыты. По оценкам лицензированных форекс-дилеров, в марте 2020 года компаниями наблюдался рекордный темп прироста новых пользователей, однако уже в апреле темпы снизились. Это говорит о том, что меры ограничения прямо повлияли на приток клиентов. Тогда со своей стороны мы приняли решение направить в Банк России письмо по возможности получения лицензированными форекс-дилерам удаленной идентификации. Мы надеемся, что форекс-дилеры будут включены в список операторов, которые смогут удаленно открывать клиентам счета.

Что предпринимается, чтобы предотвратить действия безлицензионных форекс-компаний?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Подавляющее большинство нелегальных форекс-дилеров представлено на территории Российской Федерации только через сайты в сети «Интернет».

На рассмотрении в Государственной Думе находится проект федерального закона

№ 605945-7 «О внесении изменений в Федеральный закон «Об информации, информационных технологиях и о защите информации» и Гражданский процессуальный кодекс Российской Федерации». В соответствии с законопроектом Банк России наделяется правом принимать решения о включении сайтов, вводящих клиентов финансовых организаций в заблуждение вследствие сходства доменных имен, оформления или содержания, сайтов, связанных с предоставлением на территории России финансовых услуг субъектами, не имеющими права их оказывать, а также сайтов, связанных с осуществлением деятельности финансовых пирамид, в соответствующий Единый реестр сайтов для их последующего возможного блокирования.

Евгений Машаров, АФД

Ассоциацией форекс-дилеров выработан широкий спектр инструментов по противодействию недобросовестным практикам на российском рынке форекс. Это и мониторинг интернета на предмет размещения рекламы форекс-компаний, не имеющих лицензии Банка России, с последующим инициированием возбуждения производств в ФАС. На систематической основе АФД проводит мероприятия по проблематике регулируемого рынка форекс, организуюет круглые столы, открытые лекции и семинары для потребителей финансовых услуг, в том числе – для учащихся учебных заведений и журналистов. АФД принимает активное участие в организации и проведении конкурсов по финансовой грамотности для школьников и студентов, а руководителем АФД проводится личный прием граждан. Наряду с этим кругом мероприятий, АФД осуществляется выпуск справочных материалов по финансовой грамотности. Заключаются соглашения о взаимовыгодном сотрудничестве и совместной деятельности по вопросам повышения защиты прав потребителей финансовых услуг, противодействия недобросовестным практикам и повышения финансовой грамотности с зарубежными коллегами. Вот осуществление всех этих мер и призвано снизить количество недобросовестных практик на рынке форекс, а также повысить осведомленность граждан о лицензированном рынке и существовании таких недобросовестных участников.

Планируется ли, скажем так, борьба с тем, что называется в просторечии «кухнями»?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

На мой взгляд, это достаточно комплексная работа, которая должна вестись совместными усилиями Банка России, саморегулируемых организаций, форекс-дилеров, организаций, обеспечивающих защиту прав потребителей финансовых услуг, а также правоохранительных органов.

Комитет Государственной Думы по финансовому рынку готов оперативно рассматривать конструктивные законодательные предложения в этом направлении.

Евгений Машаров, АФД

АФД всегда уделяла внимание теме противодействия так называемым форекс-кухням. Как ранее было сказано, нами предпринимаются самые различные меры по борьбе с мошенническими компаниями. По этому направлению мы активно сотрудничаем с Банком России, ФАС, правоохранительными органами и другими профильными организациями. Известно, что пандемия коронавируса и повышенная волатильность на финансовых рынках привели к активизации мошеннических структур. В этом смысле работа по данному направлению не ослабнет, наоборот, нам уже сейчас необходимо принимать действенные меры для защиты граждан.

Займитесь лучше сокращением комиссий управляющих комиссий и брокеров и сокращайте пороги для входа частных инвесторов на обе биржи (Москва и Петербург).

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Абсолютно правильное замечание, которое, однако, не исключает необходимости регулирования операций розничных инвесторов. Главный фактор снижения издержек – конкуренция, а значит, регулятор должен поддерживать такой уровень конкуренции на рынке, который заставит его участников, а также и биржи, снижать свои комиссии.

Почему запрещаете покупать американские ETF напрямую? Ведь наши банки упаковывают их в оболочки БПИФ и продают со своей огромной комиссией. Разве это на пользу инвесторам?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Запретов для квалифицированных инвесторов законопроектом не устанавливается.

Для неквалифицированных же инвесторов после вступления закона в силу и принятия соответствующего нормативного акта Банка России будут доступны допущенные к торгам на бирже без договора с эмитентом иностранные ETF, сформированные из ценных бумаг, входящих в расчет иностранных фондовых индексов, определенных перечнем Банка России.

Будут ли ограничения физическим лицам на торговлю на срочном рынке Московской биржи?

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Законопроект о категоризации инвесторов предусматривает возможность совершения брокером поручений клиента, являющегося неквалифицированным инвестором, на срочном рынке только при наличии положительного результата тестирования либо в рамках «последнего слова».

Данное требование не будет применяться к договорам ПФИ, которые клиент до вступления в силу закона заключил хотя бы раз.

В аукционах ОФЗ Минфина участвует обычно картель из 5 институциональных российских банков и управляющих компаний. Когда частным инвесторам можно будет выставлять заявки онлайн? Сделайте процесс более прозрачным!

Анатолий Аксаков, Комитет Госдумы по финансовому рынку

Действительно, банки, допущенные к аукциону, приобретают ОФЗ по лучшей цене и затем продают их физическим лицам по более дорогой цене на бирже.

На мой взгляд, для того, чтобы физические лица могли напрямую участвовать в аукционе, нужно максимально автоматизировать процедуру расчетов и привести ее к общерыночной практике с возможностью исполнения сделок в дату, следующую за датой их совершения. Но это уже вопрос к Минфину и Банку России.

Как инвестиционные консультанты будут работать по новому закону

21 декабря 2018 года вступил в силу закон 397 ФЗ «О внесении изменений в Федеральный закон «О рынке ценных бумаг», регулирующий деятельность инвестиционных советников. Он касается как юридических лиц, так и индивидуальных предпринимателей. Ссылка на закон rg.ru/2017/12/22/finansi-dok.html. Что изменилось и как это скажется на частных инвесторах – разберем в сегодняшнем обзоре.

В чем суть принятого закона о финансовых советниках

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Закон касается консультаций в отношении ценных бумаг и производных финансовых инструментов, а также сделок с ними, путем предоставления индивидуальных инвестиционных рекомендаций. Предоставляющий консультационные услуги должен обладать рядом признаков квалифицированного инвестора:

- квалификационным аттестатом (свидетельством) специалиста финансового рынка (СFA);

- опытом работы в финансовых организациях не менее двух или трех лет за последние пять, в зависимости от рода деятельности;

- опытом сделок с ценными бумагами и производными инструментами в среднем не реже 10 раз в квартал, но не реже 1 раза в месяц на сумму не менее 6 млн руб.

До принятия закона финансовый консалтинг был «вольницей»: эта сфера почти никак не регулировалась, если не считать общих норм Гражданского кодекса, административного и уголовного права (мошенничество, сознательное введение в заблуждение и т. п.). Любой желающий мог объявить себя частным инвестиционным консультантом и получать комиссионное вознаграждение за свои услуги. Похожим образом обстояло дело и с представителями юридических лиц, продающими финансовые продукты: качество консультации, отсутствие конфликта интересов не определялись четкими и понятными юридическими нормами. Отсюда – скандальные истории с потерями депозитов, в том числе на рынке Forex, в ICO, бинарных опционах и пр.

Закон принят 21.12.2017, но в силу вступил только спустя год. За это время состоялось много публичных дискуссий, конференций и совещаний, благодаря которым удалось внести в окончательную редакцию поправки. Разберем, чем были недовольны в формулировках закона инициаторы обсуждений, в первую очередь независимые частные советники. Ведь они, в случае обвинений в недобросовестном консультировании, рискуют не только заплатить штраф, но и лишиться законного права заниматься этой деятельностью. Для начала определим, кто относится к категории инвестиционных советников.

- Продающие сотрудники управляющих компаний, банков, брокеров, получающие вознаграждение от своих работодателей.

- Независимые инвестиционные консультанты и управляющие активами, оказывающие платные услуги клиентам.

Для чего нужны финансовые советники

Россия пусть медленно, но движется в мировом тренде, и проблема инвестиционных консультантов становится все более актуальной. На Западе финансовый советник (financial advisor) – такая же массовая профессия, как врач или юрист. Распространены семейные инвестиционные консультанты, услуги которых нередко передаются от родителей к детям. Это объяснимо, учитывая, что в США более 60% взрослого населения вовлечено в инвестирование (в Европе – в меньшей степени, но тоже массово). Во всех развитых юрисдикциях есть нормы, регулирующие деятельность эдвайзеров, предусмотрены санкции за пагубные последствия консультаций. Потеря профессиональной репутации означает конец карьеры для советника, даже если у него не отозвали лицензию. Классическим примером является фильм «Лжец, великий и ужасный» о Бернарде Мэдоффе.

Ревальвация валюты и ее роль в доходности инвестиций

Ревальвация национальной валюты: что она означает?

Для чего вообще прибегать к помощи консультанта? Ведь в эпоху цифровых технологий легко найти тысячи возможностей инвестировать в собственном смартфоне. Есть масса удобных приложений, помогающих самостоятельно составить грамотный портфель, выстроить финансовое планирование и организовать автоматическое пополнение брокерского счета. Почему даже инвесторы с опытом периодически получают обратную связь от своих авторитетных коллег и готовы платить им за это деньгами или взаимной услугой на условиях бартера?

- Для начинающего инвестора консультация может банально спасти его стартовый капитал от слива из-за непродуманных и эмоциональных решений;

- Для опытного инвестора разговор с советником может стать основой для выработки более эффективной стратегии, знакомства с новыми финансовыми продуктами и инструментами, позволяет взглянуть на действующий портфель со стороны.

Я сам не раз убедился в продуктивности общения с опытными коллегами, например, во время слета Ленивых инвесторов на Бали.

Что меняется с принятием закона

- Вводится четкое юридическое понятие «Инвестиционный советник». Определено, что им могут быть только юрлицо и ИП, профессиональные участники рынка ценных бумаг. Их деятельность лицензируется и контролируется Центральным Банком.

- Все участники рынка должны вступить в одну из саморегулируемых организаций (СРО). Главные игроки в этой нише — НАУФОР (Национальная ассоциация участников фондового рынка) и НФА (Национальная фондовая ассоциация). В их составе есть специализированные комитеты по консультированию и управлению активами, объединяющие представителей ведущих банков и финансовых компаний. Обе ассоциации получили статус СРО на рынке консультационных услуг 28 февраля 2019.

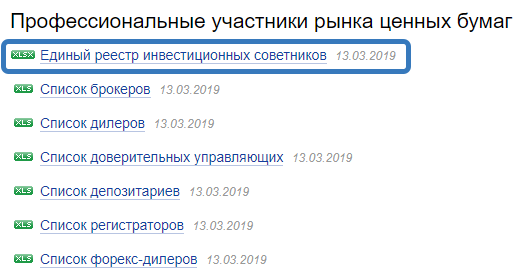

- Вводится модерация провайдеров консультационных услуг со стороны ЦБ. Чтобы официально работать в этой сфере, кандидат должен подать заявку на включение в специальный реестр. Скачать единый реестр инвестиционных советников можно на сайте Центрального Банка по этой ссылке. По состоянию на март 2019 там числится всего 32 юридических лица – ведущие банки, брокеры, финансовые компании, и ни одного ИП. Во вкладке исключенных из реестра пока пусто, но и времени прошло совсем мало.

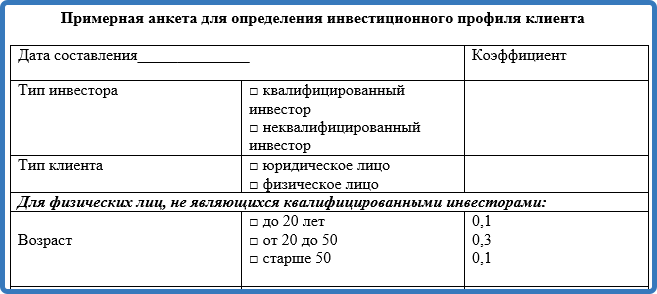

Советник до начала консультирования обязан определить инвестиционный профиль клиента (исключение – квалифицированные инвесторы). Для этого НАУФОР разработал анкету, куда заносятся данные о соотношении доходность/риск, наборе инструментов, образовании и опыте, горизонте инвестирования. Каждый пункт анкеты дает определенный балл от 0.1 до 0.4. По итогам баллы суммируются, это и есть числовое выражение клиентского профиля. Портфель, рекомендуемый советником, должен отвечать этим показателям. Образец порядка, в соответствии с которым определяется профиль – в этом pdf файле.

Теперь нельзя официально консультировать клиентов, не заключив с ними формального договора. Применительно к брокеру или банку это будет означать, что теперь к договору банковского или брокерского счета прибавится еще один – на оказание консультационных услуг. Например, у Финама и раньше имелся тариф «Консультационный». Теперь с клиентами будет автоматом подписана еще одна онлайн-форма. Не думаю, что это сильно скажется на порядке обслуживания и стоимости, но дешевле точно не станет. Что касается частных советников, то цена их услуг определяется не наличием договора, а рыночной конкуренцией и квалификацией. Но плата за обязательное членство в СРО, конечно, будет заложена в прайс.

Недостаточно того, что советник подробно раскрывает содержание и механизм работы финансового инструмента, помогает организовать сделку по его купле-продаже, предупреждает об издержках (тарифы брокера и пр.). Он обязан письменно уведомить клиента о наличии/отсутствии конфликта интересов. Другими словами, заинтересован ли советник материально в продаже клиенту того или иного продукта, получает ли он за это вознаграждение от третьей стороны (банка, брокера, страховой компании, партнерской организации). Соответствующий пункт прописывается в тексте договора, а его исполнение контролируется СРО под общим надзором ЦБ. Для этого будут проводиться плановые и внеплановые проверки участников рынка. Кроме того, по нормативам ЦБ, все профессиональные участники рынка ценных бумаг обязаны брать в штат внутреннего контролера.

Электронные платёжные системы: преимущества и риски для инвестора

Электронные платёжные системы – плюсы и минусы

Участники рынка должны руководствоваться стандартами, выработанными СРО. Посмотреть и скачать проект стандартов в области инвестиционного консультирования можно на сайте НАУФОР по ссылке naufor.ru/tree.asp?n=15405. В этом же документе есть анкета клиента, которую обязан использовать консультант.

Кроме анкеты предлагается подписать декларацию о рисках, связанных с операциями на фондовых рынках:

- Валютный риск;

- Процентный риск (изменение ключевой ставки);

- Риск банкротства эмитента акций;

- Риск ликвидности ценных бумаг;

- Кредитный риск, в т.ч. дефолт по облигациям;

- Риск контрагента (неисполнение обязательств третьим лицом);

- Правовой риск (изменение законодательства);

- Операционный риск (нарушение советником процедур, недобросовестные действия и т.п.).

Пример реальной декларации, заточенной под закон об инвестиционных советниках, можно взять, например, на сайте Сбербанка.

Плюсы и минусы закона об инвестиционных консультантах

Закон, безусловно, давно востребован и принят явно с запозданием. Он призван сделать «дикий» рынок консультирования более прозрачным и внести механизмы защиты частных инвесторов. Консультанты теперь несут юридическую ответственность за качество своих рекомендаций. Сложнее будет «впаривать» начинающим инвесторам дорогие и непрозрачные продукты типа структурных нот, или ИСЖ под видом депозита. Однако закон не содержит точных ответов на ряд вопросов.

- Как членство советника в СРО и его присутствие в реестре ЦБ связано с гарантиями от убытков?

- Каков детальный механизм взыскания с консультанта понесенного инвестором ущерба?

- Если брокеры, банки и страховщики будут продавать клиенту исключительно совпадающие с его профилем продукты, не приведет ли это к неприемлемым для них условиям работы?

- До какой степени советник имеет право на ошибку и что следует считать неудачной рекомендацией, а что — введением в заблуждение?

- Не свяжет ли закон руки профессиональным игрокам рынка, лишив их свободы действий и приведя к снижению конкуренции? В первую очередь это касается независимых частных консультантов, имеющих в арсенале ограниченный набор инструментов;

- Как быть с опытными и добросовестными частными советниками, которые не работали в финансовых организациях в последние 5 лет, и не соответствуют закону в этой его части? То же самое касается частоты сделок 1 раз в месяц, ведь для последователей пассивного (ленивого) инвестирования это не подходит. Если фильтр ЦБ не пройдет большая часть действующих игроков, это, конечно, очистит рынок от шлака, но и приведет к его монополизации, дефициту и росту расценок.

Что такое ребалансировка портфеля и почему она так важна

Ребалансировка портфеля: когда нужна и как её провести

По замыслу, в случае возникновения у инвестора сомнений, советник должен предложить аналогичный финансовый продукт, но от другой (конкурирующей!) компании. Более того, при предъявлении претензии о недобросовестном консультировании, советник, согласно договору, будет вынужден по суду или по взаимному согласию возместить клиенту инвестиционные потери. Например, при несоответствии рекомендованного решения риск-профилю клиента. ЦБ вправе наложить штраф на участника рынка. Его могут и исключить из единого реестра. Важно, что убытки компенсируются только в случае, если доказан умышленный характер сокрытия информации (например, о вероятном дефолте по облигациям). Также должно иметь место вознаграждение консультанту за продажу ценных бумаг от эмитента.

Как все это будет выглядеть на практике, пока понять сложно: закон носит рамочный характер и имеет много расплывчатых формулировок. Как это часто бывает с российскими законами, их вступление в силу не означает, что они заработали на практике. На молодом развивающемся рынке РФ остается масса неопределенных толкований, невыработанных стандартов, противоречивых инструкций. Эти дыры в законе должны постепенно закрыть СРО, во взаимодействии с участниками рынка. По словам представителей НАУФОР, стандарты регулирования будут «доведены до ума» к середине 2019 года.

Источник https://www.finversia.ru/publication/zakon-o-kategorizatsii-investorov-vse-chto-vy-khoteli-sprosit-77923

Источник https://smfanton.ru/nuzhno-znat/investicionnye-sovetniki.html

Источник