Дневной график (Daily chart) — это

Дневной график — система ценовых изменений на рынке в течение его рабочего дня

Дневной график подразумевает торговлю на дневных графиках, торговые стратегии на дневных графиках, торговую систему дневных графиков, средние скользящие для дневного графиках, дневные графики Форексс

Дневной график — это, опеределение

Дневной график — зафиксированные на протяжении рабочего цикла рынка изменения ценового соотношения валютных пар или иных ценных документов через одну из принятых систем графиков.

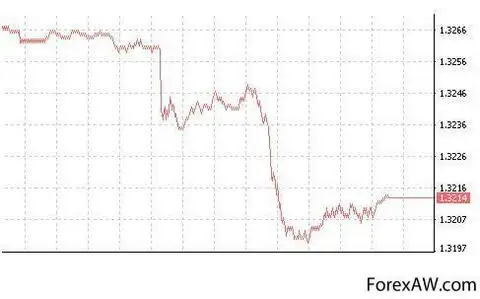

График. Валютная пара евро-доллар

Дневной график — график движения рынка, на котором отражаются колебания цены за рабочий день или сутки.

Дневной график валютной пары USD и RUB

Дневной график — график движения цены, график движения объема торговли или график открытого интереса. Основными типами графиков движения рынка являются: линейный график, гистограмма, крестики-нолики, японские свечи, профиль рынка и столбиковая диаграмма.

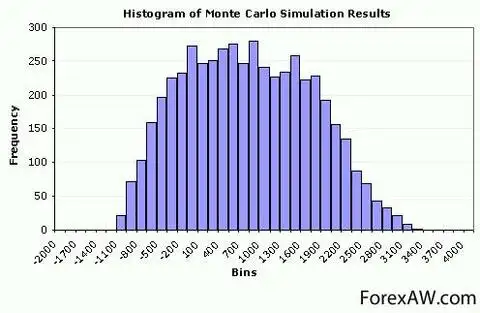

Гистограмма

Структура дневного графика

Графики строятся в прямоугольной системе двух координат. Традиционно по горизонтальной оси абсцисс откладывается время, по вертикальной оси ординат — цена, объем или открытый интерес (для валютного рынка — курс валют или тиковый объем).

По оси времени применяется арифметическая шкала. По ценовой оси может использоваться арифметическая или логарифмическая шкала.

Базовый график

Период, соответствующий единичному интервалу на оси времени – таймфрейм (масштаб) — зависит от степени компрессии рыночных данных. На графике тиков (Tick chart) отображается каждое изменение курса валют. Это самый малый таймфрейм. Тиковая информация о сделках не всегда доступна и не является необходимой, поэтому чаще всего используется обобщенная, сжатая история цен за определенный период.

График тиков

Для любого периода времени (минуты, часа, дня, недели и т.д.) выделяют четыре основных значения курса валюты:

— Цена открытия (Open, O) — первая цена периода.

— Максимальная цена (High, H) — наибольшая цена за период.

— Минимальная цена (Low, L) — наименьшая цена за период.

— цена закрытия (Close, C) — последняя цена периода.

Циферблат. Периоды времени

На график может наноситься одно ценовое значение периода или все четыре одновременно.

В каждый момент времени курс валюты на валютном рынке представлен в виде двухсторонней котировки Бид/Аск. График может быть построен как по одной из этих цен, так и по их среднему значению — (Бид + Аск)/2. Если график строится по цене Бид, то цена Аск не отображается, и наоборот. Возможен объединенный подход, когда в качестве минимальной цены периода используется Бид, в качестве максимальной цены — Аск, а цены открытия и закрытия берутся по средним значениям Бид и Аск.

Современные информационно-торговые терминалы позволяют получать рыночные данные в режиме реального времени и строить на их основе разные графики.

Дневной график EUR/USD построен в программе MetaStock, синяя вертикальная пунктирная линия отмечает начало ноября 2009 года.

Интерфейс программы MetaStock

Как анализировать дневной график

Три постулата, на которые опирается технический анализ финансовых рынков, звучат так:

— Рынок учитывает все.

— Движение цен подчинено тенденциям.

В результате того, что данные постулаты являются обоснованными экономически и подтвержденными наблюдениями, трейдер может использовать их в своей работе. Безусловно, в процесс торговли данные тезисы входят не сами по себе, а в виде определенных более конкретных понятий и способов анализа рынка.

Анализ трафика

Тенденции дневного графика

Рыночной тенденцией называется направление движения цены, продолжающееся определенное значимое время.

На рынке существует 3 типа тенденций:

— Первичная (основная), которая длится от 1 года до нескольких лет.

— Вторичная — является корректирующей по отношению к основной и длится от 3 недель до 3 месяцев.

— Малая — не более 3 недель.

Тенденции дневного графика

Каждая тенденция имеет 3 фазы:

— Первая фаза — «фаза накопления», на ней в торговлю включаются наиболее информированные инвесторы.

— Вторая фаза – «фаза продолжения» вступают в игру «прочие» проницательные инвесторы.

— Третья фаза — «фаза затухания» когда на рынок приходит «толпа», а крупные инвесторы по факту появления толпы начинают фиксировать прибыль.

Считается, что определенная тенденция существует до тех пор, пока не будет найдено явных подтверждений ее окончания.

Анализ тенденций графиков

Группировка данных финансового рынка

Группировка данных с целью их использования при проведении технического анализа бывает следующей:

— Месячная группировка данных — Monthly (M)

— Недельная — Weekly (W).

— Дневная — Daily (D).

— Часовая — Hourly (H).

Группировка данных

Под месячной группировкой данных подразумевается, что трейдер рассматривает график, основанный на данных о 4-х важных ценах для каждого месяца. Информация о большом количестве месячных интервалов сводится в единый график, который называется «месячным».

Под временным интервалом, применяемым для группировки данных, понимается тот масштаб времени, в отношении которого трейдер получает необходимый минимум информации – 4 цены: цену открытия «Open» (O), закрытия «Close» (C), максимальную «High» (H) и минимальную «Low» (L).

Если трейдер рассматривает дневной график, это означает, что:

— По каждому дню на графике отражены только четыре цены дня.

— На едином графике отражено множество дней (в пределах месяца, года или нескольких лет).

— Трейдер не имеет возможности с использованием дневного графика изучать внутридневные движения (часовые и т.д.) – для этого не хватает данных.

Трейдер за работой

— По дневному графику трейдер может определить крайние цены для любого периода, большего, чем день.

В отношении часового графика ситуация аналогична:

Если трейдер рассматривает часовой график, это означает, что:

— По каждому часу на графике отражены только четыре цены часа;

— На едином графике отражено множество часов (в пределах дня, месяца, года или нескольких лет);

— Трейдер не имеет возможности с использованием часового графика изучать внутричасовые движения (масштабом менее часа) – для этого не хватает данных.

По часовому графику трейдер может определить крайние цены для любого периода, большего, чем час – для дня, недели, месяца.

Рабочее место трейдера

Тиковый график

Тиковый график (Tick chart)Тиковый график отображает каждое новое значение котировки и дает подробную информацию о динамике цен. Он не привязан к фиксированной оси времени, и каждое движение цены по вертикали сопровождается перемещением на небольшой стандартный шаг по горизонтали. В финансовом анализе не применяется, так как избыточность данных не компенсирует сложности с отслеживанием тенденций с помощью тикового графика. Пример тикового графика можно найти в терминале трейдера IDSystem – он может использоваться исключительно для визуализации индикативных котировок.

Тиковый график динамики цен

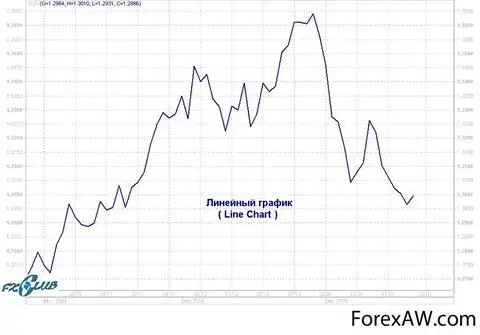

Линейный график

Линейный график (Line chart)График, получаемый путем соединения линией цен закрытия Close за все временные интервалы. Он не содержит информации о трех прочих ценах (O ,H ,L ), то есть не позволяет даже представить, как внутри интервалов менялась цена.

Может использоваться для анализа тенденций.

Вариант линейного графика

Палочковый график

Палочковый график (Bar chart) или график баровКаждый интервал отображается в виде линии, соединяющей цену H и цену L . Слева к этой линии пририсовывается «полочка» (риска) — цена открытия O , а справа – цена закрытия C .

Барный график дает представление о крайних ценах внутри каждого интервала. Активно используется в анализе финансовых рынков.

Вариант палочкового графика (график баров, EURD)

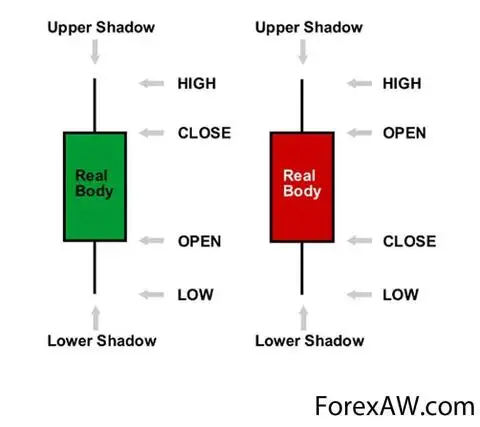

Японские подсвечники, японские свечи (Candle Stick)Является более образным аналогом барного графика.

Для его построения между ценами Open и Close строят прямоугольник, который называется «телом свечи». Сверху и снизу тела рисуются так называемые «тени» —вертикальные линии. Верхняя тень начинается на верхнем уровне прямоугольника (тела) и заканчивается на уровне цены High. Нижняя начинается на нижнем краю прямоугольника и заканчивается на уровне цены Low.

Структура графика японских свечей

Тело свечи закрашивается следующим образом:

— Если цены за день выросли (Open < Close), то тело окрашивается в белый цвет.

— Если цены снизились (Open > Close), то тело окрашено в черный цвет.

Данный график позволяет не только увидеть крайние цены за каждый временной период, но и быстро понять, как изменилась цена от момента открытия до момента закрытия свечи. Если тело белое – выросла, а если черное – упала.

Свечной график является наиболее наглядным.

Японские свечи

Стратегии торговли “на пробой”

Многие трейдеры торгуют на пробоях. Это понятные и популярные сетапы. Более того, каждый хочет найти индикатор сильных уровней.

Выход цены за значение, которое до этого было непреодолимым и выступало надежной границей, дают возможность предположить, что на рынке возник некоторый дисбаланс, появилась сила и энергия, которые могут преодолеть барьер.

При этом, появляется вероятность, что котировки пойдут дальше в сторону пробития.

Пробой уровня поддержки и сопротивления является сильным сигналом о возможном зарождении или продолжении тенденции.

Пробой может быть бычьим, когда пробивается уровень сопротивления.

Бычья модель на графике USDRUB

Или медвежьим, когда пробивается уровень поддержки.

Медвежья модель, GBPUSD

Пробойные стратегии наиболее эффективны при наличии тренда, когда после коррекции, возобновляется основное движение.

Как торговать пробой уровня?

Чтобы ответить на вопрос «как торговать пробой уровня?» необходимо определить, что является уровнем.

Наиболее часто трейдеры используют:

- горизонтальные уровни — линии поддержки и сопротивления, исторические и психологические уровни;

- наклонные уровни — линии тренда;

- границы каналов, которые могут быть и горизонтальными и наклонными, и плавающими.

Каждый трейдер видит рынок по-своему.

Наиболее понятны и предсказуемы горизонтальные уровни. Они минимально зависят от субъективизма и полностью формализованы.

В сделках с акциями точность определения ключевого уровня очень важна и измеряется до цента.

Форекс трейдеры используют также трендовые линии и границы каналов.

На эту тему существуют сотни вариаций.

Если посмотреть в историю, то в основе большой части стратегий лежит пробой.

“Стратегия черепах” основана на пробитии 55-дневных и 20-дневных экстремумов.

Полосы Боллинджера — предназначены как для торговли внутри канала, так и при пересечении границ.

“Аллигатор” и фрактал Б. Вильямса формируют сигнал при пробитии скользящих средних разного периода и преодолении локальных экстремумов.

Если вернуться в еще более давнюю историю, то можно вспомнить Джесси Ливермора, который изучая ленту, обращал внимание на момент, когда цена выходила за границу определенного диапазона, и это становилось сигналом.

Форма разная, но, в итоге, суть происходящего сводится к одной и той же логике.

Любой сильный уровень отражает противостояние противоборствующих сил — покупателей и продавцов. Если на линии сопротивления или поддержки есть две точки с одинаковой ценой, то есть повод присмотреться — возможно здесь есть скопление лимитных ордеров и присутствует крупный покупатель или продавец. Третья точка подтверждает — предположение имеет основание, здесь могут быть лимитные приказы. Для трейдера — это сигнал.

Или, при подходе к сильному уровню, цена “поджалась” под самую линию и движется в узком диапазоне — идет накопление позиции. Есть вероятность, что будет прорыв.

Поведение цены возле поддержки или сопротивления дает понимание того, чьи интересы преобладают на рынке и предположить дальнейшее развитие ситуации.

Пробой и закрытие бара за уровнем говорит о том, что рынок может продолжить движение в сторону пробоя. Это шанс поймать начало трендового движения и открыть сделку с минимальным и понятным риском. О том насколько важно минимизировать риски в торговле говорит профессиональный трейдер А.М. Герчик на своих семинарах “Трейдинг от А до Я”.

Вариантов много, смысл один

Самые сильные и значимые уровни идентифицируются на графиках старших таймфреймов — чаще всего на дневных.

Акция Алроса имеет сильный уровень на отметке 108,80 руб. — это исторический максимум. При очередном подходе к данной ценовой области, имеет смысл внимательно наблюдать за графиком. Если уровень не удержится, то это откроет путь к новым высотам.

Определение оптимального момента для открытия сделки происходит на меньших временных интервалах — чаще всего 5-минутных, но иногда используются и минутные графики.

Пробой происходит на сильном импульсе за счет срабатывания стоп заявок и фиксации позиций.

В случае с ALRS, сработала модель, когда цена присела на уровень, теперь как на поддержку, и, оттолкнувшись, ушла вверх. Это популярная пробойная модель, так как во время ретеста можно войти в сделку почти без риска, с “копеечным” стопом за ближайшим локальным минимумом.

Дальше, начинают присоединяться другие участники, что обеспечивает устойчивое движение в сторону пробоя.

Важно, дождаться полноценного закрытия бара или свечи выше или ниже уровня.

Ордера на открытие сделки устанавливаются как можно ближе к уровню, это дает возможность минимально короткого стопа.

Пробой горизонтального уровня

Горизонтальный уровень может быть образован линией, соединяющие максимумы или минимумы в определенном временном диапазоне.

Это может быть психологический уровень на круглой цифре, например 100 или 50.

Это может быть цена, возле которой уже раньше происходил слом тенденции — котировки достигали максимума или минимума, разворачивались и тренд менял направление.

- На дневном графике акции “Алроса” (ALRS) цена консолидируется возле отметки 78,170 руб. Ранее возле данной области котировки разворачивались.

На 30-минутном графике видно, что при приближении к данной зоне, нарастают объемы. После пробития, цена уходит вверх.

Истинный пробой сопровождается объемами выше средних и, как правило, сильным импульсом, так как за линией сопротивления срабатывают стопы медведей и новые быки присоединяются к движению. Аналогично, за линией поддержки срабатывают стопы быков, на рынок выходят новые продавцы, что толкает котировки вниз.

- На дневном графике “Северстали” на восходящем тренде цена консолидируется в области 1012,00 руб. Здесь проходит верхняя граница восходящего треугольника — это линия сопротивления.

В зонах консолидации часто можно идентифицировать такие фигуры как треугольник, флаг или вымпел. Такие формации, как правило, являются фигурами продолжения тренда и широко используются трейдерами, так как логически понятны.

Выход из зоны консолидации и закрытие бара или свечи за внешней границей является сигналом.

Дневной график CHMF

На 4-часовом графике цена три раза разворачивается ровно на отметке 1012,00, вероятно, здесь скопление лимитных ордеров.

Несколько раз формируется ложный пробой, но цена не уходит за нижнюю границу треугольника, что говорит о слабости продавцов.

Выход цены за данный уровень, сопровождается увеличенным объемом и дальше котировки резко уходят вверх.

Пробой, за которым начнется направленное трендовое движение, происходит на сильном импульсе. Рынку необходимо достаточно сил, чтобы преодолеть ценовой барьер, который ранее был устойчив и непреодолим.

- Не всегда пробой имеет долгосрочное продолжение.

Для акции GM область цен возле $56,90 является сильным уровнем сопротивления — это исторический максимум. Три месяца цена подходила к этой отметке и разворачивалась вниз.

Дневной график акций GM

Третий подход не вызвал сильного отката, как в предыдущей истории.

Пятиминутный таймфрейм GM

С третьей попытки уровень был пробит. Котировки достигли $59,62. Долгосрочного развития эта ситуация на получила и цена вновь вернулась к уровню, предпринимая новую попытку вырваться выше.

Пробойные стратегии на рынке Форекс

Пробой трендовой линии

Форекс торговля от уровней интересует даже новичков. Форекс трейдеры используют пробой линии тренда, как сигнал разворота, для открытия сделки в противоположном направлении.

Трендовая линия на бычьем рынке проводится по растущим впадинам, а на медвежьем — по снижающимся пикам.

Пробой и закрепление цены за линией могут означать смену тенденции.

Пробой трендовой линии на медвежьем рынке, бычий сигнал, USDJPY, D

Пробой трендовой линии на бычьем рынке, медвежий сигнал, XAUUSD

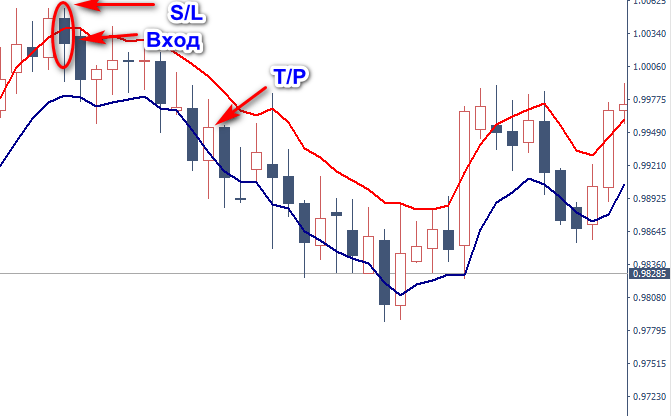

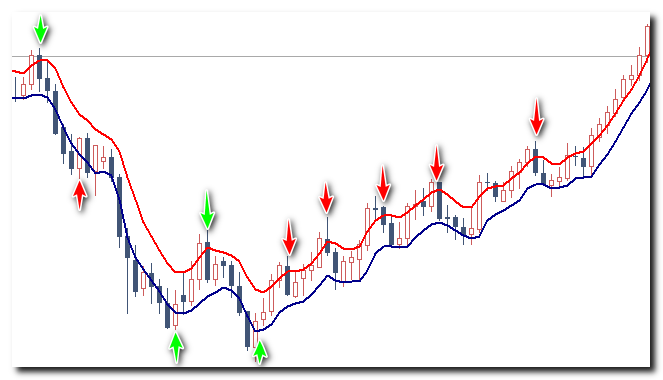

Пересечение скользящей средней

Форекс трейдеры рассматривают пересечение скользящей средней как вариант пробоя.

Скользящие показывают направление тренда, а пересечение и закрытие свечи за линией дает сигнал о возможном развороте и смене тенденции.

В краткосрочном варианте могут быть задействованы EMA разных периодов, например, EMA 5 и EMA 13.

Взаимное пересечение мувингов и пересечение и закрепление ценой выше или ниже линий дает сигнал для входа.

Стратегия используется на основных валютных парах на 5-минутном таймфрейме.

Возможны самые разнообразные комбинации скользящих для различных временных интервалов.

Подобная идея заложена в индикаторе “Аллигатор” Билла Вильямса.

Аллигатор — это комбинация трех сглаженных скользящих средних — SMMA 13, SMMA 8, SMMA 5.

Стратегия позволяет реализацию сделок с разной степенью риска — консервативного, умеренного и агрессивного и позволяет войти в рынок в самом начале трендового движения.

Аллигатор на графике USDJPY, D и три сигнала на вход

В классическом варианте данный индикатор дополняют фракталом. Тогда открывать сделки можно отложенными стоп-ордерами, которые устанавливаются на 1 пункт выше (ниже) фрактала; Sell-Stop устанавливается на 1 пункт ниже (выше) последнего фрактала в противоположном направлении.

Пробой границ канала

Цена на рынке движется не прямолинейно, а совершает некоторые колебательные движения в определенном диапазоне. Его границы представляют собой линии поддержки и сопротивления, формирующие канал. Цена отталкивается от одной границы и идет к противоположной.

Канальные стратегии сводятся к торговле или от границ при отбитии или “на пробой”.

Большую часть времени цена движется внутри канала — здесь актуальна стратегия торговли от уровней .

Пробой границы и закрытие свечи за ней — сильнейший сигнал на продолжение движения.

Пробой нижней границы горизонтального диапазона, USDCAD

Многие трейдеры используют индикатор Bollinger Bands, он остается актуальным и востребованным уже ни одно десятилетие.

Разработчики создали стратегию для торговли как внутри канала, так и при пробое. Индикатор базируется на том факте, что более 90% времени цена находится внутри канала и движется от одной границы к другой; выход и закрытие свечи за внешние границы является сильным сигналом для открытия сделки в сторону пробоя.

Пробой верхней границы Полос Боллинджера, AUDUSD

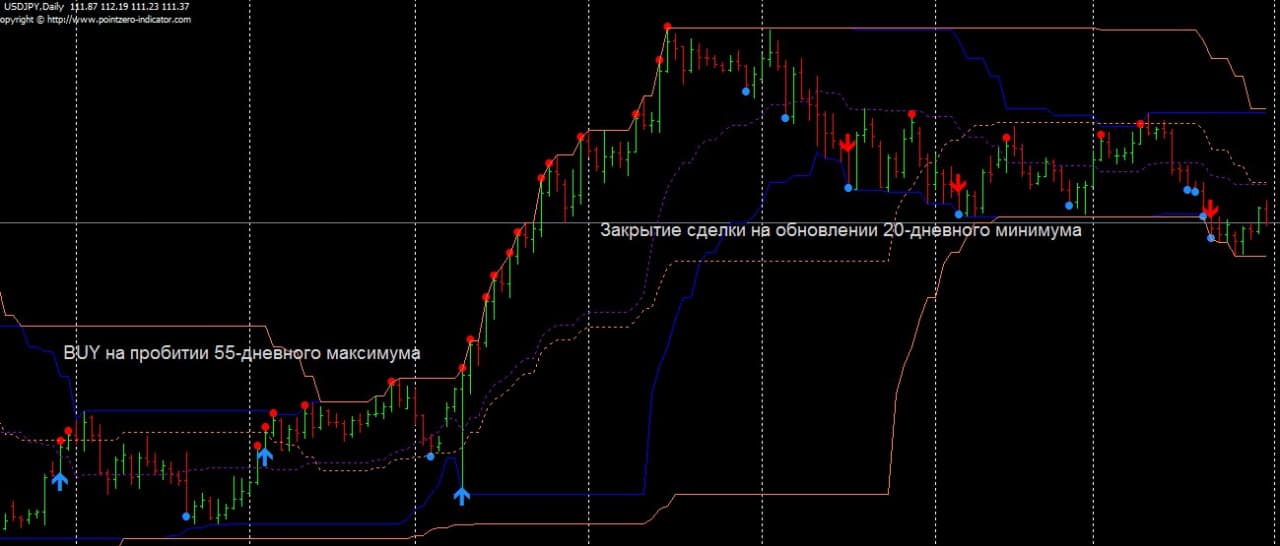

Популярная пробойная стратегия Форекс — “Стратегия Черепах” или “Черепаховый суп”.

Это долгосрочная стратегия, основана пробоях 20-дневных или 55-дневных максимумов и минимумов.

Пробитие, хотя бы на один пункт, является сигналом для входа в рынок. В качестве индикатора используется Канал Дончиана, с настройками временного интервала 10 дней, 20 дней и 55 дней. Границы канала показывают уровни максимумов или минимумов соответствующего временного интервала.

Закрытие сделки — строго при выходе за экстремум предыдущего временного интервала, что позволяет забрать все трендовое движение по максимуму.

Стратегия для 20-дневного периода

Стратегия для 55-дневного периода

Выводы:

Пробойные стратегии позволяют войти в рынок в самом начале трендового движения.

Пробой сильного уровня дает возможность открывать сделки с минимальным риском, что является одной из самых важных задач успешного трейдера. Сложный ложный пробой встречается часто, но выигрывают на нем единицы. Недостатком является вероятность неудачи, когда имеет место ложный пробой , но здесь как раз и спасает близкий стоп-лосс.

Психологически не все трейдеры могут торговать пробой, так как приходится открывать сделку либо на максимуме, либо на минимуме.

Основам построения успешной стратегии, тонкостям понимания рынка уделяется большое внимание на семинаре А. М. Герчика “Живой семинар Активного трейдера”.

Стратегии рынка форекс на дневных графиках

Дневные стратегии торговли на Форекс преимущественно относятся к среднесрочным и долгосрочным. На первый взгляд, такие ТС вряд ли подойдут трейдерам, стремящимся открывать по несколько сделок за день и ежедневно фиксировать результат в торговом отчете. Зато торговля на дневном таймфрейме отлично подойдет для тех, кто умеет ждать, и превыше всего ценит надежность и сохранность капитала. Рассмотрим несколько дневных стратегий и постараемся понять все их преимущества и недостатки.

Суть и особенности стратегий торговли на дневном таймфрейме

Дневной таймфрейм – один и з самых «медленных» на Форекс. Еще более глобальные недельный и месячный используются в торговле довольно редко и, в основном, как вспомогательные. Сделки, которые открываются на D1, могут оставаться открытыми от нескольких дней до нескольких месяцев. Учитывая, что по-настоящему ликвидных активов на Forex не очень много (7 пар-мажоров, пара кросс-курсов, золото и несколько CFD), трейдер открывает сделки не чаще 1-2 раз в неделю.

С одной стороны, такая торговля, в среднем, приносит меньше прибыли, чем внутридневной трейдинг или скальпинг. С другой стороны, торгуя на D1, трейдеру не нужно постоянно следить за графиком – достаточно два раза в день, утром и вечером, оценивать произошедшие изменения. Если же стратегия подразумевает жесткое выставления стоп лосса и тейк профита, можно ограничиться и вовсе одним сеансом в день, который займет не более 10 минут.

Торговля на дневных графиках максимально приближена к среднесрочному инвестированию на фондовом рынке. Даже торгуя по техническому анализу, трейдеру стоит учитывать глобальные фундаментальные факторы. Если при скальпинге можно просто приостановить торговлю в момент выходы важной новости, то на сделку, открытую в течение нескольких недель, непременно повлияют результаты важных экономических событий.

Из-за этого трейдеры среднесрочники редко используют автоматические торговые системы, предпочитая совершать сделки самостоятельно и, при необходимости, вносить в них изменения. При краткосрочной торговле и скальпинге, когда события развиваются быстро, эффективнее всего четко следовать правилам ТС и не пытаться принимать решения на ходу. В торговле на дневном таймфрейме, пока сделка еще открыта, может произойти событие, в корне меняющее ситуацию, и делающее следование прежним правилам нецелесообразным. С другой стороны, у трейдера хватает времени, чтобы спокойно оценить ситуацию и принять новое решение, поэтому дневные стратегии дают большую свободу выбора и импровизации.

Дневные стратегии торговли на Форекс

Рассмотрим несколько конкретных стратегий торговли на дневном таймфрейме, чтобы лучше освоить этот стиль трейдинга.

Среднесрочная ТС «Кочевник»

Стратегия «Кочевник» довольно проста, построена на стандартных индикаторах и отлично подойдет начинающим трейдерам. Для начала работы необходимо настроить на графике следующие инструменты:

- 2 экспоненциальных скользящих средних с периодами 5 и 12.

- Осциллятор RSI с периодом 20 и дополнительным уровнем 50.

Скользящие средние выполняют роль главного сигнального инструмента, осциллятор работает как фильтр. Сделки открываются по следующему алгоритму:

- Если быстрая 5-периодная скользящая средняя пересекает медленную 12-периодную снизу вверх, а RSI пересекает снизу вверх уровень 50, то открывается сделка на покупку.

- Если быстрая МА пересекает медленную сверху вниз, и осциллятор пересекает средний уровень в этом же направлении, открывается сделка на продажу.

Эта стратегия максимально проста, и не диктует трейдеру никаких обязательных условий, кроме входа в сделку. Стоп лосс и тейк профит можно устанавливать по собственному усмотрению, главное, придерживаться правила преобладания тейка над стопом. SL можно установить на ближайший уровень поддержки/сопротивления. Не исключено, что из сделки придется выходить вручную, просто потому, что ситуация на рынке изменится, и предыдущие данные окажутся уже не актуальными.

Торговая система МА + МАCD + Стохастик

Следующая системе отчасти похожа на предыдущую – в ее основе также лежат две экспоненциальных скользящих средних. Однако в качестве фильтров используются сразу два осциллятора – MACD и Stochastic Oscillator.

Для поиска сигналов нужно нанести на график следующие индикаторы:

- ЕМА с периодами 8 и 34.

- MACD со стандартными настройками.

- Стохастик с параметрами 9, 3, 3.

После установки и настройки инструментов можно приступать к торговле. Сделки на покупку открываются при соблюдении следующих условий:

- Быстрая скользящая пересекает медленную снизу вверх.

- Гистограмма MACD находится выше нулевой отметки.

- Стохастик выходит из зоны перепроданности, но пока находится в нижней части диапазона.

Сделки на продажу открываются при зеркальных условиях.

Как и в предыдущей, в этой ТС установка стоп лосса и тейк профита остается на усмотрение трейдера. Учитывая, что на дневных графиках размер свечи гораздо больше, чем на Н1, М15 и М5, стоп лосс лучше устанавливать на ближайшем локальном экстремуме – ключевой уровень может оказать слишком далеко. А вот тейк профит можно наметить подальше – с превышением размера стопа в 5 и более раз. Это позволит взять прибыль в несколько сотен пунктов от одной сделки, компенсировав возможные потери сразу от нескольких неудачных решений.

Альтернативная стратегия Билла Вильямса Antiprofitunity

Торговая система Билла Вильямса Profitunity является одной из самых популярных и неоднозначных стратегий. Сам автор позиционирует ее как абсолютно новый, оригинальный подход к трейдеингу, однако в основе ТС лежат индикаторы, очень похожие на классические скользящие средние и осцилляторы, повсеместно использующиеся в техническом анализе.

Не лишена Profitunity и недостатков. Несмотря на то, что автор настаивает на ее универсальности, нельзя сказать, что она показывает одинаковую эффективность и при торговле на фондовых биржах, и в форекс-трейдинге. Учитывая эти факторы, энтузиасты разработали альтернативную стратегию, лучше адаптированную к реалиям рынка Форекс, и предназначенную для торговли именно на дневном таймфрейме.

В торговой стратегии Antiprofitunity используются те же индикаторы, что и в оригинальной системе Вильямса: Аллигатор и АО (АС и Фракталы в данной ТС не востребованы). А вот правила входа в рынок по этой системе несколько иные.

Открытие позиций на продажу при соблюдении следующих условий:

- Образуется медвежья дивергенция (расхождение) между графиком цены и осциллятором АО.

- На второй вершине формируется бар медвежьего разворота.

- Цена находится выше линий Аллигатора.

Сделки на покупку открываются при зеркальных условиях.

Стоп лосс устанавливается на ближайшем экстремуме (для этих целей также можно использовать индикатор Фрактал), фиксировать прибыль можно при формировании первого обратного сигнала (дивергенции).

Главное отличие Antiprofitunity от оригинальной стратегии в том, что сделки открываются против тренда, что, хоть и повышает риск отработки ложного сигнала, позволяет войти в рынок в самом начале движения.

Преимущества и недостатки дневных Форекс-стратегий

Дневной таймфрейм более мягкий и плавный, чем часовой или еще более быстрые временные интервалы. Каждые 24 часа – это набор торговых сессий, среди которых есть и более активные, и более спокойные. На часовом графике в течение суток часто заметны явные всплески и флеты (они соответствуют времени выхода важных новостей и периодам затишья). Однако каждая дневная свеча включает в себя все события торгового дня, поэтому этот таймфрейм отличается большим равновесием.

Учитывая особенности дневных графиков, торговля на них больше подойдет тем трейдерам, которые умеют ждать и не гонятся за сверхприбыли. Изучая только глобальные таймфреймы, можно пропустить много мелких движений, но, при этом, избежать большинства ловушек. Дневные стратегии Форекс станут эффективным инструментом в руках терпеливых трейдеров, и помогут получать прибыль с минимумом рисков.

Торговля на финансовых рынках сопряжена с высоким уровнем риска для капитала. Для того, чтобы снизить риски, рекомендуется четко следовать правилам мани-менеджмента и всегда устанавливать Stop Loss. Все решения, которые принимает трейдер при работе на Форекс являются его личной ответственностью.

4 лучшие стратегии форекс на дневных графиках для новичков

Дневной график считается оптимальным для трейдинга на валютном рынке – информативен, точен, отсутствует необходимость держать сделки дольше нескольких недель.

Аналогично работе с любым таймфреймом, у трейдера должна быть прибыльная торговая система. Для составления учитываются особенности дневного графика.

Преимущества D1

- Дневной таймфрейм точнее младших отображает рыночную ситуацию. Свеча или бар учитывает позиции продавцов и медведей. Чем старше таймфрейм, тем больше мнений участников рынка учитывает свеча. Соответственно и анализ графика точнее.

- Подходит для любого типа технического анализа рынка: свечного и индикаторного.

- Идеальный таймфрейм для работы с индикаторами. Все основные техиндикаторы разработаны для трейдинга на дневках в начале эпохи развития вычислительной техники. Индикаторы форекс на дневных графиках работают лучше, чем на младших таймфреймах.

- Спешка не требуется. Скальперы принимают решения за секунды. Внутридневные трейдеры — за минуты. У средне- и долгосрочных спекулянтов после появления точки входа больше времени оценить перспективу трейда и настроить уровни входа и выхода.

Как устанавливать индикаторы и шаблоны

Для работы по некоторым торговым системам стандартного функционала МТ4 не хватит. Вам придется устанавливать дополнительные индикаторы и шаблоны. Как это делается, рассказано в этой статье.

Простая стратегия The7 для новичков

На тестере стратегий торговая система показала эффективность 50% за полгода – 5 ордеров из 10 закрывались в плюс, достаточное количество, чтобы получать чистую прибыль.

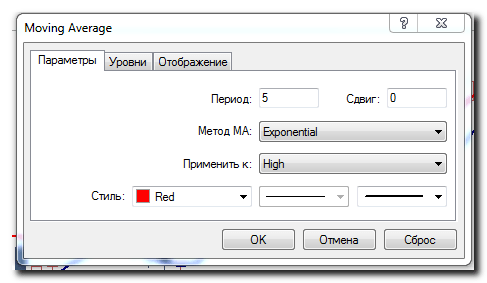

Плюс системы к потенциальной эффективности – простота. Для анализа графика понадобится только 2 EMA с периодами 5. Первая применяется к Low. Вторая — к High.

Условия для открытия позиции:

Условия для открытия позиции:

- На покупку. Восходящая свеча открывается за нижней линией и закрывается внутри коридора. Стоп под минимумом бара. Тейк профит в 2 раза больше либо сделка закрывается вручную при формировании обратного сигнала на открытие короткой позиции.

- На продажу. Нисходящий бар открылся выше верхней скользящей средней и закрылся внутри коридора. Stop loss и Take profit выставляется по аналогичным правилам.

Ниже показаны 10 сигналов по стратегии. 4 сработали в плюс, 6 закрылись бы по стоп лоссу.

Если тейк в 2 раза больше стопа, даже такой расклад позволит зарабатывать.

Простой способ повышения эффективности одной из лучших стратегий форекс на дневном графике The7 — открывать сделки только на развороте и откатах по тренду.

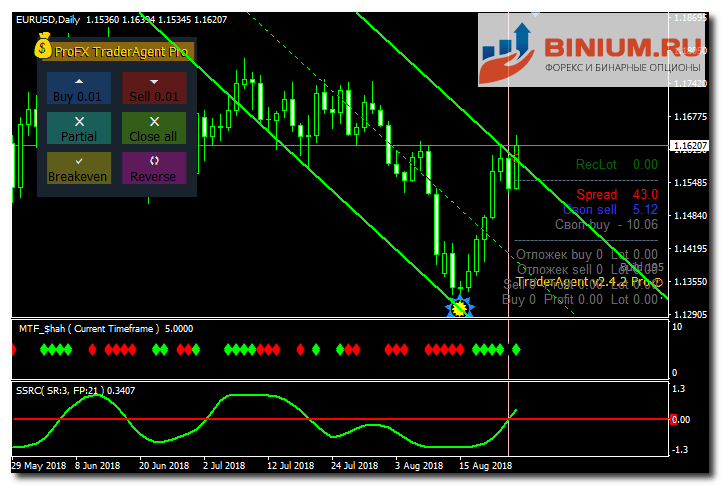

No Stress — для спокойной долгосрочной торговли

Система не подходит трейдерам, активно торгующим. Система долгосрочная и со своими достоинствами:

- не требует большого количества точных входов;

- экономит издержки на спредах и торговых комиссиях.

- NB-channel строит коридор по последним пикам и впадинам. Используется для выявления тенденции.

- FL11 — фрактальный инструмент. Основной сигнал — желтые круги с красными или синими краями.

- $hah дает сигналы на покупку или продажу. Отмечаются зеленым и красным цветами соответственно.

- SSRC указывает на уровни перекупленности/перепроданности.

С индикаторами, скачаете инструменты, помогающие правильно устанавливать стоп лоссы, указывающие спред и рекомендации по оптимальному объему лота.

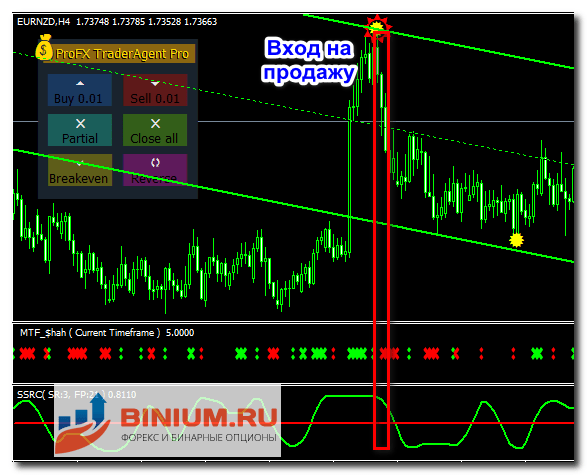

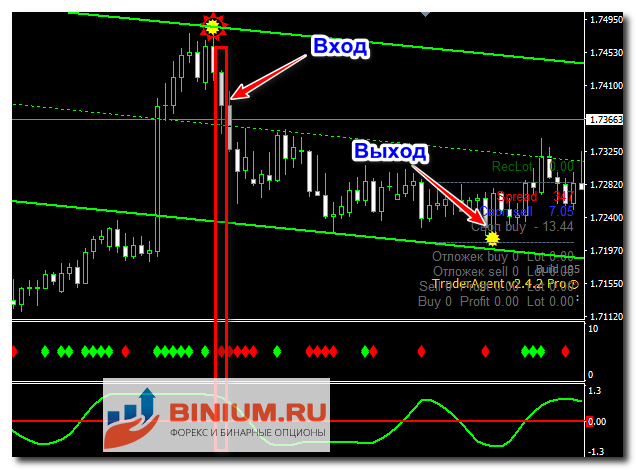

Работать по стратегии необходимо на двух таймфреймах: Н4 и D1. Вход осуществляется двумя позициями с одинаковым объемом.

- Сформировалось «солнце».

- Канал направлен в сторону предполагаемого ордера.

- $hah окрасился в нужный цвет (зеленый для длинной позиции, красный для короткой).

- SSRC выше нулевой линии для продажи и ниже для покупки.

Условия должны быть определены на четырехчасовом графике. После открывается дневной таймфрейм. Последний сигнал инструмента FL11 должен соответствовать направлению на Н4. Если дневной ТФ показывает коррекционное «солнышко», ордер не открывается.

Стоп-лосс выставляется на уровне предыдущего «солнца» с тем же сигналом.

Одновременно открывается 2 ордера. При выборе оптимального объема, опирайтесь на правила управления капиталом.

Первый ордер закрывается при выполнении всех условий (возможно неодновременное исполнение):

- образовалось полное или коррекционное «солнышко» в обратную сторону;

- $hah сменил цвет;

- SSRC пробил нулевой уровень.

На примере первый ордер за 7 дней принес прибыль в 170 пунктов.

После закрытия сделки, вторая переводится в безубыток и закрывается, сформировав разворотное «солнышко» на графиках H4, затем D1, W1 и MN.

При работе со стратегией не забывайте о мани-менеджменте: не более 2% риска на сделку из двух ордеров.

Топ 5 брокеров 2021

Представляем рейтинг проверенных и надежных брокеров. Рейтинг формируется на основании комплексной оценки работы сервиса: год основания, наличие лицензий, реальных отзывов трейдеров, условий торговли и тд. Мы отсеяли все сомнительные конторы и оставили лучшее.

Источник https://economic-definition.com/Technical_Analysis/Dnevnoy_grafik_Daily_chart__eto.html

Источник https://gerchik.ru/strategies/strategii-torgovli-na-proboy

Источник https://finans-info.ru/foreks/strategii-foreks/dnevnye-strategii-torgovli-na-foreks-dnevnoj-tajmfrejm/