История фондового рынка РФ: от Петра I до Путина

Считается, что российский фондовый рынок появился в 1990-е и ему нет даже 30 лет. Это полуправда, и сегодня расскажу, почему. Из этой статьи вы узнаете, как создавались первые биржи, почему большевики все уничтожили и как все восстанавливалось после распада СССР.

Меня зовут Евгений Михеев, я 10 лет на бирже и съел собаку в теме инвестиций. Попытался разобраться в истории инвестиций в России, чтобы понять причины низкой финансовой культуры в современном обществе. Вот, что я выяснил.

В современном виде фоновый рынок РФ существует с 1992 года, но у него более богатая история. Он постоянно менялся, рос, а временами исчезал на десятилетия.

Еще в допетровскую эпоху вся торговля велась на ярмарках и купеческих собраниях. В 1697 году Петр I посетил Амстердамскую товарную биржу и решил нечто подобное сделать в России – нужно же рубить окно в Европу.

Уже в 1705 году по указу Петра I появилась Санкт-Петербургская биржа. Создал, забыл и умер. Еще 100 лет биржа существовала только формально, пока не была реорганизована при Николае I: был написан устав и создан Биржевой совет, купцы начали торговать через биржу.

В 1860-е появились первые гособлигации и народ побежал на биржу, чтобы разбогатеть. В фондовый рынок вливались огромные капиталы, он стабильно рос.

Интересный факт: специалисты швейцарского банка Credit Suisse сравнили доходность акций Санкт-Петербургской и Нью-Йоркской бирж за 1865 – 1917 гг. Оказалось, что российские акции покупать было выгоднее. Все-таки капитализм развивался у нас очень быстро, хоть страна и оставалась аграрной.

Красная линия — доходность акций Санкт-Петербургской биржи, синяя — доходность Нью-Йоркской биржи Credit Suisse

В начале прошлого века на Санкт-Петербургской бирже торговалось более 800 ценных бумаг: акции банков, крупных промышленников и государственные облигации.

До 1917 года российский фондовый рынок стабильно рос. Кто бы что не говорил в поддержку большевиков, исследование Credit Suisse это подтверждает.

Как только красные пришли к власти, деятельность бирж была приостановлена. Правительство аннулировало все внутренние и внешние обязательства России. Забавно, но иностранные агенты продолжали покупать ценные бумаги на черном рынке в надежде перепродать их, когда красная власть рухнет, но они ошиблись.

Большевики строили социализм, основанный на плановой экономике: все ресурсы принадлежат государству, а оно само «справедливо» распределяет их между гражданами. В прессе появились осуждающие статьи, в которых биржи назывались сборищем спекулянтов и капиталистов – врагов советского человека.

Вот так идеология остановила развитие рыночных отношений в России на последующие 74 года, и мы до сих пор за это расплачиваемся.

Больше 70 лет мы жили по плану: заранее определялось сколько урожая собрать, сколько построить домов и скопировать автомобилей на западе.

Когда в СССР только появилась туалетная бумага, в США каждая домохозяйка знала про инвестиции. Советских граждан учили только выполнять план и строить ракеты: вспомним хотя бы стахановское движение.

Образование было идеологическим, финансовой грамотности не учили, бирж не было – а зачем, если за вас обо всем подумает государство?

В 1990-е Россия снова стала на рельсы капитализма, появились биржи, люди начали инвестировать.

Благодаря самому лучшему в мире советскому образованию уровень финансовой грамотности в России до сих пор такой же как в Зимбабве и Монголии, если верить обобщениям Лаборатории экономико-социологических исследований Высшей школы экономики.

Как результат такой безграмотности – деятельность Мавроди: кроме России он успешно строил пирамиды в Уганде, Нигерии и Зимбабве. Почему эти страны? Вопрос риторический.

Инвестиции – это самый реальный способ улучшить свою жизнь, и многие понимают это. Давайте честно, у нас не все хорошо в стране: высокая инфляция, никто не знает, сколько еще будет пенсионных реформ и что будет с нефтью.

Инвестору это не страшно, он берет все в свои руки. Мало зарабатываешь – создаешь капитал и увеличивает его. Хочет пассивный источник дохода в будущем – купил акций, собрал портфель и деньги делают больше денег. Боишься жить в нищете на грошовую пенсию – почему бы не подумать об этом заранее?

Я инвестирую уже 10 лет. Последние 3 года мои портфели стабильно приносят большее 70% годовых. Пенсию тоже создаю себе сам – для этого у меня отдельный портфель.

Если сидеть сложа руки и всего требовать от государства, ничто не изменится. Ваши действия и бездействия сегодня – это вы в будущем.

Хотите знать, во что я инвестирую, посмотреть мои портфели? Об этом я рассказываю в своем инстаграме. А еще здесь много образовательного контента, который поможет сделать вам первые шаги в инвестициях, и все это бесплатно. Подпишитесь и напишите мне в директ «Опыт», и я отправлю вам видеоинструкцию, где рассказываю о торговой стратегии: почему она нужна, как инвестировать, а чего лучше не делать.

Как сильно могут вырасти акции за длительный срок

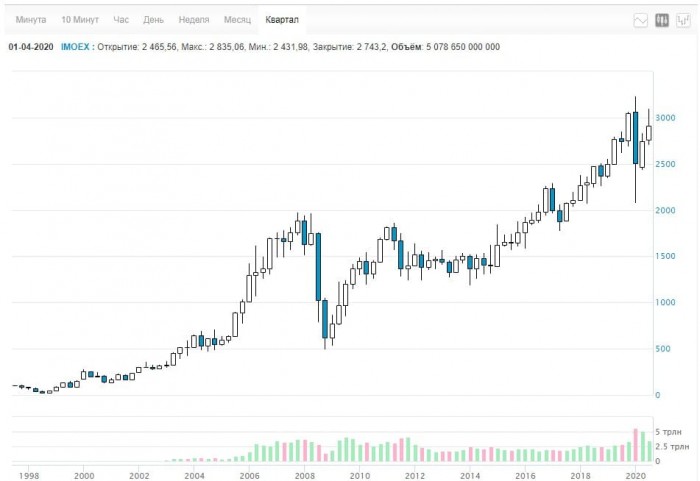

Самый простой и быстрый способ выяснить, как выросли акции за какой-то промежуток времени, — проанализировать общерыночный индекс акций. В России это Индекс РТС и Индекс Московской биржи. Первый рассчитывается в долларах, второй — в рублях. Поскольку мы говорим о российском фондовом рынке, то логичнее оценить, насколько выгодными были бы вложения в акции в рублях, то есть ориентироваться на Индекс МосБиржи. В качестве временного интервала выбираем 23 года — именно столько рассчитывается основной рублёвый российский биржевой индекс.

За 23 года (с сентября 1997 г.) Индекс Московской биржи вырос примерно в 29 раз — со 100 до 2910 пунктов (в сентябре 2020 г.), что составляет +2810%. Получается примерно 15,78% годовых — и это только прирост стоимости акций, сюда следует добавить 6–7% дивидендной доходности. То есть за последние 23 года среднегодовая доходность вложений в российские акции составила примерно 20–22%.

Очевидно, что несмотря на коронакризис, присоединение Крыма, девальвацию рубля, обвал в 2008 г. и дефолт в 1998-м, наш рынок акций всё равно растёт.

Однако инфляция тоже не дремлет. Рынок акций, конечно, может вырасти в 29 раз, но какова будет покупательная способность вложений спустя столь длительный срок? Инфляция в России в течение этого периода была довольно высокой, особенно в 90-е гг. Для оценки уровня инфляции можно обратиться к официальной статистике, которую публикует Росстат, к так называемому индексу потребительских цен. Если ориентироваться на этот показатель, то накопленная инфляция за 23 года составляет примерно 1714%.

Таким образом, вложив сбережения в акции в 1997 г., к настоящему моменту вы не только сохранили бы их, но ещё и увеличили бы покупательную способность вложений примерно в десять раз. Превышение номинальной доходности (2810%) над уровнем инфляции (1714%) называется реальной доходностью. В нашем случае вложения в российские акции показали реальную доходность на уровне 10,95%. Это само по себе существенно. Кроме того, при расчётах мы учитывали только изменение цен акций, без учёта дивидендов. Если к общему итогу добавить ежегодные дивидендные выплаты в размере 6–7% от объёма капитала, то результирующая доходность будет ещё выше.

И самое парадоксальное, что, по всей видимости, высокая инфляция оказала положительное влияние на итоговый результат. Если рассмотреть доходность вложений за последние десять лет, когда инфляция была намного ниже, чем в 90-е, то реальная доходность будет намного скромнее — около 2,5%.

С другой стороны, 23 года кажутся нереальным сроком. Но это только кажется. Не будет так, что вы вложите деньги и станете просто сидеть и ждать, когда они приумножатся. Вы продолжите вести трудовую деятельность, у вас будут семейные дела, поездки и так далее. Главное — начать инвестировать, делать это регулярно и позволить времени работать на вас. И потом, в один прекрасный момент, вы обнаружите, что благодаря тем регулярным ежемесячным взносам на брокерский счёт, которые делались всё это время, ваше состояние таково, что можно без проблем позволить себе внеочередной отпуск или, что ещё лучше, досрочную пенсию.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Фондовый рынок России: с чего начиналось и что есть сейчас

Об истории американской фондовой биржи уже писали, настало время напомнить о российском рынке. Многие считают, что российский фондовый рынок возродился в 1991 году. Отчасти, это так, но не стоит думать, что до революции 1917 года, фондового рынка в России вовсе не существовало. Конечно, это была биржа, что не идет в сравнение с современными фондовыми рынками, тем не менее, она существовала! После революции фондовая биржа существовать просто не могла. Основная проблема состояла в том, что движением финансовых потоков Союза руководили финансово-экономические и партийные органы. Командно-распределительная экономика не давала и малейших условий для существования и возрождения дореволюционного фондового рынка. В период с 1917 до 1991, то, что мы сейчас называем фондовым рынком, называлось «черный рынок». Ситуация изменилась 25 декабря 1990 года с принятием решения «Об утверждении Положения об акционерных обществах». Хорошо от этого никому не стало. Сами понимаете, на каком уровне в то время была финансовая грамотность большинства населения. Развития у российского фондового рынка в 1991 году не было никакого. Жизнь еще больше усложнили махинации с приватизацией (1993 — 1994). Однако, после всех бед, с ростом экономики страны, начался и рост фондового рынка России. И тут начинается самое интересное.

Облигации (1995 — 1996)

Фондовый рынок России в это время был не привлекательным для иностранных инвесторов. Потеря капитала из-за кризиса, политические риски давали о себе знать. Но, на этом мрачном фоне такой финансовый инструмент, как государственные долговые обязательства, выглядел очень привлекательно. Валютный коридор, что был введен в 1995 году и относительно малый риск не возврата средств, привели к следующему: 9 из 10 сделок на фондовом рынке России были операциями с ГДО, что позволяли получать до 60% годовых! Именно тогда торги стали проводиться в электронном виде и появилась достаточно жесткая субординация: крупнейшие участники стали пользоваться услугами уполномоченных дилеров, а остальная масса народа — их посредническими услугами. Так же более демократичным стал рынок ценных бумаг. Вскоре политические риски уменьшились, вместе с инфляцией, а вместе с ними уменьшилась и доходность ГДО. И тогда на инвестиционных фондах привлекательность обрели акции.

Акции (1997 — 1998)

Этот период в развитии фондового рынка России, пожалуй, самый противоречивый. Поэтому, я буду краток, изложу саму суть. Всё больше иностранных инвесторов вкладывались в корпоративные ценные бумаги. Из-за их чрезмерной доходности, конечно. Возросла и чувствительность рынка. И следующий международный кризис был сильным ударом по рынку акций. Облигации так же упали в цене (а их доходность была 180% годовых летом 1998 года). Далее идет чреда вполне логичных изменений: обвал национальной валюты, отказ государства от оплаты взятых долговых обязательств, банковский кризис, снижение производства в реальной экономике. В «эпоху акций» российский фондовый рынок сыграл роль регулятора национальной экономики. А его взаимосвязь с мировыми финансовыми рынками стала еще сильнее.

Последствия кризиса

Объемы торговли на фондовом рынке России резко сократились. Как в 2000, так и сегодня, популярностью пользуется покупка акций и ценных бумаг, что обслуживают взаимные расчеты предприятий. Рынок обладает устойчивостью к политическим рискам и популярностью для иностранцев. Цены на разные виды акций идут вверх, на облигации — вниз. Короче говоря, сегодня российский фондовый рынок являет собой развитый, и продолжающий развиваться, типичный рынок, что тесно связан с мировой финансовой системой. Если политические и экономические риски малы — рынок растет, если наоборот — падает. Механизмы, по которым сейчас работает фондовый рынок России, сформировались и укрепились еще в 1994 году. Появились интересные для инвесторов инструменты, направления развития, условия торговли и состав участников. А начиная с 1995 года уже можно наблюдать за цикличностью развития рынка: ставки на банковские кредиты падают — цены на облигации растут, доходность ГДО уменьшается — капиталы перетекают на рынок акций, рынок перегревается ожиданиями участников — начинается процесс это падения. А после всего этого, цены на рискованные финансовые инструменты снижаются — приходит черед облигаций.

Источник https://vc.ru/u/1011064-evgeniy-miheev/346759-istoriya-fondovogo-rynka-rf-ot-petra-i-do-putina

Источник https://journal.open-broker.ru/investments/kak-silno-mogut-vyrasti-akcii-za-dlitelnyj-srok/

Источник https://utmagazine.ru/posts/1925-fondovyy-rynok-rossii-s-chego-nachinalos-i-chto-est-seychas.html