Как рушились рынки в 2008 году. Актуальная для 2022 года история

В данной статье мы разберем причины, повлекшие биржевой крах 2008 года. Рассмотрим, как сломалась ипотечная система в США и почему Америка потянула за собой весь мир в бездну банкротства. Во время событий кризиса, вызванного коронавирусом многие эксперты стали сравнивать события с тем, что произошло в 2008 году или даже с великой депрессией в США. Особенно это актуально сейчас, когда после того, как казалось бы рынки не то, что падать, а разучились даже нормально корректироваться, фондовые индексы не только России, но и всего мира переходят в медвежью фазу. И хотя события 1929 года вряд ли уже повторятся (спасибо ФРС), стоит помнить, что деревья не растут до небес. В начале 2008 года тоже никто не думал о том, что индексы могут за полгода потерять около 3/4 стоимости. Однако это случилось. Как произошло так, что никто не смог заранее предсказать и предотвратить эту ситуацию ? Этот вопрос остается открытым о сих пор. Мы не будем пересказывать хронику того, как рушились состояния и банкротились банки, мы постараемся рассказать, какой сбой произошел в системе.

Акт I. Чудо надежности.

Исторически считается, что недвижимость — это один из самых надежных активов, который плюс минус всегда растет в цене. Что случается, когда это правило перестает работать ? Мы получаемся финансовый кризис.

На протяжении более чем 2 веков считалось, что недвижимость в США всегда растет в цене и покупая дом с привлечением ипотечного кредита, даже с учетом переплаты процентов банку, фактически вы зарабатывали на росте стоимости недвижимости. Банк зарабатывает, ваши активы растут — все довольны.

Давайте для понимания немного рассмотрим банковский бизнес. У банка есть собственный капитал, который за вычетом резервов они могут предложить в качестве кредитов своим клиентам. Объем таких средств всегда ограничен. Что делать финансистам, когда собственные деньги заканчиваются ? Можно просто ждать пока тебе выплатят процентные платежи, и снова выдать кредиты. Однако банкирам этого мало. Здесь появляется чудо кредитного плеча. Банк может попросить деньги в долг сам. Существует несколько вариантов. Первый занять средства у Центрального банка под установленный им процент (ставка ЦБ), либо занять у частных инвесторов, например выпустив облигации.

Банки зарабатывают на разнице между тем процентом под который они заняли деньги и тем, под который они выдали кредит, зависящий от уровня риска невозврата кредита. Чем он более вероятен, тем будет выше процент кредита. В попытках снизить процент под который будут кредитоваться сами банкиры, они придумали ипотечные облигации. Логика была в следующем. Если взять долг ста ипотечных заемщиков, конвертировать их в одну долгую бумагу, то ее надежность будет крайне высока, а следовательно процент такого займа будет крайне низким. Во-первых ипотечные платежи сами по себе одни из самых надежных, перед тем, как выдать ипотеку банки проводят очень хороший анализ платежеспособности клиента, оценку недвижимости и затем принимают решение о выдаче займа. Если кто-то брал такой кредит хоть раз в жизни, знает какое количество бумаг и страховок нужно банку. Во-вторых если даже несколько ипотечных заемщиков не смогут выплачивать свои долги, банк заберет заложенную недвижимость и реализует ее на рынке.

В начале 2000-х тысячных на рынке недвижимости США был настоящий бум и продать дома несостоятельных заемщиков для банка не составляло труда. Так банки стали выпускать ипотечные облигации и продавать их инвестфондам. Такой вид активов стал считаться одним из самых надежных. Полученные средства от выпуска таких облигаций банк стал выдавать еще больше ипотек, чтобы снова выпустить облигации, чтобы получить еще деньги и далее по кругу. Так запустился цикл роста кредитования. Люди покупали дома, которые дорожали, банки зарабатывали на ипотеках, инфестфонды на ипотечных облигациях. Все были довольны. Схема выглядела надежной.

Акт II. Тучи сгущаются.

Система работала идеально, принося хороший доход всем. Правда в один прекрасный день банки столкнулись с интересной ситуацией. Заемщиков, которые бы отвечали требованиям «надежности» становилось все меньше и меньше. Выдавать ипотеки становилось некому, а значит карусель доходности начала замедляться. Банкам и инвестфондам это конечно не нравилось.

В этой ситуации финансисты пошли на то, чтобы снизить требования

по ипотечным кредитам и стали выдавать людям, уверенность в платежеспособности которых была не такой сильной. Карусель снова стала ускоряться. Вместе с тем, инвестфонды поняли, что это уже не те ипотечные облигации, что им предлагали в прошлый раз, а значит стали требовать более высокую доходность, однако банки могли себе это позволить. Разница даже в 1 процентный пункт позволяла зарабатывать миллионы долларов (к примеру занять под 3% и выдать ипотеку под 4%).

Что происходит, если выдавать ипотеку не самым надежным заемщикам ? Рано или поздно они теряют возможность выплачивать ежемесячные платежи и банкам приходится отбирать их дома. Банк не зарабатывает на том, что владеет домом, ему нужно побыстрее от него избавиться, получить деньги и снова выдать новые кредиты. Чтобы продать побыстрее, банку приходится сбивать цену и продавать ниже рыночной. Вместе с тем, бум на рынке жилья все еще продолжался, банки снизив требования к заемщикам только подогревали его, неизбежно надувая пузырь. Однако уже на этой стадии цены на жилье стали расти неравномерно по всей стране. В ряде штатов уже начали отмечать замедление темпов роста стоимости, а где-то даже небольшое падение. Но в целом по стране все было прекрасно. В один день заемщики снова «закончились». Банкам, подгоняемым успехом предыдущих сделок, пришла гениальная идея — снова снизить требования по ипотекам. Теперь дома стали покупать люди, у которых даже не было официального места работы и доход был не так высок, чтобы покрывать ежемесячные платежи и жить.

Акт III. И грянул гром.

В сложившейся ситуации начался рост просроченных платежей по ипотекам. Банки стали все чаще отбирать дома и продавать их на рынке. В один момент ситуация накалилось настолько, что основным продавцом на рынке жилья США стали банки. Дальше сработала экономика. При превалирующем предложении над спросом — цена падает. Случился перелом. Цены на дома пошли вниз. Схема с ипотечными облигациями продолжала работать приносить доходность всем, кроме самих заемщиков. Надежные клиенты заметили, что их дома не дорожают как раньше, а наоборот падают в цене. Те дома, что они брали за 250,000$, теперь стоили на рынке 220,000$. Многие из них умели считать и поняли, что выгоднее перестать платить по ипотеке, либо продать дом и купить новый. Так предложение на рынке недвижимости стало расти еще больше, сбивая цены дальше. Вместе с этим поток платежей по ипотеке начал иссякать.

Банки столкнулись с тем, что у них много дешевой недвижимости и полное отсутствие денег для выплаты своих долгов по ипотечным облигациям. Перед ними замаячил риск банкротства. Ситуация была бы не такой критичной, если бы долгов не было везде. Люди занимали у банков, чтобы купить дома. Банки занимали, чтобы выдать деньги на ипотеку и выпустить облигации. Инвестфонды занимали, чтобы купить облигации. Экономика была накачена стероидом долга.

Перелом сознания и крах случился 15 сентября 2008 года. Один из самых уважаемых инвестиционных банков, 4-ый по размеру активов в США, Lehman Brothers, основанный в 1850 году подал заявление на банкротство. Далее запустился «эффект домино» Мировые рынки пошатнулись. Что значило банкротство такой организаций ? Это был шок для всего мира. Когда вы выдаете кому-то заем, это становится вашим активом. В 2008 году миллиарды долларов активов самого надежного рейтинга в одночасье обесценились. Это были деньги пенсионных фондов, крупных компаний, банков и просто частных лиц. Ситуация осложнилась тем, что в американские облигации вкладывались инвесторы со всего мира. В мгновение организации и люди столкнулись с тем, что на них висят огромные долги, а выплачивать их нечем, так как активы, вложенные в ипотечные бумаги больше никому не нужны. На пике кризиса за 1$ ипотечного долга предлагали только 30 центов.

Ипотечный кризис в США стал Мировым финансовым кризисом. Многие уважаемые организации повесили табличку на дверь и закрылись. Люди проснулись с утра и оказалось, что все их накопления исчезли, вместе с банкротством их банка. Спрос в экономике схлопнулся, мир стоял на пороге ситуации уровня великой депрессии.

В этот момент действовать начали власти США. Федеральная резервная система пошла на беспрецедентный шаг ранее. Наученная 1929 годом, ФРС решила накачать экономику дешевыми деньгами, Выкупив практически все ипотечные облигации с рынка по цене 1$ за 1$ долга. У банков снова появились деньги. Активы инвестфондов не схлопнулись. Экономика смогла жить дальше. Вместе с тем, она восстанавливалась от этого шока еще достаточно длинное время.

Мы постарались кратко рассказать что произошло в 2007-2008 годах. Индира Ганди заявляла, что история — самый лучший учитель, у которого самые худшие ученики. Повторение подобной ситуации в мире весьма вероятно. Инвестиции это всегда мера риска. Если взять на себя слишком высокий риск, то неважно один из крупнейших банков вы или частное лицо, вас может ждать банкротство, как только ситуация в мире начнет становиться хуже. Будьте разумны, когда покупаете какие-то активы и аккуратны с займами.

Финансовый кризис 2008 года: причины и следствия

В 2008 году, когда обрушился рынок, я был 16-летним молодым человеком, который впервые посетил Лондон. К тому времени я уже помешался на финансах. Будучи уверенным в том, что я, начитавшись классических книг вроде «Анализ ценных бумаг», «Разумный инвестор» и «Обыкновенные акции и необыкновенные доходы», смогу понять причины произошедшего, я купил выпуск Financial Times и погрузился в газетные строчки. Правда, тогда я мало что понял. Каждый абзац содержал вопросы, а не ответы. Что такое «кванты» и «кредитные деривативы»? А «секьюритизация»? Какое отношение страхование имеет к фондовому рынку? Почему обвал рынка производных ценных бумаг так сильно повлиял на всё остальное?

Шок от встречи с реальностью открыл мне глаза. Рынок – это сложная адаптивная система, внутри которой – модели и компьютерные алгоритмы, которые почти никто не понимает. Как тут не вспомнить слова Гордона Гекко из «Уолл Стрит 2: Деньги не спят»: «Они называют разными именами многомиллиардные кредиты: CMO, CDO, SIV, MBS. Я считаю, что только 75 человек в мире знают, что это такое».

Пытаясь понять и разобраться, я читал книги, изучал программирование, стал в итоге тем самым «квантом», количественным аналитиком, название должности которого раньше ничего кроме недоумения не вызывало. Здесь изложено моё видение финансового кризиса. Не берусь утверждать, что мои выводы – истина в последней инстанции, но я основываюсь на надёжных источниках данных. Моя точка зрения сложилась под влиянием множества прочитанных книг и статей. Среди них – «Большая игра на понижение», «Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок», «The Greatest Trade Ever», «The Crisis of Crowding», «Models Behaving Badly», и «A Colossal Failure of Common Sense».

Справедливости ради нужно сказать, что финансовый кризис был вызван не только обвалом кредитных деривативов. Причина кризиса – в сочетании многих взаимосвязанных факторов и проблем. Здесь и риски недобросовестности, и неграмотная экономическая политика, и дерегулирование финансовой сферы. Серьёзный вклад в развитие кризиса внесли чрезмерная уверенность участников рынка в используемых количественных моделях, проблемы в страховании, слишком высокий уровень использования заёмных средств на бирже, доступность дешевых денег в виде кредита и опасные предположения, касающиеся динамики рынка. Все эти факторы, подробнее о которых я расскажу дальше, создали самоусиливающуюся модель и привели к огромному пузырю на рынке кредитных деривативов. Когда он лопнул, косвенная связь рынков, вызванная большим кредитным плечом, доступным на бирже, привела к падению фондового рынка.

Я разбил статью на несколько разделов, в каждом из которых детально рассказываю о том, почему тот или иной фактор послужил причиной кризиса. Однако, необязательно читать разделы последовательно. Возможно, вы будете возвращаться из следующего раздела в предыдущий, чтобы оценить взаимозависимость факторов. Все данные, которые я использовал для построения графиков, можно найти на Quandl.com. В частности, оттуда я взял информацию о процентных ставках и о рынке недвижимости в США. Для получения данных о выданных кредитных деривативах, включая кредитные дефолтные свопы (CDS) и облигации, обеспеченные долговыми обязательствами (CDO), я использовал данные с Sifma.org.

Риски недобросовестности

Риски недобросовестности могут иметь место в любой ситуации, когда некто, вовлечённый в рискованное мероприятие, знает о том, что он защищён от потерь, а возможные расходы покроет кто-то другой.

На мой взгляд, такое перекладывание «с больной головы на здоровую», которое произошло в ипотечном кредитовании, и привело к обвалу. А сам этот процесс, секьюритизация, заключается в передаче риска от кредитора к инвестору путем выпуска ценных бумаг, которые обеспечены ипотечными долгами.

Ипотечные банки выдавали заемщикам единовременно необходимую сумму денег для покупки жилья в обмен на обязательство заемщика выплатить кредит в течение 15-30 лет с учетом ставки удорожания (то есть с интересом банка).

Существует два принципиально разных подхода к расчету ставки. Первый – фиксированный. В этом случае вы можете зафиксировать размер платежей. Второй – плавающий. При таком подходе ставка кредита может колебаться с течением времени. К примеру, если банк считает, что возрастает риск дефолта, или неплатежа по кредиту (скажем, вы просрочили оплату), банк может поднять ставку. То же самое может произойти, если центральный банк поднимет ставку. То есть, чем выше риск неплатежа по кредиту, тем выше ставка по нему. Однако, в то время у всех был позитивный настрой, ставки снижались, поэтому люди чаще брали ипотеку с плавающей ставкой, надеясь на ее снижение в будущем и не заботясь о том, что они вполне могут остаться без работы и не смогут, даже по минимальной ставке, выплатить долг.

С точки зрения банка-кредитора, риск дефолта по кредиту находится на его балансе, поэтому у него есть стимул выдавать как можно больше ипотечных займов с целью большего заработка в будущем. С точки зрения получателя кредита, проценты по займу не такие большие, как перспектива роста стоимости жилья, которая окупит процентную ставку. За исключением, конечно, ситуации, когда кредитор заведомо не собирается гасить кредит. Это так называемый стратегический, запланированный дефолт. Компания Oliver Wyman в 2009 году провела исследование и выявила, что 20% всех дефолтов в 2008 году были именно такими и многие из них были связаны с кредитованием бизнеса.

Ипотека ведет себя так же, как и облигации, так как получатель ипотеки рассчитывается по ней каждый месяц, и, как правило, не допускает дефолта. Основное различие между ипотекой и облигациями в том, что, как правило, проценты по ипотеке выше, чем по облигациям, ведь цены на жилье под влиянием роста спроса растут довольно быстро, а кредит, по крайней мере формально, выдается только лицам с хорошей кредитной историей и рейтингом, что снижает вероятность дефолта с их стороны. При этом ипотечные банки получают хорошую прибыль.

Прибыль, которую получали ипотечные банки, привлекла внимание опытных инвесторов, которые придумали процесс секьюритизации ипотечных займов. Этот процесс позволил финансистам создать ценную бумагу, окупаемость которой была завязана на ежемесячные платежи по ипотечным кредитам.

Сначала система работала довольно хорошо. Если объяснить это в двух словах, то долг по ипотеке, которую выдали конкретному заемщику, передавали с наценкой в банк, который упаковывал множество таких кредитов в ценную бумагу, а потом продавал уже её с наценкой инвесторам под видом надежной инвестиции. А инвесторы были рады обзавестись бумагой, по которой они каждый месяц получали купонный доход. Более того, такой подход позволил ипотечным банкам высвободить капитал и выдавать всё больше и больше займов.

Таким долговым бумагам были даны различные названия. К примеру, ИЦБ – ипотечные ценные бумаги (mortgage backed securities, MBS’s), ОБИ – облигации, обеспеченные ипотекой (collateralized mortgage obligations, CMO’s), и ОДО – обеспеченные долговые обязательства (collateralized debt obligations, CDO’s). Некоторые из этих ценных бумаг включали в себя не только долги по ипотеке физических лиц, но и коммерческую ипотеку, автокредиты, там была даже задолженность по кредитным картам и многое другое. Есть множество тонкостей, связанных с процессом секьюритизации, которые, к сожалению, выходят за рамки данной статьи. Об этом лучше почитать в Википедии.

Сначала эффект от новых долговых бумаг был просто взрывным. Обороты ипотечных банков многократно возросли (это означает, что больше людей смогли купить дома), при этом банки перепродавали долги инвесторам, которые, в свою очередь, получали инвестиционный инструмент, который приносил больший доход, чем облигации при таком же риске. Однако, с распространением секьюритизации, возникла проблема, которая заключалась в том, что прирост новых качественных заемщиков не может быть бесконечным. Как раз здесь вступили в силу те самые риски недобросовестности – произошло снижение стандарта ипотечного заемщика.

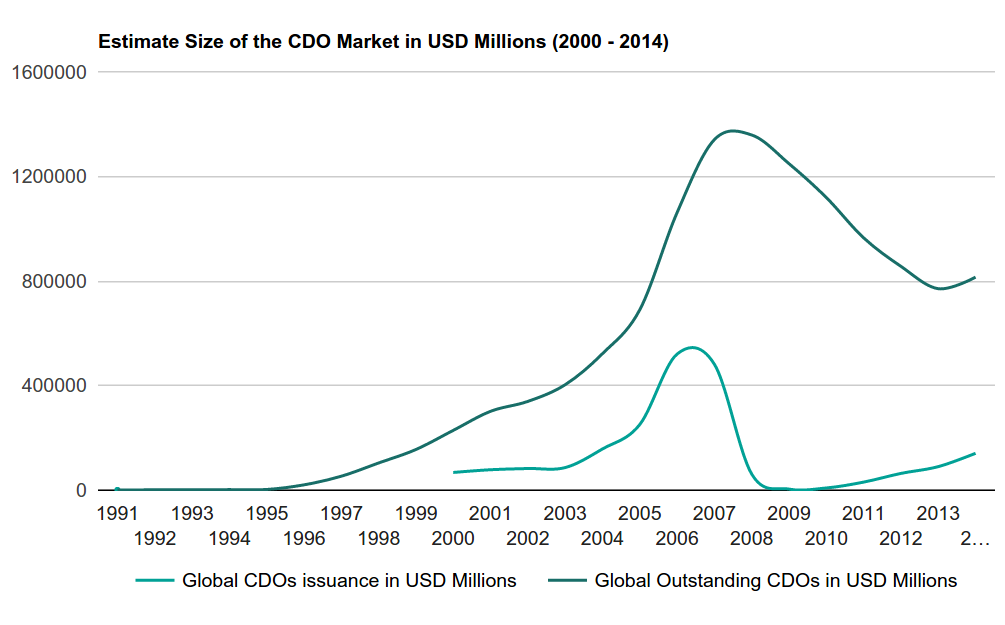

Рис. 1. Размер рынка CDO в миллионах долларов США

Для того, чтобы удовлетворить спрос на новые ипотечные займы, кредиторы понизили стандарты требований к заемщикам и стали выдавать кредиты ненадёжным частным клиентам, повышая уровень риска. На рынок пришли новые ипотечные компании. В частности, стало популярно выдавать ипотеку с плавающей ставкой клиентам с плохой кредитной историей и низким рейтингом надежности. Банки стали выдавать ипотеку сразу на несколько домов и людям с низким доходом. Все это работало, потому что ставки были искусственно занижены, а цены на жилье постоянно росли. Но как только это изменилось, карточный домик рухнул. Люди уже не могли себе позволить ежемесячный платеж по ипотеке, пошла лавина дефолтов. К ним прибавились и целенаправленные дефолты, так как стоимость жилья упала ниже, чем стоимость ипотеки (часто даже без учета процентов).

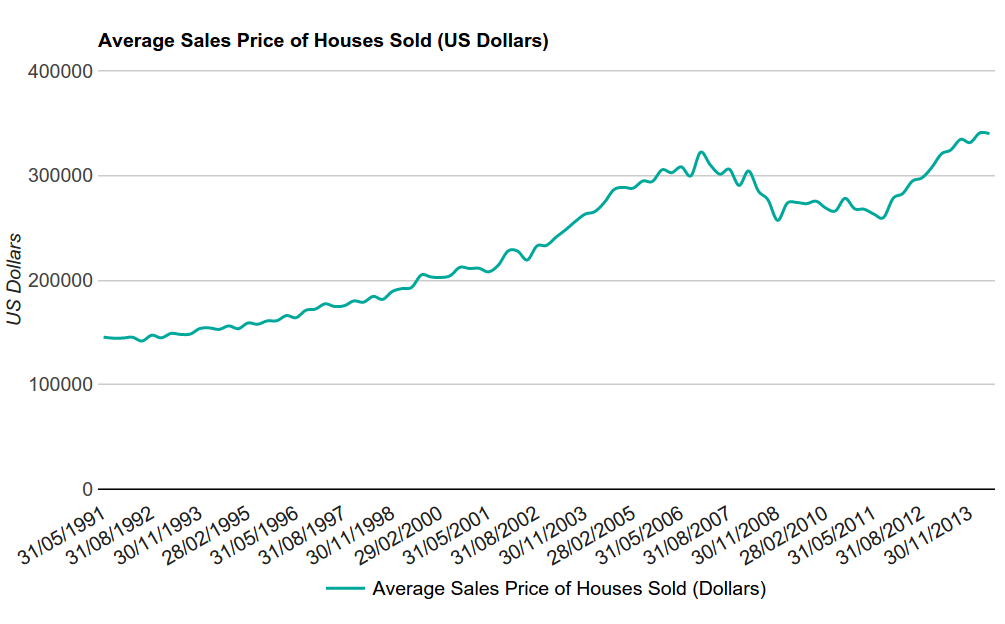

Рис. 2. Средняя цена проданных домов

Приведенный выше график отражает среднюю цену продажи дома в США, которая публикуется раз в квартал. На графике видно, что цены на жилье достигли пика в конце 2006 года, а затем начали падать, вызывая рост неплатежей.

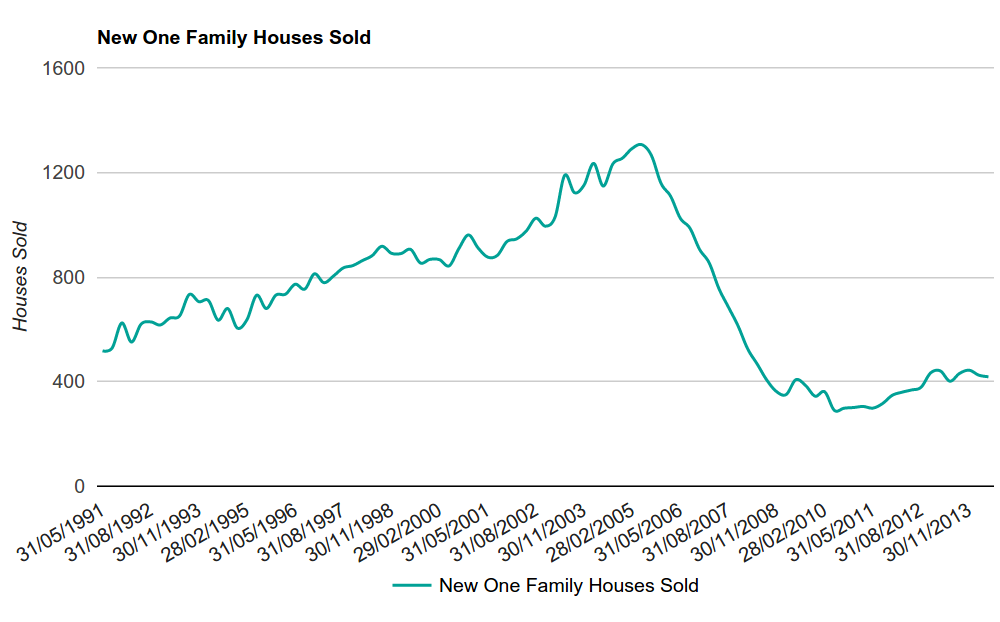

Рис. 3. Спрос на новые частные дома

Вышеприведённый график отображает спрос на новые частные дома в США. Спрос в 2006 году начал падать. Скорее всего, это стало причиной снижения цен на недвижимость.

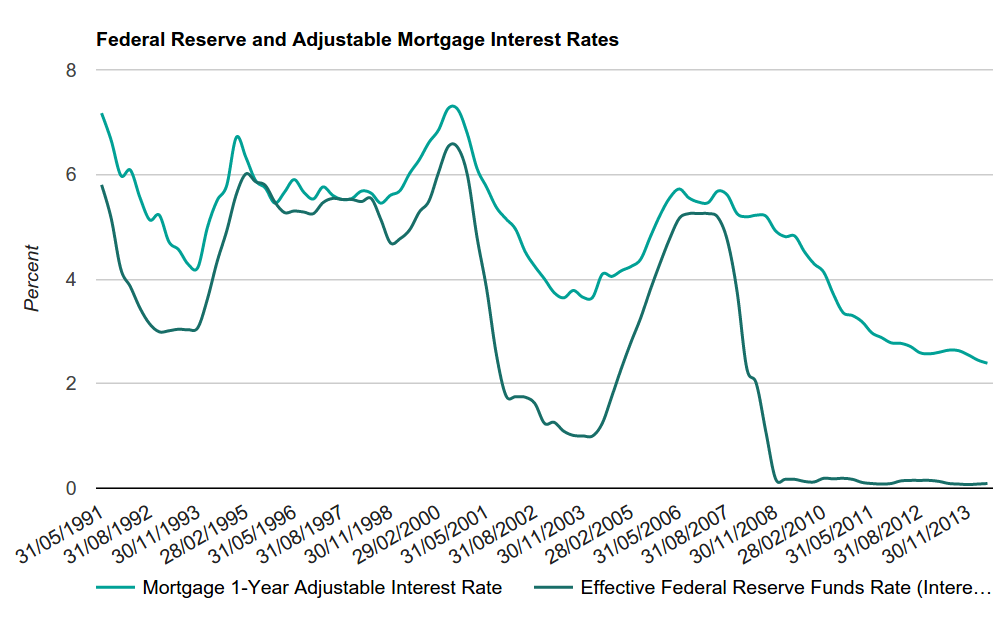

Как уже было сказано, вклад в финансовый кризис внесли искусственно заниженные процентные ставки, установленные ФРС. Причиной тому был предыдущий кризис, который произошел, когда лопнул пузырь доткомов. Тогда ФРС опустила ставку, чтобы стимулировать рост экономики. Низкие ставки сохранялись очень долгое время. Это был период, когда многие ипотечные заемщики брали кредит с плавающей процентной ставкой, так как полагали, что ставки останутся низкими всегда, а значит и выплаты будут невысокими. В итоге кредиты брали даже те заёмщики, которые не могли их себе позволить, а банки, зная о том, что у клиента нет средств на выплату ипотеки, все равно выдавали кредиты, следуя стратегии хищнического кредитования.

Рис. 4. Плавающие ставки кредитования

Процентные ставки представляют собой затраты на обслуживание долга. Когда процентные ставки низкие – долг обслуживать дешево, а когда процентные ставки высоки, долги — это дорого. Процентная ставка по ипотеке зависит от политики и процентной ставки ФРС. Так что, между 2004 и 2006 годами, когда Федеральная резервная система повысила процентные ставки, это привело и к повышению ставок по ипотечным кредитам. Многие собственники жилья больше не могли позволить себе ежемесячные выплаты по кредиту и начали целенаправленно объявлять дефолты по ипотеке. Такого раньше не случалось.

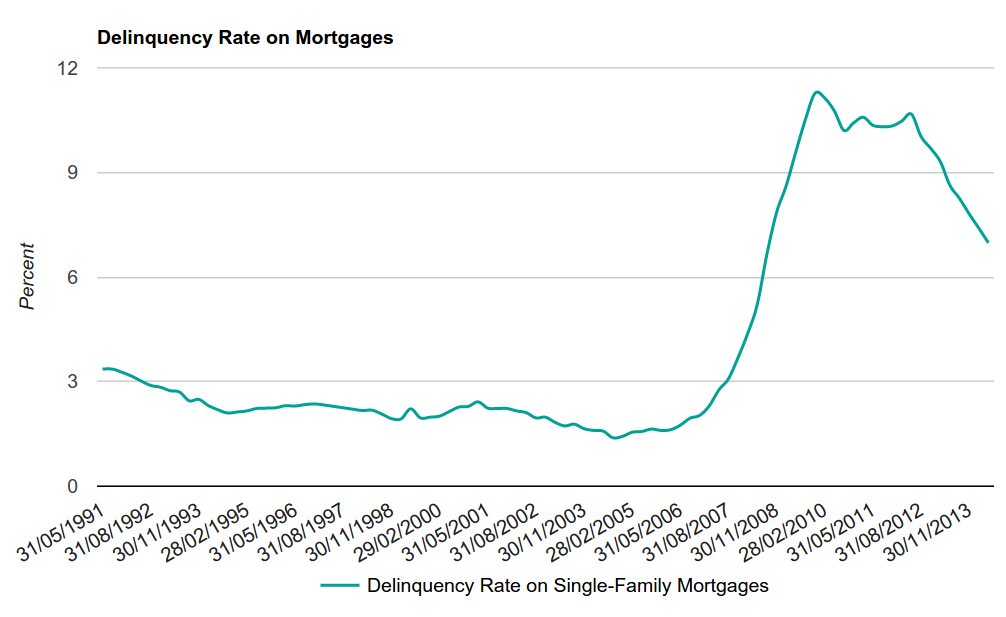

Рис. 5. Доля кредитов с просроченными платежами

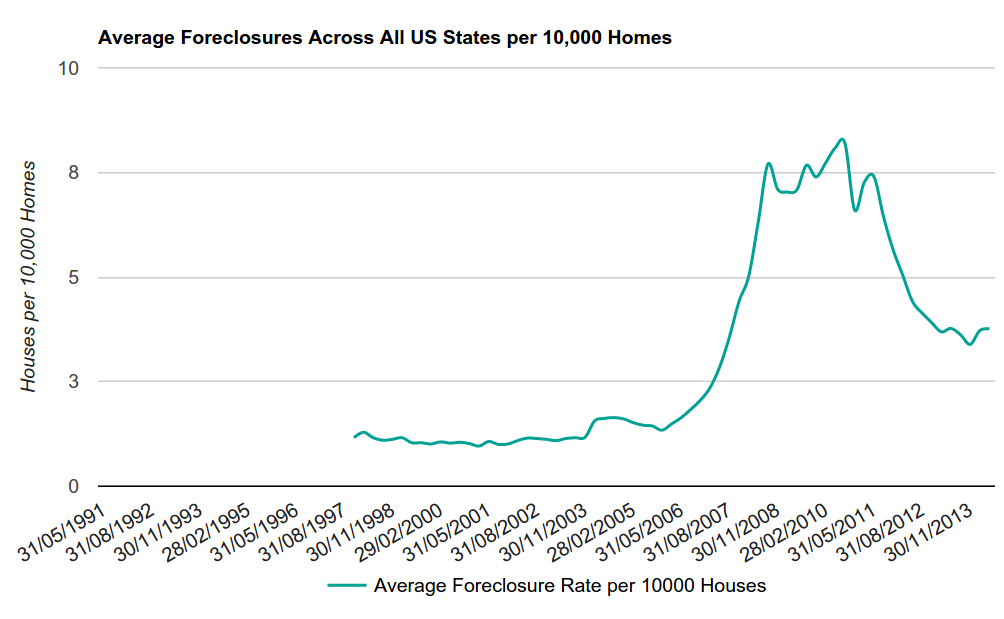

В каждом случае просрочки у заемщика есть определенный период на погашение задолженности, затем кредитор может начать слушания по отторжению права выкупа жилья и выставить его на торги. Вот как выглядит средний процент отчуждений имущества на 10000 домов по данным, взятым отсюда.

Рис. 6. Средний процент отчуждений имущества на 10000 домов

Итак, почему ипотечные заемщики объявляли дефолт? Здесь сработало сочетание двух факторов. Во-первых, средняя цена жилья стала падать ввиду того, что упал спрос, а это подстегнуло целенаправленные дефолты по ипотеке, так как стоимость жилья стала меньше, чем стоимость кредита. Во-вторых, увеличение ставок по ипотеке поставило многих заемщиков в трудное положение, так как они потеряли возможность расплатиться по кредиту и были вынуждены объявить дефолт.

Тем не менее, сами по себе проблемы с кредитами финансовый кризис вызвать не могли. Далее мы обсудим другие факторы, которые послужили причинами кризиса.

Риски моделирования

Использование количественных моделей в финансах стало почти повсеместным, но мне кажется, что очень немногие из использующих эти модели, понимают допущения, исходные предпосылки, на которых модели построены. «Риск моделирования» – термин, который я придумал для этой статьи, обозначает использование модели для решения некоторой задачи без понимания допущений и границ применимости модели. В данном разделе я буду обсуждать использование гауссовской копулы для оценки корреляции кредитных дефолтов, а затем сделаю небольшое отступление от темы, чтобы поговорить о том, почему машинное обучение сегодня, по факту, используется неверно. Тут можно почитать подробности об источниках рисков моделирования.

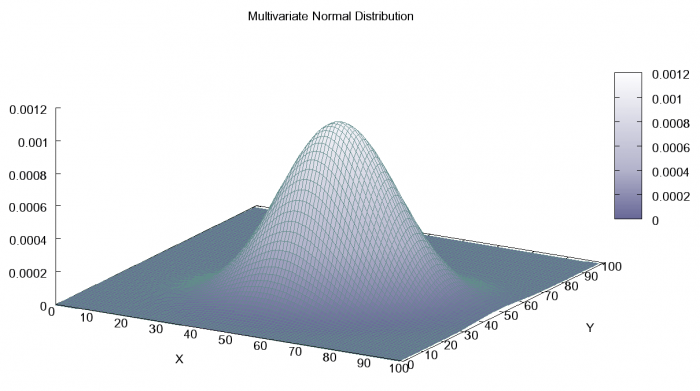

Гауссовская копула

Прежде чем мы углубимся в детали гауссовской копулы, многомерной функции распределения, стоит отметить два основополагающих постулата современной портфельной теории. Во-первых, несистематический риск портфеля меньше или равен взвешенной сумме несистематических рисков каждого отдельного актива в портфеле. Во-вторых, уровень, до которого снижается несистематический риск портфеля, зависит от взаимозависимости между активами, составляющими портфель. Другими словами, объединив активы с низким уровнем корреляции, мы можем собрать портфель, который является менее рискованным, чем активы по отдельности. Такой подход известен как диверсификация.

Учитывая этот факт и объединив несколько кредитных деривативов, каждый их которых подвержен риску дефолта, мы создадим портфель с более низким риском неплатежа, чем каждый из инструментов в отдельности. Иными словами, мы можем снизить риск кредитного дефолта посредством диверсификации. На рубеже нового тысячелетия главный вопрос заключался в том, насколько диверсификация уменьшает риск. Ответом на этот вопрос был количественный метод моделирования, который демонстрировал корреляцию возможных дефолтов между независимыми кредитными деривативами.

Гауссовская копула

Гауссовская копула – это многомерное нормальное распределение. На рисунке показан двумерный вариант.

В 2000 году, после публикации статьи «On Default Correlation: A Copula Function Approach», Дэвид Х. Ли стал первым, кто использовал гауссовскую копулу в моделировании корреляции дефолтов между кредитными деривативами в портфеле. Его работа была вдохновлена тем, как компании по страхованию жизни измеряют риск смертности или выживаемости. В аннотации Ли предположил, что если кривая показывает вероятность дефолта кредитного дериватива в любой момент времени до наступления срока его погашения, то вероятность того, что портфель из кредитных деривативов потерпит дефолт определяется совместным распределением кривых каждого элемента портфеля. В актуарной математике наиболее популярными инструментами для вычисления совместного распределения являются копулы. А гауссовская копула является самой популярной среди них. Вот её формула:

Здесь Φ -1 (FA(1)) обозначает обратную функцию к функции нормального распределения (квантиль) кумулятивного распределения FA вероятности того, что кредитный дериватив А потерпит дефолт в следующем году. FA(1)и Pr[TAB2 является гауссовской копулой. Такая копула обычно показывает, что вероятность дефолтов инструментов A и B (корреляция дефолтов) нормально распределена. Это предположение, вероятно, было сделано, при использовании исторических данных, которые хорошо уложились в модель, однако, проблема заключается в том, что рынки меняются.

Есть два недостатка при использовании гауссовской копулы, которые ведут к тому, что модель занижает риск портфеля кредитных деривативов. Недооценка риска приводит к неправильной оценке стоимости деривативов, что, в конечном итоге, внесло существенный вклад в финансовый кризис. Первый недостаток был в калибровке модели, а второй — в предположении о независимости между событиями дефолта по кредиту. По иронии судьбы, на оба этих недостатка (а также на некоторые другие) Дэвид Х. Ли обратил внимание в своей статье.

Калибровка и стационарность

Ли предложил три возможных метода калибровки модели:

- Использование исторических данных по дефолтам от рейтинговых агентств.

- Применение моделей, основанных на подходе Роберта Мертона.

- Применение подхода, основанного на использовании рыночных цен облигаций, склонных к дефолту, или спредов свопа активов.

Так как модель калибруется по историческим данным, по данным рейтинговых агентств (которые так же основаны на исторических сведениях), или по ненадёжным рыночным ценам, модель недооценивает риск портфеля кредитных деривативов. Так происходило из-за того, что историческое распределение вероятности дефолтов не отражает особенности будущего распределения. Другими словами, распределение было и остаётся нестационарным из-за того, что изменение факторов внешнего порядка, таких, как чрезвычайно низкие процентные ставки и риски недобросовестности, в корне изменило поведение покупателей домов, тем самым изменив вероятность будущих кредитных дефолтов в худшую сторону.

Допущение о независимости рисков

Ещё одна проблема с моделью заключается в том, что она допускает независимость между вероятностями событий кредитных дефолтов в кредитных деривативах. Ли знал, что подобное допущение опасно и указал на это: «допущение о независимости кредитных рисков, очевидно, не реально; на самом деле, риск дефолта для группы кредитов имеет тенденцию к повышению во времена рецессии и к понижению в условиях бурного роста экономики. Это предполагает то, что на каждый кредит оказывают влияние одни и те же макроэкономические условия, и то, что существует некая форма положительной зависимости между кредитами». Это можно было увидеть, когда рынок недвижимости пошёл вниз, а число дефолтов – вверх.

Несмотря на проблемы, упомянуты выше, сложно возложить вину в произошедшем на Дэвида Х. Ли и гауссовскую копулу, так как копула – лишь инструмент. Как у любых других инструментов, у неё есть ограничения. В мире финансовой математики эти ограничения теперь называют риском модели.

Риск модели – это риск потерь, вызванных использованием некоей модели при принятии решений. После финансового кризиса 2008 года оценке риска использования моделей в изменчивых условиях уделяется большое внимание. Рынок не следует правилам, поэтому ничего хорошего из слепой веры в модели не получится.

Машинное обучение

К несчастью, та же слепая вера, что и в случае с количественными моделями, обращена теперь на модели машинного обучения. Новые фонды, принимая инвестиционные решения, полагаются на нейронные сети. Они не заботятся о том, чтобы понять допущения, на которых построены нейросетевые модели. Скажем, при построении нейронных сетей предполагается, что распределение входных шаблонов стационарно и не содержит выбросов. То же самое делается и при работе с гауссовской копулой.

Если финансовый кризис нас чему-то и научил, то этим должно быть понимание того, что рынки постоянно меняются, и того, что в них нет ничего стандартного. Я выступаю за правильное использование машинного обучения и количественных моделей в финансовом секторе.

Страхование

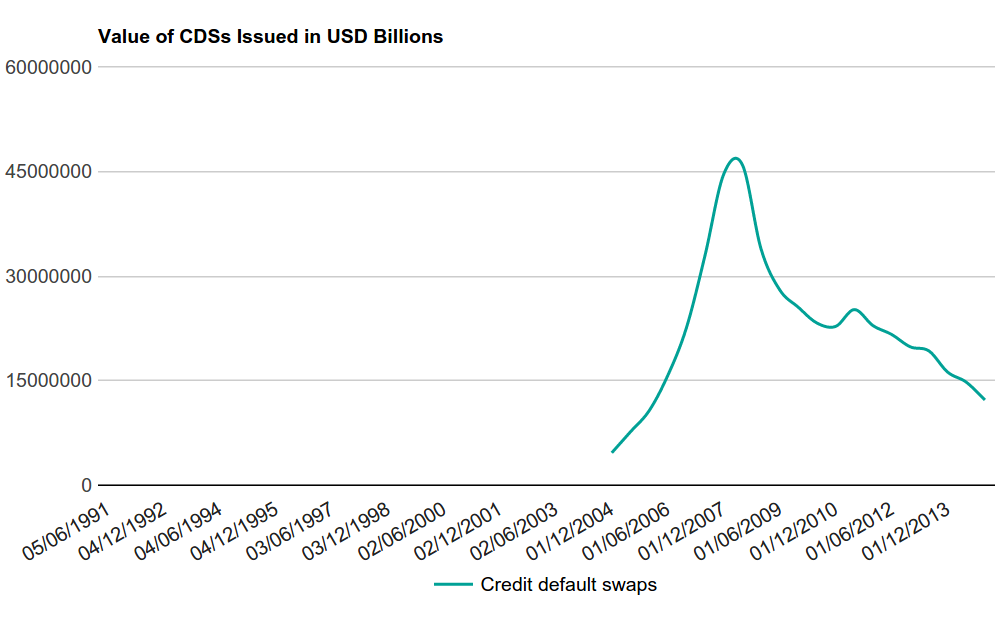

В дополнение к кредитным деривативам, стоимость которых привязана к кредитам, лежащим в их основе, банки и страховые компании создали деривативы, привязанные к уровню дефолтов этих кредитов. Эти деривативы называют кредитными дефолтными свопами (credit default swaps, CDS`s), они позволяют застраховаться от дефолта по долгам, если дефолты по кредитам, лежащим в основе CDO, приводят к снижению цены CDO. Если подобные ценные бумаги были у вас в 2007-2008-м годах, то сейчас вы, возможно, разбогатели и отошли от дел. Доходность некоторых фондов в 2008-м составила более 1000%.

Прежде чем поговорить о проблемах CDS, стоит подробнее остановиться на страховом бизнесе.

Предположим, у вас есть компания, которая занимается краткосрочным страхованием, скажем, в автомобильной сфере. Осторожная оценка ситуации показывает, что число автомобилей, которые могут быть повреждены в течение года, составляет 50%, а средняя стоимость ремонта равняется 1000$. Таким образом, можно взять по 500$ с 1000 человек за страхование автомобиля. Ваш доход будет составлять 500000$ (500$ * 1000), размер страховых выплат, которые вам придётся осуществить, будет равен той же сумме (1000$ * 1000 * 50%). Для того, чтобы получить операционную прибыль, страховой компании надо будет добавить к стоимости страхования маржу прибыли, например – 50$. Теперь доход составит $550000, а страховые выплаты – 500000$, что позволит выйти на прибыль в 50000$.

Но что произойдёт, если оценка в 50% страховых случае в год неверна? Предположим, что на город, в котором живут ваши клиенты, обрушился град, и 80% клиентов потребовали страховые выплаты. Теперь нужно заплатить 800000$, что приведёт к убытку в 250000$. Чтобы удержаться в страховом бизнесе, нужно быть очень сильно уверенным в количестве людей, которое потребует выплату в течение срока страхования.

Этот, казалось бы, примитивный пример, хорошо иллюстрирует то, что случилось в 2008-м. Страховые компании и банки продавали CDS, предполагая, что число кредитных дефолтов будет значительно меньше, чем было на самом деле, таким образом, когда это оказалось не так, им пришлось заплатить огромные суммы денег. Эта проблема была лишь усугублена очень большим объёмом CDS, выпущенных и проданных банками и крупными страховыми компаниями.

Рис. 7. Стоимость выпущенных CDS в миллиардах долларов

Если вы задаётесь вопросом, почему банки продавали CDS, хотя они не являются страховыми компаниями, вопрос это правильный. Большинство банков просто перестраховывали свои CDS у гиганта страхования AIG. Для того, чтобы и AIG рассчитывал получить прибыль от этих операций, банкам надо было допустить, что кредитных дефолтов будет совсем мало. Основываясь на подобном опасном допущении, AIG с удовольствием перестраховал почти все банковские кредитные риски. Когда разразился кризис и США выделили средства для спасения AIG, практически все они пошли на платежи банкам, которые перестраховали риски в AIG.

Кредитное плечо

Ещё одна из основных причин финансового кризиса – чрезмерное использование заёмных средств банками и хедж-фондами для торговли на бирже. Это вызвано дерегуляцией сферы финансовых услуг в США (и во всём мире) с начала 1970-х и до финансового кризиса 2008-го года. Подробнее об истории дерегуляции этих времён можно почитать здесь.

Есть два типа банков: инвестиционные и коммерческие. После финансового кризиса 1929 года Закон Гласса – Стиголла запретил финансовым учреждениям одновременно играть роль коммерческого и инвестиционного банка или страховой компании.

К несчастью, в конце 1990-х этот закон утратил силу, что привело к тому, что ранее не склонные к риску коммерческие банки стали принимать участие в рискованных операциях, среди которых – банковские инвестиции, торговля ценными бумагами за счёт собственных средств, секьюритизация.

Кроме того, в 2000-м году Закон о модернизации товарных фьючерсов фактически не позволил Комиссии по торговле товарными фьючерсами регулировать сделки с производными инструментами во внебиржевом обороте, в том числе – с кредитными деривативами, такими, как облигации, обеспеченные долговыми обязательствами (CDO) и кредитные дефолтные свопы (CDS).

И, наконец, в 2004-м SEC предложила добровольную систему регулирования для банковского сектора, которая позволила банкам сократить резервы и увеличить соотношение между собственным и заёмным капиталом.

Все эти действия, повлекшие за собой ослабление регулирования финансового сектора, привели к появлению менее стабильной и более уязвимой банковской системы.

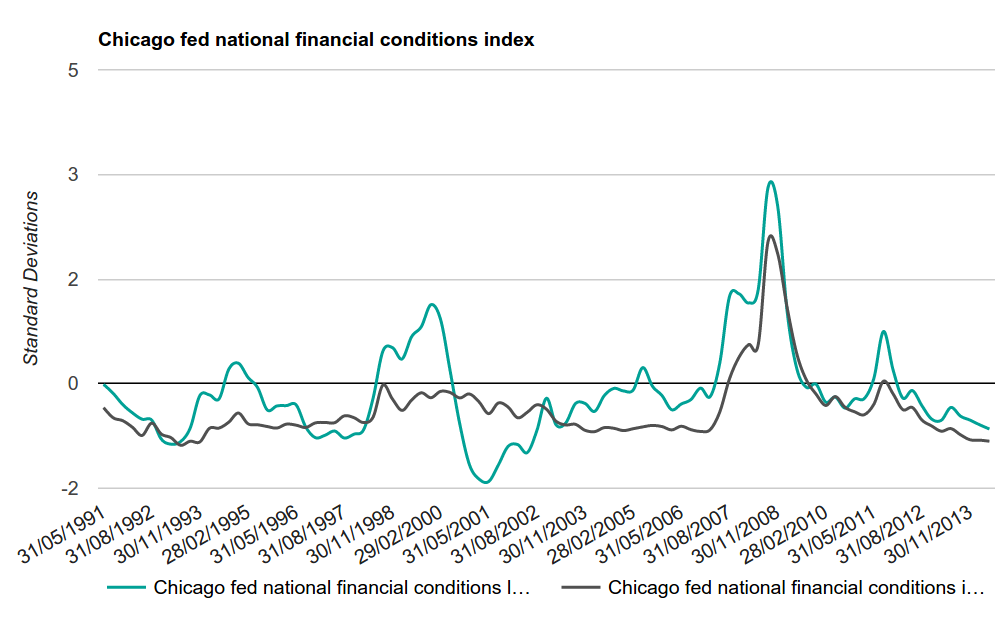

Для измерения финансовых условий в США часто пользуются Индексом национальных финансовых условий (national financial condition index, NFCI).

Положительные значения NFCI указывают на более сильные ограничения условий, чем в среднем, отрицательные значения – на более свободные условия. На графике ниже показано, что перед финансовым кризисом финансовые условия были свободнее (возможно, как результат низких ставок), доступ к заёмным средствам был облегчён.

Рис. 8.1. Индекс NFCI

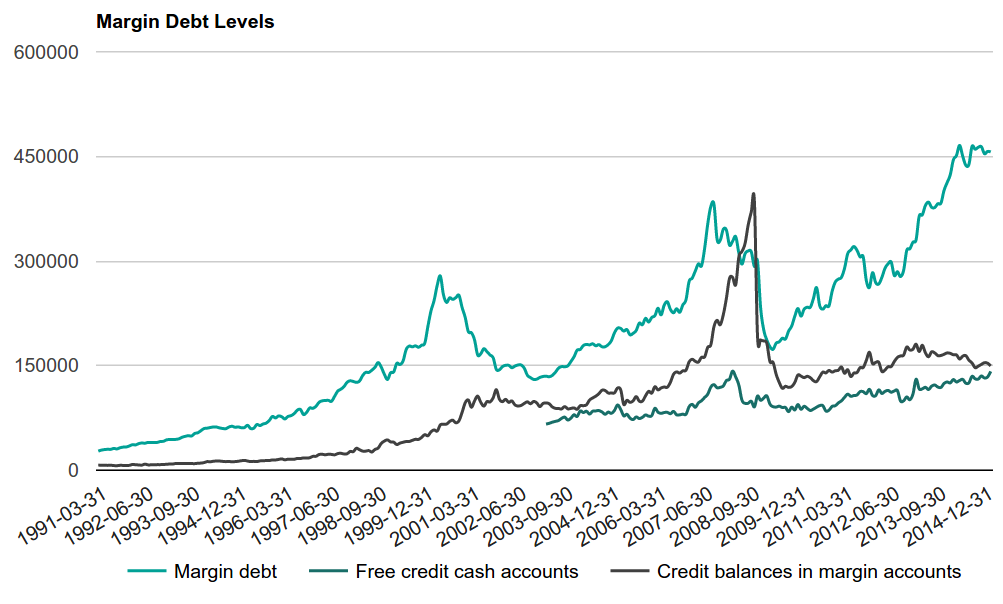

Ещё один показатель – маржинальные обязательства (margin debt). Здесь можно узнать о некоторых особенностях этого показателя.

Рис. 8.2. Маржинальные обязательства

Говоря о кредитном плече, я имею в виду заимствование дополнительных средств для инвестиционных целей. Банки и хедж-фонды используют кредитное плечо для увеличения доходов. Трейдинг с использованием кредитного плеча называют маржинальным, так как финансовые учреждения заимствуют средства с помощью маржинальных счетов. Условия обслуживания большинства таких счетов предусматривают ограничения, заключающиеся в следующем. Если стоимость инвестиций владельца счёта упадёт ниже некоторого уровня, он должен пополнить счёт на сумму, которая обеспечит соблюдение условий. Это называется требованием о внесении дополнительного обеспечения, или маржевым требованием (Margin Call). Если размер требуемого пополнения достаточно велик, владельцу счёта требуется привлечь дополнительные капиталовложения.

Как хедж-фондам и банковским отделам, которые занимаются торговлей ценными бумагами, стремящимся торговать с привлечением минимума капитала, найти деньги? Трейдинговые отделы банков иногда могут получить средства из других подразделений тех же банков, но, в случае с хедж-фондами, соблюдение маржевых требований может потребовать закрытия позиций по ликвидным ценным бумагам, таким, как акции или облигации. Другими словами, когда пузырь кредитных деривативов начал раздуваться, фонды столкнулись с маржевыми требованиями и для того, чтобы спасти убыточные позиции кредитных деривативов, начали продавать акции и облигации, уменьшая долю используемых заёмных средств. Это называют делевереджем (deleveraging).

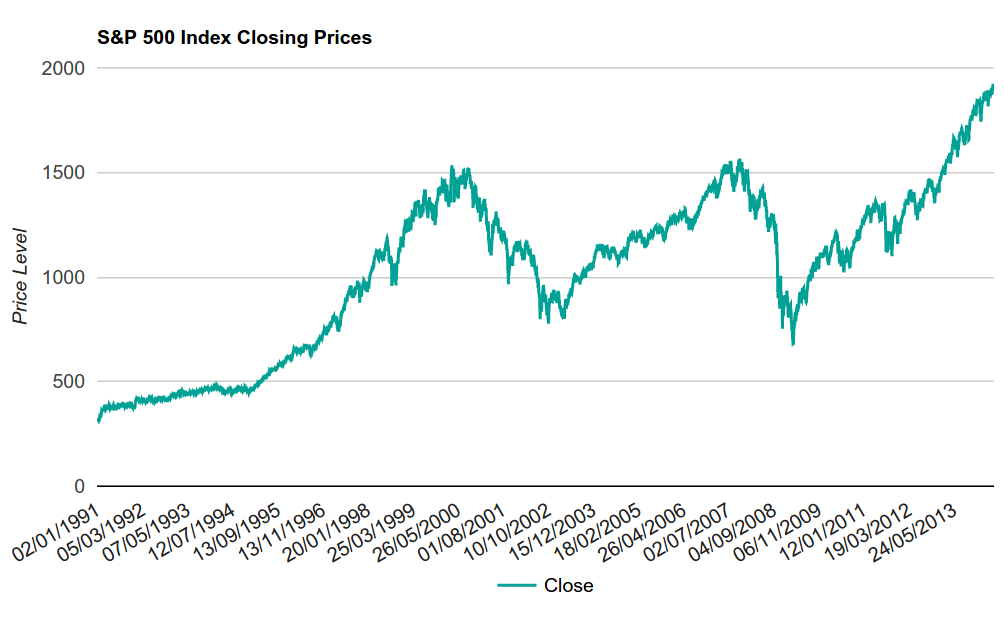

Так как рынок кредитных деривативов был переполнен участниками, и теми, кто повторяет действия других, продажи создали очень серьёзное давление на рынки акций и облигаций, что привело к началу падения рынков. Рынок охватил страх. С августа 2008-го по январь 2009-го индекс S&P 500 упал более чем на 30%, при этом во многих случаях дневные потери были более 8%.

Рис. 9. Индекс S&P 500

К несчастью, суммы, вырученные от продажи ликвидных активов, не смогли покрыть долги банков и AIG, и так как все банки оказались в непростой ситуации, начала ощущаться острая нехватка ликвидности в межбанковской системе расчётов. Сильнее всего в этой ситуации пострадал инвестиционный банк Lehman Brothers, и, после попыток получить помощь в ФРС, в банке Южной Кореи, и даже от Уоррена Баффета, банк был вынужден начать процедуру банкротства, что только ухудшило ситуацию в экономике. В конце концов в ФРС поняли опасность ситуации и организовали неоднозначную программу помощи, которую, вероятно, помнят все. Я считаю, что эта программа была необходима.

В то время, как почти все считают, что банк Lehman Brothers «получил по заслугам», я полагаю, что то, что ему пришлось обанкротиться, так и не дождавшись поддержки, лишь ухудшило ситуацию для всех остальных банков и обострило кризис ликвидности на межбанке. Причина, по которой не спасли Lehman Brothers, заключается в том, что экономические модели, которые мы используем в процессе принятия решений, не отражают взаимозависимость участников рынков и сложность рыночных отношений. И это – не только моё мнение. Я принадлежу к небольшой группе людей, которые уверены в том, что экономику можно, и, что важнее, нужно изучать и моделировать как сложную адаптивную систему. Только руководствуясь таким подходом стоит устанавливать правила и принимать решения.

Когда грянул кризис, стали очевидными серьёзные недостатки существующих экономических и финансовых моделей. Жан-Клод Трише, председатель правления Европейского центрального банка, 2010. Также есть глубокое убеждение, которое разделяю и я. Оно заключается в том, что некачественные или слишком упрощённые экономические модели, которым чрезмерно доверяли, стали одной из причин кризиса. Лорд Тёрнер, глава Управления по финансовому регулированию и надзору Великобритании, 2012.

Интересный рассказ о таком взгляде на вещи можно найти в этом выступлении Джеймса Б. Глэттфилда. А здесь можно посмотреть видеоматериалы по кризису 2008-го года.

Хронология событий

Учитывая всё вышесказанное, мы можем создать хронологию важнейших событий, которые привели к экономическому кризису. Этот список практически гарантированно неполон, поэтому, если вам известно что-то такое, что укрылось от моего внимания – дайте мне знать. Итак, приступим.

- Фон событий: финансовая индустрия в США постепенно дерегулируется.

- Лопнул пузырь доткомов, что привело к рецессии в начале 2000-х.

- ФРС понизила процентные ставки для того, чтобы стимулировать экономику (Рис. 4).

- ФРС держала процентные ставки на чрезмерно низком уровне слишком много лет (Рис. 4).

- Население начало покупать дома, используя кредиты с плавающей ставкой (Рис. 3).

- Бум рынка недвижимости, подстёгиваемый высоким спросом, длился несколько лет (Рис. 2).

- Банки изобрели секьюритизацию и создали MBS, CDO и другие кредитные деривативы.

- Кредитные деривативы были отнесены к низкорисковым инвестициям (AAA) с использованием модели Дэвида Х. Ли.

- Со стороны фондов и подразделений банков, занимающихся трейдингом, вырос спрос на кредитные деривативы (Рис. 1).

- Большинство хедж-фондов и подразделений банков торговали с использованием кредитного плеча (Рис. 8).

- Спрос на ипотечные кредиты вырос, соответствуя спросу на кредитные деривативы.

- Компании, выдававшие ипотечные кредиты, стали давать больше денег высокорисковым индивидуальным заёмщикам (риск недобросовестности).

- Ненадёжные заимодавцы давали субстандартные кредиты NINJA частным лицам, затем продавали их банкам.

- Все новые кредитные деривативы всё ещё оценивались рейтинговыми агентствами как низкорисковые инвестиции.

- Стал расти спрос на кредитные дефолтные свопы (CDS). Банки их продавали (Рис. 7).

- Почти все банки перестраховали собственные кредитные дефолтные свопы в AIG.

- ФРС повышала процентные ставки 17 раз за период с 2004 по 2006-й годы (Рис. 4).

- Платежи по ипотечным кредитам с плавающей ставкой начали расти, заёмщики не смогли их выплачивать.

- Спрос на дома начал падать, пузырь в сфере недвижимости стал сдуваться (рис. 2).

- Начались дефолты заёмщиков. Некоторые из них были вызваны реальной нехваткой средств, некоторые были стратегическими (Рис. 5 и 6).

- Реальное число дефолтов значительно превышало оценки, полученные с помощью модели на основе гауссовской копулы.

- Доходы компаний, занимавшихся маржинальной торговлей кредитными деривативами, начали падать.

- Рейтинговые агентства (наконец-то) понизили рейтинги кредитных деривативов.

- Позиции, открытые с кредитным плечом, оказались в состоянии, требующем дополнительных средств на их поддержание (Рис. 8).

- Для того, чтобы найти средства, банки и хедж-фонды начали продавать ликвидные активы.

- Продажи оказывали давление на рынок, тянули его вниз, это относится к активам в банках и AIG (Рис. 9).

- Банк Lehman Brothers не смог найти достаточно средств и начал процедуру банкротства.

- Платежи по CDS выросли, банкам некуда было деться, они запросили средства у AIG.

- У страховой компании AIG не было достаточно средств, она обратилась к Федеральному резервному банку США.

- Начались проблемы с ликвидностью на межбанке. Разразился кризис ликвидности.

- Федеральный резервный банк обратился в конгресс с программой поддержки.

- Изначально программа поддержки была отвергнута, что лишь подстегнуло падение рынка.

- На следующий день рынок упал почти на 8% и продолжил падение (Рис. 9).

- Был одобрен план поддержки (TARP). В ФРС начали печатать деньги для банков и AIG.

- AIG выплачивает то, что была должна по CDS, которые компания перестраховала банкам.

- Банки выплатили средства тем, кто купил CDS. Джон Полсон стал миллиардером.

- К концу 2008-гогода годовое падение рынков составило примерно 30% (Рис. 9).

- Финансовые рынки начали стабилизироваться, и, как говорится, дальше вы знаете.

Итоги

Всё новое – это хорошо забытое старое. Многое со времён финансового кризиса 2008 года изменилось. Так, правило Волкера ограничило трейдинговые операции, которые могут проводить банки, а третья часть Базельского соглашения и директива Solvency II ужесточили требования к капиталу банков, страховых компаний и крупных хедж-фондов. Появился Закон Додда – Франка, направленный на повышение ответственности и прозрачности в финансовой системе, на регулирование процедур банкротства. Однако, многое с тех времён осталось таким же, как было.

Правительства всё ещё принимают важные экономические решения, используя устаревшие экономические модели. Мы слишком сильно уверены в количественных моделях, не понимая допущений, положенных в их основу. Маржинальная торговля связывает рынки, казалось бы, ничего общего не имеющие, через компании, торгующие на них. Поэтому риск-менеджмент невозможен без учёта корреляции между рынками и финансовыми инструментами.

Я уверен, что в конце концов случится ещё один финансовый кризис, хотя он и будет выглядеть иначе. Полагаю, что некоторые из причин кризиса 2008 года, о которых я рассказал, ещё сыграют свою роль в экономике. Кроме того, формируются новые операционные риски. Это и рост похожих алгоритмических торговых систем, и слабо связанные электронные биржи, и плохо спроектированное программное обеспечение. Всё это уже показало свою тёмную сторону в 1987-м, и, совсем недавно, во время мгновенного обвала фондового рынка в 2010-м. По моему скромному мнению, операционные риски будут играть всё более важную и опасную роль в финансовых системах будущего.

кризис 2008

Кризис 2008 года, который послужил началом великой рецессии, стал самым серьезным мировым финансовым кризисом после Великой Депрессии США 1929 года.

Хронология кризиса 2008 (Основные даты):

Кризис 2008 года начался задолго до его кульминации в сентябре 2008 года.

В 2006 году прекратился рост цен на жилые дома в США. Дефолта по субстандартным ипотечным кредитам (subprime) стали расти. Первыми пострадали ипотечные кредиторы, которые выдавали рискованные кредиты.

5 мая 2006 года: банкротство Merit Financial. К концу 2006 года обанкротилось 10 таких учреждений. К марту 2007 году — полсотни.

2 апреля 2007 обанкротился 2 по величине сабпраймовый кредитор New Century Financial, утративший источники финансирования.

Май 2007: Бен Бернанке (ФРС) выступая перед конгрессом, признал, что рынок сабпраймовых кредитов столкнулся со множеством проблем, но не увидел в этом начало пандемии и представил ситуацию как локальную вспышку финансовой болезни.

В течение 2007 года индекс ABX вошел в состояние свободного падения, поскольку наиболее рискованные транши ипотечных ценных бумаг потеряли более 80% своей стоимости. Банки начали терпеть серьезные убытки.

Датой начала кризиса считают 9 августа 2007 года, когда французский банк BNP Paribas объявил о приостановке денег из своих трех фондов.

9 августа 2007 ЕЦБ предоставил $94,8 млрд кредитов примерно 50 банкам, 10 августа — еще 61 млрд. евро. ФРС за этот период направила на кредитование своих банков около $60 млрд.

август 2007 — вкладчики атаковали банк Countrywide Bank.

сентябрь 2007 — от набега вкладчиков пострадал британский банк Northern Rock. Правительству Великобритании, чтобы успокоить вкладчиков, пришлось распространить гарантии на все депозиты NR, а затем и на все банки на территории Великобритании.

- Citi +$7,5 млрд. от фонда Абу-Даби

- UBS +$11 млрд от сингапурского инвестиционного фонда + инвесторов с Ближнего Востока

- Merrill Lynch — $5млрд — сингапурский фонд

- Morgan Stanley — $5 млрд вложил Китай

- Washington Mutual — $3 млрд. фонды прямых инвестиций

- Wachovia — $7 млрд. фонды прямых инвестиций

к марту 2008 [1]:

банки мира объявили о списании $260 млрд по потерям

потери Citi составили $40 млрд

AIG — $30 млрд.

Wachovia — $47 млрд

14 марта 2008 акции Bear Stearns упали на 92% на новостях о том, что ФРС спасает банк, а его акции покупает JPMorgan за $2. Bear Stearns был крупным игроком на рынке CDO, и имел большое количество токсичных бумаг на своем балансе. Вкладчики банка поспешили забрать деньги, 88% активов Bear было потрачено в результате отказа кредиторов пролонгировать краткосрочное финансирование. Интересы кредиторов и контрагентов банка были полностью удовлетворены.

май 2008: Генри Полсон объвяил: «Похоже, худшее осталось позади», «Мы сейчас ближе к концу рыночной суматохи, чем к ее началу».

июнь 2008 — крах двух хедж-фондов Bear Stearns. Фонды работали с большим кредитным плечом, вкладывали капитал в ценные бумаги, созданные на основе сабпраймовых ипотечных ссуд.

кредитное плечо у банков в июне 2008:

Credit Suisse 33:1

ING 49:1

Deutsche Bank 53:1

Barclay’s 61:1

Lehman Brothers 31:1

Bank of America 11:1

В субботу 13 сентября 2008 Генри Полсон собрал в офисе Федерального Резервного Банка Нью-Йорка представителей финансовой элиты, и в духе Джона П. Моргана (1907) обратился к банкирам с призывом к содействию в прекращении паники: «Мы все в одной лодке». Но банкиры не стали спасать Lehman Brothers.

15 сентября 2008 — «шок Lehman» — крах банка Lehman Brothers. Долговые бумаги на сотни миллиардов долларов, выпущенные Lehman, обнулились. Это вызвало панику среди фондов и инвесторов, державших ценные бумаги Lehman в своих портфелях. Начался отток вкладчиков из фондов денежного рынка. Банки начали резко повышать ставки своим контрагентам. Событие нанесло серьезный удар по денежным рынкам, вызвав сокращение объемов кредитования.

Рейтинговые агентства понижают кредитный рейтинг страховщику AIG, которая выдавала гарантии по CDO с рейтингом AAA на сумму $500 млрд. Это автоматом ставило под удар эти CDO и способствовало дальнейшему падению их цены. В этот же день правительство США вливает в AIG $85 млрд.

Сентябрь 2008 на грани банкотства европейские банки: Hypo Real Estate, Dexia, Fortis, Bradford&Bingley.

4 октября 2008 FDIC объявляет о том, что будет обеспечивать все новые долговые обязательства банков и банковских холдингов. Беспрецедентное вмешательство в банковскую систему, которое означает, что долги банков теперь также надежны, как долги правительства США.

7 октября 2008 ФРС создает новый инструмент, позв. выдавать ссуды компаниям, выпускающим коммерческие бумаги.

В 2008 году крах потерпели более 300 небанковских ипотечных кредиторов

декабрь 2009 — властям Абу-Даби пришлось спасать государственную компанию Dubai World, вовлеченную в спекуляции на рынке жилья.

Причины кризиса.

- политика Алана Гринспена по надуванию пузырей

- дерегулирование финансового сектора в США

- финансовые инновации

- рост масштабов теневой банковской системы

- полное попустительство рейтинговых агенств

- кризис доверия на рынках

- паралич рынка межбанковского кредитования

- эффект домино после обрушения рынка инструментов CDO

В основе кризиса находился финансовый пузырь на рынке жилой недвижимости в США. После многолетнего бума на рынке жилой недвижимости, пик начал ослабевать осенью 2005 года после многократного повышения процентных ставок ФРС. Слабость рынка стала заметной только лишь в конце весны 2006 года, а затем цены на недвижимость начали явно снижаться.

Весной 2008 года падение цен в среднем составило 15% от пиковых значений. В тех регионах, где пузырь был наиболее ощутимым (например Флорида), падение произошло еще более значительное.

Но рынок жилья — это лишь верхушка айсберга. Жилье в США покупалось с использованием ипотечных кредитов. Субстандартные ипотечные кредиты (subprime mortages) выдавались заемщикам с низкой степенью надежности. Пока цены на дома растут, вопроса о платежеспособности вообще не возникает — дом всегда можно продать дороже, вернуть ипотеку и даже заработать на росте цен. Но когда цены падают, все становится намного сложнее. Когда пик на рынке недвижимости прошел, начали расти изъятия домов за неуплату ипотеки.

Но это тоже еще не все. Большую часть кредитов выдавали не банки, а компании-оригинаторы займов (loan originators). Эти компании выступали посредником между банком и заёмщиком, получая доход с каждой сделки. Посредники зачастую прибегали к мошеннической практике, чтобы скрыть реальную неплатежеспособность заёмщика, заключить сделку и получить свои комиссионные.

Роль рейтинговых агентств в кризисе 2008

Ведущие рейтинговые агентства Fitch, Moody’s, Standard&Poor’s не забили вовремя тревогу, по поводу кредитного качества производных инструментов, ведь они хорошо зарабатывали на секьюритизации и с превеликим удовольствием помогали превращать токсичные ссуды в позолоченные ценные бумаги, подразумевающие получение безрисковой прибыли их покупателями[1].

- объем активов 5 крупнейших банков США составлял чуть больше 6, а вся банковская система США $10 трлн. При этом

- коммерческие бумаги в структурированных схемах $2.2 трлн

- активы, финансируемые в сделках РЕПО $2,5 трлн

- активы у хедж-фондов составляли $1,8 трлн

- Правительство США вливает в AIG $85 млрд

- 4 октября 2008 — FDIC распространяет гарантии на все новые долговые обязательства банков и банк. холдингов

- 7 октября 2008 ФРС создает новый инструмент, позв. выдавать ссуды компаниям, выпускающим коммерческие бумаги. к декабрю 2008 довела ставку рефинансирования до 0%.

- В 2009 ФРС начала программу выкупа активов — количественное смягчение (QE), которая составила $1,7 трлн

- В ноябре 2010 была запущена программа QE2 объемом $600 млрд.

- В сентябре 2011 ФРС запустила операцию Twist

- В сентябре 2008 Германия спасает банк Hypo Real Estate.

- Ирландия предоставила госгарантии 6 крупнейшим кредиторам

- Великобритания фактически национализировала большую часть банковской системы

- Канада прогарантировала долги банков

- цены на нефть упали со $145 до $30 за баррель

- как ни парадоксально, доллар США укрепился против всех основных валют

- индекс Baltic Dry Index упал на 90% — глобальная торговля встала

Последствия для зарубежных рынков:

- Китай, Германия — 30%

- Сингапур -37%

- Япония -45%

- Экономика Китая затормозилась с +13% до +7%.

- Тысячи китайских фабрик были закрыты.

- Bear Sterns, Lehman Brothers — прекратили существование

- Merrill Lynch был поглощен Bank of America

- Goldman Saschs и Morgan Stanley избежали участи благодаря получения доступу к дисконтному окну ФРС.

- Денежный фонд Reserve Primary Fund “разменял доллар”, то есть вложенный доллар стал стоить меньше номинала. После этой новости инвесторы начали паниковать и выводить деньги из фондов денежного рынка. Чтобы остановить панику, правительство США предоставило полную гарантию всем фондам денежного рынка.

- Вкладчики выводили средства из хедж-фондов, что вынуждало последних распродавать свои активы, снижать уровень кредитного рычага.

- Банкротство крупнейшей страховой компании AIG — спасение за счет средств бюджета США.

- В конце 2009 ЕЦБ повысил оценку объемов списания убытков до 550 млрд евро.

Хронология кризиса, 2007 год:

Источники:

[1] Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

Источник https://vc.ru/u/1166475-vadim-golubev/418495-kak-rushilis-rynki-v-2008-godu-aktualnaya-dlya-2022-goda-istoriya

Источник https://habr.com/ru/company/obrforex/blog/398563/

Источник https://smart-lab.ru/finansoviy-slovar/%D0%BA%D1%80%D0%B8%D0%B7%D0%B8%D1%81%202008