#оденьгахпросто: Раздумываете, стоит ли брать кредит? Почитайте, что говорят эксперты

Уровень закредитованности россиян ниже по сравнению со многими развитыми странами и не достает до мирового тренда, отмечает главный экономист банка «Уралсиб» Алексей Девятов. Такие же данные приводит и Международный валютный фонд.

Как показывают результаты последних опросов, россияне чаще всего берут кредит на отпуск, ремонт, машину, бытовую технику или электронику. Причем банки фиксируют значительный рост количества заявок на кредиты в последние несколько месяцев.

Станут ли кредиты дороже

В ближайший год ключевая ставка Центрального банка в среднем составит 5,2% годовых, а в последующие годы — 5,5%. Такой консенсус-прогноз экспертов публикует ЦБ в результатах макроэкономического опроса ведущих аналитиков.

Сейчас ключевая ставка равняется 5%, но в ближайшее время может быть скорректирована в сторону увеличения. За ней подтянутся и ставки по кредитам.

Копить или брать кредит?

При среднестатистической российской зарплате накопить на серьезную покупку сложно, а занять у кого-то далеко не всегда возможно. Остается только кредитование. На все ли покупки стоит брать заемные средства?

Расчет тут простой. Оцениваем, какую сумму и в течение какого срока можно безболезненно откладывать, чтобы купить то, что хочется. Считаем, сколько времени понадобится, чтобы собрать всю сумму.

Теперь идем в поисковик, ищем нынешний уровень инфляции и делаем надбавку к итоговой сумме. Вот она — реальная стоимость нашей покупки через n-времени.

Такой расчет в большей степени справедлив для импортных товаров, а также для тех, которые изготавливают из импортного сырья.

Автомобили, телевизоры и многие строительные товары как раз из числа тех, которые лучше покупать, как говорится, здесь и сейчас. И тут на помощь приходит кредит.

Допустим, необходимо купить ноутбук определенной марки и модели. Сейчас он стоит 120 тыс. рублей. В месяц потенциальный заемщик может откладывать на него 10 тыс. рублей, таким образом, чтобы накопить всю сумму, ему понадобится один год.

Официальный годовой уровень инфляции сейчас колеблется около 6%, то есть за год ноутбук подорожает на 7 200 рублей. Это еще один месяц в копилку.

При этом рост цен может быть и больше, так как отдельные товары вовсе не обязаны дорожать только на уровень инфляции, и ни процентом больше.

По результатам подобных расчетов будет понятно, какие товары лучше приобрести в кредит. Конечно, на сиюминутные, эмоциональные траты занимать у банка не стоит, как и на небольшие покупки. Но такие приобретения, как машина, дорогая бытовая техника и стройматериалы для большого ремонта, стоит покупать в кредит. Во-первых, фиксируется нынешняя цена продажи, а во-вторых, вещь сразу поступает в пользование.

К таким же большим тратам «здесь и сейчас» можно отнести покупку дачи и всего необходимого для ее благоустройства.

Как понять, что условия по кредиту хорошие?

Кредитный договор, как и любой другой финансовый инструмент, требует всесторонней оценки до момента приобретения. Не стоит соглашаться на первые попавшиеся условия.

Задача потенциального заемщика — понять, какие именно параметры кредита для него важнее. Кому-то удобнее платить долго, но маленькими суммами. А кто-то захочет погасить быстрее и большими платежами.

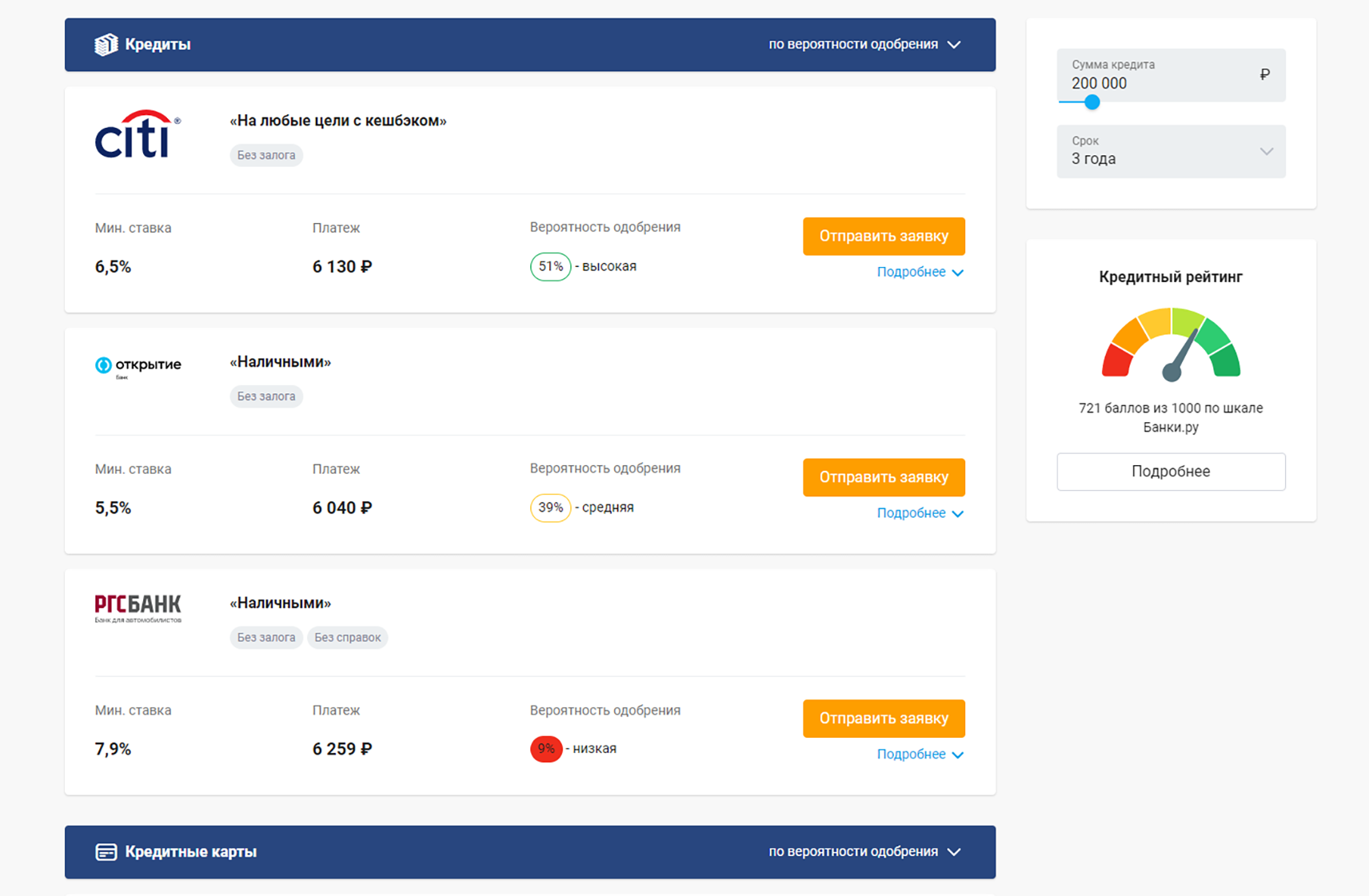

Удобно сравнивать условия кредита с помощью «Мастера подбора кредитов». Для расчета потребуется указать сумму кредита, срок, в течение которого деньги будут возвращены банку, и немного данных о заемщике, чтобы оценить вероятность одобрения.

Пример варианта подбора кредитных условий

Сразу же сформируется список с условиями от нескольких банков. Останется только выбрать, какой из вариантов подходит больше всего, и отправить заявку на рассмотрение.

Почему кредит — это хороший повод купить сейчас

Экономическая ситуация сейчас такова, что копить на большие покупки не получится: цены на многие группы товаров растут слишком быстро. Потраченный на «кубышку» условный год в итоге выльется в необходимость копить еще какой-то период времени.

Кредит предполагает переплату, но есть большая вероятность, что цены на нужный товар вырастут еще больше. И это хороший повод дать кредиту зеленый свет.

На какой срок взять кредит? На длительный или короткий?

Когда вы берете займ, вы так или иначе делаете расчеты — каким будет платеж, через сколько я рассчитаюсь и сколько мне дадут денег в кредит. Вы приходите в банк, делаете заявку на займ и по результатам банк говорит, что вашей зарплаты недостаточно для кредита на 1 год. Можно взять этот кредит на 3 года, при этом ежемесячный платеж будет меньше.

Круто — думаете вы. Но есть маленький нюанс — переплата по ссуде в случае если вы решили взять ссуду на 3 года будет больше. Причем более чем в 3 раза. Чтобы снизить переплату, нужно брать займ на более короткий срок. Но вашей зарплаты может не хватить для оплаты ежемесячного платежа и банком могут быть предложены условия кредита только на более долгий срок.

Тут действует правило: Чем больше срок, тем меньше платеж, но больше суммарная переплата. Большая суммарная переплата — это плохо для заемщика. Нужно пытаться платить банку как можно меньше процентов.

Поэтому важно брать кредит на оптимальный срок — чтоб и зарплаты хватало на оплату ежемесячного платежа и переплата была минимальной.

Пример расчета и сравнения кредита на 1 и 3 года

Рассмотрим ссуду на 100 тыс. рублей под 20%. Это типичный потребительский займ в Home Credit банке.

На какой срок взять кредит? — спросите вы. На меньший срок лучше. Переплата будет меньше.

Если рассчитать данный займ с аннуитетными платежами на 1 год с помощью кредитного калькулятора

| Результаты расчета кредита на 1 год | |

|---|---|

| Переплата по займу | 11170.38 |

| Текущий платеж | 9263.45 |

В случае если мы берем ссуду на 3 года, получаем

| Результаты расчета кредита на 3 года | |

|---|---|

| Общая переплата по займу | 33781.81 |

| Текущий ежемесячный платеж | 3716.36 |

Как видно из вычислений, переплата по займу в случае 3х лет больше чем переплата за 1 год примерно в 3 раза.

Когда кредит на длительный срок выгоднее?

Обратимся к математике: Брать займ на больший срок без досрочных погашений не выгодно. Процентов за 3 года набежит больше, чем за 1 год. При одинаковых ставках это правило действует всегда.

Но есть одно исключение. Это правило не действует в случае, если вы погашаете кредит досрочно полностью. При досрочном погашении вы закрываете договор займа и перестаете выплачивать проценты. Встает вопрос — когда лучше досрочно погашать кредит?

Рассмотрим случай, когда кредит на 3 года будет выгоднее чем, кредит на 1 год.

Для этого обратимся к графику платежей на 3 года

Нам нужно найти месяц, после которого сумма выплаченных процентов по займу 1 будет меньше чем по займу 2.

А теперь по графику нужно посчитать месяц, после которого сумма процентов становится больше суммы переплаты по первому займу

Посчитаем платежи по займу за первые 7 месяцев

Таким образом, мы заплатим по второму кредиту такую же сумму процентов, что и за весь срок первого, но только за 7 месяцев.

Чтобы второй займ был выгоднее по переплате, нужно досрочно погасить займ до 7 месяца пользования деньгами банка.

Проиллюстрируем это на графике платежей. Допустим мы погасили после остаток долга 15 июня 2012 года. В результате получим следующий график погашения займа:

Как видно в данном случае переплата по 2-му займу будет меньше, чем переплата по первому

Но повторяю еще раз, нужно правильно рассчитать свои силы. Какой срок — решать вам. Вы должны все равно прикинуть ежемесячный платеж и возможность досрочного погашения.

Более подробно подробный пример объяснен в данном видео

Предложения банков на разные сроки

Рекомендую воспользоваться одним из предложений нижеуказанных банков в области кредитования для получения займа. Срок займа обычно выбирается исходя из размера ежемесячного платежа.

Источник https://www.banki.ru/news/daytheme/?id=10947829

Источник https://mobile-testing.ru/vzyat_kredit_srok/

Источник