Могу ли взять кредит если есть у меня уже кредит

Все отзывы 8 Добавить отзыв. Отзывы о Газпромбанке, г. Кострома Костромская область. У меня уже есть ипотечный кредит.

ВИДЕО ПО ТЕМЕ: Как взять кредит в приложении Сбербанк Онлайн? Подаём заявку на получение кредита для физических лиц

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Может ли муж взять в банке кредит без письменного согласия жены?

Обилие кредитных программ, позволяющих получить деньги, предоставив лишь один паспорт, имеет один большой недостаток: при наличии соответствующих возможностей прежде всего, потерянного кем-то паспорта взять кредит может мошенник. Как мошенники оформляют кредиты? Довольно просто! Предоставив документ, удостоверяющий личность, либо паспортные данные, недобросовестных заемщик может оформить кредит на вас.

В последствии банк будет требовать вернуть деньги именно от того, чьи данные указаны в договоре. Избежать такой ситуации достаточно сложно. Даже если вы никогда не теряли паспорт или иной документ, удостоверяющий личность, даже если никогда не отдавали его в руки подозрительных людей, ваши паспортные данные могут быть использованы при изготовлении поддельных документов, и в этом случае вы можете стать жертвой мошенничества по кредитам.

И обнаружите это лишь в тот момент, когда в вашу дверь постучатся коллекторы, либо когда вы не сможете получить кредит из-за безнадежно испорченной кредитной истории. Именно поэтому вам необходимо быть всегда в курсе текущих кредитов. Как же узнать, есть ли у вас кредит? К сожалению, это не так просто, как хотелось бы. Не существует ни одной единой открытой информационной базы, где вы смогли бы, набрав свою фамилию, узнать, есть ли у вас кредит и какие-либо долги по нему. Подобная информация считается конфиденциальной, и ее в открытом доступе просто не может быть.

В случае, если вы нашли на нелегальном рынке или в Интернете подобную базу данных, можете быть уверены — в ней содержится несоответствующая действительности информация. Помочь узнать про кредиты поможет бюро кредитных историй. Конечно, этот способ не дает стопроцентного результата: далеко не все банки отправляют в БКИ данные о неплательщиках, однако все же вы сможете убедиться в том, что ваша кредитная история еще не запятнана ничем.

Для того, чтобы воспользоваться таким инструментом, вам достаточно направить запрос на сайте единой информационной службы кредитных историй, указав свои данные, узнать, где находится ваше личное дело, и обратиться в названное БКИ. В случае, если вашими паспортными данными уже кто-то воспользовался, вы сможете узнать об этом с помощью выписки из вашей кредитной истории.

Там же возможно получить информацию о том, где конкретно и в каком размере был взят кредит. После этого достаточно обратиться в банк, где на ваше имя были получены деньги, получить детальную информацию и написать заявление в полицию. Во многих случаях подобные дела заканчиваются успешно для жертвы мошенничества: даже если преступника не находят, но сам факт преступления был доказан, банк идет на уступки и замораживает ваши долги.

Чтобы избежать каких-либо неприятностей, связанных с непогашенными не по вашей вине кредитами, вы должны незамедлительно обращаться в полицию, если потеряли паспорт или другой документ, удостоверяющий личность, внимательно следить, кому вы даете свои паспортные данные, и, тем более, не отдавать свой паспорт третьим лицам. Адреса банков Москвы:. Как узнать, есть ли у вас кредит не воспользовались ли мошенники вашими паспортными данными? Кредиты в Москве: Кредит наличными в день обращения — сравниваем условия, где дешевле Кредит без справок и поручителей — в каком банке выгоднее взять?

Анализ программ пяти банков. Экспресс-кредит — обзор лучших предложений банков Потребительский кредит в Сбербанке глазами эксперта Как получить кредит наличными в банке ВТБ 24 Микрозаймы в Москве от Миг Кредит Рекомендуем: Ипотека для молодой семьи — как получить, где выгоднее Кредитный брокер — за и против Как получить кредит пенсионерам Как получить кредит с плохой кредитной историей. Банки Москвы — адреса и телефоны филиалов и отделений.

Стоит ли брать новый кредит, чтобы закрыть кредитку?

Если есть микрозайм, дадут ли кредит в банке? Наличие займа увеличивает финансовую нагрузку на заемщика. Поэтому при низкой зарплате в кредите откажут. Льготный период до 50 дней Плата за выпуск не взымается Обслуживание бесплатно. Ставка по карте от

Обилие кредитных программ, позволяющих получить деньги, предоставив лишь один паспорт, имеет один большой недостаток: при наличии соответствующих возможностей прежде всего, потерянного кем-то паспорта взять кредит может мошенник. Как мошенники оформляют кредиты? Довольно просто! Предоставив документ, удостоверяющий личность, либо паспортные данные, недобросовестных заемщик может оформить кредит на вас. В последствии банк будет требовать вернуть деньги именно от того, чьи данные указаны в договоре.

Как узнать, есть ли на вас кредит

И что делать, если вам приходят СМС о выдаче займа. За год мошенники воруют у простых людей миллиарды рублей. Если власти делают всё возможное, чтобы засекретить личную информацию силовиков , то ваши данные — открытая книга и, скорее всего, уже гуляют по рукам. Поэтому ничего удивительного в том, что вам время от времени приходят сообщения о якобы одобренных кредитах. Но стоит ли обращать на них внимание, могут ли на вас оформить кредит без вашего ведома и что делать, если вы задолжали банку, сами того не зная? Об этом мы спросили юристов. Для начала немного статистики.

Как получить кредит если есть другие кредиты

Для начала проведем небольшой ликбез. Товарный кредит — этот тот самый кредит на приобретение товаров, который нам ненавязчиво предлагают в супермаркетах электроники нарядно одетые юноши и девушки. Если, расслабленно рассматривая где-нибудь в «М-Видео» супернавороченную модель пылесоса ценой в вашу месячную зарплату, вы услышите за спиной ласковое: «Здравствуйте! Кредит на покупку не желаете оформить? Почему так много?

Многие потребители задаются вопросом, в каком банке взять кредит, если уже есть кредиты. Это очень актуальная тема, так как порой одного или двух займов бывает мало, чтобы решить все свои проблемы. Например, вы взяли ссуду на автомобиль, а после оформили еще на холодильник. Через месяц сломалась стиральная машина и вам срочно понадобилась еще заемные средства.

Могу ли я взять кредит в сбербанке если у меня уже есть там два кредита?

У меня есть две пустые кредитки с лимитами больше рублей. Льготный период давно истек. Разом погасить их не могу, а ежемесячные платежи получаются с очень большими процентами. По кредитным картам у банков всегда высокие проценты — выше, чем по всем остальным кредитным продуктам.

Выберите сайт и следуйте инструкциям. Добавление комментариев запрещено правилами блога. Разрешено только: участинкам блога, зарегистрированным пользователям, модераторам. Забыли пароль? Закрыть Вход.

Если есть микрозайм, дадут ли кредит в банке

Если нужно взять кредит, но уже есть один или несколько — это не приговор. Вполне возможно взять ещё один — всё зависит от вашего финансового состояния и возможности выплачивать по долгам. При наличии у заемщика возможности отвечать по финансовым обязательствам банк может выдать дополнительный кредит. Например , зарабатывая рублей в месяц и выплачивая из них по рублей, высока вероятность отказа в выдаче. Немалую роль в принятии решения о выдачи денег в долг играет кредитная история.

Уважаемые юристы, нужна ваша помощь по вопросу в заголовке темы! Муж очень любит влазить в авто и другие кредиты. За два года «убил» две машины, купленные в кредит. Сейчас думает расплатиться с долгами и взять еще один очередной кредит.

могу ли я взять кредит, если у меня есть уже кредит в банке?

Собираюсь оформить кредит, думаю сделать это со справкой 2-НДФЛ, но информацию указать немного завышенную. Увидит ли банк несоответствия? Как банки проверяют справки 2-НДФЛ и делают ли это? Когда заемщики имеют право не выплачивать долг?

Можно ли взять кредит в Сбербанке если уже есть их кредитка?

Ситуации потери паспорта в наше время очень распространены. И если своевременно не заявить об этом в правоохранительные органы, то обязательно может найтись «умелец», который воспользуется вашей неприятностью и добавит вам еще одну. Он может пойти в какую-нибудь организацию, предлагающую » кредит в день обращения без залога и поручителей», отдать ваш паспорт, подписаться вашей подписью, взять деньги и потратить их. А платить-то, к сожалению вам!

Можно ли взять ипотеку если есть ипотека – Если есть ипотека можно ли взять еще одну. Можно ли взять вторую ипотеку? Какие при этом могут возникнуть препятствия.

Вторую ипотеку получится оформить только в том случае, когда доход заёмщика действительно большой. Ведь его средств должно быть достаточно не только для внесения ежемесячных платежей, но и на обычные нужды в течение месяца.

Существует ли на сегодняшний день эта возможность

Возможность, конечно, есть, но воспользоваться ей могут далеко не все.

Дело в том, что любое банковское учреждение имеет целые отделы, занимающиеся минимизацией возможных рисков, связанных с потерей средств. Особенно внимательно рассматривают риски, связанные с крупными займами и ипотекой.

Вот почему любого человека, который решит взять повторную ипотеку, будут проверять с особенной тщательностью.

Даже когда банк все же не против второй ипотеки, необходимо соблюсти ряд условий:

- Заёмщик должен получать столько денег, чтобы их хватало на внесение обоих платежей и осталось не менее 40% на жизнь в течение месяца.

- Второй ипотечный заем выдаётся на длительный срок.

- Оформление второй ипотеки может происходить в том же банковском учреждении, что и первой. Однако никто не запрещает обратиться и в другую кредитную организацию.

- Очень часто для второй ипотеки можно привлечь до 3 созаемщиков.

- Займ будет предоставлен лишь в том случае, когда заемщик отвечает всем требованиям банка.

Критерии для выдачи заемщику второй ипотеки

- Во-первых, не будет проблем с новым займом, если платежи по первой ипотеке вносятся регулярно, без задержек и в установленном договором объеме.

- Во-вторых, заемщики должны обладать необходимой суммой денег, чтобы оплатить первый платеж.

- В-третьих, их доход должен быть достаточен для внесения ежемесячных платежей.

- В-четвертых, стаж на официальном месте работы не должен быть меньше полугода.

Рассматривая вопрос, как взять вторую ипотеку, не погасив первую, необходимо иметь в виду, что во внимание примут не только доход самого заемщика, но и его созаемщиков, а также его супруги.

Обратите внимание! Для любого кредитного учреждения оформление второй ипотеки крайне выгодно, так как банк в этом случае получает хороший процент в течение долгого времени.

Не стоит думать, что если заемщик планирует взять вторую ипотеку в том же банке, его не будут проверять на предмет платежеспособности. Ситуация с работой за долгое время могла измениться.

Возможно, он устроился работать в другое место либо снизилась заработная плата.

Следующими многозначительными факторами оценки являются:

- Положительная кредитная история. Проверяется не только своевременность погашения долгов по текущей ипотеке, но и история выплаты любых других кредитов, взятых до текущего времени.

- Немаловажную роль играет наличие иждивенцев. Именно от их количества зависит окончательная сумма, предоставленная банком в ипотеку.

- Также банковские работники внимательно относятся к оставшейся задолженности по первоначальной ипотеке. Займ, скорее всего, одобрят, если будет установлено, что по первой ипотеке выплачено более 70% взносов.

- Величина первоначального вклада. Обычно требования кредитных учреждений колеблются от 10 до 30% от цены жилья. Соответственно, если заемщик внесет единовременным платежом 30%, вероятность одобрения второго займа будет выше, чем при внесении десятипроцентного взноса.

- Наличие залога. Почти всегда во время ипотеки приобретаемая недвижимость выступает в качестве залога. Однако если у заемщиков есть и другие ценности, они могут предложить их в качестве дополнительного залога. Скорее всего, результатом этого станет не только одобрение кредита, но и снижение процентной ставки по нему.

Документы для второй ипотеки

Чтобы оформить вторую ипотеку в банковское учреждение требуется предоставить следующую документацию:

- паспорт,

- справку о доходах,

- ИНН,

- документы на жилье,

- бумаги от созаемщиков и поручителей,

- первый ипотечный договор,

- выписку из банковского учреждения, в котором взят первый ипотечный кредит, Она дает представление о величине долга.

По большому счету, это те же документы, что и для первого кредитования, которые дополняются небольшим перечнем бумаг. В зависимости от того, в какой банк подаются документы, данное учреждение может потребовать дополнительные бумаги. И это понятно — он должен убедиться в своей безопасности, спрогнозировать, сможет ли заемщик погашать сразу две ипотеки одновременно.

Дополнительные требования, предъявляемые к заемщику

Любой человек, претендующий на получение второго кредита на жилье, должен соответствовать следующим условиям:

- быть гражданином нашей страны,

- быть моложе 65 лет,

- иметь постоянную прописку в регионе, где собирается оформлять второй займ,

- также будет рассмотрен стаж на последнем месте трудоустройства.

Перечень требований, по которым делают вывод о заемщике, может различаться в зависимости от выбранного банковского учреждения.

Что делать, чтобы вероятность выдачи второй ипотеки оказалась выше

Чтобы шансы на вторую ипотеку повысились, потенциальные заемщики должны сразу позаботиться о соответствии всем факторам (если это возможно):

- Договориться со знакомыми, чтобы они стали поручителями либо иметь максимальное количество созаемщиков. В результате этого общий документальный доход значительно возрастет. Однако нужно помнить, что эти люди должны также соответствовать возрастным требованиям и условиям платежеспособности.

- Наиболее выгодными и финансово-устойчивыми для банка считаются люди от 25 до 35 лет. Их доход в этом возрасте достаточно высок, чтобы легко справляться с платежами.

- Чем больше стаж работы, тем лучше. Непрерывность стажа также имеет немаловажное значение.

- Любой источник дохода должен быть подтвержден соответствующими официальными документами. Поэтому, если заемщик трудоустроен неофициально, это осложнит решение вопроса.

- Вторую ипотеку лучше всего оформлять в банковском учреждении, где у человека имеется зарплатная карта. Банки всегда стараются сделать льготные условия своим клиентам.

- Будет очень хорошо, если заемщик имеет в собственности дополнительное имущество — автомобиль, машина, дача, дом и пр.

- Чтобы увеличить размер первоначального взноса, тем самым снизив процент, разрешается пользоваться материнским капиталом.

- Желательно, чтобы первая ипотека была взята в этом же банке.

Обратите внимание! При оформлении второй ипотеки страховку приобретаемого объекта и собственной жизни покупать обязательно.

Заключение

Таким образом, вторую ипотеку может взять обеспеченный гражданин нашей страны, отвечающий определенным требования банка. Условия разных кредитных учреждений во многом похожи, но лучше отдать предпочтение тому банку, где была взята первоначальная ипотека.

Прочтите также: Ипотека лучшие предложения 2018 года рейтинг банков

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Можно ли взять вторую ипотеку не погасив первую в Сбербанке

Ипотека — верный способ сделать свои жилищные условия лучше. Особенно актуален этот вид кредитования для молодых семей, еще не успевших заработать достаточно средств на покупку квартиры. Многие семьи, обзаведясь жильем, через несколько лет, когда семья начинает усиленно расти, задумываются о приобретении второй квартиры. Но вот вопрос: можно ли взять вторую ипотеку не погасив первую в Сбербанке? На самом деле такая возможность реально существует, только тут есть немало тонкостей и условий, которые должны быть соблюдены.

Доступность второй ипотеки и требования к заемщику

Банки не желают терпеть убытки, а потому стремятся к минимизации всех возможных рисков, которые могут быть связаны с ипотекой. Чтобы быть уверенными в том, что выданные клиенту средства не пропадут, а принесут доход, банковские служащие самым тщательным образом проверяют каждого заявителя, обратившегося за ипотекой во второй раз. Именно поэтому сроки оформления второго кредита намного больше (если сравнивать их с первым обращением).

Основная особенность ипотеки состоит в том, что она оформляется на длительный срок. За это время в семье могут измениться любые обстоятельства. В частности, семьи растут, и это означает нужду в более просторном и комфортабельном жилье. А значит, потребуется снова оформлять ипотеку. Именно так и возникает вопрос, интересующий многие семьи: можно ли взять второй ипотечный кредит в Сбербанке, не дожидаясь погашения существующего?

Требования, которые банк предъявляет к желающему получить вторую ссуду на жилье заемщику, не дожидаясь погашения актуальной, довольно серьезны. Ситуация, когда клиент полностью им соответствует, встречаются нечасто, но все же это вполне возможно. Процесс оформления документов в этом случае очень сложный и несколько запутанный, а потому эту работу поручают лишь тем сотрудникам, которые имеют значительный опыт в таких делах.

В принципе, вторая ипотека — реальность для каждого клиента. Только бы он был в состоянии сделать первый взнос, имел хорошие доходы и не допускал просрочек с выплатами. Если семья в целом имеет неплохой доход, то шансы сильно возрастают.

Вот главные критерии, которым должен отвечать клиент, желающий оформить второй кредит:

- Платежеспособность. Для её оценки банк требует предоставления документов, подтверждающих размеры всех доходов. Эти цифры должны быть представлены в специальных бумагах, завизированных печатями и подписями. Главное — суммы имеющихся доходов должно хватать на взносы. И это — самое важное условие одобрения заявки.

- Хорошая кредитная история. Для банка важна серьезность и добросовестность клиента, желающего получить ипотеку вторично. Имеющиеся в истории просроченные выплаты, нарушения и штрафы в период использования актуальной ипотеки — самая распространенная причина отказа.

- Наличие в семье иждивенцев. От этого зависит возможный размер ежемесячного платежа, а следовательно, и сумма, на которую может рассчитывать заявитель.

- Остаток первого долга. Второй кредит дадут только в том случае, если первый погашен хотя бы на 70%.

- Первоначальный взнос. Если у заемщика есть 10–15% собственных средств, тогда может быть получена вторая ипотечная ссуда.

- Возможность предоставить залог. Страхование залогового имущества обязательно, а его стоимость должна быть достаточной, чтобы в случае неприятной ситуации полностью перекрыть долг.

Эти критерии являются для банка приоритетными, если клиент подает заявку на оформление новой ипотеки, не рассчитавшись пока с прежним долгом.

Что еще хочет видеть банк

Банк при обращении клиента за второй ипотечной ссудой предъявляет и дополнительные требования. Они стандартные — ничем не отличающиеся от первого обращения за ипотекой:

- гражданство РФ;

- возраст в пределах от 21 до 65 лет;

- стабильные доходы;

- постоянная прописка в данном городе;

- стаж работы на последнем месте не менее полугода.

Гражданство РФ и наличие постоянной прописки Сбербанк считает самыми важными условиями для одобрения заявки. Важна и правильная оценка возраста. Для банка важно, чтобы клиент был в состоянии рассчитаться по долгу, а для этого важна ему нужно в течение всего срока выплат иметь трудоспособный возраст.

Как получить свой шанс

Если заемщик не уверен, можно ли получить вторую ипотечную ссуду, не рассчитавшись полностью по первой в Сбербанке, он может выполнить несколько действий, повышающих возможность одобрения заявки. Сложными их назвать нельзя, но они довольно эффективны, правда, есть и факторы, от заемщика не зависящие. Например, возраст, не превышающий 35 лет, добавляет шансов на одобрение. Именно в это время человек наиболее активен, имеет работу и дополнительный заработок.

Вот еще несколько способов повышения вероятности одобрения:

- иметь работоспособных и работающих созаемщиков и поручителей — шансов будет больше;

- продолжительная и непрерывная работа на последнем месте;

- подтвердить наличие дополнительного имущества — это свидетельствует о серьезности заемщика;

- оформить страховку имеющейся недвижимости;

- продать квартиру, на приобретение которой была оформлена первая ипотека;

- полностью рассчитаться по текущей ипотеке;

- предоставить документы, подтверждающие, что у заемщика есть какой-то дополнительный заработок.

Хорошим «довеском», повышающим шансы заемщика, считается тот факт, что он получает зарплату на карту Сбербанка.

Стоит ли оформлять еще одну ипотеку

Оформлять вторую ипотеку — это определенный риск. Платежи и так будут «съедать» значительную часть доходов, а тут прибавятся новые взносы. Не исключена и вероятность того, что один или несколько источников доходов перестанут работать. Риски нужно учитывать, а потому брать вторую ссуду целесообразно далеко не всегда — делать это можно, но лишь с оглядкой, и то только в этом есть крайняя необходимость:

- если нужно срочно улучшить жилищные условия;

- если семейный бюджет позволит выплачивать взносы.

Так можно ли взять вторую ипотеку в Сбербанке, не погасив первую? Да, это вполне возможно. Но только если заемщик соответствует определенным требованиям. Дополнительно стоит понимать, что процесс оформления можно инициализировать только в том случае, если заемщик уверен, что у него хватит сил делать выплаты по обоим займам сразу.

Вторая ипотека если не выплатил первую

Можно ли взять ипотеку в Сбербанке если уже есть кредит

- 02.07.2018

- 3393

- 14

- 3 мин.

Для того чтобы взять ипотеку, нужно иметь положительную кредитную историю. Многие заёмщики к моменту подачи заявки на жилищную ссуду имеют несколько непогашенных займов. Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Ответ на этот вопрос зависит от общего объёма кредитной нагрузки, которую испытывает клиент.

Ипотека в Сбербанке: допустимый уровень долговой нагрузки

При оценке финансового состояния соискателя менеджер уделяет большое внимание кредитной истории (КИ) клиента. Если гражданин допускал просрочки и не соблюдал график погашения долга, то его заявку отклонят. Заявления лиц, занесённых в базу ФССП в качестве фигурантов исполнительного производства, к рассмотрению не принимаются. Человек, вовремя гасивший предыдущие займы, имеет шанс на получение крупной ссуды.

Высокая закредитованность стала обычным явлением для граждан России. Особенно быстро долги накапливаются при оформлении микрозаймов, потребительских кредитов и ломбардных займов. Эти ссуды выдаются под очень высокий процент (от 300 до 700 годовых). «Быстрые кредиты» вызывают достаточно сильную психологическую зависимость, усиливающуюся со временем.

Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Специалисты из Банка России создали показатель, имеющий аббревиатуру ПДН (показатель долговой нагрузки). Эта величина рассчитывается как отношение суммарных ежемесячных кредитных выплат к среднему месячному доходу заёмщика. Полученная цифра умножается на 100% и становится ориентиром для Сбербанка.

ПДН не должен превышать 50%. Если этот показатель находится на уровне 60-70 процентов, то взять ипотеку человек не сможет. ЦБ РФ и российские власти собираются ввести законодательный запрет на выдачу кредитов лицам, имеющим высокий уровень ПДН. Подобная практика существует во многих экономически развитых странах (США, Израиль и др.).

Некоторые участники финансового рынка полагают, что принятие соответствующего законопроекта приведёт к росту объёмов «чёрного кредитования».

Граждане, которым было отказано в получении ссуды, пойдут в нелегальные МФО и к ростовщикам. Сделки с сомнительным контрагентами будут иметь плачевные последствия. Заёмщик может стать объектом для преступных посягательств. Противники закона о ПДН считают, что чрезмерно жёсткое регулирование рынка приведёт к обнищанию российских граждан и маргинализации общества.

Ипотека в Сбербанке: учёт расходов домашнего хозяйства

Специалисты Сбербанка оценивают не только ссудную нагрузку, но и общие расходы семьи. Речь идёт систематических выплатах и крупных тратах. Оцениваются расходы на питание, лечение и коммунальные услуги. Кроме того, в структуре регулярных трат учитываются:

- Алименты;

- Арендные платежи;

- Страховые премии;

- Затраты на отдых и путешествия;

- Расходы на содержание автомобиля;

- Покупка предметов роскоши и дорогого движимого имущества;

- Плата за образование детей;

- Налоги и сборы и др.

Банкиры часто сталкиваются с тем, что граждане с высшим образованием не могут произвести элементарные арифметические подсчёты. Люди не могут рассчитать доходы и расходы домашнего бюджета. Главным фактором, влияющим на финансовые и инвестиционные решения, становятся эмоции. Человек хочет решить квартирный вопрос «здесь и сейчас», не задумываясь о долгосрочных последствиях своих действий. Многие граждане имеют низкий уровень финансовой грамотности и слабо разбираются в экономических терминах.

Ипотека в Сбербанке: как снизить ПДН?

Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Сбербанк допускает выдачу ипотеки при низком значении ПДН (менее 50%). Соискателям с высокой долговой нагрузкой следует рассчитаться с банками, МФО, ломбардами и потребительскими кооперативами перед подачей заявки на ипотеку. Уменьшение долга следует начинать с кредитов, по которым установлены максимальные процентные ставки (микрозаймы, потребительские ссуды). Далее необходимо перейти к возврату относительно дешёвых кредитов. Желательно погасить все долговые обязательства досрочно. Во многих банках есть программы реструктуризации долгов. Они позволяют значительно снизить стоимость займов.

Некоторые граждане принципиально не берут кредиты. Сотрудники Сбербанка относятся к таким людям с подозрением. Отсутствие КИ станет непреодолимым препятствием для получения ипотеки. Если у человека нет кредитной истории, то ему следует оформить небольшой потребительский заём и оплатить его без задержек (при необходимости эту процедуру следует повторить 2-3 раза).

Часть заёмщиков пытается обмануть Сбербанк и скрыть наличие действующих кредитов. Если соискатель напишет в анкете ложную информацию, то заявка будет отклонена. Сведения о текущей задолженности есть в базе данных бюро кредитных историй (БКИ). Сбербанк имеет постоянный доступ к информационным ресурсам БКИ, поэтому скрыть задолженность потенциальный заёмщик не сможет.

Достаточно распространённой ошибкой является оформление крупного займа с целью внесения большого первоначального взноса. Банкиры быстро узнают, что у клиента есть задолженность и отклонят заявление.

Ипотека в Сбербанке: как взять жилищную ссуду при наличии кредитов?

Можно ли взять ипотеку в Сбербанке, если уже есть кредит? Граждане с высоким уровнем долговой нагрузки должны быть готовы к тому, что банк предложит им невыгодные условия кредитования (высокая процентная ставка, небольшой срок возврата ссуды и пр.).

Если у клиента нет возможности снизить ПДН, то ему стоит предоставить дополнительное залоговое имущество или привлечь поручителей. Подберите созаёмщиков, получающих солидную зарплату и имеющих хорошую КИ. Имеет смысл найти вторую работу или заняться покупкой финансовых активов. Дополнительный денежный поток даст возможность увеличить скоринговый балл и получить одобрение кредитного комитета на оформление ипотеки.

Дадут ли в банке ипотеку, если есть кредит?

Можно ли взять вторую ипотеку

Если первая ипотека — как правило, необходимость, то вторую могут позволить себе только очень обеспеченные люди. Чаще всего еще одну недвижимость приобретают не для собственного проживания, а для детей, либо в качестве инвестиционного инструмента или источника пассивного дохода.

Иногда второй займ на жилье оформляют на частный дом или другую загородную недвижимость. В таком случае потенциальные заемщиков интересует, можно ли взять еще ипотеку по закону, какие требования предъявляются к будущим владельцам жилплощади.

Что следует учесть

Нужно обратить внимание, что к заемщикам предъявляются те же требования, что и при оформлении первого займа. Будущему владельцу недвижимости нужно будет подтвердить свою платежеспособность, а также доказать, что новый займ не ляжет тяжким бременем на бюджет семьи. Для этого нужно предоставить как можно больше документов, подтверждающих доход, например, выписку с карточного счета, договор банковского депозита, загранпаспорт, договор аренды и т.д. Также можно предоставить бумаги, подтверждающие получение дополнительного дохода от фриланса.

Кроме того, банк обязательно поинтересуется, для чего будет использоваться купленная жилплощадь. В законе «Об ипотеке» строго оговорено, что жилище должно использоваться для личного проживания. Сдать его в аренду или предоставить для постоянного проживания третьим лицам (даже если родственники) можно только с разрешения банка.

Речь идет не о прописке вместе с владельцем жилплощади, а без него. Ведь один и тот же человек не может иметь регистрацию в двух местах — следовательно, он сможет использовать для проживания только одну недвижимость. Следовательно, вторая квартира нужна заемщику для других целей.

Чтобы избежать всех этих сложностей и неудобных вопросов, вторую ипотеку оформляют чаще всего на супруга или другого близкого родственника. Фактически обе ссуды будут оплачиваться из общего семейного бюджета, но формально квартиры будут принадлежать разным людям. Так можно уладить вопрос с пропиской собственника.

Кроме того, для взятия еще одного займа на жилье потребуется внести первоначальный взнос — обычно не менее 20% от стоимости квартиры. Накопить такую сумму при текущих платежах бывает затруднительно. О том, где можно взять заем на жилье без внесения собственных средств, читайте по этой ссылке.

Условия

Формально ограничений для оформления второй ипотеки нет. Заемщик должен будет предоставить стандартный пакет:

- паспорт;

- дополнительный, подтверждающий его социальный статус, документ — ИНН, СНИЛС, водительское удостоверение, воинский билет, удостоверение сотрудника силовой структуры и т.д.;

- документы о семейном положении и наличии детей;

- справка о составе семьи;

- документы о месте работы и размере заработной плате. По этой ссылке говорим о заработной плате, которой обычно достаточно для получения ипотечного займа;

- справки о наличии источников дополнительного дохода;

- сведения о принадлежащем заемщике имуществе;

- документы на первый жилищный займ (договор с банком и бумаги на квартиру).

Следует учесть, что дохода заемщика должно хватить на обслуживание обоих кредитов. В идеале сумма совместных выплат не должна превышать 40-45% от дохода. Естественно, что если заработок заемщика достаточно высок, то выплаты могут достигать и 60% от дохода.

Взятие второй ипотеки не ограничивает возможность заемщика поучаствовать в специальной программе, например, «Молодая семья». При желании получить ссуду на льготных условиях обязательно нужно упомянуть об этом в кредитной заявке.

В остальном условия стандартные:

- ставка от 10%;

- сумма займа — до 20 миллионов для столиц и до 8 миллионов для регионов;

- продолжительность кредитования — до 25-30 лет;

- обязательное оформление страховки. Впоследствие можно будет вернуть часть денег, затраченных на оплату страхования, подробности здесь.

Как повысить вероятность одобрения

Применяются стандартные методы:

- Документальное подтверждение дополнительных источников дохода. Это может быть всё, что угодно: пенсия, доход от предпринимательской деятельности или частной практики, авторский отчисления, подработка и т.д.

- Привлечение созаемщиков с хорошей кредитной историей и большой зарплатой. Желательно, чтобы у них не было действующих кредитов и иждивенцев на обеспечении.

- Предоставление залога. Это может быть любое крупное недвижимое или движимое имущество: квартира, дом, машина, ценные бумаги и т.д. При этом нельзя использовать в качестве залога квартиру, купленную на средства первого ипотечного кредита, так как она уже находится в залоге у банка.

Существенным подспорьем может оказаться рассказ о планах использования квартиры. Например, планируется ее сдавать. В этом случае нужно заранее прописать такую возможность в договоре, а банк получит наглядное представление, откуда у заемщика возьмутся дополнительные средства для исполнения своих платежных обязательств.

Что делать при отказе

Если вам отказали, то это не повод отчаиваться. В большинстве случаев достаточно узнать причину отказа и перед подачей повторной заявки устранить ее. Например, не хватило дохода. Нужно либо привлечь дополнительные источники дохода, либо получить более высокооплачиваемую работу.

Следует знать, что отказ на основе того, что у заемщика уже есть кредит — незаконен. Другое дело, если у банка сомнения в платежеспособности заявителя или у того имелись просрочки (что отразилось в кредитной истории). В таком случае поработать следует над своей КИ или над сокращением текущих издержек — проще говоря, над уменьшением ежемесячных платежей по первой ссуде.

Основные причины, по которым банки отказывают в предоставлении ссуды, рассматриваем в этой статье.

Если же вторую ипотеку оформить никак не получается, а заемщик боится, что квартира «уйдет», то можно попытаться взять потребительский кредит. Конечно, его сумма значительно ниже, а процент — выше, но можно набрать несколько кредитов в разных банках и сложить полученные средства.

Гораздо проще в этом плане оформить жилищный кредит на близкого родственника. Тогда будет меньше сложностей в получении средств.

Не следует брать потребительский кредит на закрытие остатка по ипотеке. Дело в том, что в итоге возрастут ежемесячные платежи, а это негативно скажется на общем доходе. Менять небольшие ипотечные платежи на большие кредитные не стоит.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

правила выдачи ссуды, возможности с материнским капиталом, кредит на погашение ипотеки

Сегодня граждане довольно часто используют заемные средства для решения текущих проблем, потому у некоторых есть даже по нескольку открытых ссуд. В таких условиях получить новый заем вполне реально, а вот можно ли взять ипотеку, если есть кредит, зависит от многих факторов. Рассмотрим детально.

Правила выдачи ипотеки если есть кредит

Обратившись к закону и правилам крупных учреждений, отрицательного ответа на вопрос, можно ли взять ипотеку, имея кредит, не предусмотрено. То есть отказ только на основании наличия незакрытых ссуд выдать не могут. Для получения положительного ответа от кредитора необходимо соответствовать требованиям и соблюдать определенные условия:

- Гражданство, регистрация. Некоторые учреждения отказываются сотрудничать даже с гражданами с временным документом.

- Возраст. Обычно, ограничение составляет от 21 года, реже от 23-25 лет. Максимальная граница преимущественно находится на отметке 65 лет, но можно найти и программы для граждан до 75 лет.

- Постоянное место работы. В противном случае заемщик относится к нестабильным и риски для кредитора повышаются.

- Наличие дохода. Обычно, ограничения по минимальному доходу не предъявляется. Но на его основании рассчитывается возможность заемщиком возвращать долги. Играют роль и дополнительные средства, имеющиеся у заемщика. А взять кредит в ипотеку с материнским капиталом еще проще, ведь им разрешено покрыть как часть выплат, так и первый взнос.

- История кредитования. Если по имеющимся ссудам оплаты происходят своевременно и долгов нет, банк получает подтверждение порядочности клиента.

Получение ипотеки имея кредит

Таким образом, взять ипотеку и потребительский кредит вполне доступно, если величина доходов клиента позволит их погашать. Соразмерность зарплаты и суммы платежей по всем ссудам оценивает каждый банк по-своему.

Как лучше поступить

Существует стандартный показатель, на который заемщик может ориентироваться, чтобы предугадать ответ самостоятельно. Все платежи по ссудам не должны превышать 50% от заработной платы.

Но даже в такой ситуации всегда можно найти выход. К примеру, можно изыскать возможность и досрочно выплатить одну из ссуд, например, с ближайшим сроком окончания. Так, при одобрении ипотеки она уже не будет учитываться.

Также можно перевести (объединить) все ссуды в одну по программе рефинансирования выбранного банка. При этом зачастую разрешено увеличить срок кредитования, чтобы уменьшить месячный платеж. И даже получить некоторую сумму в долг дополнительно. Посредством чего, можно расплатиться с каким-то иными обязательствами.

Что лучше взять – ипотеку или кредит

Рассматривая, что лучше взять – ипотеку или кредит нецелевого характера, стоит понимать, что ипотечные программы предлагают более низкие ставки и большие возможности (сумму, сроки). Если приобретается квартира, то ипотека будет лучшим вариантом, т.к. позволит максимально увеличить сроки выплат – вплоть до 30 лет, тогда как потребительские ссуды даются лишь до 3-7 лет. По ипотеке доступно запросить до 80% от цены жилья, а потребительская ссуда рассчитывается только по величине доходов заемщика.

Для улучшения условий и получения ссуды большего размера обычно привлекаются созаемщики. Супруг таковым является по умолчанию, остальные – по желанию. Нужно помнить, что по ипотечной программе созаемщик имеет равные права на владение недвижимостью. А вот может ли созаемщик по ипотеке взять кредит для себя спустя некоторое время, определяется каждым банком индивидуально. Обычно, ссуду разрешают в рамках его доходов. Отказ может получить супруг заемщика по ипотеке, т.к. семейный бюджет у них единый.

Выбирая, что лучше взять – ипотеку или кредит, стоит понимать, что ипотечные программы предлагают большие возможности (сумму, сроки)

Выбирая, что лучше взять – ипотеку или кредит, стоит понимать, что ипотечные программы предлагают большие возможности (сумму, сроки)

Как повлиять на выдачу ипотеки имея кредит

В обратной ситуации, если клиенту одобрили ипотеку, можно ли взять кредит, также зависит от его дохода.

Подтверждения платежеспособности

Но при этом, всегда можно найти способ повлиять на решение банка дополнительными средствами подтверждения платежеспособности:

- Наличие собственности, не обремененной кредитами, в т.ч. авто;

- Привлечение поручителей, чьи доходы учитываются наравне с заемщиком;

- Оформление залога.

Также существуют отдельные категории, к которым учреждения благоволят и могут пойти на уступки: вкладчики, зарплатные и т.п. В любом случае, обратиться с заявлением и уточнить все возможности для получения положительного ответа лишним не будет.

Взять кредит для погашения ипотеки

А вот можно ли взять кредит для погашения ипотеки, вопрос довольно серьезный. Подобных программ у банков не предусмотрено, но клиент может воспользоваться обычной потребительской нецелевой ссудой. Ее согласование опять-таки зависит от уровня платежеспособности. Если же клиент желает досрочно погасить ипотеку при помощи иной ссуды, стоит об этом упомянуть при подаче заявления. Ведь в такой ситуации, при расчетах не нужно учитывать месячные платежи по ипотеке, и дохода клиента для взаимодействия по новому займу должно хватить. В любом случае, решение принимается учреждением индивидуально.

Хорошим вариантом взять кредит на погашение ипотеки считается рефинансирование. Согласования в данном случае можно ожидать с большей вероятностью, при соблюдении стандартного перечня требований. Обязательным считается отсутствие просрочек. Программа в новом учреждении может оказаться более удачной по ставке или позволит сократить месячный платеж (растянув срок кредитования).

В виду конкуренции, многие учреждения предлагают все более интересные условия, которые не сравняться с теми, которые были, к примеру, лет 10 назад. Поэтому не стоит отказываться просматривать новые предложения, взять ипотеку если есть кредит. Чтобы получить их, и рекомендуется воспользоваться рефинансированием.

Дадут ли ипотеку если есть действующие потребительские кредиты

Как определить, дадут ли ипотеку если есть действующие потребительские кредиты? Сам факт наличия ссудной задолженности не может стать препятствием для получения ипотечного займа, но есть другие весомые обоснования для отказа.

Определение кредитоспособности заемщика, имеющего непогашенную ссуду

При подаче заявки нельзя скрывать долговые обязательства. При проверке клиента службой безопасности, банк отправляет запросы в бюро кредитных историй, и получает сведения не только о наличии кредитов, но и поданных заявках на получение ипотечной ссуды.

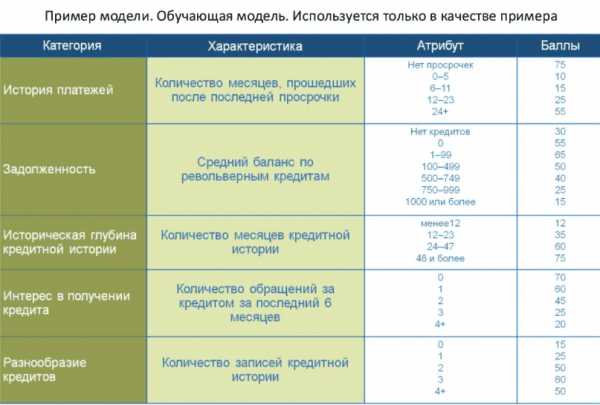

Если в течение двух лет, предшествовавших обращению, клиент пользовался услугами кредитных учреждений, то для анализа его кредитоспособности составляется скоринг. Это определенный рейтинг, который часто определяется по шкале от 300 до 850.

Баллы начисляются за пользование кредитными продуктами и обязательность исполнения кредитного договора. Помимо этого, учитываются и другие факторы. В их число входят:

- Наличие иждивенцев.

- Недвижимость и другая собственность.

- Судебные споры и тяжбы с кредиторами.

- Количество обращений в кредитные учреждения за последний месяц.

Только при качественном анализе этих данных можно определить вероятность одобрения займа.

До обращения за ипотечным кредитом клиенту стоит сделать запрос в кредитное бюро, где ему на коммерческой основе предоставят данные о его истории и сделают скоринг. Проанализировав эти данные, можно предпринять действия по улучшению рейтинга.

Можно ли взять ипотеку, имея кредит, по которому есть просрочки? Можно, но тогда внимание банка привлечет то, как по нему производились платежи. Если эти задержки имели технический характер, и клиент вносил платеж в течение нескольких дней после наступления даты списания, то они не будут серьезным препятствием для получения ипотечной ссуды. Не должно быть длительных задержек, от этого зависит, одобрят ли ипотеку, если есть кредит. Серьезными поводами для отказа также станут:

- Реструктурированная проблемная ссуда.

- Систематическое нарушение графика внесения платежей.

- Уступка прав требования по договору цессии третьим лицам.

При обнаружении в кредитной истории этих данных, банк оставляет за собой право отказать в ипотечном займе без объяснения причин. Нивелировать негативные факторы могут дополнительный залог, владение ликвидным имуществом, привлечение созаемщиков.

Что повлечет сокрытие кредита на первоначальный взнос по ипотеке

Если потребительский кредит брался на первоначальный взнос по ипотеке, нужно указать это в заявлении. Если полученная банком информация о происхождении средств для взноса будет противоречить заявленной заемщиком, это будет расценено как попытка сокрытия информации от кредитора.

С большой долей вероятности в выдаче ипотеки будет отказано. И дело даже не в кредите, дело в обмане на начальном этапе. Рассчитывать на то, что сведения о потребительском займе не успеют передать в БКИ, бессмысленно.

Размер дохода, позволяющий получить ипотеку, имея непогашенный кредит

Помимо проверки КИ, будет сделан анализ платежеспособности потенциального клиента. От этого также зависит, дадут ли ипотеку если есть непогашенные кредиты. Для анализа платежеспособности берутся официальные трудовые доходы заемщика и его семьи. В учет не берутся пособия и пенсии, но в некоторых банках делают исключения, учитывая и их. Суммарный доход должен превышать прожиточный минимум для всех членов семьи. Величина прожиточного минимума в регионах отличается. Он зависит от географического положения.

В Москве для взрослого человека он составляет 17487 р. Если заемщик (не имеющий семьи) хочет взять ипотеку, то его доход в месяц должен превышать прожиточный минимум в два или три раза. Допустим, заемщик получает 60 000 р. в месяц и имеет автомобильный кредит с ежемесячным платежом 7 000 р. Платеж по кредиту и ипотеке совместно не должны превышать 40% (в некоторых банках этот показатель увеличен до 60%) от его заработной платы и быть больше 24 000 р. За вычетом автомобильного кредита, заемщик имеет возможность взять ипотеку на следующих условиях:

- Сумма: 1 600 000 р.

- Срок: 240 месяцев.

- Процентная ставка: 11%.

- Ежемесячный платеж: 16 515 р.

Если бы не было автомобильного кредита, то условия ипотечного займа выглядели бы следующим образом:

- Сумма: 2 300 000р.

- Срок: 240 месяцев.

- Процентная ставка: 11%.

- Ежемесячный платеж: 23 740 р.

Наличие кредита уменьшило сумму ипотеки. Выгоднее сначала досрочно закрыть ссуду и лишь затем обращаться за ипотечным займом. Это позволит взять большую сумму или на меньший срок и значительно уменьшить переплату по ипотеке.

Если кредитов несколько, то банк значительно сократит сумму на покупку жилья или откажет. Для того чтобы этого не произошло, лучше закрыть небольшие потребительские займы. Это в первую очередь выгодно самому клиенту.

Данные о закрытых кредитах передадут в БКИ, на основе этих данных будет улучшен скоринговый результат. Это повысит шанс одобрения заявки на ипотеку.

Можно ли взять кредит, если есть ипотека?

Многие россияне рассматривают вариант получения нового займа при непогашенной ипотеке. Рост инфляции, неустойчивость экономики, кризис и уменьшение семейного бюджета, как и заработная плата не позволяют людям успевать за ростом цен. Но и снижать уровень жизни никто не собирается.

Речь идет о покупке бытовой техники, мебели, оплате лечения. Все эти моменты могут подвигнуть потребителей обратиться в банк снова.

Основные моменты

Законодательством РФ не предусмотрено никаких лимитов, касающихся возможности получения нескольких займов одновременно. Все зависит от решения банка, наличия доходов в семье.

В любом случае кредитор обращает внимание на следующие факторы:

- Размер ежемесячного платежа по действующей жилищной ссуде, а также финансовое состояние заемщика.

Важно, чтобы размер выплат не превышал половины ежемесячных доходов. Некоторые банкиры готовы сотрудничать с людьми, если этот показатель стремится к 30%-40% от уровня заработной платы. Когда дохода предостаточно, то банк отвечает положительным решением на новый запрос в предоставлении кредитования.

- Менеджеры финансового учреждения обязательно поинтересуются качеством кредитной истории.

Второй (третий) заем взять можно, кредит если есть ипотека, главное в этом случае, своевременная оплата. Как проверить КИ, рассказываем здесь.

- Наличие дополнительного дохода в семье.

Кредиторы будут лояльней, если бюджет человека складывается из нескольких источников финансирования. Тогда риски меньше, если на основной работе снизится оклад или человек вовсе потеряет работу. При желании можно предоставить поручителя, главное, чтобы у него не было долгов.

- Ликвидный залог

Проще получить новую ссуду, если предоставить в качестве обеспечения машину, квартиру или нежилое помещение. Этот вариант более приемлем для тех людей, которые желают получить деньги как можно быстрее.

Повторную кредитную линию открывают многие финансовые учреждения. Но вот получить новую ипотеку будет затруднительно. Гораздо быстрее дадут микрозайм, автокредит или ссуду для МСБ.

Чаще всего повторная заявка на кредитование после ипотеки относится к покупке авто. Это рискованное мероприятие, так как трудно тянуть сразу два дорогостоящих кредита. Но для банка и этот вариант не проблема, главное, чтобы у человека было достаточно средств для обслуживания долга.

Другой разговор, чтобы ставки могут отличаться от стандартных условий, но это уже на усмотрение банкиров. Часть их них постарается прикрыть свои риски более высокими процентами.

Советы будущим заёмщикам

- Когда на одного из супругов уже оформлена ипотека, то можно перенести новый заем на другого супруга. Как вариант, родственники или родители основного ипотекодателя.

- Следует заранее просчитать свои доходы, чтобы платежи составляли не менее 40% от суммарных поступлений на семью.

- Предоставить менеджеру созаемщика (родственник, один из родителей). В этом случае можно рассчитывать на более низкие ставки по договору.

- Взять в долг у частных лиц или в МФО. Среди минусов: большая переплата, малый срок кредитования.

- Предоставить в залог машину или квартиру, находящиеся в собственности у ипотекодателя.

После оформления еще одного кредита, когда есть жилищный заем, следует придерживаться финансовой дисциплины – отсутствие просрочек. Только тогда можно рассчитывать на лояльность кредиторов в будущем. И заранее стоит просчитать все риски от выдачи новой ссуды, так как это дополнительная ноша для семейного бюджета.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Даст ли Сбербанк кредит если есть ипотека

Дадут ли кредит, если есть ипотека в Сбербанке? Ситуации бывают разные. Кому-то после приобретения квартиры не хватает средств на ремонт. Кто-то столкнулся с финансовыми трудностями спустя несколько лет после оформления ипотечной ссуды. Решение одно — оформить недостающую сумму в кредит. Допускается ли повторная выдача займа при непогашенной ссудной задолженности? Для поиска ответа рассмотрим требования, предъявляемые банками потенциальным заемщикам и моменты, которые стоит учесть перед подачей заявки на получение кредита.

Как получить кредит, если есть ипотека в Сбербанке?

Главное: правовыми нормами не установлен лимит на количество банковских займов. Наличие ипотеки в Сбербанке или другом учреждении, не влияет на законное право гражданина оформить повторную ссуду. Сложности возникают в плане критериев, выставляемых банками клиентам.

Решение о предоставлении займа принимается путем анализа многих показателей, касающихся платежеспособности и добросовестности гражданина. Основными факторами являются:

- финансовое состояние;

- величина ежемесячных долговых выплат; ;

- собственность, которая может стать залогом в кризисной ситуации;

- поручители и их платежеспособность;

- количество иждивенцев;

- соотношение общей суммы заработка и регулярных обязательных трат;

- дополнительные источники дохода в семье.

На основе первых двух факторов банковский работник определяет показатель долговой нагрузки, рассчитываемый, как отношение ежемесячных долговых обязательств лица к общему доходу. Если он составит более 50%, банк откажет в выдаче ссуды. Третий фактор служит базой для расчета скорингового балла — числовой интерпретации состояния КИ заемщика. Показатель варьируется от 350 до 800.

Интересно, что в случае отсутствия у клиента погашенных займов заявка на получение ссуды может быть отклонена. Следовательно, наличие ипотеки является положительным моментом при внесении платежей без просрочек и отсутствии реструктуризации долга.

Ошибки при подаче заявки на кредит в Сбербанк

Многие клиенты, оформляя запрос на получение ссуды, стараются скрыть сведения, приукрасив отдельные факты. Делать это не стоит. Работники Сбербанка имеют доступ в бюро кредитных историй, где отражается информация о займах. Главные ошибки, допускаемые соискателями:

- попытка скрыть наличие ипотеки (сведения об обременении указаны в ЕГРН);

- сокрытие реальной величины дохода (неправильная оценка риска ведет к невозможности внесения ежемесячных платежей) ;

- оформление займа для погашения текущей задолженности (действие способно загнать в долговую яму уже в первые месяцы исполнения обязательств).

Как повысить шансы на получение кредита при наличии ипотеки в Сбербанке?

Главное правило: если ипотека оформлена в Сбербанке, то и за потребительским кредитом стоит обратиться в данное учреждение. Это решение имеет определенные преимущества:

- в случае своевременного выполнения обязательств по первому долгу заемщику, как лицу с положительной кредитной историей, будут предложены лучшие условия нового займа;

- действующая ипотека в Сбербанке станет важным фактором при вынесении решения о выдаче ссуды — банки относятся лояльно к собственным клиентам;

- в организации действуют льготные программы и акции для постоянных заемщиков с хорошей кредитной историей;

- итоговый процент зависит от результатов скоринга и предыдущих взаимоотношений клиента с банком — получение высокого балла означает предоставление ссуды по минимальной процентной ставке;

- удобнее ориентироваться в действующих кредитах, когда оба оформлены в одном банке.

Перед подачей заявки разумно подстраховаться, отправив запрос в кредитное бюро, для расчета скорингового балла, на который банк ориентируется, принимая решение о выдаче ссуды. Услуга платная.

Бесплатный вариант — воспользоваться кредитным калькулятором, указанным на сайте организации. С его помощью определяется величина ежемесячного платежа по новому займу. К полученной сумме прибавляются регулярные выплаты в погашение ипотеки. Итоговое значение отнимается из общего дохода. Если остаток меньше прожиточного минимума, то заявку оформлять не стоит. Сбербанк ее отклонит.

Советы для получения быстрого результата

Чтобы не терзаться сомнениями по поводу того, даст ли Сбербанк кредит, если есть ипотека, разумно принять дополнительные меры:

- Перевод зарплаты в Сбербанк. Участники зарплатных проектов находятся в приоритете при выдаче кредитов. Для них предусмотрены выгодные условия, акции и упрощенная система оформления (предоставление паспорта и зарплатной карты).

- Погашение части ипотечного долга. Данное действие — своего рода демонстрация платежеспособности клиента, повышающая доверие кредитной комиссии.

- Привлечение поручителей. Желательно, чтобы они сами обслуживались в Сбербанке.

- Предоставление информации о дополнительных источниках дохода. Когда есть возможность документально подтвердить все виды заработка, то ею стоит воспользоваться. Это повысит лояльность банка.

- При наличии кредитной истории в других учреждениях подготовка выписки о действующих ссудах и своевременности внесения платежей.

- Оформление кредита на супруга(гу), если партнер не выступает созаемщиком в ипотечном договоре и имеет стабильный доход.

- Поиск дополнительного места работы при недостаточной платежеспособности.

Важно: Сбербанк предлагает клиентам, имеющим ипотеку, оформить кредитную карту. Если требуется небольшая сумма, то данный финансовый инструмент станет отличной альтернативой потребительскому кредиту. При его использовании действует пятидесятидневный льготный период, в течение которого проценты не начисляются. Если вернуть средства на карту до окончания срока, то кредит превратится в беспроцентный займ.

Требования Сбербанка при подаче заявки на кредит

Условия предоставления ссуды в каждом банковском учреждении индивидуальны. В Сбербанке критерии, предъявляемые к заемщику, следующие:

- возраст: 18 лет — при получении ссуды, 65 лет (75 лет с обеспечением) — на момент погашения;

- рабочий стаж — от шести месяцев на последнем месте работы и всего год за предшествующие 5 лет;

- максимальный показатель долговой нагрузки — 40%;

- предоставление стандартного набора документов (паспорт, заверенная копия документа, подтверждающего стаж, справка о доходах по установленной форме);

- указание конкретной цели получения заемных средств;

- наличие поручителей (при недостаточной платежеспособности).

Главными факторами остаются финансовое состояние клиента и оценка рисков (надежность организации-работодателя). Можно ли, имея ипотеку в Сбербанке, получить новый кредит? Однозначно. Наличие залоговой ссудной задолженности расценивается как фактор, повышающий доверие и лояльность к клиенту. Однако существует ряд других нюансов, рассмотренных выше, которые следует учитывать. Не забудьте с ними ознакомиться, отправляясь за очередным кредитом.

Чтобы подать заявку на кредит, зайдите в раздел «Кредиты» и выберите подходящие вам параметры, в том числе сумму и срок кредита. Предварительная процентная ставка и ежемесячный платёж рассчитаются автоматически. Рядом с суммой ежемесячного платежа будет указан график погашения кредита. Выберите удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

После заполнения анкеты кнопка «Отправить заявку» станет активной. Отправьте заявку на рассмотрение или сохраните, чтобы отправить позже — тогда она получит статус «Черновик». Заявка окажется в разделе «Кредиты».

Источник https://arcton.ru/nalogi/mogu-li-vzyat-kredit-esli-est-u-menya-uzhe-kredit.php

Источник https://basel-realty.ru/raznoe/mozhno-li-vzyat-ipoteku-esli-est-ipoteka-esli-est-ipoteka-mozhno-li-vzyat-eshhe-odnu-mozhno-li-vzyat-vtoruyu-ipoteku-kakie-pri-etom-mogut-vozniknut-prepyatstviya.html

Источник https://s-credit.info/oformlenie/dadut-li-kredit-esli-est-ipoteka-v-sberbanke.html