Сколько стоят акции Первого ваучерного инвестиционного фонда и как получить дивиденды?

При переводе с иностранного языка термин «ваучер» обозначает расписка либо поручительство. Он зачастую употребляется в туристической индустрии, торговых операциях. Для большинства россиян ваучер ассоциируется с чеком приватизационным, ставшим легендой в нашем обществе в девяностые годы двадцатого столетия.

Немного о прошлом

Ваучер появился в нашей стране вместе с процедурой глобальной приватизации – переоформления в частное владение имущества, которым ранее владело государство. Толчком этому послужил начавшийся 26.12.1991 году распад СССР.

В те времена приватизация шла самотеком, нередко с использованием силовых инструментов, поскольку государством не был выработан оптимальный механизм контроля за переходом в частные руки права собственности на важные объекты.

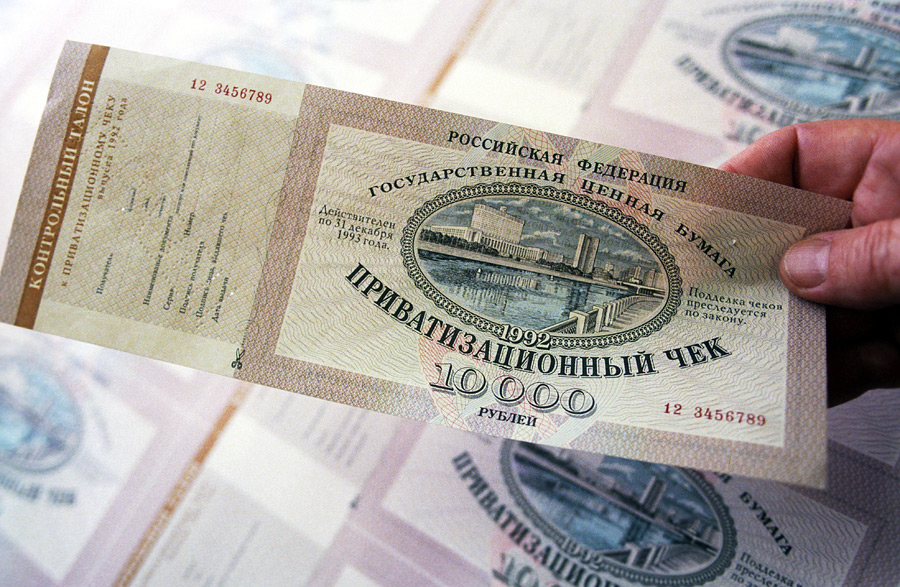

Были изготовлены и запущены в обращение специальные приватизационные чеки. По своему значению они явились целевыми государственными ценными бумагами. Использовались как средство платежа за приватизируемые субъекты и именовались ваучерами.

[wpmfc_cab_ss]Номинальная стоимость ваучера равнялась 10 тысячам рублей, период годности составлял три года. Утраченный ваучер было невозможно восстановить. Гражданам России был положен один ваучер в одни руки, было позволено распоряжаться ваучерами по своему усмотрению – продавать и покупать в неограниченных количествах по всякой взаимовыгодной цене.

Ваучерами можно было расплатиться за объекты приватизации, как правило, в процентном соотношении или купить акции специальных фондов. Политика правительства способствовала скупке гражданами ваучеров. К безвозмездному ваучеру прикладывалась агитационная записка, побуждающая к приобретению таких чеков.

Фактически приватизационный чек люди могли:

- Поменять на акции любого особого инвестиционного фонда (сокращенно ЧИФ).

- Поменять на акции определенного приватизируемого субъекта.

- Продать по договорной цене.

- Поменять на какие-нибудь вещи.

- Придержать на какое-то время, чтобы разобраться в окружающей обстановке (но не позднее 31 декабря 1993 года).

Что стало с Вашими ваучерами?

Рыночная торговля ваучерами и их выпуск велись весьма активно. Многие люди их просто продавали. Другие покупали по мере возможности и инвестировали во всевозможные финансовые организации. Стоимость ваучера в каждом случае определялась сугубо индивидуально и могла равняться паре бутылок водки.

01 июля 1994 года период годности ваучеров прекратился. Многие люди от этих документов не извлекли никакой прибыли. Дивиденды получили лишь единицы, инвестировавшие в акции солидных государственных корпораций, например, «Газпрома».

Как поступить с оставшимися ваучерами сегодня?

Сегодня у некоторых людей до сих пор хранятся приватизационные чеки (или как их называют, ваучеры). Кое-кто размышляет о способах распоряжения ими. К сожалению, существует единственный способ их реализации: поиск на различных интернет-ресурсах коллекционеров, которые покупают ваучеры как предметы, имеющие историческую ценность.

Бывшие обладатели ваучеров, вложившие их в инвестиционные фонды, могут рассчитывать на дивиденды, если эти финансовые компании не обанкротились, не являются закрытыми, а функционируют ныне. Размер таких выплат обычно мизерный.

В начале 90-х годов двадцатого столетия инвестиционные ваучерные фонды росли как грибы. Многие россияне вложили в них свои ваучеры. Что же стало с этими финансовыми организациями сегодня?

В основном чековые фонды и аналогичные финансовые структуры начала 90-х годов давно ликвидированы. Малая часть преобразована, правопреемники есть сегодня, но акции настолько дешевы, что при их реализации стоимость организационных работ по продаже окажется больше, чем вырученная от продажи пакета акций сумма.

[wpmfc_cab_ss]Люди, инвестировавшие, помимо ваучеров, собственные сбережения, могут надеяться на возврат суммы, не превышающей 10 тысяч рублей. Произойдет это лишь в тех случаях, когда разорившиеся фирмы включены в специальный список. Всей информацией по этому вопросу владеют представители Федерального фонда по защите прав акционеров и вкладчиков. Инвесторы, вложившие ваучеры в ныне функционирующие предприятия, получают скромные дивиденды.

Первый инвестиционный ваучерный фонд

АООТ ЧИФ «Первый инвестиционный ваучерный фонд» появился на свет в Москве 30 сентября 1992 года. Впоследствии фонд неоднократно менял название. Сегодня он именуется ОАО «Первый инвестиционный фонд недвижимости «Меридиан», имеет управляющую компанию и регистратора. Акции фонда никого не интересуют, на бирже не котируются, но акционерная компания выплачивает акционерам маленькие дивиденды.

МММ- инвест

АООТ «Чековый инвестиционный фонд «МММ-Инвест» за время своего существования много раз менял наименование. Сегодня он носит название ОАО «ИК Русс-Инвест», находится в Москве, имеет регистратора. Компания выплачивает акционерам скромную прибыль. Одна акция компании официально стоит чуть менее 40 рублей.

Акционеры, владеющие мизерными пакетами акций, от их реализации, можно сказать, не получат ничего, кроме хлопот, учитывая, что для реальной продажи цену придется еще понизить. Акции эти вообще мало кого интересуют.

Московская недвижимость

АООТ ЧИФ «Московская недвижимость – фонд» появилось в Москве 19 января 1993 года. Организацию решено было переименовывать, сегодня название звучит, как ОАО «МН – ФОНД». Компания выплачивает акционерам более чем скромные дивиденды, составляющие около 1 рубля за акцию.

В 2011 году акции компании были выставлены на торги на Фондовой бирже ММВБ, но ни спроса, ни предложения на них не последовало. Фактическое отсутствие ликвидности отпугнуло инвесторов.

Стоимость акций настолько мала, что затраты, связанные с их обращением и реализацией могут ее превысить, поэтому акционерам неразумно совершать с акциями какие-либо операции.

Судьбы приватизационных чеков и их обладателей сложились по-разному в зависимости от того, как они смогли ими распорядиться. В любом случае эти документы стали своеобразным символом эпохи.

Способы получения гражданства Румынии. Обзор программ, варианты иммиграции в ЕС.

Способы получения гражданства Румынии. Обзор программ, варианты иммиграции в ЕС. Политика конфиденциальности

Политика конфиденциальности Чем отличается двойное гражданство от второго гражданства

Чем отличается двойное гражданство от второго гражданства Программа получения ВНЖ Франции

Программа получения ВНЖ Франции Получение гражданства Польши через Карту поляка. ВНЖ, ПМЖ в Польше.

Получение гражданства Польши через Карту поляка. ВНЖ, ПМЖ в Польше.

Обзор инвестиционных идей от 1 марта 2022 года

На прошлой неделе российские индексы ушли в глубокий минус на фоне геополитической ситуации. Многие западные страны ввели санкции против российских чиновников, некоторых компаний и крупных банков, в том числе и ЦБ РФ. Вероятнее всего, на этом фоне российский рубль продолжит девальвацию, а российские акции повторно протестируют или даже обновят недавно сформированное дно. Несмотря на начавшиеся переговоры, введённые санкции могут не снимать в течение нескольких лет. А это значит, что экономику России ждут непростые времена.

Однако особо смелые аналитики считают, что можно покупать подешевевшие российские активы — в ходе торгов некоторые акции теряли более 50%. В этом обзоре мы рассмотрим инвестиционные идеи по акциям «Юнипро», «АЛРОСА» и «Газпром нефти».

Рискованный энергетик «Юнипро»

Аналитики рекомендуют покупать акции «Юнипро» (UPRO) с целью 3,02 руб. за акцию. Основная идея заключается в том, что на фоне снижения стоимости бумаг дивидендная доходность должна повыситься.

Акции «Юнипро», наравне с бумагами «МТС» (MTSS), многие считают квазиоблигациями, так как бумаги стабильно платят дивиденды и обладают небольшой волатильностью. При этом в прошлом году на фоне растущей ключевой ставки дивидендные фишки отошли на второй план, показывая динамику хуже рынка. Это связано с тем, что в условиях, когда ключевая ставка равна или больше дивидендной доходности (за вычетом 13%), инвесторы зачастую выбирают менее рискованные активы, то есть вклады.

Однако в связи с недавними событиями эта закономерность может поменяться. Дело в том, что на фоне происходящего — конфликта на Украине, ужесточения санкций в отношении банковского сектора и всей финансовой системы России, а также частичного отключения российских банков от SWIFT — инвесторы боятся оставлять средства в банках и выводят их. В данном случае выведенные средства могут быть направлены на покупку акций с высокой дивидендной доходностью. Кроме того, что акции значительно просели в цене, риски в них остаются высокими — санкционная риторика с каждым днём усиливается. При этом «Юнипро» является «дочкой» немецкой компании Uniper, которая, согласно слухам, планирует избавиться от «грязных» (с экологической точки зрения) активов.

С технической точки зрения акции «Юнипро» сейчас растеряли весь рост за последние одиннадцать лет. Сложно сказать, завершилось ли снижение, но пока лучше не торопиться с принятием решений.

Если всё-таки говорить о покупках, то интересным может быть уровень 1,285 руб.

Бриллиантовая гавань «АЛРОСА»

Аналитики рекомендуют покупать акции «АЛРОСА» (ALRS) с целью 130 руб. за бумагу. Как и в ситуации с «Юнипро», делается упор на дивиденды: по итогам II полугодия 2021 г. компания сможет заплатить 7 руб. на акцию, а по итогам 2022 г. дивидендная доходность может составить 19%.

Аналитики понимают, что санкционная угроза нарастает и ряд стран может отказаться от российских алмазов. Но, учитывая растущий спрос на алмазы, покупатели в любом случае найдутся, а рекордные за пять лет цены могут нивелировать частичный спад продаж. При этом последние несколько лет наблюдается тенденция, когда алмазы становятся защитным активом наравне с золотом. Кроме того, компания получает прибыль в валюте, что помогает заработать на девальвации национальной валюты.

Однако «АЛРОСА», наравне с «Газпромом» (GAZP), «Совкомфлотом» (FLOT), «РусГидро» (HYDR) и «РЖД», попала под санкции США, которые запрещают компаниям привлечение долгового и акционерного финансирования со стороны американских инвесторов. То есть компания не сможет проводить SPO и выпускать облигации с участием инвесторов из США. Хотя компания и раньше не планировала проведение SPO, так как основные акционеры — Якутия и Росимущество — не хотят размывать свои доли.

При этом «АЛРОСА» планировала достаточно крупные капитальные вложения в инфраструктурные проекты, сроки восстановления которых были сдвинуты из-за пандемии. Также компания планировала в 2025–2026 гг. направить средства на восстановление рудника «Мир». В такой ситуации возможны два варианта — поиск других источников финансирования (облигации, направленные на инвесторов из других стран, или заимствования у российских банков) или сокращение дивидендов в пользу капитальных затрат. Ещё существует вероятность льготного кредитования, которое может обеспечить правительство для пострадавших от санкций компаний.

С технической точки зрения акция вернулась к значениям октября 2020 г., что подтверждает её устойчивость, даже несмотря на санкции. Если говорить о покупках, то можно присматриваться к бумагам на уровнях 70,4 руб. и 50 руб. за акцию.

Однако стоит учитывать, что риски продолжения санкционного давления по-прежнему высоки.

«Газпром нефть»: нефть надо?

Аналитики считают, что акциям «Газпром нефти» (SIBN) мало что угрожает, как и всему нефтегазовому сектору в целом. Они связывают это с тем, что объём российской нефти на мировом рынке велик, и компенсировать его потерю ничем не удастся. Из-за этого могут вырасти цены на топливо, а вслед за ними — мировая инфляция.

Обзор деятельности «Газпром нефти».

Отказ от покупок российской нефти не пройдёт бесследно для мировой экономики, так как дефицит может составить около 30%. Даже распродажа другими странами своих резервов не сможет в таком случае обуздать цены на нефть. Поэтому мировые лидеры вряд ли примут столь радикальные меры, а если и примут, то останется вариант продавать нефть через посредников.

С технической точки зрения акция значительно просела, но протестировала четыре уровня поддержки. Пока держится уровень 400,45 руб., но, вероятно, это ненадолго. Третий пакет санкций в любом случае ещё раз качнёт качели, выкинув тех, кто сидит в маржинальных позициях. Да, ситуация действительно может стабилизироваться, а акции — вернуться к росту, но до этого должно пройти время. Поэтому пока торопиться не стоит.

В данный момент с покупкой любых акций лучше подождать — это подтверждают и действия Банка России. Регулятор закрыл торги на фондовой и срочной секциях Мосбиржи 28 февраля и 1 марта и отменил все утренние торговые сессии до 5 марта. Необходимо понять, насколько серьёзными будут последствия для российской экономики. Будьте внимательны, выбирая акции компаний с государственным участием, так как они больше остальных подвержены рискам из-за санкций. Также помните, что торговать против тренда опасно, лучше всего присоединяться к тренду на откатах. Кроме того, в условиях высокой волатильности не стоит прибегать к маржинальной торговле. Торгуйте только на свои деньги и не поддавайтесь панике ни при покупках, ни при продажах.

И помните, рынок, как пластилин, постоянно меняет форму и направление. Часто после выхода тех или иных идей и обзоров появляются новости, которые могут изменить ситуацию, поэтому подходить к формированию своего портфеля стоит с большой осторожностью.

Данный обзор выражает субъективное мнение автора и не является рекомендацией к покупке или продаже актива. Всегда стоит индивидуально подходить к рассмотрению каждой инвестиционной идеи и анализировать её согласно вашей торговой стратегии.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://urist7.ru/socium/pervyj-vauchernyj-investicionnyj-fond.html

Источник https://journal.open-broker.ru/investidei/obzor-investidej-ot-1-marta-2022-goda/

Источник