2. Инвестиционные фонды США

Фондовый рынок США – самый большой и самый ликвидный рынок в мире. Имея доступ к биржам США, вы можете инвестировать деньги в любую страну и в любые сектора не только в США, но и по всему миру.

Сейчас я покажу вам, как можно инвестировать деньги в те фонды (ETF), о которых я рассказал в предыдущей главе.

• SPDR S&P 500 (SPY) – наиболее популярный среди инвесторов фонд (ETF). В него входят акции пятисот крупнейших компаний, торгуемых на биржах США.

• Vanguard Total Stock Market ETF (VTI) – ETF, копирующий соответствующий индекс, в который включены акции практически всех компаний США.

В отличие от схемы с российскими ПИФами, вы не можете инвестировать ежемесячно в зарубежные фонды небольшие суммы – 30, 50 или 100 долларов. Это будет довольно накладно и не имеет смысла. Уже при открытии счета вы должны внести некую минимальную сумму (об этом – чуть ниже). Далее вы можете организовать свои инвестиции следующим образом:

• ежемесячно отчислять суммы на депозитный счет в банке;

• раз в год инвестировать накопленную сумму в выбранные зарубежные фонды.

Для того чтобы инвестировать в зарубежные инвестиционные фонды, существует несколько различных способов, но принцип для всех способов один – чтобы купить паи зарубежного фонда, вы должны иметь счет у зарубежного брокера. Ими могут выступать:

• брокерская компания – для открытия счета необходима минимальная сумма 5000 долларов;

• зарубежный банк – для открытия счета нужна минимальная сумма от 50 000 до 300 000 евро;

• страховая компания – минимальная сумма для инвестирования через страховую компанию 500 долларов в месяц.

По этой начальной информации вы должны оценить, какой брокер вам подходит на данном этапе. Если у вас нет начальных сумм для инвестирования, которые указаны выше, вам нужно начинать с накопления капитала на депозитном счете в банке.

Итак, давайте посмотрим, как сформировать фонд вашего ребенка на счету у брокера. Ниже – примеры некоторых зарубежных брокеров. Не пугайтесь – работать с брокерами несложно. Помните, что у вас впереди благородная цель – 1 000 000 долларов, поэтому не стоит бояться мнимых трудностей.

• Lightspeed. Брокер США, который открывает счета клиентам на сумму от 5000 долларов.

Должен сказать, что американские брокеры – самые продвинутые и самые дешевые. Все же сильная конкуренция дает свои плоды. Этот брокер возьмет с вас 3–5 долларов, когда вы покупаете или продаете акции или паи.

• Interactive Brokers. Это также американский брокер, который возьмет с вас всего 1 доллар за сделку. Но, если вы совершите менее 30 сделок в месяц, то есть заплатите менее 30 долларов брокерских комиссий, с вас дополнительно возьмут 10 долларов в месяц. Эта комиссия называется «За неактивность».

Минимальная сумма для открытия счета – 10 000 долларов.

• Saxo Bank. Европейский брокер (Дания), который очень активно предлагает свои услуги в России.

Банк требует не менее 10 000 долларов для открытия счета. Комиссия при этом – 15 долларов за сделку. Большое преимущество данного брокера – возможность общения на русском языке, так как представители брокера есть в России.

Должен сказать, что российские брокерские компании также предлагают услуги инвестирования на зарубежных рынках. Это довольно удобно – работать через брокера, который находится рядом, а не где-то в США, правда, здесь есть одно большое «но». В чем оно состоит, я объясню ниже, когда расскажу вам о том, как защищены ваши вложения при инвестировании через биржевого брокера.

И это один из самых важных вопросов – как будет защищен ваш капитал, если вы будете осуществлять инвестиции через брокера?

Вообще, когда вы покупаете ценные бумаги (неважно, через какого брокера), ваши риски потери капитала из-за банкротства брокера, банка или страховой компании невелики, так как купленные вами ценные бумаги хранятся в отдельном депозитарии, а не у самого брокера. И эти ценные бумаги зарегистрированы на вас. Поэтому при банкротстве брокера вам должны вернуть эти ценные бумаги, но бывает всякое… И поэтому законодательные акты различных стран дополнительно защищают инвесторов от банкротства брокеров.

При открытии счета у брокера США вас будет защищать некоммерческая организация SIPC, которая была создана специально для защиты клиентов брокеров. Сумма страховой защиты клиентов брокеров – до 500 000 долларов. То есть, если вы инвестируете в ценные бумаги через брокера США 300 000 долларов, а брокер вдруг обанкротится, вам вернут либо ваши бумаги, либо их рыночную стоимость.

Такая защита существует у клиентов первых двух брокеров, которых я указал, – Lightspeed и Interactive Brokers.

По законодательству Дании клиенты Saxo Bank защищены на сумму 20 000 евро.

А вот клиенты, инвестирующие в зарубежные ценные бумаги через российского брокера, никак не защищены, потому что сама процедура приобретения этих ценных бумаг не предусматривает такой защиты. Все дело в том, что российские брокерские компании не имеют прямого доступа на зарубежные биржи, поэтому они открывают счета у зарубежных брокеров (таких, как я показал вам выше) и через них покупают ценные бумаги. То есть по сути российские брокерские компании сами являются клиентами брокеров, и защита распространяется на них, но не на вас как клиента российской компании.

То есть если клиенты российских компаний инвестируют на зарубежных рынках общую сумму 1 000 000 долларов, а зарубежный брокер обанкротится, то российской компании вернут всего 500 000 долларов (в США), а не 1 000 000 долларов. Что вернет вам российская компания – остается на совести самой компании.

Такова ситуация с российскими брокерами на момент написания этой книги. Но вполне возможно, что в скором времени российские компании получат доступ на зарубежные биржи, и тогда клиенты российских компаний будут иметь полноценную защиту.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Инвестиционные фонды драгметаллов

Инвестиционные фонды драгметаллов Допустим, самостоятельный выбор акций и фьючерсов кажется для вас слишком сложным, либо у вас недостает на это времени и/или опыта, знаний, но воспользоваться этими инструментами все же хочется. Что же делать в этом случае? Вы можете

1.4. Взаимные и паевые инвестиционные фонды

1.4. Взаимные и паевые инвестиционные фонды Если мы убедим себя в том, что нам уже никогда не удастся достичь прежних высот, мы, несомненно, опоздаем к тому моменту, когда рынки начнут восстанавливаться. Если же восстановление действительно никогда не наступит, то ничто уже

Если вы выбираете первый вариант – Инвестиционные фонды России

Если вы выбираете первый вариант – Инвестиционные фонды России В России довольно много фондов для инвестирования, но, если вы собираетесь инвестировать в них на протяжении длительного срока, я рекомендую остановиться на индексных фондах, которые управляются пассивно

Если вы выбираете второй вариант – инвестиционные фонды США

Если вы выбираете второй вариант – инвестиционные фонды США Как и в случае с российскими фондами, я рекомендую вам инвестировать в фонд, копирующий один из следующих индексов:• S&P 500 – включает в себя акции 500 крупнейших компаний, торгуемых на биржах в США;• MSCI US Broad Market

Если вы выбираете третий вариант – Инвестиционные фонды разных стран мира

Если вы выбираете третий вариант – Инвестиционные фонды разных стран мира Как я говорил выше – мне этот вариант кажется более предпочтительным из-за диверсификации, которая всегда снижает инвестиционные риски. В данном случае мы снижаем страновой и валютный риски.Итак,

1. Инвестиционные фонды России

1. Инвестиционные фонды России Инвестирование в российские ПИФы вы можете начать с небольших сумм – от 10 000 рублей и далее по 1000 рублей в месяц. То есть такое инвестирование доступно практически каждому человеку.Процедура инвестирования в российские ПИФы довольно

2. Инвестиционные фонды США

2. Инвестиционные фонды США Фондовый рынок США – самый большой и самый ликвидный рынок в мире. Имея доступ к биржам США, вы можете инвестировать деньги в любую страну и в любые сектора не только в США, но и по всему миру.Сейчас я покажу вам, как можно инвестировать деньги в

3. Инвестиционные фонды разных стран мира

3. Инвестиционные фонды разных стран мира В предыдущей главе я показал вам, паи каких фондов можно купить, чтобы инвестировать по всему миру.Один из фондов (ETF) – Vanguard Total World Stock (VT). Вы можете купить его через свой счет у брокера – так, как я описал выше.Сейчас же я покажу вам

Паевые инвестиционные фонды

Паевые инвестиционные фонды Паевые инвестиционные фонды (ПИФы) – так они называются в России. Взаимные фонды (Mutual Funds) – таково их название за рубежом. Названия разные, но суть одна. Уверен, что среди читателей этой книги немало тех, кто активно вкладывает деньги в ПИФы и

1.4. Взаимные и паевые инвестиционные фонды

1.4. Взаимные и паевые инвестиционные фонды Если мы убедим себя в том, что нам уже никогда не удастся достичь прежних высот, мы, несомненно, опоздаем к тому моменту, когда рынки начнут восстанавливаться. Если же восстановление действительно никогда не наступит, то ничто уже

Инвестиционные фонды

Инвестиционные фонды Инвестиционные фонды – это идеальный инструмент инвестирования для людей без опыта инвестирования на фондовом рынке. Такие фонды можно подобрать под любой вкус, предпочтения, уровень знаний о фондовом рынке.Существует два основных вида

Классические инвестиционные фонды

Классические инвестиционные фонды Наверняка вы слышали о таком понятии, как ПИФ. А может, уже инвестировали через ПИФы?Это самый простой и надежный способ выйти на фондовый рынок для неискушенного частного инвестора.Аналогом этого понятия на Западе являются взаимные

Другие истинные финансовые посредники: паевые фонды и холдинговые и инвестиционные компании

Другие истинные финансовые посредники: паевые фонды и холдинговые и инвестиционные компании Другими истинными финансовыми посредниками, которые могут получить еще большее развитие с отменой привилегированного положения банков, являются взаимные фонды, холдинговые и

§4. Почему в США популярны инвестиционные фонды?

§4. Почему в США популярны инвестиционные фонды? Способны ли вы покупать акции самостоятельно? Мы имеем в виду не физическую способность подойти к телефону и нажать несколько кнопок. Мы даже не имеем в виду способность провести анализ и выбрать достойных кандидатов для

10.2. Паевые инвестиционные фонды

10.2. Паевые инвестиционные фонды Деньги – это праздник, который всегда с тобой. А. Нилин, российский актер Механизм работы. ПИФы собирают деньги и инвестируют их в различные активы: акции, облигации, иные ценные бумаги, недвижимость и т. д. Сбор денег происходит в форме

Приложение 3 Патрик МакГлинн, Булат Мукушев, Владимир Угрына, Андрей Ухов. Государственные инвестиционные фонды – новый тип долгосрочного инвестора. Принципы организации и деятельности [21]

Приложение 3 Патрик МакГлинн, Булат Мукушев, Владимир Угрына, Андрей Ухов. Государственные инвестиционные фонды – новый тип долгосрочного инвестора. Принципы организации и деятельности [21] Что делать странам, обладающим богатыми природными ресурсами и получающим

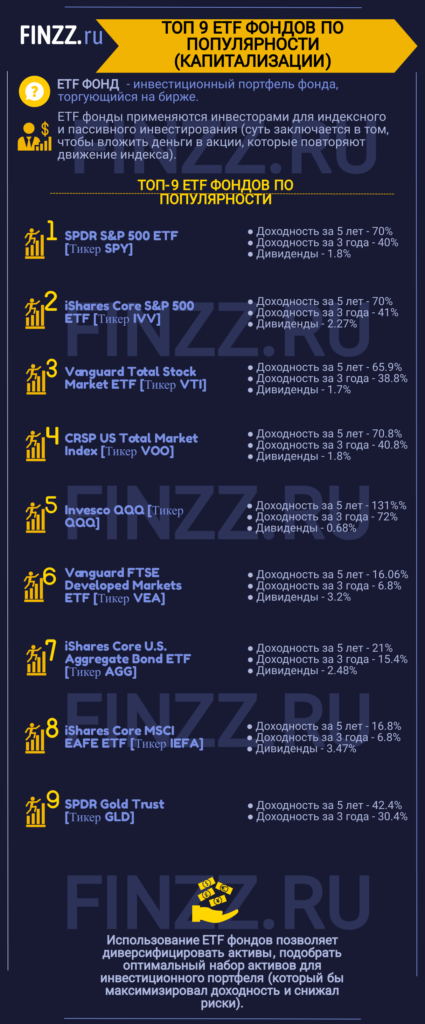

ТОП 9 ETF фондов по популярности (капитализации)

ETF фонд (англ. Exchange Traded Fund) – инвестиционный портфель фонда, торгующийся на бирже. Применяется для индексного и пассивного инвестирования, когда вкладываются в акции, повторяющие движение индекса.

В этой статье разберем лучшие ETF фонды для инвестиций. В настоящее время у российского инвестора есть возможность вкладываться не только в отечественные финансовые инструменты, но также и осуществлять сделки на глобальном рынке. Американские ETF предоставляют широкие возможности для диверсифицирования и высокой доходности. Многие из них включат в себя более 1000 активов, различного сектора, класса, страны. Это позволяет сделать собственные инвестиционные портфели с минимальным уровнем риска.

Также есть ETF фонды, которые показывают не только рост курсовой стоимости на рынке, но также выплачивающие дивиденды. Например, ETF фонд, состоящий из акций дивидендных аристократов (компании, регулярно платящие дивиденды более 25 лет с ежегодным ростом выплат). Более подробно про дивидендных аристократов читайте: → ТОП 64 дивидендных аристократов США. Список. Доходность.

Рассмотрим 9 ETF фондов, имеющие наибольший интерес среди инвесторов↓

Инфографика: ТОП-9 ETF фондов по популярности (капитализации)

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

SPDR S&P 500 ETF

Является одним из старейших ETF фондов США (основан в 1993 г.), следующий за индексом S&P 500. Зачастую при формировании собственного инвестиционного портфеля его используют как бенчмарк, для сопоставлении эффективности. Также его используют активные трейдеры для переключениями между активной и пассивной торговлей. Фонд подходит для долгосрочного вложения и включает в себя акции большой капитализации США из индекса S&P500 (включает в себя акции Miсrosoft (MSFT) 5,36%, Apple (AAPL), и т.д.)

Прибыльность

Риск

Оценка по мультипликатору

Пояснение:

*волатильность – стандартное отклонение цены ETF фонда.

**коэффициент бета – изменчивость по отношению к индексу S&P 500 (если равно 1, то полностью копирует его движение)

*** P/E среди других ETF фондов «Большой капитализации» P/E <10 недооцененный фонд, P/E >20 переоцененный.

ETF SPY активно торгуется на рынке. Капитализация более 283 809,7 млн $

iShares Core S&P 500 ETF

ETF фонд iShares Core S&P 500 (IVV, основан в 2000 г.) отслеживает движение индекса S&P500. Включает в себя акции большой капитализации США и включает акции: ExxonMobil, Apple, IBM, GE и т.д. Основные параметры фонда следующие:

Прибыльность

Риск

На рисунке ниже показана динамика стоимости фонда за ближайшие 2 года. Можно заметить, что его движение сильно коррелируемо с фондом SPY, т.к. они оба имитируют движение индекса S&P 500 .

Повторяет движение индекса S&P 500

Vanguard Total Stock Market ETF

Фонд (VTI, основан 2001 г.) вкладывается во множество американских крупных компаний различных отраслей. Фонд следует за индексом CRSP US Total Market Index, и включает акции таких компаний как: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Alphabet (GOOG), Visa (V) и др. Параметры фонда следующие ↓

| Параметры фонда | Значение |

| Тикер | VTI |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,03% |

| Количество активов | 1599 |

| Прибыльность | |

| Доходность за 5 лет | 65,9% |

| Доходность за 3 года | 38,8% |

| Дивиденды | 1,7% |

| Риск | |

| Волатильность (σ) | 10,9% |

| Коэффициент бета (β) | 1,03 |

| Оценка по мультипликатору | |

| P/E | 22 |

Из-за широкой диверсификации VTI имеет ровный повышательный тренд с низкой волатильностью.

Широко диверсифицированный фонд VTI. Популярен среди инвесторов как бенчмарк по оценке эффективности собственных инвестиционных портфелей

CRSP US Total Market Index

ETF cтроится на основе следования за индексом S&P 500 (основан в 2010 г.). Включает крупнейшие американские компании крупной капитализации: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Berkshire Hathawaw (BRK.B), Johnson & Johnson (JNK) и др. В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | VOO |

| Тип | Фонды акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,03% |

| Количество активов | 504 |

| Прибыльность | |

| Доходность за 5 лет | 70,8% |

| Доходность за 3 года | 40,8% |

| Дивиденды | 1,8% |

| Риск | |

| Волатильность | 18,9% |

| Коэффициент бета (β) | 1 |

| Оценка по мультипликатору | |

| P/E | 22,5 |

Очень устойчивый фонд, максимальная просадка составила 19%

Invesco QQQ

Один из старейших ETF фондов (основан 1999 г.) следует за движением индекса NASDAQ. Имеет большие объемы торгов на бирже и пользуется большой популярность у инвесторов. Включает в себя акции технологического сектора: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Intel (INTC), Cisco (CSCO), Adobe (ADBE) и др.

В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | QQQ |

| Тип | Фонд акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,02% |

| Количество активов | 104 |

| Прибыльность | |

| Доходность за 5 лет | 131%* |

| Доходность за 3 года | 72% |

| Дивиденды | 0,68% |

| Риск | |

| Волатильность | 16,8% |

| Коэффициент бета (β) | 1,03 |

| Оценка по мультипликатору | |

| P/E | 25,5 |

*фонд имеет одну из самых больших доходностей среди всех фондов акций крупной капитализации (макс. 148% у фонда FDN)

Фонд QQQ за последние 5 лет вырос на 131%. Можно заметить, что у него достаточно высокий коэффициент P/E, показывающий высокую перекупленность среди аналогов.

Одна из максимальных доходностей среди аналогичных фондов. За 10 лет фонд увеличил свой капитал в 5,6 раз!

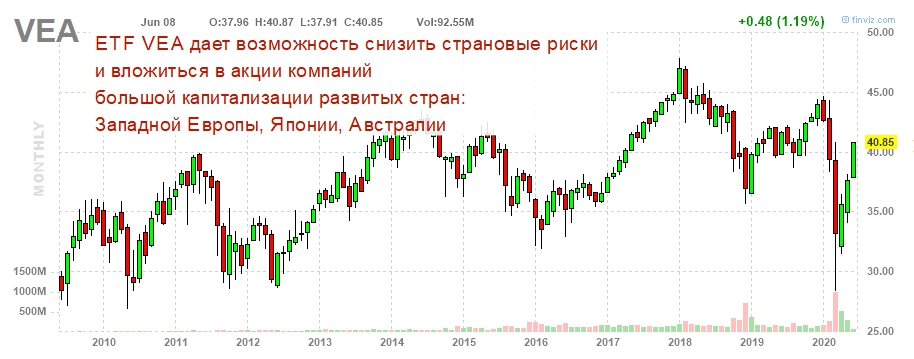

Vanguard FTSE Developed Markets ETF

Фонд (VEA, основан 2007 г.) предоставляет возможность вложиться в акции большой капитализации не только американских компаний, но и развитых иностранных рынков, включая западную Европу, Японию и Австралию. Осуществляет следование за индексом MSCI EAFE Index.

Фонд также как и Vanguard включает в себя более 1000 акций в совокупности со страновой диверсификацией. VEA включает в себя акции таких компаний: Nestle (NESN), Roche Holding (ROG), Samsung Electronics (005930), Novartis (NOVN), Toyota Motor (7203) и др.

В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | VEA |

| Тип | Фонды акций иностранных компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,05%* |

| Количество активов | 1845 |

| Прибыльность | |

| Доходность за 5 лет | 16,06% |

| Доходность за 3 года | 6,8% |

| Дивиденды | 3,2% |

| Риск | |

| Волатильность | 3,5% |

| Коэффициент бета (β) | 0,93 |

| Оценка по мультипликатору | |

| P/E | 15,9 |

Примечание:

*одна из самых низких комиссий на управление среди аналогичных фондов.

На рисунке ниже показана динамика стоимости ETF фонда VEA ↓ Фонд имеет достаточную устойчивость (низкие просадки) во время кризиса и подходит для консервативного инвестора.

Фонд позволяет провести широкую диверсификацию в акции развитых рынков

iShares Core U.S. Aggregate Bond ETF

Фонд (AGG, основан в 2003 г.) предоставляет возможность вложения в американские облигации максимальной надежности. Фонд включает в себя различные национальные и корпоративные облигации США. ETF следует за индексом Barclays Capital U.S. Aggregate Bond Index. Более 40% занимают государственные облигации США.

В таблице представлены ключевые критерии облигационного ETF фонда ↓

| Параметры фонда | Значение |

| Тикер | AGG |

| Тип | Облигации |

| Затраты на вложение (Expense Ratio) | 0,05%* |

| Количество активов | 8899 |

| Прибыльность | |

| Доходность за 5 лет | 21% |

| Доходность за 3 года | 15,4% |

| Дивиденды | 2,48% |

| Риск | |

| Волатильность | 2,75% |

| Коэффициент бета (β) | -0,03% |

Примечание:

*одна из самых низких комиссий на управление среди аналогичных фондов облигаций.

На рисунке ниже показана динамика курсовой стоимости AGG. Фонд подходит для консервативных инвесторов, как инструмент распределения части активов в наиболее надежные финансовые инструменты фиксированной доходности.

Один из самых надежных ETF фондов

iShares Core MSCI EAFE ETF

Фонд (IEFA, основан в 2012 г.) следует за индексом MSCI EAFE Investable Market Index. ETF включает помимо акций американских компаний акции компаний большой капитализации развитых рынков: Nestle (NESN), Roche Holding (ROG), Novartis AG (NOVN), ASML Holding (ASML), SAPE SE (SAP) и др. Всего более 2500 акций.

В таблице представлены основные характеристики фонда ↓

| Параметры фонда | Значение |

| Тикер | IEFA |

| Тип | Фонды акций иностранных компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,07% |

| Количество активов | 2514 |

| Прибыльность | |

| Доходность за 5 лет | 16,8% |

| Доходность за 3 года | 6,8% |

| Дивиденды | 3,47% |

| Риск | |

| Волатильность | 5,23% |

| Коэффициент бета (β) | 0,9 |

| Оценка по мультипликатору | |

| P/E | 13,73 |

На рисунке ниже показана динамика стоимости IEFA. Вложение в данный фонд подойдет для увеличения диверсификации портфеля с ориентацией на дивидендную доходность, т.к. рост самого ETF не выражен.

Фонд развитых позволяет вложиться в более 2500 иностранных компаний

SPDR Gold Trust

Фонд (GLD, основан 2004 г.) основанный на следовании за ценой на золото. GLD используется как хеджирующий актив в портфеле. Включает в себя один единственный актив – золото.

В таблице ниже отражены основные характеристики фонда ↓

| Параметры фонда | Значение |

| Тикер | GLD |

| Тип | Товарный (драгоценные металлы) |

| Затраты на вложение (Expense Ratio) | 0,4% |

| Количество активов | 1 |

| Прибыльность | |

| Доходность за 5 лет | 42,4% |

| Доходность за 3 года | 30,4% |

| Риск | |

| Волатильность | 9,5% |

| Коэффициент бета (β) | -0,08 |

Фонд следует за единственным активов — золотом. Подходит для снижения портфельных рисков и как сберегательный актив

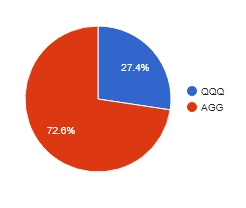

Составление инвестиционного портфеля из ETF

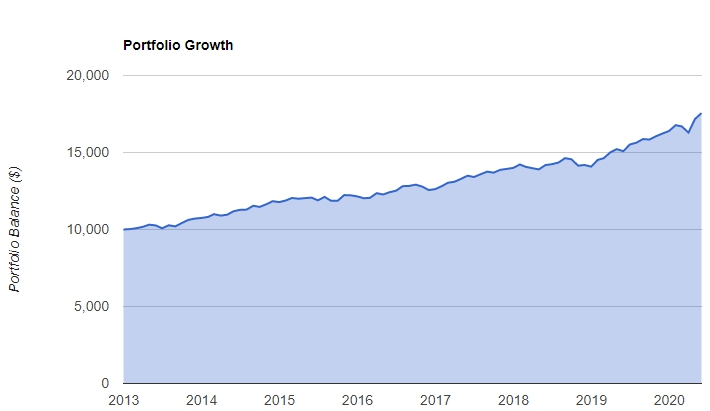

Из 9 разобранных крупнейших ETF я сделал портфель. В результате получились следующие показатели при историческом моделировании за 7 лет. Лучшее значение по коэффициенту Шарпа (доходность/риск) показал портфель составленный только из 2 активов: QQQ и AEG. Они имеют максимальное отличие в классе активов (акции, облигации).

На графике ниже показана динамика смоделированного портфеля из ETF с 2013 по 2020 год ↓

Доходность инвестиционного портфеля 70%

Итоговая доходность: 70%

Максимальная просадка по портфелю: -3,7% (что очень мало, несмотря на кризис 2014 и 2020 года)

Коэффициент Сортино 3.01 (очень хорошие показатели). см. → Коэффициент Сортино. Формула. Пример. Применение

Вывод

Использование ETF фондов позволяет широко диверсифицировать активы и подобрать их для своего инвестиционного портфеля максимизурующие доходность или снижающие риски в зависимости от стратегии инвестирования.

Составление портфеля №2 — выбираем фонды на американские акции с Мосбиржи

Начал смотреть какие фонды на Америку доступны на Московской бирже и у меня челюсть отвисла. Почти 3 десятка ETF и БПИФ направленные на американские акции, использующие различные стратегии, объекты и стили инвестирования. По сравнению с Западом — это немного. Там сотни-тысячи фондов. Но если вспомнить, что еще буквально один-два года назад на нашей бирже обращалось всего пара-тройка ETF на американские акции — это огромный прорыв.

Как выбрать «правильный» фонд подходящий под цели долгосрочного инвестора? На что обратить внимание при отборе? Скрытые условия и неявные факторы, которые могут подпортить статистику и доходность. Покажу свой алгоритм действий.

Список претендентов и цели инвестирования

Не претендую на полноту, но стараюсь поддерживать список ETF в актуальном состоянии, ниже доступные инвесторам фонды с Мосбиржи, направленные на американские акции с кратким описанием стратегии.

Что из этого многообразия взять в портфель?

Я ленивый человек и не хочу делать без надобности лишние телодвижения: что-то там анализировать, выбирать, угадывать-предугадывать. Мне нужен план действий (портфель), который с вероятностью близкой к 100 процентов позволит мне:

- заработать;

- не сильно жалеть (в идеале совсем не жалеть) о «бесцельно потраченных годах и деньгах», вложенных в «неправильные фонды».

Что нам нужно?

Условно вышеперечисленные фонды можно разделить по определенным признакам:

- С активным или пассивным управлением.

- На широкий рынок или отдельные сектора.

- Использующие определенные фактор/стратегии для подбора акций.

Проведем небольшой отсев кандидатов в портфель.

Кто ты: актив или пассив?

Про недостатки активного управления есть сотни исследований (типа этого) показывающие, что в подавляющем большинстве случаев, управляющие фондами не могут победить индекс. При увеличении рассматриваемого интервала времени — процент проигравших индексу растет.

Хотя с другой стороны, если вы сможете правильно подобрать фонд, то выигрыш может намного превысить стандартную доходность от индексного инвестирования. Проблема в том, что вероятность правильного выбора, как и будущей победы очень мала.

Я бы не стал рисковать своими будущими деньгами/прибылями/нервами — и не стал бы делать ставку на фонд с активным управлением. Как вариант, если очень хочется — выделить небольшую часть портфеля на это дело (поиграться).

Перспективные сектора?

За последний год на Московской бирже в основном появляются фонды, направленные на различные сектора экономики: IT, видеоигры, фармацевтика и медицина, облачные технологии, полупроводники, разработчики программного обеспечения и т.п и т.д.

Один только Атон в 2021 году вывел на Мосбиржу с десяток подобных фондов. Плюс конкуренты не отстают — штампуют «перспективные» направления во благо инвесторов.

Если ли смысл покупать отдельные сектора? Возможно и есть. Но я постою в стороне. И не буду включать в свой портфель все эти новомодные популярные быстрорастущие перспективные (можно было бы еще добавить с десяток прилагательных) отрасли, сектора и подсектора.

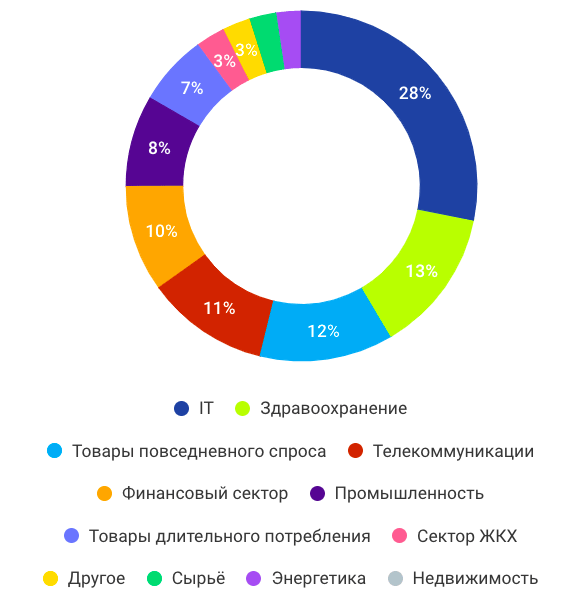

Все вышеперечисленные сектора в той или иной мере присутствуют в индексе S&P500. При покупке фонда на широкий индекс, я автоматом получу компании: и из сектора биотехнологий, фармацевтики и прочей медицины (доля в индексе около 13%), и из IT и программного обеспечения (их доля в индексе примерно 30%).

Абсолютно не вижу причины набирать эти сектора отдельно в портфель.

Идем дальше. Несмотря на перспективность и показанный рост в прошлом, однозначно сказать что именно эти сектора (или фонды, инвестирующие в них) будут лидерами по доходности в следующие несколько лет, весьма и весьма затруднительно. Я даже деньги готов поставить, что вы никогда не отгадаете тройку лидеров следующего года.

Вот вам картинка с доходностью отдельных секторов, входящих в состав индекса S&P500 за последние полтора десятилетия. Можете найти закономерность, какой сектор был более доходный? А точно не могу.

Заглядывать в будущее на много лет (или даже десятилетия) вперед, делая ставку на какой-то один сектор, по моему — это утопия.

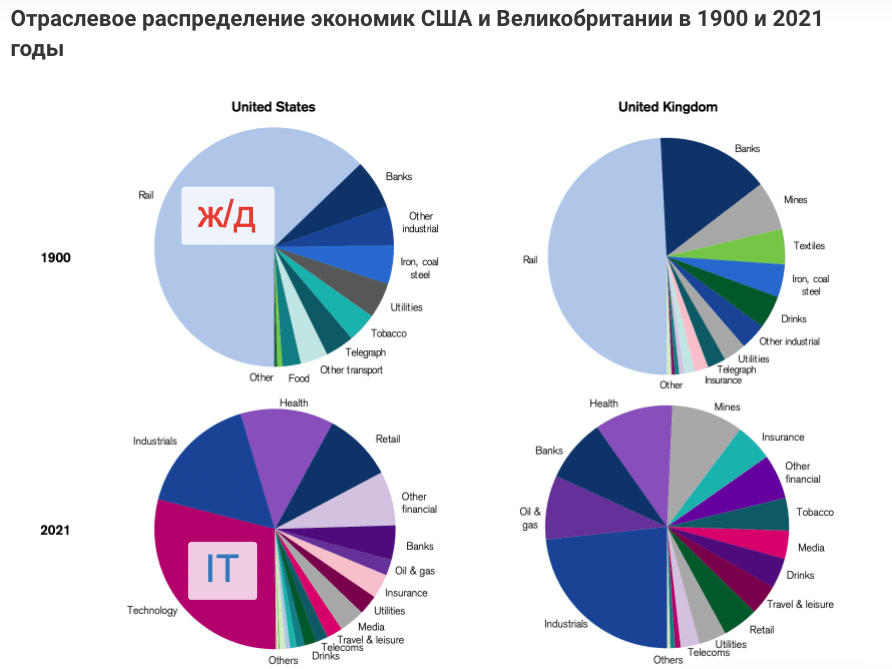

На сайте Finex есть интересная диаграмма, какие сектора доминировали сто лет назад, а какие сейчас.

В начале 20 века самые перспективным сектором считались железные дороги. А лет за 50 до этого — китобойный промысел. Сейчас это IT. Что будет через 10 лет — неизвестно? Возможно скоро начнется «битва за ресурсы»: металлы, лес, чистую воду и воздух.

Я бы рассматривал вложения в секторальные ETF как небольшие спекуляции, с попыткой получить доходность выше рынка на коротких сроках. И только на небольшие суммы.

Факторные ETF

Смысл аналогичен предыдущему пункту. УК и провайдеры разбили индекс (тот же S&P500) на множество кусочков и продают нам его по частям в виде ETF. Каждый фонд нахваливает свой кусок. Хочешь — бери акции роста. Если не хочешь, вот тебе акции стоимости. Есть акции компаний с высокой или низкой волатильностью. Нравятся дивидендные компании? Вот тебе фонды с самыми высокими дивидендами или ETF со стабильными выплатами (типа дивидендных аристократов). Короче на любой вкус и цвет.

Меня особенно «радуют» фонды с дивидендной стратегией, не выплачивающие, а реинвестирующие дивиденды. Какой тогда смысл вкладывать в них деньги? Ради красивого названия? Тем более, на этапе накопления капитала, для инвестора дивиденды будут скорее во вред, чем во благо (плюсы и минусы дивидендной стратегии).

Широкий рынок США

После предварительного отсева, у нас остается всего несколько фондов, ориентированных на широкий американский рынок, прежде всего индекс S&P 500.

- БПИФ SBSP от Сбера.

- БПИФ VTBA от ВТБ.

- БПИФ AKSP от Альфы.

- БПИФ TSPX от Тинькофф.

- ETF FXUS от Finex.

Среди них и будем выбирать кандидата для попадания в долгосрочный портфель.

Сравнение фондов

Пройдемся по главным характеристикам фондом, чтобы выявить лучшие по условиям.

Состав

Начнем с того, что российские БПИФ отслеживают индекс S&P500, включающий в себя 500 крупнейших компаний США. ETF FXUS — отслеживает индекс крупных и средних компаний США, включающий около 550 компаний.

Если смотреть на разницу в индексах, то она практически незаметна. Примерно те же компании. С примерно тем же распределением по весам.

Если смотреть на очень длинной дистанции, то статистика говорит, что компании средней и малой капитализации имеют небольшое преимущество в доходности. Плюс чем больше компаний в составе индекса, чем выше диверсификация.

Так что можно поставить очень небольшой плюсик фонду FXUS от Finex.

Комиссии за управление

В принципе разница в комиссиях не очень значительная. Ее размер укладывается в диапазон 0.79 — 1%.

| Название | Комиссии, % в год |

| БПИФ SBSP от Сбера | 1 |

| БПИФ VTBA от ВТБ | 0,81 |

| AKSP от Альфы | 1.05 |

| TSPX от Тинькофф | 0,79 |

| ETF FXUS от Finex | 0.9 |

Способ отслеживания индекса

Фонды FXUS, SBSP и TSPX — cамостоятельно покупают акции, пытаясь повторить пропорции индекса.

БПИФ от Альфы и ВТБ пошли другим путем. Они покупают иностранные ETF, которые отслеживают индекс S&P500.

Какой вариант лучше?

Теоретически, проще покупать всего один вид ценных бумаг (в нашем случае индексный фонд), чем владеть пятью-шестью сотнями акций различных компаний, да еще с разными пропорциями. Которые к тому же каждый квартал могут меняться (состав индекса пересматривается 4 раза в год).

С другой стороны, иностранные ETF тоже имеют свои комиссии за управление. Которые благополучно перекладываются на российских инвесторов в виде скрытых расходов. Благо, что на Западе комиссии за управление не такие дикие как в нашей стране. И дополнительная переплата за владение иностранным ETF будет не сильно большая:

- БПИФ VTBA покупает иностранный ETF CSPX, имеющий комиссию за управление всего 0.07% в год.

- БПИФ AKSP владеет паями iShares Core S&P 500 ETF (тикер IVV) с комиссией — 0.03%.

В итоге полные расходы инвестора при владении фондами на американские акции составят:

| Название | Комиссии, % | ||

| родные | скрытые | Итого | |

| БПИФ SBSP от Сбера | 1 | 0 | 1 |

| БПИФ VTBA от ВТБ | 0,81 | 0.07 | 0,88 |

| AKSP от Альфы | 1.05 | 0.03 | 1,08 |

| TSPX от Тинькофф | 0,79 | 0 | 0,79 |

| ETF FXUS от Finex | 0.9 | 0 | 0.9 |

Дивиденды и налоги?

Все фонды дивиденды реинвестируют. Но . у нас есть налоги на дивиденды. Напрямую инвестор их не платит, так как все расчеты происходят внутри фонда. Но косвенно они влияют на результаты (будущую прибыль). Чем будут выше налоговые расходы, тем меньше прибыли будет оставаться (реинвестироваться).

В зависимости от страны регистрации, у каждого фонда будет своя ставка налога на дивиденды!

ETF FXUS от Finex. Страна регистрации Ирландия. Налоговая ставка на дивиденды — 15%.

Аналогичный налог будет платить и фонд от ВТБ — VTBA. Вернее не он сам, а ирландский ETF CSPX. Все поступающие дивы ETF CSPX тоже реинвестирует, поэтому формально фонд от ВТБ не получает никаких дивидендов и налогов тоже на платит.

Фонды от Сбера и Тинькофф собирают бумаги самостоятельно! Ставка налога для них составит — 30%.

Фонд AKSP от Альфы за основу взял «неправильный для себя» американский фонд, которые все дивиденды выплачивает своим пайщикам. И для Альфы налог на дивы тоже составит 30%.

Как оценить в деньгах налоговые потери фонда?

Нужно знать дивидендную доходность индекса S&P500. На текущий момент она составляет около 1,3% в год.

Это значит, что при ставке налога в 15% — потери инвестора (или фонда) составят 0.2% от суммы капитала, при 30% ставке, в два раза больше = 0,4%.

Выбирая фонд с более низкой ставкой налогообложения, инвестор может экономить ежегодно около 0,2% от суммы вложенных средств.

На самом деле на текущий момент (осень 2021) дивидендная доходность индекса S&P50 находится на историческом минимуме. Еще каких-то лет 5-6 назад можно было наблюдать доходности в 1,5-2 раза выше.

Я не думаю (хотя конечно же могу ошибаться), что и дальше дивидендная доходность индекса будет такой низкой. Скорее всего она вернется к среднему значению. А какое у нас среднее? Смотрим на истории (прошлый век в расчет брать не будем).

Возьмем среднюю дивидендную доходность в 2%. Экономия на налогах в этом случае, при выборе фонда с правильным налогообложением, может составить около 0,3% (терять на налогах с дивидендов 0,3% думаю выгоднее, чем 0,6%).

Подводим итоги

Планируя выбор выгодного фонда на американские акции, инвестор должен принять во внимание следующие расходы (скрытые и явные), которые он будет нести ежегодно:

- комиссия фонда за управление (родная и иностранного фонда, если он есть)

- ставка налога на дивиденды, в зависимости от страны регистрации фонда.

По совокупности потенциальных потерь, инвестор должен сделать свой выбор в пользу фонда с наименьшими расходами (при прочих равных).

У меня получилось следующие данные:

| Тикер фонда | Полная комиссия за управление | Ставка налога на дивиденды | Потери на налогах | Суммарные расходы инвестора |

| TSPX | 0.79% | 30% | 0.6% | 1.39% |

| FXUS | 0.9% | 15% | 0.3% | 1,2% |

| VTBA | 0.88% | 15% | 0.3% | 1,18% |

| SBSP | 1% | 30% | 0.6% | 1,6% |

| AKSP | 1.08% | 30% | 0.6% | 1,68% |

По совокупности всех потенциальных расходов, самыми оптимальными оказались фонды FXUS и VTBA с примерно одинаковой суммой в 1.18 — 1.2% в год.

Ближайший конкурент фонд от Тинькофф обойдется инвестору дороже на 0,2% в год в виде дополнительных расходов. Отставание остальных двух фондов (SBSP и AKSP) еще больше — 0,4-0.5%.

По мне полпроцента — это вообще очень много. Всего полпроцента могут очень сильно изменить капитал и жизнь долгосрочного инвестора.

Резюмируя

Что же инвестору взять в порфтель из фондов на американский фондовый рынок?

Я бы рассматривал только между двумя фондами с наименьшими комиссиями: VTBA и FXUS. Имеющаяся у них фора в несколько десятых процента перед ближайшими конкурентами будет давать определенные выгоду. Особенно на длительных интервалах.

Если выбирать между ETF FXUS и БПИФ VTBA я отдал бы предпочтение первому.

ETF FXUS работает согласно европейскому законодательству, он более зарегулирован, внутри четко прописаны все правила и алгоритмы и любое отклонение грозит фонду серьезными неприятностям. В принципе, сама структура ETF построена так, чтобы максимально исключить злоупотребления и защитить права инвесторов.

Российские БПИФ можно сказать функционируют по более «расслабленной схеме». Они работают по российскому законодательству, которое не предъявляет к их деятельности жестких требований. Фонд может не следовать персонально заданной стратегии, может покупать совершенно другие инструменты или в других пропорциях. Может на ходу менять стратегию инвестирования (был фонд на золото, стал фонд на серебро) и ему за это ничего не будет. Это конечно крайности, но они имеют место быть. Широкие полномочия российских БПИФ часто могут выливаться в большую ошибку слежения (сильное отклонение от индекса).

Короче, инвестируя деньги в российские ПИФ (или БПИФ) мы можем получить немного не ту доходность, на которую рассчитываем (большую ошибку слежения). Вложения в ETF дают нам определенную уверенность (хотя не 100% гарантию), что фонд будет более-менее точно следовать за индексом.

К примеру, на официальной странице фонда FXUS есть данные о текущей ошибке слежения. Она составляет — 0,11%.

К слову сказать, тот же Finex пару лет назад сравнивал фонды по ошибке слежения. И в то время у российских БПИФ она составляла более процента и достигала почти 9%. С тех пор конечно качество управления у российских БПИФ заметно улучшилось. Факт. Но и Finex за 7-8 лет жизни FXUS показывает отличное качество управления.

Источник https://econ.wikireading.ru/15277

Источник https://finzz.ru/top-9-etf-fondov-po-populyarnosti-kapitalizacii.html

Источник https://vse-dengy.ru/pro-investitsii/fondy-na-amerikanskie-aktsii.html