Топ самых доходных акций компаний США

Американская экономика является крупнейшей в мире. Вложение денег в ценные бумаги ведущих компаний США гарантирует надежность и высокую доходность. Начинающим и опытным инвесторам будет полезно узнать, какие акции американских компаний купить в 2021 г. для получения максимальной прибыли.

Вложение денег в экономику США гарантирует высокий доход.

Привлекательность акций США

Американский фондовый рынок более 10 лет подряд демонстрирует устойчивый рост.

Привлекательность инвестиций в бумаги США обусловлена рядом факторов, характерных для американской экономики:

- Активы номинированы в долларах. Это защищает инвестора от колебания курсов рубля. Валюты развивающихся стран подвержены сильной волатильности, поэтому при долгосрочном инвестировании целесообразно выбирать долларовые активы.

- На территории США зарегистрирована большая часть транснациональных корпораций — компаний, владеющих производственными мощностями по всему земному шару. Часто это признанные лидеры в своих отраслях, продукцией которых пользуется спросом во всем мире.

- В США располагаются компании, представляющие самые передовые и быстрорастущие секторы экономики — фармацевтику, IT, робототехнику. У корпораций большой потенциал роста. Вложения в эти отрасли могут принести в долгосроке инвесторам хорошую доходность.

- Регулярно на биржу выходит большое количество молодых компаний, которые обладают высоким потенциалом. Их отличают гибкость, мобильность и сильные конкурентные преимущества. Стоимость подобных стартапов всего за пару лет нередко увеличивается в несколько раз.

Критерии выбора: советы и рекомендации

На динамику котировок акций оказывают влияние внешние и внутренние факторы. Первые определяются состояниям мировой экономики и рыночной конъюнктурой. Вторые зависят от результатов деятельности самой компании.

Факторы внешней среды

В ближайшем будущем на динамику фондового рынка США положительно будут влиять следующие факторы:

- постепенное восстановление мировой экономики после глобального кризиса, вызванного пандемией COVID-19;

- минимальное значение ключевой ставки, что снижает привлекательность банковских вкладов;

- активная вакцинация населения от COVID-19

Указанные причины стимулируют дальнейший рост котировок акций. Тем не менее целесообразно учитывать и риски, которые могут привести к падению фондового рынка. Стоимость многих активов находится на исторических максимумах. Рост на бирже во многом обусловлен мягкой монетарной политикой регулирующих органов. Ее ужесточение может спровоцировать сильную коррекцию. Поэтому для инвестирования необходимо выбирать компании, обладающие стабильным финансовым положением и имеющим внутренние источники роста.

Внутренней

Главными внутренними факторами, оказывающими влияние на стоимость активов, являются:

- темпы развития бизнеса, что отражается в динамике роста выручки и прибыли;

- соответствие размера текущей капитализации и справедливой стоимости компании;

- дивидендная политика.

Наличие одного или нескольких внутренних факторов делает ценные бумаги эмитента привлекательными для инвесторов.

Стратегии поиска акций для инвестирования

На американском рынке торгуются акции множество компаний, представляющих различные сектора экономики. Выбор объектов для инвестирования — непростая задача. Существует несколько стратегий, которые можно эффективно использовать для поиска наиболее прибыльных активов.

«Единороги»

Методика заключается в поиске молодых стартапов с относительно невысокой рыночной капитализацией. «Единорогами» называют компании, которые находятся на раннем этапе развития, обладают оригинальными технологиями и высоким потенциалом роста.

«Единороги» — компании на раннем этапе развития с потенциалом.

Рекомендуется выбирать проекты, удовлетворяющие следующим критериям:

- капитализация — от 2 до 10 млрд $;

- темпы роста выручки — от 20%;

- инвестиционный мультипликатор PEG — до 1.

При удачном стечении обстоятельств капитализация подобных проектов может увеличиться в десятки и даже сотни раз.

«Акции в фазе роста»

С помощью данной стратегии можно выделить интересные активы по долгосрочным техническим паттернам, отражающим динамику стоимости акций. Цель методики — определение компаний, которые показывают хорошие финансовые результаты. После первичного выбора проектов на основе технического анализа остается проверить фундаментальные показатели бизнеса и сделать вывод о целесообразности инвестирования.

«Экспресс-метод Баффета»

Стратегия заключается в выборе недооцененных компаний, которые обладают хорошими финансовыми показателями и потенциалом роста. Методика названа в честь Уоррена Баффета, инвестора и основателя фонда Berkshire Hathaway.

Для поиска активов можно использовать следующие критерии:

- мультипликатор Р/Е — не более 20;

- доля собственного капитала в структуре активов компании — не менее 50%;

- рентабельность — более 15%.

«Монстры роста»

Методика позволяет найти компании, демонстрирующие рост, сильно превышающий среднесекторальные показатели. Такие активы нередко являются лидерами в своих отраслях и обладают важными конкурентными преимуществами. За счет этих факторов они активно увеличивают свою долю на рынке. Главный критерий — темп роста выручки, который должен составлять не менее 200% за отчетный период.

«Не перегретый рост»

Метод заключается в поиске активов, имеющих высокие темпы роста прибыли, но и не являющихся переоцененными по фундаментальным показателям.

Компании должны соответствовать следующим критериям:

- прирост прибыли за отчетный период — более 50%;

- мультипликатор PEG — менее 1.

Если все условия выполнены, считается, что активы компании имеют хороший потенциал для дальнейшего роста.

Перечень наиболее прибыльных акций американских компаний

Ценные бумаги компаний США представляют самые разные отрасли экономики. Это дает возможность инвесторам создать хорошо диверсифицированный портфель, который будет обладать надежностью и высокой прибыльностью.

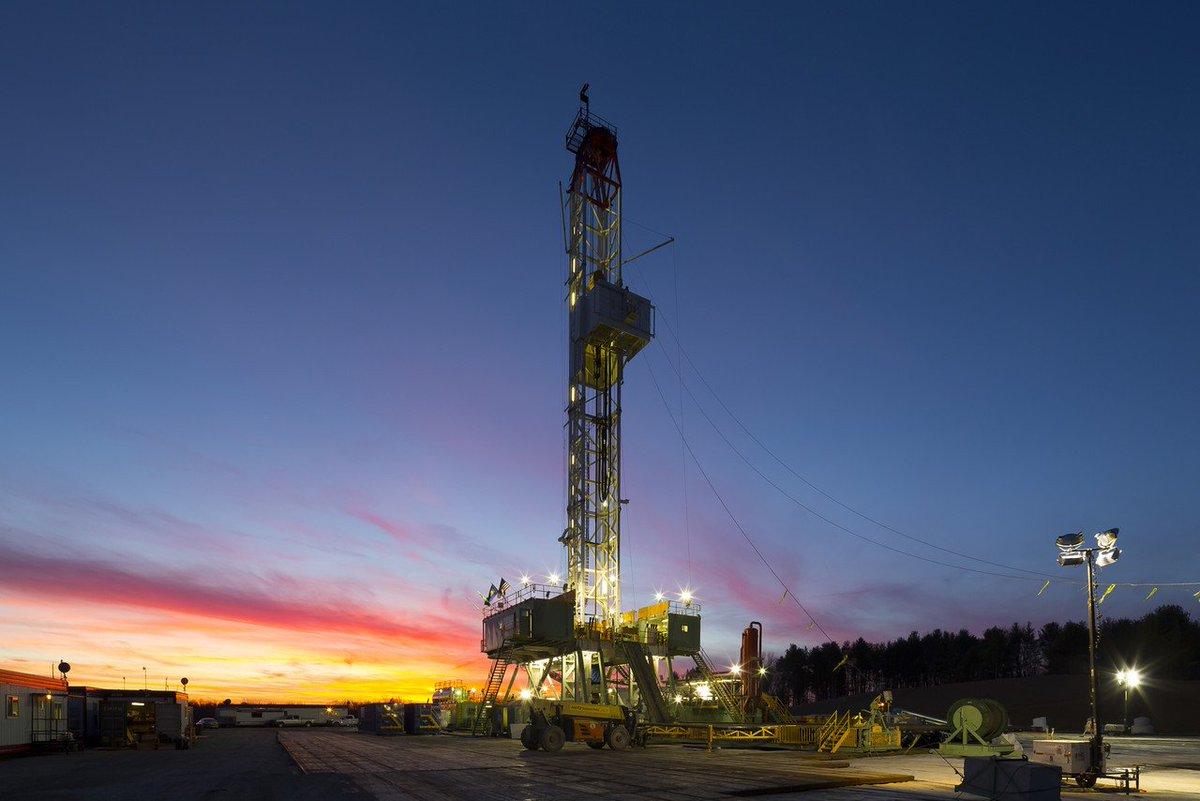

Phillips 66 (PSXP)

Крупнейшая независимая компания, занимающаяся нефтепереработкой. В начале 2020 г. акции потеряли более 35% стоимости. Начало вакцинации населения и рост цен на нефть должны вызвать рост котировок активов. Прогнозируется повышение цены акций на 20-30% в течение 2021 г. Дивидендная доходность Phillips 66 составляет 5,2%.

Phillips 66 — транснациональная энергетическая компания.

Western Midstream (WES)

Компания относится к сектору энергетики. Western Midstream занимается сбором, обработкой и транспортировкой природного газа, конденсата, сырой нефти для компании Anadarko и др. потребителей. Повышение спроса на продукцию может привести к увеличению стоимости акций. Компания снизила в 2020 г. дивиденды в 2 раза — до 6,98% в год.

ONEOK (OKE)

Основная сфера деятельности американской корпорации — добыча и транспортировка природного газа. Котировки акций резко упали в начале 2020 г. При восстановлении спроса на энергоресурсы прогнозируется рост активов на 30-50% от текущей цены.

Ежеквартально ONEOK выплачиваются дивиденды в размер $0,94 на 1 акцию. Покупка акций компании обладает высокой потенциальной доходностью.

Lumen Technologies (LUMN)

Третья по величине телекоммуникационная корпорация США предлагает услуги связи, доступ к облачным хранилищам, занимается вопросами сетевой безопасности. Одна акция стоит около $10. Дивиденды выплачиваются 1 раз в 3 месяца. Компания сравнительно легко преодолела кризис, вызванный пандемией COVID-19. На конец февраля 2021 г. дивидендная доходность составляет 9,5% в год.

.jpg)

Lumen Technologies предлагает услуги связи.

Walt Disney

Один из мировых лидеров на рынке развлекательных услуг. Корпорация Walt Disney — пример диверсифицированной компании, которая получает прибыль от парков развлечений, стриминговых сервисов, продажи игрушек и одежды, производства мультфильмов и сериалов.

Хотя стоимость ценных бумаг достигла отметки в $195, сохраняется хороший потенциал роста. Увеличению прибыли может способствовать открытие тематических парков развлечения после снятия ограничений, выход новых кинофильмов, рост числа подписчиков сервиса Disney+.

Total Se

Транснациональная корпорация занимается добычей и переработкой нефти и газа. Акции компании упали после обвала цена на углеводородное сырье в начале 2020 г. Total Se отличается низкой долговой нагрузкой. Дивидендная доходность составляет 6% в год.

Рост стоимости нефти уже привел к восстановлению цен на акции Total. Сохраняется хороший потенциал для увеличения капитализации компании.

Telefonica (TEF)

Телекоммуникационная компания со штаб-квартирой в Испании обладает самой большой базой клиентов в мире. Дивиденды выплачиваются 2-3 раза в год. Имеется риск падения стоимости ценных бумаг вследствие высокой кредитной нагрузки корпорации. После стабилизации в экономике Telefonica может принести инвесторам хороший доход в ближайшем будущем.

Telefonica — телекоммуникационная компания.

Tyson Foods

Компания — лидер пищевой индустрии США. Является крупнейшим в мире производителем мяса. Tyson Foods активно занимается разработкой продуктов питания для вегетарианцев. Стоимость бумаг в конце февраля 2021 г. достигла отметки $65. По прогнозам экспертов, цены на продукты питания будут стабильно расти в ближайшие годы. Данный фактор приведет к увеличению стоимости акций Tyson Foods.

LTC Properties

Компания занимается управлением домов престарелых и медицинскими центрами, которые обслуживают пожилых американцев. Относится к категории инвестиционных фондов недвижимости — REIT. LTC Properties обладает устойчивым финансовым положением и выплачивает ежегодно до 5,9% в виде дивидендов.

CarMax

Компания является крупнейшим продавцом подержанных автомобилей в США. Акции торгуются с дисконтом после слабых последних отчетов. Мультипликатор P/E составляет всего 17, что для американских компаний является хорошим показателем. Акции выросли до $115. Дивидендов CarMax не выплачивает.

CarMax — розничный продавец подержанных автомобилей.

Gladstone Investment Corp.

Gladstone относится к классу BDC — компаний по развитию бизнеса. Корпорация занимается инвестициями в долги и акции других бизнес-проектов. Ориентируется Gladstone Investment на компании малой и средней капитализации. Во время пандемии менеджмент смог сохранить выплату дивидендов на уровне 8,2%.

Представляет интерес для долгосрочных инвесторов благодаря высокому потенциалу акций и хорошей доходности.

TC Pipelines (TCP)

Корпорация хранит, перерабатывает и транспортирует природный газ. Сильно пострадала во время кризиса из-за падения цена на топливо и кредитов, которые были взяты ранее на постройку новых трубопроводов. Дивиденды акционерам были сокращены до $0,65. Годовая доходность в 2021 г. составит 8,5%.

Exxon Mobil

Крупнейшая по капитализации нефтяная компания в мире. Цена акций Exxon Mobil снизились в начале 2020 г. Падение стоимости нефти спровоцировало убыток более 2,6 млрд $ за последний год. После начала восстановление мировой экономики цены на акции начали повышаться. Exxon Mobil выплачивает ежеквартальные дивиденды. Доходность, исходя из текущих котировок, составляет около 9%.

Exxon Mobil — крупнейшая нефтяная компания.

Apple Inc.

Корпорация входит в число крупнейших по капитализации компаний в мире. Занимается разработкой программного обеспечения, производит компьютеры и смартфоны. Дополнительный доход приносят сервисы App Store, Apple TV+. За 2020 г. акции компании выросли на 75% и продолжают сохранять высокий потенциал. Стимулами для дальнейшего увеличения капитализации могут стать анонсированный выпуск электромобилей и развитие сетей стандарта 5G.

The Williams Companies (WMB)

Компания занимается разведкой, добычей и переработкой нефти и природного газа. Производит автомобильное топливо и электроэнергию. Имеет в своем распоряжении сеть заправок на территории Канады и США. Текущая цена бумаг составляет $23. The Williams Companies выплачивает дивиденды в размере $0,4 на акцию раз в 3 месяца.

American Electric Power

Компания представляет сектор коммунальных услуг. American Electric Power выступает в роли защитного актива за счет наличия стабильного и предсказуемого дохода. Годовая доходность составляет 3%. Ожидается повышение стоимости акций свыше $100 в текущем году.

American Electric Power — владелец предприятий электроэнергетики в США.

Square Inc.

IT-корпорация занимается развитием сервиса электронных платежных систем. Прибыль компания получает за счет распространения приложения Cash App и терминалов Square Register. За год стоимость доходность вложений превысила 260%. Важный драйвер роста — приложение Cash App, позволяющее пользователям проводить операции с денежными средствами, акциями и криптовалютами.

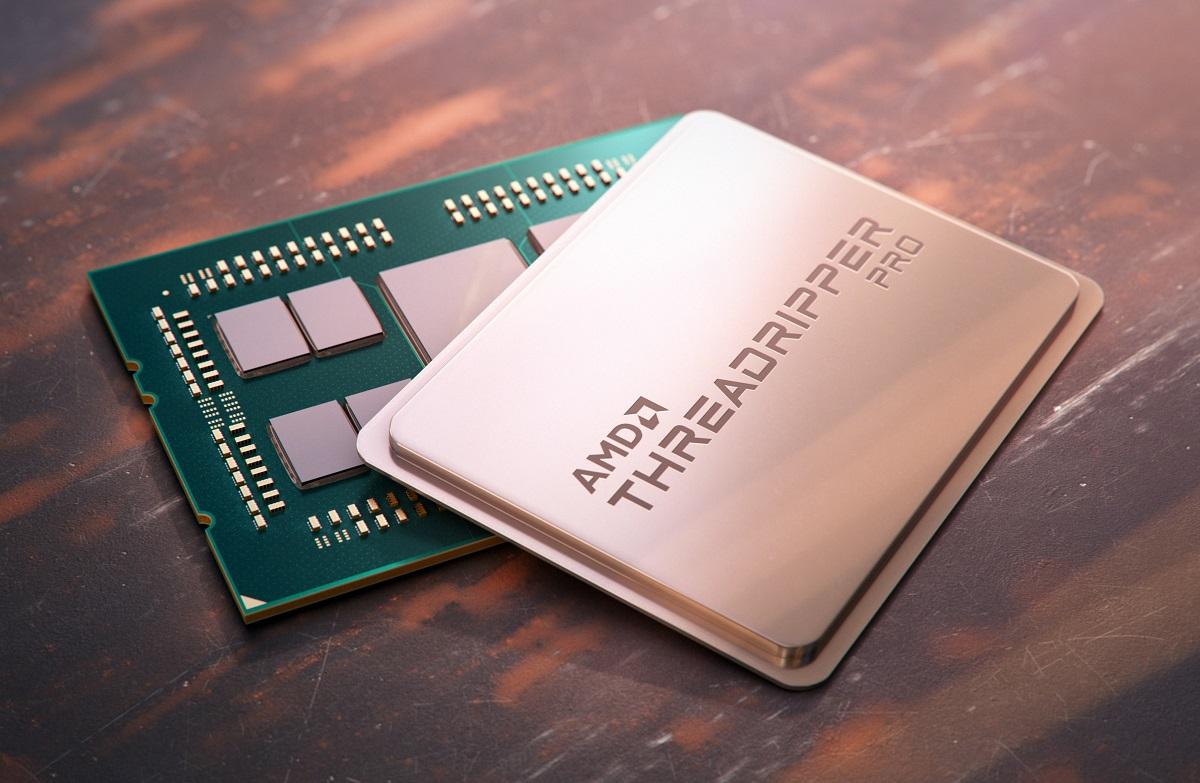

Мировой лидер по производству процессоров и графических видеоадаптеров. Основной конкурент Intel и Nvidia. Выпускает модули оперативной памяти, твердотельные накопители, материнские платы. Продукция AMD востребована в компьютерах, серверах, игровых консолях. Сотрудничает с Sony, Acer, HP, IBM. За год акции подорожали на 95%.

После выхода новой серии процессоров и видеокарт прогнозируется дальнейший рост выручки корпорации.

Snap Inc.

Мессенджер Snapchat завоевал популярность пользователей во время карантина, введенного для ограничения распространения вируса COVID-19. Прибыль компания Snap Inc. получает за счет распространения рекламы в мобильном приложении. Дополнительный источник дохода — приложения Bitmoji и Zenly, «умные» очки Spectacles. За год доходность акций превысила 200%.

Snap — американская компания, владеющая мессенджером.

Citigroup

Компания представляет финансовый сектор США. Citigroup входит в число 4 крупнейших американских банков. По большинству мультипликаторов акции являются недооцененными. После смены менеджмента появилась новая стратегия развития, которая может привести к росту прибыли компании. Акции Citigroup особенно интересны долгосрочным инвесторам.

Zoom Video Communications Inc.

Zoom Video Communications стала бенефициаром карантинных ограничений, введенных в 2020 г. Приложение Zoom для дистанционной видеосвязи позволяет людям организовывать онлайн-конференции, проводить совещания и учебные мероприятия. Число пользователей во время кризиса выросло в 30 раз, прибыль компании увеличилась в 12 раз. За год цена акций взлетела на 400%.

Инвестировать в Zoom рекомендуется с осторожностью — после снятия ограничений в экономике необходимость в использовании приложения сократится.

Uber Inc.

Uber представляет IT-сектор США. Предлагает пользователям удобный сервис для поиска и вызова такси с помощью смартфона. Мобильное приложение позволяет клиентам найти свободную машину, заказать доставку еду, провести оплату услуг. Доходность Uber за год превысила 75%.

Uber — удобный сервис для поиска и вызова такси.

PayPal

Платежная система, конкурирующая с MasterCard и Visa. Число клиентов сервиса во всем мире превышает 300 млн чел. Увеличение объема онлайн-торговли во время пандемии вызвало рост прибыли сервисов интернет-платежей. Акции выросли на 110% в течение 2020 г. Драйверы роста — дальнейший рост числа клиентов, внедрение расчетов в цифровых валютах.

Kinder Morgan (KMI)

Энергетическая корпорация контролирует около 40% рынка природного газа в США. Kinder Morgan занимается переработкой и транспортировкой нефтепродуктов. 2020 год компания завершила с убытками, что привело к падению котировок акций. Дивиденды выплачиваются ежеквартально. Годовая доходность превышает 8%.

Nvidia Corp.

Корпорация занимается разработкой и выпуском графических процессоров. Дополнительный драйвер роста — повышение спроса на производительные видеокарты, которые используются для майнинга криптовалют. Акции Nvidia выросли в цене более чем на 150% за 2020 г. Источником повышения прибыли может стать платформа GeForce NOW, позволяющая удаленно запускать компьютерные игры с помощью ресурсов облачного сервиса.

Nvidia занимается выпуском графических процессоров.

Tesla Inc.

Корпорация под управлением Илона Маска занимается разработкой и производством электромобилей, солнечных панелей, бытовых аккумуляторов повышенной емкости. Акции Tesla выросла более чем в 8 раз за 2020 г. Рост капитализации корпорации и получение прибыли в течение 4 кварталов подряд привели к включению компании в индекс S&P500.

Dentsply Sirona

Представитель сектора здравоохранения. Dentsply Sirona — крупный производитель стоматологического оборудования. Росту прибыли может поспособствовать новый сканер для исследования полости рта Primescan, получивший высокие оценки специалистов. Дивдоходность Dentsply Sirona составляет 0,7% в год. Имеется потенциал роста котировок акций до $65-70.

Pembina Pipeline (PBA)

Канадская нефтегазовая корпорация занимается активным поглощением конкурентов, что привело к резкому росту долговых обязательств. Дивиденды выплачиваются ежемесячно в размере $0,15 на акцию, что составляет около 8% годовых. После восстановления спроса на топливо цена акций может вырасти на 20-30%.

Pembina Pipeline — канадская нефтегазовая корпорация.

Rio Tinto (RIO)

Горнодобывающая компания занимается добычей и разведкой полезных ископаемых. Удерживает 3- место в мире по объему добычи после «Алросы» и DeBeers. Предприятия Rio Tinto располагаются в Австралии, Индии, Англии. Снижение мирового спроса на алмазы привело к падению цены акций до $60. Годовая дивдоходность составляет около 6%.

Altria Group (MO)

Altria Group вместе с Philip Morris является крупнейшей в мире табачной компанией. В 2018-2019 гг. стоимость акций снизилась из-за глобального тренда на здоровый образ жизни и выхода на рынок альтернативных способов курения — электронных сигарет и систем «Айкос». Размер дивидендов руководство Altria Group не снижало.

Исходя из текущих котировок акций, доходность вложений составляет 7-8% годовых.

Raytheon Company

Корпорация входит в тройку главных поставщиков вооружения для армии США. Дополнительный импульс росту капитализации придает слияние с компанией United Technologies, представляющей авиакосмическую отрасль. Выплачиваются небольшие дивиденды — 1,7%. Корпорация обладает хорошими финансовыми показателями и генерирует стабильный денежный поток. Рост расходов на оборону способен положительно повлиять на динамику акций Raytheon Company.

Raytheon Company — поставщик для вооружения армии США.

Philip Morris (PM)

Крупнейшая корпорация, занимающаяся производством табачной продукции. Отличается эффективной бизнес-моделью и стабильно растущей прибылью. Является разработчиком технологии «Айкос», которая набирает популярность во всем мире. Инвесторам выплачиваются ежеквартальные дивиденды в размере $1,2. Учитывая стоимость акции, доходность PM составляет 6% годовых.

Enbridge (ENB)

Основное направление деятельности Enbridge — транспортировка сырой нефти и природного газа. Корпорация владеет сетью трубопроводов в США и Канаде. Стоимость акций снизилась в первой половине 2020 г. на 20%. Драйвером восстановление котировок может стать ввод в эксплуатацию нового трубопровода Enbridge Line 3, который запланирован на конец 2021 года. Это приведет к росту выручки компании. Выплачиваются дивиденды в размере 8% годовых.

Amazon.com Inc.

Корпорация является мировым лидером на рынке электронной коммерции. Через интернет-магазины потребители заказывают электронику, книги, продукты питания. За время пандемии популярность онлайн-магазинов показала впечатляющую положительную динамику.

Amazon.com — самая большая торговая площадка в мире.

Растет число подписчиков сервиса Amazon Prime. Капитализация Amazon выросла за 2020 г. почти на 70%.

FedEx

Компания занимается оказанием курьерских услуг. FedEx доставляет грузы и почтовые отправления по всему миру. Имеет в своем распоряжении крупный флот грузовых судов. Спрос на услуги логистической компании вырос во время пандемии. Акции подорожали за 2020 г. почти на 70%.

Lam Research

Корпорация занимается проектированием и изготовлением оборудования для производства микросхем. Рост спроса на полупроводники будет способствовать дальнейшему увеличению чистой прибыли Lam Research. Компания обладает стабильным финансовым положением и постоянно увеличивает свободный денежный поток. Акции подорожали за год на 90%.

Intel

Производитель электронных устройств, компьютерных комплектующих и процессоров. Продукция Intel используется в 80% компьютеров во всем мире. Активно ведутся работы в сфере искусственного интеллекта, интернета вещей и на других передовых направлениях. Intel — обладатель ряда важных патентов в области IT-технологий. Котировки акций Intel в феврале 2021 г. достигли отметки в $60. Акционерам выплачиваются дивиденды в размере 2% в год.

Intel — производитель электронных устройств.

Netflix Inc.

Корпорация — крупнейший поставщик видеоконтента. Компания выпускает собственные кинокартины, сериалы, мультфильмы. Во время пандемии произошел стремительный рост числа подписчиков сервиса Netflix. Общее число абонентов на начало 2021 г. достигло 180 млн человек. За год стоимость акций выросла на 45%.

Enterprise Products Partners (EPD)

Enterprise Products Partners — это крупнейшее публичное товарищество с ограниченной ответственностью — MLP. Занимается добычей, переработкой и транспортировкой природного газа. Акции упали на 30% в прошлом году. Восстановление экономики США после кризиса, вызванного пандемией, должно привести к росту спроса на топливо. Инвесторы, владеющие акциями Enterprise Products Partners, получают до 9% в виде дивидендов.

Qualcomm Inc.

Транснациональная корпорация занимается разработкой беспроводных телекоммуникационных продуктов. Большая часть дохода формируется за счет продажи микросхем и выплат от других производителей роялти за использование патентов, принадлежащих Qualcomm. Драйвер роста акций — внедрение стандарта 5G. Доходность вложений в компанию за год составила 70%.

Qualcomm Inc — транснациональная корпорация.

WestRock Company

Компания специализируется на выпуске упаковочных материалов. Продукция ориентирована на внутренний рынок США. WestRock Company обладает высоким уровнем свободного денежного потока и хорошей рентабельностью. Стимулом для повышения котировок акций может стать набирающий обороты мировой тренд на отказ от пластиковой упаковки.

China Mobile (CHL)

Крупнейшая в мире по числу клиентов телекоммуникационная корпорация. Акции China Mobile упали в начале 2020 г. на 30%. За счет оптимизации расходов руководству компании удалось добиться снижения издержек и повысить рентабельность бизнеса. Многие аналитики считают, что акции недооценены рынком. Уровень дивдоходности составляет 7% годовых.

Kimco Realty Corporation

Компания представляет сектор недвижимости. Относится к категории REIT. Kimco Realty владеет коммерческой недвижимостью площадью более 74 млн кв. м. Несмотря на увеличение доли онлайн-торговли, ТЦ пользуются большой популярностью у населения. Kimco Realty выплачивает ежеквартальные дивиденды в размере $0,17 на акцию.

Как купить акции США

Приобрести ценные бумаги иностранных эмитентов можно на Московской и Санкт-Петербургской биржах. Для торговли акциями физические лица предварительно должны открыть брокерский счет.

Подобные услуги предоставляют многие российские финансовые компании:

- Сбербанк;

- Тинькофф;

- ВТБ;

- «Альфа-Капитал»;

- «Финам».

Брокер совершает сделки от имени клиента, предоставляет услуги депозитария, выплачивает налоги при получении прибыли. За совершение операций по покупке или продаже активов на бирже взимается комиссия. Для приобретения акций достаточно зайти в онлайн-приложение брокера, выбрать актив и количество ценных бумаг и оплатить сделку банковской картой или средствами со своего счета.

Список акций США с большим потенциалом роста на 2020 год.

Последние пять лет не были хороши для покупки ценных бумаг.

Доходность iShares S&P 500 Growth ETF (NYSEARCA: IVW) составила более 70% в период с 2015 по 2019 год по сравнению с 41% доходностью iShares S&P 500 Value ETF (NYSEARCA: IVE).

В целом ценные бумаги демонстрируют низкие темпы роста, по крайней мере, с 2007 года.

«Повествование, которое фактически объясняет производительность, заключается в том, что стоимость становится все дешевле и дешевле. Он перешел от торговли примерно на одну треть кратной оценки акций роста к примерно одной восьмой кратной оценки», — сказал председатель правления Research Affiliates Роб Арнотт в интервью CNBC в декабре.

Далее Арнотт предположил, что если экономика замедлится в какой — то момент в 2020 году, то растущим акциям будет негде спрятаться, оставляя ценные бумаги, чтобы привлечь львиную долю покупателей.

Чтобы найти свои 10 ценных бумаг, которыми стоит владеть в 2020 году, рекомендую одну акцию из топ-10 акций ETF iShares Russell 1000 Value (NYSEARCA:IWD), вторую акцию с 11-го по 20-й, третью акцию с 21-го по 30-й и так далее, вплоть до 100-й по величине акции.

Чтобы сделать все еще более разнообразным, удостоверимся, что выборы представляет по крайней мере девять различных секторов.

Пусть лучшие акции выиграют!

1. Comcast (NASDAQ: CMCSA).

Кабельная компания, которая за последние годы превратилась в массового создателя телевизионного и кино контента.

За последние 52 недели акции CMCSA принесли акционерам около 33% прибыли, что на 6% больше, чем за тот же период. Это хорошая акция, если вы считаете, что люди будут продолжать смотреть телевизор и фильмы.

В 2020 году компания Comcast планирует выпустить свой сервис потокового видео Peacock, чтобы конкурировать с другими уже существующими сервисами.

2. Activision Blizzard (ATVI).

Второй выбор также исходит из сектора связи. Из девяти секторов на выбор мне пришлось где-то удвоиться.

Прочитав статью о 7 причинах, по которым видеоигры победят, выбрал Activision Blizzard (NASDAQ: ATVI), одного из ведущих в мире издателей видеоигр, который, казалось, был правильным выбором.

За прошедший год акции ATVI принесли приличный общий доход около 28%, что сопоставимо с общим доходом рынков почти 27%. Я уверен, что это может быть намного лучше. Торгуя в 25,5 раза больше своей форвардной прибыли и в 6,8 раза больше продаж, это не совсем дешево. Однако, учитывая потенциал игр и киберспорта в течение следующего десятилетия, вы должны заплатить за потенциальный рост.

Люк Ланго из InvestorPlace, недавно назвал ATVI, одну из 15 лучших акций в 2020 году. Он считает, что появление первых новых игровых консолей с 2013 года – это серьезная причина, чтобы присоединиться к нему.

В декабре я сомневался, что ATVI может достичь 80 долларов в 2020 году. Однако комментарии Люк Ланго заставляют меня усомниться в моих первоначальных мыслях. В любом случае, эта стоимостная акция является долгосрочной покупкой на долгие годы.

3. McDonald`s (MCD).

Следующим из лагеря стоимостных акций находятся потребительские акции.

Хотя рыночная капитализация компании снизилась на 4 миллиарда долларов за один ноябрьский день, когда генеральный директор McDonald’s Стив Истербрук был уволен за отношения с сотрудницей, ему удалось возместить некоторые из этих потерь за два месяца, прошедшие с тех пор.

За последние 52 недели акции MCD – отчасти благодаря увольнению Истербрука принесли менее чем звездную общую доходность в 20,2%, значительно уступая рынкам.

Торгуя в 25 раз больше, чем вперед, и в 7,8 раза, компания оценивается как лучший ресторанный бизнес на планете. Он не может позволить себе пойти на спад продаж в 2020 году, или инвесторы могут видеть, что акции MCD торгуются под 200$ в течение длительного периода.

Тем не менее, как недавно сказал Джош Эномото из InvestorPlace о Золотых арках: «McDonald’s — гордый член дивидендных аристократов. За 43-летний период он постоянно увеличивал свои выплаты. Если спад повлияет на рынки, акции MCD – это имя, которое вы захотите иметь».

4. Coca-Cola (KO).

Если бы я мог владеть только двумя акциями во время рецессии, Mcdonald’S и Coca-Cola (NYSE: KO) были бы настолько хороши, насколько я могу себе представить.

Конечно, Coca-Cola отчаянно боролась в последние годы, чтобы оставаться актуальной в мире, который перешел от газированных напитков компании. Но генеральный директор Джеймс Квинси сделал несколько больших шагов, чтобы убедиться, что он остается главным игроком в мире безалкогольных напитков.

Торгуя с 24,8-кратной форвардной прибылью и 7,3 – кратными продажами, это не дешево и не дорого, но это то, что я бы назвал справедливо оцененным с возможностью роста.

Однако, как я сказал в сентябре, в дополнение к отличным продуктам компании, у нее есть некоторые инвестиции в акции, которые, вероятно, взлетят в 2020 году. Добавьте к этому доходность в 2,8%, и у вас есть ценный запас, который можно засунуть в портфель, если он когда-либо был.

5. Phillips 66 (PSX).

Мысль о владении запасами ископаемого топлива в эпоху возобновляемых источников энергии может показаться бессмысленной. Но пока мы не сможем отключить нефтяные насосы, в вашем портфеле все еще есть место для такой компании, как Phillips 66 (NYSE: PSX).

Это четырехкратная угроза для трубопроводов, нефтеперерабатывающих заводов, предприятий химической промышленности и АЗС.

Аарон Левитт из InvestorPlace недавно назвал PSX ценным пакетом акций, который генерирует реальные денежные потоки из своей диверсифицированной бизнес-модели. Когда дело доходит до энергетических запасов, Левитт знает свое дело. Если ему нравится Phillips, то стоит согласиться с ним.

В настоящее время акции PSX торгуются в 10,1 раза больше своей форвардной прибыли и всего в 0,4 раза выше продаж. Так что, если мне придется владеть энергетическими акциями, это будет одна из тех немногих, которые мне было бы удобно держать, несмотря на тот факт, что в прошлом году она была хуже рынка.

Кроме того, это, возможно, не любимая акция Уоррена Баффета – эта честь принадлежит Apple (NASDAQ: AAPL) — но ему все еще принадлежит около 535 миллионов долларов, или 1,2% компании.

6. Berkshire Hathaway (BRK.B).

PMorgan (NYSE: JPM) только что объявил самый прибыльный год для американского банка в истории. Это было так хорошо, президент Дональд Трамп просил поблагодарить вас от компании. Далее, аналитики начинают приходить в себя по поводу банковских акций в 2020 году.

Итак, почему рекомендую Berkshire Hathaway (NYSE: BRK.B) в качестве моего выбора для финансового сектора?

С одной стороны, топ-10 холдингов Berkshire включают множество банков, точнее всего 67 миллиардов долларов. Во-вторых, BRK готова к прорывному году. За прошедший год общий доход составил всего 16%. Это значительно ниже доходности в 28% для всего рынка США. Торгуя всего в 19,3 раза больше своей форвардной прибыли и в 2,2 раза больше, она не переоценена по сравнению с аналогами.

7. Anthem (ANTM).

C ноября 2018 поставщик медицинских услуг более чем 40 миллионам американцев в 14 штатах через Blue Cross Blue Shield не справился с ситуацией на рынках в целом.

Однако то же самое можно сказать о UnitedHealth Group (NYSE: UNH), другом крупном поставщике планов здравоохранения. За последний год Anthem и UnitedHealth имели почти одинаковую годовую доходность около 17%.

Это не случайно, с тех пор как президент Дональд Трамп вступил в должность, такие компании, как Anthem и UnitedHealth, уступили рынкам. Белый дом намерен ликвидировать Obamacare. И в конце, хотя это может быть хорошо для Anthem, неопределенность отпугивает инвесторов.

Акции ANTM, торгуемые в 13,5 раза больше своей форвардной прибыли и в 0,8 раза, значительно дешевле, чем UNH. В то время как я люблю их обоих, Anthem — игра ценностей.

8. Caterpillar (CAT).

Из 100 крупнейших акций IVE 12 являются промышленными предприятиями, включая Caterpillar (NYSE: CAT). За исключением General Electric (NYSE: GE), у которого в 2019 году был отличный отскок, показатели по сектору не о чем было писать. Годовой возврат CAT составил половину рынка в целом.

Будущие перспективы выглядят позитивно в предстоящем году для крупнейшего в мире производителя тяжелой техники и почему бы нет. Обладая 16% -ной долей на мировом рынке, она все еще играет большую роль в мировой экономике.

Инвестиционный консультант Ларри Рамер, считает, что несколько макроэкономических факторов увеличат стоимость акций CAT в 2020 году: «Оценка Caterpillar менее чем в 14 раз средней оценки прибыли на акцию аналитиками в 2020 году является реальной выгодой на этом рынке, где так много акций переоценено», — заявил Рамер в начале января. «А дивидендная доходность в 2,8% заставит инвесторов ждать, если рынку потребуется время, чтобы понять, что многие макро-тренды движутся в пользу Caterpillar».

9. Prologis (PLD).

В мире логистической недвижимости Prologis (NYSE: PLD) является гигантом.

Prologis – это то, что вам нужно, если вы действительно верующий в мир электронной коммерции. Это самая крупная компания в сфере промышленной недвижимости в мире. У нее есть объекты по всему миру. Благодаря рыночной капитализации в 56 миллиардов долларов вы можете быть уверены, что она является крупным игроком в этом секторе.

Очень внимательно следя за подвигами Amazon (NASDAQ: AMZN) в последние годы, я не понимаю, как вы не можете быть истинным сторонником. Розничная торговля стала общим делом, а логистическая недвижимость – это то, как компании, такие как Amazon, выигрывают игру.

Торгуя в 47,9 раза больше своей форвардной прибыли и в 18,5 раза больше, это не совсем легитимная игра.

Однако, при замедлении роста по всему миру доходность Prologis в 2,3% гарантирует, что ваш с трудом заработанный капитал превзойдет инфляцию в 2020 году и в последующий период.

10. Intel (INTC).

Из всех 10 акций в этом списке, я бы сказал, что Intel (NASDAQ: INTC) является наиболее законной игрой стоимости в этой группе.

Мало того, что акции INTC торгуются со смехотворно низкой в 12,4 раза своей форвардной прибылью и в 3,8 раза выше продаж, но свободный денежный поток (FCF) в размере 14,7 млрд. долл., полученный за последние 12 месяцев, приводит к доходности свободного денежного потока в 5,3%. Это основано на стоимости предприятия в 276,4 миллиарда долларов. Для сравнения, доходность Apple FCF составляет 4,2%, исходя из стоимости предприятия в 1,38 трлн.

Тем не менее, трудно отрицать, что компания, генерирующая столько же свободного денежного потока, сколько Intel, не должна торговать менее чем за 60 долларов за акцию.

Intel может не получить славу, как Advanced Micro Devices (NASDAQ: AMD). Но когда дело доходит до финансовой мощи, Intel побеждает. И все эти факторы делают его просто еще одним членом ценных акций.

ТОП-15 лучших акций роста американских компаний

Акции

Одна из популярных стратегий инвестирования в рынок США – покупка акций роста. Такие компании имеют растущий бизнес и высокие темпы роста выручки в отличие от конкурентов. Свободный денежный поток эмитент направляет на дальнейшее развитие или активную экспансию в отрасли. Ниже представлены ТОП-15 лучших акций роста американских компаний на фондовом рынке.

Предупреждение! Данный материал не является инвестиционной рекомендацией. Вся информация представлена в ознакомительных целях.

Какие бумаги относят к акциям роста

Компании роста – это динамичные предприятия, которые заметно обгоняют конкурентов по растущим доходам. В основном их бизнес ориентирован на инновационных технологиях и изобретениях.

Особенности «историй роста» на американском рынке:

- По мультипликаторам акции роста являются перекупленными. Это связано с тем, что рынок закладывает большие ожидания в эти компании. Долгосрочных инвесторов такая особенность не пугает.

- По коэффициентам бета многие ростовые компании на рынке США обогнали котировки индекса S&P 500. Если на бирже случится коррекция, то такие бумаги данных эмитентов рискуют сильно упасть.

- Есть возможность заработать на повышении курса бумаг. В отличие от дивидендных историй и компаний стоимости такие акции имеют большую волатильность и возможности для быстрого роста котировок. Но есть и риски, связанные с потенциальным падением курса бумаг.

- Классические ростовые компании не зависят от текущего положения дел в мировой экономике. Их бизнес-модель ориентирована на узкий инновационный сегмент. В разные стадии экономических циклов постоянно появляются новые технологии и компании роста.

- В последнее десятилетие к американским акциям роста часто относят IT-компании. Курс таких бумаг в долгосрочном периоде показывает положительную динамику, несмотря на временные коррекции. IT-сфера не единственная отрасль, где есть быстрорастущие бизнесы.

Критерии отбора растущих компаний США

При выборе быстрорастущих американских компаний следует оценивать наличие следующих параметров:

- За последние 5-7 лет наблюдается рост выручки и чистой прибыли. Если эмитент имеет капитализацию свыше $4 млрд, то ежегодный рост должен составлять от 5% и выше. Для компаний с меньшей капитализацией – не менее 7%. Расширение бизнеса и рост прибыли – основные показатели при выборе акций роста.

- Рост форвардной прибыли. Совет директоров компаний отчитывается перед акционерами примерно раз в квартал или 6 месяцев. По результатам этих отчетов видно, насколько растет прибыль предприятия. Но есть еще и прогнозы прибыльности, которые выпускаются финансовыми аналитиками. Эти показатели тоже требуется использовать при выборе ростовых компаний. Все прогнозы должны быть акцентированы на быстрый рост бизнеса.

- Высокая маржинальность бизнеса. Компании при низких затратах получают высокую прибыль с учетом налогообложения и других обязательных отчислений. При оценке эмитента очень важно смотреть на данный показатель. Некоторые предприятия показывают феноменальный рост продаж, но имеют около нулевую чистую прибыль. Это говорит о том, что руководство плохо контролирует финансовую деятельность компании. В первую очередь, доходы и расходы.

- Высокий коэффициент ROE за несколько лет. Компания показывает высокую и стабильную доходность бизнеса. Для расчета мультипликатора требуется взять чистую прибыль и разделить на акционерный капитал. Чем выше данный показатель, тем лучше. Но при выборе акций роста этого мало. Нужно, чтобы полученное значение превышало среднее ROE по отрасли.

По статистике бизнес успешных ростовых компаний США удваивается в среднем за 5 лет. Вместе с этим растут и котировки бумаг.

Лучшие акции роста американских компаний

На американском фондовом рынке большинство акций растут вместе с индексом S&P 500 – в среднем на 4-5% годовых. Но есть и такие бумаги, котировки которых демонстрируют более высокий рост. Это акции ростовых компаний.

Netflix

Американская компания предоставляет площадку для видеохостинга. Здесь можно смотреть фильмы и сериалы самого Netflix или другой лицензированный контент. Данная компания является единственным в мире стриминговым сервисом подобных размеров.

На заметку! Количество подписчиков в Netflix превышает 200 млн человек. Наибольшая доля – пользователи из США и Канады (более 70 млн человек).

Основной рост прибыли Netflix пришелся на 2020 год. Во время пандемии и карантинных ограничений количество пользователей, которые смотрели различные фильмы и сериалы у себя дома, выросло.

Netflix – это быстрорастущий бизнес в своем сегменте. Уникальность компании состоит в том, что пользователям не нужно ходить в кинотеатры для просмотра кино. Посмотреть только что вышедший сериал или фильм можно на стриминговой площадке прямо из дома. При этом цены на подписки демократичные.

В эпоху пандемии услуги подобной компании будут пользоваться большим спросом. Всё это должно положительно сказаться на прибыли и перспективах Netflix.

ServiceNow

Компания работает в сфере облачных технологий с прицелом на IT-сегмент. Основная деятельность – управление процессами на предприятиях и создание различного программного обеспечения.

Структура доходов ServiceNow:

- 95% – подписка на ПО;

- 5% – профессиональные услуги (обучение сотрудников).

Финансовые показатели компании позволяют отнести ServiceNow к акциям роста. Рекордными темпами увеличивается операционная прибыль. За 2020 года по сравнению с прошлым годом это значение выросло практически в 5 раз.

Ключевые особенности компании:

- Одна из лучших рентабельностей в сегменте.

- Стабильно генерируется положительный денежный поток.

- Низкая долговая нагрузка.

- Темпы роста бизнеса около 30% в год.

- Высокая валовая рентабельность.

Главное преимущество ServiceNow – это заключение среднесрочных и долгосрочных контрактов. Подписки рассчитаны на 1-3 года. Это позволяет компании занимать уверенное положение на рынке. Эмитент также нацелен на сотрудничество с крупными платежеспособными корпорациями, которые, как минимум, не планирует сокращать расходы на IT-сегмент.

Компания ServiceNow имеет высокие мультипликаторы. Пока они оправдываются темпами роста прибыли, высокой рентабельностью и стабильным денежным потоком.

Cabot Oil & Gas

Сырьевая компания США, которая преимущественно занимается добычей сланцевого газа. Это независимый сланцевик с положительным свободным денежным потоком. Себестоимость добычи является одной из самых низких среди конкурентов. Уровень долга умеренный.

Компания Cabot Oil & Gas относится к акциям роста из-за быстрорастущего бизнеса. Во многом этому поспособствовало недавнее слияние с еще одним сланцевиком – Cimarex.

Главная особенность эмитента – наличие дивидендной политики. Cabot Oil & Gas платит владельцам своих акций дивиденды с доходностью около 2% годовых. При этом компания нацелена увеличивать данные выплаты.

Главные риски для Cabot Oil & Gas:

- ESG. Развитие зеленой энергетики может негативно сказаться на перспективах, несмотря на положительную финансовую динамику. Например, компании будет сложность получать новые кредиты.

- Падение цен на газ и нефть. Финансовые результаты компании сильно зависят от рыночной конъюнктуры на сырьевом рынке. Чем выше стоимость углеводородов, тем лучше себя чувствует Cabot Oil & Gas. При низких котировках рентабельность добычи падает.

Vertex Pharmaceuticals

Биофармацевтическая компания из США производит и продает препараты для лечения пациентов с муковисцидозом. У Vertex Pharmaceuticals есть быстрорастущий сегмент – расширяющийся ассортимент генетических и клеточных способов лечения сахарного диабета первого типа, серповидноклеточной анемии и т.д.

Американская компания реализует препараты собственного производства аптекам, больницам и клиникам по всему миру. Основной препарат, который приносит высокую доходность, – Trikafta. Данное лекарство предназначено для лечения фиброзной кисты. Компания нацелена на диверсификацию бизнеса. Руководство собирается расширить линейку лекарственных средств для лечения редких заболеваний.

- Доходы биофармацевтической компании увеличиваются рекордными темпами. Выручка и чистая прибыль на акцию в среднем растут на 30% в год.

- Чистая рентабельность компании демонстрирует рост на 44%.

- Чистый долг у Vertex Pharmaceuticals отрицательный.

До 2025 года руководство Vertex Pharmaceuticals планирует наращивать рост оборота примерно на 10% ежегодно. Сегодня компания занимает одно из лидирующих мест в сегменте биотехнологий.

Newmont Corporation

Крупнейшая золотодобывающая компания США, которая по объемам добычи золота занимает первое место в мире. Основные возможные драйверы – рост котировок золота и повышение спроса на драгоценный металл со стороны Центробанков.

Компания имеет крупные месторождения золота не только в США, но и в других странах:

- Индонезия;

- Австралия;

- Перу;

- Гана.

На заметку! Newmont Corporation – единственная компания из золотодобывающей отрасли, входящая в состав индекса S&P 500.

Особенности финансовых показателей:

- умеренная долговая нагрузка;

- сильные балансовые показатели;

- растет свободный денежный поток.

Темпы роста прибыли на одну акцию равны 25%. Если цены на золото не рухнут, компания планирует и дальше демонстрировать такие результаты. Это позволяет отнести бумаги Newmont Corporation к акциям роста.

Главный риск для компании – возможная коррекция на рынке золота. Если мировые регуляторы вместе с ФРС США начнут поднимать ставку, то привлекательность драгоценного металла снизится вместе с котировками. Это может негативно сказаться на будущих финансовых результатах американского золотодобытчика.

Incyte

Биофармацевтическая компания занимается исследованием, разработкой и продажей специализированных препаратов. Основные успехи эмитента связаны с увеличением продаж.

Бизнес-модель Incyte состоит из 3-х направлений:

- Онкология и гематология. В этом сегменте производится сразу несколько одобренных лекарственных средств Jakafi, Pemazyre, Iclusig и Monjuvi.

- Воспалительные заболевания. Пока одобренных препаратов в данном направлении нет. Но активная работа ведется. Есть лекарства, которые проходят третьи клинические испытания.

- Программы с другими фарм-компаниями. Американская компания активно сотрудничает с другими представителями из биофармацевтических направлений: Novartis International AG и Takeda Pharmaceutical Company Limited.

За последние 5 лет темпы роста выручки Incyte показывают положительную динамику – в среднем на 28% в год. Долгосрочная оценка на ежегодный прирост EPS – 18% ежегодно в ближайшие 3-4 года.

Американская компания занимается клиническими разработками не только в США, но и за рубежом. Например, в Швейцарии и Японии. Продажа лекарственных средств осуществляется напрямую через аптеки и клиники, либо через оптовых торговцев.

Fortinet

Компания из США занимается кибербезопасностью. Корпоративным клиентам предлагается огромный выбор решений для надежной работы и хранения данных. Fortinet имеет диверсифицированную бизнес-модель. Свободный денежный поток постоянно увеличивается.

Какие продукты Fortinet предлагает клиентам:

- антивирусное программное обеспечение;

- системы обнаружения вмешательств в работу;

- VPN;

- инструменты для борьбы со спамом.

Кибербезопасность сегодня очень важна в цифровой среде. Почти каждый месяц появляются новости о том, что компьютерный вирус парализовал систему какой-то компании. В итоге эмитент терпит многомиллиардные убытки. Продукты Fortinet предназначены для своевременного обнаружения и уничтожения таких вирусов.

Американская компания Fortinet имеет множество конкурентов на рынке. Самые главные – Cisco и Palo Alto Networks. Но это не мешает ей развивать бизнес и увеличивать достаточно быстрыми темпами выручку.

Эксперты склоняются, что в ближайшие годы расходы на кибербезопасность будут расти. Поэтому Fortinet имеет хорошие перспективы для роста бизнеса и наращивания прибыли.

NVIDIA

Крупнейший чипмейкер, который специализируется на производстве видеокарт. Бизнес компании ориентирован на игровой сегмент и DATA-центры. В I квартале 2021 года NVIDIA показала рекордную выручку – $1,9 млрд. Это произошло за счет высокого спроса на продукцию компании.

Основной драйвер роста бизнеса – дефицит видеокарт. Большая мощность чипов приходится на долю майнинга криптовалют, сложность которых постоянно растет. Майнерам всегда требуются производительные видеокарты. Компания NVIDIA даёт такой ресурс.

На заметку! Чистая прибыль на акцию в ближайшие 5 лет должна показать рост примерно на 27% ежегодно.

Еще одна сильная сторона NVIDIA – балансовые показатели. Компания может с легкостью инвестировать в различные сегменты рынка и разработки новых технологий. На случай кризиса у эмитента припасена огромная подушка из кэша.

Из минусов – слишком маленькие дивиденды. Владельцы бумаг получают около 0,1% дивидендной доходности в год. По сравнению с остальным рынком это низкие значения.

- появление новых видеокарт RTX 30 для компьютерных игр;

- развитие облачных решений;

- ведется активное сотрудничество с компаниями в сфере 5G.

Если дефицит полупроводников сойдет на нет, то есть вероятность перепроизводства. В таком случае бизнес NVIDIA окажется под давлением инвесторов.

Amazon

Это мировой лидер в сфере электронной коммерции. Компания постоянно развивается и показывает стабильные темпы роста бизнеса. Amazon занимает лидирующие места по маржинальности в своей индустрии. В следующие 3 года аналитики прогнозируют рост компании в среднем на 30% ежегодно.

- онлайн-магазин – 51%;

- комиссии от сторонних продавцов – 21%;

- Amazon Web Service – 12%;

- сервисы подписки – 6,5%;

- физические магазины – 4,2%;

- остальное – 5,3%.

Наибольшую выручку эмитент получает в Северной Америке – почти 70%. Американская компания уже не является прежним онлайн-магазином. Бизнес постепенно диверсифицируется, отдавая пальму первенства другим прибыльным сегментам.

Прогнозы Amazon до 2023 года:

- нарастить выручку в 1,5 раза;

- повысить маржу EBITDA до 17,19%;

- увеличить чистый денежный поток вдвое;

- добиться чистой прибыли на акцию в размере 97,77$.

Главные риски связаны с давлением со стороны «зеленых». Из-за ESG компания вынуждена увеличивать затраты на соответствие логистических цепочек новым трендам. К тому же производство огромного количества товаров приводит к загрязнению планеты. Если Amazon не успеет перестроиться, то инвесторы могут сократить свои вложения в этот актив.

Advanced Micro Devices

Компания выпускает центральные процессоры и видеокарты для ПК. Причем сама Advanced Micro Devices их не производит. Эмитент лишь размещает заказы на мощностях сторонних предприятий. Подобной бизнес-структуры нет ни у Intel и NVIDIA.

Американская компания активно развивается и создает новые продукты на рынке видеокарт. Среди последних моделей – процессоры Ryzen. С финансовыми показателями у AMD тоже всё в порядке. Выручка и прибыль растут вопреки негативным ожиданиям экспертов.

Особенности Advanced Micro Devices:

- Отсутствует дивидендная политика. Владельцы акций не получают дивидендов. Они могут заработать только на повышении курса котировок.

- Низкая маржинальность в отличие от конкурентов. Маржа составляет около 46%. В Intel данное значение достигает 60%.

- Высокие мультипликаторы. Компания относится к «истории роста» и многие ожидания уже заложены в котировки акций. Но большинство экспертов, глядя на мультипликаторы, называют бумаги AMD перекупленными.

Компании Advanced Micro Devices, как и NVIDIA, выгоден текущий дефицит полупроводников. Но когда проблема сойдет на нет, темпы роста доходов AMD могут сократиться.

Micron Technology

Крупный производитель полупроводниковых чипов DRAM и NAND. С 2019 года выручка и чистая прибыль компании демонстрируют рост. В 2020 году на китайский рынок пришлось 50% продукции Micron Technology.

- есть финансовая подушка в размере более $7 млрд;

- на ближайшие 5 лет рост чистой прибыли на акцию должен составить 61% ежегодно;

- низкий долг 16% от общего капитала;

- отсутствует дивидендная политика;

- сильные балансовые показатели;

Фундаментальные показатели Micron Technology выглядят лучше, чем в среднем по отрасли. Коэффициент PEG равен 0,14.

Факторы роста бизнеса:

- Рост спроса на микрочипы памяти DRAM и NAND. Ожидается также повышение цен на указанную продукцию.

- До 2026 года прогнозируется рост рынка полупроводников на 7% ежегодно.

- Компания собирается представить рынку новые технологичные решения – 3D NAND. Micron Technology также должна представить решения в сфере 5G и искусственного интеллекта.

- При наступлении кризиса у компании есть надежная финансовая подушка – $7,2 млрд.

Основные риски – повышение CAPEX и увеличение издержек производства, связанные с дефицитом полупроводниковой продукции.

Компания предлагает электронную площадку для онлайн-торговли. Для покупки доступны товары собственного производства и редкие экземпляры. Сегодня платформа насчитывает более 2,2 млн продавцов.

Структура доходов компании:

- комиссионные сборы с продавцов – 74,5%;

- платные услуги для продавцов – 25,5%.

Выручка и чистая прибыль Etsy напрямую зависит от активности продавцов и покупателей. Чем выше продажи, тем больше зарабатывает указанный эмитент.

- Развитие электронной коммерции. Традиционная торговля с каждым годом уступает место онлайн-коммерции.

- С ростом онлайн-торговли должны увеличиваться продажи и прибыль компании.

- Готовность американцев тратиться. Из-за высокой инфляции население США старается не откладывать покупки, совершая их здесь и сейчас. Индекс настроения американских домохозяйств находится на высоких отметках.

- Высокие мультипликаторы. Коэффициент P/E равен 90. Даже для «истории роста» в сегменте электронной коммерции это много.

- Есть вероятность падения покупательной способности американцев. При наступлении этих событий продажи вместе с прибылью компании упадут.

Компанию Etsy нельзя назвать вторым «Амазоном». Но у неё есть все факторы, чтобы являться акцией роста: быстрорастущий бизнес и грандиозные планы.

DexCom

Компания создает системы непрерывного мониторинга глюкозы для людей с сахарным диабетом. Бумаги DexCom относятся к акциям роста, хотя сама компания начала генерировать чистую прибыль только с 2019 года.

Структура доходов состоит из двух направлений:

- продажа сенсоров;

- продажа ресиверов и трансмиттеров.

Большая часть продукции реализуется в США – 78% от всей выручки. Компания также имеет огромный потенциал за рубежом. Сегодня системы DexCom продаются в Западной Европе, Канаде, Австралии и Японии. Основные покупатели – больные с сахарным диабетом.

В странах, где представлена продукция эмитента, около 10 млн людей с сахарным диабетом, которым требуется инсулиновая терапия. Четверть из них пользуется системами DexCom. К 2024 году в компании ожидают увидеть рост целевой аудитории.

В последние годы продажи продукции DexCom росли на 44% ежегодно. К 2025 году прогнозируется удвоить этот показатель. Компания должна будет расти по 15% в год.

Ожидания по дальнейшему росту выручки высокие. Но компания выглядит переоцененной. Коэффициент P/E составляет 149. Еще один риск – высокий долг. Соотношение долговых обязательств капиталу – 120%.

Американская компания владеет одноименной социальной сетью и мессенджерами Instagram и WhatsApp. Основные доходы Facebook получает от онлайн-рекламы. Вторым источником прибыли являются продажи мобильных игр и социальных сервисов.

Социальная сеть Facebook не имеет аналогов в мире по масштабам и способу получения прибыли. В настоящий момент в мессенджере зарегистрировано более 1.5 млрд пользователей.

General Motors

Компания из США зарабатывает на производстве и продаже автомобилей. Выручка формируется также за счет предоставления услуг лизинга и автозаймов.

General Motors активно включилась в гонку электромобилей. К 2025 году компания собирается выпустить 30 моделей электрокаров. Это может стать неплохим драйвером роста бизнеса. Но нужно понимать, что электрификация требует серьезных капитальных затрат. Эти деньги можно получить пока лишь с продажи бензиновых и дизельных авто.

Особенности инвестиций в «истории роста»

Инвестирование в ростовые бумаги подразумевает покупку компаний с быстрорастущим бизнесом. Их доходы и выручка растут быстрее, чем средние значения по сектору. Такой подход помогает инвестору сформировать рост капитала в среднесрочном и долгосрочном периоде.

Инвестиции в акции роста могут принести высокую прибыль за счет роста котировок. Но они имеют серьезные риски. Если компания не оправдает надежд, или выйдет плохая финансовая отчетность, то курс бумаг рухнет. В итоге инвестор потеряет часть вложенного капитала. Отбить падение с помощью дивидендных выплат не получиться.

Ростовые компании преимущественно не платят дивиденды. Если такие выплаты и начисляются, то они слишком мизерные.

Компании роста отбираются из быстрорастущих отраслей:

- IT-сфера;

- биофармацевтика;

- искусственный интеллект;

- кибербезопасность.

«Истории роста» можно найти и в традиционных отраслях. Например, в ритейлинге или сырьевом секторе.

Молодые и небольшие компании часто выходят на IPO. Именно в этот момент инвесторы покупают подобные истории. Но такие инвестиции тоже имеют высокие риски. По статистике большинство вышедших на IPO эмитентов не оправдывают ожиданий инвесторов.

Особенности ростовых компаний:

- Весь доход направляется на дальнейшее развитие бизнеса. Есть компании, которые делятся с акционерами дивидендами. Но их размер невелик.

- Дорогие по мультипликаторам. Это связано с тем, что в курсы бумаг уже заложены ожидания роста. Такие акции, как правило, торгуются без дисконта на фондовой бирже.

- Предоставляют доступ к инновационным технологиям. Компания может усовершенствовать действующие процессы или кардинально изменить подход к решению проблемы, например, с помощью искусственного интеллекта.

- Превосходят «компании стоимости» по темпам роста. В отличие от ростовых компаний такие эмитенты не реинвестируют полученную прибыль в бизнес. Заработанные деньги уходят на выплату дивидендов.

Правила инвестирования

При покупке акций роста следует придерживаться нескольких правил. Они помогут уберечь капитал или вовсе отказаться от сделки в текущий момент.

- Инвестируйте в компании, у которых есть хороший апсайд. Если у растущей компании исчерпаны все факторы роста, то вложения рискуют не оправдаться. Профессиональные инвесторы советуют отдавать предпочтение менее известным и перспективным эмитентам, которые еще не достигли своего пика. Как правило, это недорогие компании, которые только вышли на фондовый рынок.

- У эмитента отличные показатели относительной производительности. Коэффициент RP – хороший индикатор для определения самых успешных и перспективных компаний. Такие эмитенты растут с опережением рынка.

- Смотрите на тренды фондового рынка. Если мировая экономика столкнулась с кризисом, и многие фондовые индексы «валятся», то рост котировок акций роста маловероятен. В ростовые бумаги лучше инвестировать при наступлении бычьего тренда. На медвежьем рынке шансы заработать на повышении котировок небольшие.

- Наберитесь терпения. Рынок всегда дает хорошие возможности для входа в «истории роста». Но таких моментов нужно дожидаться. Терпение – это главный союзник в таком инвестировании. Не стоит также ожидать резкого роста курса купленной акции. Некоторым компаниям для этого требуется от 1 года и выше.

- Следуйте принципам диверсификации. Вкладывать все средства в одну ростовую компанию неправильно. Если котировки акций упадут, то инвестор рискует увидеть убыток в портфеле. Рациональнее инвестировать сразу в несколько «историй роста». Профессиональные инвесторы советуют выделять 5-10% от общей суммы на рисковую часть портфеля.

- Сокращайте потери. Если выбранный эмитент не оправдал ожиданий, и курс бумаг устремился вниз, то не стоит держать бумагу. Лучше избавляться от такого актива, вовремя зафиксировав убыток. В дальнейшем красный минус в портфеле может только увеличиться. Если в росте компании есть уверенность, то её можно докупить.

- Вовремя продавайте акцию. Распродажи бумаг обычно начинаются, когда эмитент начинает терять дальнейший потенциал роста. Инвесторы избавляются от такого актива, толкая котировки акции вниз. В этом случае лучше выходить из бумаги. Если цена дошла до целевого уровня, то от акции также следует избавляться.

- Учитесь выносливости. Долгосрочные инвестиции в успешные «истории роста» показывают большую эффективность, чем краткосрочные спекуляции. Подобные компании за несколько лет могут удвоить или утроить вложенный капитал. Особенно во время бычьего тренда. Главное – набраться терпения и выносливости.

- Повышайте долю успешных акций роста. Это можно сделать во время коррекции на фондовом рынке. Небольшие коррекции являются хорошим моментом усреднения позиции и наращивания капитала в успешной компании. Но здесь важно покупать только «качественных» эмитентов с потенциалом роста. В противном случае есть риск усреднить потери.

- Быть готовым к просадкам. Фондовый рынок цикличен. В зависимости от рыночной конъюнктуры, действий регуляторов и геополитики котировки акций могут падать или расти. При этом неважно, насколько сильные финансовые результаты показывает компания. Рынок может отреагировать на это нейтрально. Но в долгосрочном периоде, как показывает время, «качественные» эмитенты демонстрируют стабильный рост бизнеса и курса бумаг.

Как приобрести американские акции

Купить американские акции роста можно на Мосбирже или СПБ бирже. Они доступны не только профессиональным, но и неквалифицированным инвесторам. Для этого требуется завести счет у одного из брокеров.

Самые крупные и надежные брокерские компании в РФ:

- Тинькофф;

- Сбербанк;

- ВТБ;

- Финам;

- Альфа-Капитал.

Открыть брокерский счет можно онлайн через мобильное приложение банка. После успешной регистрации можно пополнять счет, заходить в раздел с акциями и покупать понравившихся эмитентов.

Что требуется учитывать при купли-продажи акций роста:

- Налоги. Если на момент продажи акция выросла, то инвестору придется заплатить налог с курсовой разницы – НДФЛ 13%.

- Комиссии. С каждой сделки брокер удерживает определенную комиссию. Она зависит от тарифа обсаживания. Узнать информацию о комиссиях можно на сайте брокерской компании.

- Режим расчетов «Т+2». Вывести заработанную прибыль с продажи акций можно через 2 рабочих дня.

Итоги

Покупать акции роста США или нет – каждый решает сам. Такие инвестиции имеют доходность выше рынка, но не гарантируют положительный результат. На фондовом рынке есть куча ростовых компаний. Большая часть из них так и остаются переоцененными. Акции падают и приносят убыток инвесторам. Но есть и успешные «истории роста». Главное – уметь находить такие компании и инвестировать вдолгую.

Источник https://monest.ru/top-samyx-doxodnyx-akcij-kompanij-ssha/

Источник https://invest-journal.ru/spisok-akcij-usa-s-bol-shim-potencialom-rosta-na-2020-god

Источник https://tacticinvest.ru/top-15-luchshih-aktsiy-rosta-amerikanskih-kompaniy/

Источник