Лучшие вложения: 15 самых выгодных российских акций

Самостоятельно выбирать акции для вложений из сотен вариантов на бирже непросто, так что я предлагаю к ознакомлению список бумаг, вкладываться в которые выгодно и сравнительно безопасно. Хочу сразу предупредить: на бирже всегда есть риск. Я опишу наиболее перспективные и выгодные акции российских компаний на сегодня, но не факт, что через месяц или даже неделю ситуация не изменится. Всегда проверяйте текущее состояние рынка перед покупкой!

Растущие отрасли

Прежде чем выбирать акции каких российских компаний выгодно покупать, давайте рассмотрим отрасли, на которые стоит обращать внимание. Основным фактором формирования рынка в этом и предыдущем году оказался COVID-19, так что здесь не будет никаких сюрпризов.

Авиакомпании

Сектора, пострадавшие от пандемии, возглавляют список растущих отраслей. Логика здесь довольно проста — в начале локдауна их акции резко упали из-за введения ограничений. Так, например, случилось с авиакомпаниями — они потерпели огромные убытки из-за запретов перелетов, и их котировки ожидаемо упали. Взгляните на акции «Аэрофлота», обратите особое внимание на падение котировок после начала 2020 года.

Аналогичная динамика наблюдается у всех авиакомпаний. Оцените перспективы роста, опираясь на котировки, что были до пандемии. Например, у Аэрофлота в 2019 году курс стабильно держался в диапазоне 80–90 рублей, сейчас же он равен 69 рублям. Скорее всего, компания будет плавно подниматься до предыдущих значений.

Авиакомпании заинтересованы в увеличении стоимости акций. Чтобы поднять цену на акции, часто используется повышение дивидендов. Акции становятся более привлекательными для инвесторов, и те скупают их активнее, поднимая рыночную цену. Можно ожидать, что крупные авиакомпании будут предлагать приличные выплаты своим акционерам.

Нефтедобыча

Здесь ситуация та же, что и с авиакомпаниями: пандемия снизила котировки акций нефтедобывающих компаний, и у них появился потенциал роста.

Самые низкие котировки у большинства компаний позади, зато сейчас многие показывают уверенный рост. Взгляните на график акций Татнефти — после начала пандемии акции резко упали, а теперь стремятся к предыдущим значениям. Есть все основания предполагать, что через некоторое время они снова будут стоить больше 700 рублей.

IT-технологии

Переход на удаленную работу сделал свое дело — сейчас многие компании оставляют сотрудников на удаленке, даже несмотря на закончившийся локдаун. Кроме того, люди, оказавшись взаперти, стали более активно пользоваться технологиями. Все это повышает спрос на информационные технологии, так что несколько IT-фирм однозначно стоит включить в список выгодных акций российских компаний.

Большой рост IT-компаний состоялся уже в 2020 году и продолжился в 2021. Нельзя точно сказать, поднимутся ли они выше или замрут на месте. Маловероятно, что эти акции пойдут вниз. Большинство аналитиков уверены, что еще год–два котировки IT-компаний продолжат расти. Впрочем, даже если они останутся примерно на этом уровне, владеть такими акциями все-таки стоит — эти компании платят неплохие дивиденды, и долгосрочные перспективы роста у них есть.

Взгляните на акции Яндекса, и вы увидите интенсивный рост с начала 2020 года.

Это одна из самых быстрорастущих российских компаний, и в нее стоит вложиться. Давайте рассмотрим эту и другие бумаги более пристально.

15 самых выгодных акций российских компаний в 2021 году

Перехожу к обзору самых выгодных акций российских компаний, которые можно приобрести в 2021 году.

Yandex

За год доходность этой компании возросла на 86,2%. IT-сектор сейчас находится на пике популярности, а Яндекс — ведущая российская IT-компания. Кроме того, он активно расширяет свое поле деятельности различными сервисами — если раньше это был просто поисковик, то сейчас Яндекс успешно занимает одну из лидирующих позиций в сфере такси, доставок и других сервисов. В общем, падения Яндекса никто не ожидает — скорее всего, это российский Google, и пренебрегать его акциями не стоит. Сейчас Яндекс выпускает одни из самых выгодных акций среди российских компаний.

ПАО Газпром

Нефтегазовая промышленность в 2020 году испытывала трудности, с которыми не сталкивалась с кризиса 2008 года. Резкий обвал цен открыл перед акциями Газпрома довольно неплохие перспективы: к середине 2021 года компания вышла на доковидную стоимость бумаг, а затем продолжила расти. Большие дивиденды подстегивают инвесторов вкладываться в акции Газпрома, что тоже работает на повышение котировок. Сейчас Газпром выплачивает около 9% дивидендов за акцию, приближаясь к показателю Сбербанка (10%).

Дополню эти слова небольшим анализом нефтегазового рынка. В начале 2020 года в мире была 791 буровая установка, но к концу года их количество снизилось до 310. Предложение уменьшилось, а спрос вернулся — запасы добытой нефти уже сейчас значительно сократились. Это неизменно приведет к росту цен на нефть, что, в свою очередь, положительно скажется на финансовом положении Газпрома (и его акционеров).

Учитывайте, что все нефтегазовые компании зависят от цен на свое сырье. Если снова случится форс-мажор, который обвалит цены на нефть, акции Газпрома могут упасть. Но Газпром — это компания федеральной значимости, и критического падения котировок ожидать не стоит. Так что я без опасений включаю его в список акций российских компаний, которые выгодно покупать сейчас.

ПАО Лукойл

Ситуация практически полностью аналогична Газпрому, так что повторяться не буду. Отмечу лишь, что котировки Лукойла менее волатильны по сравнению с Газпромом.

TCS Group

В эту группу компаний входят финансовые предприятия, в частности АО Тинькофф банк. По результатам финансовых отчетностей, у TCS Group все очень хорошо: компания выстояла в кризис и продолжила рост. Компания опережает собственные планы по прибыли, что нельзя не назвать плюсом.

ПАО Магнит

Доходность «Магнита» выросла на 64,4% за прошлый год, и котировки продолжают расти. Факторами роста являются:

- хорошие финансовые отчетности, привлекающие инвесторов;

- расширение целевой аудитории за счет открытия магазинов разных форматов («Магнит у дома», «Магнит Косметик», «Магнит Опт» и так далее);

- приличные дивиденды.

После пандемии люди начали активнее закупаться продуктами у дома, избегая крупных гипермаркетов, а «Магнит» как раз и предлагает подобный формат покупок.

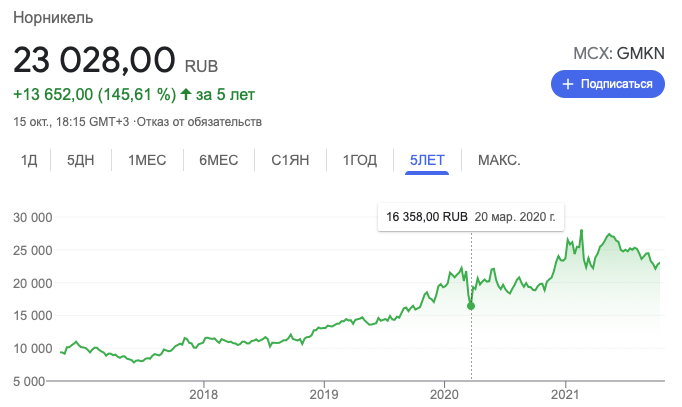

ПАО ГМК НорНикель

НорНикель в принципе всегда был компанией, достойной вложений — финансовые результаты много лет стабильно росли. После начала пандемии компания упала в цене, но пострадала меньше других сырьевых предприятий. Серьезной проблемой стал экологический штраф, наложенный в первом полугодии 2020 года: тогда случилась авария в Норильске, которая вызвала локальную экологическую катастрофу. Иностранные инвесторы, размышляя, какие акции российских компаний выгодно купить, отвернулись от НорНикеля именно по этой причине, что и послужило падением котировок. Но эксперты уверены, что авария оказалась всего лишь единичным случаем, и в будущем на компанию не будут накладываться крупные санкции.

При инвестировании в НорНикель учитывайте курсовую разницу: компания является практически чистым экспортером. Отрицательные курсовые разницы негативно скажутся на котировках.

ПАО Сбербанк

В начале локдауна (февраль 2020) стоимость акций Сбербанка снизилась меньше, чем у других банков, а затем компания пошла на уверенный рост. Сбербанку потребовался всего год, чтобы оправиться от кризиса.

Отмечу и другие факторы роста:

- стабильно низкая задолженность в финансовой отчетности;

- увеличение дивидендов, причем выполняемое в соответствии с обещаниями;

- устойчивые финансовые результаты даже в условиях пандемии;

- развитие IT-сегмента банка.

Сбербанк сейчас развивает информационные направления (подписки на сервисы, доставка, e-commerce), но это пока не учитывается рынком в капитализации компании. Фактически инвестор, покупая акции Сбербанка, получает его IT-сегмент бесплатно.

Сейчас Сбербанк выпускает одни из самых выгодных дивидендных акций среди российских компаний — в 2021 году были выплачены дивиденды в размере 18,7 рубля за акцию (то есть 56% чистой прибыли по МСФО).

Сбербанк относится к «голубым фишкам» российского рынка. Хотите узнать, что это такое и как работать с такими бумагами? Прочитайте статью: «Голубые фишки: акции крупнейших эмитентов и их особенности».

Аэрофлот

Акции Аэрофлота после пандемии выправились и стабильно удерживаются на одной позиции. Сейчас это сравнительно безопасное вложение, а эмитент, стремясь поднять котировки, платит неплохие дивиденды.

Mail.ru Group

О росте популярности IT-компаний уже было сказано выше, рассуждения здесь аналогичны Яндексу. Напомню, что этой компании принадлежат соцсети «Вконтакте» и «Одноклассники».

Системы связи сейчас тоже стали более востребованными, чем раньше, из-за удаленной работы. Хочу отметить волатильность котировок, но в целом у компании наблюдается уверенный рост.

Русал

Цены на алюминий восстанавливаются, так что Русал демонстрирует уверенный рост. Нет предпосылок для резкого падения котировок в ближайшее время.

Русагро

Агротехнические компании тоже постепенно поднимаются в цене — стоимость пищевого сырья (сахара и зерна) значительно возросла после пандемии.

Globaltrans

Как и другие транспортные компании, Globaltrans сперва упал в цене, а затем начал расти и перерастать доковидные значения.

Petropavlovsk Gold

Эта компания решила восстановить выплату дивидендов, так что покупать акции выгодно со всех сторон: и дивиденды получите, и акции скорее всего продолжат расти. Кроме того, цены на золото растут, что тоже положительно сказывается на капитализации компании.

Московская биржа

Акции Московской обоснованно считаются «золотой классикой», и в 2021 году их положение не изменилось — это по-прежнему очень выгодные акции с уверенным ростом котировок и достойными дивидендами.

Выводы

Итак, перед вами есть список наиболее перспективных бумаг российского фондового рынка. Вы узнали, какие акции российских компаний выгодно купить сейчас. Я настоятельно рекомендую не покупать их бездумно, а проанализировать рынок и удостовериться, что эти бумаги подходят для вашего портфеля.

Надеюсь, эта статья помогла вам с выбором акций. Если материал был полезным и интересным, поделитесь им с друзьями в соцсетях.

Какие лучше акции покупать сегодня

Естественно, все акции отличаются стоимостью, надежностью и наличием дивидендных выплат. Здесь мы постараемся расставить все точки над «i» в вопросе, какие акции покупать для получения наибольшей прибыли.

В этой статье мы будем говорить только об иностранных акциях, обращающихся на американских и европейских биржах.

Все начинается с капитала инвестора. Если капитал большой, то наверняка вы нацелены на портфель, состоящий из большого количества акций, то есть не только разнообразие компаний, но и само количество акций. В случае небольшого капитала лучше также придерживаться принципа разнообразия, пусть даже если вы купите всего по одной акции, но разных десяти компаний.

В итоге вопрос «какие акции покупать?» переходит из количественной сферы в качественную. Приобретаемые бумаги должны быть надежными активами, в которых заложен большой потенциал роста.

- К примеру, с января по декабрь акции Intel выросли с $24 до $37. Это приблизительно – 58% чистой прибыли.

- В то же время, «дорогие» акции Seaboard за тот же период времени блуждали в одном и том же диапазоне, не показывая серьезной волатильности.

Какие акции сейчас выгодно покупать

Над этим вопросом работают все профессиональные участники рынка, и мы расскажем, какие акции выгодно покупать, как выбирать акции для покупки и где их вообще искать.

Именно тут нельзя не вспомнить книгу известного Питера Линча – Метод Питера Линча, в которой он и рассказывал, как выбрать акции для покупки. Если вы хотите узнать много тонкостей, то вам обязательно стоит прочитать эту книгу. Кстати, она очень легко читается, наполнена множеством примеров из жизни и личным опытом автора. Из этой книги мы и приведем несколько примеров, какие акции выгодно покупать.

Как выбирать акции

Одним из хороших способов – это искать акции на улицах. Хорошие примеры – McDonalds, Dunkin’ Donuts, Subaru… эти компании выросли в десятки раз после выхода на рынок.

Суть заключается в том, что когда рабочий или уборщица или менеджер посетил впервые McDonalds, наверняка ему показалось это отличной идеей и заведением, и второе, что можно было подумать – а как дела у них с акциями?

Конечно эти примеры уже реализовали себя, но каждый год на рынке появляются новые компании с новыми продуктами и услугами, и если вам кажется, что это отличные продукты и услуги, которых раньше не было или которые имеют огромные преимущества, то стоит поинтересоваться их акциями.

Когда Apple выпускала свои первые Macbook или даже iPhone, всем нравились их продукты, и не сложно было догадаться, что у компании может быть большое будущее. Купив их акции в те времена, многие уже стали миллионерами.

Не обязательно было быть финансовым директором Kodak, чтобы понять, что пленка устаревает и не приносит доход так, как цифровые фотоаппараты. Любители кино знают не хуже Камерона, какой фильм принесет большой доход.

Сейчас самое время сказать, что результаты роста акций зависят от размера компании. К примеру, никто не покупает акции Coca-Cola в расчете на рост в пять раз за год. Это гигантская компания очень надежна и стабильна, но чтобы вырасти даже в два раза, ей потребуется произвести какой-то новый переворот, создать революционный продукт. С математической точки зрения у таких компаний нет шанса удвоиться в ближайшее время, например General Electic уже на столько огромна, что на нее приходится почти 1% ВНП США.

А теперь сравним с молодыми компаниями, будь то технологический стартап или новая сеть ресторанов.

Чтобы удвоить цену акций им достаточно заключить пару новых контрактов или открыть новый филиал расширив точки сбыта продукции.

Какие акции лучше покупать

Существует мнение, что лучше покупать акции, название которой очень скучное. Это говорит о том, что в компании больше думают о продукте и производительности чем об обложке. По статистике, компании с заурядными названиями вроде “Automatic Data Processing” или “Moe and Jack” растут быстрее и стабильнее, чем такие как “General International“. Аналитики с Wall Street не будут советовать и не обратят внимание на скучные и нелепые названия, а когда обратят, акции этих компаний уже вырастут в сотню раз.

Скучная или отвратительная деятельность компании тоже может быть большим плюсом, например уборка, химические вещества, похоронное бюро, лекарство от геморроя, производитель производственного оборудования, производство одноразовой посуды и так далее. Подобные компании делают важные вещи, и мало кто стремится этим заниматься, поэтому развитие подобных компаний зачастую идет семимильными шагами.

Компании, которыми не интересуются аналитики и Wall Street – потенциальные стократники (акции которые растут в сто раз). Часто они скучные, но выполняют важные функции, без которых сегодня жить сложно, и если акции таких компаний обращаются на бирже NYSE, NASDAQ, XETRA – это хороший знак для фундаментального анализа акций такой компании.

Отсутствие конкурентов также может стать положительной стороной. Например, акции компании 21st Century Fox имеют много конкурентов, в отличие от гравийного карьера, который имеет свою четкую нишу. Кстати, 21st Century Fox это поняла и купила акции Pebble Beach вместе с ее карьером.

Акции компаний, которые производят или продают продукт, который постоянно покупается – также кандидаты в акции, которые лучше покупать. Это могут быть лекарства, напитки, еда, бритвенные лезвия…

На вопрос, какие акции лучше покупать, вам ответят инсайдеры – работники компаний или крупные инвестиционные фонды. Следите за тем, какие акции покупают сами работники компаний, или к примеру, такие фонды, как Berkshire Hathaway Уоррена Баффета. Отследить покупки американских инсайдеров не так уж и сложно, ведь когда руководители компаний покупают акции, они обязаны заполнить форму 4 в SEC. Эти данные публикуются в Value Line, Vickers Weekly Insider Report, The Insiders, Barron’s, WSJ. Кстати, продажи акций инсайдерами редко означают трудности в компании, а вот покупка – акции будут расти.

Если компания выкупает свои акции – это хороший признак для рассмотрения компании, ведь компания настолько в себе уверена, что вкладывает деньги в саму себя.

- Сейчас мы рассказали, какие акции лучше покупать, но есть и такие компании, акции которых лучше не покупать. Давайте для полного понимания уделим и этой теме несколько тезисов.

Существует мнение, что лучше избегать компаний на пике роста, когда компания уже добилась международного признания. Но к этому нужно подходить взвешенно. Например, Coca-Cola навряд ли придумает новую колу и удвоит потребление напитка, а вот всем известная и находящиеся на пике Apple, в 2007 выпустила iPhone 2, и казалось бы, компания очень успешная, и уже много достигла, и на пике роста, но с тех пор их акции еще выросли во много раз:

И все же, не стоит кидаться на известные компании, которые уже являются мировыми гигантами, намного больше вы сможете заработать на мало известных акциях и более перспективных компаниях в плане процентного увеличения объемов производства и продаж.

Избегайте вторых. Компании, которые рекламируют себя как второй McDonalds или второй Microsoft, не станут победителями. Вторые остаются далеко позади.

Не покупайте акции компаний, которые инвестируют в неизвестные и несвойственные им области. Примеров очень много, например успешный Gillette купил бизнес по домашним аптечкам и производству часов. Впоследствии просто списали на полный убыток. Или – Exxon Mobil купила компанию по производству электрики и венчурного бизнеса. После провала они отказались от подобных решений и вернулись к своей основной отрасли.

Диверсификация для крупных компаний это очень важно, но лучше когда это происходит в знакомой для компании отрасли или направлении. Например, Microsoft тоже скупает и имеет огромное количество дочерних компаний, но все они находятся в технологической отрасли, связаной с искусственным интеллектом.

Не стоит покупать акции компании, если она продает 20-50% продукции одному покупателю. Например, производитель процессоров для IBM. Если в какой-то момент IBM решит перейти на другие процессоры или начать собирать их самостоятельно, можно оказаться в неприятном положении.

Как покупать ценные бумаги на основе данных

Одним из способов понять потенциал эмитента является анализ разнообразных показателей и маркеров, которые составляются на основе финансовой отчетности этого предприятия.

EBITDA

Экономический показатель, который равняется размеру прибыли до выплаты дивидендов, налога и издержек на амортизации.

EBITDA высчитывается из бухгалтерской статистки предприятия и требуется для определения прибыльности его деятельности. Он применяется в сравнении с альтернативными компаниями и дает возможность оценить эффективность деятельности эмитента независимо. EBITDA не является частью стандартов бухгалтерского учёта. Исторически он использовался при расчете возможности приобретения компании на заемные средства.

P/E, или цена и прибыль

Это экономический показатель, являющийся отношением курсовой цены акций к ежегодной прибыли, разделенной на общее число акций.

P/E – основной показатель, использующийся при оценке инвестиционной привлекательности корпораций. Низкие значения показателя говорят о недооценённости эмитента, большие— наоборот, о перекупленности. Основным недостатком показателя «цена и прибыль» является то, что он может показать отрицательную стоимость акций, если бухгалтерский отчет показал убыток за прошедший год.

P/S — цена и объем продаж

Экономический коэффициент, равняющийся отношению биржевой капитализации предприятия к её ежегодной выручке.

P/S является базовым показателем, использующимся при оценке инвестиционной привлекательности корпораций. Оценка проводится среди однородных отраслей и основывается она на ожидании опытных игроков того, что прибыль соответственно генерирует требующиеся объёмы денежного потока. Низкие значения P/S говорят о недооценённых акциях эмитента, а большие — наоборот, о перекупленности.

- Серьезным преимуществом P/S является то, что он не обретает отрицательных показателей, как индикатор P/E.

- Минус показателя в том, что числитель является мерой собственного капитала, а знаменатель представляет доход на собственный и заемный капитал.

Иногда применяется обратный метод, то есть по среднему для данного сектора экономики значению P/S определяется стоимость непубличной компании путём умножения коэффициента P/S на ежегодную выручку корпорации.

Можно исходить из двух потенциальных соображений насчет вложения денег в акции. В первую очередь можно говорить о сохранении средств. В таком случае необходимо максимально диверсифицировать портфель, используя не только бумаги американского рынка, но других регионов, включая Азию и Европу. К счастью, на международной торговой площадке США NYSE обращаются не только национальные компании Америки, и другие корпорации, такие, как Sony, Samsung, Yandex и прочие.

Работая на одной крупной интернациональной площадке, трейдер может составить портфель из самых разных бумаг. Преследуя цель именно сохранить средства, инвестор должен обратить внимание в первую очередь на компании, которые создают максимальную прибавочную стоимость к своему продукту. Это, как правило, промышленные и перерабатывающие компании. Из общей доли на промышленность должна быть отложена сумма в районе 40-50% от портфеля. 10-15% можно выделить под IT и прогрессивные технологии, включая финансовые корпорации. Оставшиеся 25% можно инвестировать в акции добывающих компаний, которые формируют рынок сырья.

Если же основной задачей инвестора является преумножение его капитала, то имеет смысл вложится в так называемые венчурные активы. В первую очередь это развивающиеся рынки, такие, как Россия, Южная Америка и Китай. На традиционном западном рынке можно обратить внимание на рискованные активы IT-отрасли, фармацевтические компании и другие предприятия с перспективными разработками. В целом, это должны быть бумаги второго эшелона, которые на текущий момент обладают низкой ликвидностью.

На сегодняшний день можно выделить следующие бумаги: Glu Mobile Inc., RadiSys Corp, SandRidge Energy Inc., Scorpio Bulkers Inc.

Кроме этих акций, существует огромное многообразие перспективных предприятий, выбор которых инвестор может провести сам через своего брокера и в зависимости от выбора биржи.

Какие акции покупать – это вечный вопрос инвестора, который не должен иметь окончательного ответа, и именно постоянный поиск делает бедного богатым. Рынки и компании постоянно меняются, и тот, кто постоянно ищет ответы на вопросы, новые компании, малоизвестные акции, компании с большими перспективами – такой инвестор чаще будет находить акции, которые вырастут в десять, сто и более раз.

/rating_on.png)

/rating_on.png)

/rating_on.png)

/rating_on.png)

/rating_half.png) (119 оценок, среднее: 4,49). Оцените, пожалуйста, мы очень старались!

(119 оценок, среднее: 4,49). Оцените, пожалуйста, мы очень старались!

Источник https://bayturin.ru/luchshie-vlozheniya-15-samyh-vygodnyh-rossijskih-aktsij/

Источник https://equity.today/kakie-akcii-pokupat.html

Источник

Источник