Акции золотодобывающих компаний США

Золото всегда считалось «тихой гаванью» для инвесторов. Каждый раз при увеличении экономических рисков и начале кризиса спрос на золотые активы увеличивается, и котировки по ним устремляются вверх. Неблагоприятная экономическая ситуация является сильнейшим драйвером для рыночных цен на золото и производных от него биржевых и внебиржевых деривативов — форвардных, фьючерсных, опционных контрактов и ETF. Застой и кризис в мировой экономике способствует и росту цен на акции компаний, добывающих и продающих золото.

Пандемия COVID-19 обострила интерес инвесторов к защитным активам и ярко проиллюстрировала традиционное для кризисных ситуаций поведение участников рынка. Так, актуальность приобрели акции золотодобывающих компаний США — страны, входящей в число мировых лидеров добычи и экспорта золота.

Вложения в золото — проверенный и надежный вид защитных инвестиций. Они создают финансовую подушку безопасности, диверсифицируют риски по другим активам, страхуют деньги от инфляции и позволяют заработать даже тогда, когда в остальных сегментах наблюдаются рецессионные и депрессивные настроения. В этой статье мы рассмотрим золотодобывающие компании Америки, инвестиции в которые помогут обезопасить, сохранить и преумножить капитал.

Newmont Minings

Newmont Minings (биржевой тикер: NEM) — горнодобывающая корпорация, владеющая золотыми рудниками в США, Мексике, Доминикане, Перу, Гане, Австралии, Канаде и Суринаме.

Newmont Minings традиционно каждый год входит в число мировых лидеров золотодобычи. Также ведет добычу меди, серебра, цинка и свинца. Это единственный золотопромышленник, включенный в фондовый индекс S&P 500, куда входят 500 компаний США с наибольшей капитализацией. Основными потребителями продукции являются банковские структуры и финансовые холдинги.

В начале 2019 года Newmont Minings приобрела крупную канадскую золотодобывающую компанию Goldcorp, выплатив за сделку максимальную за всю историю отрасли сумму — 10 миллиардов долларов. В июле того же года в союзе с другим канадским игроком — Barrick Gold — организовала совместное предприятие Nevada Gold Mines. В рамках него планируется создать в Неваде крупнейший в мире комплекс золотодобычи.

По состоянию на конец 2020 года золотые запасы Newmont Minings равнялись 94 миллионам унций. Капитализация компании в третьем финансовом квартале 2021 года составила 43,39 миллиарда долларов. С 2017 года у фирмы отличная динамика выручки. Также за последние годы можно отметить низкий уровень долговой нагрузки, высокую долю средств в активах и солидный объем денежной ликвидности.

По оценкам экспертов, компания отличается повышенной стабильностью и имеет хорошие перспективы развития. Акции NEM рекомендуются в качестве долгосрочного надежного актива. Консенсус-прогноз аналитиков на 2022-2025 годы — 99,45 доллара за акцию.

Royal Gold

Royal Gold (тикер: RGLD) — холдинг, специализирующийся на управлении, поставках и приобретении ценных металлов, лицензионных платежей и активно инвестирующий в горнодобывающие объекты. Royal Gold нельзя считать типичной золотодобывающей компанией, однако, это авторитетный участник сырьевой отрасли, действующий под собственным брендом и обладающий значительным портфелем инвестиций и роялти.

Основной доход компания генерирует за счет стриминговых соглашений и долей участия в отношении месторождений и других проектов. Подобная бизнес-модель позволяет избежать издержек на разведку, добычу ископаемых, рисков загрязнения окружающей среды и производственных опасностей.

Сегодня Royal Gold владеет долями от 42 золотоносных месторождений, разбросанных по всему миру. Еще 16 объектов находятся в разработке. Помимо участия в золотодобыче, холдинг также сотрудничает еще со 130 проектами по добыче других полезных ископаемых.

За последние годы компания демонстрирует серьезный прирост выручки и операционного денежного потока. По итогам третьего квартала 2021 года выручка от продаж достигла рекордного значения в 174,43 миллиона долларов, валовая прибыль от продаж — 145 миллионов, чистая прибыль — 70 миллионов. Капитализация холдинга составила 6,27 миллиарда.

Эксперты полагают, что акции Royal Gold на текущий момент недооценены и очень привлекательны для покупки, поскольку имеют 30%-ый потенциал роста относительно текущей стоимости. Целевая цена акций — 136 долларов.

Freeport-McMoRan

Freeport-McMoRan (тикер: FCX) — ведущий мировой добытчик ценных металлов. Главным образом известен своими колоссальными объемами добычи меди: 4 место в мире при доле на рынке в 5%. Также компания ведет добычу золота и молибдена. Корпоративные месторождения находятся в США, Южной Америке и Индонезии.

Один из перспективных эмитентов сырьевого сектора. Котировки акций FCX уже получили импульс для движения вверх благодаря значительному росту стоимости меди на международном рынке. Кроме того, фирма восстановила объемы добываемой меди и золота на своем руднике в Индонезии после смены карьерного способа разработки на шахтный. Поддержку акциям оказывает и одобрение Конгрессом США плана развития инфраструктуры страны. Благодаря его реализации сырье Freeport-McMoRan будет востребовано в больших количествах при строительстве и модернизации инфраструктурных объектов.

Оптимистичны и итоги деятельности. За 9 месяцев 2021 года производство золота на фирменных предприятиях возросло на 67,1% по сравнению с предыдущим годом. Руководство корпорации прогнозирует к концу 2021 года рост продаж драгоценного металла до 1325 тысяч унций, что в 1,5 раза превысит показатели 2020.

В третьем квартале Freeport-McMoRan показал увеличение сразу по нескольким пунктам:

- выручки — на 5,8%;

- операционной прибыли — на 19,1%;

- чистой прибыли — на 29,2%;

- чистой прибыли в расчете на акцию — на 28,7%.

Чистый долг уменьшился до 1,9 миллиарда долларов, а рыночная капитализация составила 47,76 миллиарда.

Эксперты рекомендуют покупать акции FCX, предполагая движение цены к отметке 46 долларов к июню 2022 года.

Hecla Mining Company

Hecla Mining Company (тикер: HL) — старейший золотопромышленник в Северной Америке. Компания основана в 1891 году и является вторым по величине производителем серебра в США. Также активно работает над увеличением объемов добываемого золота за счет разработки рудника в канадском Квебеке. Hecla Mining имеет несколько перспективных проектов геологоразведки и пять уже разрабатываемых месторождений золота и серебра в США, Мексике и Канаде.

Хотя производство золота в первом полугодии 2021 года снизилось на 6% и составило 111 тысяч унций, общее количество добытых компанией драгоценных металлов возрастает за счет серебра, цинка и свинца. К концу года руководство компании рассчитывает увеличить производство золота до 193-201 тысяч унций золота за счет активизации работ на шахте Casa Berardi в Канаде, на которую приходится 29% корпоративной выручки.

Гарантией стабильности и драйверами роста для акций Hecla Mining выступают:

- надежная материальная база;

- диверсификация источников прибыли;

- перспективные проекты;

- растущий спрос и цены на серебро и золото.

За третий квартал 2021 года корпорация отчиталась о валовой прибыли от продаж в размере 35 миллионов долларов, чистой прибыли — 979 тысяч. Капитализация оценивается на уровне 2,96 миллиарда.

Сейчас бумаги Hecla Mining выглядят недооцененными и несут отличную возможность заработка. Потенциал роста — около 20%, целевая стоимость акции — 7,2 доллара.

Coeur Mining

Coeur Mining (тикер: CDE) — чикагская компания, занимающаяся разработкой и производством золота, серебра, цинка и свинца. Управляет несколькими шахтами, расположенными в США, Мексике и Канаде.

Хотя известна в основном как производитель серебра, в результате постепенной реструктуризации продукции и диверсификации производств сегодня более 60% прибыли компания получает от продажи золота. Увеличение объемов золотодобычи позволило Coeur Mining сделать свое присутствие на американском рынке более значительным.

Корпоративная бизнес-модель построена на сочетании добычи драгметаллов с заключением стриминговых контрактов с другими добывающими компаниями, что снижает издержки на поддержание производства и общий риск.

Финансовые показатели за третий квартал внушают оптимизм:

- выручка от продаж — 207,9 миллиона долларов;

- операционная прибыль — 8 миллионов;

- чистая прибыль — 32,15 миллиона;

- рыночная капитализация — 1,59 миллиарда.

Руководство Coeur Mining нацелено на органичный рост за счет капиталовложений в приобретенные проекты, высокую операционную эффективность и снижение долговой нагрузки. Вкупе с растущими ценами на золото и серебро это делает акции CDE интересными для инвестиций. Консенсус-прогноз по стоимости акций — 9 долларов, что при текущей цене 6,4 доллара означает прибавку в 40%.

Вложения в золото, в частности, приобретение акций американских золотодобытчиков — неплохой способ сохранения и увеличения инвестиционного капитала на ближайшие 2 года. В этот период эксперты ожидают стабильно высоких цен на золото — не ниже 1700-1800 долларов за унцию. Спрос на металл с восстановлением экономики и ювелирной отрасли будет стабильным или возрастающим. Высокие цены обещают и хорошие выплаты по дивидендам. Ликвидность же акций американских производителей гарантирует быструю конвертацию в деньги в случае необходимости. Если вы хотите сбалансировать свой портфель надежными активами, самое время обратить внимание на американских золотопромышленников.

Покупаем слитки золота в Цюрихе

Сегодня я покупал золото в слитках. Цена покупки была достаточно хороша – спот плюс каких-то 0,5% комиссии, и я не мучился тем, сколько банковской маржи я переплачиваю и есть ли у банка совесть в том, сколько он зарабатывает на мне. Основное правило для покупки золота, как собственно говоря, и для многих других долгосрочных активов – вы зарабатываете, когда покупаете, а не когда продаете. Или покупай максимально дешево, а там видно будет.

Аффинажная компания не вызывала сомнения, к тому же слиток недавно проходил проверку сертифицированным независимым аудитором международного уровня и с тех пор не покидал сертифицированного хранилища.

Основная мысль, которая занимала меня – все-таки, на чем остановиться и где хранить золото в Цюрихе или Лондоне? Сингапуре? Или в Нью-Йорке? Хороший вариант говорили также Торонто, Канада. Победила классика и мой слиток отправился в хранилище Цюриха.

Где купить золотые слитки по рыночной цене

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

На самом деле я покупаю физическое золото не часто, больше как небольшой хедж для портфеля – слишком уж оно не маржинальное, как актив. Но определенная доля прелести в нем есть, и иногда стоит этим заниматься.

Когда-то давным-давно я шел в наш обычный отечественный банк делал там заказ, фиксируя цену, и ждал 3-5 дней пока заветный слиток приедет из центрального офиса. Маржа была порядка 10-15% и это еще как пересчитать курс. Цена на золото всегда, как ни крути, в долларах. Продавать было еще сложнее. Намного. Основная мысль при этом всегда – вдруг эксперт скажет, что это фейк и тогда прощайте денежки или еще чего хуже — будем знакомиться с милицией.

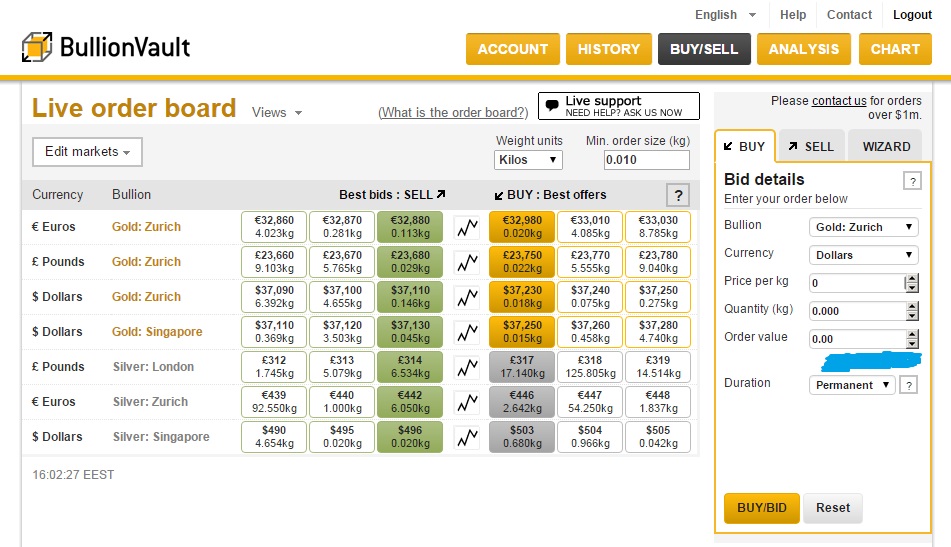

Сегодня все по-другому. Слышали ли Вы когда-нибудь такие имена как BullionVault или Hard Assets Alliance? Может быть GoldRepublic или GoldMoney? Нет? А стоило бы. Эти компании киты мирового рынка драгоценных металлов. Только один BullionVault оперирует 2,2 млрд USD драгоценных металлов (из них 1,3 млрд USD золото), другие не особо отстают. Чем же они занимаются? Продажей золота, которым торгуют Центробанки и другие профессиональные игроки.

Синдром упущенной выгоды FоMO: как он вредит инвестору

Синдром упущенной выгоды – как от него избавиться

Золотые слитки Good Delivery

Обычный человек или обычная компания не имеют реальной возможности оперировать на рынке профессионального золота. Основной товар на нем золотые слитки весом 12 кг качества Good Delivery. С 12 кг в принципе все понятно, разве только что дорого, но, что такое качество Good Delivery и откуда оно взялось?

Когда Вы покупаете-продаете слиток золота (физического, а не виртуального) самой важной операцией является обследование этого слитка экспертом. Золото очень дорогой металл, подделки весьма интересны экономически и застраховаться от них сложно – эксперт все-таки тоже человек, может ошибаться, а может быть, и заинтересован в чем-то своем. Наверное, самая страшная картина купить несколько слитков золота, хранить их десяток лет, наблюдаю за ростом цены на золото, подсчитывать прибыль, а потом при продаже обнаружить, что они ничего не стоят.

То же самое можно сказать и про банки и других крупных игроков. Причем если Вы обычно оперируете штампованными слитками 50 или 100 грамм, которые в целом достаточно тяжело подделать из-за маленького размера, то стандартный 12 кг слиток уже представляет собой весьма интересное занятие в плане соотношения затрат и возможной выгоды. Да, у банка есть специальное оборудование, есть эксперты, но… если все-таки что-то произойдет, убытки будут весьма существенными.

Какой же выход из ситуации, ведь банки не могут каждый раз распиливать КАЖДЫЙ слиток при расчетах друг с другом? Выход: полностью отслеживать весь жизненный цикл слитка. Номерной слиток, после выпуска какой-нибудь уважаемой сертифицированной компанией дальше перевозится в сертифицированное хранилище, причем перевозка осуществляется тоже только сертифицированным перевозчиком. Все перемещения слитка фиксируются, и он никогда не покидает системы. Дополнительно все операции и компании постоянно проверяются независимыми аудиторами. Это и называется качество Good Delivery и оно дает достаточную гарантию от подмены. Если слиток каким-то образом покидает эту систему, например, вы решили его забрать себе домой,– он теряет в цене и обратно попасть может только после переплавки.

Клуб Ленивых инвесторов открыт!

Открываю набор в Клуб Ленивых инвесторов!

Какие же сложности все это представляет для обычного инвестора? Их три:

- забирать домой золото Good Delivery по определению нельзя, можно только хранить в сертифицированном хранилище или перевозить сертифицированными компаниями;

- даже при сегодняшней небольшой стоимости золота порядка 36.000 USD/kg, общая стоимость слитка получается около 430.000 USD, что все-таки очень много, особенно если золото должно составить лишь малую часть портфеля;

- сложности с юридическим оформлением – попробуйте самостоятельно заключить договор с хранилищем, перевозчиком, а потом еще организовать покупку золота со всеми формальностями и платежами за рубеж.

Где купить слитки золота с небольшим капиталом

Казалось бы, тупик, профессиональный рынок доступен только для крупных игроков. Однако компании типа BullionVault или Hard Assets Allience предлагают варианты и для мелких инвесторов. Они покупают один большой слиток на 12 кг и продают его по частям своим клиентам, при этом слиток не покидает систему. Это основная мысль – слиток в системе, вы собственник части слитка. Все просто, но, конечно, нюансы есть, и кому интересно – читайте в следующих постах или спрашивайте напрямую.

В большинстве подобных предложений клиент получает следующий комплект услуг:

- легкий доступ к счету и легкость покупки-продажи (через интернет);

- прямая 100% собственность на физическое золото;

- застрахованное, независимое хранение в сертифицированном хранилище;

- прозрачный, независимый внешний аудит;

- возможность физической поставки в натуре;

- высокую ликвидность (обычно в течение дня или рабочего дня);

- высокую рентабельность по сравнению с другим физическим золотом, т.к. прозрачное ценообразование, низкие спреды и комиссии на уровне до 0,05%

- географическое хранение в разных частях света (Европа, Америка, Азия);

- надежность хранения, минимальный риск кражи;

- практическое отсутствие риска подделки.

Недостатки тоже есть:

- компания, с которой заключается договор, должна быть надежной, т.к. всегда существует неторговые риски (как и банку, брокеру, итп) по сравнению с физическим владением «дома»;

- необходимость участия банка при вводе-выводе денег (только безналичный расчет);

- нет доступа к золоту, только через физическую поставку с исключением из системы Good Delivery.

Зачем инвестору знать про рейтинг Fortune Global 500

Кто зарабатывает больше всех в мире по рейтингу Fortune Global 500

Детали покупки золотых слитков Good Delivery

Для полноты картины расскажу, как происходит процесс на примере BullionVault (bullionvault.com). Все достаточно просто – вы собираете и посылаете необходимые документы для открытия счета в компании. Если все ок, то Вам приходит подтверждение и подарок – 1 грамм золота, 1 USD, 1 EUR, 1 GBP. Далее пополняем счет и начинаем торговать.

Сложностей с открытием ордеров на покупку-продажу золота возникнуть не должно, все интуитивно понятно.

Хотите снять деньги – продаете золото, и заказываете перевод на свой банковский счет. Единственное ограничение – раньше именно с этого счета должны были быть пополнения. Для этого, я рекомендую пользоваться своим счетом за рубежом или корпоративным счетом своей инвестиционной компании, чтобы не связываться с оформлением поступления денег из-за рубежа и валютным законодательством.

Источник https://beststocks.ru/journal/us-gold-mining-stocks/

Источник https://smfanton.ru/interesno/pokupka-slitkov-zolota.html

Источник

Источник