Фондовый рынок США: хорошие новости – это плохие новости

Фондовые индексы США закрыли неделю падением по, казалось бы, неподходящей причине – хорошая статистика перевесила слабую. Но на «медвежьем» рынке времен ужесточения денежно-кредитной политики это и впрямь плохая новость.

На «медвежьих» рынках меняются многие правила игры, но когда при этом идет еще и цикл ужесточения денежно-кредитной политики, порой кажется, что случилась их полная инверсия. Уходящая неделя была как раз такой: рынок то падал на хороших новостях, то радостно взлетал на плохих.

В среду его подкосили данные о том, что активность в обрабатывающей промышленности коварно выросла, хотя ждали ее падения. Да и ситуация на рынке труда выглядела неприятно хорошо.

В четверг акции взмыли вверх: ADP National Employment Report показал, что рабочих мест в частном секторе добавилось лишь 128 тыс., а не 300 тыс., как прогнозировали. «Быки» высказали надежды, что эти данные подтвердит и разовьет в пятницу отчет Минтруда США. Но тот вызвал обвал. Занятых в несельскохозяйственном секторе стало на 390 тыс. больше, когда ждали роста только на 325 тыс.

В итоге на закрытие пятницы индекс Dow Jones Industrial Average упал на 1,05%, S&P 500 – на 1,63%, а Nasdaq Composite – на 2,47%. И к когнитивным или иным расстройствам все это отношения не имеет.

Поход вполне рациональный – слабые данные могут заставить ФРС меньше усердствовать с ужесточением денежно-кредитной политики. А сильная статистика способна повысить рвение регулятора в борьбе с инфляцией, находящейся вблизи максимумов последних 40 лет.

И это не изобретение последних дней. Ровно также трейдеры рассуждали и полвека назад. Тогда инфляция в США находилась на схожем уровне и ФРС периодически предпринимала разной степени безуспешности попытки совладать с ней. «Хорошие новости — это плохие новости, – говорил в пятницу CNBC руководитель отдела инвестиционных исследований Nationwide Марк Хакетт. – Это напоминает нам, что ФРС остается главным раскачивающим фактором, по меньшей мере, для эмоций инвесторов».

Но есть еще одна теоретическая возможность переубедить регулятора. Надо дойти до полумифического уровня так называемого пут-опциона ФРС. Когда-то его называли Greenspan Put по имени Алана Гринспена, возглавлявшего Федрезерв с 1987-го по 2006 год. Речь идет об убежденности рынка в том, что существуют такие уровни, при падении на которые регулятор изменит политику или как-то еще вмешается в ситуацию, остановив обвал.

В мае опрошенные Bank of America инвесторы, управляющие в сумме $1 трлн, считали, что «пут» находится на 3529 пунктах по индексу S&P 500. Это примерно на 14,1% ниже закрытия этой недели и не выглядит недостижимым. Другое дело, что никакого опциона там может и не оказаться или, как недавно пошутили в Barron’s, это может быть и «колл» (противоположность «пута»).

Действительно, снижение рынка ужесточает финансовые условия, помогая бороться с инфляцией, а это сейчас главный приоритет ФРС. Не случайно такой легенды, как Volcker Put – по имени председателя Федрезерва Пола Волкера, победившего стагфляцию в 1980-х – никогда не существовало.

Как бы то ни было, после всего одной недели отскока, прервавшей длиннейшую цепь падений, основные индексы вновь сдвинулись в ту сторону, где он мог бы находиться. Но даже локальный минимум рынка, установленный 20 мая, все еще довольно далек. Да и «медвежье ралли», начавшееся тогда, чисто технически еще может иметь некоторое развитие в июне. Вопрос, что будет потом.

«Вторая половина 2022 года превратится для инвесторов в ”американские горки», если только ФРС не сможет взять инфляцию под контроль без «жесткой посадки», — цитировал в пятницу Bloomberg мнение главы отдела управления портфелем Commonwealth Financial Network Питера Эсселе. – На данный момент большинство инвесторов, похоже, делают ставку на сценарий полнейшего провала, поскольку опасения рецессии усиливаются, и фондовые рынки не могут развить какой-либо позитивный импульс».

Фондовый рынок США. Начало мирового кризиса.

В предыдущем обновлении в начале марта говорилось, что фондовый рынок США находится в «шатком» положении, приводились примеры и графики указывающие как с технической, так и с фундаментальной точки зрения на скорое ускорение падения. В первую очередь важное влияние должно было оказать начало ужесточения ДКП от ФРС.

Для понимания сути происходящего нужно более подробно рассмотреть происходящее осенью прошлого года.

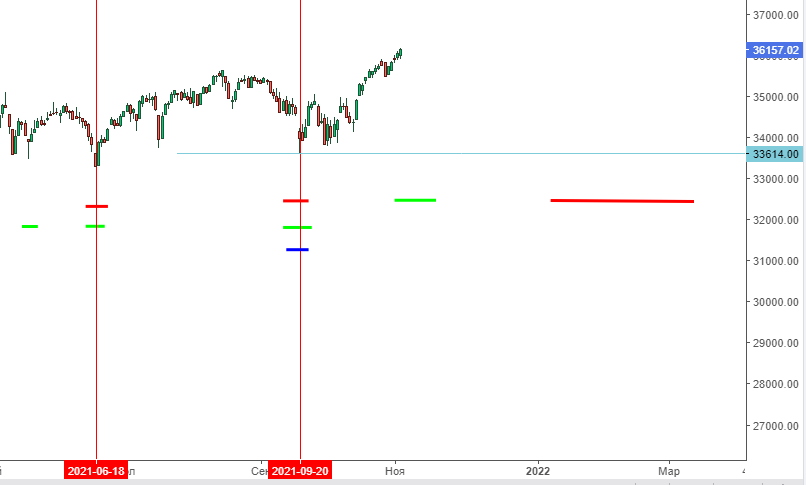

Вносятся некоторые корректировки. СС цикл ( низы которого ожидались) оказался сдвинутым и дно было показано 20.09. Также очень вероятно это был и низ годового цикла. Окно следующего СС цикла 07.01.2022 — 11.03.2022 , диапазон минимумов КС цикла в силе, сейчас в нём находимся.

Очень важной является отметка 33614, её пробитие укажет на движение к низам следующего годового цикла (вершина значит сформирована). Вопрос когда эта отметка будет пройдена, если она будет пробита в этот КС цикл, то это очень медвежий сигнал (смещены вершины и годового и СС циклов). Если нет, то скорее всего стоит ожидать ещё некоторый период роста.

Отметка 33614 была пробита только в конце января 2022-го, что было первым серьёзным сигналом начала разворота. После коррекции падение продолжилось и новый минимум 24-го февраля сформировал дно среднесрочного цикла ( диапазон указывался 04.11). 21-го апреля показана вершина нового среднесрочного цикла ( она оказалась сдвинутой, что является медвежьим сигналом ), сейчас идём на его низы.

В целом, пробитие минимума конца февраля было очень важным для подтверждения вершины 4-ех летнего цикла 6-го января и «глобального» разворота . Поскольку эта отметка была пройдена, то с очень высокой долей вероятности можно говорить о начале сильнейшего мирового кризиса с 1933 ( окончание великой депрессии )

На графике схематично показано предполагаемое среднесрочное движение.

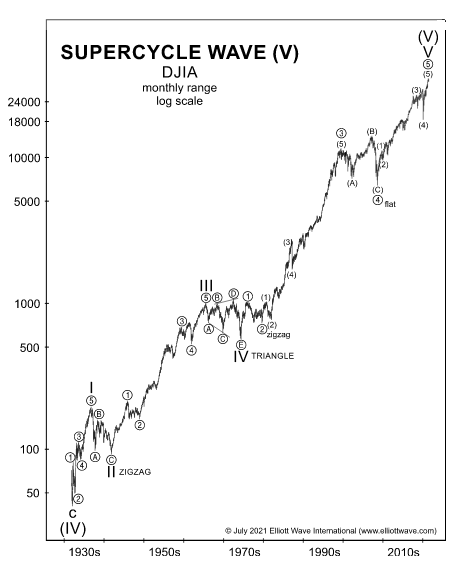

В годовом обзоре давался подсчет всего движения с 1933, основные цели можно ставить по диапазонам четвертых волн.

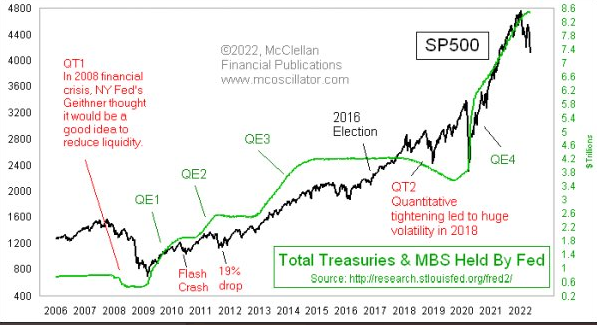

Подтверждает такой сценарий и фундаментальный анализ. После начала политики ужесточения ФРС инфляция немного снизилась с 8.5 % на 8.3%, но не на 8.1% как ожидалось, поэтому борьба с ней продолжится: будет дальше подыматься ставка, с июня начнут сокращать баланс, хотя он уже и не растёт с конца марта .

Ниже значение баланса для фондового рынка.

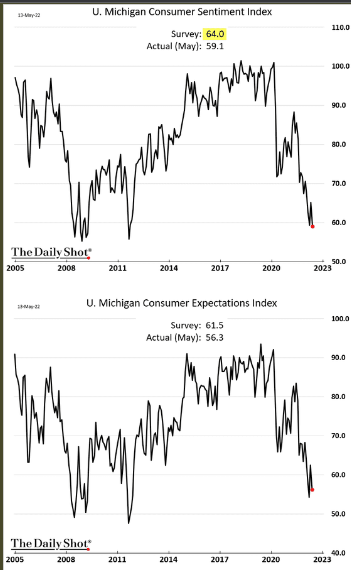

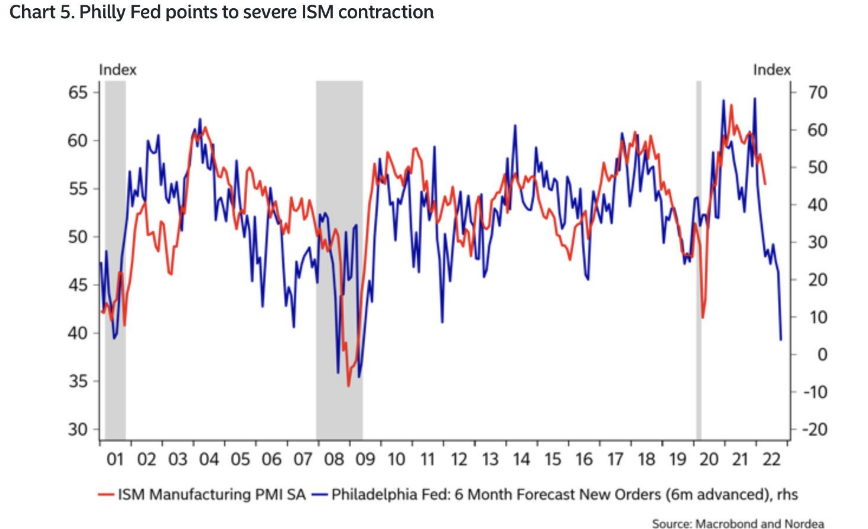

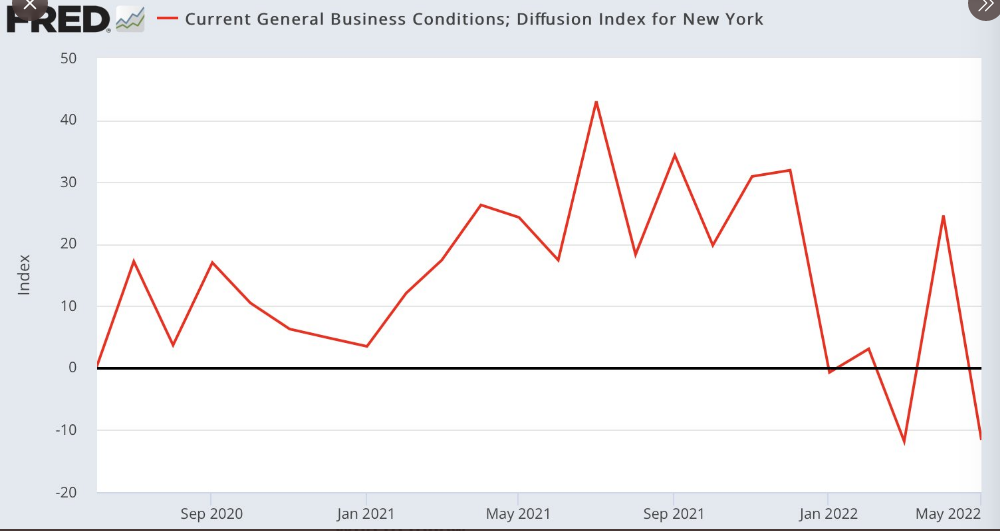

Выходят экономические данные указывающие на нарастание проблем в реальном секторе .

Производство и заказы

Опрос — условия для бизнеса.

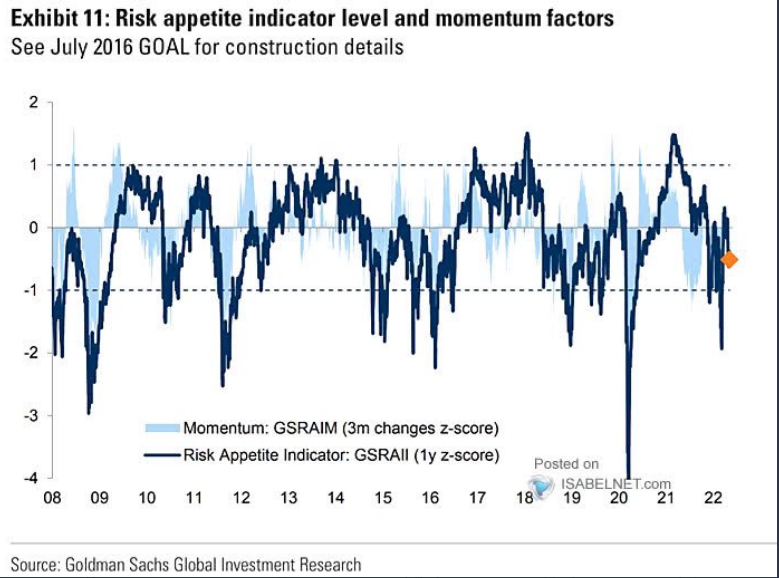

Дальше падает аппетит к риску.

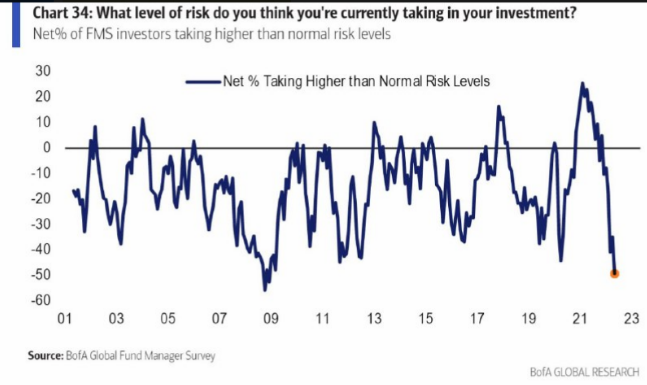

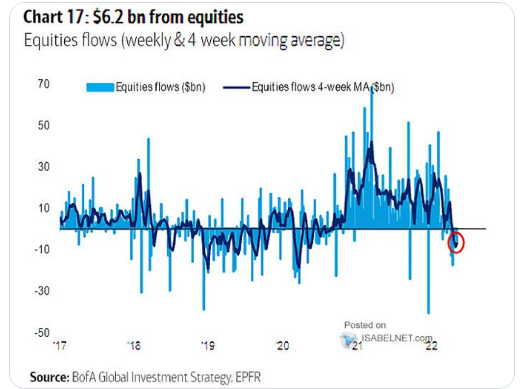

Отток из акций будет только ускоряться.

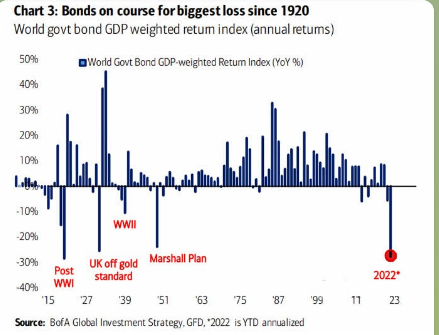

И скорее всего это произойдёт, когда развернутся американские 30-ти летки. С начала 2022 шёл сильный отток, сентимент крайне медвежий.

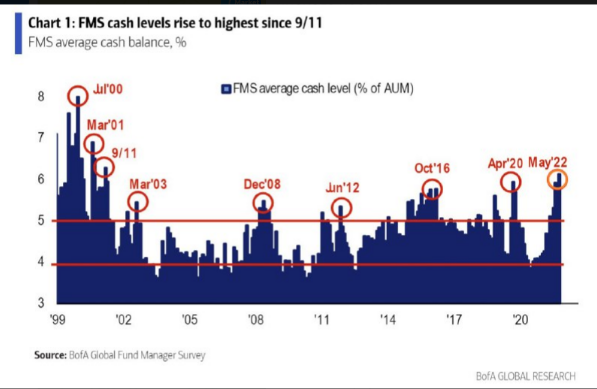

Так же наращивается доля кэша

С высокой долей вероятности можно говорить, что фондовый рынок США начал серьёзное падение, которое продолжится как минимум до 2024 (дно 4-ёх летнего цикла). Да будут откаты и коррекции, но тенденция вниз в любом случае сохранится.

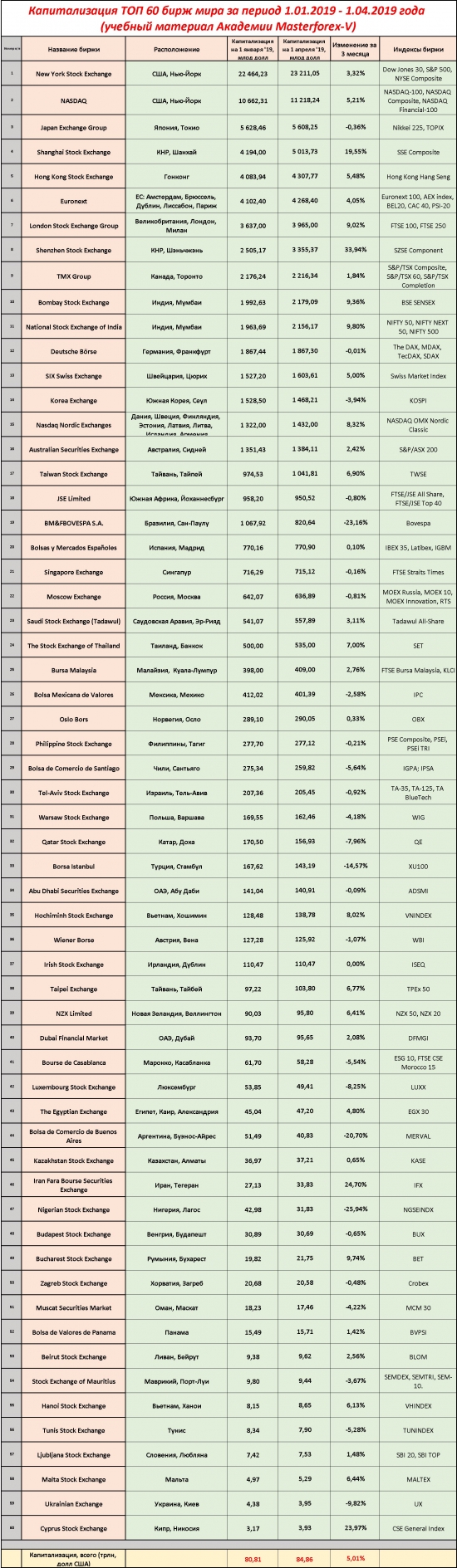

Капитализация фондового рынка по оценке Masterforex-V

Рыночная капитализация (market capitalization) — стоимость объекта по текущей рыночной цене на фондовой бирже. Данный финансовый показатель принят за аксиому экономистами, брокерами, трейдерами и инвесторами для оценки, как отдельных субъектов (компаний на бирже), так и всей биржи, а так же фондовых рынков каждой из стран и всего мира в целом.

Показатель рыночной капитализации фондового рынка объективен, т.к. показывает дельту (разницу) между вводом и выводом капитала инвесторов по каждой из фондовых бирж «живыми деньгами».

Рейтинг 60 крупнейших бирж по их капитализации

Согласно рейтингу Академии Masterforex-V ежемесячно обновляемому по капитализации ТОП-60 мировых фондовых бирж, которая составила на 1 апреля 2019 следующие цифры:

1. Нью-Йоркская фондовая биржа – капитализация $23.211 трлн.;

2. NASDAQ: биржа №2 в мире – капитализация $11.218 трлн.

3. Токийская фондовая биржа – капитализация $5.608 трлн.

4. Шанхайская фондовая биржа SSE – $5.013 трлн.

5. Гонконгская фондовая биржа HKE – $4.307 трлн.

6. Биржа Euronext (Париж, Амстердам, Брюссель, Лиссабон, Дублин) – $4.268 трлн.

7. Лондонская фондовая биржа LSE – $3.965 трлн.

8. Шэньчжэньская фондовая биржа SZSE – $3.355 трлн.

9. Фондовая биржа Торонто – $2.216 трлн.

10. Бомбейская фондовая биржа BSE – $2.179 трлн.

11. Национальная фондовая биржа Индии – $2.156 трлн.

12. Франкфуртская фондовая биржа — $1.867 трлн.

13. Швейцарская фондовая биржа — $1 603 млрд.;

14. Корейская фондовая биржа — $1 468 млрд.;

15. OMX Group Nasdaq Nordic Exchange (Вильнюсская, Исландская, Копенгагенская, Рижская, Стокгольмская, Таллинская, Хельсинки, Армянская фондовые биржи) — $$1.432 трлн.

16. Австралийская фондовая биржа ASX — $1.384 трлн.

17. Тайваньская биржа TWSE — $$1.041 трлн.

18. Йоханнесбургская фондовая биржа (ЮАР) — $0,950 трлн.

19. Фондовая биржа Сан-Паулу (Бразилия) — $820 млрд.;

20. Мадридская фондовая биржа — $0,770 трлн.

21. Сингапурская фондовая биржа — $0,715 трлн.

22. Московская фондовая биржа MOEX — $636 млрд.

23. Саудовская фондовая биржа (Tadawul) — $557 млрд.

24. Фондовая биржа Таиланда (SET) — $535 млрд.

25. Малайзийская биржа (Bursa Malaysia, KLSE) — $409 млрд.

26. Мексиканская фондовая биржа (исп. Bolsa Mexicana de Valores, BMV) — $399 млрд.

27. Фондовая биржа Осло (Oslo Stock Exchange, OSE) — $293 млрд.

28. Филиппинская фондовая биржа (Philippine Stock Exchange, PSE) — $276 млрд.

29. Фондовая биржа Сантьяго (Bolsa de Comercio de Santiago) — $254 млрд.

30. Тель-Авивская фондовая биржа (Tel Aviv Stock Exchange, TASE) — $207 млрд.

31. Стамбульская фондовая биржа Borsa Istanbul, BIST) — $165 млрд.

32. Варшавская фондовая биржа (Warsaw Stock Exchange (WSE) — $165 млрд.

33. Катарская фондовая биржа (Qatar Stock Exchange, QSE) — $156.93 млрд.

34. Фондовая биржа Абу-Даби (Abu Dhabi Securities Exchange) — $140.91 млрд.

35. Фондовая биржа Хошимина (Hochiminh Stock Exchange, HOSE) — $128.78 млрд.

36. Венская фондовая биржа (Wiener Borse AG, WBAG) — $125.92 млрд.

37. Ирландская фондовая биржа (Irish Stock Exchange, ISE) — $110.47 млрд.

38. Тайбейская биржа Тайваня (Taipei Exchange) — $103.8 млрд.

39. Новозеландская биржа (New Zealand Exchange) — $95.8 млрд.

40. Дубайский финансовый рынок (Dubai Financial Market, DFM) — $95.65 млрд.

41. Фондовая биржа Касабланки (Bourse de Casablanca, ESG) — $58.28 млрд.

42. Люксембургская фондовая биржа (Luxembourg Stock Exchange (LuxSE) — $49.41 млрд.

43. Египетская биржа (Egyptian Exchange, EGX) — $47.20 млрд.

44. Фондовая биржа Буэнос-Айреса (исп. Bolsa de Comercio de Buenos Aires) — $40.83 млрд.

45. Казахстанская фондовая биржа (Kazakhstan Stock Exchange, KASE) — $37.21 млрд.

46. Тегеранская фондовая биржа (TSE) — $33.83 млрд.

47. Нигерийская фондовая биржа (NSE) — $31.83 млрд.

48 Будапештская фондовая биржа (Budapest Stock Exchange, BSE) — $30.69 млрд.

49. Бухарестская фондовая биржа (Bucharest Stock Exchange, BSE) — $21.75 млрд.

50. Загребская фондовая биржа (Zagreb Stock Exchange, ZSE) — $20.58 млрд.

51. Маскатский рынок ценных бумаг Омана (Muscat Securities Market, MSM) — $17.46 млрд.

52. Фондовая биржа Панамы (Bolsa de Valores de Panama) — $15.71 млрд.

53. Бейрутская фондовая биржа (Beirut Stock Exchange, BSE) — $9.62 млрд.

54. Фондовая биржа Маврикия (Stock Exchange of Mauritius, BSE) — $9.44 млрд.

55 Фондовая биржа Ханоя (Hanoi Stock Exchange, HSE) — $8.65 млрд.

56. Фондовая биржа Туниса (Tunis Stock Exchange, TSE) — $7.90 млрд.

57. Люблянская фондовая биржа (Ljubljana Stock Exchange, LSE) — $7.53 млрд.

58. Мальтийская фондовая биржа (Malta Stock Exchange, MSE) — $5.29 млрд.

59. Украинская биржа (Ukrainian Exchange, UE) — $3.95 млрд.

60. Кипрская фондовая биржа (Cyprus Stock Exchange, CSE) — $3.93 млрд.

Таким образом капитализация 60 бирж мира на 1.04.2019г. составила $84.86 трлн., что на 5.01% выше, чем на 1 января 2019г.

Что такое капитализация национального фондового рынка?

Это суммарная стоимость ВСЕХ ценных бумаг в листинге фондовых бирж страны — акций, векселей, депозитарных расписок, депозитных сертификатов, облигаций, чеков, деривативов, закладных, варрантов, сберегательных сертификатов и др., приобретенных за «живые деньги», но имеющих форму и критерии ценных бумаг.

Капитализация фондового рынка США

По капитализации в $34.429 трлн. (NYSE и NASDAQ) на 1.04.2019г. фондовый рынок США по прежнему занимает 1-е место в мире с 3,93%, что ниже среднемировых 5.01% за этот период.

Прогнозы по перспективам капитализации фондового рынка США лучше делать по 2-м американским фондовым индексам — S&P 500 и Доу Джонс 30. На 1 квартал 2019г. отмечен среднесрочный флет в рамках долгосрочного бычьего рынка. Оба индекса устойчиво движутся вверх, подтверждая силу бычьей тенденции роста капитализации фондового рынка США и ее ценных бумаг, хотя уже со значительным падением темпов роста.

Капитализация фондового рынка Европы

По капитализации в Euronext, LSE, Франкфуртской фондовой биржи, Швейцарской, OMX Nasdaq Nordic, Испании, Норвегии, Польши, Ирландии, Люксембурга, Венгрии, Румынии, Хорватии, Словении Кипра — $14,6 трлн. на 1.04.2019г. фондовый рынок Европы по прежнему занимает свое место в мире с 4,83%, что ниже на 0,18% среднемировых 5.01% за этот период.

Перспективы и прогнозы по капитализации фондового рынка Европы мы отслеживаем по индексам DAX 30 (Германия) и и CAC 40 на Euronext Paris. Обратите на относительную слабость немецкого индекса по отношению к французскому, что, наверное, удивит многих, привыкших слышать от аналитиков о «лидерстве» немецкой экономики в составе Евросоюза.

Капитализация фондового рынка Китая

По капитализации в $12,67 трлн. (Шанхайская фондовая биржа SSE, Гонконгская фондовая биржа HKE, Шэньчжэньская фондовая биржа SZSE) на 1.04.2019г. фондовый рынок Китая по прежнему занимает 3-е место в мире с 17,56%, что выше на 12,55% среднемировых 5.01% за этот период.

Перспективы по капитализации фондового рынка Китая видно онлайн на графиках китайских индексов SSE Composite и SZSE Component Index (SZI). Эти графики так же говорят о том, что фондовый рынок США и ЕС более привлекательный для инвесторов, чем. китайский.

Капитализация фондового рынка Японии

По капитализации Токийской фондовой биржи в $5,61 трлн. на 1.04.2019г. фондовый рынок Японии занимает 4-е место в мире с -0,36%, что ниже среднемировых 5.01% за этот период.

Динамику капитализации фондового рынка Японии по аналогии отслеживаем по графикам индексов TOPIX Core 30 (индекс голубых фишек на Токийской фондовой бирже) и Индекс NIKKEI 225. Нетрудно заметить, что капитализация фондового рынка Японии переживает значительно больше проблем, чем ее конкуренты в США, ЕС и Китае.

Капитализация фондового рынка Индии

По капитализации Бомбейской и Национальной фондовой биржи Индии в $4,33 трлн. на 1.04.2019г. фондовый рынок Индии занимает 5-е место в мире с 9,57%, что выше на 4,56% среднемировых 5.01% за этот период.

Перспективы по капитализации фондового рынка Индии видно на графиках индексов BSE SENSEX 30 Бомбейской фондовой биржи и NIFTY 50 Национальной фондовой биржи Индии.Графики ясно показывают, что капитализация фондового рынка Индии идет опережающими темпами и недалек тот день, когда обгонит по этому критерию японский фондовый рынок, переживающий далеко не лучшие времена.

Капитализаци фондового рынка РФ

По капитализации Московская фондовая биржа MOEX в $0,64 трлн. на 1.04.2019г. прирост фондового рынка Российской Федерации в мире с -0,81%, что ниже среднемировых 5.01% за этот период.

Прогнозы по капитализации фондового рынка РФ отслеживаем по графику РТС — основному долларовому индексу Московской биржи. Видны те же проблемы, что и по фондовому рынку Японии — флет, с серьезной перспективой падения в долларом эквиваленте, несмотря на «рублевый» рост второго российского фондового индекса «Индекс МосБиржи (ММВБ)».

Капитализация фондового рынка Украины

По капитализации Украинской фондовой биржи UX в $0,039 трлн. на 1.04.2019г. прирост фондового рынка Украины составил -9,82%, что ниже среднемировых 5.01% за этот период. Рынок де-факто «мертвый». По словам Эрика Наймана главной причиной является «засилье и абсолютная власть олигархов» — владельцев украинских банков, заинтересованных в депозитах украинских граждан, а не в их инвестициях в акции, фондовые индексы и другие ценные бумаги Украинской биржи.

Прогнозы по капитализации фондовых рынков

По канонам Masterforex-V прогнозы по капитализации фондовых рынков строятся на следующих аксиомах нового технического анализа МФ:

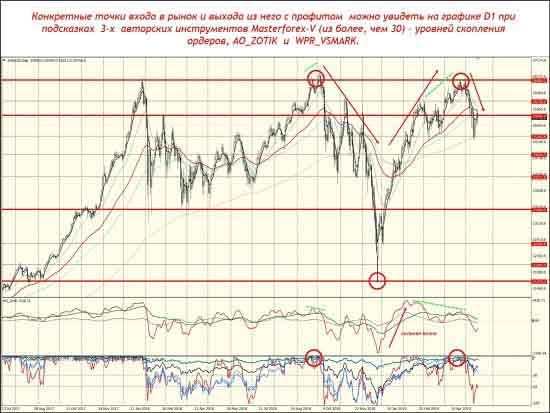

— по долгосрочному тренду капитализации фондовых рынков растет примерно десятилетие между финансово — экономическими кризисами в мире (1987 / 1998 / 2008 / 2019 или 2020, если не считать собственных катаклизмов на бирже, как кризис доткомов), что четко видно по графику №1 индекса DJIA — The Dow Jones Industrial Average за 2009-2019гг. с указанием рекомендаций по открытию ордеров Buy перед каждым следующим бычьим импульсом.

— по среднесрочному тренду необходим еженедельный анализ через индикаторы и осцилляторы Академии Masterforex-V, как на графике д1 при подсказках 3-х авторских инструментов Masterforex-V (из более, чем 30) — уровней скопления ордеров (сопротивления и поддержки), AO_ZOTIK и WPR_VSMARK.

Надеюсь, абсолютно не сложно, как вы уже обратили внимание.

Надумаете обучиться хотя бы основам нового технического анализа Masterforex-V — нажмите на ссылку Профессиональное обучение Форексу и Бирже в Академии MasterForex-V. Это полезно не только трейдерам и инвесторам, но и каждому, кто профессионально работает в экономической и финансовой сферах. Зачем? Чтобы знать то, что останется навсегда Terra Incognita для ваших коллег, не понимающих как вы можете безошибочно определять то, что наукой еще не изучено.

Предупреждение Masterforex-V о падении капитализации рынков при кризисах в мире

Академия Masterforex-V, несмотря на рост в 2019г. капитализации ведущих фондовых рынков мира, предупреждает, что мировой кризис, «не за горами», что открывать сделки Buy поздно на текущих вершинах фондовых индексов и акций голубых фишек. Наоборот, в данный период нужно готовиться к сделкам Sell и мощному падению всех без исключения фондовых рынков мира.

Запомните: кризис — лучшее время для заработка профессиональных трейдеров и инвесторов. Подробнее: Masterforex-V: как заработать на мировых финансо-экономических кризисах.

Источник https://expert.ru/2022/06/4/aktsii-ssha/

Источник https://smart-lab.ru/blog/802542.php

Источник https://www.masterforex-v.org/wiki/capitalization.html