Брокерское обслуживание

Откройте брокерский счет в надежном банке. Инвестируйте в акции и облигации российских и зарубежных компаний с бесплатным обслуживанием до 1 марта, а в месяцы без сделок — бесплатно всегда.

В 10:00 произошел технический сбой. Торги ценными бумагами приостановлены.

- Описание

- Тарифы

- Торговля Налоги

- Документы

- Вопрос-ответ

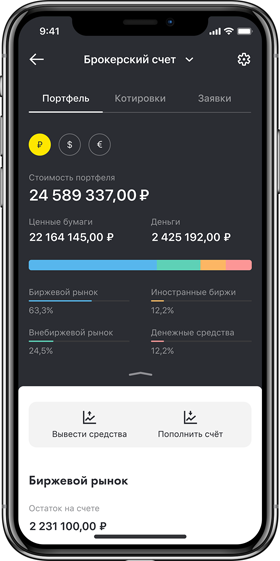

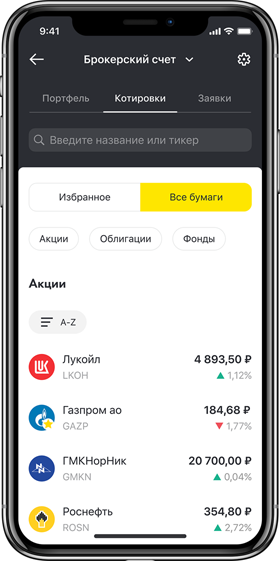

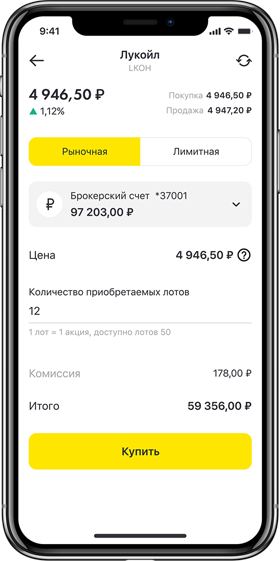

Инвестируйте прямо со смартфона

Получите прямой доступ к бирже через мобильное приложение Райффайзен Онлайн

Всего три шага, чтобы стать инвестором

- Заполните заявку на дебетовую карту

- Получите карту с бесплатным обслуживанием

- Откройте брокерский счет в приложении Райффайзен Онлайн

Оформите дебетовую Кэшбэк карту

С чего начать инвестировать

Новости

Новые тарифы с 28 декабря

С 28 декабря действуют новые тарифы для брокерского счета — «Стартовый» и «Активный 2.0».

Что изменилось?

- Отменили комиссию за хранение ценных бумаг — больше никаких сложных расчетов.

- Снизили комиссию до 0,05% на «Активном 2.0» за операции с акциями, облигациями и фондами на Московской бирже при любой сумме сделок.

- Обслуживание новых тарифов до 1 марта 2022 года бесплатное. После обслуживание на «Активном 2.0» — 249 ₽, а в месяцы без сделок — бесплатно всегда.

Режим работы в праздники

Московская биржа открыта для сделок с 3 по 6 января, а для сделок с американскими акциями — с 3 по 7 января.

Американские акции на NYSE и NASDAQ доступны для сделок 31 декабря и с 3 по 7 января.

Внебиржевые сделки можно совершить, оставив поручение до 27 декабря включительно или с 6 января.

Вывод денег с брокерского счета с 3 по 7 января совершим сразу, если не было продаж в 2022 году. Иначе — 10 января.

Валюта по биржевому курсу в приложении Райффайзен Инвестиции доступна для покупки и продажи в праздничные дни с 3 по 7 января. Но купленная валюта поступит на счет только 10 января, и вывести деньги с продажи валюты раньше тоже не получится.

Технический сбой

Временно недоступен прямой доступ на американские биржи.

17:40 Сбой устранен.

Утренние торги на рынке акций

Московская биржа в понедельник запускает утренние торги на рынке акций: сделки с наиболее ликвидными российскими и иностранными акциями можно будет совершать с 7:00 по Москве.

Технический сбой 3 декабря

В мобильном банке и приложении Райффайзен Инвестиции наблюдаются временные трудности с отображением портфеля. Мы нашли проблему, но полное исправление займет примерно 2 часа. Приносим извинения за доставленные неудобства.

15:00 Сбой устранен.

Торги на Мосбирже в праздничные дни

Напоминаем вам о режиме работы Московской биржи в ноябрьские праздники.

4, 6 и 7 ноября торги не проводятся.

В пятницу 5 ноября торги доступны в обычном режиме, за исключением валютных сделок с расчетами в день заключения.

Технический сбой 14 июня устранен

В 12:14 технические сбой уcтранен. Торги ценными бумагами восстановлены.

Технический сбой 14 июня

В 10:00 произошел технический сбой. Торги ценными бумагами приостановлены.

Расписание торгов с 3 по 10 мая

На майских праздниках в расписании торгов и работы брокерских сервисов произойдут небольшие изменения. Пожалуйста, учитывайте эту информации при планировании операций.

- На Московской бирже 3 мая — неторговый день, а 4–7 и 10 мая торги будут проводиться в обычном режиме.

- На иностранных торговых площадках и внебиржевом рынке 3–7 и 10 мая сделки будут заключаться в обычном режиме.

- Пополнение и вывод денег с брокерского счета будут недоступны 3 мая.

- Брокерское обслуживание в отделениях банка не будет осуществляться 3 и 10 мая.

Брокерское обслуживание в новогодние праздники

декабрь 2020 — январь 2021 года

Московская биржа

- 31 декабря 2020 года, 1 и 7 января 2021 года — неторговый день

- С 4 по 6 и 8 января 2021 года — торги проводятся в стандартном режиме

Внебиржевой рынок

- 22, 25 и с 29 по 31 декабря 2020 года, а также 5 и 7 января 2021 года — неторговый день

- 4, 6 и 8 января 2021 года — торги проводятся в стандартном режиме

Прямой доступ на иностранные площадки

- 25 декабря 2020 года и 1 января 2020 года — неторговый день

- С 4 по 6 и 8 января 2021 года — торги проводятся в стандартном режиме

- 7 января 2021 года — голосовые поручения будут недоступны

Неторговые поручения

- Вывод средств не будет осуществляться 7 января 2021 года

- Пополнение брокерских счетов не будет осуществляться 7 января 2021 года

Обращаем ваше внимание, что отделения Райффайзенбанка не будут предоставлять услуги по брокерскому обслуживанию в период с 30 декабря 2020 года по 10 января 2021.

Инвестируйте, не выходя из мобильного банка

В мобильном приложении появилась возможность совершать торговые операции на бирже. Покупайте и продавайте акции и другие ценные бумаги прямо со смартфона без установки дополнительных приложений. Заходите в раздел «Брокер» и получите контроль над своими инвестициями.

Все необходимое в привычном интерфейсе . Мы постарались сделать интерфейс максимально простым, функциональным и удобным, чтобы всё было понятно даже начинающим инвесторам, а профессионалы получили быстрый доступ к самым важным инструментам.

Торгуйте американскими акциями на Московской бирже

С 24 августа на Московской бирже запустились торги иностранными акциями.

- Доступно неквалифицированным инвесторам

- Торги в рублях

- Дивиденды в долларах

Сейчас инвесторам доступно 19 основных американских акций, торгующихся на биржах NASDAQ и NYSE: Amazon, Boeing, Intel, Microsoft, McDonald’s и другие. В дальнейшем список доступных для покупки и продажи зарубежных ценных бумаг будет расширяться.

Приобретайте акции американских компаний в торговом терминале QUIK.

Чтобы уменьшить налог на дивиденд, подпишите форму W8 дистанционно, написав нам на broker@raiffeisen.ru.

Режим работы в праздничные и нерабочие дни

- В праздничные и нерабочие дни 24 июня, а также 1 июля будут приостановлены торги на Московской бирже

- 24, и 29 июня, а также 1 июля заявки на внебиржевые сделки приниматься не будут

- 24 июня, а также 1 июля будет недоступен вывод денежных средств

Сделки на иностранных торговых площадках и пополнение счетов в эти даты будут проводиться без изменений.

Вечерняя торговая сессия на Московской бирже

С 22 июня на Московской бирже стартует вечерняя торговая сессия. Торги будут проводиться с 19:00 до 23:50. Со списком ценных бумаг, допущенных к торгам, можно ознакомиться на сайте moex.com. Обращаем ваше внимание, что после 19:00 мы прекращаем прием торговых заявок по телефону. Однако остается возможность выставлять заявки через торговый терминал QUIK (инструкция по установке и настройке).

С 28 декабря действуют новые тарифы для брокерского счета — «Стартовый» и «Активный 2.0». Вы можете перейти на новый тариф или остаться на прежнем — как вам удобно.

Что изменилось?

- Отменили комиссию за хранение ценных бумаг — больше никаких сложных расчетов.

- Снизили комиссию до 0,05% на «Активном 2.0» за операции с акциями, облигациями и фондами на Московской бирже при любой сумме сделок.

- Сделали бесплатным обслуживание новых тарифов до 1 марта 2022 года. После обслуживание на «Активном 2.0» будет бесплатным в месяцы, когда у вас нет сделок, и 249 ₽, если сделки были.

Пополнить счет или вывести деньги можно бесплатно. А в приложении Райффайзен Инвестиции доступна покупка валюты по биржевому курсу с комиссией 0,3%.

Сделки с акциями, облигациями и ETF, номинированными в рублях, заключенные в секции фондового рынка Московской Биржи

Сделки с акциями, облигациями и ETF, номинированными в долларах США и в Евро, заключенные в секции фондового рынка Московской Биржи

Сделки с Ценными бумагами, заключенные на Внебиржевом рынке (ОТС)

Сделки с Иностранными ценными бумагами (акциями и ETF — exchange traded funds) на ИОРЦБ (Иностранные организованные рынки ценных бумаг)

Справочная информация о тарифе депозитария

Комиссия депозитария за учет ценных бумаг, в зависимости от стоимости портфеля ценных бумаг

Списание депозитарной комиссии осуществляется один раз в месяц.

1. Подача Заявок на бумажном носителе

1 000 рублей/ 25 Евро / 30 долларов США за Заявку

2. Заключение Сделок в режиме РПС (режим переговорных Сделок) и в режиме размещений и выкупов на Московской Бирже

0.15% от суммы Сделки, но не менее 500 рублей для Сделок в рублях/10 долларов США для Сделок в долларах США или в других валютах. Для облигаций сумма Сделки не включает НКД.

3. Вывод с Брокерского счета денежных средств

Включено в стоимость обслуживания

4. Установка, абонентская плата за использование ИТС QUIK, МП ИТС QUIK

Включено в стоимость обслуживания

5. Сервис

Включено в стоимость обслуживания

Фондовые рынки

NYSE и NASDAQ

Прямой доступ для квалифицированных инвесторов

- Все бумаги, входящие в индексы S&P500 и NASDAQ100

- Самые популярные ETF

Московская биржа

- Государственные, муниципальные и корпоративные облигации

- Еврооблигации, номинированные в долларах США

- Акции и депозитарные расписки

- Биржевые фонды (ETF)

Внебиржевой рынок

Операции с ценными бумагами непосредственно с участниками рынка для квалифицированных инвесторов

- Еврооблигации, номинированные в рублях, долларах США и евро ( бумаги иностранных эмитентов)

- Акции, депозитарные расписки и биржевые фонды (ETF), номинированные в долларах США и евро (NYSE, NASDAQ, LSE и XETRA)

Торговые платформы

Инвестиции в привычном интерфейсе вашего

● Пополнение счета и вывод средств онлайн и без комиссии

● Анализ и формирование портфеля

● Отличный выбор для новичка

● Доступ со всех устройств: iOS, Android

Профессиональная система для торговли ценными бумагами

● Все инструменты для работы с акциями и облигациями под рукой

● Котировки и анализ динамики на графиках в реальном времени

● Доступ со всех устройств: iOS, Android, Windows

Райффайзен Онлайн

Инвестиции в привычном интерфейсе вашего мобильного банка

- Пополнение счета и вывод средств онлайн и без комиссии

- Торговля ценными бумагами на Московской бирже

- Доступно со всех устройств: iOS, Android

Профессиональная система для торговли ценными бумагами

- Все инструменты для работы с акциями и облигациями под рукой

- Котировки и анализ динамики на графиках в реальном времени

- Доступ со всех устройств: iOS, Android, Windows

Управляйте своими инвестициями в мобильном банке Райффайзен Онлайн или ознакомьтесь с инструкцией по установке и настройке торгового терминала QUIK.

Документы

Архивные документы

Для операций с американскими ценными бумагами

Информация для получателя финансовых услуг

1) О полном и сокращенном фирменном наименовании брокера в соответствии со сведениями, указанными в Едином государственном реестре юридических лиц и в Уставе брокера:

Полное фирменное наименование (в соответствии с учредительными документами)

на русском языке: Акционерное общество «Райффайзенбанк»

на английском языке: Joint Stock Company Raiffeisenbank

Сокращенное фирменное наименование

на русском языке:

на английском языке: AO Raiffeisenbank

2) Об адресе брокера, адресах офисов брокера, адресе электронной почты и контактном телефоне, адресе официального сайта брокера в сети «Интернет»:

Юридический адрес

(в соответствии с учредительными документами)

129090, Москва, ул. Троицкая, д.17, стр. 1

Почтовый адрес

129090, Москва, ул. Троицкая, д. 17, стр. 1

А также адреса офисов премиального обслуживания.

3) О лицензии на осуществление брокерской деятельности, включая номер, дату выдачи и срок действия лицензии:

№ 00 от 27 ноября 2000 года. Без ограничения срока действия.

4) Об органе, выдавшем лицензию на осуществление брокерской деятельности (его наименование, адрес и телефоны): Центральный банк Российской Федерации (Банк России).

5) О членстве в саморегулируемой организации, с указанием наименования такой саморегулируемой организации, адресе сайта саморегулируемой организации в сети «Интернет» и о ее стандартах по защите прав и интересов получателей финансовых услуг:

Саморегулируемая организация — НАЦИОНАЛЬНАЯ ФИНАНСОВАЯ АССОЦИАЦИЯ (НФА)

6) Об органе, осуществляющем полномочия по контролю и надзору за деятельностью брокера:

Центральный Банк РФ

7) О финансовых услугах, оказываемых на основании договора о брокерском обслуживании, и дополнительных услугах брокера, в том числе оказываемых брокером за дополнительную плату. Подробная информация размещена на этой странице в разделе «Документы».

8) О порядке получения финансовой услуги, в том числе документах, которые должны быть предоставлены получателем финансовых услуг для ее получения. Подробная информация размещена на этой странице в разделе «Документы».

9) О способах и адресах направления обращений (жалоб) брокеру, в саморегулируемую организацию, в орган, осуществляющий полномочия по контролю и надзору за деятельностью брокера.

Брокеру: по электронной почте: broker@raiffeisen.ru; в офисах обслуживания премиальных клиентов: В СРО: по электронной почте: info@nfa.ru; по почте по адресу СРО: 107045, г. Москва,

Большой Сергиевский переулок, д.10. В ЦБ РФ: через по адресу: https://www.cbr.ru/Reception/

10) О способах защиты прав получателя финансовых услуг, включая информацию о наличии возможности и способах досудебного или внесудебного урегулирования спора, в том числе о претензионном порядке урегулирования спора, процедуре медиации (при их наличии):

Все споры и разногласия между брокером и клиентом по поводу предоставления брокерских услуг, решаются путем переговоров. В случае невозможности урегулирования разногласий путем переговоров они разрешаются в претензионном порядке. Претензия рассматривается брокером в течение 30 календарных дней со дня ее получения.

11) О способах и порядке изменения условий договора о брокерском обслуживании, в том числе в результате внесения брокером изменений во внутренние документы, ссылка на которые содержится в договоре доверительного управления: Подробнее в пункте 39 Регламента «Изменение и дополнение Регламента».

12) О рисках и гарантиях Агентства по страхованию вкладов. Уведомляем вас, что инвестиции в ценные бумаги и денежные средства в рамках брокерского обслуживания не подпадают под гарантии АСВ и несут в себе риски:

Риск падения стоимости;

Риск потери ликвидности;

Валютный риск (риск потерь от неблагоприятных изменений валютных курсов); а также другие риски, описанные в Декларации о рисках: Приложение № 15 к Регламенту.

13) О банковских счетах и вкладах. Оказываемые брокером финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору о брокерском обслуживании, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года N «О страховании вкладов физических лиц в банках Российской Федерации».

14) Информирование получателя финансовых услуг о рисках осуществляется путем предоставления ему деклараций о рисках, которая размещена на этой странице в разделе «Документы».

Я бы в брокеры пошел…

Все чаще к брокерам обращаются родители подростков, желающих открыть счет. До недавнего времени такие счета охотно открывал лишь один игрок, в этом году их станет уже два. В большинстве своем детям крайне сложно разобраться в тонкостях управления финансами и понять тонкости работы фондового рынка, но если у них есть свой доход и желание вкладывать деньги, то почему бы не попробовать? Конечно же, под бдительным надзором взрослых.

Фото: Анатолий Жданов, Коммерсантъ

Фото: Анатолий Жданов, Коммерсантъ

Современные подростки зачастую сильно отличаются от своих родителей в их возрасте. Многие из них уже имеют собственные сбережения, причем у некоторых это честно заработанные ими деньги. Если родители в их возрасте чаще думали о том, на какие развлечения и удовольствия деньги потратить, новое поколение чаще ставит задачу, как сохранить и приумножить честно заработанное.

Действующее законодательство дает возможность несовершеннолетним открывать вклады в банках, однако низкие проценты не привлекают даже молодежь, да и сам способ подобных накоплений кажется ей скучным. Куда более привлекательным как с точки зрения возможной повышенной доходности, так и азарта обогащения для подростков является открытие брокерского счета. Разумеется, риски потери денег при этом есть (в отличие от того же вклада в банке, где возмещение суммы до 1,4 млн руб. в случае краха банка гарантировано Агентством по страхованию вкладов). В то же время эксперты уверены, что при грамотном подходе риски можно свести к минимуму, а приобретенный в юном возрасте опыт грамотно инвестировать средства поможет в будущем.

Открываем брокерский счет

Финансовую грамотность лучше начинать с азов, уяснить, что брокерский счет — это счет, который дает возможность обычному человеку совершать операции на бирже. Он открывается в имеющей специализированную лицензию организации (у брокера) с целью инвестирования денежных средств в ценные бумаги — акции, облигации, инвестиционные сертификаты и т. д. Сам человек при этом напрямую в торгах не участвует, это делает за него брокер. Торги на бирже ведутся через специализированную программу.

После открытия счета у брокера человек вносит денежные средства на депозит и далее, через специализированное программное обеспечение, управляет своими инвестициями, приобретая или продавая ценные бумаги. Если кратко, то нужно объяснить человеку, что брокерские счета различают по типу: наличный (сделки за счет средств на счете клиента), маржинальный (сделки в том числе и за счет заемных средств брокера), опционный (позволяет торговать бинарными опционами), индивидуальный инвестиционный счет, или ИИС (дает возможность экономить на НДФЛ, но имеет ряд ограничений). По методу обслуживания различают доверительный счет (сделки совершает брокер от лица инвестора), классический (инвестор сам управляет счетом). По числу владельцев счета бывают индивидуальными (ими владеет один человек), совместными (владеет несколько лиц). Для начинающего инвестора с небольшой суммой денег, по мнению экспертов, лучше подойдет классический наличный счет без возможности покупки за счет заемных средств.

Детские проблемы

Де-юре закон прямо не запрещает детям и подросткам открывать брокерские счета. Де-факто же родитель, чей ребенок захотел свой собственный брокерский счет, может столкнуться с рядом сложностей. Так, Владимир Леонов, открывавший брокерский счет своему восьмилетнему сыну, рассказал, что на бумажную волокиту ушло порядка девяти месяцев.

Все опрошенные «Деньгами» эксперты финансового рынка при разговоре о брокерских счетах для подростков сразу же напоминали о ст. 26 ГК РФ, по которой подростки старше 14 лет имеют ограниченную дееспособность — они имеют право распоряжаться своим заработком, открывать вклады в банках, совершать мелкие бытовые сделки. На более крупные сделки им нужно письменное согласие их законных представителей. По словам директора по брокерскому бизнесу «БКС Брокер» Олега Чихладзе, именно необходимость получения согласия от органов опеки или опекунов на каждую сделку и делает брокерское обслуживание непопулярным у игроков финансового рынка. Генеральный директор «Открытие брокер» Владимир Крекотень отметил, что особый порядок совершения сделок несовершеннолетними с учетом рисков, волатильности рынков, скорости принятия решений брокерскими компаниями соблюсти очень сложно и потому есть «внутренний запрет» на регистрацию счетов несовершеннолетним. «Мне нравится идея привлечения детей к культуре инвестирования и экономии с малых лет, особенно если у ребенка уже есть собственные деньги,— признается зампред правления «Фридом Финанс» Владимир Почекуев.— Однако пока она нежизнеспособна, слишком много сложностей для брокера и отсутствие бизнес-эффекта, однако если ее развивать и упрощать процедуры, то она может быть интересной».

В то же время спрос на открытие счетов для подростков есть, и потому, отмечают эксперты, порой родители открывают счет на себя и просто дают своему ребенку к нему доступ. «Но в таком случае родитель принимает на себя и все риски»,— предупреждает Владимир Крекотень.

Нельзя, но очень хочется

Все чаще к брокерам обращаются родители подростков, желающих открыть счет

Фото: Из личного архива

Все чаще к брокерам обращаются родители подростков, желающих открыть счет

Фото: Из личного архива

И все же на финансовом рынке есть игроки, кто готов работать с подростками напрямую. Например, «Финам» открывает брокерские счета лицам старше 14 лет. По словам руководителя управления мониторинга, контроля и развития клиентского сервиса ГК «Финам» Дмитрия Леснова, для открытия счета несовершеннолетнему вместе с родителями необходимо обратиться в офис компании со своим паспортом и паспортом одного из родителей. Вопрос с ограниченной дееспособностью, то есть правом ребенка совершать сделки лишь с согласия родителя, здесь решают относительно просто — в офисе «Финам» родитель пишет соответствующее заявление, в котором обозначает согласие на проведение его ребенком сделок. После этого подросток становится обычным клиентом со всем набором инструментов, доступным ему согласно риск-профилю, отмечает Дмитрий Леснов.

Иногда бывает, когда подросток становится обладателем брокерского счета по наследству — после смерти родителей. Потребность в инвестировании возникает и в случае, когда нет родителей, но есть опекун. В подобной ситуации, указывает господин Леснов, подростку потребуется получать на каждую операцию согласие органов опеки, что сделает инвестирование более чем проблематичным.

Еще один игрок — Тинькофф-банк рассматривает возможность запустить для подростков возможность открытия брокерских счетов. Как пояснил «Деньгам» руководитель инвестиций и трейдинга Тинькофф-банка Антон Кицун, вопрос с согласием родителей может решаться через оформление нотариального согласия родителей на открытие брокерского счета и на проведение операций.

При этом банк, по словам господина Кицуна, ограничивать будущих клиентов минимальной суммой инвестиций не будет. Она может составлять хоть 1 тыс. руб. «Для банка эта история не про бизнес, это своего рода инвестиции банка в будущее»,— указывает Антон Кицун. Подход банка максимально понятен: сегодня подросток на свои карманные деньги купит несколько акций, поучится на своих же ошибках, войдет во вкус. «А к годам 25, когда у этого молодого человека уже появится доход и необходимость им грамотно распоряжаться, у него уже будет привычка инвестировать, а также опыт и выбранный им брокер»,— указывает Антон Кицун.

Минимальные знания

Все опрошенные эксперты сходятся во мнении, что, если у подростка нет твердых знаний и понимания, как работает биржа, он не представляет себе рынок ценных бумаг, в принципе нет смысла открывать брокерский счет. Это не банковский вклад, который можно просто «открыть и забыть».

«Если родитель хочет открыть брокерский счет для подростка, дать ему возможность нажимать на кнопки и принимать решения, то у него должна быть цель,— рассуждает Владимир Почекуев.— Не будет никакого смысла, если ребенок будет бездумно покупать-продавать, к примеру, акции Apple».

Эксперт подчеркнул, что при такой ситуации ребенок просто не будет понимать ключевых процессов инвестирования, тогда как основной смысл предоставления брокерской инфраструктуры для детей — приучение их к дисциплине, привычке ценить заработанные деньги. «Если подросток случайно «срубил» доход лишь потому, что ему повезло, это для него будут легкие деньги, которые он не будет ценить»,— указывает Владимир Почекуев.

По словам Владимира Леонова, одной из целей может быть приучение ребенка к корпоративной культуре, чтобы на привычные вещи он уже смотрел как акционер, то есть собственник.

По словам Антона Кицуна, для подростка крайне важно научиться в первую очередь понимать принципы работы рынка, как меняется стоимость ценных бумаг: «Допустим, подросток купил акцию за 1 тыс. руб., и он наблюдает, как она меняется в цене, что на это влияет, и тем самым учится, постигая на собственном опыте азы рынка».

По мнению Владимира Леонова, правильнее нацеливать подростка не на игры на бирже, а на формирование портфеля, и в портфеле подростка преобладать должны акции наиболее надежных компаний — «голубых фишек».

«Для начала ребенку необходимо освоить наиболее простые типы финансовых инструментов, акции и паи, облигации,— советует Владимир Почекуев.— Однако сомневаюсь, что подросток может постичь психологию торговли, риск-менеджмент».

Эксперты сходятся во мнении, что в любом случае дети должны инвестировать исключительно свои средства. «Предоставить средства на обучение — не самая верная стратегия, важнее научить подростка откладывать и инвестировать его личные средства, объясняя, что пролежавшая на счете $1 тыс. через 40 лет может превратиться в $22 тыс.,— отмечает Олег Чихладзе.— Важно подготовить подростка, что необходимо долгосрочное инвестирование, а не азартные игры на бирже». На финансовом рынке деньги тех, кто хочет получить результат, быстро текут к тем, кто готов ждать, заметил эксперт. Он рекомендует родителям юного инвестора в первую очередь обратить внимание ребенка на акции, во вторую — на облигации. «Начинающему инвестору важно понимать, как комбинировать одно с другим, какая доходность нормативная,— рассуждает Олег Чихладзе.— Важно также подготовить ребенка, чего ему ждать во время бумов и кризисов, полезным будет информация об инфляции и рисках потери денег, которые не инвестированы».

Учись, играй, ограничивай

Большинство экспертов сходятся во мнении, что инвестору-подростку необходима поддержка со стороны родителя в первую очередь с точки зрения знаний о фондовом рынке. Все крупнейшие игроки дают возможность начинающим инвесторам пройти бесплатное обучение.

Например, демоверсия программы «Сбербанк Инвестор» позволяет и без перечисления реальных средств на брокерский счет в онлайн-режиме следить за котировкой акций, дает возможность выставления заявок на тренировочных торгах. Схожие обучающие курсы есть у большинства брокеров, кроме того, они периодически проводят бесплатные обучающие семинары. Бывают и различные конкурсы для начинающих инвесторов. Например, недавно такой запустил «Финам». То есть для того, чтобы подросток по крайней мере мог понять, нужен ему брокерский счет или нет, достаточно виртуальных денег.

Когда же брокерский счет ребенку уже будет открыт (особенно если он открывается родителем на себя для передачи управления ребенку), господин Леснов рекомендует провести настройки риск-параметров выше умеренного и, естественно, установить запрет на маржинальное кредитование. Далее — опыт и мудрые наставники помогут.

Индивидуальный инвестиционный счет

ИИС- специальный счет для инвестиций, который позволяет вам получить

налоговый вычет до 52 000 рублей в год (13% от внесенной суммы)

или освобождение от налогов с прибыли, полученной от операций

с ценными бумагами

Основные преимущества

Плюс 13% к вашим инвестициям гарантировано от государства за счет налогового вычета

Заключение договора онлайн или в любом удобном офисе

Отсутствует минимальный порог входа

Вы открываете индивидуальный инвестиционный счет

Выбирайте выгодный для Вас налоговый вычет

Типы налогового вычета

- Подходит, если у Вас есть постоянный доход, который облагается НДФЛ

- Получение вычета возможно в следующем налоговом периоде после пополнения. При досрочном расторжении ИИС (ранее 3х лет с момента открытия) полученные льготы подлежат возврату.

- Максимальная сумма налогового вычета составляет 52 тысячи ₽ в год

- Подходит, если у Вас нет регулярных доходов, облагаемых НДФЛ или в случае высокого дохода по итогам операций на Фондовом рынке на ИИС

- Получение налогового вычета доступно при закрытии ИИС, но не ранее чем через 3 года после открытия

- Максимальная сумма налогового вычета не ограничена и зависит от суммы доходов по счету ИИС

Индивидуальный инвестиционный счет

Минимальный срок инвестирования — 3 года с даты заключения договора

Частичное изъятие средств с ИИС не предусмотрено

Максимальный внос — 1 000 000 рублей в год

Заполните заявку на консультацию

Рекомендуем открывать вместе с ИИС и брокерский счет, что бы не было ограничений в инвестициях!

Брокерский договор позволит вам получить доступ к торговле

на фондовом рынке (акции, облигации)

на срочном рынке (фьючерсные и опционные контракты)

на валютном рынке (доллары, евро, рубли)

Часто задаваемые вопросы

Что такое индивидуальный инвестиционный счет?

ИИС- специальный счет для инвестиций, который позволяет вам получить налоговый вычет до 52 000 рублей в год (13% от внесенной суммы) или освобождение от налогов с прибыли, полученной от операций с ценными бумагами.

Какой тип налогового вычета выбрать?

— Первый тип инвестиционного вычета

Преимущества: позволяет ежегодно получать налоговый вычет 13% от суммы денежных средств, внесенных на ИИС, при условии ежегодного внесения средств на ИИС.

Условия: Максимальная сумма вычета — 52 000 рублей (при внесении на ИИС от 400 тыс. рублей) Сумма налогового вычета не может превышать размер уплаченного вами НДФЛ в том же отчётном периоде.

Кому подойдёт: людям, имеющим доход, облагаемый по ставке 13% (например, заработная плата).

— Второй тип инвестиционного вычета Преимущества: позволяет получить вычет в сумме доходов, полученных от операций по инвестиционному счету (то есть вся прибыль, полученная за время владения ИИС будет освобождена от налогообложения).

Условия: налоговый вычет может быть получен по окончании договора на ведение ИИС, по истечении не менее 3-х лет.

Кому подойдёт: инвесторам, получающим высокий доход от инвестиций, а также лицам, не имеющим постоянного официального дохода.

Как получить налоговый вычет на взносы по индивидуальному инвестиционному счету?

1. Для получения налогового вычета необходимо подать в налоговую инспекцию налоговую декларацию по форме 3-НДФЛ по завершении налогового периода:

-лично;

-заполнить декларацию в личном кабинете налогоплательщика;

-отправить по почте;

2. К налоговой декларации приложить:

-документы, подтверждающие получение дохода, облагаемого по ставке 13%, в соответствующем налоговом периоде;

-документы, подтверждающие факт зачисления денежных средств на индивидуальный инвестиционный счет (ст. 219.1 п. 3 НК РФ);

-заявление на возврат налога с указанием ваших банковских реквизитов.

Важно: При закрытии ИИС ранее трех лет все полученные из бюджета суммы возврата подоходного налога должны быть возвращены в бюджет.

Примеры расчета суммы налогового вычета:

За 2017 год налогоплательщик получил доход по основному месту работы в размере 600 000 руб., уплатив в течение года подоходный налог 13% в размере 78 000 руб. В этом же налоговом периоде налогоплательщик открыл ИИС и внес на него 1 000 000 руб. По истечении налогового периода налогоплательщик сможет подать налоговую декларацию 3-НФДЛ и получить налоговый вычет 52 000 руб. (13% от 400 000 руб.).

За 2018 год налогоплательщик получил доход по основному месту работы в размере 650 000 руб., уплатив в течение года подоходный налог 13% в размере 84 500 руб. В этом же налоговом периоде налогоплательщик внес на ИИС 300 000 руб. По истечении налогового периода налогоплательщик сможет получить налоговый вычет 39 000 руб. (13% от 300 000 руб.).

Как получить налоговый вычет в сумме доходов, полученных от операций по инвестиционному счету?

При расторжении договора ИИС, по прошествии не менее 3-х лет с момента открытия счета, налогоплательщик предоставляет брокеру справку из налоговой инспекции о том, что налогоплательщик не пользовался налоговыми вычетами на взносы на ИИС в течение срока существования ИИС. В этом случае брокер, выступающий налоговым агентом, при выплате средств не будет удерживать подоходный налог.

Важно: При закрытии счета ранее трех лет с положительного финансового результата взимается НДФЛ как по обычному брокерскому счету.

Можно ли менять вид вычета в течение срока существования ИИС?

Налогоплательщик может выбрать один тип вычета на весь срок существования счета. Воспользовавшись вычетом на взнос, льгота на положительный финансовый результат при расторжении счета не предоставляется.

Возможно закрыть инвестиционный счет, по которому был получен вычет на внесение денежных средств, вернуть в бюджет полученные ранее суммы возврата подоходного налога и после этого открыть новый счет, по которому будет применяться льгота на положительный финансовый результат.

Какие ограничения будут действовать в отношении индивидуального инвестиционного счета?

1. Физическое лицо вправе иметь только один договор на ведение ИИС.

2. Вносить на счет можно только денежные средства.

3. Совокупная сумма денежных средств, которые могут быть переданы в течение календарного года по договору ИИС, не может превышать 1 000 000 руб.

Возможно ли обратиться за вычетом в размере внесенных на ИИС средств по истечении трех лет, по аналогии с другими вычетами, действующими в настоящее время?

Возможно. Действующий режим по социальным и имущественным вычетам распространяется и на инвестиционные вычеты.

Каков порядок действий банка в случае, если сумма поступлений от клиента превысила 1 000 000 руб. в год?

В случае превышения указанного размера совокупной суммы в течение календарного года, Банк не зачисляет денежные средства на Индивидуальный инвестиционный счет в размере такого превышения, и перечисляет их на счет Клиента, открытый в Банке и указанный им в Анкете.

3 года существования счета, необходимые для получения льгот, считаются с даты заключения договора или с даты первого взноса?

С даты заключения договора.

Какие финансовые инструменты и ценные бумаги могут быть куплены на ИИС?

По договору ИИС возможны операции с российскими ценными бумагами, допущенными к торгам на фондовом рынке ММВБ.

Возможно ли досрочное получение права на вычет на взнос на ИИС через налоговую инспекцию до окончания налогового периода?

Нет. Налоговый вычет на взнос на ИИС предоставляется налоговой инспекцией по окончании налогового периода и подачи налоговой декларации.

В какой момент существования ИИС банк должен произвести расчет подоходного налога?

Налогооблагаемая база рассчитывается при расторжении договора ИИС.

Может ли банк списывать средства с ИИС с целью погашения задолженности по другим отношениям (счетам)?

Нет. Имущество, размещенное на ИИС, не может быть использовано для обеспечения обязательств по другим договорам.

Будет ли финансовый результат по индивидуальному инвестиционному счету сальдироваться с финансовым результатом по другим брокерским счетам?

Финансовый результат по операциям, учитываемым на ИИС, будет определяться отдельно от финансового результата по иным операциям. Налоговая база по операциям, учитываемым на ИИС, также будет определяться отдельно.

Каков порядок наследования в случае смерти клиента?

В случае смерти клиента имущество на ИИС будет передано наследникам без взимания налога. Имущество передается наследнику, который может распорядиться им по своему усмотрению, в том числе внести на собственный ИИС.

Что произойдёт если закрыть счет раньше срока его окончания (3 года).

Если счет ИИС закрыт ранее 3 лет с даты его открытия — налоговыми льготами воспользоваться будет нельзя, а уже полученные вычеты необходимо будет вернуть государству и уплатить штрафные пени.

Источник https://www.raiffeisen.ru/retail/invest/broker/

Источник https://www.kommersant.ru/doc/4307963

Источник https://www.psbank.ru/Personal/Wealth/IndividualAccounts

Источник