Что такое венчурные инвестиции и как они помогают компаниям найти деньги в самом начале работы

Венчурные инвестиции – это способ относительно быстро заработать крупную сумму. Или потерять все вложения, ведь такие вклады – очень рискованные.

Редакция MC.today разобралась, что такое венчурные инвестиции, какие у них плюсы и минусы, какие проекты можно считать венчурными и в чем риск такого инвестирования.

Что такое венчурные инвестиции

Венчурные инвестиции – это вложения с большой долей риска. Чаще всего инвестор вкладывает в новые перспективные проекты, которые развиваются. Английское слово venture переводится как «риск», «авантюра», «осмелиться» или «рискованное предприятие», что вполне отражает суть таких вкладов. Основной риск подобного инвестирования в том, что проект не принесет реальной прибыли или закроется до того, как начнет ее приносить.

Венчурный инвестор – тот, кто вкладывает в перспективные проекты, которые должны принести большую прибыль. Взамен он получает акции или долю в компании. Часто эти проекты предлагают что-то новое или нехарактерное для рынка. При этом нет никаких гарантий по возврату вложений.

Главное отличие венчурного проекта от обычного в его доходности. Например, если вы инвестируете в открытие ресторана, вы будете получать стабильный доход. Если же вы вкладываете в новую социальную сеть, приложение или криптовалютный проект, вы рассчитываете, что он взлетит, быстро вырастет и принесет вам прибыль, которая больше вложений в несколько раз. Но если проект не взлетает, ваши инвестиции никак не окупаются.

То есть главные признаки венчурного проекта:

- новые идеи;

- большие перспективы;

- большая доходность;

- большие риски.

Принципы венчурного инвестирования

У венчурных инвестиций есть свои особенности, признаки и принципы, которыми они отличаются от остальных вкладов. Вот основные:

- Инвестиции привлекают на начальных этапах. Часто в этот период еще нет начального капитала проекта, а деньги могут вносить еще до регистрации компании.

- У инвестора нет гарантий. Например, если вкладывать деньги в ОВГЗ

(облигации внутреннего государственного займа. – Прим. ред.) , вы получаете гарантию выплаты от государства. Венчурные инвестиции не гарантируют никаких возвратов. Чаще всего, если проект прогорает, вы теряете все вложенные деньги.

(облигации внутреннего государственного займа. – Прим. ред.) , вы получаете гарантию выплаты от государства. Венчурные инвестиции не гарантируют никаких возвратов. Чаще всего, если проект прогорает, вы теряете все вложенные деньги. - Инвестор становится соучредителем. В договоре прописывают, какой долей будет владеть вкладчик. Максимально можно получить 50%, потому что венчурный инвестор не стремится контролировать компанию.

- Одна удачная инвестиция может перекрыть несколько неудачных. Венчурный инвестор может вкладывать деньги сразу в несколько проектов. Случается так, что большая часть компаний распадается, но одна взлетает настолько, что прибыль от нее перекрывает убытки ото всех остальных.

Зачем инвестируют в венчур

Самая главная причина, почему люди инвестируют в венчур, несмотря на все риски, – доходность. Венчурные инвестиции – самые доходные, потому что компании, в которые вкладывают деньги, быстро растут, развиваются и приносят прибыль.

Например, в 2004 году Питер Тиль вложил в Facebook $500 тыс. и получил 10,2% компании. В 2021 году Тиль продал большую часть своих акций и заработал больше $1 млрд.

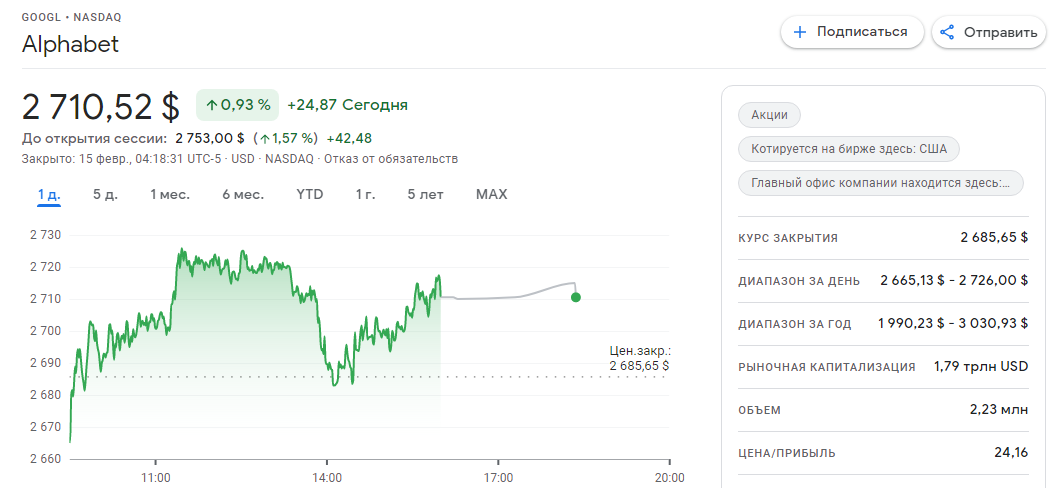

А инвесторы Дэвид Черитон и Энди Бехтольшайм вложили по $100 тыс. в Google, когда компания только начинала свою работу. Сейчас капитализация компании превышает $1,79 трлн.

Капитализация Alphabet, холдинга, который владеет Google

Венчурные инвесторы вкладывают деньги в проекты не только ради прибыли, но и потому что хотят развивать технологии либо верят в отдельный проект. Например, те, кто инвестирует в SpaceX, помогают развивать целую инновационную отрасль – создание космической техники.

Часто таких инвесторов называют бизнес-ангелами, или ангельскими инвесторами. Термин появился из театральной сферы, где ангелами называли поклонников театра, которые вкладывали в новые постановки.

Доходность венчурных инвестиций

The Cambridge Associates US Venture Capital – индекс, который отслеживает американские венчурные фонды, показывает, что средняя доходность венчурных инвестиций – 14,34% годовых. Это показатель за последние десять лет. За последние 25 лет показатель равен 34,43% годовых.

Для сравнения, индекс крупных компаний S&P 500  (фондовый индекс, в который включены акции 500 избранных компаний, которые торгуются на биржах США. – Прим. ред.) составил 10,17% годовых за десять лет и 9,6% – за последние 25 лет.

(фондовый индекс, в который включены акции 500 избранных компаний, которые торгуются на биржах США. – Прим. ред.) составил 10,17% годовых за десять лет и 9,6% – за последние 25 лет.

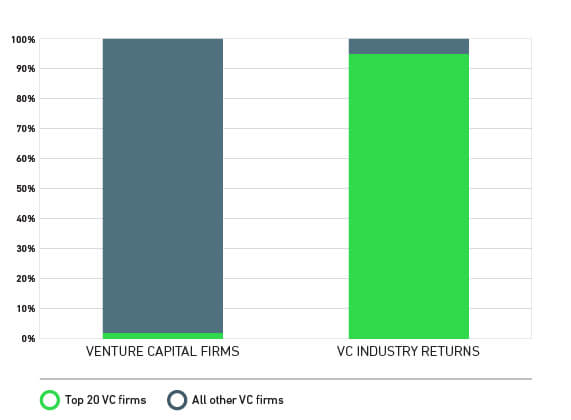

При этом, согласно исследованию Wealthfront, 95% доходов венчурным инвесторам приносят 20 из 1 тыс. компаний, то есть 2%. В этом венчурные компании похожи на стартапы: успеха достигает примерно 10% компаний, тогда как 90% из них проваливаются.

Как работают венчурные инвестиции

Главная задача венчурного инвестора – найти такую компанию, которая принесет большой доход и перекроет убытки от неудачных вкладов, если они есть. Здесь выигрывают те, кто угадывает, какая компания станет единорогом – будет стоить больше $1 млрд.

Чаще всего венчурный инвестор вкладывает сразу в несколько компаний и процесс выглядит примерно так. Инвестор выбирает 10 компаний, которые только начинают развиваться, и инвестирует в них деньги. Три из них закрываются в первый же год, еще три – на второй год, еще три показывают средний рост, а одна растет так, что перекрывает потери от остальных вложений.

Из-за такой статистики венчурные инвесторы предпочитают вкладывать деньги сразу во много компаний, чтобы увеличить свои шансы на прибыль. Сама прибыль будет зависеть еще и от того, на какой стадии инвестор вошел в проект. Обычно на ранних сроках риски выше, но и прибыль тоже растет.

Инвестора, который вкладывается в компанию на самых ранних сроках, называют бизнес-ангелом, а инвестиции – ангельскими. Еще этот этап финансирования называют посевным финансированием – от английского термина seed funding. На этом этапе компания может привлечь от $10 тыс. до $2 млн. А вкладчик получает свою долю в проекте.

Если инвестор начинает вкладывать на более поздних этапах, он меньше рискует. При этом ему нужно вложить больше денег, ведь компания уже показала некоторую стабильность. Например, наличие клиентов или рост выручки.

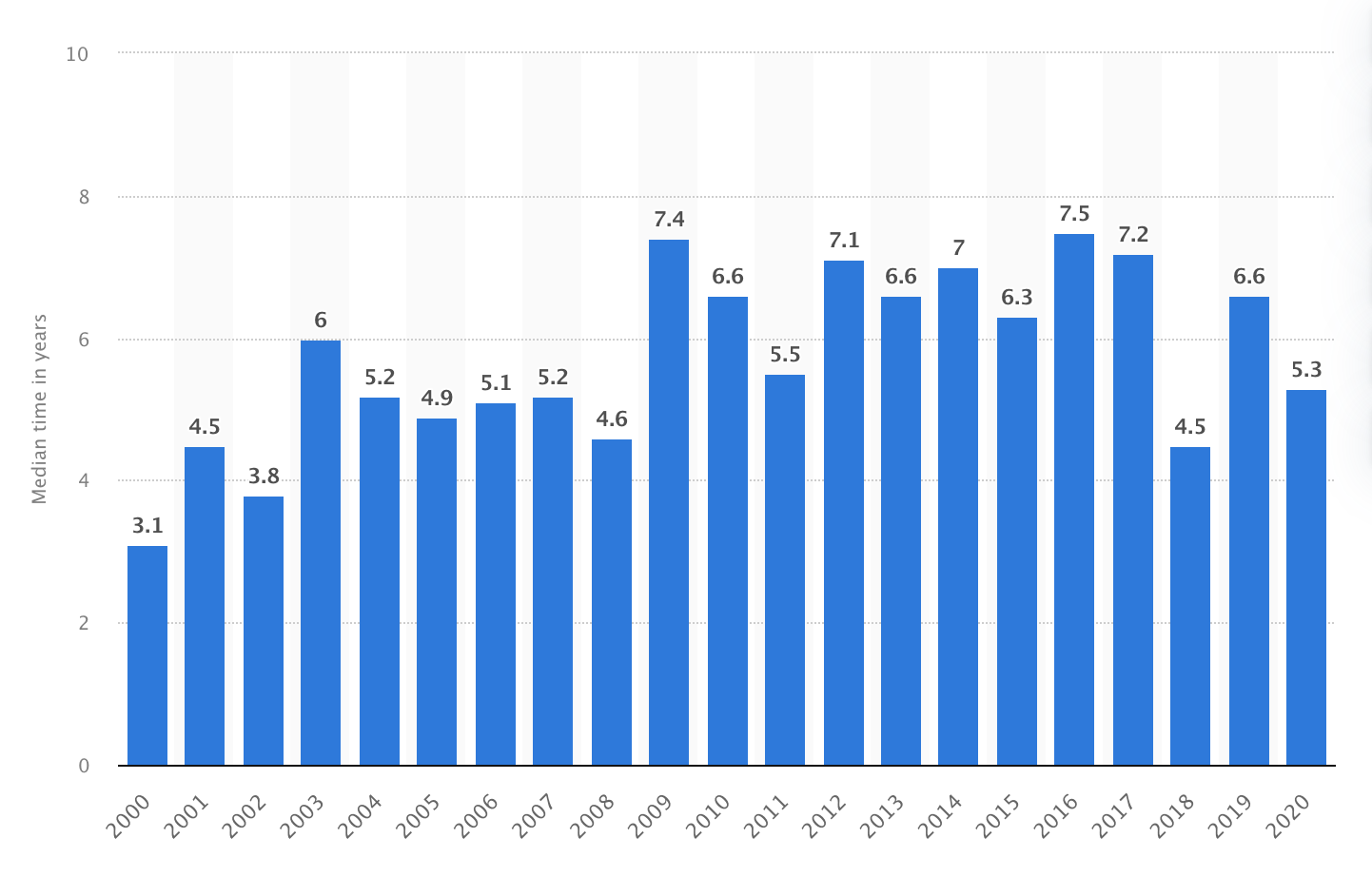

Из-за того, что самые прибыльные вклады происходят в самом начале проекта, срок венчурных инвестиций – 5–7 лет. По информации Statista за последние 20 лет, самый большой средний срок возврата венчурных инвестиций в США был в 2016 году – 7,6 года, а самый быстрый – в 2000 году (3,1 года). В статистике считали время от начала венчурного финансирования до выхода компании на IPO  (initial public offering – первичное размещение акций компании на бирже. – Прим. ред.) .

(initial public offering – первичное размещение акций компании на бирже. – Прим. ред.) .

Для инвестора, который вложился в венчур, IPO – оптимальный способ заработать на акциях компании. В этот момент бизнес выводит свои акции на биржу, их могут купить все желающие, а вкладчик – продать свои и заработать. Другой вариант – подождать, пока компанию кто-нибудь купит, и продать ему свою долю. Еще можно продать акции частной сделкой вне биржи, например, другому венчурному инвестору.

Плюсы и минусы венчурных инвестиций

Основной плюс для инвестора – это доходность. Именно высокая доходность стимулирует вкладывать в венчур, несмотря на все риски.

А вот основные минусы для венчурного инвестора:

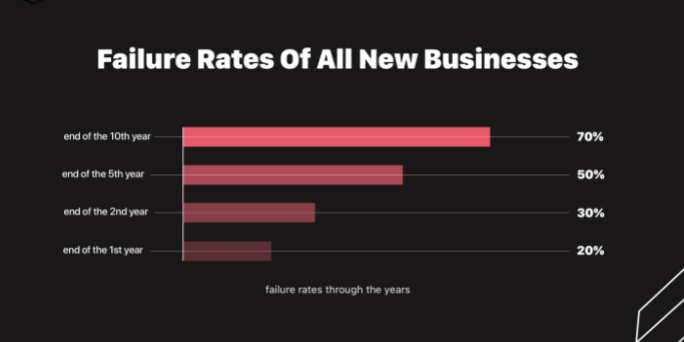

- Высокий риск. Статистика венчурных проектов показывает, что 75% компаний не возвращают вкладчикам их вложения. При этом 20% стартапов терпят неудачу в первый год работы, 30% – во второй, 50% закрываются через пять лет, 70% – через 10 лет.

- Длительное ожидание. Венчурные инвестиции приносят прибыль в среднем через 5–7 лет после вклада. Поэтому они не подойдут для быстрого заработка. Еще много времени уходит на то, чтобы найти перспективные проекты. Венчурные инвесторы вкладываются в малоизвестные и молодые проекты, которые часто еще не публичны и никак не рекламируются.

- Встречаются мошенники. Бывает так, что под венчурными проектами маскируются мошенники и финансовые пирамиды. В этом случае у инвестора нет шансов вернуть вклад.

- Высокий порог входа. Иногда для того, чтобы получить прибыль, нужно вложить от $1 млн до $5 млн.

Плюсы и минусы для компаний

У компаний, которые хотят получить венчурные инвестиции, есть свои плюсы и минусы от таких вкладов. Чаще всего у проекта, который только начал работать, нет другого выбора, потому что взять кредит в банке сложно из-за того, что нет активов для залога.

Плюсы венчурного капитала для компаний

- Можно получить финансирование без обязательств. Венчурные инвестиции не гарантируют возврат средств. Это значит, если проект закроется, его авторы не будут в должниках у инвесторов.

- Можно получить знания. Часто венчурные инвесторы разбираются в сфере, в которую хотят вложить деньги. Кроме этого, у них есть своя сеть контактов, которая может помочь новому проекту.

- Можно привлечь внимание к проекту. Если известный инвестор вкладывает крупную сумму в новый проект, об этом могут рассказывать в СМИ. Так компания получает дополнительную рекламу.

Минусы венчурного капитала для компаний

- Есть риск потерять контроль над компанией. Авторы проекта передают инвесторам часть компании. Если их будет много, есть риск полностью потерять контрольный пакет акций.

- Иногда нужно нанимать людей от инвестора. Некоторые вкладчики согласны финансировать проект, только если компания наймет сотрудника со стороны инвестора к себе в штат.

- Инвестор может отказаться подписать соглашение о неразглашении. Это значит, что вкладчик может рассказать информацию о компании, которую вы не хотите разглашать.

- Иногда инвестор может потребовать вернуть деньги. Некоторые венчурные фонды или инвесторы могут потребовать ROI

(return on investment – возврат инвестиций. – Прим. ред.) в течение 3–5 лет.

(return on investment – возврат инвестиций. – Прим. ред.) в течение 3–5 лет.

Как привлечь венчурные инвестиции

Из-за того что вкладывать в венчур – очень рискованно, такие инвесторы тщательно выбирают проект. Компаниям нужно правильно подготовиться к презентации. Если вы хотите получить венчурные инвестиции для своей компании, вот несколько идей, что можно сделать:

- показать, что ваш бизнес может изменить в своей сфере;

- рассказать, как могут расти бизнес и его аудитория;

- рассказать, чего может достичь проект, и показать инвестору, во что именно он вкладывается;

- стараться не использовать сложные термины, если это невозможно – объяснять так, чтобы инвестор понимал, о чем вы рассказываете;

- показать готовый продукт или его прототип, а не только идею на презентации;

- рассказать, какие крупные компании могут заинтересоваться или уже заинтересовались вашим проектом.

Этапы инвестирования

Для венчурных инвестиций и стартапов выделяют пять этапов инвестирования:

- Предпосевной этап (англ. pre-seed funding). Это самый ранний этап финансирования проекта. Чаще всего о нем никак не заявляют публично, а первыми инвесторами становятся сами основатели компании. Часто от суммы предпосевных инвестиций зависит будущая доля учредителей в компании. Чаще всего этот этап проходит очень быстро.

- Посевной этап (англ. seed funding). Это первый официальный этап финансирования компании. На нем учредители заявляют о проекте и проводят первые официальные презентации. Инвесторами могут стать друзья, семья, бизнес-инкубаторы и так далее. Чаще всего именно на посевном этапе в проект входят венчурные инвесторы. Считается, что именно на этом этапе «сеют семена», которые помогут в дальнейшем развитии бизнеса. Компании могут получить инвестиции от $10 тыс. до $2 млн.

- Стадия А (англ. series A). На этом этапе у компании уже есть готовый продукт, первые клиенты и продажи. Некоторые компании могут остановиться на этом этапе и не привлекать дополнительные инвестиции. Вклады в проект на стадии А нужны для того, чтобы развивать его, расширять базу клиентов, выходить на новые рынки или создавать дополнительные продукты в линейке. На стадии А важно иметь готовый бизнес-план и презентовать его будущим вкладчикам. Нелишним будет показать ваши результаты за какое-то время и то, как ваши прошлые инвесторы уже получили доход от вкладов в вашу компанию. Презентации прототипа или идеи, как на посевном этапе, может быть недостаточно. На этом этапе можно привлечь $2–15 млн инвестиций.

- Стадия В (англ. series B). На этом этапе у компании есть довольно большая база клиентов. Если компания прошла стадию А, на стадии В она готова активно расширяться. При этом инвесторы видят, что проект успешный и стабильный, а значит, в него можно инвестировать с минимальными рисками. В этом случае не идет речь о венчурных инвестициях, это скорее вложения для дальнейшего развития проекта. Часто на этом этапе компании стоят по $30–60 млн.

- Стадия С (англ. series С). До этого этапа доходят успешные компании, которые ищут дополнительные деньги, чтобы выпустить новый продукт или выйти на новый рынок. Иногда на стадии С компания ищет инвестиции, чтобы выкупить другую компанию и так расшириться. Для инвестора такие проекты малорисковые и довольно надежные в том, что касается возврата денег.

Венчурное инвестирование захватывает первые три фазы. Эти этапы самые рискованные. На них у компании есть только прототип или идея, может не быть продукта и/или клиентов. Инвестор вкладывается практически без гарантий, но часто получает долю в компании, что дает большую прибыль в случае успеха проекта.

Венчурные инвестиции в Украине

Венчуры очень популярны в США и работают там много лет. В Украине тоже есть свои венчурные фонды. Чаще всего они вкладывают в проекты из сфер IT, электронной коммерции, машиностроения и телекоммуникаций.

Примеры украинских венчурных фондов

Фонд работает со стартапами и компаниями на этапе посева. Размер возможных инвестиций: от $100 тыс. до $500 тыс.

В приоритете такие сферы:

- образование;

- инновации и высокие технологии;

- информационные технологии и интернет-проекты.

AVentures Capital

Этот фонд работает с проектами на ранних и поздних стадиях инвестирования. То есть от него можно получить не только венчурные инвестиции, но и вклады для развития и масштабирования проекта. Объем вкладов: от $100 тыс. до $5 млн.

В приоритете такие сферы:

- информационные технологии и телекоммуникации;

- инновации и высокие технологии.

Сайт AVentures Capital

MagneticOne Venture

Фонд работает с технологическими компаниями и занимается инвестициями на ранних стадиях и этапах расширения бизнеса. Размер возможных инвестиций: от $500 тыс. до $ 1 млн.

В приоритете такие сферы:

- IT-проекты;

- инновационные проекты.

Сайт MagneticOne Venture

Noosphere Ventures

Компания уделяет много внимания космическим технологиям, но вкладывает и в другие сферы. Инвестиции могут получить как компании на этапе посева, так и те, которые планируют рост и расширение.

В приоритете такие сферы:

- космические технологии;

- финансовые технологии;

- большие данные;

- реклама и маркетинг;

- электронная коммерция;

- медицина;

- социальные сети;

- мобильные технологии.

Сайт Noosphere Ventures

Известные примеры венчурных компаний

Многие компании, продуктами которых мы пользуемся каждый день, начинали с идеи и венчурных инвестиций. Во многом благодаря бизнес-ангелам эти компании смогли добиться успеха и выйти на мировой уровень.

Первый инвестор Facebook – Питер Тиль, который вложил $500 тыс., за что получил 10,2% акций. Это была ангельская инвестиция. Другие известные инвесторы Facebook – венчурные компании Accel Partners и Breyer Capital.

Всемирно известная социальная сеть вышла на IPO в 2014 году, тогда компанию оценивали в $104 млрд. А венчурные инвестиции Facebook получил в 2005-м. Accel Partners и Breyer Capital вложили $12,7 млн на стадии А и получили 15% акций компании, которая называлась Thefacebook.

Xiaomi

Производитель смартфонов и другой техники вышел на IPO в 2018 году с оценкой в $54 млрд. Главный венчурный инвестор Xiaomi вернул свои деньги в 40-кратном размере. Сегодня капитализация компании превышает $415 млрд.

Социальная сеть Twitter проводила IPO в 2013 году, тогда компанию оценили в $14,2 млрд, а само IPO привлекло инвестиций на сумму $1,8 млрд. Один из ранних инвесторов Twitter – Union Square Ventures получил долю в $863 млн. Union Square Ventures вложился в Twitter в 2007 году, когда компания стоила $5 млн. Такой ранний вклад и позволил сильно приумножить активы.

Компанию основали в 2009 году. На IPO Uber вышел в 2019 году, его оценили в $75,5 млрд. Тогда сервис привлек $8,1 млрд. Свои первые инвестиции Uber получил в 2010 году, они составили $1,5 млн. Вкладчики платили всего $0,009 за акцию. Среди известных фондов в сервис такси вложили First Round Capital и Lowercase Capital.

Airbnb

Если вы когда-нибудь искали, где и как арендовать жилье, скорее всего, вы сталкивались с Airbnb. Это площадка, где арендаторы и арендодатели могут договориться о съеме жилья. В 2009 году венчурный фонд Sequoia Capital вложил в Airbnb $600 тыс., фонд участвовал и в следующих этапах инвестирования, из-за чего общий вклад составил $260 млн. По оценке IPO, доля Sequoia Capital – $4,8 млрд.

Вывод

Венчурные инвестиции – возможность получить большую прибыль для вкладчика и найти финансирование для компании, которой нужны деньги. Плюсы и минусы есть для каждой стороны. Инвестору выгодно вкладывать в идею, которая взлетит и принесет много прибыли.

Но статистика показывает, что таких проектов очень мало и угадать, какой станет успешным, довольно сложно. Поэтому венчурные инвестиции считаются очень рискованными. А инвесторы стараются вложить в несколько проектов, чтобы один успешный смог перекрыть несколько неудачных.

Для компании такие вклады – возможность получить необходимые для старта и первоначального развития деньги. Молодым проектам часто не дают кредиты, поэтому венчурные инвестиции – их единственная возможность развиваться.

Google, Facebook и многие другие известные компании тоже начинали с помощью венчуров. В Украине есть венчурные фонды, которые соединяют инвесторов со стартапами и помогают одним вкладывать, а другим – получать инвестиции.

Венчурные инвестиции — особенности и риски. Венчурный капитал. Выход из венчурных проектов

Венчурные инвестиции – разновидность инвестиций, целью которых является финансирование недавно основанных компаний, стартапов или развивающихся компаний. Обычно рост таких компаний сопряжен с высоким или относительно невысоким риском. Инвестиции могут быть долгосрочными, и обмениваются на акции компании. В свою очередь, инвестор ожидает доход выше среднего от рыночного уровня данной сферы.

Ключевые тезисы

Инвестиционные риски

Управление рисками является важной частью стратегии управления капиталом. Ожидаемая эффективность портфеля ценностей неотделима от риска, которому инвестор предоставляет свои инвестиции. Для этого важно понять концепцию инвестиций, узнать вероятную потерю, приемлемую инвестором, чтобы её измерить. Необходимо реализовать стратегии снижения риска или устранить ненужные риски для инвестора. Инвестиционные риски многочисленны и не всегда их легко идентифицировать. В целом выявляют следующие риски:

- Рыночный риск– риск того, что стоимость актива может упасть ниже покупной цены.

- Валютный – риск изменения стоимость актива, купленного в иностранной валюте и его обесценивания из-за снижения коэффициента конверсии этой валюты.

- Оценочный – вероятность падения доходности облигаций из-за понижения процентных ставок.

- Инфляционный – ухудшение реального возврата актива из-за повышения уровня инфляции.

- Кредитный – риск того, что государственный или частный эмитент долгового обеспечения не сможет выплатить основную сумму долга по причине дефолта.

- Контрагентный – вероятность неудачи контрагента по внебиржевой сделке, и снижение возможности на успешное выполнение им транзакции.

- Депозитный – риск того, что хранитель фонда потерпит крах.

- Страновой – риск того, что правовая или налоговая среда страны будет ухудшать доходность активов этой страны.

- Риск ликвидности – неспособность распоряжаться активом в разумно ожидаемом времени и цене.

- Операционный риск и риск мошенничества – опасность технической или человеческой ошибки, уменьшающей стоимость портфеля активов, или влияющей на репутацию инвестора.

Некоторые финансовые инструменты, такие как фьючерсы или валютные хеджирования, помогают снизить определенные риски. В управлении портфелем можно установить механизмы ограничения убытков с помощью финансовых деривативов (put/call). Однако создание этих механизмов по стоимости может привести к большой сложности в управлении портфелем. Инвестиционная стратегия должна определять вероятность потери.

Наконец, есть и непредсказуемые риски – непредвиденные катастрофы, которые часто связанные с крупными геополитическими событиями, или с природными катаклизмами. Средства защиты от этих рисков очень ограничены, за исключением того, что источник финансирования выбрал очень разумную инвестиционную стратегию.

Венчурный капитал – особенности

Венчурный капитал – это деньги инвесторов, предназначенные для прямого частного инвестирования, обычно предоставляются на развитие растущих предприятий или тех, кто близок к банкротству. Венчурный капитал часто и ошибочно принимается за частный капитал. Это два типа инвестиционных фондов в частных компаниях, цель которых – получение дополнительной стоимости.

Венчурный капитал и частный капитал различаются в зависимости от типа и размера компаний, в которые они инвестируют, и финансовых инструментов, которые они используют. Особенности венчурного капитала:

- Их целевыми компаниями становятся стартапы, предприятия на стадии проектирования.

- Целевые отрасли – биотехнология, альтернативная энергетика, инженерные разработки, другие высокие сектора роста.

- Ожидаемая рентабельность инвестиций – фонд венчурного капитала делает ставку на рисковые предприятия, многие из которых рискуют потерпеть неудачу. Но в этих неудачах можно найти редкую жемчужину, которая в будущем станет лидером экспоненциального роста.

- Размер инвестиций – как правило, менее 10 млн. долларов. Но крупные фонды венчурного капитала могут инвестировать на порядок больше.

- Горизонт ликвидности (выход) – в среднем, фонды венчурного капитала выходят через 4 года.

- Единицы, приобретенные фондом – зачастую это минотарная доля целевой компании.

- Структура финансирования – финансирование в капитале или квазиакционерном капитале.

- Роль инвестора – фонд предлагает свои рекомендации, свою сеть, контролирует развитие компании.

Профессиональные участки рынка венчурных инвестиций – венчурные фонды и частные инвесторы. Венчурный фонд – это коллективная форма инвестирования, основанная на создании инвесторами общего фонда, где придерживается политика деверсификации риском. Фонд финансирует рискованные проекты, чтобы извлечь доход выше рыночных показателей.

Изменение работы предприятия после прихода венчурных инвестиций

После прихода в компанию венчурного фонда, меняется её организационное устройство и бизнес-процессы. Вносятся новые правила корпоративного управления, чтобы сделать компанию открытой и прозрачной для потенциальной клиентской базы, других инвесторов. Если это стартап, то менеджмент занимается привлечением профессиональных юристов, маркетологов, экономистов и представителей других специальностей с целью успешного завершения создания конечного продукта и внесения его на рынок.

Работа в предприятии с венчурным капиталом отличается от работы в частной компании. Инвесторы предпочитают набирать сотрудников с техническими знаниями. В зависимости от размера фонда, опыт банковского дела не является обязательным, однако от работника требуется демонстрация вкуса к предпринимательству. Фонды венчурного капитала объединяют более разнообразные профили, которые могут исходить от финансов, консалтинга или предпринимательства.

Выход из венчурных проектов

Процедура выхода из венчурных проектов может реализовываться в нескольких направлениях – как продажа доли в компании финансовому или стратегическому инвестору, выкуп доли венчурного фонда менеджементом, публичное размещение акций. Ясная и четкая стратегия выхода из инвестиций – важная составляющая при выборе венчурного проекта. Рассмотрим детально способы выхода:

- Продажа доли акций фонда стороннему инвестору, или поглощение стратегическим инвестором – в данной ситуации фонд выходит из проекта по предварительно разработанной стратегии, что согласовывается с инициатором проекта с целью защитить его интересы.

- Менеджмент компании или сторонняя команда управленцев покупает долю предприятия – выкуп происходит за свой счет или методикой обратного выкупа, который финансируется из собственного капитала компании, возможно под кредит от банка, или через выпуск других долговых инструментов.

- Публичное размещение акций – форма выхода, отвечающая интересам всех сторон. Одновременно венчурный капиталист выходит из проекта, а компания привлекает новые финансовые средства для дальнейшего развития предприятия.

Спрос на венчурные инвестиции наиболее распространен в США, Канаде, России, Индии и Китае. Традиционно крупнейшими участниками венчурных сделок являются американские компании. Предполагается ежегодное возрастание спроса на венчурные проекты в связи с развитием технологических инноваций.

Как работают венчурные фонды, видео:

Венчурное инвестирование — что это простыми словами

Инвестирование на рынке Форекс или на каком-либо другом финансовом рынке очень рискованное занятие. Одним из видов инвестирования, отличающимся высокими рисками и такой же доходностью, является венчурное инвестирование. С каждым днём этот способ капиталовложения становится всё более популярным, хотя отечественным инвесторам он ещё малознаком. В отличие от Запада, где рынок подобных финансовых вложений отлично развит, в России он только начинает развиваться.

Суть понятия

Венчурными (в переводе с англ. означает «риск» или «рискованное предприятие») называются инвестиции с очень высокими рисками. Сюда можно отнести вложения в совершенно новые технологии или инновационные проекты, аналогов которым нет. В подобной ситуации инвестор не может оценить реальный риск и перспективу, и поэтому существует высокая вероятность лишения вложенных средств.

Когда-то инвестирование в мобильную связь, компьютерные технологии или железную дорогу можно было отнести к венчурному. Но в современном мире это считается стандартным бизнесом, так как произвести оценку рисков и особенностей венчурных инвестиций очень сложно, поскольку отсутствуют схожие примеры.

Одним из самых ярких примеров венчурного инвестирования считается социальная сеть Facebook и программа для обмена сообщениями WhatsApp, собравшие колоссальную прибыль и занимающие лидирующие строчки в рейтинге Forbes.

Венчурным инвестором может стать как отдельное лицо (в основном юридическое), так и целый фонд. Венчурным считается фонд, ориентированный на работу с какими-либо инновационными проектами (стартапами). Так как инвестирование капитала в одно предприятие имеет большие риски, фонд разделяет его на десяток разных проектов. Если девять проектов прогорят, то десятый окупится и принесёт высокую прибыль.

Инвестор может получить доход любым из двух способов:

- В виде стабильного заработка, став совладельцем компании. Этот вариант предполагает получение средней размеренной прибыли на протяжении долгих лет.

- При перепродаже ценных бумаг. В данном случае прибыль будет крупной, но единовременной.

Механизм венчурного инвестирования

| Отличительная особенность | Описание |

| Высокий порог входа | Зачастую венчурным инвестором выступает состоятельный человек, т.к. данный вид инвестирования предполагает вложения от десяти тысяч долларов и выше. Начинающему инвестору с несколькими тысячами долларов очень сложно найти интересный инвестиционный проект. Но для таких случаев есть институты совместного инвестирования или фонды. Управляющие фондов аккумулируют вклады мелких инвесторов для последующего вложения их в определённый перспективный проект. Главным минусом является то, что вкладчик не сможет самостоятельно принимать решения об инвестировании в какой-либо проект, а должен довериться компетентности управляющего |

| Длинный инвестиционный горизонт | При вложении капитала в развивающееся предприятие, невозможно забрать деньги в любой момент. Инвестируемый капитал обычно полностью используется в проекте, и возвратить деньги можно лишь при его удачном развитии. Интервал между началом инвестирования и выходом проекта на фондовый рынок с получением значительных доходов может составлять много лет |

| Отсутствует контроль | В отличие от стратегических партнёров, венчурные инвесторы не нуждаются в контрольном пакете акций, также как не стремятся управлять компанией. При этом они берут на себя только финансовые риски, все же остальные перекладывают на плечи топ-менеджмента. Но бывает и так, что стремление сохранить свой капитал приводит к тому, что венчурный инвестор входит в совет директоров и устанавливает личный контроль над делами компании |

| Отсутствие каких-либо гарантий получения прибыли | Касательно получения дохода, тоже не всё так просто. За весь срок инвестирования вкладчик может не получить прибыли, но в итоге заработать миллионы на продаже своей доли в проекте. Реальный объём доходов от стартапа станет известен только после того, как акции компании будут публично размещены на фондовом рынке. Исходя из инвестиционной привлекательности, можно будет определить стоимость акций и, конечно же, ту сумму, которую получит вкладчик после продажи своей доли |

Немного об успешных венчурных инвесторах

Реальные истории успехов являются очень сильным мотиватором. В рейтинг самых успешных инвесторов, по мнению всемирно известного издания Forbes, входят:

- Джим Гетц. Инвестировал в Nimble Storage и Palo Alto Networks, а также в сервис WhatsApp, от продажи которого фонд, чьим партнёром был Джим Гетц, заработал около трёх миллиардов долларов. И это при начальных вложениях в шестьдесят миллионов.

- Крис Сакка. За его плечами инвестиции в Twitter, Instagram, Uber и Stripe.

- Майк Маркула. Знаменит тем, что вложил 250 тыс. долларов в Apple, когда Стив Джобс и Стив Возняк занимались паянием плат в гараже. Всего за ¼ млн. долларов он получил 1/3 компании Apple. Майк инвестировал лишь 10% своего портфеля, т. к. на тот момент его капитал составлял примерно 2,5 млн. долларов. В итоге он продал свою долю в Apple за 154 миллиона.

- Брайан Сингерман. Бывший работник компании Google, инвестировавший в Oculus VR, Misfit, Lyft, Airbnb.

- Стив Андерсон. Один из первых, кто вложился в Instagram, увидев потенциал сервиса. Помимо этого знаменит инвестированием в Twitter и финансовый сервис Social Finance.

- Томас Алберг. Инвестировал 100 тыс. долларов в онлайн-магазин Amazon. В итоге его доход составил 26 млн. долларов.

- Ян Макглинн. Продавец автомобилей, вложивший 4 тыс. фунтов (в обмен на акции) в бизнес своей знакомой, открывшей магазин натуральной косметики Body Shop. Когда всю сеть магазинов Body Shop (на тот момент их было около 2 000) купила крупная косметическая компания L′Oreal, Ян Макглинн получил чистую прибыль в размере 180 млн. евро, при первоначальных инвестициях в 5 400 евро.

В Топ рейтинга Forbes входит Юрий Мильнер – российский венчурный инвестор, инвестировавший в Twitter, Alibaba, Airbnb и JD.com. Также еще одним ярким примером венчурного инвестирования в России можно считать историю маленькой группы исследователей, получивших в качестве инвестиций всего несколько тысяч долларов и создавших препарат «Тимоген», обладающий мощным иммуномодулирующим эффектом. Впоследствии одна американская компания купила лицензию на его выпуск за несколько миллионов долларов.

Шесть простых действий, необходимых для заработка на венчурных инвестициях

Успех любого дела, не только инвестирования, очень сильно зависит от грамотно составленного плана действий. Инвестору необходимо составить для себя такой план и точно следовать ему:

Действие №1. Сбор необходимой суммы

Этого главное условие, без которого невозможно никакое начинание. Для того, чтобы начать инвестировать, нужно иметь определённый капитал.

Действие №2. Определение направления для инвестирования

Нужно всегда ориентироваться на ситуацию на фондовой бирже и желательно найти такую нишу в сфере экономики, которая еще не занята. Также можно присмотреться к абсолютно новому и неизвестному инновационному направлению, которое будет первым на рынке.

Действие №3. Поиск перспективного бизнеса и определение стратегии его развития

После того, как проект подобран, необходимо проанализировать деятельность компании и тщательно разработать стратегию её развития. Нужно грамотно всё продумать и принять во внимание всевозможные нюансы, а только потом действовать.

Действие №4. Заключение и подписание договора

Для заключения венчурной сделки необходимо подписать целый пакет документов, который будет регулировать права и обязанности, как инвестора, так и соискателя инвестиций. Пакет документов состоит из:

- Протокола разногласий по контракту;

- Акта приёма передачи результатов;

- Договора инвестирования средств;

- Дополнительного договора об инвестировании.

Если инвестор плохо разбирается в юридических тонкостях, ему следует обратиться к опытному и грамотному юристу. Правильное оформление поможет избежать ошибок и станет залогом успешного начала.

Действие №5. Контроль деятельности компании

Большинство венчурных инвесторов вкладывают в развитие проекта не только деньги, но и свои знания, дают полезные советы, участвуют в планировании, а также контролируют деятельность компании.

Действие №6. Продажа акций

После того, как инвестиционный проект достигнет стабильного финансового положения, а доходность от инвестиций заданного уровня, можно продать акции другим инвесторам, предпочитающим работать с небольшими рисками.

Где найти проект для венчурного инвестирования

Не каждый человек может заняться венчурным инвестированием, так как входной порог очень высок. Однако, есть несколько способов поиска интересных инвестиционных проектов, для которых не потребуются сотни тысяч долларов. Для того, чтобы найти подходящий по финансовым возможностям проект, нужно:

- Обратиться к знакомым. Многие стартаперы и начинающие бизнесмены не располагают первоначальным капиталом для развития проекта. Но самая главная трудность состоит в том, что у них нет такого круга общения, где есть выход на инвесторов. И поэтому в такой ситуации стартапер привлекает родных, друзей и пр. У кого-то из знакомых может быть интересная бизнес-идея, для реализации которой нет средств. В отличие от обычного человека, инвестор заинтересуется такой информацией.

- Искать проекты на различных биржах. В наше время инвестиционные площадки не являются редкостью и в интернете можно с лёгкостью найти подходящий вариант. Одной из известных инвестиционных платформ считается биржевая площадка inproex.ru, занимающаяся не только поиском инвесторов, но и стартапов. Также данная платформа занимается обменом инвестиционных проектов и разработкой бизнес-плана. Не менее популярна платформа startup.ua, которая обладает обширной базой проектов и поможет в формировании инвестиционного портфеля. В перечень услуг этой площадки входит профессиональная консультация по любым финансовым вопросам, обмен опытом и знаниями.

- Посещать биржи долей и платформы коллективных инвестиций. Онлайн-биржи долевого участия отличаются покупкой долей инвестиционного проекта исключительно на торговой площадке. Иными словами, площадка – это регулятор отношений между инвестором и проектом. На таких биржах может найти подходящий стартап и новичок, и опытный вкладчик.

- Следить за отечественными и международными конкурсами вплоть до их окончания. Несколько популярных конкурсов:

- GoTech – международный конкурс, также являющийся инвестиционным форумом для IT-сферы;

- GenerationS. Ещё один ежегодный конкурс, где на федеральном уровне отбирают самые перспективные стартапы;

- Russian Startup Tour. Представляет самые передовые проекты фонда с именитым названием «Сколково».

Видео по теме:

Основные плюсы и минусы

Венчурное, как и любое другое инвестирование, имеет ряд своих преимуществ и недостатков:

Источник https://mc.today/venchurnye-investitsii/

Источник https://investyb.com/venchurnye-investitsii-osobennosti-i-riski-venchurnyj-kapital-vyhod-iz-venchurnyh-proektov/

Источник https://vfinansah.com/investment/venchurnoe-investirovanie