Что выгоднее для покупателя автомобиля: автокредит или потребительский заем

По данным агентства “Автостат”, в 1-м квартале 2019 года доля кредитных автомобилей в общем объеме рынка достигла 59,2 % и продолжает расти. Дальнейшему росту способствует госпрограмма льготного кредитования, которая субсидирует покупки первого и семейного авто. Если вы тоже задумались приобрести машину на заемные деньги, то необходимо разобраться, что выгоднее: автокредит или потребительский заем.

Есть положительные и отрицательные моменты в том и в другом виде кредитования. Сравнение условий по автокредитам и потребительским займам в ведущих банках страны поможет сделать правильный выбор. Но надо оценивать и субъективные факторы, которые зависят от конкретного заемщика.

Два вида кредита: сходство и отличия

Сходств много по причине того, что оба варианта покупки машины являются покупкой на кредитные деньги. Поэтому их надо вернуть через определенное конкретным банком время и заплатить за пользование проценты. Эти принципы справедливы для любого вида кредитования.

Есть одно принципиальное отличие автокредита и потребительского займа. Первый – это целевой кредит на приобретение транспортного средства: легкового или грузового авто, мотоцикла. Банк не допустит, чтобы вы использовали их средства на другие цели. Второй – нецелевой кредит на любые цели, т. е. вы просто берете деньги в долг и тратите их по своему усмотрению. Из этого главного отличия вытекают и все остальные:

- У потребительского кредита ставки выше. Банк не знает, на что вы потратите деньги, поэтому страхует себя высокими процентами от возможных неплатежей.

- В классическом потребительском кредите нет залога. В автокредите покупаемая машина является обеспечением по кредиту. Пока долг не погашен полностью, авто находится в залоге у банка.

- Максимальная сумма при автокредитовании зачастую выше, потому что приобретаются машины не только эконом, но и премиум-класса.

- По автокредиту нужен первоначальный взнос, по потребительскому – нет.

- Дополнительные расходы при автокредитовании. Например, оформление полиса Каско и пр.

Рассмотрим подробнее плюсы и минусы двух вариантов покупки машины.

Плюсы и минусы автокредита

Какие преимущества очевидны при автокредитовании:

- Автокредит дешевле потребительского за счет более низких процентов, потому что банк берет машину в залог, т. е., по сути, ничем не рискует. Автомобиль относится к ликвидному имуществу и быстро превращается в деньги.

- Возможность стать участником государственной программы, где часть стоимости кредита компенсируется государством с целью поддержки отечественного автопрома.

- Минимальные требования к заемщику и пакету документов (паспорт и водительское удостоверение). Никаких поручителей и справок о доходах. Риск вашей неплатежеспособности снижается для банка залогом автомобиля.

- Высокая скорость оформления займа. Во многих автосалонах есть представители банков, которые в течение 1 – 2 часов оформят кредит. Онлайн-заявка на сайтах банков тоже позволяет быстро получить деньги.

- Возможность попасть на акции официальных дилеров и приобрести автомобиль мечты с существенной скидкой и на льготных условиях кредитования. Крупнейшие банки часто заключают соглашения с дилерами и производителями по конкретным маркам авто.

Есть и минусы, которые в некоторых случаях заставляют заемщика отдать предпочтение потребительскому займу:

- Необходимость оформления Каско. Стоимость полиса по отзывам автовладельцев иногда легко перекрывает выгоду по процентам между двумя вариантами кредитования. Возможно, придется оформить еще и личное страхование. Например, в Тинькофф Банке не требуется получения полиса Каско, но рекомендуется стать участником Программы страховой защиты заемщика. Участие добровольное, но при отказе процентная ставка увеличивается.

- Выгодные условия автокредитования распространяются, как правило, на конкретных производителей и марки автомобилей. Но выбор у банков сейчас очень большой.

- Обязательный первоначальный взнос, но не всегда. Например, все в том же Тинькофф он не требуется. Понятно, что чем больше взнос, тем меньше переплата по кредиту.

- Необходимость оформления купленной машины в залог. Это накладывает ограничения на возможные действия с ней: дарение, продажа. В случае накопления долгов будьте готовы распрощаться с автомобилем. Банк продаст его и вернет себе выданную ранее сумму.

Плюсы и минусы потребительского займа

Почему будущий автовладелец может выбрать потребительский кредит:

- Нет необходимости отчитываться перед банком, на что именно потрачены деньги. Можно купить автомобиль любой марки, новый или подержанный. Место покупки тоже не имеет значения: автосалон, рынок или дядя Вася из соседнего подъезда.

- Полная свобода в дальнейших действиях с автомобилем. Не понравилась модель, или появился покупатель, предлагающий хорошую цену? Можно продать автомобиль и вернуть непогашенный долг банку. Особенно актуально это будет, если пошатнулось ваше финансовое состояние. Предмет залога продать невозможно без погашения долга, а при потребительском займе на вырученные от продажи машины деньги можно погасить кредит.

- Отсутствие Каско и первоначального взноса. Но и ответственность при наступлении негативных событий на дороге ложится полностью на автовладельца. А отсутствие первоначального взноса значительно увеличивает переплату.

- Отсутствие залога накладывает обязанность доказать банку свою платежеспособность более серьезным пакетом документов и приводит к повышению процентной ставки по сравнению с автокредитом. При длительном сроке кредитования это может привести к большой переплате.

- Небольшая сумма кредитования, которой может не хватить на покупку желаемого авто. А при заявке на большие деньги, банки потребуют обеспечение (имущество или поручительство).

- Отсутствие обязательного страхования может привести к тому, что за поврежденный или украденный автомобиль все равно придется возвращать долг.

Какой кредит стоит брать, зависит от конкретных условий. Например, вы уже накопили больше половины стоимости автомобиля. Тогда выгоднее может оказаться потребительский заем, потому что отпадает необходимость страхования. А если вы знаете, какую марку машины мечтаете купить, то лучше рассмотреть совместные предложения банков и официальных автодилеров и взять автокредит на льготных условиях.

Госпрограмма автокредитования

Росту автокредитования в последние года способствует государственная программа льготного кредитования на приобретение первого/семейного автомобиля. Она позволяет сэкономить от 10 до 25 % от стоимости займа. Особенно в этом отношении повезло жителям Дальнего Востока. Но обо всем по порядку.

Программа начала работать с 2015 года. С августа 2018 года действует ее новая редакция, пока до 2020 года. Главное условие – автомобиль должен быть новый и собран на территории России. Программа не выдвигает требований к первоначальному взносу и минимальной процентной ставке. Все на усмотрение банка. Например, ВТБ просит внести 20 % от стоимости авто, а ЮниКредит Банк – 0 %.

- заемщик либо покупает свой первый в жизни автомобиль (семейное положение не важно), либо имеет двух и более несовершеннолетних детей (условие первого авто соблюдать необязательно);

- кредит не выдается наличными, а деньги напрямую переводятся банку в виде субсидии;

- заемщик не покупает авто с низкой процентной ставкой, а получает прибавку к первоначальному взносу в размере 10 % (для Дальнего Востока 25 %);

Например, вы взяли в кредит авто стоимостью 900 000 руб., внесли в виде первоначального взноса 20 %, т. е. 180 000 руб. Дополнительно к этой сумме будет прибавлена государственная поддержка в размере 90 000 руб. или 225 000 руб. для Дальнего Востока.

- ограничений по сроку кредита нет, на усмотрение банка.

Требования к автомобилю:

- максимальная масса – 3,5 тонны;

- максимальная стоимость – 1,45 млн рублей;

- машина не была зарегистрирована и не находилась в собственности физического лица до заключения кредитного договора.

Требования к заемщику:

- наличие водительского удостоверения;

- гражданство РФ;

- обязательство не заключать иных кредитных договоров на покупку автомобиля.

Мы с мужем сами стали участниками льготного кредитования. Правда, было это еще до начала действия программы, но в 2011 году государство тоже поддерживало отечественное автомобилестроение путем компенсации банковской процентной ставки. Наш опыт оказался положительным. Мы в автосалоне взяли Рено Логан отечественной сборки с рассрочкой на 1 год. Проценты по кредиту заплатило за нас государство.

Заключение

В статье разобрали, чем отличаются два варианта приобретения автомобиля в кредит: автокредитование и потребительский заем. Для большинства случаев лучше выбрать именно автокредит. Но есть ситуации (например, неустойчивое финансовое положение заемщика или большой первоначальный взнос), когда выгоднее взять потребительский кредит и не платить дорогостоящую страховку.

И не забывайте проверять себя на соответствие условиям государственной программы, до 2020 года время еще есть. Взять машину в кредит по ней получится значительно дешевле.

Какой кредит выгоднее для покупки авто в 2020 году

Купить машину, если нет своих накоплений, можно используя два инструмента – потребительский займ или целевой на покупку транспортного средства. У каждого из них есть свои плюсы. В то же время основной параметр для многих потребителей – итоговая переплата. Именно по нему сервис Brobank.ru решил определить — какой кредит выгоднее для покупки авто в 2020 году. Оценив варианты как для б/у, так и новых машин.

- Автокредит или потребительский кредит — что выгоднее в 2020 году

- Нюансы того, какой кредит выгоднее для покупки авто в 2020 году

- Преимущества автокредита

- Преимущества кредита

- Итог: автокредит или потребительский кредит — что выгоднее в 2020 году

Автокредит или потребительский кредит — что выгоднее в 2020 году

Во всех долговых обязательствах есть важный параметр – полная стоимость. Он включает не только переплату по процентам, но и другие траты. Например, страховку, которая, зачастую, обязательна в автокредите. Именно с его помощью и удастся сравнить два типа займов.

Если говорить о потребительском кредите, то он делится на несколько групп по уровню ПСК. В зависимости от суммы долга и срока договора. Последний параметр можно не учитывать, так как для покупки авто редко кто берет средства взаймы менее чем на один год. Что касается объема средств, то во внимание можно применять только варианты более чем на 30 000 рублей.

| Сумма долга | Предельный уровень ПСК (% годовых) |

| От 30 000 до 100 000 руб. | 24,437 |

| От 100 000 до 300 000 руб. | 22,547 |

| Свыше 300 000 руб. | 18,697 |

С автокредитами проще. Здесь разделение выполнено только по пробегу транспортного средства — до 1000 км и свыше. То есть, фактически, по типу покупаемой машины – новая или б/у соответственно.

| Тип авто | Предельный уровень ПСК (% годовых) |

| От 0 до 1000 км | 16,873 |

| Свыше 1000 км | 22,204 |

Исходя из этих данных, новую машину выгоднее покупать с помощью автокредита. Как минимум в 2020 году. Для подержанных транспортных средств потребительский займ может оказаться более дешевым. В частности, когда речь идет о суммах долга свыше 300 000 рублей.

Нюансы того, какой кредит выгоднее для покупки авто в 2020 году

Хоть и определено, что для приобретения нового авто выгоднее брать автокредит, стоит учитывать еще три важных нюанса. Во-первых, сумма займа. Многие банки при значимом долге снижают ставку. Например, если покупается премиальное транспортное средство, ценой от 3-5 млн рублей.

Во-вторых, разрабатываются совместные программы кредитования между банками и производителями или ретейлерами. Ставки по таким предложениям значительно ниже средних по рынку. Иногда в несколько раз.

В-третьих, государственные субсидии. К автокредитам они применяются. Их цель – поддержать потребителей и производство. Соответственно, доступна покупка только нового транспортного средства. Правда, со значительной скидкой. Поэтому новую машину безальтернативно более выгодно покупать за счет автокредита.

Относительно подержанных транспортных средств. Здесь есть два нюанса. Первый – смежный с вышеуказанным. В частности, речь идет о сумме долга. Здесь так же, как и в случае с покупкой новой машины, при значимых объемах займа возможны скидки относительно ставки.

Во-вторых, граничные суммы по потребительским кредитам, зачастую, меньше, чем по целевым. В основном, их лимит находится в пределах 1-1,5 млн рублей. Соответственно, если для покупки б/у авто требуется больший объем средств, то ассортимент доступных займов наличными будет ограничен.

Преимущества автокредита

В первую очередь – цена. Как уже и указывалось выше, как минимум на новые машины, такой займ точно по итогу обойдется дешевле. Если учитывать специальные программы, то переплата может быть меньше в разы. Причем даже с учетом дополнительных услуг. В частности, страховки.

Дополнительно, оформление целевого займа с передачей купленной машины в залог банку располагает меньшими рисками мошенничества. Это касается б/у авто. Помимо собственных проверок покупателя, в процесс включается будущий залогодержатель. По этой причине шансы столкнуться с криминальным, уже залоговым, тотальным и т.п. транспортным средством минимизируются.

Преимущества кредита

Перечень плюсов займа наличными в банке более широкий. В основном, они опираются на то, что не оформляется обременение на приобретаемую машину. Включает в себя четыре основных пункта:

- Нет ограничения в выборе транспортного средства.

- Исключение обязанности вносить первоначальный взнос.

- Возможность продажи машины до полной выплаты долга.

- Отсутствует требование страховать залог.

Помимо категории, к транспортному средству все банки выдвигают ряд требований. В частности, по состоянию, пробегу, году выпуска и т.п. Поэтому нередко выбранная машина не подходит под эти условия. В таком случае альтернативы потребительскому кредиту просто нет.

Часто при срочной необходимости купить авто человек не располагает собственными накоплениями. В связи с чем не может внести первоначальный взнос. Некоторые банки предлагают такие автокредиты. Правда, их ассортимент небольшой. Нередко в месте жительства клиента просто нет кредитной организации с соответствующей программой. Поэтому выходом остается только займ наличными.

До момента полной выплаты целевого кредита залог продать не удастся. Как минимум, без согласования с банком. Одобрение на эту процедуру получить сложно. Учитывая, что некоторые граждане меняют авто раз в год-два, не всегда удается успеть за это время вернуть займ. Что становится проблемой в смене транспортного средства. Такой факт склоняет потребителя к выбору именно кредита наличными.

Относительно страховки. Этот пункт наиболее спорный. С одной стороны, многие банки предлагают автокредиты без нее. С другой – отказ от дополнительной услуги повышает ставку. Нередко до такой степени, что выгоднее все же купить страховку. Поэтому выводить этот пункт в качестве преимущества можно только по отдельным случаям, проводя индивидуальный расчет.

Отдельно стоит выделить частое заблуждение. Так, многие думают, что при займе наличными, при возникновении просрочки, не заберут авто. Если не платить кредит долго, вплоть до суда, то возвратом займется ФССП. Эта служба в первую очередь обратит взыскание на машину, так как сумма долга, вероятнее всего, будет сопоставима с ценой имущества. Поэтому отсутствие залога не защитит авто.

Итог: автокредит или потребительский кредит — что выгоднее в 2020 году

В случае с новыми авто – автокредит выгоднее. Даже по параметру самой большой ПСК он обойдется дешевле на 1,8% годовых. Если брать во внимание специальные программы, например, с госсубсидированием или на отдельные марки и модели, то экономия станет еще более явной.

В ситуации с подержанными транспортными средствами уже есть альтернатива. При сумме займа более 300 000 рублей кредит наличными, если опираться на максимальную ПСК, будет выгоднее на 3,3% годовых, чем автокредит. Плюс, такое долговое обязательство имеет меньше ограничений. Например, по выбору машины, возможности ее продажи т .д.

В то же время не стоит забывать, что при наличии альтернативных вариантов стоит применять индивидуальный расчет. Для разных людей, учитывая их персональные данные и потребности, более подходящими могут оказаться отличающиеся варианты.

Проще говоря – универсального решения для всех, если возможны вариации, в частности по б/у машинам, не существует. Стоит опираться на личную ситуацию. Соответственно, в таком случае определять какой кредит выгоднее для покупки авто в 2020 году придется самостоятельно.

Что лучше брать: потребительский кредит или автокредит

Все чаще покупатели предпочитают приобретать автомобили в кредит. Так, по статистике Национального бюро кредитных историй (НБКИ) количество купленных автомобилей с использованием кредитных средств в 1-ом квартале 2021 года составило 229,4 тысяч единиц. Это на 2,6% больше, чем за аналогичный период прошлого года. При этом покупателей всегда интересует какой кредит выгоднее: автокредит или потребительский. Разберемся чем они отличаются, как правильно все оформить и что делать, чтобы достичь максимальной выгоды. Поехали.

Новый или с пробегом?

Для начала сразу определимся, что будем рассматривать кредит на автомобиль с пробегом . Получить заем на покупку нового автомобиля не вызывает особых затруднений. С б/у машинами ситуация противоположная — большинство кредитных организаций не выдают клиентам займы на машины с пробегом. Основные причины для этого следующие:

- большое количество недобросовестных, а иногда и мошеннических автосалонов;

- сложности в проверке технического состояния автомобиля с пробегом;

- сложности в определении рыночной стоимости автомобиля с пробегом;

- необходимость проверки юридической чистоты автомобиля.

В чем разница между автокредитом и потребительским кредитом?

Потребительский кредит — это заем, который выдается финансовой организацией для приобретения какого-либо товара или услуги. Обычно потребкредит выдается на 3-5 лет и ограничен суммой до 300 000 рублей. Сумму займа можно увеличить, если привлечь поручителей или предложить в качестве залога имущество. Под залог некоторые банки готовы выдать до нескольких миллионов рублей.

Автокредит — это разновидность потребительского кредита, а именно целевой заем под залог приобретаемого автомобиля. Но тем, кто задается вопросом является ли автокредит потребительским кредитом, будет полезно знать, что по сути это разные формы кредитования. Обычно автокредит выдается на срок до 7 лет, а ставка по нему ниже, чем по потребительскому. Кредитная организация несет меньше рисков, так как приобретаемый автомобиль выступает в качестве залога у банка.

Если вы покупаете автомобиль с рук, то потребительский заем — это единственное решение, так как целевой автокредит предоставляется только для покупки автомобиля в автосалоне или на автомобильном аукционе.

Отличия автокредита от потребительского кредита

Где покупать?

Потребительский кредит – С рук, автосалон, автоаукцион.

Автокредит – Автосалон, автоаукцион.

Годовая процентная ставка

Потребительский кредит – От 12,9%.

Автокредит – От 9,9%.

Требования к заемщику

Потребительский кредит – Постоянная занятость и стабильное место работы. Водительское удостоверение и положительная кредитная история не требуются.

Автокредит – Наличие водительского удостоверения, постоянная занятость, стабильное место работы, положительная кредитная история.

Залог и поручители

Потребительский кредит – При получении сумм от 150 000 руб. возможно потребуются поручитель или залог имущества. Приобретаемый автомобиль не находится в залоге.

Автокредит – Поручители не требуются. Приобретаемый автомобиль находится в залоге.

КАСКО

Потребительский кредит – Не обязательно.

Автокредит – Не обязательно.

Страхование жизни заемщика

Потребительский кредит – Обязательно.

Автокредит – Возможно, но не обязательно.

Риски

Потребительский кредит – Риски при перевозке наличных денег.

Автокредит – Деньги переводят безналичным расчетом на счет автосалона, поэтому рисков нет.

Сроки передачи средств

Потребительский кредит – Перевод занимает до 3 дней. Либо вы получаете наличные и самостоятельно передаете их продавцу.

Автокредит – Перевод в тот же день. Возможность забрать машину в день сделки по гарантийному письму кредитной организации.

Кредит онлайн

Потребительский кредит – Возможно одобрение по онлайн-заявке.

Автокредит – Возможно одобрение по онлайн-заявке.

![]()

![]()

![]()

![]()

![]()

![]()

Что дешевле: потребительский кредит или автокредит?

Главное преимущество автокредита перед потребительским кредитом — более низкая процентная ставка. Но понять до конца, что выгоднее автокредит или потребительский кредит, можно только сравнив индивидуальные предложения от нескольких банков. При этом они могут сильно отличаться в зависимости от размера первоначального взноса, вида платежей, страхования жизни и приобретения Каско. Рассмотрим подробнее, как сравнить кредитные предложения.

- В первую очередь вам потребуются расчет ежемесячных платежей и договор. Расчет и договор вы можете получить в отделениях банков или в автосалоне. А можете оформить заявку онлайн и получить предложения на электронную почту.

- Не стоит читать договор в офисе — возьмите домой и прочитайте внимательно, в том числе все ссылки и сноски. Если в договоре указаны ссылки на тарифы и другие условия, обязательно ознакомьтесь с ними. При необходимости позвоните на горячую линию и задайте вопросы по займу консультанту. Если кредитная организация имеет сомнительную репутацию по независимым отзывам в интернете, покажите договор юристу.

- По данным Automama, в 2018 году процент по кредитованию автомобилей с пробегом в среднем составляет: от 10 до 17% годовых с первоначальным взносом, от 17 до 23% без первоначального взноса. Если вы видите процент значительно ниже, значит скорее всего вы обнаружите в договоре переплату в одном из пунктов договора. Например, невыгодные условия страхования жизни заемщика и/или КАСКО, комиссия за открытие и ведение счета, смс-оповещение, различные карты помощи на дорогах и другие дополнительные услуги.

- Чтобы сравнение предложений было объективным, выясните основные и дополнительные расходы при получении кредита. В Automama мы рекомендуем сравнивать кредиты с одинаковыми исходными данными: первоначальный взнос, срок выплаты, тип платежей. Обычно клиентам предлагают аннуитетные (равномерные) платежи, при которых каждый месяц вы платите одинаковую сумму на протяжении всего срока кредитования. Аннуитетные платежи выгоднее для кредитной организации, так как при такой схеме сумма переплаты больше, чем при дифференцированных платежах (когда ежемесячный взнос уменьшается к окончанию срока кредитования).

- Обращайте внимание на факторы, которые влияют на ваши итоговые расходы: соотношение процентов и основного долга в ежемесячном платеже, условия досрочного или частично-досрочного погашения (в некоторых банках досрочное погашение подразумевает дополнительную комиссию), условия реструктуризации долга в случае невозможности погашения ежемесячного платежа, порядок расторжения договора по инициативе банка. В ваших интересах, чтобы банк не имел юридической возможности односторонне расторгнуть договор и изъять автомобиль без обращения в суд.

Как достичь максимальной выгоды?

- Выбирайте надежного продавца и известную кредитную организацию. Добросовестные компании дорожат репутацией, поэтому предложат выгодные условия и не допустят обмана.

- Сделайте первоначальный взнос более 30%. При таком авансе шанс получить одобрение выше. При этом процентная ставка будет ниже. Помните, даже небольшой первоначальный взнос снижает процентную ставку на 1-2%.

- Подтвердите доход. Ставки по займам с подтвержденным доходом ниже, а процент одобрения выше, чем без подтверждения.

- Выбирайте страховую компанию самостоятельно, если условия договора предусматривают такую возможность.

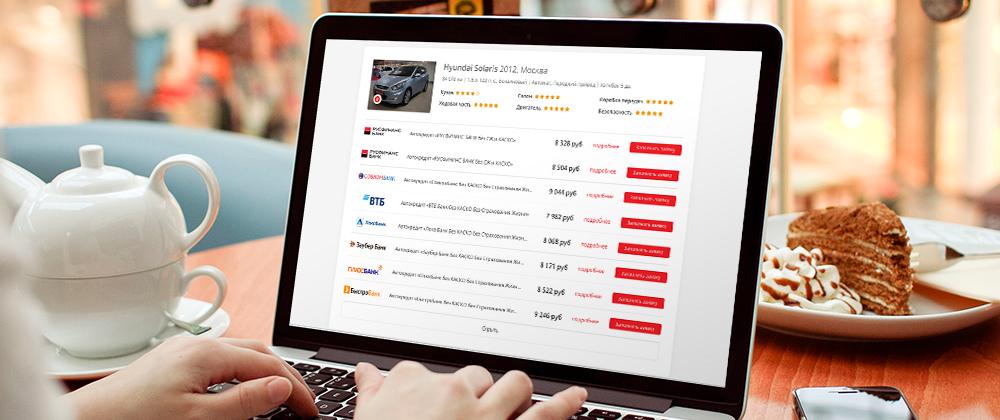

Автокредит в Automama

Автокредит в Automama — это простой и безопасный способ купить проверенный автомобиль с пробегом . Automama работает с ведущими банками-партнерами (ЮниКредит Банк, ВТБ, Русфинанс Банк, Локо Банк и т.д.) и дает возможность получить выгодное предложение без страхования жизни и Каско. За счет подачи заявки сразу по всей базе банков-партнеров одобрение получают большинство клиентов. При этом покупателям не придется никуда ехать — достаточно воспользоваться бесплатным кредитным онлайн калькулятором, самостоятельно ознакомиться с программами банков и отправить заявку.

Источник https://iklife.ru/finansy/kredity/chto-vygodnee-avtokredit-ili-potrebitelskij-zaem.html

Источник https://brobank.ru/kakoj-kredit-vygodnee-dlya-pokupki-avto-2020/

Источник https://automama.ru/blog/post/potrebitelskij-kredit-ili-avtokredit-chto-luchshe-brat