Где найти денег ИТ-стартапу: реальные советы и рекомендации

В этой статье мы решили дать несколько практических советов для тех стартапов, которые собираются искать инвестиции для своего проекта.

Мы расскажем о том, где можно найти деньги, дадим информацию о фондах и бизнес-ангелах, расскажем, что нужно сделать чтобы получить инвестиции, и как работать с разными инвесторами.

Ссылки и рекомендации будут внутри статьи, поэтому читайте внимательно и привлекайте деньги для своего проекта.

Мы решили оформить статью в виде небольшого чек-листа. Каждый критерий будет прибавлять или вычитать баллы у вашего проекта. В конце статьи мы подведем итоги и дадим наши рекомендации. Стоит помнить, что мы не являемся экспертами в области венчурных инвестиций. Здесь мы выражаем свои мнение, основанное на нашем опыте.

Немного статистики

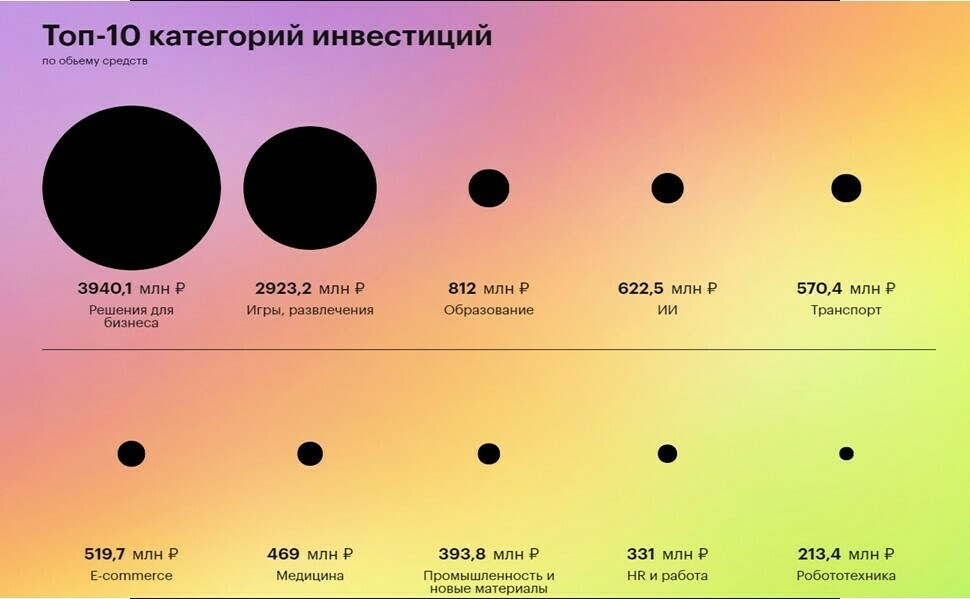

Объем публичных сделок с участием российских стартапов в 2019 году составил 11,6 млрд рублей. Общее их количество год — 134 (в 2018 году эта цифра достигла 275).

Inc. проанализировал сделки за период с 1 января по 30 ноября 2019 года и пришел к выводу, что на фоне общего снижения венчурной активности по сравнению с двумя предыдущими годами, направление государственного венчура продолжает демонстрировать рост.

Корпоративные фонды и корпорации вложили в стартапы 2,5 млрд руб., а годом ранее — 8,5 млрд руб. Топовая сделка S7 при участии Emery Capital и Castel Capital с сервисом GetTransfer на $8 млн (около 520 млн руб.) приходится на начало 2019 года. Ничего близкого по сумме не наблюдается во II полугодии.

Общая сумма открытых сделок бизнес-ангелов — 1,1 млрд руб.

Сделки российских инвесторов и главные тренды 2019 года

Определяем стартап

Первое, что вам нужно сделать перед началом похода за инвестициями — определить сущность вашего стартапа:

Hardware: — 20 балов

В России таким стартапам делать нечего. Инвестиции привлечь почти нереально. Лучше всего сразу идти на зарубежный рынок. Если вы делаете собственное оборудование, то вам нужно писать во всевозможные иностранные акселераторы.

Обращаться в российские фонды смысла нет никакого. Они не понимают это направление, не готовы брать на себя риски и денег не дают. Вы можете попробовать найти бизнес-ангела, которому будет очень интересен ваш продукт. Если удастся — он возьмет вас и поведет в иностранные фонды, искать инвесторов за границей.

Поскольку мы сами прошли этот сложнейший путь поиска денег для hardware-стартапа, мы можем дать вам индивидуальные рекомендации. Напишите нам на почту, nsazonov@smass.tech, расскажите коротко о вашем проекте, и мы дадим вам индивидуальную рекомендацию. Поделимся опытом и окажем персональную поддержку.

Hardware & Software: + 5 балов

Это уже гораздо лучше. Если пытаться охватить все и разрабатывать самостоятельно и оборудование, и софт, тогда вам придется очень тяжело. Мы рекомендуем вам максимально использовать имеющееся на рынке оборудование, не придумывая на старте ничего нового и сложного.

Напишите свое программное решение на готовом железе, которое можете купить на рынке, и научитесь на этом зарабатывать. Создайте готовое решение, набирайте свою аудиторию, зарабатывайте первые деньги и уже потом, когда у вас будут свободное время и деньги, думайте про создание своего hardware. Это наиболее простой путь.

Если у вас, как у SmaSS, будут уникальные и зависимые друг от друга компоненты hardware&software, то вы переходите в категорию hardware-стартапа. А это, как вы поняли из первого пункта — слишком сложно для России.

К сожалению, венчурный рынок России и мира готов давать деньги только под программные продукты. Потому что через этот путь уже прошли множество успешных проектов. Он более понятен и содержит меньше потенциальных рисков для инвестора.

В новые возможности заработка денег в hardware направлении инвесторы не верят, потому что его не понимают. Чаще всего, даже, если под hardware проект готовы давать инвестиции, то проект должен быть уже зрелым.

Зрелым — это значит, что у компании уже есть готовый MVP, пилотные проекты с крупными компаниями, убедительный опыт работы и взаимодействия на международном рынке и крупные партнеры.

Например, если журналист с улицы может позвонить вашему крупному партнеру и спросить про вас и получить полноценный ответ, что вас знают, и вы на хорошем счету — то вас немножко «видно из-за стола». Значит, вас можно идентифицировать на рынке венчурного капитала.

Software: + 10 баллов

Рынок программного обеспечения прекрасно себя чувствует и быстро растет. По мнению инвесторов, этот путь является самым масштабируемым, динамичным и перспективным. Мы с этим не полностью согласны, но деньги даем не мы.

Остается вопрос для кого ваше решение:

b2b + 1 балл

Если ваше решение для бизнеса, то вам придется сложнее. В данном направлении нужно будет много общаться, и главную роль будут играть личные знакомства. Запаситесь временем и терпением. Решения в B2B сегменте принимаются взвешенно, последовательно и долго. Нужно посещать выставки, конференции, знакомиться, общаться и рассказывать о себе.

Однако есть и относительно простые для распространения решения в направлении b2b, различные облачные сервисы, которые решают проблемы бизнеса. Компании/люди регистрируются, оформляют платную подписку, и аудитория растет без сложных процессов знакомства, доверия и переговоров. Яркий пример такого решения — yclients.com

b2c + 5 баллов

Если ваш стартап сервисный и ориентирован на рядовых пользователей, то вам крупно повезло. Развиваться проще, легче монетизация. Ваша оценка эффективности — это ваши пользователи, а если сервис хороший, полезный и уникальный, то аудитория растет быстро.

К тому же, по нашему мнению, экономические показатели на первых стадиях развития проекта играют меньшую роль по сравнению с темпами набора аудитории. Можно привлечь аудиторию через таргетированную, медийную или контекстную рекламу.

Также можно использовать бесплатные варианты. Вы можете публиковать записи в открытых медиа, в тематических группах в социальной сети, использовать telegram-каналы или интегрироваться в видео лояльных блогеров.

Опыт показывает, что проще всего привлекать деньги на программные сервисы и продукты в b2c. Но, к сожалению, этот сегмент рынка перегрет количеством стартапов, интересующимися инвесторами и избалованными клиентами. Если у вас есть классная идея — двигайтесь очень быстро, иначе ситуация может измениться, и поезд успеха пройдет мимо вас с появлением нового прямого конкурента, очередного неоптимального события в России, мире, или любого другого негативного фактора.

И помните, единственный важный критерий на старте проекта- набор аудитории. Не так важно, насколько долго вы способны удерживать свою аудиторию. Могут много заходить и много уходить. Отлично! Значит нужно дорабатывать проект, и на это нужны деньги. Главное, чтобы у клиентов был интерес, а все остальное — это работа над ошибками, на которую и нужны деньги инвесторов.

Не нужно создавать новый маркетплейс. Сегодня это слишком сложно качественно реализовать и раскрутить. Маркетплейсов очень много. Нужно очень много денег на старте, и ниша, скорее всего, уже кем-то занята или будет занята, потому что кто-то уже работает в этом направлении. Например: «Яндекс», «Сбер» и многие другие компании. Вам будет трудно конкурировать с такими гигантами. Да, ваш проект может быть гораздо лучше и интереснее, но в битве маркетинговых бюджетов вы, несомненно, проиграете.

Определились — отлично! Идем дальше!

Этап, через который проходит каждый стартап

Уникальность

Если у вас появилась гениальная идея, которая на ваш взгляд заслуживает доверия, и вы хотите привлечь под нее инвестиции, то прежде всего нужно сходить в интернет и посмотреть какие есть аналоги на рынке. Многие люди, которые что-то придумывают или изобретают, думают, что их изобретение абсолютно уникально, и ничего аналогичного на рынке нет. Впоследствии оказывается, что конкуренты есть, и выбранная ниша весьма конкурентная. Это значительно сокращает шансы для поиска инвестиций.

Поэтому, прежде всего нужно понять, есть ли у проекта уникальность, и в чем она заключается.

Если есть, добавляем себе еще 5 баллов. Если нет — смотрим насколько уникален проект и с кем есть пересечения.

Если подобные проекты есть и их много, то на самой ранней стадии инвестиции, скорее всего, привлечь будет тяжело. Придется состязаться и доказывать, что вы лучше других. Не у всех это получается успешно, поэтому дополнительных баллов вы не получаете.

Если подобных проектов очень много и по поисковому запросу выходит множество предложений, тогда вычитаем 10 баллов из своей копилки.

Компетенции лидера проекта или его команды

Для инвесторов понятно, когда вы являетесь экспертом в той области, в которой начинаете проект. Например, если вы 10 лет работаете врачом и делаете новый стартап, который помогает анализировать большие данные по заболеваемости — это очень ценно! + 5 баллов.

Если вы не являетесь отраслевым экспертом, то ваш опыт будет не совсем релевантным. Если вы юрист и начинаете проект в образовании — ваши шансы на успех будут меньше. Дополнительных баллов нет.

Однако, если в команде есть профильный компетентный партнер — то это лучше. Но все еще не дает дополнительных баллов.

Если же такого партнера нет, и вы не являетесь профильным специалистом — минус 5 баллов.

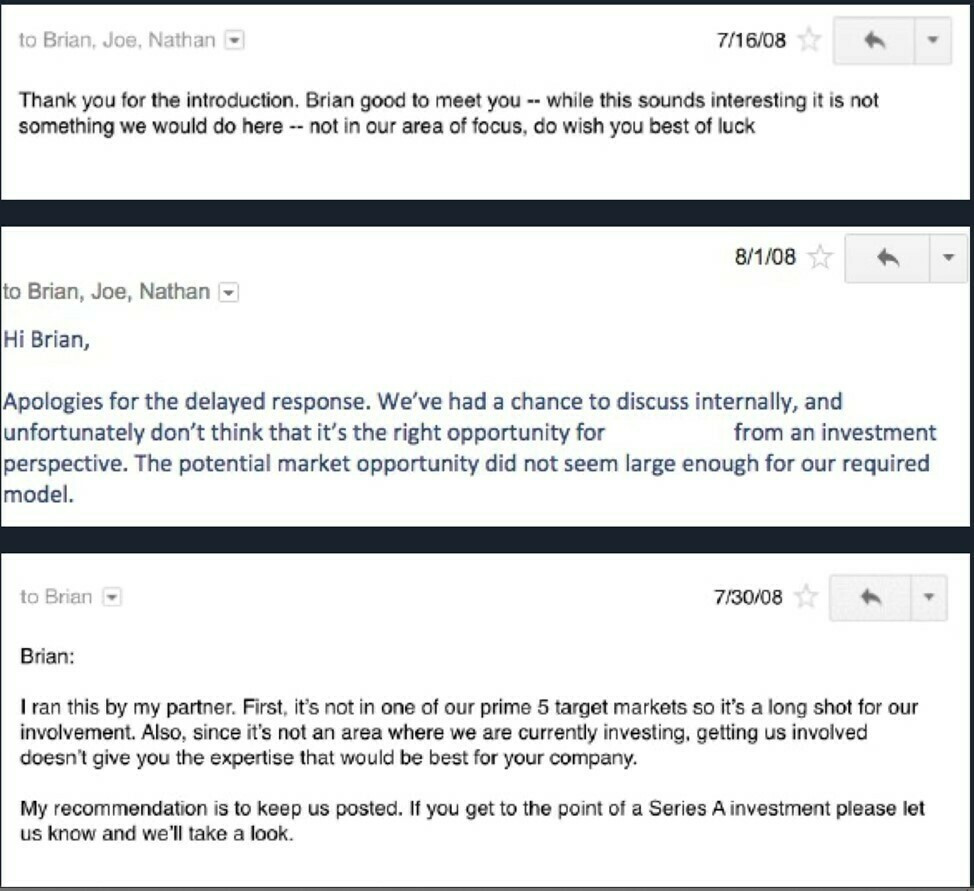

Если вы решили создать какой-то очень крутой продукт, но вам не дают денег на его реализацию — ничего страшного. Это не значит, что он плохой. Может быть миллион причин, почему вам отказывали ранее. Начиная от неправильной подачи и презентации проекта, до банального непонимания инвесторами уровня инновационности и/или уникальности вашего решения. В данном случае у вас может быть новаторская позиция, но деньги будет привлечь сложно. Вам придется очень много работать, общаться со всеми, с кем только сможете пообщаться и каждый день шаг за шагом доказывать окружающим свою уникальность.

В качестве подтверждения своих слов приводим вам реальный пример из прошлого, когда на старте успешного проекта, AirBNB, его основателю и действующему СЕО, Brian Chesky, много раз отказывали по разным причинам.

Вот что он написал в своем посте по этому вопросу: «Next time you have an idea and it gets rejected, I want you to think of these emails».

Оригинал поста доступен по ссылке.

Что показать инвестору

Любой ИТ проект, который хочет привлечь инвестиции для своего развития, должен четко знать:

· Проблему, которая решается в рамках проекта;

· Уникальность этого решения;

И уметь все это понятно презентовать.

Для того, чтобы привлечь деньги инвестора нужно иметь ответы на 3 главных вопроса:

1) Умеет ли проект привлекать новую аудиторию?

Расскажите, что косвенно или напрямую подтверждает интерес к продукту;

2) Как и на чем будет строиться монетизация?

Нужно хорошо понимать, где и сколько вы планируете зарабатывать. На первоначальных этапах сам факт наличия монетизации у проекта не является необходимым критерием, потому что многие инвесторы верят в концепцию последующей монетизации при большой аудитории. Но сам факт понимания источников заработка и возможность обосновать их — являются важными критериями при оценке проекта инвесторами;

3) Сколько стоит привлечение нового пользователя/клиента?

Это важно, потому что без точного понимания данного факта, экономика проекта не сойдется. Если вы тратите на одного пользователя больше, чем планируете зарабатывать, ваша «unit-экономика» летит в пропасть. Инвесторы не дадут вам денег на заведомо убыточный проект.

Козырь в кармане

Сегодня мир привык потреблять готовые продукты. Рынок капитала с большей готовностью дает деньги под уже проверенные, апробированные и работающие решения.

Если у вас есть только работающий MVP — это ваш главный козырь. + 10 баллов.

Если у проекта есть MVP и клиенты — просто супер. + 20 баллов.

Если есть MVP, клиенты и хоть частично подтверждённая монетизация — можете положить 30 баллов в свою копилку.

Хотя, по нашему мнению, увлекаться монетизацией на старте проекта не стоит, потому что любой платный сервис продается хуже, чем бесплатный.

Подтвердите гипотезу, что вы можете зарабатывать на вашем продукте деньги. Зафиксируйте этот факт, чтобы показать его инвесторам, и набирайте аудиторию любыми способами. Это важнее, чем заработанные небольшие деньги на старте. 1$ с пользователя при аудитории в 500 человек — не сделают вас миллионером и не помогут вам создать большую компанию. 500$ вам хватит разве что на новый системный блок, а риск потерять часть набранной аудитории достаточной велик.

Выйдите на значительный, стабильный уровень привлеченных пользователей и только потом включайте монетизацию.

Если MVP нет — это 0 баллов.

Но все же у вас есть шанс получить деньги на его создание.

Когда вы собираетесь привлекать инвестиции, сосредоточьтесь на том, чтобы ваш продукт был красиво и понятно оформлен. Это предполагает проработанность ключевых, важных для инвестора параметров: проблема, ее решение, уникальность, монетизация, интеллектуальная защита продукта и команда.

Обязательно покажите инвесторам, что у вас есть все необходимые люди в команде, чтобы разрабатывать продукт, продвигать и продавать его, считать деньги и управлять командой. По мнению инвесторов, один человек с этим не справится.

Наш опыт показывает, что у среднестатистического инвестора крайне мало времени, чтобы читать много текста. Поэтому, если хотите чтобы вас лучше поняли — напишите или скажите меньше. Только по существу. Оставьте инвестору возможность самому задать интересующие вопросы по тем направлениям, которые важны для него. Причем у каждого инвестора свои области притяжения внимания.

Если вы можете показать что-то вживую — покажите, а потом — начинайте рассказывать.

Помните, что люди проще потребляют графический материал, нежели текст.

Если нет маркетинговых обоснований, не пишите об этом. Все может измениться миллион раз к тому моменту, когда вы сможете открыто и широко продавать свой продукт.

Полноценный анализ рынка может потребовать 50-100 страниц описательной части. Это никто не будет читать на первоначальных стадиях, но может понадобиться, когда вы перейдете в нишу единорогов.

Нужно знать свой сегмент и каких-то его игроков, с которыми вы конкурируете. Нужно четко понимать какую проблему вы решаете и действительно ли она есть. Если у вас нет MVP, экспертов и денег, то вы должны показать людям проблему, показать, что она на самом деле есть. Нужно показать это понятным для инвесторов образом.

Инвесторы не являются экспертами во всем. Если вы знаете про проблему, что она существует на самом деле, расскажите им об этом простым и понятным языком. Инвесторы могут даже не догадываться, что мир устроен именно так, как вы его видите.

Если вы не являетесь экспертом, вам нужно кого-то привести за руку. И сказать, вот он. Он эксперт. Он нам об этой проблеме рассказал, и вот какая она.

Лайфхаки для стартапов

Ниже мы хотим поделиться с вами несколькими лайфхаками, которые могут помочь вам в путешествии за инвестициями.

Как вы уже поняли, ключевым фактором для привлечения инвестиций и положительной оценки проекта инвесторами является количество пользователей/клиентов проекта.

Если вы претендуете на небольшую сумму привлекаемых инвестиций (до 1 миллиона долларов), вряд ли кто-то будет усердно проверять, как и откуда вы привлекли пользователей. Будет достаточно вашего обоснованного объяснения. Поэтому смело используйте любые средства для того, чтобы ваших видимых клиентов стало больше.

Для этого можно посещать студенческие тусовки и давать людям свой полезный продукт для оценки. Вы можете рассказывать о своем продукте в группах социальных сетей, писать статьи на бесплатных ресурсах или запускать таргетированную рекламу.

Главное — показать востребованный продукт, и тогда инвесторам будет очень интересно.

Многие венчурные инвесторы ищут проекты самостоятельно, наблюдая со стороны за интернет траффиком на продуктовые страницы проектов. Если вы сумеете показать, что к вам приходят клиенты со всего мира, и объем данного траффика является существенным — инвесторы сами вас найдут.

Не менее важно показать не только наличие аудитории, но и динамику ее набора.

Если у вас есть 300 готовых клиентов, не старайтесь получить их в одни день, чтобы потом не иметь прироста аудитории в течение долгого периода. Покажите/сделайте, чтобы на старте было 5 человек, потом 35, 50, 100. Покажите положительный рост аудитории на протяжении времени. Это будет смотреться более убедительно, а значит — увеличивается вероятность того, что вы привлечете необходимые инвестиции!

Поиск инвесторов. Куда идти и как получить деньги.

Теперь, когда вы прошли по нашему небольшому чек-листу, вы можете подсчитать баллы, которые получили. В зависимости от набранных баллов мы отправляемся на поиски инвесторов!

В зависимости от стадии проекта вам нужно будет презентовать его разным людям. Чем больше денег вы просите, тем сильнее вам придется обороняться.

Если вы приходите без денег и MVP, то у вас могут забрать 10-30% проекта за 10-100 тысяч долларов. Этих денег, вам скорее всего, не хватит, чтобы построить стабильно работающую компанию. Эти деньги закончатся, и вы пойдете искать новые инвестиции.

На каждом раунде финансирования вы будете отдавать свою долю в проекте, и может так случиться, что на 3-4 раунде у вас почти не останется проекта. Так можно потерять компанию.

Нужно быть очень аккуратным и не размениваться по мелочам. Нужно брать денег столько, сколько нужно, но с запасом. Тратить инвестиции нужно только на развитие бизнеса, а не на ремонт в офисе, бонусы или комфортную жизнь. У вас еще нет стабильного бизнеса, чтобы выдыхать и расслабляться.

Самая полезная штука в этой жизни — это запас. Запас времени, денег, ресурсов. Запас во всем. Старайтесь планировать ваши процессы с небольшим запасом, чтобы в незапланированных ситуациях чувствовать себя более комфортно.

Финансирование от бизнес-ангелов по-прежнему является частым инструментом для привлечения инвестиций в проекты на ранней стадии. В России, практически, отсутствуют венчурные фонды, готовые поддержать проекты ранних стадий, поэтому бизнес-ангелы как класс инвесторов играют важную роль в развитии венчурной экосистемы.

Бизнес-ангелы

Если вы набрали до 30 баллов — ваша достижимая цель «Бизнес-ангелы»

Если вы не умеете хорошо презентовать ваш проект, и у вас нет еще не много опыта в данном направлении, вы можете израсходовать весь свой потенциал за раз, ходя на всевозможные венчурные тусовки и встречи с инвесторами. Этого можно избежать при последовательном подходе.

Попробуйте пообщаться адресно с одним инвестором. Получите от него обратную связь о вашем проекте. Поймите, что инвестор понял, а что осталось за скобками. Сделайте выводы, чтобы улучшить свою подачу и снова в бой.

Помните, не нужно везде в деталях рассказывать о своем продукте, потому что его могут повторить другие. Особенно, если это простое решение. Если ваше решение создается легко, то его запросто скопируют. Будьте аккуратны и взвешены с деталями погружения. Рассказывайте то, что комфортно для вас.

Не делайте веерные рассылки. Отправляйте адресно и старайтесь качественно отработать каждый контакт. Как долго ждать ответа? Сколько у вас есть времени — столько и ждите.

Важный компонент для хорошего питча — качественная презентация. Следует понимать, что презентации бывают разными, для устного питча или для прочтения. Главное требование для любой презентации — она должна отражать ключевые сильные стороны проекта и не должна быть перегружена текстом. Много текста, сложные формулировки, графики, таблицы — не всегда помогают получить правильную реакцию инвестора, а избыточная детализация внутри презентации часто мешает дочитать ее до конца.

Очень важно не зацикливаться на том, что вам не ответили.

Процесс привлечения инвестиций достаточно длительный. Сделать раунд за пару месяцев очень сложно, но, порой, у стартапа не бывает иной возможности. Это может потребовать много сил команды проекта и желания инвесторов.

Не ждите моментальных ответов. Лучше отправить письмо и забыть. Если человеку интересно — он вернется.

Если вам не ответили — это не значит, что получателю не интересно. Это может быть связано с другими причинами: письмо ушло в спам, он заболел или был в командировке, закрывалась важная сделка или были сложные переговоры. Не надо расстраиваться или забрасывать письмами с требованием ответа.

Если есть телефон — позвоните через 1-2 недели, чтобы напомнить о себе. Если нет — оставьте получателя в покое.

Мы рекомендуем обновлять каждый интересующий вас контакт 1-2 раза в месяц с предоставлением новых позитивных результатов о продвижении проекта, произошедших с момента последнего контакта. Если приводимые вами доводы и факты заинтересуют получателя, то в какой-то момент вам обязательно ответят.

Не комплексуйте из-за отказов. Дело вполне может быть не в ценности проекта, а в его подаче (слишком сложно, непонятно, нет нужной информации).

Если вы не купили конфету в магазине — это не значит, что она не вкусная. Дело может быть в непривлекательной обвертке. Поработайте над подачей вашего проекта.

Независимо от того на каком уровне вы берете деньги, в начале проекта или уже на зрелой стадии, если вы умеете рассказывать о своем продукте за 30-90 секунд, то все будет гораздо легче. Научитесь понятно и просто рассказывать о своем проекте. Пока вы не приблизитесь к этой планке, старайтесь не ходить к инвесторам. Зря потратите время и возможности.

Помимо бизнес-ангелов существует огромное количество акселерационных программ и фондов ранних стадий у государственных и коммерческих корпораций. Это МТС акселератор, «Фонд Идея» у Норильского Никеля, который дает до 150 тысяч долларов и многие другие. Они есть и их нужно искать. Посмотрите, кто в вашей нише является крупным игроком. Это могут быть Х5, Hoff, Спортмастер. У них могут быть свои фонды ранних стадий или акселерационные программы. Ищите и пробуйте туда достучаться.

Попробуйте понять, с кем у вашего продукта может быть хорошая синергия, и вы найдете инвесторов для вашего бизнеса.

Как устроен венчурный рынок и как вложиться в стартап

Венчур — отдельный мир, и инвестиции на этом рынке устроены не так, как на бирже. Венчурные инвестиции считаются высокорискованными, но истории успеха впечатляют: инвесторы, разглядевшие в стартапах потенциал, в будущем выходят из них с огромной выгодой. Рассказываем о том, как работает этот рынок и как частный инвестор может вложиться в стартап.

Как работают венчурные инвестиции

Венчурные инвестиции — высокорискованные. Инвесторы выбирают компании с большим потенциалом и вкладываются в них в обмен на долю в растущем бизнесе. Полученный капитал компания тратит на развитие, например на расширение штата или масштабирование бизнеса. Цель инвестора — успешный экзит (выход), то есть продажа своей доли в компании с максимальной прибылью. Обычно экзит происходит спустя 5-8 лет с момента инвестиций.

При этом стартап может и не «взлететь» — и тогда свои вложения инвестор потеряет. Когда речь идёт об инвестициях в проекты на ранних стадиях, инвестор зачастую просто знакомится с командой и сам изучает её продукт. Фонды могут позволить себе проводить полноценный due diligence с привлечением сторонних экспертов, однако это не всегда помогает.

История одного провала

Компания Juicero, которая продавала автоматические соковыжималки за $400 и пакетики с соком, успела привлечь $120 млн от нескольких фондов, в том числе от венчурного подразделения Google. В 2017 году один из инвесторов попробовал выжать сок из пакетика вручную и понял, что дорогая соковыжималка для этого не нужна. Об этом написали журналисты Bloomberg, решившие повторить эксперимент. Спустя пять месяцев стартап закрылся.

Некоторые фонды специализируются на инвестициях на ранней стадии, поскольку именно такие вложения приносят больше всего прибыли в случае успеха (но считаются самыми рискованными). Этапы привлечения инвестиций называются раундами или сериями и обозначаются буквами. Свои первые инвестиции стартап привлекает в раунде A, вторые — в раунде B, и т. д.

Обычно размер инвестиций растёт от раунда к раунду. В одном раунде могут участвовать несколько фондов и бизнес-ангелов — тот, кто вложил наибольшую сумму в рамках раунда, называется лид-инвестором. При этом существуют так называемые «посевные» и даже «предпосевные» инвестиции (seed и pre-seed) — их стартап привлекает ещё до раунда A. Такие инвестиции проекты получают на самом раннем этапе (часто на уровне идеи).

Кто инвестирует в стартапы

Бизнес-ангелы

Бизнес-ангелы — частные инвесторы, которые оказывают стартапам финансовую поддержку на ранних стадиях. В США средняя сумма вложений таких инвесторов составляет от $25 тыс. до $100 тыс., в России — от $20 тыс. до $300 тыс. Впрочем, эти данные невозможно проверить: многие частные инвесторы предпочитают не афишировать сделки. Бизнес-ангелы вкладывают собственные средства, а из проекта они обычно выходят через 2—3 года, продавая долю венчурному фонду или стратегу. Важно не путать бизнес-ангелов с венчурными капиталистами: если первые зачастую относятся к инвестициям как к хобби и полагаются на эмоции, то вторые занимаются инвестированием в стартапы профессионально.

Бизнес-ангелы поддерживают проекты на самых ранних стадиях, поэтому часто теряют деньги, но в случае успеха получают огромную прибыль. Одной из самых успешных «ангельских» сделок в истории считается инвестиция предпринимателя Энди Бехтольшайма и профессора информатики Дэвида Черитона. В 1998 году они решили вложить по $100 тыс. в проект Сергея Брина и Ларри Пейджа ещё до того, как партнёры зарегистрировали бизнес. Так Бехтольшайм и Черитон стали первыми инвесторами Google, что сделало их миллиардерами.

Акселераторы

Венчурные акселераторы предлагают стартапам не только посевные инвестиции, но и менторскую поддержку. Цель акселерации — дать стартапу «подрасти» и подготовиться к более серьёзным инвестициям.

Принцип работы таких программ легко объяснить на примере американского Y Combinator — самого известного в мире акселератора. Y Combinator проводит набор дважды в год, отбирая из тысяч заявок десятки проектов. В ходе трехмесячной акселерации стартаперы под руководством менторов работают над своими проектами и учатся вести бизнес. Каждый набор заканчивается демо-днём — презентацией проектов, на которую приглашают около тысячи инвесторов и журналистов. Сам Y Combinator инвестирует в понравившиеся стартапы по $125 тыс. в обмен на 7 % компании.

Акселераторы работают на множестве рынков — в России, по данным Ассоциации акселераторов и бизнес-инкубаторов, их более ста. Свои акселераторы есть у Фонда развития интернет-инициатив (ФРИИ), Российской венчурной компании (РВК), «Сколково» и других институтов развития.

Распространены и корпоративные акселераторы. Как и в других венчурных акселераторах, условия там разные: крупная компания может инвестировать в проект в обмен на долю, а может запустить со стартапами-финалистами пилотные проекты. Корпорациям акселераторы помогают решать внутренние задачи, а стартапам — быстро внедрять свои решения в бизнес-процессы заказчиков, минуя процедуры, которые обычно проходит подрядчик (например тендеры).

У СберБанка, к примеру, есть внутренний акселератор SberUp: по итогам последнего набора четыре проекта получили инвестиции, а один стал частью банка. Во внутренний акселератор команды приходят с перспективными идеями, чтобы во время акселерации создать mvp (minimum viable product, то есть минимально жизнеспособный продукт).

Венчурные фонды

Венчурные фонды считаются самыми сильными игроками рынка. Фонды управляют капиталом инвесторов, которыми могут быть частные лица, корпорации, государственные структуры, пенсионные фонды и даже благотворительные организации. Общая сумма их вложений — то, что называют объёмом фонда.

Традиционно венчурным фондом управляет генеральный партнер (GP, часто является юрлицом). Инвесторов фонда называют партнёрами с ограниченной ответственностью (LP). Решения об инвестициях в стартапы принимают менеджеры фонда, и они же отправляют инвесторам регулярные финансовые отчёты.

Проекты, в которые инвестирует фонд, называются его портфельными компаниями. Иногда фонды фокусируются на определённых сферах или рынках: есть фонды, которые инвестируют в азиатские стартапы, в e-commerce-проекты или биотех. Портфель фонда — публичная информация. Например, здесь можно увидеть портфельные компании легендарного американского фонда Sequoia, а здесь — российского ФРИИ.

Инвестируя в стартапы, управляющие венчурными фондами понимают, что 50—60 % портфельных проектов прогорят, а еще 20—30 % смогут выйти в плюс и будут приносить инвесторам десятки процентов прибыли в год. Фонды делают ставку на то, что оставшиеся 10—20 % портфельных компаний выстрелят и принесут сверхприбыль. Средняя доходность венчурных фондов в США, по данным Cambridge Associates, с 2007 по 2017 год составила 9,04 %.

Пример успешной венчурной инвестиции

Фонд Sequoia инвестировал в мессенджер WhatsApp $60 млн в двух раундах, первый из которых случился в 2011 году. Фонд совершил экзит спустя три года, когда Facebook приобрел WhatsApp за рекордные для себя $19 млрд. Sequoia заработала на сделке $3 млрд.

Что происходит со стартапами, которые привлекли инвестиции

На первый взгляд кажется, что вариантов развития событий два: стартап с венчурными инвестициями либо «умирает», либо «выстреливает». На деле всё немного сложнее. Стартап действительно может прогореть и закрыться (и в этом случае инвестор потеряет деньги), а может стать «среднячком» (и инвестор ничего не потеряет и даже получит прибыль). А ещё может вырасти в успешную компанию, обеспечив инвестору большую прибыль при выходе на IPO или поглощении другой компанией.

В последнем случае стартап развивается внутри экосистемы стратега. Пример — покупка сервисом «Яндекс.Такси» стартапа по доставке еды Foodfox в 2017 году. Сумма сделки составила 595 млн руб. (из них 54 млн руб. — отложенный платёж). Экзит тогда совершили фонд Target Global, предприниматель Александр Черняк и неназванные бизнес-ангелы, которые вложили в сервис в сумме более $6 млн (размер их доли в сервисе остался неизвестным). Вскоре после закрытия сделки Foodfox переименовали в «Яндекс.Еду».

Выход портфельной компании на IPO — не менее удачный вариант развития событий для инвестора. Тот же Facebook обеспечил отличную прибыль своим инвесторам, удачно выйдя на биржу в 2012 году. Венчурная фирма Accel Partners инвестировала в Facebook $12,7 млн при оценке в $100 млн в 2005 году, а спустя семь лет заработала на IPO $9 млрд. Greylock Partners и Meritech Capital Partners, которые инвестировали по $12,5 млн в Facebook в 2006 году, когда компания оценивалась примерно в $500 млн, заработали примерно $1,5 млрд.

Иногда венчурные инвестиции позволяют заработать на IPO, даже если оно прошло неудачно. Выход Uber на биржу признали провальным — результаты оказались ниже ожиданий. Фонды, которые инвестировали в компанию до 2016 года, смогли заработать на IPO, а вот те, кто вложился в Uber с 2016 по 2018 гг., понесли убытки. Пока что в убытке и инвесторы на бирже, купившие акции в ходе IPO. О том, как заработать на выходе компании на биржу, мы рассказывали в этой статье.

Как инвестировать в стартап

Можно стать бизнес-ангелом или инвестировать в фонд, но эти варианты подходят не всем: для «ангельских» инвестиций, как и для вложений в фонды, нужны крупные суммы (ориентироваться стоит на вложения от нескольких десятков тысяч долларов). Кроме того, даже на этапе предпосевных и посевных инвестиций нужно разбираться в том, как устроен стартап и рынок, на котором он собирается работать.

Самым простым способом инвестировать в стартап считается краудинвестинг — вложения относительно небольших сумм (от нескольких тыс. руб.) в обмен на долю в бизнесе. Такой способ привлечения инвестиций часто выбирают молодые проекты, у которых нет шансов получить кредит от банка или венчурные инвестиции от фондов. Сделки заключаются на онлайн-площадках, где инвестор может выбрать интересный для него бизнес. Риски таких вложений чрезвычайно высоки: компания может обанкротиться, не принести прибыль, на которую рассчитывал инвестор, или даже перестать выходить на связь. При этом площадки не несут ответственности за потери инвесторов и предупреждают о рисках.

В России работают несколько краудинвестинговых площадок, самая известная из них — StartTrack. Там можно не только инвестировать в стартап по модели краудинвестинга, но и дать ему взаймы. Такая форма инвестирования на самом деле называется краудлендинг: инвесторы одалживают компании деньги под высокий процент. Существуют отдельные площадки для краудлендинга, позволяющие инвестировать всем желающим. Крупнейшая такая площадка в России — Penenza.

Иногда краудлендинговые сервисы запускают крупные компании — так, например, поступили Ozon и СберБанк. Минимальная сумма инвестиций на площадке «СберКредо» — 5 тыс. руб,, а доходность, по оценке аналитиков, может достигать 17,3 % годовых. Заёмщиками в таком случае становятся юрлица или индивидуальные предприниматели, которые проходят скоринг для доступа на платформу. Работа таких площадок с января 2020 года регулируется ЦБ: согласно законодательству, регулятор вносит их в специальный реестр.

То, что краудинвестинг и краудлендинг теперь попадают в поле зрения ЦБ, не делает инвестиции в молодые компании менее рискованными: в законе чётко прописано, что «оператор инвестиционной платформы не отвечает по обязательствам лиц, привлекающих инвестиции». Иными словами, как и в случае с венчурными инвестициями, инвестор действует на свой страх и риск. Если вы хотите вложиться в стартап, выделите на эти высокорискованные инвестиции небольшую долю своего портфеля.

Инвесторы для открытия бизнеса: проверенные способы привлечь деньги в проект

Чтобы превратить идею в реальный бизнес или масштабировать уже действующий проект, нужны вложения. Если ресурсов для этого недостаточно, но есть перспективная задумка и бизнес-план, то всегда можно найти инвестора.

Рассказываем, как это сделать и каких типичных ошибок важно избегать.

Что такое инвестиции и для чего они нужны

Инвестиции – вложение средств с целью получения прибыли, финансирование начинающих или уже действующих проектов. Для бизнесмена инвестиции – возможность воплотить идею в реальность или масштабировать уже существующую компанию, а для инвесторов – получить доход.

Какие бывают инвесторы

Одни инвесторы готовы рисковать и вкладываться в новый бизнес, другие – внимательны и осторожны. По характеру инвестиционной стратегии инвесторов делят на пассивных и активных.

Первые ставят надежность превыше доходности, поэтому обычно вкладываются в успешные зрелые проекты. Вторые гораздо больше ориентированы на получение прибыли, поэтому готовы рисковать и чаще поддерживают стартапы.

Маркетинг

Как запустить рекламу в Инстаграм: подробная инструкция

Как запустить рекламу в Инстаграм: подробная инструкция

Виды инвестирования

Первое, что нужно – определиться, какие инвестиции вы хотите привлечь. От этого зависят их размер, права инвестора и ваши обязанности.

Долевое

В обмен на инвестиции вы передаете долю в проекте. Это делает инвестора совладельцем компании, а значит, дает ему право участвовать в управлении бизнесом, получать дивиденды, контролировать деятельность проекта.

Долговое

Цена долгового инвестирования – проценты. В отличие от долевого финансирования, вы полностью сохраняете управление компанией, но обязаны вернуть займы и кредиты согласно графику выплат вместе с начисленными процентами.

Что нужно для привлечения инвестора

Чтобы привлечь инвестора, понадобятся три вещи – идея, расчеты и упаковка бизнес-проекта .

Она должна быть интересной, перспективной, а главное – выгодной. Прямо сейчас сотни других стартаперов ищут инвестиции, поэтому ваша задача – переиграть всех конкурентов, предложив лучшую идею. Для этого нужно осознать и сформулировать инвестиционные конкурентные преимущества вашего проекта. Они позволят потенциальному инвестору понять, почему финансировать нужно именно ваш стартап.

Расчеты

Определитесь, с каких цифр вы стартуете, сколько конкретно нужно инвестиций для проекта, на какие цели они пойдут. Сделайте расчеты на несколько лет вперед. Будет лучше, если вы продумаете несколько вариантов развития событий: оптимистичный, реалистичный и пессимистичный.

Дополнительно рассчитайте выгоду конкретно для инвестора: что, сколько и через какое время он получит. Это снизит риски вашего проекта в глазах инвестора, а значит, повысит шансы на финансирование.

Упаковка бизнес-проекта

Превратите идею и расчеты в раздаточный материал – то, что вы предоставите инвестору. Речь идет о том, чтобы ярко и красиво упаковать идею: создать презентацию , финансовый план, инвестиционный тизер и сайт для привлечения финансирования. Также можно подготовить видео, в котором вы кратко расскажите о вашем проекте и его преимуществах. Дополнительно разработайте инвестиционное соглашение, чтобы определить условия финансирования.

Варианты поиска инвесторов для стартапов

Инвестиции – это не цель, а средство. Чтобы получить финансирование, основатель стартапа должен хорошо представлять, для чего именно ему нужны деньги. Для первого проекта взять кредит в банке не получится. Дело в том, что кредитные организации не финансируют начинающие проекты: для них это большие риски. Есть несколько вариантов, где найти инвестиции для нового бизнеса.

Друзья и знакомые

Начните поиск инвестора с близкого окружения. Обзвоните контакты из телефонной книги, расскажите об идее бизнеса друзьям и родственникам. Чем больше вы говорите о стартапе, тем выше шансы найти инвестора. Однако всегда разделяйте личное и профессиональное. Прежде чем принимать деньги от близких людей, убедитесь, точно ли они готовы разделить ваши риски.

Бизнес-ангелы

Это частные венчурные инвесторы. Они дают стартапам не только финансовую, но и экспертную поддержку. Бизнес-ангелы часто становятся для проектов полноценными кураторами и делятся опытом, а в обмен – получают долю в компании.

В России действует около 20 бизнес-ангельских объединений. Самые популярные: НАБА , СБАР , Частный капитал , Стартовые инвестиции . Чтобы связаться с бизнес-ангелами, используйте контакты с официальных сайтов сообществ или пишите им в социальных сетях.

Бизнес-инкубаторы

Найти инвестора можно через бизнес-инкубаторы – организации, созданные для поддержки стартапов. Они помогают бизнесу с арендой офиса, предоставляют доступ к оборудованию и базам данных, консультируют по вопросам налогообложения и юриспруденции, а главное – обеспечивают связи с партнерами и инвесторами.

Отличаются от бизнес-ангелов тем, что не вкладывают в проекты собственные деньги. Примеры бизнес-инкубаторов: Startup Lab и Starta Ventures Hybrid .

Корпоративные акселераторы

Акселераторы так же, как и инкубаторы, специализируются на развитии стартапов и привлечении инвестиций. Они отличаются тем, что поддерживают уже стабильно работающие проекты и помогают начинающему бизнесу масштабироваться. Обычно такие программы занимают от трех до шести месяцев. Затем проводят demo-day, где проект представляют инвесторам.

Самые распространенные акселераторы в России: ФРИИ , iDealMachine , Стартап Академия Сколково , Metabeta . Их гонорар составляет 3-7% от прибыли.

Гранты и конкурсы

Безвозмездные инвестиции – желанный приз для любого стартапа. Чтобы его получить, нужно выбрать организатора конкурса (обычно им становятся частный или государственный фонд), отправить заявку и пройти отбор.

Грант всегда выдают на определенные задачи, например, аренду помещения. Если они не совпадают с вашими целями, то участвовать нет смысла. Учтите, что фонды будут отслеживать, на что конкретно вы расходуете призовые деньги.

Клубы инвесторов

Объединение инвесторов или бизнес-ангелов – еще один способ привлечь деньги для роста и развития вашего проекта. Организаторы таких сообществ ищут перспективные идеи и рассказывают о них инвесторам на форумах и тематических встречах.

Интересные проекты получают совместное финансирование одновременно от нескольких партнеров (синдицированные сделки). Распространенные клубы инвесторов, которые стоит взять на заметку: Angelsdeck , СОБА , United Investors .

Краудфандинговые площадки

Краудфандинг – это коллективное финансирование различных проектов. С его помощью начинающие стартаперы привлекают деньги от множества частных лиц через специальные краудфандинговые площадки.

Наиболее популярные из них: Planeta.ru , IndieGoGo , Kickstarter , Booomerang . Все, что для этого нужно – разработать инвестиционное предложение, опубликовать его на одной из площадок и начать сбор денег.

Венчурные фонды

Они ориентированы на инновационные проекты и компании. Венчурные фонды отличаются от всех остальных тем, что вкладываются в ценные бумаги с высокой вероятностью риска.

Согласно исследованию Startup Genome , 9 из 10 стартапов проваливаются, и только один приносит большой доход и окупает все потери. Самые распространенные венчурные фонды: iDealMachine , АГАТ , ФРИИ , Фонд содействия инновациям . Вы можете презентовать свой проект на мероприятиях, которые они организуют. Другой вариант – отправить идею бизнеса по контактам на сайтах фондов.

Привлечение инвестиций в действующие проекты

Инвестиции привлекают не только начинающие, но и действующие проекты. Цель – масштабировать бизнес и увеличить доходы. Если есть понимание, как это сделать, но недостаточно финансирования, то самое время задуматься о поиске инвестора.

Фонды прямых инвестиций

Отличаются от венчурных тем, что инвестируют в успешные действующие проекты. Фонды прямых инвестиций зарабатывают на том, что позднее перепродают свою долю по более высокой оценке активному инвестору либо во время IPO – размещении акций на бирже.

Такие инвестиции отличаются длительностью (в среднем 5-7 лет) и низкой ликвидностью. Чтобы рассказать о своем бизнесе фонду прямых инвестиций, свяжитесь с ним по контактам, указанным на его официальном сайте.

Стратегические инвесторы

Если в обмен на инвестиции вы готовы предоставить другому человеку или организации право на участие в управлении компанией, то задумайтесь о стратегическом инвестировании.

От всех других видов финансирования оно отличается тем, что стратегический инвестор получает крупный пакет акций и фактически начинает контролировать компанию. Примеры: Связной, поглотивший Евросеть, или Яндекс, купивший Едадил и КиноПоиск.

Банки

Один из способов получить финансирование – сходить в банк и взять деньги под проценты. Плюс – процентная ставка у банков ниже, чем у перечисленных вариантов, минус – в сложности получения. Дело в том, что банки финансируют только те компании, платежеспособность которых не вызывает сомнений. Среди стандартных требований – «возраст» бизнеса от шести месяцев, ликвидные активы, стабильный доход. Рассчитывать на финансирование могут только те компании, владельцы которых готовы лично поручиться по кредиту.

Способы поиска инвесторов в Интернете

Чтобы получить финансирование, всегда оставайтесь на виду. Используйте разные способы продвижения в Интернете: заведите блог проекта, публикуйте посты на популярных ресурсах для бизнеса по типу vc.ru и Habr , оставляйте экспертные комментарии от лица компании в СМИ. Публичность повышает ваши шансы на привлечение инвестиций, а бонусом позволяет найти новых клиентов.

Если вы уже открыли свой бизнес и занимаетесь его продвижением, установите коллтрекинг Calltouch. С его помощью вы оцените эффективность рекламы и оптимизируете расходы на нее.

Коллтрекинг

- Отслеживайте все звонки с сайта с точностью определения источника рекламы выше 96%

- Отслеживайте звонки с оффлайн рекламы и визиток с помощью статических номеров

- Получайте чистый пул номеров, который выделяется именно вашей компании

- Анализируйте подробные отчеты по звонкам: источник перехода, браузер, девайс, гео и другое

- Слушайте записи звонков в удобном плеере для повышения качества работы колл-центра и отдела продаж

Риски предпринимателя при привлечении инвестиций

Сотрудничество с инвесторами – это риск. Однако его можно свести к минимуму. Главное – знать, в чем этот риск заключается.

Неправильный партнер

Как только поступает выгодное предложение по финансированию проекта, не спешите с ответом. Подумайте, сможете ли вы проработать с этим инвестором несколько лет, решая сложные вопросы, и только потом принимайте решение – соглашаться или нет. Всегда помните, что условия предлагаете вы, и инвестора выбираете тоже вы.

Кардинальное несовпадение целей и планов инвестора и основателя

Частые конфликты и перетягивание управления на себя – вот, что происходит, если цели инвестора и основателя не совпадают. Чтобы этого не допустить, обязательно обсудите с партнером планы на бизнес и четко определите, какие задачи приоритетные в развитии компании.

Потеря контроля

Профессиональные инвесторы, скорее всего, захотят контролировать работу компании. Если это происходит через обсуждение, голосование и совет директоров, все в порядке. Другое дело – навязывание инвестором решений, которые он принимает единолично.

Маркетинг

Источник https://spark.ru/user/128524/blog/70710/gde-najti-deneg-it-startapu-realnie-soveti-i-rekomendatsii

Источник https://dokhodchivo.ru/kak-ustroyen-venchurnyy-rynok-i-kak-vlozhitsya-v-startup

Источник https://blog.calltouch.ru/investory-dlya-otkrytiya-biznesa-proverennye-sposoby-privlech-dengi-v-proekt/