Содержание

Сколько нужно времени, чтобы заработать миллион долларов на фондовом рынке?

Краеугольный вопрос инвестирования: действительно ли можно стать миллионером, инвестируя в фондовый рынок, и если да, то при каких обстоятельствах?

Хотя многих и завораживает потенциальная прибыль и возможность заработать без особых усилий, фондовый рынок не так прост. Многие финансовые советники, банки и учебные заведения заинтересованы в продвижении идеи о том, что на фондовом рынке можно разбогатеть. Их прибыль зависит от привлечения клиентов, и рекламные материалы могут вводить потенциальных инвесторов в заблуждение.

Кроме того, не стоит забывать про наличие профессиональных мошенников, которые сулят быстрое обогащение, а затем исчезают, прихватив ваши деньги.

Итак, есть ли реальный шанс заработать миллион на фондовом рынке? Сегодня мы рассмотрим, сколько времени и средств потребуется, прежде чем вы увидите заветное 7-значное число.

Может ли простой инвестор стать миллионером?

Во-первых, мы сосредоточимся на динамике крупнейшего индекса США – S&P 500 . Исследование продолжительного периода времени показало, что обогнать S&P 500 в долгосрочной перспективе очень трудно, и нас интересует вопрос, может ли розничный инвестор стать миллионером. Мы также реинвестируем все дивиденды.

Во-вторых, мы должны прогнозировать доходность фондового рынка на основе исторических данных. Как известно, прошлые результаты не гарантируют будущий успех, но для нашего теоретического изыскания мы готовы сделать допущение.

В-третьих, мы не будем учитывать налоги. Мы также сделаем поправку на инфляцию, чтобы обеспечить прирост покупательской способности в размере одного миллиона долларов, не довольствуясь исключительно номинальным приростом.

Как видите, сама постановка этого, на первый взгляд, простого вопроса требует определенных допущений, а мы ведь даже еще не начали считать.

Как быстро растет капитал?

Совокупный темп годового роста (CAGR) S&P 500 за последние 70 лет составил 7,56% (с учетом инфляции и при условии реинвестирования дивидендов). По сути, это означает, что за последние 70 лет, с учетом всех пузырей, кризисов и инфляции, рынок рос на 7,56% в год.

Основываясь на этом показателе, мы можем рассчитать, как быстро инвестор может заработать миллион долларов, основываясь на трех переменных: стартовый капитал, дополнительные ежегодные инвестиции и необходимое количество времени.

Давайте начнем с простого примера. Вложив 1000 долларов при среднегодовом росте в 7,56%, вам потребуется 95 лет, чтобы преодолеть порог в 1 миллион долларов. Всего за 1000 долларов вы получите миллионера уже через 5 поколений. Это хорошо, но не совсем то, что нам нужно. Увеличив стартовый капитал до 10 тысяч долларов, вам потребуется всего 64 года, чтобы заработать 1 миллион долларов. Опять не то.

Сколько инвестировать?

Тогда возникает вопрос: сколько нужно инвестировать, чтобы стать миллионером в более разумные сроки, скажем, 10, 20, 30 и 40 лет.

Чтобы стать миллионером за 10 лет, вам нужно вложить 485 тысяч долларов. Вам понадобится около 235 тысяч долларов, чтобы сделать это в течение 20 лет, 115 тысяч – за 30 лет, и 55 тысяч долларов – за 40 лет.

Теперь давайте оценим гораздо более распространенный сценарий: меньший стартовый капитал с ежегодными вливаниями. Опять же, начнем с нижнего конца спектра.

Если вы можете первоначально инвестировать 1000 долларов и добавлять еще 1000 долларов в год (83 доллара в месяц), вам потребуется 58 лет, чтобы накопить миллион долларов. Не самый быстрый вариант, но все же лучше, чем изначальные 95 лет. Точно так же при первоначальных инвестициях в 10 тысяч долларов и ежегодных вливаниях в 3000 долларов (250 долларов в месяц) вам потребуется 41 год, чтобы получить миллион долларов.

Те, у кого нет стартового капитала, но есть хороший месячный доход, могут стать миллионерами за 27 лет, вкладывая 1000 долларов каждый месяц. За эти 27 лет вы бы инвестировали 324 тысячи долларов и заработали 726 тысяч. Добавьте к этому сценарию стартовый капитал в размере 100 тысяч долларов, и вы разбогатеете всего за 20 лет.

Наконец, если у вас изначально есть 100 тысяч, и вы можете дополнительно инвестировать 25 тысяч долларов ежегодно, вы получите миллион долларов ровно через 15 лет.

Так что же выбрать?

В таблице ниже представлены все рассмотренные сценарии:

Заработать миллион на фондовом рынке можно, но на это требуется время. Нет быстрого пути к успеху, и ваш капитал должен постепенно расти. В общем, ничего удивительного: чем больше у вас денег, тем быстрее вы доберетесь до столь желанной суммы.

Торговля ценными бумагами: на заметку новичкам фондового рынка

На практике мало кто представляет, что такое торговля ценными бумагами, можно ли играть на фондовом рынке без специального образования и с чего начать торговлю акциями. Попробуем разобраться во всем по порядку.

Особенности торговли на рынке ценных бумаг

Рынок ценных бумаг, или фондовый рынок, имеет дело с денежными и товарными ценными бумагами — акциями, чеками, векселями, облигациями и так далее. Не следует путать его с валютным рынком, где предметом купли-продажи является валюта. По сути, фондовый рынок — это целый комплекс механизмов, позволяющий всем желающим совершать операции с ценными бумагами [1] . Основной товар на фондовом рынке — ценные бумаги. Какие бывают ценные бумаги?

- Акции. Акция — это долевая бумага того или иного предприятия. Она дает владельцу право на часть имущества компании, если та будет ликвидирована, а также на долю дохода, если компания будет процветать. Акции — финансовый инструмент высокого риска, но, с другой стороны, торговля акциями может принести высокую прибыль.

Сегодня ведется торговля не столько акциями, сколько курсом цен на эти акции. Теперь на определенные ценные бумаги покупается непосредственно CFD (Contract For Difference) — «контракт на разницу цен». Что это значит и почему это более выгодно, чем торговля акциями в традиционном понимании? Все просто: покупая CFD, можно купить акцию и продать ее в любой момент, выиграв на разнице цен. То есть это практически беспроигрышный вариант игры на фондовом рынке, потому что по сути своей CFD являются таким финансовым инструментом, который дает возможность получать доход как на повышении, так и на понижении цены базового товара или ценной бумаги. - Облигации. Облигациями называют долговые ценные бумаги, которые можно продавать по номинальной стоимости с присовокуплением процента. По сути, выпуская облигации, компании берут в долг у инвестора, обязуясь вернуть средства с процентами. Облигации менее доходны, однако и менее рискованны, чем акции.

- Векселя. Вексель — в наши дни не самая распространенная ценная бумага. Она представляет собой обязательство о возвращении задолженности.

- Чеки. Чек имеет немало общего с векселем. Это бумага, удостоверяющая право держателя на получение определенной суммы в банке. Основное отличие чека от векселя состоит в том, что первый выписывается только банками, а второй — любыми коммерческими организациями.

- Коносаменты. Эта ценная бумага выдается только перевозчиком какого-либо груза его владельцу и дает держателю право на получение данного груза.

- Банковские сертификаты. Этот тип бумаг представляет собой свидетельство о банковском вкладе с обязательством выдачи самого вклада и причитающихся по нему процентов через определенный срок.

Классификация рынка ценных бумаг

- По этапу обращения ценных бумаг различают первичный и вторичный фондовый рынок. На первичном рынке производится выпуск (или эмиссия) ценных бумаг, а на вторичном идет торговля выпущенными ранее финансовыми инструментами.

- По типу регулирования выделяют организованный и неорганизованный рынок. Организованный рынок работает по четким фиксированным правилам, а неорганизованный основывается на частных договоренностях между участниками сделки. Стоит уточнить, что в наши дни неорганизованный рынок фактически прекратил свое существование.

- По срокам исполнения сделок различают кассовый и срочный. Кассовый предполагает немедленное исполнение сделки, а срочный — исполнение сделки в пределах определенного срока, например нескольких недель или месяцев.

- По способу торговли различают традиционный и компьютеризированный. Как следует из названия, для совершения традиционной сделки обе стороны встречаются лицом к лицу. При оформлении компьютеризированных сделок личного присутствия не требуется, все операции совершаются онлайн.

- По месту заключения сделок различают биржевой и внебиржевой рынки. Первый предполагает совершение сделки при участии биржи, второй — без ее участия.

Новичка эта классификация может запутать, но для понимания механизмов торговли ценными бумагами нужно осознавать, что все указанные выше типы рынков тесно взаимосвязаны. Так, практически вся торговля акциями и облигациями сейчас ведется на организованном компьютеризированном биржевом рынке.

Механизм торговли ценными бумагами

Как выглядит механизм торговли ценными бумагами? Торговля ценными бумагами проходит на фондовых биржах. Это торговые площадки, на которых продаются и покупаются финансовые активы.

Для того чтобы узнать, как играть на рынке ценных бумаг, необходимо как минимум владеть базовыми знаниями по экономике и изучить механизмы работы фондовой биржи. Рассказать об этом в рамках одной статьи невозможно, однако с помощью специальной литературы вы можете ознакомиться с основами, необходимыми для игры на бирже. Что нужно знать участнику фондового рынка?

- Таблицы котировок. В них сведена воедино информация по каждому виду акций: минимальная и максимальная цена, цена открытия и закрытия сессии, оборот за день.

- Графики. Это наглядное выражение той информации, которая содержится в таблицах. Удобство графиков в том, что вы можете увидеть данные за четко очерченный период времени.

- Фондовые индексы. Они обозначают тренд движения — роста или падения — не для одного вида акций, а всего рынка в целом. Индексов очень много (около 2500), но знать их все не требуется, достаточно ознакомиться с основными, в частности российским ММВБ.

- Фундаментальный и технический анализ. Это основы финансовой математики, которые позволят анализировать и рассчитывать доходность сделок на рынке ценных бумаг.

- Профессиональная терминология. Без знания и понимания терминологического аппарата можно не рассчитывать на прибыльную торговлю ценными бумагами.

Конечно, чтобы в полной мере ориентироваться в вопросе, лучше не ограничиваться чтением литературы, а записаться на профессиональные курсы и получить финансовое образование соответствующего профиля.

К вопросу о доходах и рисках

Ценные бумаги — такой же товар, как и любой другой. Поэтому и основной принцип торговли на фондовой бирже прост: купить дешевле и продать дороже. Поскольку цены постоянно изменяются, важно правильно высчитать моменты купли и продажи для достижения максимального уровня доходности.

Доход от ценных бумаг можно получать как продавая их, так и просто владея ими — в виде дивидендов, процентных платежей или реализации долговых платежей.

Что влияет на доход от ценных бумаг?

Доходы во многом зависят от ликвидности (то есть востребованности на рынке) и вида ценных бумаг. К примеру, акции — наиболее доходные бумаги, но они же и самые рискованные. Иными словами, торгуя акциями, вы можете как полностью прогореть, так и выиграть. Облигации, векселя и сберегательные сертификаты такого дохода принести не могут, но это стабильные бумаги, и риск потерять свои средства здесь намного ниже.

Ликвидность, как мы уже упоминали, тоже очень важна. В сущности, ликвидность означает возможность продать акции по стоимости, максимально приближенной к рыночной, в любой момент. Высоколиквидные акции крупных компаний (так называемые голубые фишки) — хороший выбор, если вы делаете первые шаги на фондовой бирже. Колебания курса этих акций незначительны, а стоимость — высока. Низколиквидные акции, не пользующиеся спросом, — более рискованный инструмент, к которому, как правило, обращаются лишь опытные игроки, способные обращать колебания цен себе на пользу. Правда, сложность заключается в том, что для торговли настоящими акциями с передачей права собственности необходим депозит не менее 5000 долларов. В случае меньшего оборота (меньшего депозита) получить хоть сколько-нибудь ощутимый доход от разницы цен (колебаний курсов) попросту невозможно. Этим в том числе и объясняется востребованность CFD-контрактов. Они дают возможность торговать при минимальном стартовом капитале.

Вне зависимости от того, сколько средств вы вложили в рынок ценных бумаг, следует грамотно и взвешенно распределять свои активы. Специалисты рекомендуют разделять средства между низко- и высоколиквидными акциями, рискованными и стабильными финансовыми инструментами. Конечно, никакая литература не даст вам полного представления о рынке: этому нужно учиться на практике, желательно под руководством опытного брокера.

Куда можно обратиться за профессиональной консультацией

Согласно исследованиям Национальной ассоциации участников фондового рынка, за 2020 год количество россиян, открывших счета на бирже, удвоилось [2] . Инвестиции становятся все более популярным родом деятельности.

Однако осуществлять торговлю на фондовой бирже могут только профессиональные участники. Частные лица тоже имеют возможность стать инвесторами, но для этого им обязательно нужен посредник — брокер [3] .

Обычно новички сталкиваются с первыми трудностями уже на этапе выбора брокера, поэтому в идеале это занятие лучше доверить экспертам. Поддержка опытного участника фондовой биржи потребуется и в других вопросах, таких как разработка стратегии инвестирования, аналитика, профессиональная подготовка. Для всего этого существуют консалтинговые компании, например ООО «Академия Финансовых Инвестиций».

Компания предлагает финансовый консалтинг европейского уровня. Первые пять консультаций курса предполагают освоение начальных сведений о фондовой бирже. Их может получить каждый желающий абсолютно бесплатно. Затем будущий инвестор становится партнером компании, за ним закрепляется персональный менеджер. Клиент получает ежедневную аналитику ситуации на рынке, всестороннюю поддержку эксперта, а также неограниченный доступ к полезным материалам и закрытым встречам инвесторов.

* Компания ООО «Академия Финансовых Инвестиций» является партнёром АО АЛЬФА-БАНК, ведущего свою деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 177-03471-100000, выдана ФКЦБ России 07.12.2000. Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности № 177-04148-000100, выдана ФКЦБ России 20.12.2000

** ООО «Академия Финансовых Инвестиций» осуществляет образовательную деятельность на основании лицензии № 4639 от 22 декабря 2021 года.

Предупреждение: предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Результат торгов на валютном рынке может во многом зависеть от опыта и профессиональных навыков трейдера.

Некоторые компании предлагают бесплатные консультации тем, кто желает вникнуть в детали управления инвестициями и научиться игре на валютном рынке.

Чтобы выгодно инвестировать, необходимо обладать определенными знаниями.

Рано или поздно, наверное, каждый задумывается над тем, как преумножить свой капитал. В этом случае можно обратиться к финансовому консультанту.

Выгодные инвестиции могут помогать в сохранении и преумножении денег, становясь своеобразной страховкой на случай экономических потрясений.

- 1 https://cyberleninka.ru/article/n/osobennosti-organizatsii-fondovogo-rynka-v-rossiyskoy-federatsii/viewer

- 2 https://rg.ru/2021/02/24/na-fondovom-rynke-nabliudaetsia-bum-investicij-obychnyh-grazhdan.html

- 3 https://journal.tinkoff.ru/guide/stock-exchange/

Амелёхин Леонид Александрович Ответственный редактор

Операции с ценными бумагами — не казино, где все решает случай и везение, а деятельность, основанная на точных данных и умении их анализировать.

Курсы обучения трейдингу для начинающих: как выбрать и где пройти

Торговля на Форексе: что нужно знать новичкам?

Форекс: краткий обзор торговых стратегий

© 2021 АО «Аргументы и Факты» Генеральный директор Руслан Новиков. Главный редактор еженедельника «Аргументы и Факты» Игорь Черняк. Директор по развитию цифрового направления и новым медиа АиФ.ru Денис Халаимов. Шеф-редактор сайта АиФ.ru Владимир Шушкин.

Торговля на фондовом рынке: как не потерять, техника безопасности

Если быть точнее, то это такая игра, где профессионалы (и брокеры) отнимают деньги у новичков. Число новичков на фондовом рынке в последнее время выросло, и я думаю, профессионалы этому очень рады. На американском рынке игроков очень много и обороты очень большие, поэтому там гораздо выше конкуренция, гораздо сложнее «отвезти на стопы» других участников. Важно понимать, что против Вас играют лучшие умы человечества, торговые алгоритмы, написанные лучшими математиками, за которыми охотятся инвестиционные фонды. Почитайте, например про хедж-фонд Renaissance Technologies. Американский рынок отечественные брокеры торгуют через СПб биржу, на которой, кстати тоже много всего интересного происходит, когда нет торгов в Америке (когда ликвидность меньше).

На отечественном рынке не так много капитала, не так много крупных игроков (которые к тому же часто знают о движениях друг друга) и выносить «толпу» или «хомяков» здесь может быть проще. Примеры – бумаги третьего эшелона (МРСК, «Иркут», «Аптека 36.6» и большое количество непонятных компаний), где спекулянты могут устроить рост в несколько раз и раздать по этим ценам всем желающим: «pump & dump». Чем меньше ликвидность, тем больше опасность, поэтому я призываю Вас не поддаваться вредной мысли, что инвестиции – это просто.

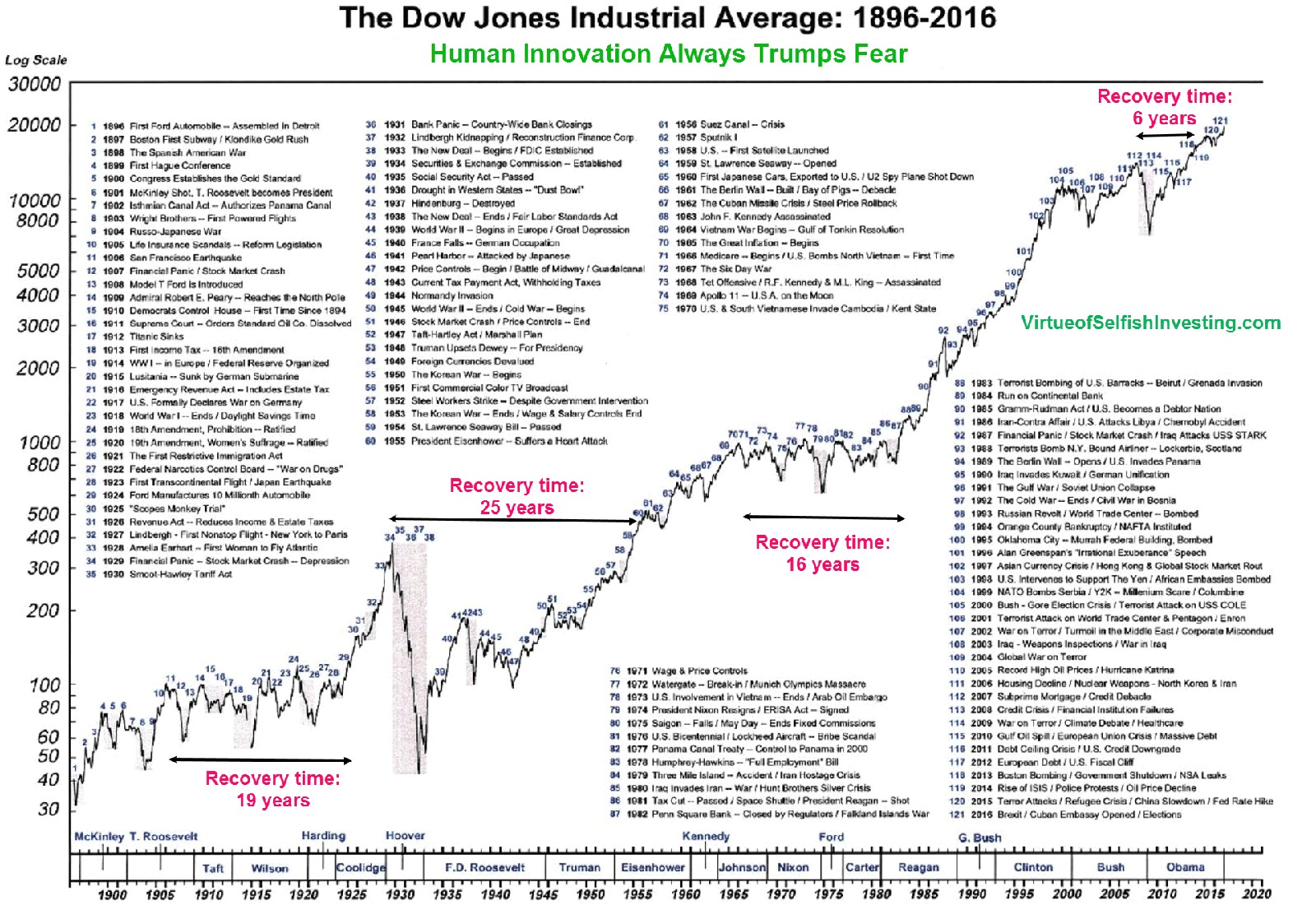

Да, на каждом рынке есть периоды роста («бычий» рынок), когда купил что угодно – и оно выросло. Если посмотреть на индекс Dow Jones, то он всё время растёт. Ну, если внимательно посмотреть, то не всегда — есть периоды восстановления после спадов. Но в целом, растёт. Отлично, значит, можно покупать Apple, Microsoft, Zoom, Tesla и богатеть! Ведь если раньше так было, то и дальше так будет!

Правой части графика не знает никто, но инвестировать только исходя из того, что долго росло раньше – это большая заявка на покупку «на хаях». Кроме того, то, что растёт рынок в целом вовсе не означает, что будут расти акции выбранных Вами компаний. Компания может обанкротиться — и Вам придётся смотреть вслед растущему рынку с опустевшим портфелем. Значит, можно просто купить индексный ETF? Тут тоже никто не даст гарантий. Посмотрите, например, на японский индекс Nikkei и представьте то, как себя чувствуют долгосрочные инвесторы «купил и забыл» конца пузыря активов 1980-ых.

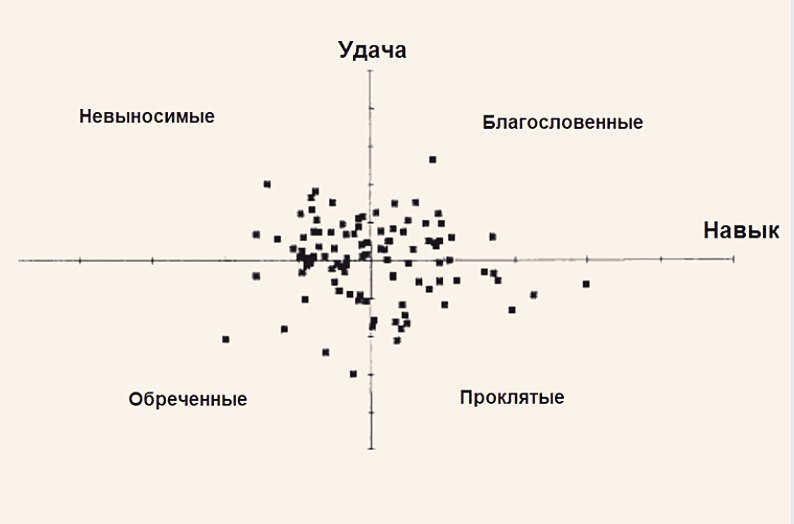

Типы инвесторов. Удача и навыки. Развитие навыков

Вот картинка, которая мне понравилась. Думаю, с ней всё понятно. Только вот заранее сказать, как у Вас с удачей на фондовом рынке, трудно, поэтому развивать навыки – это беспроигрышная стратегия. К тому же никогда не знаешь, в какой момент отвернется Фортуну.

Какие навыки? Мой подход – это постепенное заполнение пробелов в понимание. Как только встретили что-то непонятное – изучить, понять, учась у лучших. Постоянное исследование. Я считаю, что нужно постепенно изучить следующие аспекты (постепенно – это значит, заполняя пробелы по мере изучения информации):

- Трейдерскую психологию: как относиться к убыткам и прибыли, как не принимать эмоциональных решений в моменте и т.д.

- Технический анализ: что такое индикаторы, скользящая средняя, уровни сопротивления и поддержки, каналы, фигуры продолжения и изменения тренда и т.д.

- Фундаментальный анализ мультипликаторы: EPS, P/E, EBITDA, Debt/EBITDA и т.д.

- Макроэкономику: взаимосвязи между валютами, сырьем, ценами на акции, недвижимость, ставками ЦБ, государственными долгами, уровнем безработицы, инфляцией, экономическими циклами и т.д.

- Отчётность компаний: выручка, прибыль, баланс, долги и т.д. Читайте отчёты, не ждите, пока за Вас прочитают и скажут, что делать.

Можно ли быть только стоимостным инвестором, используя только фундаментальный анализ? Да, можно, наверно. Купить дивидендных аристократов, диверсифицироваться и спокойно относиться к просадкам в акциях, даже использовать их для покупок. Или купить несколько ETF. Скажем так, на пенсию, на ИСС. Конечно, такие подходы есть, и есть Telegram-каналы, которые этот путь освещают. Но это не мой путь сейчас, поэтому я о нём ничего сказать не могу. Условный подход У.Баффета «не покупать акцию, если не готов держать её 10 лет». Я об этом думаю даже для среднесрочных покупках, конечно, так как этот подход можно перефразировать и так: «Какие перспективы у бизнеса?» Ведь покупая акцию, если это не спекулятивная стратегия, Вы покупаете долю в бизнесе. Только нужно опять же понять, готовы ли Вы заморозить деньги на эти 10 лет и настолько хорошо Вы оценили перспективу бизнеса, чтобы не купить его на «хаях» (когда из каждой будки как раз сообщают, что компания прекрасна и имеет радужное будущее).

Источники информации. Связь финансового рынка и экономики. СМИ. Психология «толпы»

На рынке зарабатывают на асимметрии знаний – не только компетенции, но и информации. Самый очевидный пример – инсайдерская торговля, которая хоть и считается незаконной, но не так уж и легко доказуемая. Из «странных» моментов из того, что сам наблюдал – это ТМК, в которой перед большими скачками на новостях частенько росли объёмы торгов. Ну, а масштабы могут быть гораздо более значительными – от министров OPEC до Президентов.

Важно понять одно: скорее всего информацию, которую Вы прочитали, прочитал кто-то ещё, то есть это уже заложено в цену. Рынки торгуют будущее. Нет, лучше так.

Это не означает, что трейдеры — это предсказатели с магическими шарами, будущего никто не знает. Просто нужно смотреть, коррелируют ли движения рынка (при этом лучше смотреть на все основные инструменты) на выбранном тайм-фрейме с Вашим взглядом на него, с Вашей логикой рынка. Если да — отлично, Вы «в рынке», если нет, то эта ситуация не должна быть чем-то неожиданным и неприятным, такая ситуация всегда должна быть заранее предусмотрена. Например, если разобрать текущую ситуацию, то рынки ожидают, что постепенное снятие карантина запустит восстановление экономики (и смотрят на восстановление активности в Китае) и восстановление цен на нефть и газ, монетарные стимулы от правительств не допустят дефолтов и поддержат банки, а второй волны эпидемии не будет. Если это окажется не так, то они обвалятся – второе «дно» или даже «перелой». Есть такая поговорка: «Открывай позицию на слухах – закрывай на фактах». То есть рынок может начать корректироваться и в том случае, если эта ставка на успешное снятие карантина подтвердится! Кто будет покупать у тех, кто эту ставку сделал заранее? Правильно. Те, кто прочитают заголовки СМИ: «Рынки растут на снятии карантина в США». Это как раз «хаи» и будут локальные. Вообще, не читайте непрофессиональные СМИ. Нет, как и в прошлый раз, лучше так.

Как их отличить? Они занимаются тем, что объясняют, то, что уже случилось, копируя информацию друг у друга. Они прогнозируют всякий бред с громкими заголовками от неизвестных «экспертов», которые потом не подтверждаются от слова совсем. И речь не о комсомольской правде, среди нефтетрейдеров есть примета: «Послушай прогноз Goldman Sachs – и сделай наоборот». В 99% случаев, когда кто-то что-то пишет, у него есть корыстный интерес – рынок злой и грязный чаще всего. Если Вам не хватает опыта генерировать свои торговые идеи, то важно научиться отличать и выбирать 1% прогнозов, которые позволят Вам заработать.

И это точно не прогнозы брокеров и аналитических домов, обещающие, например, высокую дивидендную доходность (любимая стратегия на рынке РФ – дивидендная, так как компаний роста у нас мало). Я сейчас не читаю эти прогнозы, потому не в курсе, что сейчас в ходу. Ну, например: «Купите «Центральный телеграф» или «Нижнекамскнефтехим» — вон какая у них была доходность в прошлом году». Это просто примеры компаний с высокими дивидендами в том году, взгляда на их дивиденды этого года у меня нет. Но он должен быть у того, кто принимает решение о покупке акций этих компаний. Просто даже если дивиденды и будут высокие, то дивидендный «гэп» может и не закроется никогда, сами себе дивиденды выплатите и всё. Кстати, что касается «ЦТ», то изначальная идея была блестяще спрогнозирована одним из авторов паблика «Корвалол-Стрит» в ВК. Никогда не открывайте позицию по чужой рекомендации без её тщательного анализа. Иначе об Вас её закроют. Итак, ещё одна мысль в копилку, повышающая шанс не потерять на рынке.

И тут я думаю, сейчас как раз то место, где продвинутые хэдж-фонды используют все доступные методы анализа больших данных, чтобы определять и управлять настроением «толпы», розничных инвесторов. Поток «мусора» или информационного давления на профильных форумах, потоки ложной информации, вбросы и всё в таком духе. Всё, ради того, чтобы надавить на психику и вызвать желание продавать/покупать. В этом им, кстати, прекрасно помогают спекулянты (такие ситуации я называю «стервятники прилетели»), которые своей стратегией увеличивают амплитуды колебаний цен на рынках. Кто-то просто искренне делится своими чувствами – эйфорией или паникой, за что таким спасибо. Ибо есть такие вечные истины «продавай оптимистам, покупай у пессимистов» или «покупай, когда льётся кровь». Я исследования не проводил, конечно, но, возможно, тут бы на большой выборке и с диверсификацией выигрышной стратегией было бы определить общий настрой на профильных форумах и встать в противоположную сторону. Вообще, на Олимп толпой не ходят, как говорится, и если в какой-то бумаге набилось много «пассажиров», то велика вероятность, что слабонервных будут высаживать. Как прочитал на одном из форумов: «Только стальные яйца покрываются сусальным золотом».

Несколько слов о ТА

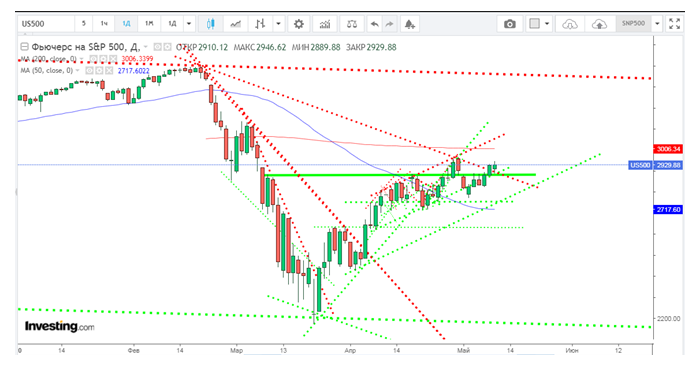

Так как мне больше подходят среднесрочное инвестирование на основании ФА, то ТА для меня больше как вспомогательный механизм, который позволяет следить за движением основных инструментов, которые мне в моменте интересны. При этом важно смотреть за корреляцией в движениях связанных инструментов, это также даёт дополнительную информацию для размышления. Я смотрю на трендовые движения в рамках каналов, на уровни поддержки, на скользящие средние MA50 и MA200, на объёмы торгов, дивергенцию/конвергенцию в RSI и MACD, PSAR. Тут главное не перегружать график. Вот, например, как у меня выглядит график фьючерса на S&P500, для меня будет важно, как он будет вести себя при встрече с MA200, тем более там психологический уровень в 3000 пунктов. При этом я не отношусь к этим линиям очень серьёзно, я их постоянно перестраиваю и уточняю по мере движения рынка. Меняю тайм-фреймы, чтобы понять, какие MA сейчас торгуются в качестве поддержек/сопротивлений. Смотреть большие тайм-фреймы полезно не только для инвесторов, но и для трейдеров, чтобы увидеть важные глобальные ценовые уровни — большое видится на расстоянии.

Что касается простых фигур ТА (флаги, треугольники и т.п.), которые описаны во всех учебниках, то их видят все и торговые роботы нарисуют всё, что угодно. Выход из таких фигур, к сожалению, труднопредсказуем, особенно для начинающих, поэтому не делайте больших ставок только на красивую геометрию. Дополнительно нужно понимать, как минимум, в рамках какого более крупного движения эта фигура нарисована и куда смотрит фундаментал. В этом плане более интересна тактика торговля ложных пробоев/выходов, так как они подключает эмоции и «стоп-лоссы» тех, кто дёрнулся не туда.

Ещё давно не совершаю сделок по рынку, всегда смотрю «стакан», в попытке понять, что там вообще происходит и как там кто кого разводит на деньги.

И ещё, если Вам интересна активная торговля. Практикуйте и накапливайте успешные сделки, опыт успешных сделок на небольших суммах. Главное понять себя, свою психологию на не небольших, но реальных суммах (в отличие от виртуальных демо-счетов). Положительный опыт позволит уверенней себя чувствовать на увеличенных суммах, а отрицательный должен заставить Вас учиться.

Несколько слов о тактике. На что смотреть после открытия позиции

Как только ситуация для меня меняется фундаментально, я готов снизить риск или вообще закрыть позицию. Хотя для меня это всегда непросто, так как я упёртый. Иногда выходит боком. Как есть высказывание, что иногда лучше быть счастливым, чем правым, так и тут – лучше не потерять деньги, чем быть правым.

Мой набор информационных ресурсов.

Вот мой список качественных ресурсов, авторам которых я, пользуясь случаем, высказываю свою благодарность и респект:

- и приложение «Investing.com». Котировки, работа с графиками. и Telegram-канал «profitgate.ru» А.Кречетова. На мой взгляд, это сильнейший биржевой аналитик. На сайте есть Twitter-подборка с аналитикой, много статей и блогов от других авторов. Сообщество очень сильное. Отдельно выделю вот эту статью по макро, которую важно прочитать, чтобы понять, что такое QE и как оно долгосрочно влияет на экономику и рынок. «principles.com». Макро от Р.Далио, читать, чтобы понять, что такое долгосрочные и краткосрочные долговые циклы в экономике и где мы сейчас находимся. Советую также читать его LinkedIn через Telegram, он сейчас по главам публикует новую работу. На «Profitgate» тоже есть переводы его статей – вот, например. «ПРО Деньги». Активная торговля основных инструментов. Мне близок подход к ТА автора – торговля каналов. «All Economics». Макроэкономика. «Bastion». Канал о долгосрочном инвестировании, очень много полезной информации, автор делает большую полезную работу. «Invest Heroes: LIVE». Одна из лучших новостных лент, с интересной авторской аналитикой. «InvestCommunity». Оперативная важная информация по рынку РФ. «UKspreadbetting». Там есть отдельные тематические плейлисты. Трейдерская психология, ТА (каналы, уровни, фигуры продолжения тренда и разворота, fakeout, breakout и прочая красота), много тем грамотно разобрано.

- Чтобы смотреть по конкретным бумагам, как народ флудит и иногда вылавливать что-то полезное при наличии опыта и детектора «чепухи», можно заходить на форумы «Yahoo Finance», «Investing», «TradingView» по американскому рынку и «MFD» по отечественному рынку. Туда точно не за поддержкой. Туда чтобы разведать общий сентимент по инструменту. Но многие вообще не рекомендуют смотреть, особенно тем, кто подвержен давлению чужого мнения, а там этим только и занимаются, мясорубка между «быками» и «медведями», иногда смешные шутки.

Некоторые дополнительные советы опытных трейдеров (больше именно для трейдеров)

1. Начать с небольшой суммы

Демо-счета? Кто-то в них совсем не верит, так как опыт практически не переносится, нет эмоциональной составляющей страха потерять или недозаработать. Попробовать можно, если цель интрадейные спекуляции. Но к реальным деньгам всё же начать с суммы, которую готовы потерять. Тут при этом нужно быть дисциплинированным, чтобы не бежать снимать деньги с депозита на усреднение позиции, которая «100% вот-вот выстрелит через максимум неделю». Сейчас рынок очень нервный, и деньги легко потерять. Он пока не определился с движением. Как грохнется на «перелой» на трудно прогнозируемой второй волне пандемии, так и будете до осени усреднять, «ловя ножи».

2. Позволять прибыли течь и резать убыток

Такой совет часто дают. Опять же, смысл в том, чтобы сохранить капитал по мере роста опыта. Рынок даёт возможности заработать, не надо упираться и сидеть против движения рынка. Так они говорят. Однако, мне кажется, совет не так прост и его нужно взять себе в каком-то адаптированном виде. Он может привести к лишним дёрганьям, которые не всегда удаются новичкам.

3. План на сделку. Закладывать риск на то, что рынок пойдёт не в ту сторону

Открывая сделку, нужно для себя заранее решить (помимо ответа на основные вопросы, почему я её вообще открываю и кто купит/продаст после меня), при каких ценах в обоих направлениях Вы её закроете. Те самые «стоп-лосс» и «тейк-профит», на которые иногда возят злобные торговые роботы. С автоматическим выставлением я бы посоветовал быть аккуратными, если это не спекулятивная интрадей торговля.

4. Ответственность

Понимать риски, брать ответственность за убытки и неудачи, не искать виноватых, разбирать ошибки и двигаться дальше. Это для всего, конечно, верно, и не только для фондового рынка. Есть исключения, когда нужно уметь отстаивать свои права, когда кто-то играет, нарушая договорённости, но об этом, может, позже напишу. Базово – никто никому ничего не должен и я сам во всём виноват.

5. Риск-менеджмент. Не ставить слишком много на одну сделку

Критерий – готовность потерять эти деньги. Не храните все яйца. Хотя Баффет говорил, что можно, если ты контролируешь эту корзину, это я к тому, что исключения есть, а универсальных принципов нет, ищите свой стиль. Но оценка возможных убытков всегда нужна. При этом цены бывают и отрицательными, как узнал в этом году мир.

Не надо торговать всё подряд, составлять портфель из 20 непонятно вообще чем занимающихся китайских компаний и ETF на японскую робототехнику. Вы должны быть как крадущийся тигр, затаившийся дракон и искать хороший момент для сделки, хорошей вероятность. Забрать свой процент в день одной сделкой, условно. Это опыт, конечно. Кто-то торгует только нефтью, например, или одной только акцией, становясь в ней специалистом и действуя более эффективно, понимая движения.

Источник https://m.ru.investing.com/analysis/article-200254407

Источник https://aif.ru/boostbook/torgovlja-tsennymi-bumagami.html

Источник https://habr.com/ru/post/501772/

Источник