Содержание

Фондовый рынок

Фондовый рынок — составляющая финансового рынка, в рамках которой проводятся торги ценными бумагами различных корпораций, компаний. Под ценными бумагами понимаются векселя, акции, инвестиционные паи и так далее.

- Как заработать на фондовом рынке

- Инструменты фондового рынка

- Суть фондового рынка

- Торги на фондовом рынке

Участники фондовых рынков представлены тремя категориями:

- Инвесторы. Те, кто инвестирует деньги, покупая акции компании, рассчитывая на то, что в будущем бумаги подорожают и их можно будет продать дороже.

- Эмитенты. Компании, которые эмитируют ценные бумаги, привлекая в оборот недостающие денежные средства.

- Брокеры. Связующее звено между инвесторами и эмитентами, доставляющее приказы о продаже и покупке контрактов на рынок.

Как заработать на фондовом рынке

Как и в случае с любыми другими финансовыми рынками (товарными биржами, валютным рынком), работа трейдера строится по принципу: «купил дешевле, продал дороже».

Для того чтобы заработать на фондовом рынке, необходимо, прежде всего, найти брокера, который предоставит и торговую платформу, и хотя бы минимум информации, необходимой, чтобы начать торговлю.

Если для вас фондовый рынок — понятие новое и незнакомое, не стоит бросаться «в омут с головой», лучше сначала потренироваться на виртуальном счете, потратить немного времени на изучение основ и законов рынка, торговли, сформировать оптимальную для вас тактику, стратегию торговли.

Инструменты фондового рынка

На фондовом рынке осуществляются операции со следующими инструментами:

- акции. Дают право получать долю прибыли в компании, участвовать в голосовании по основным вопросам на собрании акционеров;

- облигации. Представляют собой обязательства компании по выплате их владельцу фиксированной суммы в момент времени, определенный заранее;

- опционы и фьючерсы. Производные финансовые инструменты, в основе которых заложены акции, облигации. Используются для спекулятивных высокорискованных операций, для хеджирования сделок. Работа с этим инструментом требует опыта и «чутья» рынка.

Суть фондового рынка

Условно фондовый рынок можно разделить на первичный и вторичный. На первичный рынок эмитент выпускает свои акции. Что касается вторичного рынка, то он нужен для инвесторов, которые могут купить акции эмитента — через посредника (а не у самой компании). Именно посредник, брокер, поддерживает связь между первичным и вторичным рынком.

Суть фондового рынка заключается не только в возможности заработать на ценных бумагах, но также фондовые рынки оказывают комплексное воздействие на экономику государства, привлекая рядовых рабочих к владению ценными бумагами компаний, повышая финансовые возможности представителей среднего и малого бизнеса, поощряя конкуренцию и так далее.

Торги на фондовом рынке

Основные торги акциями, облигациями, опционами и фьючерсами осуществляются на нескольких биржевых площадках. Если мы говорим о российских площадках, то отдельного внимания достойны РТС и ММВБ, если речь идет о мировых масштабах, то наиболее крупные площадки — New York Stock Exchange и NASDAQ. Однако вникать во все эти тонкости рядовому трейдеру ни к чему, так как в любом случае торговля будет проходить через брокера.

В зависимости от биржи определяется время, а также возможные режимы торгов. Правильный выбор биржи, инструмента торговли, составление грамотной стратегии и четкое соблюдение ее правил — залог успешной торговли.

«Рынок непредсказуем». Четыре простых совета начинающему инвестору

Эксперт указал на главную ошибку после открытии брокерского счета

Шаг первый. Открываем брокерский счет

Чтобы начать инвестировать в ценные бумаги, нужно открыть брокерский счет в банке или специальной инвестиционной компании. Сейчас это можно сделать онлайн: через сайт или мобильное приложение. Можно также прийти в отделение брокера и на месте оформить все документы.

При выборе брокера важно убедиться, что вы имеете дело не с мошенниками. Прежде всего нужно проверить, есть ли у компании лицензия Банка России на осуществление брокерской деятельности.

Также стоит уделить внимание истории компании, как долго она рынке, изучить информацию о ее владельцах. Нужно обратить внимание на рейтинги надежности, долю на рынке (число клиентов, объем денежных средств и операций на биржевых площадках), предлагает ли брокер все желаемые услуги и сервисы, почитать отзывы клиентов и сотрудников, а также посмотреть соцсети компании, советует персональный брокер «БКС Мир инвестиций» Артур Беджанов.

«Стоит опасаться тех компаний, которые гарантируют вам доход. Давать гарантии доходности от вложений на фондовом рынке запрещено законом», ,

— подчеркнул руководитель отдела продаж «Сбер Управление Активами» Андрей Макаров.

Сколько денег положить на счет

Начать инвестировать можно с любой суммы – здесь нет ограничений. Даже вложив несколько тысяч рублей можно создать хороший портфель.

«Есть рекомендованные суммы для тех или иных стратегий или инструментов, но эти рекомендации вторичны», — пояснила аналитик ФГ «Финам» Юлия Афанасьева.

Однако высокой прибыли с небольших сумм ждать не стоит, по крайней мере, в первые годы. Время в данном случае – друг инвестора.

«На длинном горизонте в дело вступает механизм сложного процента. Таким образом, чем быстрее начать инвестировать, тем лучше», — отметили в «Тинькофф Инвестициях».

После того, как человек начал инвестировать, счет лучше по возможности регулярно пополнять — в зависимости от размера доходов человека.

«Например, 10-15% от ежемесячного дохода можно направлять на брокерский счет и докупать активы, находящиеся в портфеле. Таким образом, на выходе результат будет превышать ваши ожидания», — говорит Артур Беджанов из «БКС Мир инвестиций».

В ценные бумаги не стоит вкладывать деньги, которые являются для человека финансовой подушкой.

А если такой подушки и вовсе нет, сначала нужно создать запас денег хотя бы на три месяца, а уже потом инвестировать, подчеркнули в «Тинькофф Инвестициях».

Какие бумаги сначала покупать

Тем, кто только начинает инвестировать, эксперты не рекомендуют сразу покупать акции отдельных компаний. Для начала стоит обратить внимание на биржевые фонды: по сути, это мини-портфели, в которые входят бумаги разных компаний. Они создаются по определенному принципу: например, в него могут входить бумаги американских IT-гигантов. Приобретая такие фонды, человек вкладывается в бумаги сразу нескольких компаний.

«Новичкам следует не поддаваться соблазну окунуться в пучину наиболее рисковых и доходных активов. Портфель должен состоять из разных классов активов и валют. Начать можно с формирования портфеля из облигаций или биржевых фондов, а потом уже переходить к акциям, контролируя вес всех этих направлений», — отметил Артур Беджанов из «БКС Мир инвестиций».

В «Тинькофф Инвестициях» советуют вкладываться в фонды, которые охватывают широкий рынок акций: например, которые ориентированы на индексы Мосбиржи, Nasdaq или S&P 500. «Это позволит получать среднюю доходность по рынку и одновременно не сильно рисковать, выбирая эмитента (компания, которая выпускает ценные бумаги – «Газета.Ru»)», — пояснили в компании.

Также стоит обратить внимание на фонды, в составе которых есть ОФЗ (облигации федерального займа) и корпоративные облигации крупных российских компаний. Доходность по ним выше инфляции, а риски минимальны, особенно, если человек ориентируется на регулярные инвестиции сроком от двух-трех лет, говорит Андрей Макаров из «Сбер Управление активами».

Если же человек решил инвестировать в акции конкретных компаний, то начинать лучше с тех предприятий, которые ему хорошо известны, специфику работы которых он понимает.

«Оглядитесь, ищите подсказки в своей собственной профессиональной сфере или среди тех товаров и услуг, в пользу которых вы делаете выбор каждый день», — советует Юлия Афанасьева из «Финам».

Инвесторам важно помнить о диверсификации: бумаги, которые есть в портфеле, не должны охватывать только какую-то одну определенную отрасль, страну и т.п.

Это помогает снизить риски: например, если акции компаний в банковском секторе падают, а IT-сектор растет, это позволит компенсировать убытки.

Какие ошибки совершают начинающие инвесторы

Новички часто путают инвестиции с трейдингом: они пытаются заработать, торгуя акциями. В акции разумнее вкладываться хотя бы на несколько лет, а для краткосрочных вложений лучше использовать депозиты и надежные облигации, подчеркнули в «Тинькофф Инвестициях».

Еще одна распространенная ошибка – ждать высокой доходности, отмечают эксперты. Теоретически можно получать десятки процентов годовых, но это маловероятно. Например, доходность надежных облигаций сейчас составляет 6-7% годовых, а стоимость акций может как заметно вырасти, так и сильно упасть.

Важно помнить о рисках, с которой связана повышенная доходность. В кризис рынок акций может упасть на 30-40%, а в случае с облигациями компаний возможен дефолт.

Также нельзя инвестировать «наугад»: нужно хорошо все спланировать. «Советуем сначала определить цель и срок вложений, допустимый риск, составить стратегию, а лишь затем покупать ценные бумаги», — отметили в компании.

Занимаясь инвестициями, не стоит также бездумно следовать идеям экспертов и советам друзей.

«Даже лучшие специалисты могут ошибаться, потому что рынок непредсказуем и невозможно учесть все факторы», — подчеркнули в «Тинькофф Инвестициях».

Не стоит также постоянно мониторить рынок и принимать эмоциональные решения на основе каких-то новостей или внезапных скачков на рынке.

«Самая главная ошибка – это отсутствие дисциплины. Многие инвесторы часто склонны не следовать даже собственной инвестиционной стратегии. Это приводит к плачевным результатам, разочарованию и уходу с фондового рынка несолоно хлебавши», — заключил Артур Беджанов из «БКС Мир инвестиций».

Фондовый рынок для начинающих

Хотите знать, как начать зарабатывать на фондовом рынке ? Очень правильное желание. Посмотрите последний (на момент написания статьи) список Форбс – кто самые богатые люди мира?

В основном, это – люди, которые получили свое богатство за счет роста котировок принадлежащих им акций

-

- Джефф Безос. В 1994 году в гараже он создал компанию Amazon для продажи книг онлайн. С тех пор компания стремительно разрослась. Благодаря росту котировок акций AMZN на фондовом рынке США, Безос стал первым человеком, чье состояние превысило 100 млрд долларов в 2017 году. С тех пор его активы продолжают расти, даже несмотря на развод с женой, которая получила 37,5 млрд отступных.

- Билл Гейтс. Хотя основатель Microsoft и продал основной пакет акций MSFT, и владеет только 1% акций компании, тем не менее он сохраняет лидирующие позиции в списке богатейших.

- Уоррен Баффетт. Пожалуй, самый известный инвестор на фондовом рынке. Основной его капитал составляет пакет акций в Berkshire Hathaway, которая владеет долями в более чем 60 компаниях – таких, как Apple, Coca-Cola, American Express и других. Успешная торговля акциями позволяет Баффетту покупать любимые “игрушки” – ему принадлежит более 90 реактивных самолетов.

Так что желание начать торговать на фондовом рынке – это правильный первый шаг на пути к личной независимости. Конечно, будем реалистами – новичку на фондовом рынке вряд ли получится потеснить кого-то из списка Форбс. С другой стороны, начать зарабатывать на фондовом рынке можно сразу после открытия счета у брокера .

- основы фондового рынка для начинающих

- с чего начать изучение фондового рынка

- инвестиции в фондовый рынок с чего начать

- как играть на фондовом рынке для начинающих

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Основы фондового рынка для начинающих

Всем должно быть известно, что фондовые рынки – это площадки для торговли прежде всего акциями компаний. В статье об организационной структуре биржи мы писали, что первые рынки акций возникли в Европе в далеком 12 веке. С тех пор биржевая торговля акциями только развивалась.

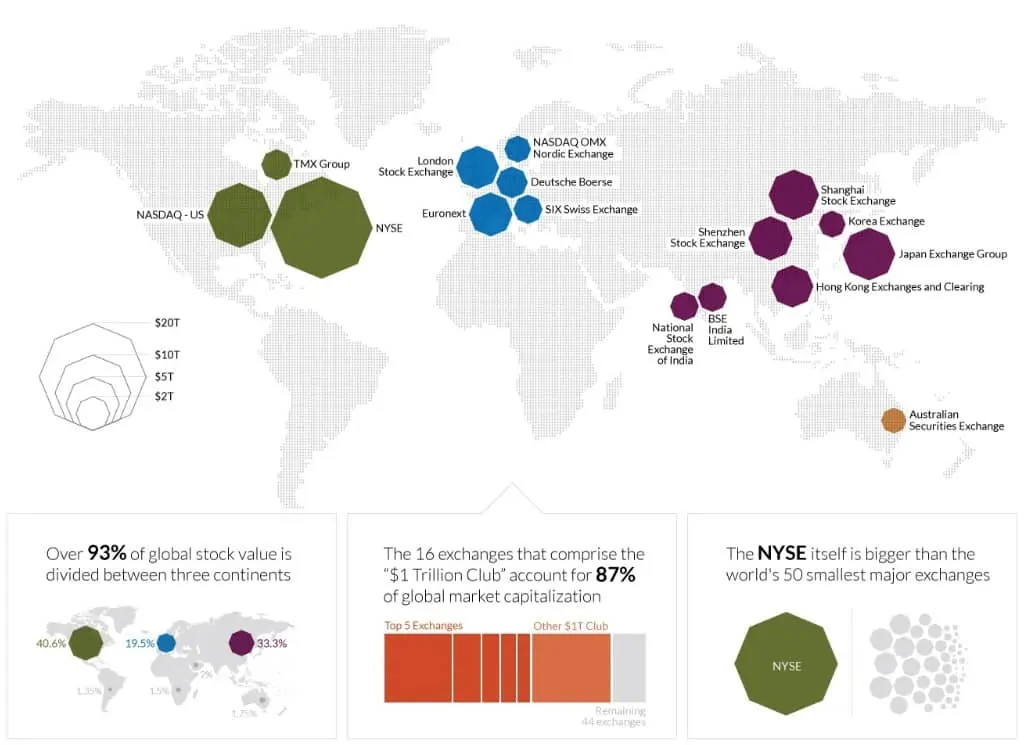

Ниже приведены данные о фондовых рынках за 2016 год. Это несколько устаревшая информация, однако новичкам будет полезно понять хотя бы приблизительно мировой масштаб торговли акциями.

Из инфографики видно, что:

- 93% стоимости акций находится на территории CША, стран Азии, Евросоюза.

- 16 бирж имеют капитализацию свыше 1 триллиона долларов. Наверняка, это число стало больше после “бычьего тренда” в 2019 году на фондовых рынках.

- Крупнейшая фондовая биржа мира – NYSE. Она крупнее, чем десятки других не маленьких бирж (таких, как Московская биржа ) вместе взятых.

Таким образом, фондовый рынок сша для начинающих инвесторов может быть наиболее привлекательным по простой причине – большое количество акций для выбора. Это означает вариативность при построении торговой стратегии . Инвестор может выбрать акции по разным критериям:

- по стоимости . Многие акции стоят от нескольких центов до тысячи долларов и выше за акцию.

- по отрасли . Если вы хотите вкладываться только в те отрасли, которые растут сильнее, чем рынок – пожалуйста. Внутри одной отрасли можно найти десятки достойных кандидатов в ваш портфель. . На фондовом рынке США есть как активные акции для скальпинга внутри дня, так и ценные бумаги для долгосрочных фундаментальных инвесторов.

Недостатки торговли на NYSE

- большое количество информации – на английском языке. Если вы не владеете English – это будет приносить трудности.

- более дорогой порог для входа в игру. Требования по минимальному депозиту, величина комиссионных, стоимость реалтайм данных – выше, чем на Московской бирже .

- неудобство может принести разница во времени.

Больше основной информации для начинающих инвесторов – в наших статьях:

- про участников и функции фондового рынка – читайте в статье что такое фондовый рынок ;

- про методы анализа рынка акций, истории дохода и примеры сделок – в статье реально ли зарабатывать торговлей акциями и что такое фондовые индексыплюсы и минусы онлайн-торговли

С чего начать изучение фондового рынка?

Торговля на фондовом рынке для начинающих – это рискованное мероприятие. Поэтому прежде всего мы рекомендуем изучить риски. Зная, как формируются убытки, новичку будет проще от них защититься. Играйте от обороны.

Не зря главный совет, который дают успешные трейдеры новичкам – пресекайте убытки быстро и жестко . Внимательно изучите издержки, связанные с торговлей на фондовом рынке. Поняв, как формируется ваша расходная часть, далее позаботьтесь о доходной. Ваша цель проста – нужно, чтобы доходы превышали расходы. Суть трейдинга на рынке акций не отличается от основного коммерческого принципа.

Чтобы продавать дороже, а покупать дешевле трейдеру акциями необходимо иметь обширные знания из разных областей:

- , стандартные и продвинутые индикаторы и свечные паттерны

- современный анализ футпринтов , ленты сделок , стакана ордеров

- современные биржевые технологии и программное обеспечение

- не вкладывать деньги в проекты, в которых не разбираешься. Фондовый рынок – образно говоря, это рассадник “ловушек”. Знайте, что делаете, и несите ответственность за принятые решения. Инвестирование на фондовом рынке требует научного подхода, работы с оценкой вероятностей, контроля рисков. Не играйте в азартные игры а-ля “а вдруг повезет”.

- используйте падение как возможность для покупки сильного актива с дисконтом. Когда новости ужасные, и рынок испытывает панику – тогда открываются самые перспективные возможности. Пример – падение цен на акции, известное как Christmas Plunge в декабре 2018. Тогда фондовый рынок сша для начинающих инвесторов казался неудачным способом вложения денег. Но весь 2019 год цены шли вверх.

Новичку следует настойчиво овладевать информацией по каждому из пунктов вышеприведенного списка и не спешить рисковать своим капиталом в погоне за быстрыми и легкими деньгами.

Пример. Знаете, как начинал свою карьеру Джесси Ливермор? Его считают величайшим спекулянтом в истории фондового рынка. Так вот.

Он сбежал из дома в 14 лет, чтобы не работать на ферме отца. Джесси нашел работу в Бостоне в bucket shop – “серой” брокерской конторе (“кухне”). За 5 долларов в неделю Джесси писал на доске мелом последние котировки акций, которые приходили по ленте тикера (биржевой телеграф).

Впитывая в мозг динамику цен, выискивая закономерности (особенно возле психологических уровней), молодой Джесси начал вести дневник, где записывал ценовые паттерны, которые привлекали его внимание.

В 15 лет он совершил первую сделку – поставил 5$ на рост акций “Chicago, Burlington and Quincy Railroad” и получил прибыль 3,12$. Далее его карьера выросла в великую и драматичную историю (описана в книге “Воспоминания биржевого спекулянта”, 1923. Что еще почитать начинающему трейдеру ).

Какой вывод можно сделать из начала карьеры гения фондового рынка Джесси Ливермора (на картинке выше он представлен крупным планом)? Перед тем, как поставить реальные деньги, он потратил год на то, чтобы ежедневно изучать движение цен.

Не торопитесь. Выгодные возможности предоставляются на фондовом рынке каждый рабочий день. Но умело воспользоваться ими без должной подготовки нереально.

Больше полезной информации для изучающих фондовый рынок – в наших статьях:

Как заработать на фондовом рынке с нуля?

Как заработать на фондовом рынке с нуля? А что имеется в виду под словом “ноль”?

Если вы думаете, что не имея в кармане ни гроша, можете начать зарабатывать на акциях – к сожалению, это невозможно. Перефразируя кота Матроскина – “чтобы что-то продать, нужно сначала что-то купить”. А иначе – как вы сможете сделать прибыль на разнице цен?

Правда, в погоне за новыми клиентами, брокеры на “мутных” рынках форекс и бинарных опционов предлагают бонусы и стартовые депозиты. Новичкам обещают, что заработав определенное количество прибыли со стартового депозита, можно будет вывести прибыль. Но мы предостерегаем новичков от опрометчивых решений.

Если под словом “ноль” имеются знания – то, как говорится, “всё в ваших руках”. Никто не рождается прибыльным трейдером. Каждый пробивает себе дорогу сам. Прямой и легкой дороги к заработку на фондовом рынке не существует, но достичь успеха вполне возможно.

Примеры – в статьях:

Условия успеха

Торговля на фондовом рынке – с чего начать инвестирование? Обратимся к советам Баффетта, которого мы уже упомянули в начале данного материала.

Уоррен советует начинающим:

Резюме

Надеемся, что после прочтения данного материала у вас появились идеи, как начать торговать на фондовом рынке.

Напоследок, мы сделаем призыв к благоразумию и здравомыслию. Многие депозиты на фондовом рынке были уничтожены просто по ошибке, или из-за неосторожности, халатности и потери контроля за эмоциями . Новичок на фондовом рынке будет успешен если сможет сохранять дисциплину и осторожность. А знания и ценный опыт придут со временем.

Торговля на фондовом рынке для начинающих – непростой заработок. Вот еще несколько ссылок с полезными материалами из нашего блога, которые помогут новичкам встать на верный путь с самого начала:

Помните, что деньги на фондовом рынке не берутся из ниоткуда. Проведите параллель с законом сохранения энергии. Не бывает двигателей с КПД больше 100%. Аналогично с деньгами в трейдинге. Чтобы вы были постоянно в плюсе, кто-то должен быть постоянно в минусе. И это не будут брокеры и маркет-мейкеры.

Будьте самокритичны и четко знайте, в чем ваше конкурентное преимущество. Торгово-аналитическая платформа ATAS поможет вам быть на один шаг впереди большинства других участников фондового рынка.

Источник https://www.sravni.ru/enciklopediya/info/fondovyj-rynok/

Источник https://m.gazeta.ru/business/2022/01/04/14371807.shtml

Источник https://atas.net/ru/teoriya-rynka/fondovyy-rynok-dlya-nachinayushhikh/

Источник