Содержание

Как проводить оценку эффективности инвестиционного проекта

Исследование эффективности инвестиционного проекта – важное условие для определения степени его привлекательности для внешних игроков рынка и возможных инвесторов.

Оценка эффективности проекта – это процедура расчета затрат и анализа капитальных затрат на исполнение проекта и итоговых достижений, показывающая, насколько он отвечает намеченным ориентирам и планам участвующих сторон.

Методы оценки эффективности инвестиционного проекта

Эффективность инвестиционного проекта – это такая мера соответствия стартапа ожидаемым целям, задачам и выгодам всех хозяйствующих сторон, которые принимают участие в его оценки и реализации.

Этапы оценки

Под эффективностью инвестиционного проекта, как уже упоминалось, преимущественно подразумевает уровень его согласованности с ожидаемой отдачей и выгодами партнеров. В целях определения этого уровня и применяется оценка. Можно оценивать проект по двум показателям:

Эффективность проекта в целом

Оценка продуктивности инвестиционного проекта в целом осуществляется с общественной и коммерческой позиции, но необходимо отметить, что обе позиции предполагают наличие единственной стороны, организующей стартап за счет собственных вложений.

Цели оценки эффективности проекта в целом:

- Установление ожидаемой привлекательности для участвующих сторон;

- Определение источников привлечения денежных средств.

Виды инвестиционных оценок эффективности в целом:

- Общественная (социально-экономическая) эффективность инвестиций;

- Коммерческая эффективность.

Эффективность участия в проекте

Сторонами, принимающими участие в проекте, могут выступать организация, внедряющая стартап, ее учредители, кредитные институты (как дополнительный канал финансирования), лизинговые структуры, обеспечивающие, например, основными средствами для проекта, и т.д.

Иногда проект касается вовлеченности вышестоящих институтов, например, региона, что может оказать значительное влияние на его исполнение, потому что масштабные проекты, которые носят социально значимый характер, могут потребовать государственного финансирования.

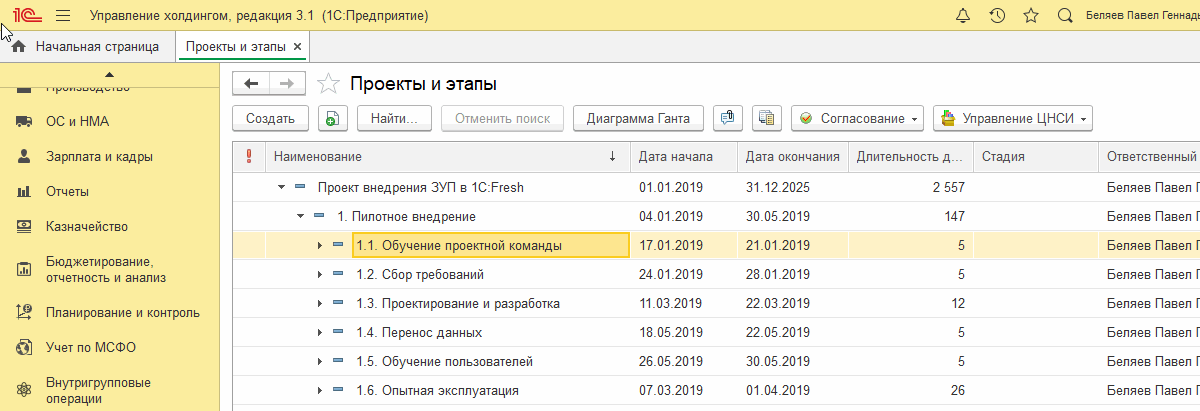

В системе 1С:Управление холдингом реестр подсистемы устроен в виде иерархической структуры «Проект – Этап проекта – Подэтап» с совокупностью реквизитов для каждого документа.

Рис.1 Проекты и этапы

Рис.1 Проекты и этапы

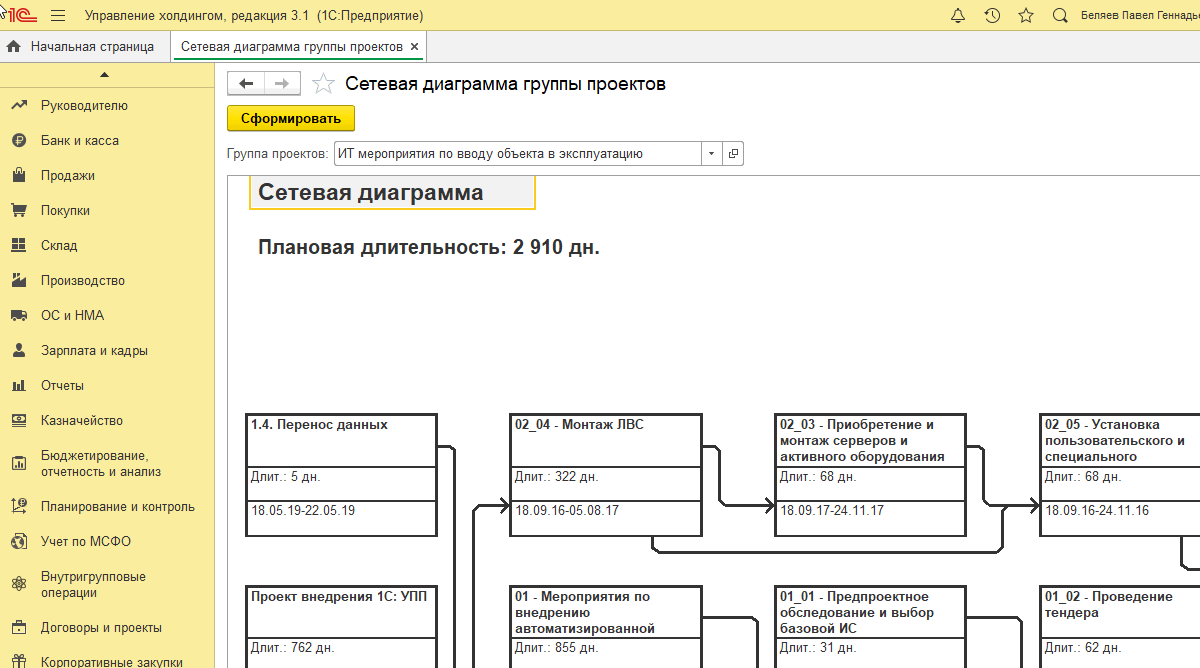

Отчет со схематичным изображением взаимосвязи стадий проекта в 1С:Управление холдингом можно представить в виде сетевой диаграммы.

Рис.2 Сетевая диаграмма группы проектов

Рис.2 Сетевая диаграмма группы проектов

Этапы анализа

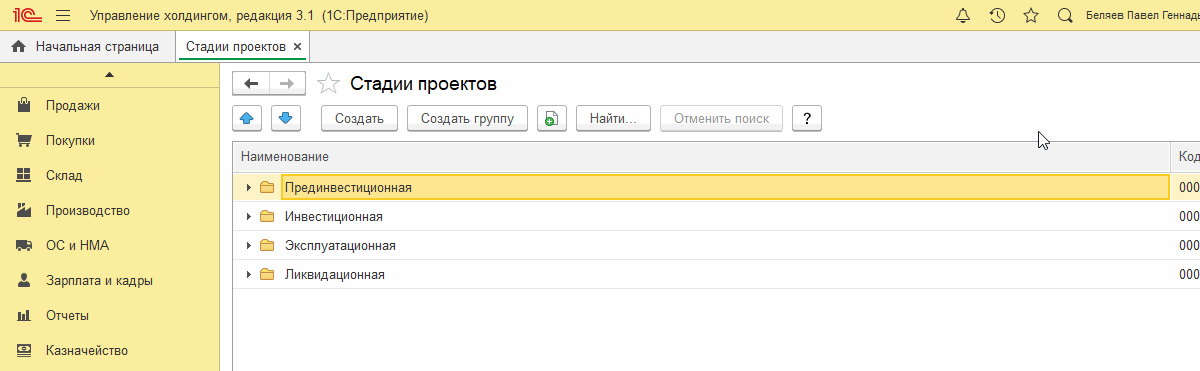

Любой инвестиционный проект можно рассматривать в качестве совокупности определенных последовательных стадий (этапов). Каждый имеет собственные задачи и цели. Допустимо разделять следующие ступени инвестиционного проекта:

- Прединвестиционная;

- Инвестиционная;

- Эксплуатационная;

- Ликвидационная.

Если совокупность капитальных затрат на проект в компании велика, то также возможна более подробная детализация каждой ступени проекта.

Рис.3 Стадии проектов

Рис.3 Стадии проектов

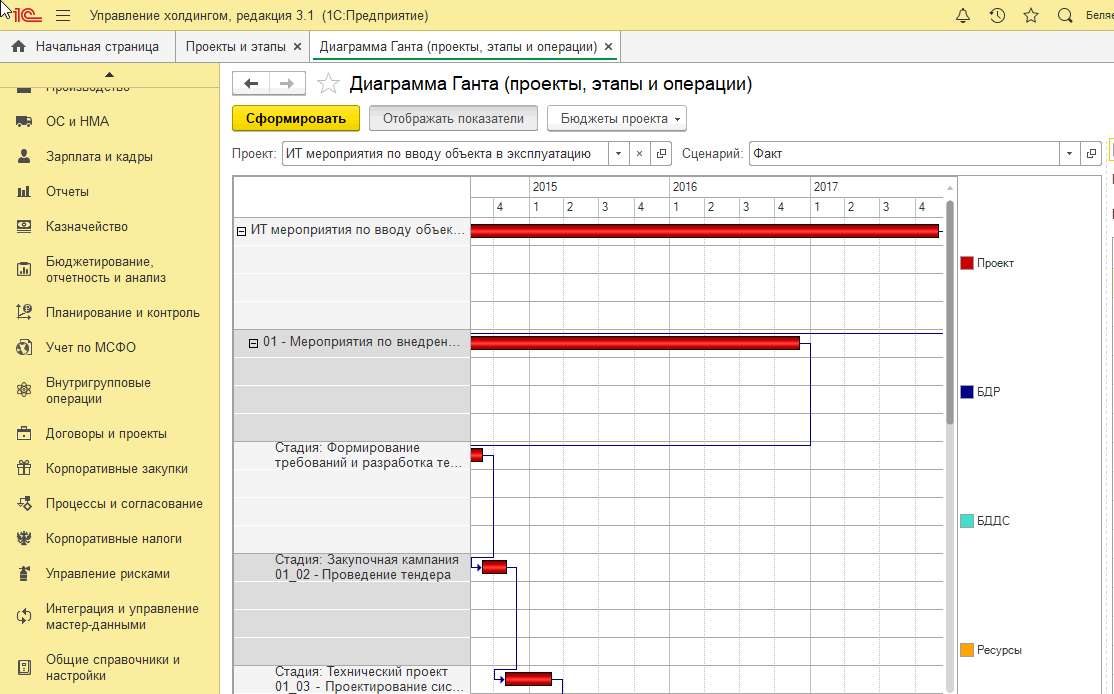

Для отдельного проекта или этапа формируется карточка проекта (этапа), куда вносится вся главная информация о проекте: реквизиты проекта (этапа), основные показатели, а также представляется возможным прикрепить туда документы бюджетирования. Напрямую из карточки можно развернуть БДДС, БДР или ДР проекта, диаграмму Ганта, а также обновить информацию проекта.

Диаграмма Ганта служит комфортным способом наглядно продемонстрировать очередность стадий проекта и их временной промежуток, а также дает возможность обновлять и изменять сроки и коэффициенты эффективности в режиме онлайн.

Рис.4 Диаграмма Ганта

Рис.4 Диаграмма Ганта

Расчет показателей

В роли ресурсов инвестиционных проектов служат разные справочники конфигурации (например, «Сотрудники», «Номенклатура»). Для них есть возможность указать стоимостные и натуральные форматы.

В качестве одного из критериев оценки при вынесении решения о разумности реализации используют следующие показатели эффективности:

- Чистая приведенная стоимость (NPV)

- Внутренняя ставка рентабельности (IRR)

- Дисконтированный срок окупаемости (DPP)

- Свободный денежный поток (FCF)

- Индекс прибыльности (PI)

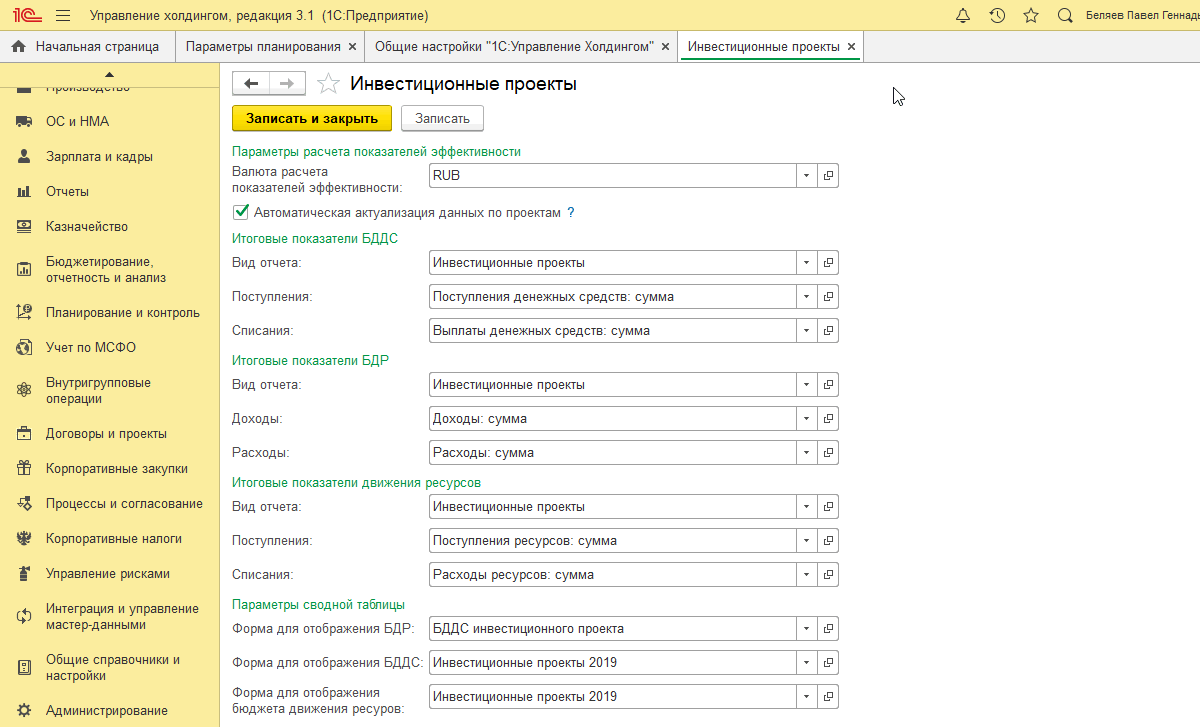

В рамках подсистемы «Администрирования инвестиционных проектов» перечисленные показатели можно вычислить для любого проекта автоматически, на основе данных запланированной стоимости. Для осуществления этого необходимо:

- составить виды отчетов, которые соответствую бюджетам по инвестиционному проекту;

- в настройках параметров следует установить параметры расчета коэффициентов эффективности проекта (валюту, автоматическое обновление информации по проектам);

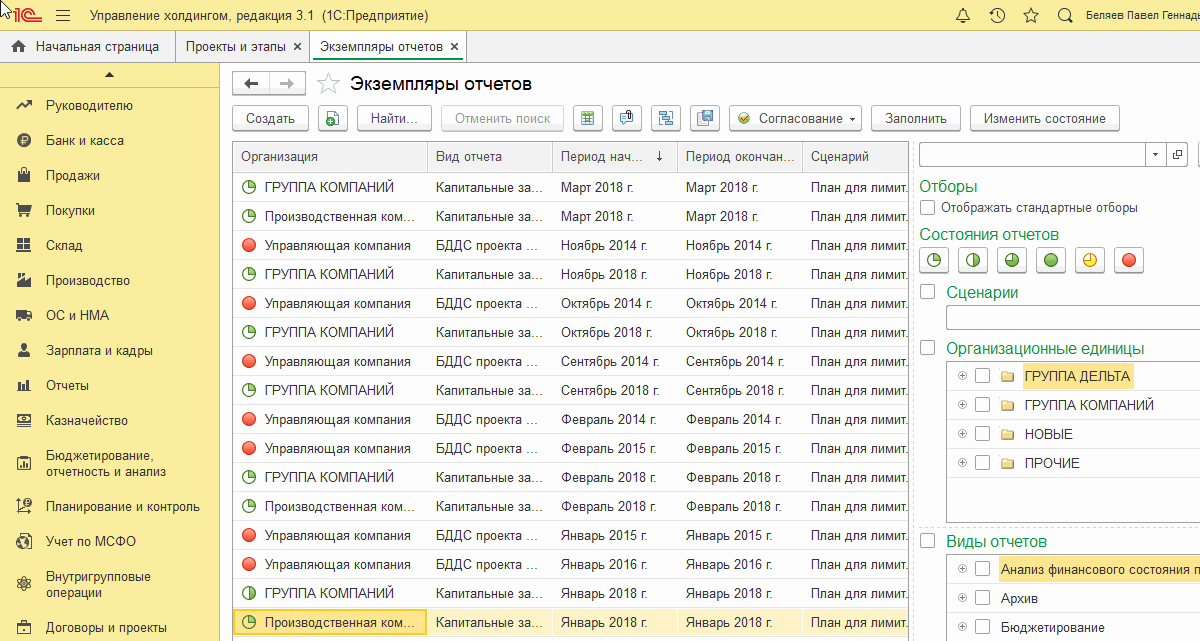

- запланировать движения по бюджетам. Для этого нужно ввести экземпляры отчетов. Формируется напрямую из проекта.

Рис.5 Экземпляр отчета

Рис.5 Экземпляр отчета

Для каждого из видов бюджетов (БДДС, БДР) требуется установить параметры:

- Вид отчета – элемент справочника «Виды отчетов», который содержит данные по соответствующему бюджету;

- Поступления – показатель вида отчета, сохраняющий сумму поступивших денежных средств по данному виду бюджета;

- Списания – показатель вида отчета, в котором хранится сумма списаний по данному виду бюджета.

Рис.6 Настройка параметров бюджетов

Рис.6 Настройка параметров бюджетов

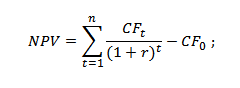

Чистый дисконтированный доход

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

Рис.7 Формула расчета NPV

Рис.7 Формула расчета NPV

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

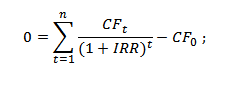

Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

Рис.8 Формула расчета IRR

Рис.8 Формула расчета IRR

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR

Дисконтированный срок окупаемости

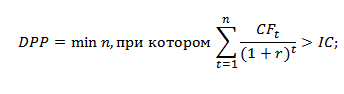

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

Рис.9 Формула расчета DPP

Рис.9 Формула расчета DPP

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

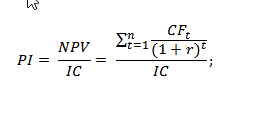

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

Рис.10 Формула расчета PI

Рис.10 Формула расчета PI

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

- PI

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

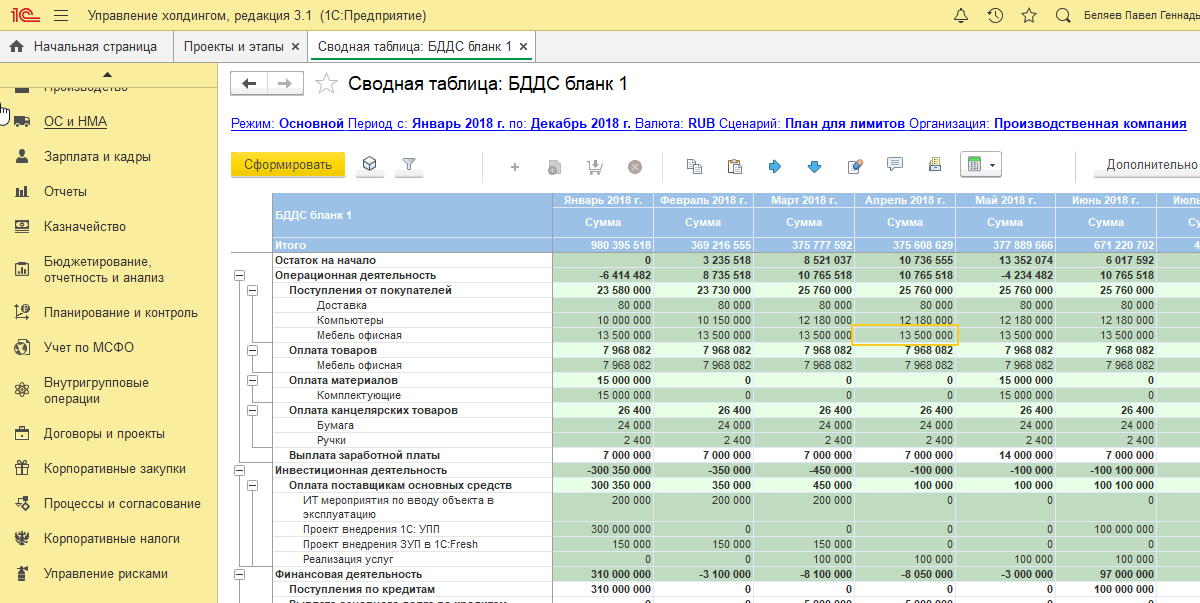

Анализ бюджетов, связанных с проектом

Фундаментом для прогнозирования стоимости проекта служат плановые данные бюджетов доходов и расходов (БДР) и поступлений и списаний денежных средств (БДДС). Потенциал «1С:Управление холдингом» дает возможность осуществить планирование бюджетных форм БДДС и БДР отдельно для любого проекта. Для формирования бюджетной формы сразу на весь календарный год создан инструмент «Сводная таблица».

Рис.11 Сводная таблица

Рис.11 Сводная таблица

Система автоматически считает главные коэффициенты эффективности проекта, опираясь на бюджетные данные, а также показывает их и в диаграмме Ганта, и в карточке проекта – в столбце «План».

Рис.12 Ключевые показатели

Рис.12 Ключевые показатели

При вступлении проекта на этап инвестиционной фазы, важным моментом является своевременный и оперативный мониторинг его исполнения. Актуализировать, обновлять и изменять ход проекта в системе можно как по плановым данным, так и вне плана, при учете случившихся изменений. Для обновления проекта разработан автоматический режим с использованием документа «Резервирование бюджета». В ручном варианте обновление производят с помощью команды «Актуализировать бюджеты».

1С:УХ для управления инвестициями

Программа для полного цикла управления и оценки эффективности инвестиционных проектов

Анализ показателей эффективности капитальных вложений

Показатели эффективности капитальных вложений имеют определяющее значение с точки зрения оценки перспектив развития предприятия как участника рынка, самостоятельного хозяйствующего субъекта. Какие из них можно отнести к наиболее часто применяемым?

С какой целью осуществляется анализ эффективности капитальных и финансовых вложений?

Капитальные вложения — основной вид инвестиций на предприятии. От того, насколько эффективно они используются, будут зависеть перспективы развития бизнеса — как с точки зрения устойчивости реализуемой в нем модели, так и с точки зрения расстановки инвесторами, акционерами, кредиторами, партнерами предприятия приоритетов в политике взаимодействия с менеджерами фирмы: все они заинтересованы в том, чтобы основные фонды предприятия задействовались как можно более эффективно.

Определение уровня эффективности осуществляется посредством анализа заданного перечня показателей.

Каковы основные показатели эффективности капитальных вложений?

Распространена практика, в соответствии с которой в перечень показателей, рассматриваемых менеджерами предприятия и иными заинтересованными лицами, входят:

- срок окупаемости капитальных вложений;

- рентабельность капвложений;

- удельные капитальные вложения.

Рассмотрим особенности расчета каждого из них.

Формула экономической эффективности капитальных вложений: рентабельность

Рентабельность капитальных вложений исчисляется по формуле

РКВ — рентабельность капвложений;

ЧП — годовая чистая прибыль;

КВ — годовые капвложения в те фонды, при использовании которых получена чистая прибыль.

В свою очередь, чистая прибыль рассчитывается так:

ОЦ — отпускная цена единицы выпущенной продукции с использованием фондов, которые приобретены фирмой за счет соответствующих капитальных вложений;

СП — себестоимость единицы выпускаемой продукции;

ОП — объем производства продукции.

Нередко на практике чистая прибыль фирмы рассчитывается с применением более сложных формул. Ознакомиться с ними вы можете в статье «Как рассчитать чистую прибыль (формула расчета)?».

Значимость рассматриваемого показателя с точки зрения анализа эффективности вложений заключается в возможности:

- оценить производительность, технологичность основных фондов;

- оценить производительность труда на предприятии.

Чем выше рентабельность вложений — тем более высокому уровню соответствуют оба отмеченных показателя. Предприятие может устанавливать нормативный показатель для рентабельности.

Оценка эффективности капитальных вложений: срок окупаемости

Рассматриваемый показатель является фактически обратным величине рентабельности. Он исчисляется по формуле

СО — срок окупаемости;

КВ — годовые капвложения в основные фонды;

ЧП — годовая чистая прибыль, извлеченная за счет использования соответствующих фондов.

Значимость показателя состоит в применении при планировании инвестиций в производство.

Чем меньше срок окупаемости вложений, тем быстрее у предприятия сформируется нераспределенная прибыль, которую можно инвестировать в дальнейшее развитие бизнеса. Как и в случае с рентабельностью, нормативные сроки окупаемости вложений рассчитываются фирмой самостоятельно (например, исходя из особенностей реализуемой бизнес-модели, а также, если это требуется, с учетом показателей в среднем по отрасли).

Расчет удельных капитальных вложений

Удельные капвложения в общем случае исчисляются по формуле

УКВ — удельные вложения;

КВ — годовые капитальные вложения в основные фонды;

ОВ — объем выпуска товаров с помощью соответствующих основных фондов.

Значимость показателя — в применении главным образом при оценке себестоимости выпуска товаров: чем меньше удельные капитальные вложения на единицу выпускаемой продукции, тем ниже производственные издержки фирмы. В ряде случаев рассматриваемый показатель эффективности капитальных вложений может, наряду с рентабельностью, также характеризовать производительность труда и оборудования на предприятии.

При анализе удельных капитальных вложений, как и уже рассмотренных нами показателей, могут задействоваться внутрикорпоративные нормативы.

Итоги

Расчет показателей эффективности капитальных вложений может быть осуществлен в целях оценки производительности и технологичности основных фондов, а также в целях планирования инвестиций и для оценки себестоимости выпуска товаров. Для этого исчисляются, соответственно, рентабельность, срок окупаемости вложений и удельные капитальные вложения.

Ознакомиться с иными особенностями управления инвестициями вы можете в статьях:

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/zachem-i-kak-provodit-ocenku-effektivnosti-investicionnogo-proekta/

Источник https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/analiz_pokazatelej_effektivnosti_kapitalnyh_vlozhenij/

Источник